Снижение доходностей трежерис и ожиданий по пиковому уровню процентных ставок в США давят на доллар. Однако при усиления финансового стресса он может заметно подорожать, предупреждают Goldman Sachs и JPMorgan Chase.

Это была тяжелая неделя для доллара. Давление на американскую валюту усилилось из-за захватывающего дух и стремительного развития событий: в частности, резко выросли ожидания того, что Федеральная резервная система начнет снижать ставки в этом году из-за опасений банковского кризиса после краха Silicon Valley Bank и Signature Bank, не говоря уже о проблемах в First Republic Bank.

Ставка против доллара также выглядит логичной, если принять во внимание обвал доходности гособлигаций США. Согласно данным Bank of America, американская валюта имеет тенденцию к ослаблению в периоды, когда доходности на близком отрезке кривой трежерис падают быстрее, чем на дальнем. И это именно то, что происходит с ошеломляющей скоростью с тех пор, как коллапс SVB взбудоражил рынки: доходность двухлетних бумаг упала более чем на целый процентный пункт с исторического пика в 5,08%, достигнутого 8 марта, тогда как снижение доходности 10-летних трежерис оказалось почти вдвое меньшим.

Тем не менее спотовый индекс доллара BBDXY пока явно не рухнул и остается между своими 50- и 100-недельными скользящими.

Все не так просто, считают аналитики Goldman Sachs Карен Райхготт Фишман и Сид Бхушан, отмечая взаимосвязь между уровнями финансового стресса и постоянным инфляционным давлением, которое, вероятно, все же подтолкнет ФРС к повышению ставок. Недавнее падение доллара указывает, что инвесторы ожидают, что стресс в банковском секторе США будет умеренным и не завершится крахом всей системы, пишут эксперты.

Оглядываясь назад на данные за период с 2000 по 2022 год, Goldman обнаружил, что до тех пор, пока стресс кажется умеренным — т. е. когда спреды трехмесячных американских корпоративных облигаций к трежерис подскакивают на 20–30 базисных пунктов — доллар имеет тенденцию дешеветь против валют G-10.

Недельное изменение спредов трехмесячных американских корпоративных облигаций к трежерис (белым) и «потолок» этого значения для умеренного финансового стресса от Goldman Sachs (голубым). Все в базисных пунктах. Источник: Bloomberg

Однако такой сценарий заставит ФРС продолжать ужесточение денежно-кредитной политики. Учитывая спасение проблемного коммерческого банка First Republic Bank и очередное повышение Европейским центральным банком процентных ставок на 0,50%, все чаще звучат призывы и к ФРС повысить 22 марта ставку по федеральным фондам на 0,25%.

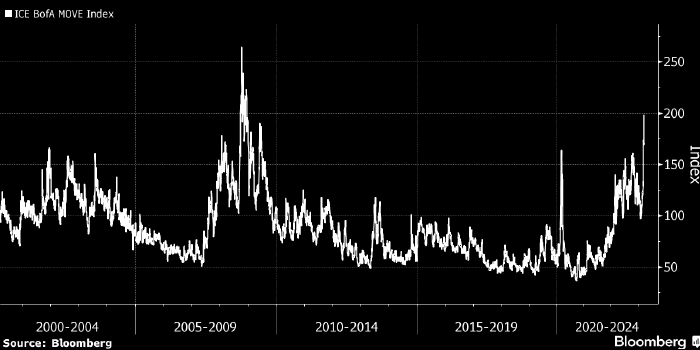

Устойчивая слабость доллара, вероятно, потребует реализации сказочного сценария «Золушки», в рамках которого все будет хорошо: перспективы роста мировой экономики будут устойчивыми, а дезинфляционные тенденции возобновятся. Это ограничило бы волатильность рыночных ставок, однако вероятность такого развития событий выглядит невысокой, отмечают аналитики Goldman (на этой неделе индекс волатильности краткосрочных казначейских облигаций США достиг самого высокого уровня со времен мирового финансового кризиса 2008 года, см. график ниже).

Индекс ICE BofA MOVE

«Рынок фьючерсов на ставку по федеральным фондам продолжает ставить на то, что 22 марта ФРС повысит ее на 25 б.п. Вероятность такого события оценивается в 62%, а вероятность сохранения статус-кво — в 38%», — отмечает ведущий аналитик отдела глобальных исследований «Открытие инвестиции» Олег Сыроваткин. — «Ожидания по пиковому уровню ставки — предполагается, что он будет достигнут в мае — продолжают прыгать, но уже внутри сформировавшегося диапазона 4,75–5%».

Усиление ожиданий того, что ФРС смягчит свою позицию, создает предпосылки для ставки на снижение доллара, считает Мира Чандан из JPMorgan Chase. По ее словам, лучше всего продавать доллар против других резервных валют, таких как иена и швейцарский франк, а также, возможно евро.

«При этом мы бы предостерегали инвесторов от ставок на масштабное снижение доллара против всех валют, т. к. он заметно подорожает в случае усиления финансового стресса. При таком сценарии защитные активы в целом и валюты в частности, такие как доллар, будут пользоваться спросом», — резюмирует эксперт.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба