Мы полагаем, что в среднесрочной перспективе акции Boeing обладают потенциалом для роста, поскольку снятие пограничных ограничений и реализация отложенного спроса на путешествия способствуют восстановлению мирового пассажиропотока и оказывают благоприятное воздействие на авиастроение. В 2022 году Boeing значительно увеличила поставки гражданских самолетов благодаря глобальному возвращению в эксплуатацию лайнеров модели 737 и устранению недочетов в 787. На фоне роста спроса на гражданские самолеты объем коммерческих услуг сервисного подразделения вернулся к допандемийному уровню. Вместе с тем у Boeing сохраняется стабильный портфель заказов в оборонном сегменте.

Мы присваиваем рейтинг «Покупать» акциям Boeing с целевой ценой $ 254,4 на конец 2023 года, что предполагает потенциал роста на 25,2% от текущего ценового уровня.

Boeing — ведущая мировая авиакосмическая корпорация и один из крупнейших производителей пассажирских самолетов.

Ключевой фактор роста — увеличение спроса на гражданские самолеты на фоне восстановления глобального международного авиасообщения.

Boeing увеличила поставки гражданских самолетов в 2022 году на 41,2% г/г, до 480 единиц, и получила заказы на 808 лайнеров. Портфель заказов авиационного подразделения составляет более 4500 самолетов с общей стоимостью $ 330 млрд.

Стабильный портфель заказов в оборонном сегменте оценивается в $54,4 млрд, из которых 28% приходятся на заказчиков за пределами США. Только в 4К 2022 компания получила заказы от Японии на поставку двух танкеров KC-46A и от ВВС Египта на поставку 12 вертолетов CH-47F Chinook.

Объем коммерческих услуг сервисного подразделения в 2022 году вернулся к допандемийному уровню и ожидается, что в 2023 году доходы продолжат расти за счет восстановления авиаотрасли. Спрос на сервисное обслуживание со стороны клиентов оборонной и космической отраслей также остается стабильным. Портфель заказов подразделения оценивается в $ 19,3 млрд.

Выручка Boeing в 4К 2022 увеличилась на 35% г/г, почти до $ 20 млрд, что обусловлено преимущественно ростом поставок самолетов моделей 737 и 787 и увеличением объема коммерческих услуг. Квартальный чистый убыток сократился в 6,3 раза г/г, до $ 663 млрд, или $ 1,06 на акцию.

Консенсусный прогноз Reuters предполагает возврат к чистой прибыли на уровне $ 1,4 млрд в 2023 году против убытка $ 4,9 млрд 2022 году.

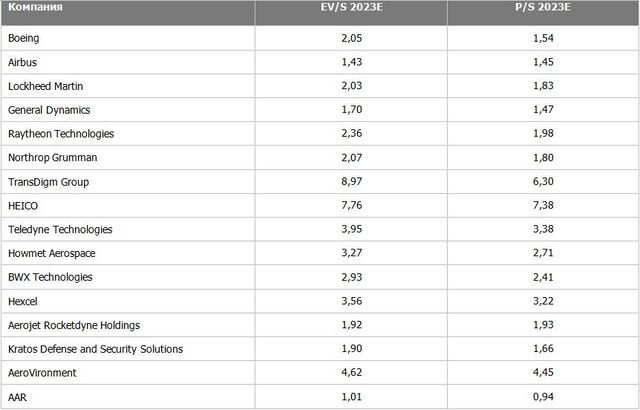

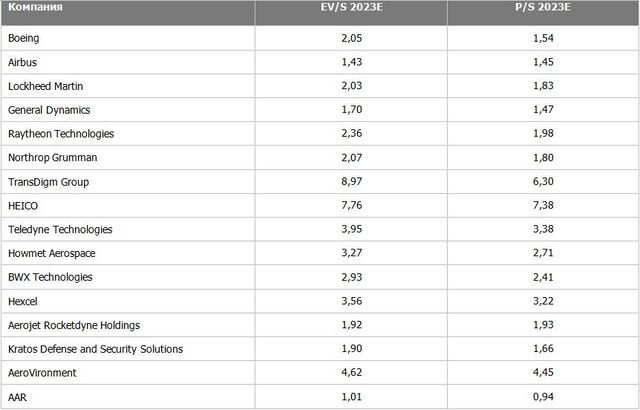

Для расчета целевой цены мы использовали оценку по прогнозным мультипликаторам EV/S 2023E и P/S 2023E относительно аналогов. Наша оценка предполагает апсайд 25,2%.

Ключевыми рисками для Boeing мы видим еще один перенос срока ввода в эксплуатацию 777X из-за ужесточения требований к сертификации, продление отказа от закупок 737 MAX со стороны Китая, замедление темпов производства и (или) поставок 737 и 787, снижение оборонных и государственных заказов из-за дефицита бюджета США.

Описание эмитента

Boeing — ведущая мировая авиакосмическая корпорация и один из крупнейших производителей пассажирских самолетов. Компания также разрабатывает и выпускает военные вертолеты, электронные и оборонные системы, ракеты, спутники, современные информационные системы и системы связи. Boeing занимает лидирующие позиции в области противоракетной обороны, пилотируемых космических полетов и услуг по запуску космических аппаратов. Компания предоставляет и комплекс различных услуг в сфере поддержки и послепродажного обслуживания авиатехники.

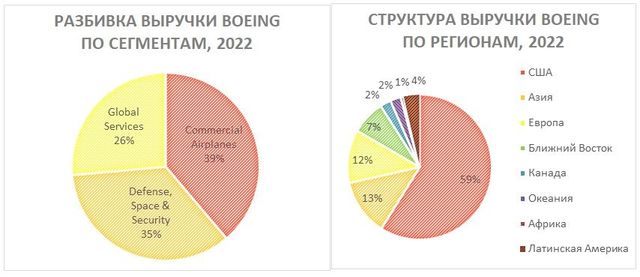

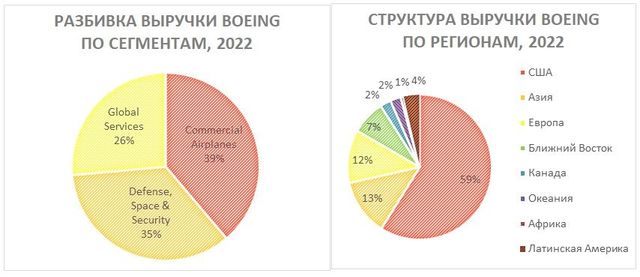

Основным рынком сбыта продукции Boeing являются США, приносящие 59% от общего объема выручки за 2022 год, далее — Азия (13%), затем Европа и Ближний Восток (12% и 7% соответственно). Что касается сегментации, то продажа гражданских самолетов по итогам 2022 года принесла компании порядка 39% от всей выручки, при этом доходы от реализации космических и военных программ составили 35% от выручки.

Факторы привлекательности

Гражданские самолеты (Commercial Airplanes)

Снятие пограничных ограничений и реализация отложенного спроса на путешествия способствует восстановлению мирового пассажиропотока и положительно влияет на доходы авиаперевозчиков, которые, в свою очередь, заключают контракты на поставку новых самолетов, что дает толчок и авиастроению.

По оценкам Международной ассоциации воздушного транспорта (IATA), в 2022 году глобальный пассажиропоток увеличился на 64,4% г/г и достиг 68,5% от допандемийного показателя, при этом чистые убытки авиационной отрасли сократились с $ 42 млрд в 2021 году до $ 6,9 млрд, тогда как Северная Америка вернулась к прибыльности в $ 9,9 млрд благодаря устойчивому спросу на внутреннем рынке, который более чем компенсировал потери в международном сегменте. На 2023 год IATA прогнозирует прибыль мировой авиаотрасли в размере $ 4,6 млрд.

За 2022 год авиационное подразделение Boeing увеличило поставки гражданских самолетов на 41,2% г/г, до 480 ед. При этом поставки самолетов модели 737 выросли на 47,1% г/г, до 387 ед., модели 787 — на 121,4% г/г, до 31 ед. Согласно прогнозам менеджмента, в 2023 году Boeing поставит 400–450 лайнеров 737 и 70–80 самолетов 787, а на горизонте 2025–2026 гг. совокупные поставки гражданских самолетов должны достичь порядка 800 лайнеров в год.

Boeing: поставки гражданских самолетов за 2020–2022 гг., ед.

Авиационное подразделение Boeing в 2022 году получило заказы на 808 лайнеров. Таким образом, портфель заказов в сегменте гражданской авиации на конец 2022 составляет более 4500 самолетов с общей стоимостью $ 330 млрд (+11,1% г/г).

- Оборона, космос и безопасность (Defense, Space & Security)

Клиентская база Boeing за пределами США продолжает расширяться в связи со сложной глобальной геополитической обстановкой и потребностью в модернизации устаревающего военного оборудования. В 4К 2022 компания получила заказы от Японии на поставку двух танкеров KC-46A и от ВВС Египта на поставку 12 вертолетов CH-47F Chinook.

В течение 4К 2022 Boeing поставила 45 военных самолетов и три спутника, включая первый штурмовик P-8A Poseidon для Новой Зеландии. Помимо этого, у компании есть прогресс в космической отрасли — успешно осуществлен беспилотный полет космического корабля Orion на ракете-носителе SLS в рамках первой миссии лунной программы Artemis I.

Boeing: поставки оборонной и космической техники за 2020–2022 гг., ед.

Портфель заказов подразделения на конец 2022 года оценивается в $ 54,4 млрд (-10% г/г из-за признания выручки по контрактам, заключенным в предыдущие годы), из которых 28% приходятся на заказчиков за пределами США.

- Сервисные услуги (Global Services)

В течение 2022 года объем коммерческих услуг подразделения вернулся к допандемийному уровню и ожидается, что в 2023 году доходы компании в этом сегменте продолжат расти за счет дальнейшего восстановления авиаотрасли. В долгосрочной перспективе по мере роста мирового парка воздушных судов спрос на послепродажное обслуживание также будет повышаться, поскольку авиакомпании заинтересованы в использовании аналитики данных в области полетов и технического обслуживания для повышения эффективности своей работы и снижения затрат.

Спрос на услуги сервисного подразделения Boeing со стороны клиентов оборонной и космической отраслей остается стабильным. По прогнозам компании, драйвером роста спроса станут заказчики из стран Ближнего Востока и Азиатско-Тихоокеанского региона, которые в ближайшие 10 лет будут активно обновлять свою военную технику. При этом менеджмент полагает, что менее 20% мирового парка военных самолетов будет выведено из эксплуатации и заменено в течение следующих 10 лет, что приведет к росту спроса на услуги по обслуживанию устаревших самолетов и повышению их эксплуатационных возможностей.

В 4К 2022 сервисное подразделение достигло соглашения с ВВС США об обслуживании истребителей F-15 и открыло распределительный центр в Германии для обеспечения более 6000 клиентов специализированными материалами и химикатами.

Портфель заказов подразделения на конец 2022 года уменьшился на 6% г/г, до $ 19,3 млрд, за счет признания выручки по контрактам, заключенным в предыдущие годы.

Финансовый отчет

- По итогам 4К 2022 выручка Boeing увеличилась на 35% г/г, до $ 19,98 млрд, что было обусловлено преимущественно ростом поставок самолетов моделей 737 и 787 и увеличением объема коммерческих услуг. Квартальный чистый убыток сократился в 6,3 раза г/г, до $ 663 млрд, или $ 1,06 на акцию.

- Операционный денежный поток (CFO) в отчетном периоде вырос в 4,8 раза г/г, до $ 3,5 млрд, свободный денежный поток (FCFF) — в 6,3 раза г/г, до $ 3,1 млрд.

- Прогноз менеджмента на 2023 год предполагает CFO в диапазоне $ 4,5–6,5 млрд и FCFF на уровне $ 3,0–5,0 млрд. При этом в перспективе 2025–2026 гг. ожидается выручка на уровне $ 100 млрд, операционная маржа — 10%, FCFF — $ 10 млрд.

Boeing: финансовые результаты за 4К 2022 и 12М 2022

Boeing: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Мы оценили Boeing сравнительным методом, основываясь на прогнозных финансовых показателях на 2023 год. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/S и P/S.

Наша оценка справедливой стоимости Boeing на конец 2023 года составляет $ 151,4 млрд, целевая цена на акцию равна $ 254,4, что предполагает потенциал роста на 25,2% от текущего ценового уровня. Рейтинг — «Покупать».

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов не менее среднего составляет, по нашим расчетам, $ 229,2 (апсайд — 12,8%), рейтинг акции — 3,5 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Boeing аналитиками WELLS FARGO SECURITIES составляет $ 240 (рейтинг — «Покупать»), DZ BANK — $ 240 («Покупать»), WOLFE RESEARCH — $ 220 («Держать»).

Технический анализ

С технической точки зрения на дневном графике акции Boeing, консолидируясь в коридоре $ 195–218, оттолкнулись от нижней границы диапазона. В краткосрочной перспективе мы не исключаем попытки повторного пробития уровня сопротивления, и в случае укрепления выше можно ожидать дальнейшего восстановления капитализации. На случай углубления коррекции поддержкой будет выступать уровень $ 178.

Мы присваиваем рейтинг «Покупать» акциям Boeing с целевой ценой $ 254,4 на конец 2023 года, что предполагает потенциал роста на 25,2% от текущего ценового уровня.

Boeing — ведущая мировая авиакосмическая корпорация и один из крупнейших производителей пассажирских самолетов.

Ключевой фактор роста — увеличение спроса на гражданские самолеты на фоне восстановления глобального международного авиасообщения.

Boeing увеличила поставки гражданских самолетов в 2022 году на 41,2% г/г, до 480 единиц, и получила заказы на 808 лайнеров. Портфель заказов авиационного подразделения составляет более 4500 самолетов с общей стоимостью $ 330 млрд.

Стабильный портфель заказов в оборонном сегменте оценивается в $54,4 млрд, из которых 28% приходятся на заказчиков за пределами США. Только в 4К 2022 компания получила заказы от Японии на поставку двух танкеров KC-46A и от ВВС Египта на поставку 12 вертолетов CH-47F Chinook.

Объем коммерческих услуг сервисного подразделения в 2022 году вернулся к допандемийному уровню и ожидается, что в 2023 году доходы продолжат расти за счет восстановления авиаотрасли. Спрос на сервисное обслуживание со стороны клиентов оборонной и космической отраслей также остается стабильным. Портфель заказов подразделения оценивается в $ 19,3 млрд.

Выручка Boeing в 4К 2022 увеличилась на 35% г/г, почти до $ 20 млрд, что обусловлено преимущественно ростом поставок самолетов моделей 737 и 787 и увеличением объема коммерческих услуг. Квартальный чистый убыток сократился в 6,3 раза г/г, до $ 663 млрд, или $ 1,06 на акцию.

Консенсусный прогноз Reuters предполагает возврат к чистой прибыли на уровне $ 1,4 млрд в 2023 году против убытка $ 4,9 млрд 2022 году.

Для расчета целевой цены мы использовали оценку по прогнозным мультипликаторам EV/S 2023E и P/S 2023E относительно аналогов. Наша оценка предполагает апсайд 25,2%.

Ключевыми рисками для Boeing мы видим еще один перенос срока ввода в эксплуатацию 777X из-за ужесточения требований к сертификации, продление отказа от закупок 737 MAX со стороны Китая, замедление темпов производства и (или) поставок 737 и 787, снижение оборонных и государственных заказов из-за дефицита бюджета США.

Описание эмитента

Boeing — ведущая мировая авиакосмическая корпорация и один из крупнейших производителей пассажирских самолетов. Компания также разрабатывает и выпускает военные вертолеты, электронные и оборонные системы, ракеты, спутники, современные информационные системы и системы связи. Boeing занимает лидирующие позиции в области противоракетной обороны, пилотируемых космических полетов и услуг по запуску космических аппаратов. Компания предоставляет и комплекс различных услуг в сфере поддержки и послепродажного обслуживания авиатехники.

Основным рынком сбыта продукции Boeing являются США, приносящие 59% от общего объема выручки за 2022 год, далее — Азия (13%), затем Европа и Ближний Восток (12% и 7% соответственно). Что касается сегментации, то продажа гражданских самолетов по итогам 2022 года принесла компании порядка 39% от всей выручки, при этом доходы от реализации космических и военных программ составили 35% от выручки.

Факторы привлекательности

Гражданские самолеты (Commercial Airplanes)

Снятие пограничных ограничений и реализация отложенного спроса на путешествия способствует восстановлению мирового пассажиропотока и положительно влияет на доходы авиаперевозчиков, которые, в свою очередь, заключают контракты на поставку новых самолетов, что дает толчок и авиастроению.

По оценкам Международной ассоциации воздушного транспорта (IATA), в 2022 году глобальный пассажиропоток увеличился на 64,4% г/г и достиг 68,5% от допандемийного показателя, при этом чистые убытки авиационной отрасли сократились с $ 42 млрд в 2021 году до $ 6,9 млрд, тогда как Северная Америка вернулась к прибыльности в $ 9,9 млрд благодаря устойчивому спросу на внутреннем рынке, который более чем компенсировал потери в международном сегменте. На 2023 год IATA прогнозирует прибыль мировой авиаотрасли в размере $ 4,6 млрд.

За 2022 год авиационное подразделение Boeing увеличило поставки гражданских самолетов на 41,2% г/г, до 480 ед. При этом поставки самолетов модели 737 выросли на 47,1% г/г, до 387 ед., модели 787 — на 121,4% г/г, до 31 ед. Согласно прогнозам менеджмента, в 2023 году Boeing поставит 400–450 лайнеров 737 и 70–80 самолетов 787, а на горизонте 2025–2026 гг. совокупные поставки гражданских самолетов должны достичь порядка 800 лайнеров в год.

Boeing: поставки гражданских самолетов за 2020–2022 гг., ед.

Авиационное подразделение Boeing в 2022 году получило заказы на 808 лайнеров. Таким образом, портфель заказов в сегменте гражданской авиации на конец 2022 составляет более 4500 самолетов с общей стоимостью $ 330 млрд (+11,1% г/г).

- Оборона, космос и безопасность (Defense, Space & Security)

Клиентская база Boeing за пределами США продолжает расширяться в связи со сложной глобальной геополитической обстановкой и потребностью в модернизации устаревающего военного оборудования. В 4К 2022 компания получила заказы от Японии на поставку двух танкеров KC-46A и от ВВС Египта на поставку 12 вертолетов CH-47F Chinook.

В течение 4К 2022 Boeing поставила 45 военных самолетов и три спутника, включая первый штурмовик P-8A Poseidon для Новой Зеландии. Помимо этого, у компании есть прогресс в космической отрасли — успешно осуществлен беспилотный полет космического корабля Orion на ракете-носителе SLS в рамках первой миссии лунной программы Artemis I.

Boeing: поставки оборонной и космической техники за 2020–2022 гг., ед.

Портфель заказов подразделения на конец 2022 года оценивается в $ 54,4 млрд (-10% г/г из-за признания выручки по контрактам, заключенным в предыдущие годы), из которых 28% приходятся на заказчиков за пределами США.

- Сервисные услуги (Global Services)

В течение 2022 года объем коммерческих услуг подразделения вернулся к допандемийному уровню и ожидается, что в 2023 году доходы компании в этом сегменте продолжат расти за счет дальнейшего восстановления авиаотрасли. В долгосрочной перспективе по мере роста мирового парка воздушных судов спрос на послепродажное обслуживание также будет повышаться, поскольку авиакомпании заинтересованы в использовании аналитики данных в области полетов и технического обслуживания для повышения эффективности своей работы и снижения затрат.

Спрос на услуги сервисного подразделения Boeing со стороны клиентов оборонной и космической отраслей остается стабильным. По прогнозам компании, драйвером роста спроса станут заказчики из стран Ближнего Востока и Азиатско-Тихоокеанского региона, которые в ближайшие 10 лет будут активно обновлять свою военную технику. При этом менеджмент полагает, что менее 20% мирового парка военных самолетов будет выведено из эксплуатации и заменено в течение следующих 10 лет, что приведет к росту спроса на услуги по обслуживанию устаревших самолетов и повышению их эксплуатационных возможностей.

В 4К 2022 сервисное подразделение достигло соглашения с ВВС США об обслуживании истребителей F-15 и открыло распределительный центр в Германии для обеспечения более 6000 клиентов специализированными материалами и химикатами.

Портфель заказов подразделения на конец 2022 года уменьшился на 6% г/г, до $ 19,3 млрд, за счет признания выручки по контрактам, заключенным в предыдущие годы.

Финансовый отчет

- По итогам 4К 2022 выручка Boeing увеличилась на 35% г/г, до $ 19,98 млрд, что было обусловлено преимущественно ростом поставок самолетов моделей 737 и 787 и увеличением объема коммерческих услуг. Квартальный чистый убыток сократился в 6,3 раза г/г, до $ 663 млрд, или $ 1,06 на акцию.

- Операционный денежный поток (CFO) в отчетном периоде вырос в 4,8 раза г/г, до $ 3,5 млрд, свободный денежный поток (FCFF) — в 6,3 раза г/г, до $ 3,1 млрд.

- Прогноз менеджмента на 2023 год предполагает CFO в диапазоне $ 4,5–6,5 млрд и FCFF на уровне $ 3,0–5,0 млрд. При этом в перспективе 2025–2026 гг. ожидается выручка на уровне $ 100 млрд, операционная маржа — 10%, FCFF — $ 10 млрд.

Boeing: финансовые результаты за 4К 2022 и 12М 2022

Boeing: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Мы оценили Boeing сравнительным методом, основываясь на прогнозных финансовых показателях на 2023 год. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/S и P/S.

Наша оценка справедливой стоимости Boeing на конец 2023 года составляет $ 151,4 млрд, целевая цена на акцию равна $ 254,4, что предполагает потенциал роста на 25,2% от текущего ценового уровня. Рейтинг — «Покупать».

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов не менее среднего составляет, по нашим расчетам, $ 229,2 (апсайд — 12,8%), рейтинг акции — 3,5 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Boeing аналитиками WELLS FARGO SECURITIES составляет $ 240 (рейтинг — «Покупать»), DZ BANK — $ 240 («Покупать»), WOLFE RESEARCH — $ 220 («Держать»).

Технический анализ

С технической точки зрения на дневном графике акции Boeing, консолидируясь в коридоре $ 195–218, оттолкнулись от нижней границы диапазона. В краткосрочной перспективе мы не исключаем попытки повторного пробития уровня сопротивления, и в случае укрепления выше можно ожидать дальнейшего восстановления капитализации. На случай углубления коррекции поддержкой будет выступать уровень $ 178.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба