24 марта 2023 T-Investments Валюх Николай

22 марта Федрезерв ожидаемо поднял процентную ставку на 25 базисных пунктов, с 4,75 до 5%. Это девятое повышение за 12 месяцев и самая высокая ставка с 2007 года.

Федрезерв намерен идти вразрез с ожиданиями рынка

Свое очередное решение американский Центробанк объяснил все так же: необходимо в долгосрочной перспективе вернуть инфляцию на уровень в 2%. В феврале она составила 6% — после 6,4% в январе.

Высокая ставка уже сказалась на экономике: в марте в США обанкротилось несколько банков. Но Федрезерв по-прежнему считает финансовую систему устойчивой, поэтому рассчитывает и дальше повышать процентную ставку. Консенсус чиновников — плюс 25 базисных пунктов, до 5,25%. Опускать ставку планируют только в 2024 году.

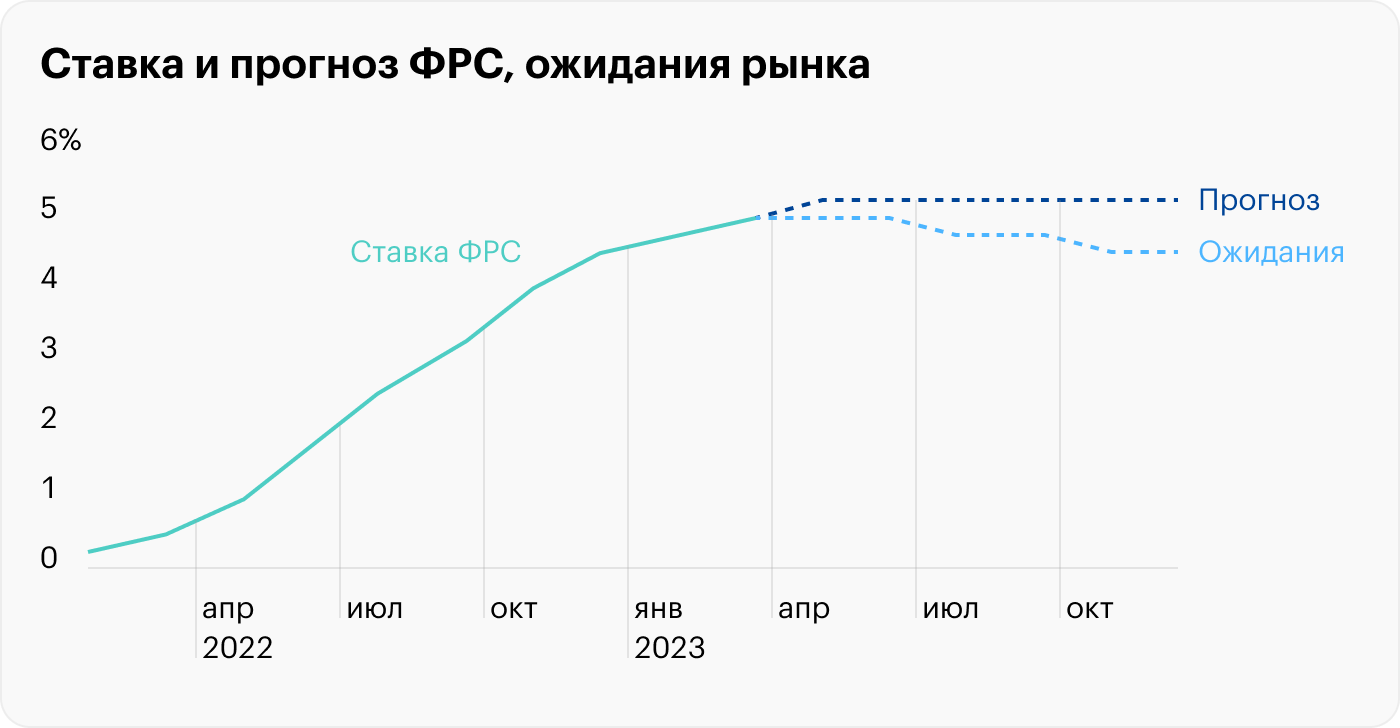

Но рынок считает, что Федрезерв закончил закручивать гайки и кошмарить экономику. Инвесторы верят, что мартовское повышение было последним и уже летом ставку начнут опускать.

Возможно, это очередные оптимистичные ожидания, так как в текущем инфляционном цикле ФРС еще ни разу не оправдала надежд рынка на более низкую ставку. Например, ровно год назад инвесторы рассчитывали увидеть сегодняшнюю ставку на отметке в 2,75%, но реальность оказалась суровее.

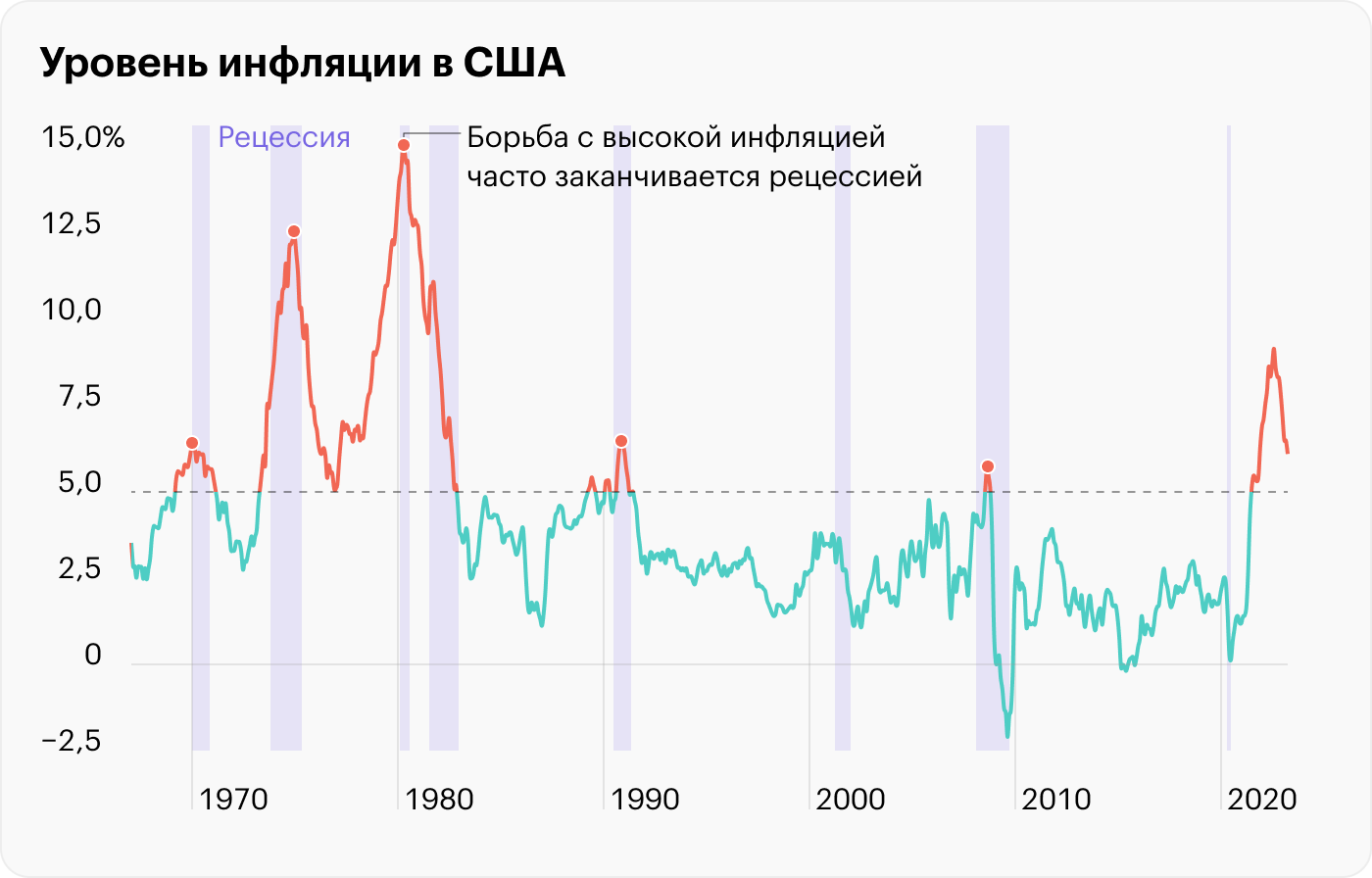

Чиновники усвоили урок семидесятых

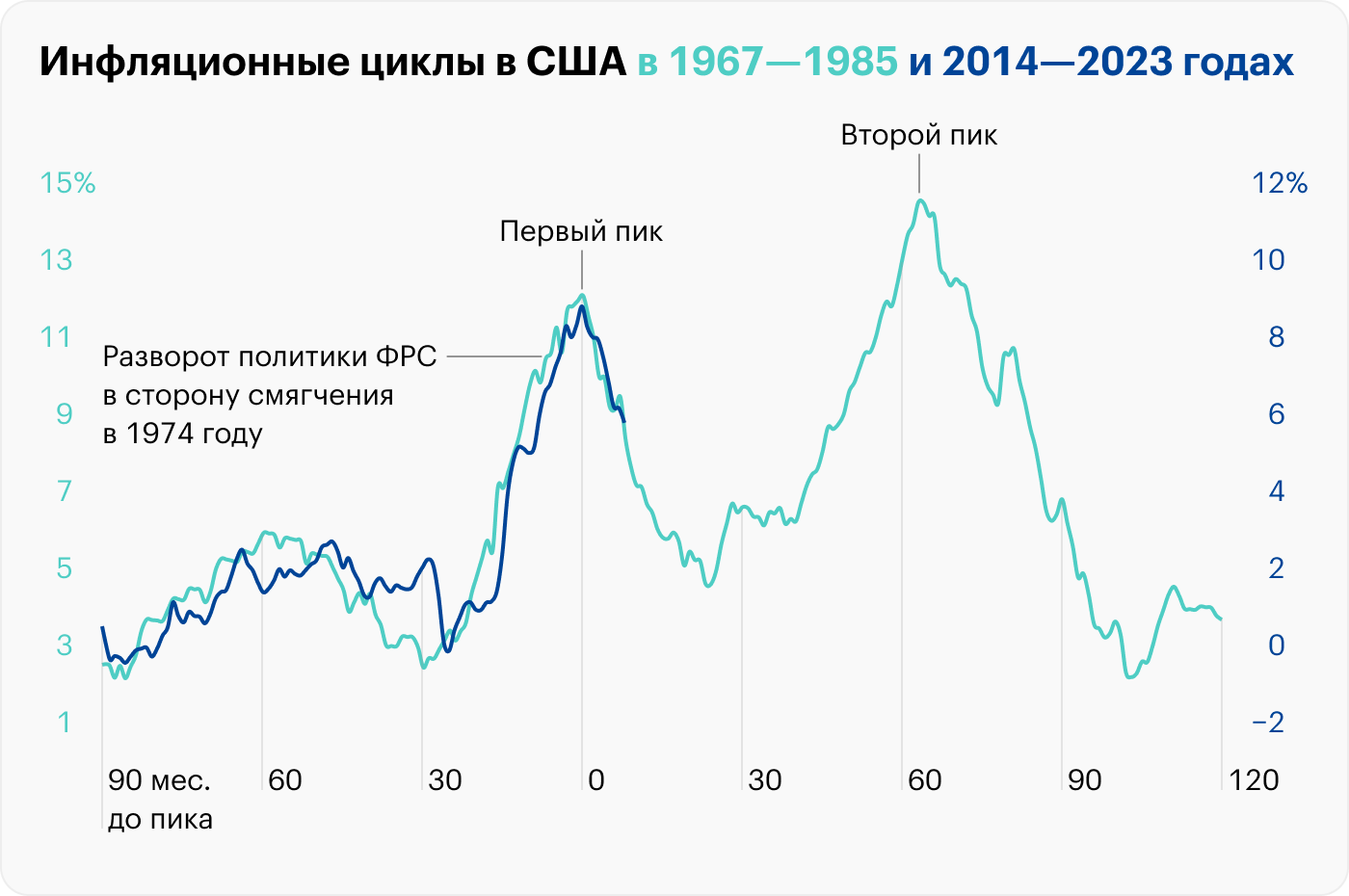

В текущем цикле США прошли пик инфляции в июне 2022 года. С прошлого лета она устойчиво снижается, но Федрезерв не спешит опускать ставку: чиновники хорошо усвоили урок семидесятых. Тогда ФРС раньше времени перешла на мягкую политику и вызвала еще больший разгон инфляции.

Рынок труда тоже подогревает инфляцию

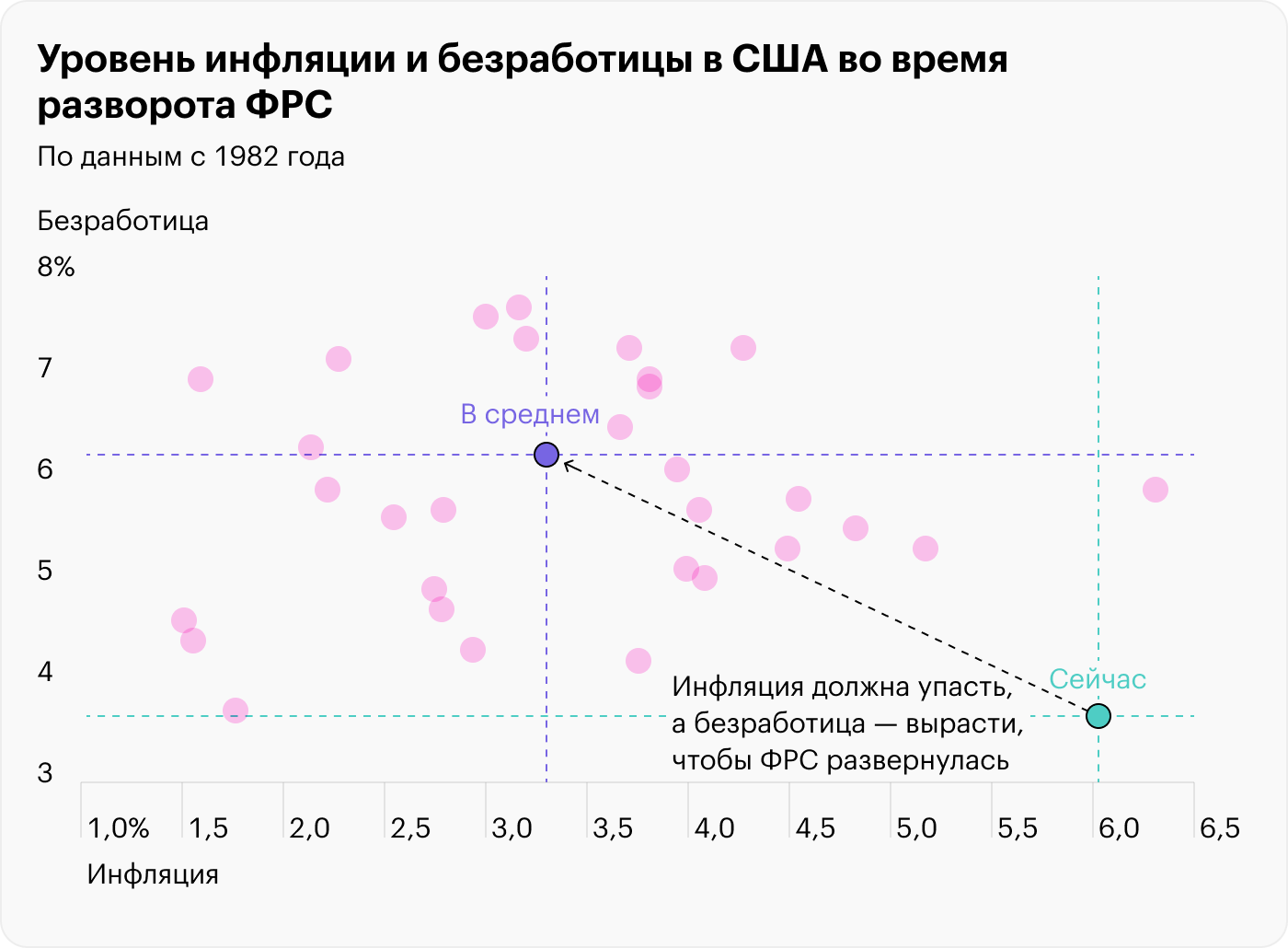

Низкая безработица также не позволяет Федрезерву развернуть политику: на горячем рынке труда зарплаты быстро растут и тоже подпитывают инфляцию. Еще ни разу ФРС не переходила к снижению ставки, когда инфляция была такой высокой, а безработица при этом — такой низкой.

Это самый быстрый подъем ставки за четыре десятилетия

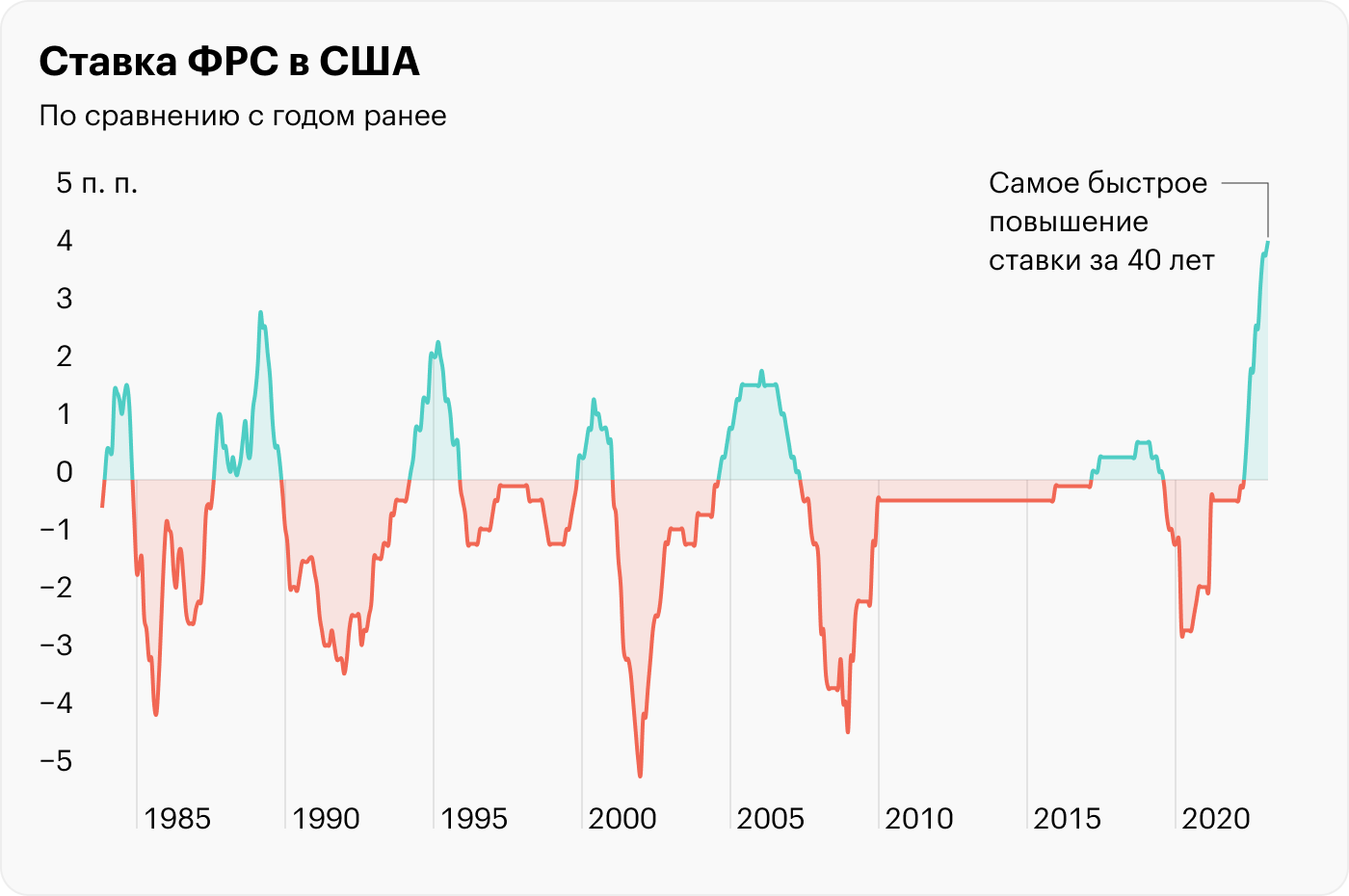

Федрезерв борется с инфляцией уже год и за это время повысил ставку почти на 5 процентных пунктов. Это самый стремительный подъем за последнее время: рекордный за 40 лет рост потребительских цен потребовал рекордного за 40 лет повышения ставки.

Борьба с ценами часто заканчивается рецессией

Высокой ставкой ФРС гасит не только инфляцию, но и деловую активность. Поэтому агрессивная борьба с ценами часто заканчивается рецессией. Любую инфляцию выше 5% Федрезерв обычно побеждал ценой кризиса в экономике.

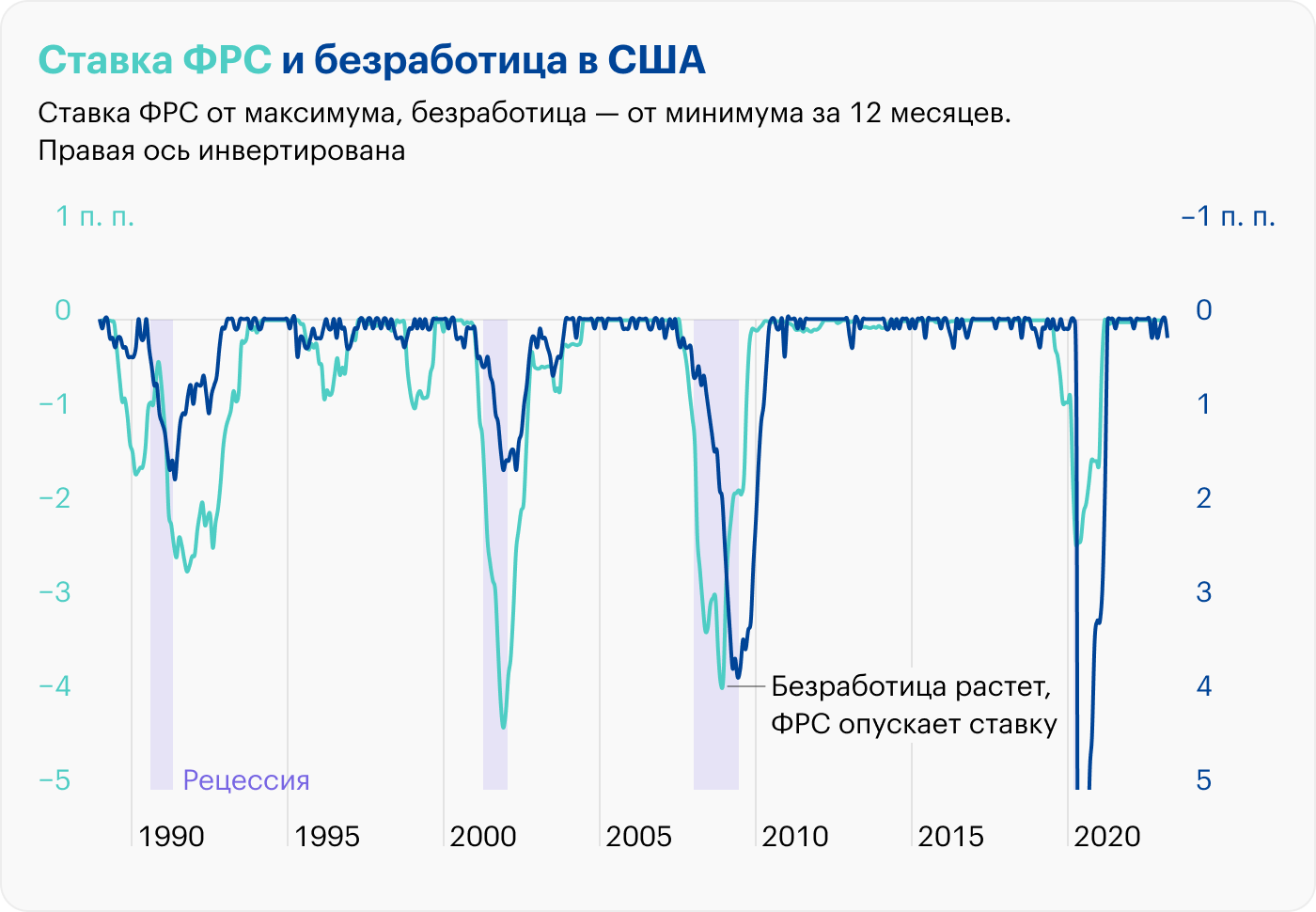

Федрезерв снижает ставку, когда уже что-то сломалось

Сейчас инвесторы надеются на разворот политики ФРС, но это тоже не предвещает ничего хорошего: часто Федрезерв переходит к снижению ставки, когда в экономике уже что-то сломалось. Например, растет число банкротств, а еще — безработица.

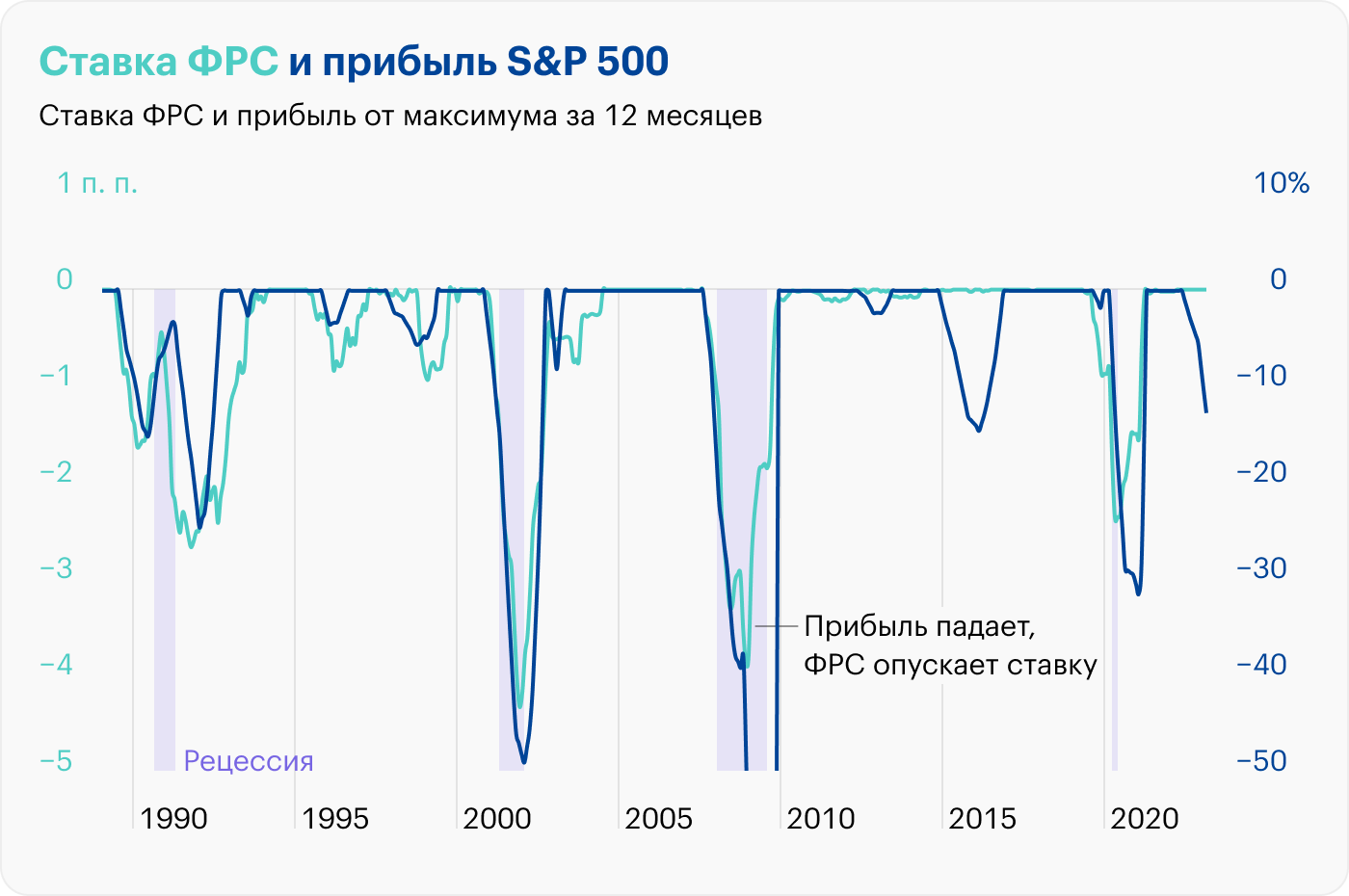

В кризис падает прибыль бизнеса

В кризис компании увольняют сотрудников, потому что падает потребительский спрос, а следом и прибыль бизнеса. Это еще одна причина, почему будущий разворот Федрезерва не повод расслабиться.

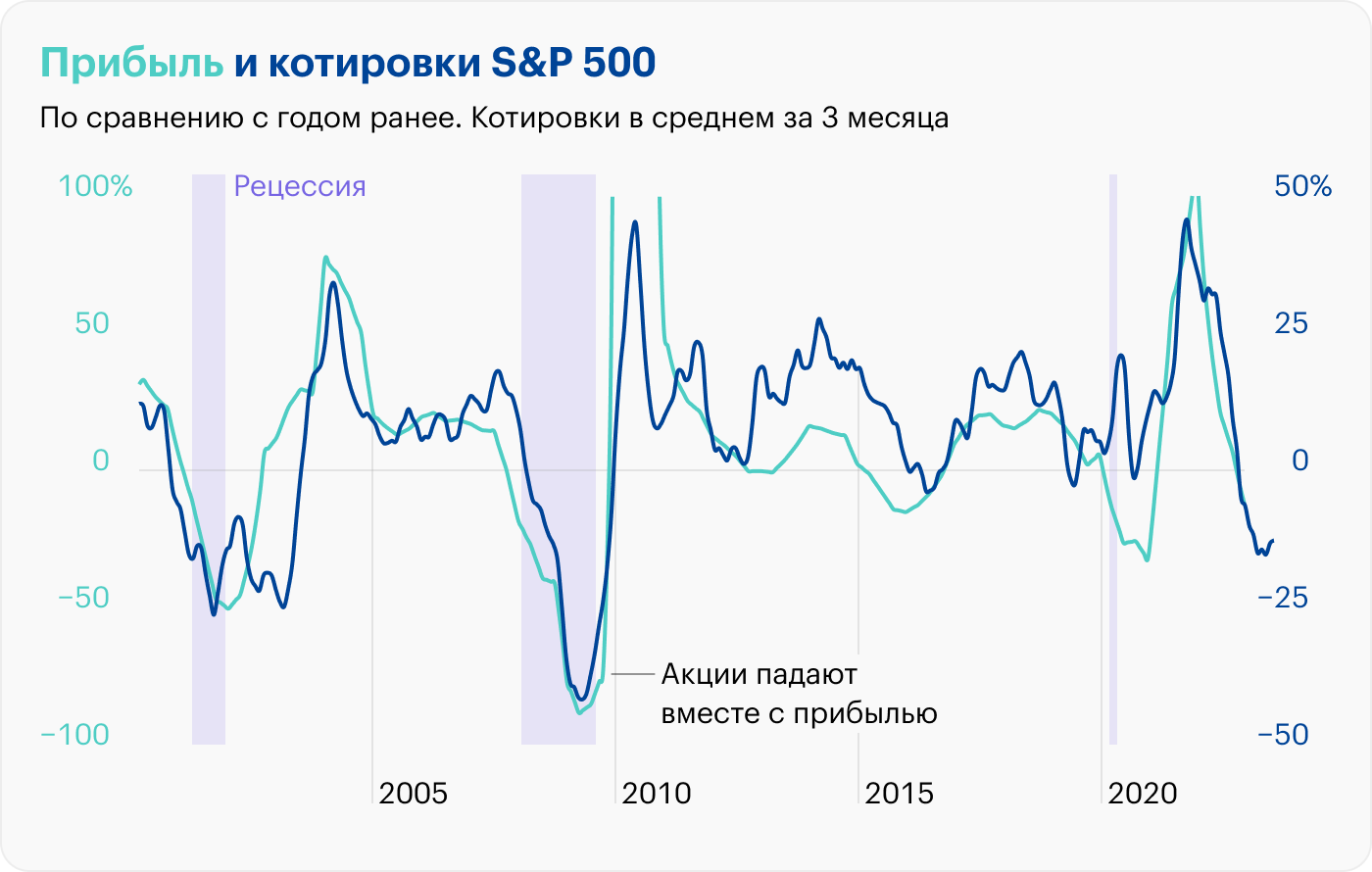

Без роста прибыли нет роста акций

На длинной дистанции именно прибыль компаний задает движение на рынке акций. И если с прибылью все плохо, то и у акций нет причин для роста.

Разворот ФРС причиняет инвесторам еще больше боли

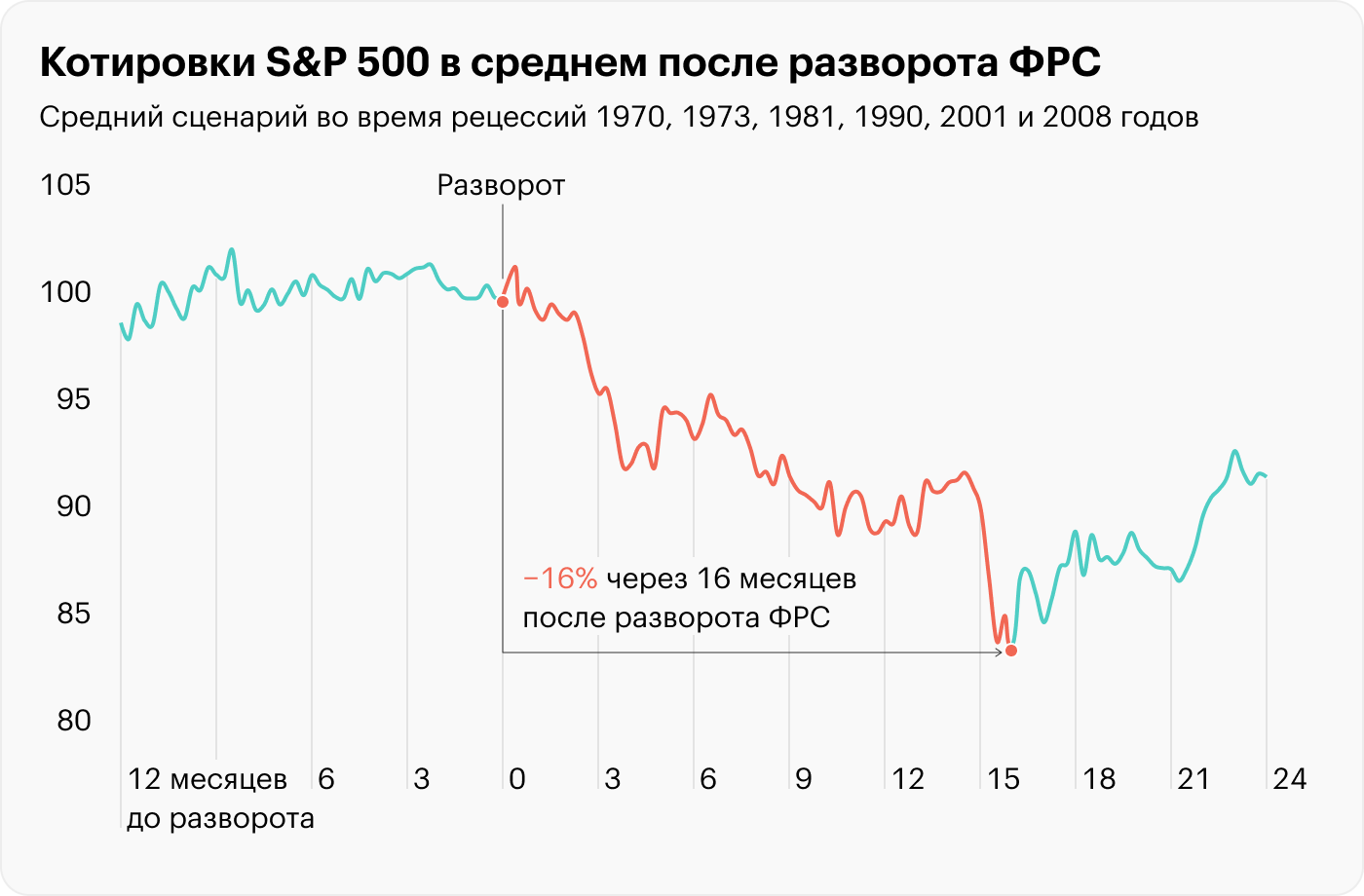

Если объединить последние графики в одну цепочку, то получится следующее: ФРС борется с инфляцией и поднимает ставку — начинается кризис, поэтому ФРС разворачивается — падает прибыль компаний — падают акции.

Не обязательно, что и в этот раз борьба с инфляцией закончится рецессией и спадом на рынке акций. Возможно, у ФРС получится проехать аккурат по разделительной полосе: охладить инфляцию и при этом не угробить экономику. Но вероятность такого позитивного сценария невысокая.

Как показывает история, в большинстве случаев разворот Федрезерва не приносит счастья инвесторам, а причиняет еще больше боли.

Гособлигациям самое место в портфеле

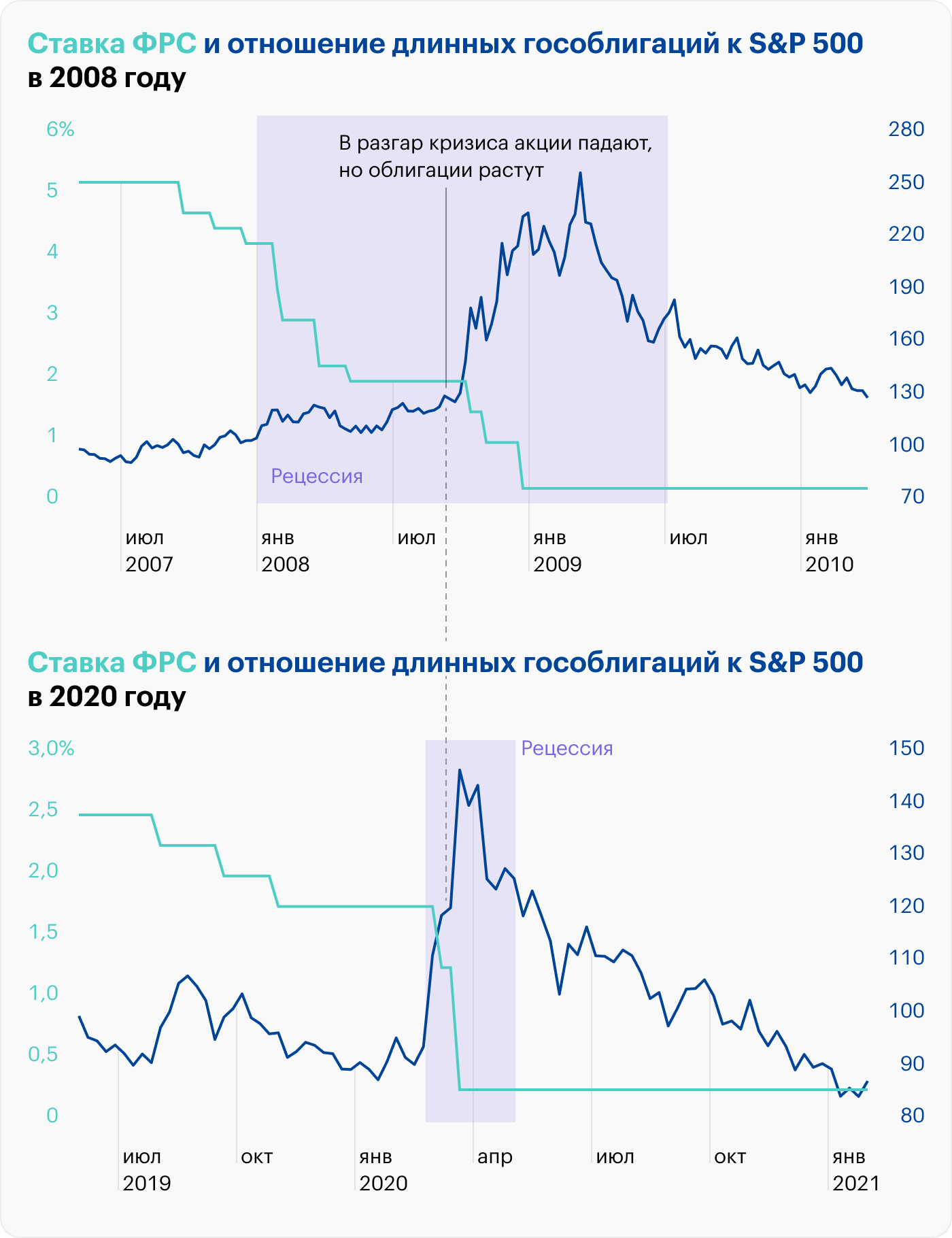

А вот на рынке госдолга обратная ситуация: когда Федрезерв опускает ставку, цена облигаций растет. Это главная причина, почему гособлигациям самое место в портфеле в неспокойные времена, как сегодня.

Все вместе

Год назад американский центробанк начал спецоперацию по борьбе с инфляцией. За это время он поднял процентную ставку почти на 5 процентных пунктов, и это стало самым стремительным подъемом за 40 лет.

Но пока у Федрезерва нет больших успехов: потребительские цены по-прежнему быстро растут, а рынок труда по-прежнему перегрет.

Тем временем появились первые побочные эффекты от повышения ставки. Например, рухнула цена гособлигаций, которые есть на балансе у американских банков. Это ударило по финансовой системе, и некоторые банки уже обанкротились.

Все это подводит чиновников из ФРС к трудному выбору: перестать душить экономику высокими ставками или же продолжить борьбу с ценами. Пока Федрезерв идет по второму пути и намерен делать это в будущем, чтобы не повторить ошибки семидесятых.

Как показывает история, такая агрессивная борьба с ростом цен часто заканчивается кризисом: ФРС побеждает не только инфляцию, но и всю экономику. В итоге прибыль бизнеса падает, безработица растет, а ФРС опускает ставку. Сейчас рынок ожидает разворота от Федрезерва, но станет ли ему от этого легче — совсем не очевидно.

Федрезерв намерен идти вразрез с ожиданиями рынка

Свое очередное решение американский Центробанк объяснил все так же: необходимо в долгосрочной перспективе вернуть инфляцию на уровень в 2%. В феврале она составила 6% — после 6,4% в январе.

Высокая ставка уже сказалась на экономике: в марте в США обанкротилось несколько банков. Но Федрезерв по-прежнему считает финансовую систему устойчивой, поэтому рассчитывает и дальше повышать процентную ставку. Консенсус чиновников — плюс 25 базисных пунктов, до 5,25%. Опускать ставку планируют только в 2024 году.

Но рынок считает, что Федрезерв закончил закручивать гайки и кошмарить экономику. Инвесторы верят, что мартовское повышение было последним и уже летом ставку начнут опускать.

Возможно, это очередные оптимистичные ожидания, так как в текущем инфляционном цикле ФРС еще ни разу не оправдала надежд рынка на более низкую ставку. Например, ровно год назад инвесторы рассчитывали увидеть сегодняшнюю ставку на отметке в 2,75%, но реальность оказалась суровее.

Чиновники усвоили урок семидесятых

В текущем цикле США прошли пик инфляции в июне 2022 года. С прошлого лета она устойчиво снижается, но Федрезерв не спешит опускать ставку: чиновники хорошо усвоили урок семидесятых. Тогда ФРС раньше времени перешла на мягкую политику и вызвала еще больший разгон инфляции.

Рынок труда тоже подогревает инфляцию

Низкая безработица также не позволяет Федрезерву развернуть политику: на горячем рынке труда зарплаты быстро растут и тоже подпитывают инфляцию. Еще ни разу ФРС не переходила к снижению ставки, когда инфляция была такой высокой, а безработица при этом — такой низкой.

Это самый быстрый подъем ставки за четыре десятилетия

Федрезерв борется с инфляцией уже год и за это время повысил ставку почти на 5 процентных пунктов. Это самый стремительный подъем за последнее время: рекордный за 40 лет рост потребительских цен потребовал рекордного за 40 лет повышения ставки.

Борьба с ценами часто заканчивается рецессией

Высокой ставкой ФРС гасит не только инфляцию, но и деловую активность. Поэтому агрессивная борьба с ценами часто заканчивается рецессией. Любую инфляцию выше 5% Федрезерв обычно побеждал ценой кризиса в экономике.

Федрезерв снижает ставку, когда уже что-то сломалось

Сейчас инвесторы надеются на разворот политики ФРС, но это тоже не предвещает ничего хорошего: часто Федрезерв переходит к снижению ставки, когда в экономике уже что-то сломалось. Например, растет число банкротств, а еще — безработица.

В кризис падает прибыль бизнеса

В кризис компании увольняют сотрудников, потому что падает потребительский спрос, а следом и прибыль бизнеса. Это еще одна причина, почему будущий разворот Федрезерва не повод расслабиться.

Без роста прибыли нет роста акций

На длинной дистанции именно прибыль компаний задает движение на рынке акций. И если с прибылью все плохо, то и у акций нет причин для роста.

Разворот ФРС причиняет инвесторам еще больше боли

Если объединить последние графики в одну цепочку, то получится следующее: ФРС борется с инфляцией и поднимает ставку — начинается кризис, поэтому ФРС разворачивается — падает прибыль компаний — падают акции.

Не обязательно, что и в этот раз борьба с инфляцией закончится рецессией и спадом на рынке акций. Возможно, у ФРС получится проехать аккурат по разделительной полосе: охладить инфляцию и при этом не угробить экономику. Но вероятность такого позитивного сценария невысокая.

Как показывает история, в большинстве случаев разворот Федрезерва не приносит счастья инвесторам, а причиняет еще больше боли.

Гособлигациям самое место в портфеле

А вот на рынке госдолга обратная ситуация: когда Федрезерв опускает ставку, цена облигаций растет. Это главная причина, почему гособлигациям самое место в портфеле в неспокойные времена, как сегодня.

Все вместе

Год назад американский центробанк начал спецоперацию по борьбе с инфляцией. За это время он поднял процентную ставку почти на 5 процентных пунктов, и это стало самым стремительным подъемом за 40 лет.

Но пока у Федрезерва нет больших успехов: потребительские цены по-прежнему быстро растут, а рынок труда по-прежнему перегрет.

Тем временем появились первые побочные эффекты от повышения ставки. Например, рухнула цена гособлигаций, которые есть на балансе у американских банков. Это ударило по финансовой системе, и некоторые банки уже обанкротились.

Все это подводит чиновников из ФРС к трудному выбору: перестать душить экономику высокими ставками или же продолжить борьбу с ценами. Пока Федрезерв идет по второму пути и намерен делать это в будущем, чтобы не повторить ошибки семидесятых.

Как показывает история, такая агрессивная борьба с ростом цен часто заканчивается кризисом: ФРС побеждает не только инфляцию, но и всю экономику. В итоге прибыль бизнеса падает, безработица растет, а ФРС опускает ставку. Сейчас рынок ожидает разворота от Федрезерва, но станет ли ему от этого легче — совсем не очевидно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба