29 марта 2023 Bloomberg

Доллар должен ослабнуть, поскольку ФРС меняет свою денежно-кредитную политику.

За зиму доллар потерял часть своего блеска. Двойная поддержка его статуса предпочтительного убежища во время пандемии и отражение самой сильной экономикой мира исчезает. И теперь еще одна опора для доллара колеблется на фоне сомнений относительно того, насколько еще Федеральная резервная система повысит процентные ставки в США, поскольку у нее есть сомнения относительно вероятности рецессии. Доллар, вероятно, испытает длительный приступ слабости.

Это не имеет никакого отношения к непревзойденному положению доллара как мировой резервной валюты: королевский доллар безмятежно восседает на своем троне. Но то, что не так хорошо для относительной стоимости гринбека, лучше для остального мира, потому что нужно меньше внимания уделять тому, чтобы не отставать от доллара. Это привело к чрезмерному повышению процентных ставок для укрепления валютных курсов сверх того, что требовалось от денежно-кредитной политики для удовлетворения конкретных внутренних требований по борьбе с инфляцией.

Этот сдвиг помогает исправить серьезный дисбаланс, известный как улыбка доллара, который слишком сильно смещался в пользу американской валюты на протяжении большей части этого десятилетия. Мы, вероятно, больше склоняемся к основанию кривой улыбки, где доллар неуклонно слабеет, в отличие от приподнятых сторон, когда деньги текут либо за счет бегства к качеству, либо за счет восприятия того, что доходы в США будут выше, чем в других местах.

Региональный банковский кризис в США, в результате которого к настоящему моменту потерпели крах три банка, — это своего рода спотыкание, которое может ускорить экономический спад. Кроме того, представление о безопасности доллара подрывается, если его банковская система находится в состоянии стресса, особенно если финансовая система остального мира не сталкивается с аналогичными проблемами. Крах Credit Suisse Group AG воспринимается как разовый и, что немаловажно, не привел к резкому скачку курса доллара.

Президент ФРБ Миннеаполиса Нил Кашкари, член Федерального комитета по открытым рынкам в этом году и откровенный ястреб, в минувшие выходные подчеркнул, что банковские проблемы приближают риск рецессии. Хотя он был осторожен, чтобы не предрешить исход следующего заседания FOMC 3 мая, он все же подчеркнул, насколько внимательно ФРС следит за рисками кредитного кризиса. В настоящее время рынок фьючерсов предполагает подбрасывание монеты относительно того, вырастут ли официальные ставки еще на четверть пункта в мае. Ожидается, что стоимость заимствований начнет снижаться во второй половине года, что сильно тормозит форвардный курс доллара.

Любая валютная пара представляет собой комбинацию относительной стоимости, и наиболее важным с коммерческой точки зрения является сравнение с евро. Европейский центральный банк продвинулся вперед, увеличив ставку еще на 50 базисных пунктов 16 марта, тогда как неделей позже ФРС предпочла играть более осторожно, повысив ее на четверть пункта. Сдвиг в представлениях о вероятной траектории ставок центральных банков отражается в росте евро на 12,5% за последние шесть месяцев до более чем 1,08 евро за доллар, обратив вспять 11-недельный период с августа по ноябрь прошлого года, когда единая валюта опустилась ниже паритет по отношению к доллару США.

Риторика политиков также влияет на прогнозные ожидания по процентным ставкам и стоимости валюты. По сообщению Bloomberg News, на последнем заседании ЕЦБ член исполнительного совета Изабель Шнабель настаивала на четкой формулировке возможности дальнейшего повышения ставок. Президент Кристин Лагард на пресс-конференции после встречи только устно заверила, что склонность к ужесточению сохранится, если ее экономические прогнозы окажутся точными. Этот спор поддерживает возможность того, что ЕЦБ ужесточит политику в большей степени, чем ФРС, в ближайшие месяцы.

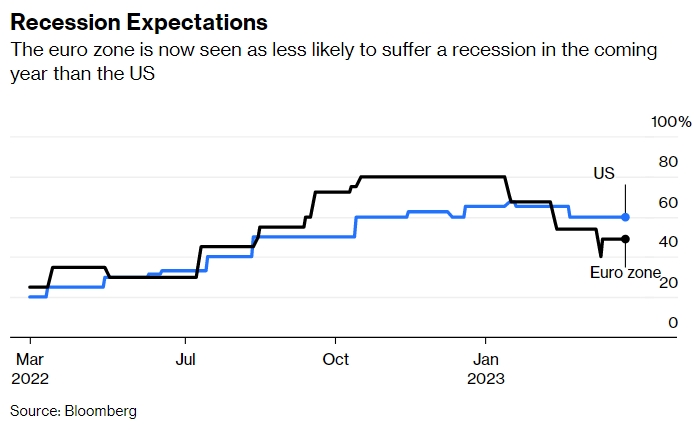

По данным экономистов, опрошенных Bloomberg, вероятность рецессии в еврозоне в этом году снизилась почти вдвое, до уровня ниже 50%. Сейчас это ниже, чем в США, где вероятность затяжного сокращения составляет 60%. Это заметное изменение ожиданий, поскольку еврозона находилась на грани рецессии до пандемии и больше всего пострадала от скачка цен на природный газ.

Среди валют G10 только фунт стерлингов показал себя лучше, чем евро, подорожав более чем на 14%. Японская иена на 10% крепче по отношению к доллару. Типичное эмпирическое правило заключается в том, что крупные промышленные экспортные центры еврозоны и Японии выигрывают от более сильного доллара, из-за чего их продукция выглядит дешевле; но резкий рост цен на энергоносители поставил их в один ряд со всеми другими экономиками, зависящими от углеводородов.

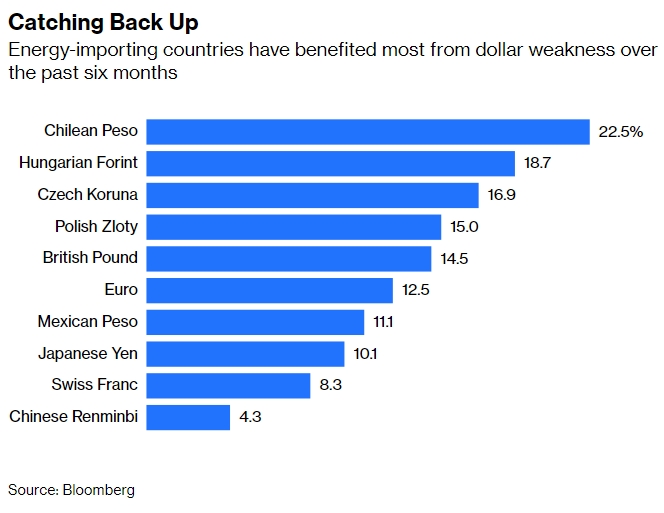

Страны-импортеры энергоносителей больше всего выиграли от слабости доллара за последние шесть месяцев. Источник: Блумберг.

Тем не менее, наибольший выигрыш от относительно слабого доллара был в Восточной Европе и Южной Америке, где чилийский песо вырос на 22,5%. Примечательно, что наибольший выигрыш приходится на страны-импортеры энергоресурсов, которые сильнее всего пострадали от скачка цен на газ. Поскольку большая часть мирового товарного комплекса оценивается в долларах, повышение стоимости местных валют по отношению к доллару дает столь необходимую передышку.

Тем не менее, резкое укрепление доллара в 2021 году и большую часть прошлого года вызвало множество проблем как в развивающихся, так и в развитых странах, поскольку центральные банки изо всех сил пытались поднять процентные ставки, чтобы предотвратить крах своих собственных валют из-за ужесточения условий ФРС. Мир будет благодарен за спокойствие более сдержанной стоимости мировой резервной валюты.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба