1 августа 2023 giovanni1313

США

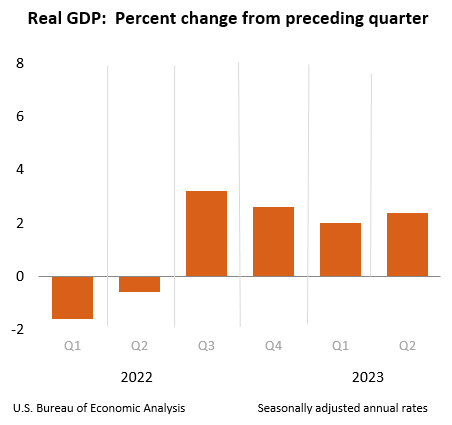

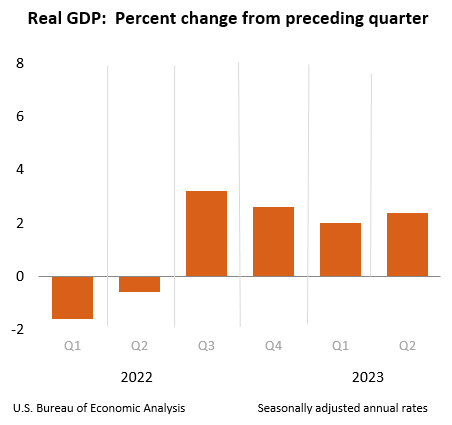

Начнем с Америки. Рост ВВП во 2 кв. приятно удивил аналитиков: +2,4% в год. выражении. Не все модели предсказывали такой уверенный рост, но популярная GDPNow идеально предугадала результат и уже с начала мая ориентировала на такую динамику.

Составляющие роста хорошо укладываются в картину, о которой я рассказываю уже много месяцев: постепенное охлаждение потребительской активности и оптимистичный настрой корпораций. В частности, потребление за квартал выросло на 1,6% в год. выражении. В номинале потребительские расходы росли с самым медленным темпом с начала пандемии — даже ниже, чем в «мрачном» 4 кв. 2022 и в 4 кв. 2020, характеризовавшемся тяжелой третьей волной коронавируса.

Зато рост инвестиций более чем компенсировал потребительскую слабость. Это вдвойне показательно, если мы учтём сильный спад в строительстве жилья: эта компонента показала спад на 16% г/г. А вот капитальные инвестиции, напротив, совершенно не замечают роста ставок. Они держатся на прошлогоднем уровне и по отношению к 1 кварталу 2023 выросли на 5,7%. В номинальном выражении рост составил +9,7% г/г.

Уверенная динамика инвестиций согласуется с опережающим показателем — заказами на капитальные товары. Которые с прошлого года продолжали оставаться на пиковых значениях. В мае и июне 2023 «базовые» капитальные заказы (без «оборонки» и авиации) последовательно обновили исторический максимум, что указывает на продолжение позитивного тренда в инвестициях.

Особенно сильно июньские заказы будут выглядеть, если мы добавим к «базовому» оборудованию продукцию авиационной промышленности. Как правило, эта компонента сильно зашумляет серию. Однако свежий квартальный отчет «Боинга» даёт очень сильные прогнозы по производству: корпорация преодолела многочисленные трудности и намерена «гнать план по валу», наращивая выпуск самолетов на десятки процентов в ближайшие кварталы.

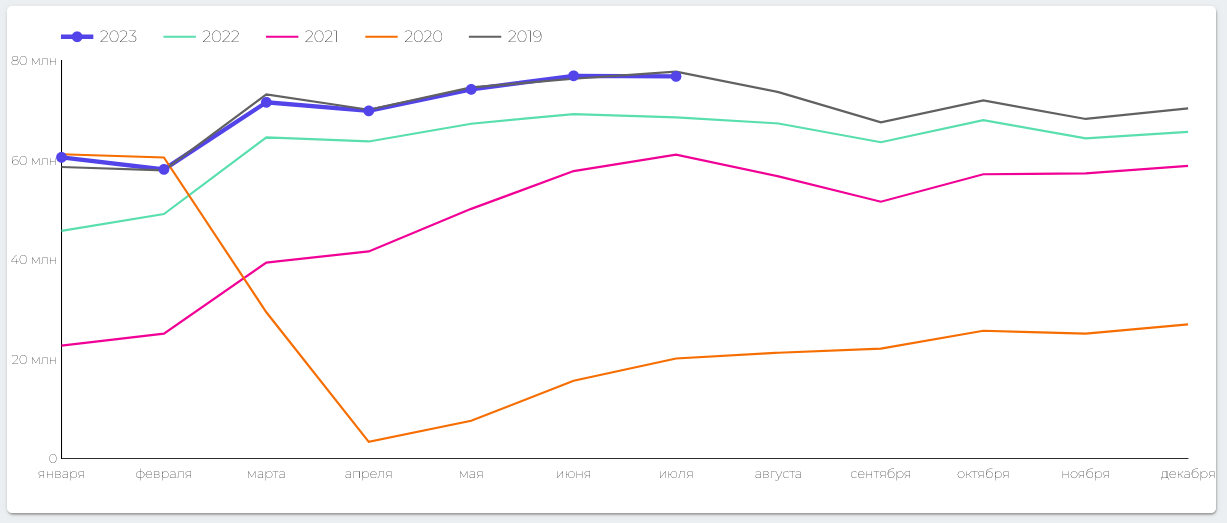

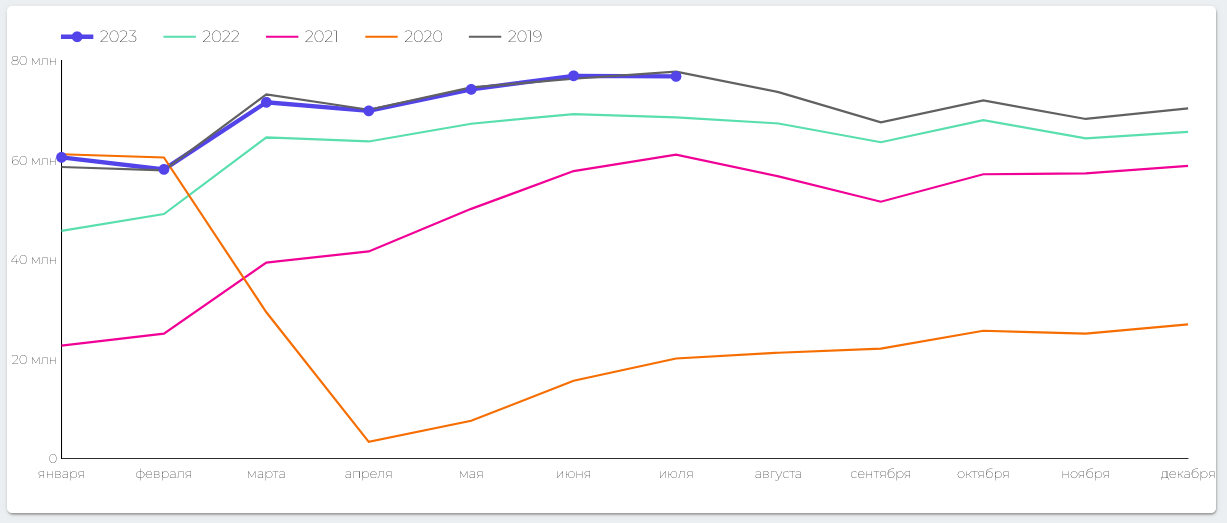

Продолжая тему авиации, обратим внимание на объем пассажирских авиаперевозок. Этот индикатор всегда чётко отражал состояние потребителя, и в 1-ом квартале 2023 он восстановился до допандемийных значений. Несмотря на возможные негативные структурные тренды вроде распространения видеосвязи.

Число досмотренных авиапассажиров в аэропортах США

Наконец, стоит отметить достаточно сильное сокращение импорта товаров (-8%) на фоне роста потребления и слабого увеличения запасов. Это говорит нам о меняющейся структуре спроса на товары, и меняется она в пользу внутреннего производителя. В частности, стоит указать на сильный рост продаж автомобилей.

Какой прогноз можно сделать на основании этих данных? Ключевой историей, на мой взгляд, являются инвестиции. Стабильность инвестиций — причём стабилизировались они на исторически высоких уровнях — даёт нам основания ожидать стабильное расширение занятости.

И это очень серьезная проблема с точки зрения инфляции, поскольку рынок труда до сих пор остаётся в сильно перегретом состоянии. Монетарное ужесточение ФРС, по сути, было нацелено на то, чтобы охладить инвестиционную компоненту ВВП, потребление подтянулось бы вслед за инвестициями. Но пока можно констатировать, что регулятору удалось лишь остановить дальнейший «нагрев». Добавим к устойчивой инвестиционной активности признаки усиления оптимизма среди потребителей, добавим структурные изменения спроса и предложения, усиливающие спрос на местную рабочую силу — и мы получаем очень неприятную инфляционную обстановку.

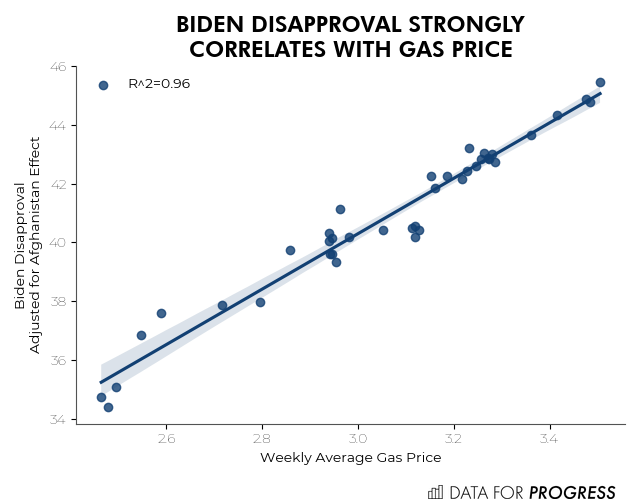

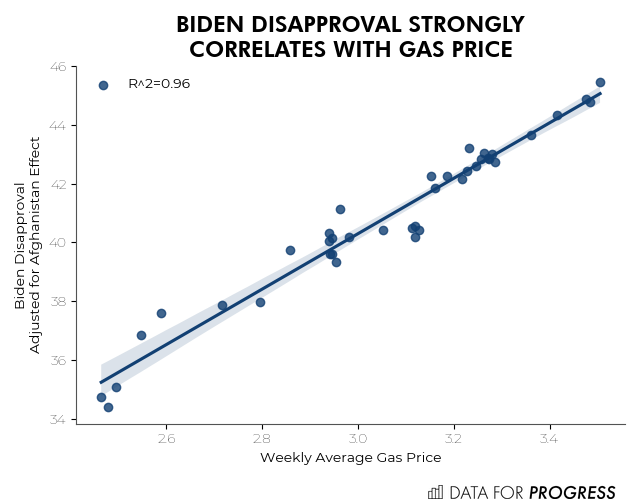

Обстановку будет подогревать растущие цены на бензин. Этот продукт не слишком влиятелен в макроэкономическом смысле, но важен с точки зрения психологии потребителей (в т.ч. при формировании инфляционных ожиданий) и важен с точки зрения политических настроений. См., например, этот график:

В эту пятницу фьючерс на бензин закрылся на самом высоком уровне с августа 2022. На глобальном рынке нефти аналитики видят массивный дефицит сырья во 2-м полугодии 2023, порядка 2 млн. барр./сутки. Крайний раз мы видели схожий по масштабу дефицит в 2021; последовательные квартальные приросты цены тогда составили +36%, +14%, +7% и +10%.

Благоприятному (для нефтяных «быков») фундаменталу сопутствуют спекулятивные ожидания, связанные с перспективами дополнительного стимулирования экономики китайским правительством. Предлагаю подробнее остановиться на ситуации в Китае — она интересна как сама по себе, так и с точки зрения глобальных инфляционных рисков.

Китай

Загнав локдаунами экономику в околодепрессивное состояние, Китай наконец решил, что лучше ужасный конец, чем ужас без конца. И поснимал все ограничения. Последовавшая скоротечная пандемия была тяжелой, но не катастрофической. Однако надежды на бурное экономическое восстановление не оправдались: чуть-чуть оттолкнувшись вверх от околодепрессивного состояния, экономика так толком и не набрала ход.

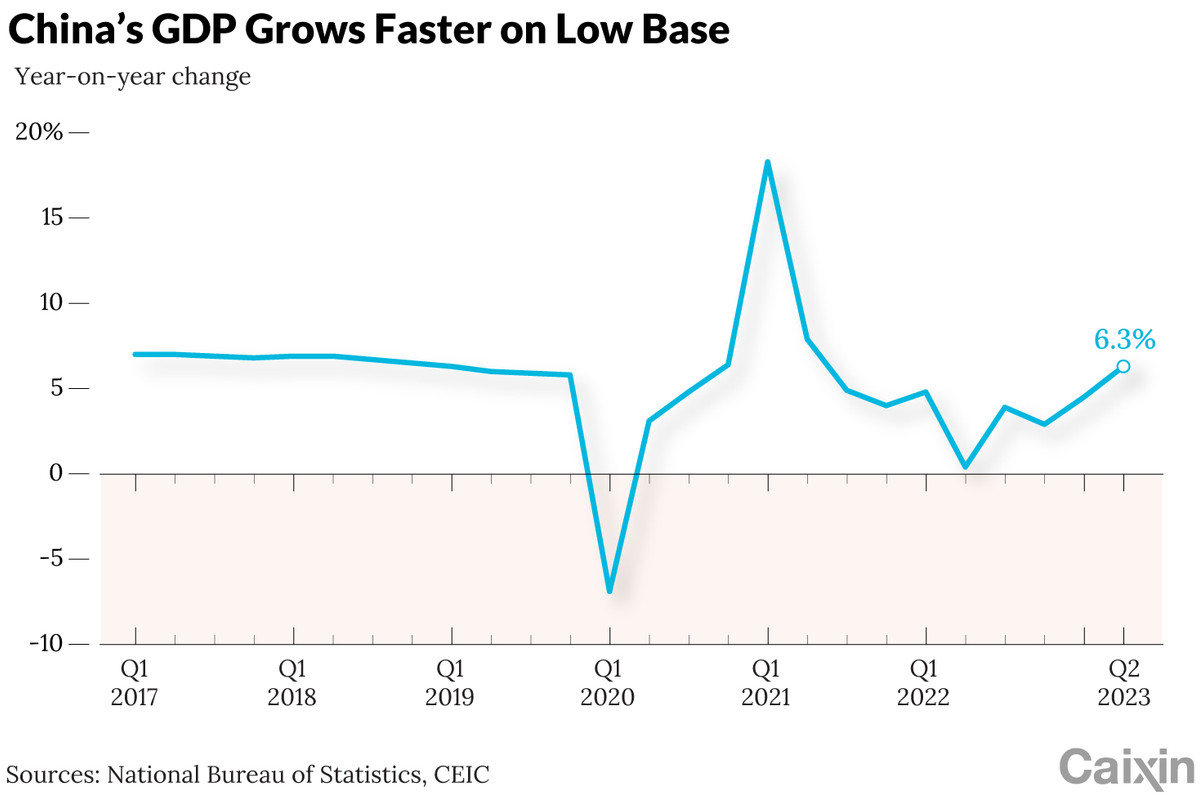

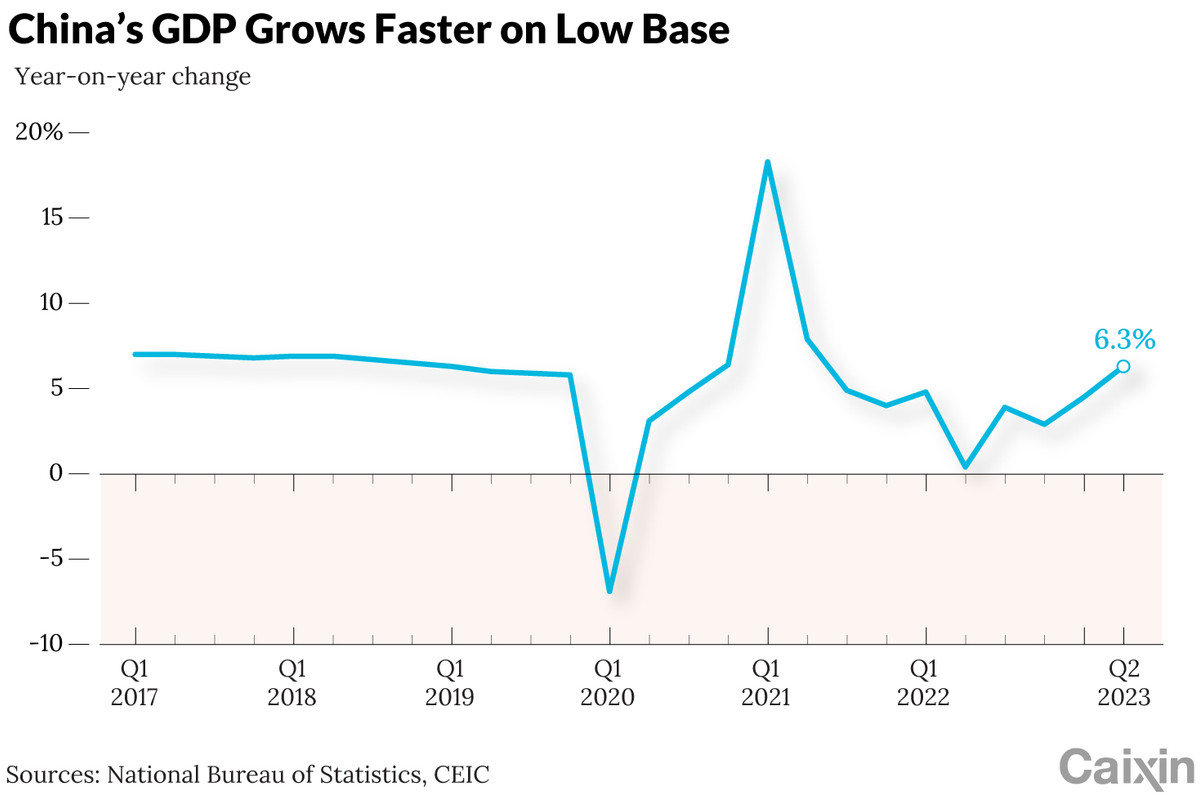

Цифры роста ВВП, на первый взгляд, должны понравиться партийным лидерам: во 2-м квартале рост составил +6,3% г/г. Однако это, во-первых, рост с низкой базы: год назад экономические центры страны накрыла волна жёстких локдаунов. Во-вторых, по отношению к предыдущему кварталу рост получился совсем невыразительным: +3,2% в год. выражении, чуть выше Штатов.

В-третьих, Китай столкнулся с серьезной дезинфляцией: в июне динамика потребительских цен составила 0% г/г. Это весьма депрессивный признак; до этого мы видели околонулевую инфляцию в разгар локдаунов 2020-21 и в 2009 году. Альтернативная интерпретация — завышение ВВП. Дефлятор ВВП за 1-е полугодие 2023 составил минус 1,5%. Номинальный ВВП сократился на 0,6% — что не очень согласуется ни с гипотетическим постковидным восстановлением, ни с ростом подушевого номинального располагаемого дохода на 6,5%.

Исторические данные тоже не внушают уверенности: последний раз настолько низкий отрицательный дефлятор ВВП в Китае был… еще при Мао, во время Культурной Революции, в 1970.

"Ленин, Сталин, дефляция!"

Фото площади Тяньаньмэнь в 1970-е

Если исключить эффект низкой базы прошлого года, динамика макроэкономических показателей станет очень скромной. Так, инвестиции в основной капитал с января 2023 дрейфуют вниз; к июню падение составило 0,45%. С одной стороны здесь, как и в США, большой негативный вклад вносит строительство недвижимости. С другой, именно в инвестициях китайская статистика сильнее всего натягивает дефляторы на глобус.

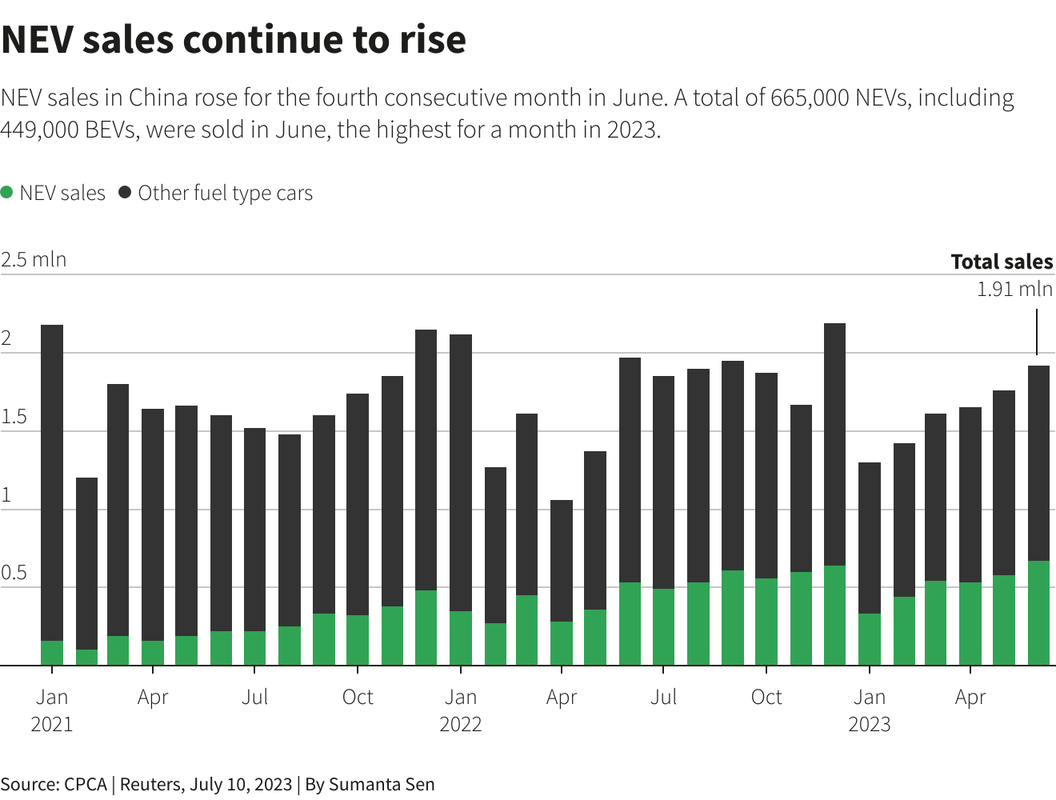

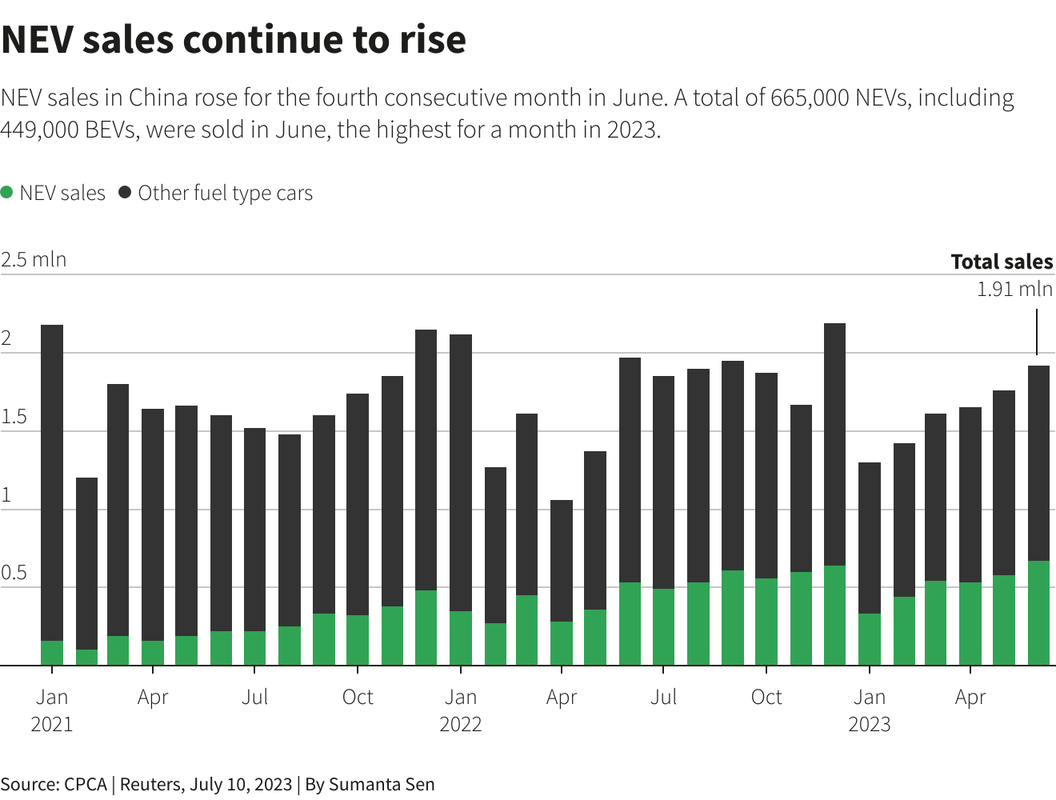

Розничные продажи в номинальном выражении последние 4 месяца растут с темпом порядка +3,4% в год. выражении. Продажи автомобилей — классический индикатор потребительской уверенности — в июне стагнировали. Пик продаж авто в Китае пришелся на 2017 год. C тех пор, по данным статистики, номинальные подушевые доходы выросли на 52%; инфляция была очень скромной.

Наконец, еще более важный индикатор потребительских настроений, продажи жилья, выглядят наиболее депрессивно. Агрегированный объем (в юанях) по 100 крупнейшим застройщикам в июне был на 28% ниже г/г.

Влияние рынка жилья на психологию китайских потребителей трудно переоценить. Более 20 лет жильё было основным инструментом сбережений китайского среднего класса. В массовом сознании жильё представлялось как сверхнадёжное вложение средств, которое обречено только расти и расти, которое обеспечит достаток не только самим его покупателям, но и их детям и внукам.

Длительный кризис на рынке недвижимости, сопровождающийся банкротствами застройщиков, целыми кварталами недостроенных домов (квартиры в которых уже были оплачены покупателями) и падением цен, очень сильно подорвал это восприятие. Жильё больше не воспринимается как «дефолтное» направление вложения свободных денег. Все постепенно осознали, что цены за квадратный метр могут уйти и ниже. В результате возникает замкнутый круг: покупатели осторожничают с покупками, застройщики не могут продать свои объекты, цены ползут вниз, что только усиливает скепсис покупателей.

В 1 кв. 2023 опрос показал, что 14,4% респондентов ждут падения цен на жильё, 18,5% — роста. В июне «медведи» уже вышли вперед: 17% ждали снижения и только 16% — роста.

Самое печальное, что в данном случае мы увидели весьма выраженный «эффект богатства»: хотя падение цен было совсем скромным, пессимизм среди владельцев жилья вырос очень сильно. Неуверенность в перспективах своих капиталовложений заметно охлаждает широкий потребительский спрос.

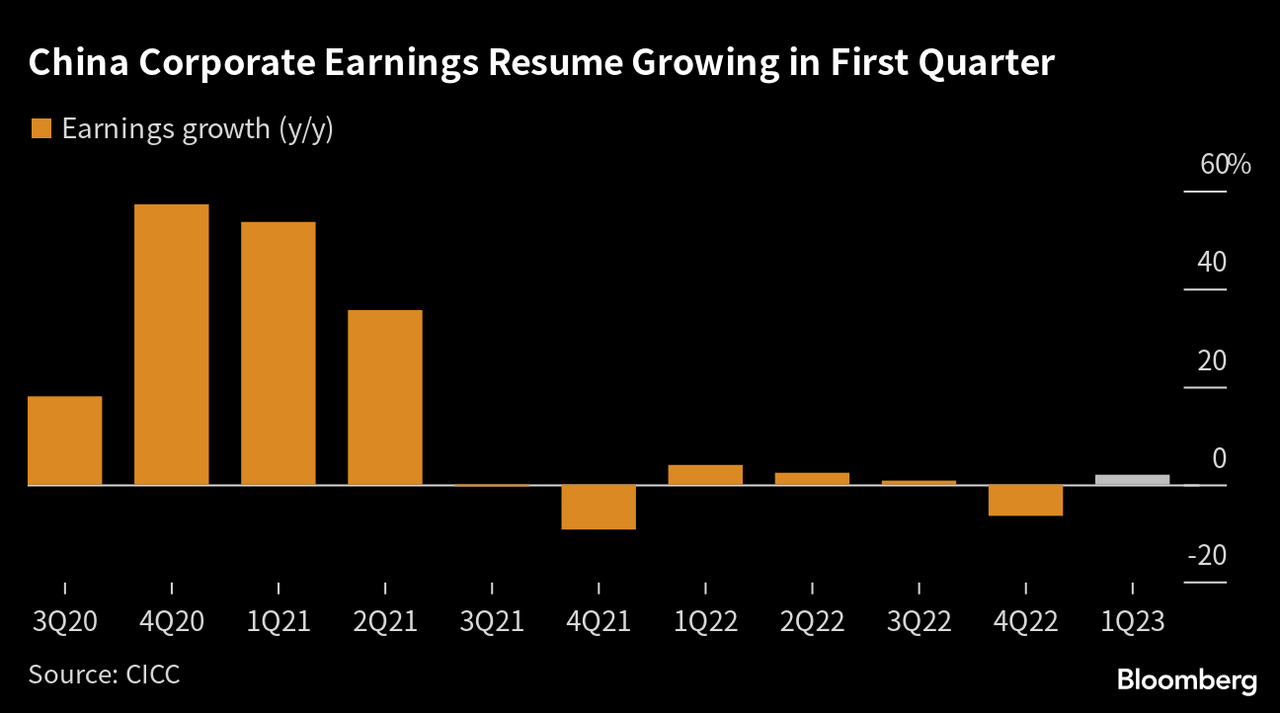

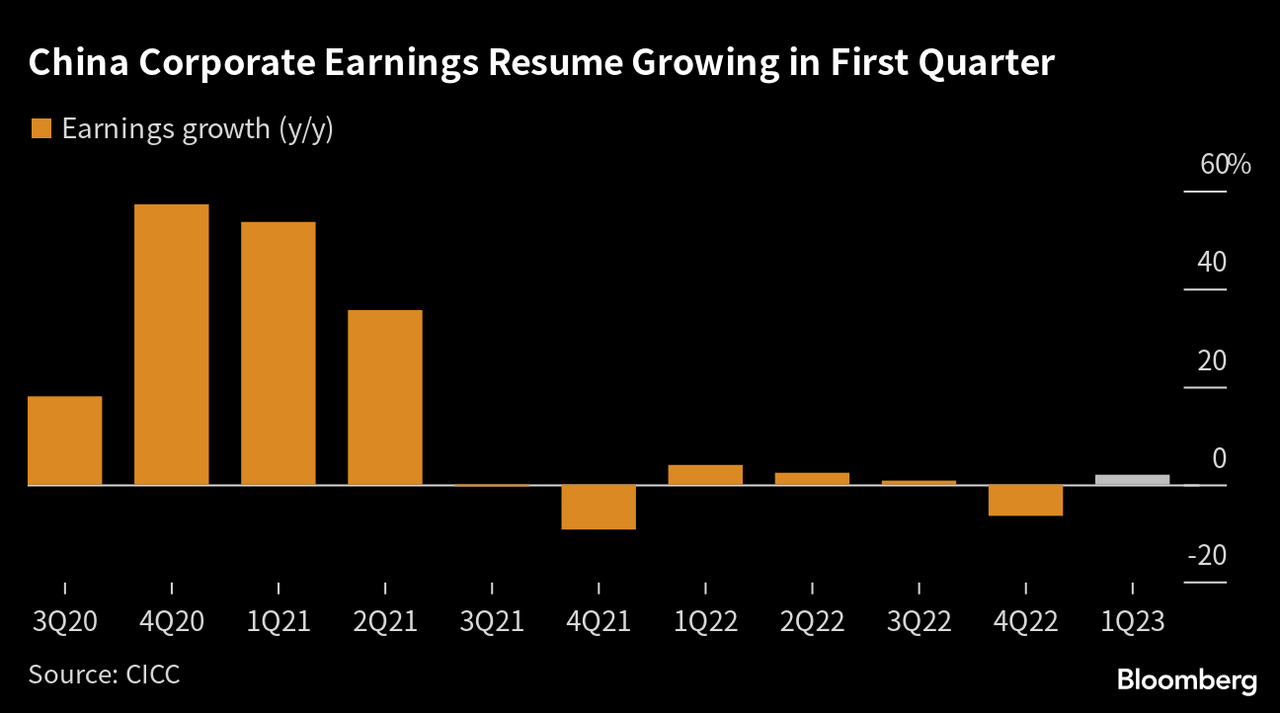

Завершить картину стоило бы данными о состоянии китайского корпоративного сектора — тут у китайских статистиков меньше всего возможностей выдавать желаемое за действительное. Самую широкую выборку даёт фондовый рынок. Oднако здесь репрезентативные данные есть только за 1 квартал. Где корпорации отчитались о росте прибыли на 3,2% г/г при росте выручки на 3,8% г/г. Выручка росла чуть медленнее номинального ВВП, рост прибыли слабый и хорошо укладывается в нарратив об анемичном восстановлении экономики.

За более оперативной информацией придётся идти к официальной статистике. К сожалению, она публикует актуальную информацию только по промышленному сектору. И картина там совсем удручающая.

За 1 полугодие 2023 мы видим падение прибыли на 17%. Это очень, _очень_ болезненно. Более сильные просадки мы видели только в разгар локдаунов весной 2020 и в 2009 году. Динамика выручки г/г — околонулевая. Причём за последние три месяца видна тенденция к ухудшению.

Но самой пугающей выглядит доля убыточных предприятий. В июне она составила 29,6% - почти на 4 п.п. выше, чем по итогам 1 полугодия 2020, когда производства волевым решением Партии на несколько месяцев были закрыты. В 2009 доля убыточных предприятий тоже была ощутимо ниже.

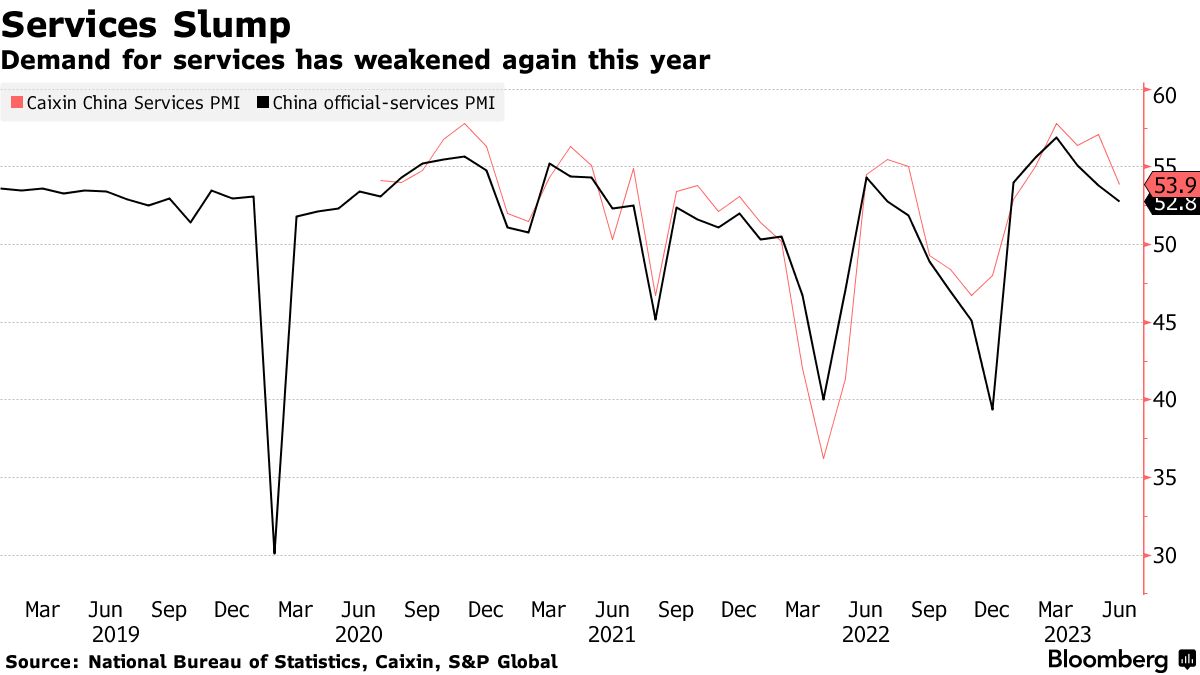

Такими темпами сектор скоро начнет сокращать работников (т. к. номинальные зарплаты растут). Остаётся надеяться, что сфера услуг будет способна абсорбировать этих людей. Но надежда пока шаткая: падение номинального ВВП никак не сигнализирует об особо сильном спросе в услугах.

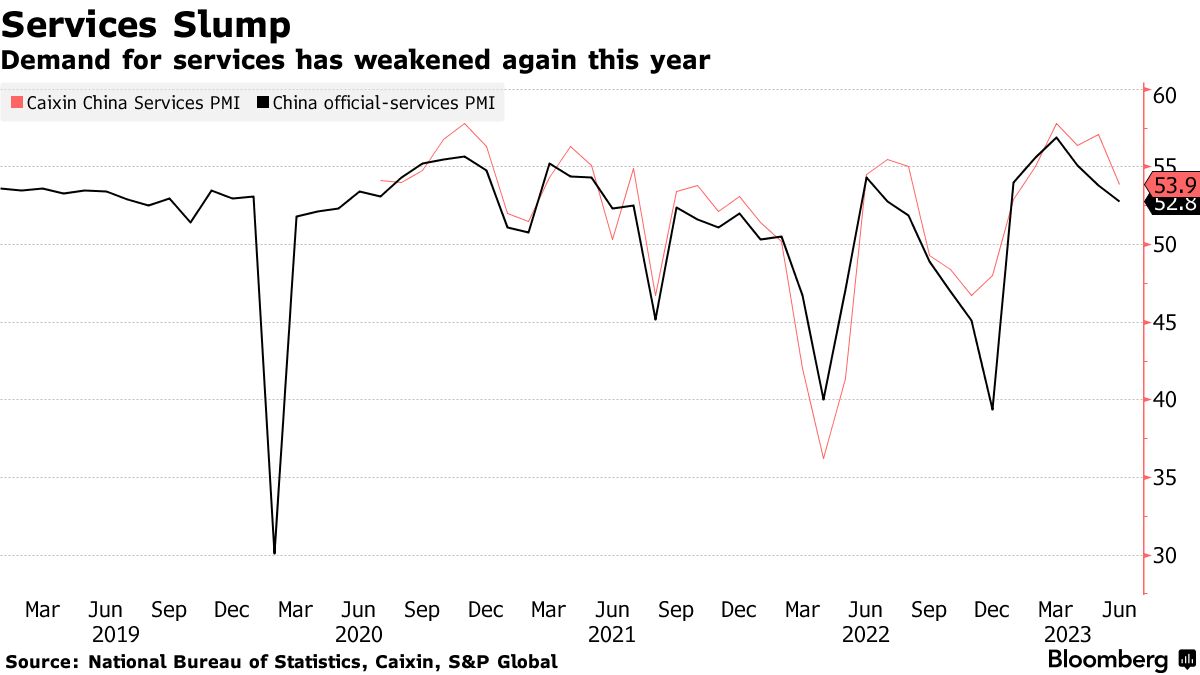

PMI для китайского сектора услуг тоже постепенно охлаждаются

Откуда такая слабость в результатах промышленности? Можно попробовать свалить всё на внешний спрос. Да, в июне он просел на 12,4% г/г. Однако, во-первых, мы видели подобную динамику зимой 2015/16 — и сектор чувствовал себя тогда гораздо лучше. Во-вторых, падению предшествовал мощнейший бум в 2020-22 гг. Аналогичные объемы экспорта мы видели в конце 2021 — и тогда промышленные предприятия буквально купались в деньгах.

Можно попробовать свалить всё на падение в строительном секторе. Но китайские статистики уверяют нас, что инвестиционная компонента ВВП якобы продолжает расти, на 3,8% г/г, так что слабость в строительстве должна более чем компенсироваться спросом на другие капитальные товары.

И вот с такой не до конца понятной, но однозначно негативной макроэкономической картиной мы подходим к главному вопросу, который сейчас волнует аналитиков со всей планеты: будет ли Китай стимулировать экономику? А если будет, то когда? Чем? И в каких объемах?

На самом деле ключевой вопрос я бы сформулировал несколько иначе: насколько нынешнее замедление Китая вызвано секулярными, структурными трендами и насколько — циклическим охлаждением? Ведь именно от этого зависит, приведет ли гипотетическое стимулирование к устойчивому ускорению экономики или же окажет краткосрочный эффект, попутно усугубив уже накопленные структурные риски.

Безусловно, в Китае имеется немало структурных факторов, в первую очередь касающихся степени вмешательства государства в экономику, которые объективно тормозят потенциальный рост. Но, на мой взгляд, в данный момент к ним присоединяются циклические причины, ограничивающие валовый выпуск. Это и явный пессимизм потребителя, и подавленные инвестиционные настроения, и высокая безработица среди молодёжи (а также скрытая безработица среди сельских мигрантов), и невостребованные производственные мощности.

И, не в последнюю очередь, улетевшая куда-то в небеса норма сбережений населения. В 2022 одни только депозиты населения в банках выросли почти на 18 трлн. юаней - порядка 34% от располагаемых доходов. В 2023 не видно никаких признаков нормализации - напротив, за 1 полугодие объем депонированных средств (поток) вырос на 15% к высокой прошлогодней базе. Очевидно, что потребитель может позволить себе значительно нарастить расходы - но не хочет этого делать.

Всё это говорит в пользу того, что стимулирование оправдано и будет иметь хотя бы частичный успех с точки зрения ускорения экономического роста. Оно не заменит политических шагов, направленных на улучшение инвестиционного климата в стране — но самый большой эффект можно получить, если экономические и политические шаги будут дополнять друг друга.

Следующий вопрос — как именно стимулировать экономику. И здесь, оглядываясь в прошлое, у китайского правительства очень сомнительный трек-рекорд. Предыдущие стимулирующие импульсы были направлены, главным образом, на инвестиции в инфраструктуру и строительство. Теория не спорит с тем, что это хорошие направления для государственных вложений — но всё хорошо в меру. А чувство меры, похоже, Партии отказало. Поэтому экономический эффект от таких инвестиций становился всё более и более убывающим, вплоть до отрицательного. В противном случае мы бы не увидели сейчас такого замедления экономики.

Прекрасной иллюстрацией такого отрицательного эффекта стал недавно обнародованный финансовый результат застройщика «Evergrande». Совокупный убыток за 2021-22 гг. составил 81 млрд. долларов. Эта сумма стала, с огромным отрывом, крупнейшим корпоративным убытком за всю историю китайской экономики, и поместила «Evergrande» на непочетное третье место в списке самых больших корпоративных убытков всех времен и народов.

Речь, по сути, идёт об уничтожении экономической ценности в гигантских масштабах. Только в 2021 «Evergrande» сожгла 0,4% китайского ВВП. И хоть она была самым крупным застройщиком, рынок этот не очень концентрированный. Можно только догадываться, сколько спалила вся индустрия, включая непубличные компании.

Но убыток «Evergrande» - это очень небольшая «вишенка на торте». А сам торт выглядит следующим образом:

Расшифрую использованную в заголовке терминологию МВФ: это и есть тот самый фискальный стимул. То есть китайское правительство утопило педаль газа в пол еще в благополучном 2017. И «ехало» в таком режиме в чуть менее благополучных, но вполне нормальных 2018 и 2019. Затем случилась пандемия, и стимулирование приобрело совсем уж гротескные масштабы.

Но самое страшное — не это. Самое страшное, что по итогам запредельной накачки экономики Китай получил предельно скромный рост реального ВВП в 2022. И падение номинального ВВП в 2023.

Соответственно, возникает вопрос: а какого именно «стимула» ждут аналитики? Расширения существующего квазигосударственного кредитного импульса? Куда-то выше 20% ВВП? Серьезно?

Да, они это серьезно. Что совсем не означает, что это хорошая идея

Проблема в том, что всё это стимулирование, продолжающееся с кризиса-2008, было нацелено на рост предложения, а не на рост спроса. Результаты были всё более и более сомнительные, и с окончанием коронавирусных ограничительных мер исчезли даже номинальные аргументы в пользу стимулирования предложения.

Вторая проблема заключается в том, что руководство КНР (в отличие от многочисленных макро-аналитиков) знает об этом графике и выше 20% ВВП расширять стимулирование совсем не хочет. Слишком уж неустойчивая траектория при сомнительной отдаче. Но увы, не готово — не привыкло, не умеет? — менять подходы к управлению экономикой. Бюрократам проще продолжать «биться головой о стену», использовать привычные методы и схемы с привычными партнерами из частного сектора, писать привычные бравурные отчеты и дальше сжигать экономическую ценность. Вешая долги на следующие поколения.

Третья проблема заключается в том, что от убыточных предприятий надо избавляться. В секторе услуг их число наверняка тоже сильно выросло; три года пандемийных ограничений не могли пройти бесследно. Но бесплодная накачка экономики деньгами ушла в основном в промышленность, именно там расплодились наиболее бесперспективные корпоративные «зомби», и именно там решение проблем будет самым тяжелым. Сейчас эти «зомби» проедают ресурсы, которых не хватает на развитие. Созидательное разрушение сломалось. Эти авгиевы конюшни надо расчищать.

В итоге напрашивается очень серьезный, даже радикальный комплекс мер. Гипотетическое снижение ставки, которого ждут аналитики и которое, конечно, поможет реальному сектору, будет ударом по доходности банков. Они же будут сильнее всего страдать от банкротств «зомби» — а без банкротств устойчивого роста не получится.

Если мы разворачиваем массивную кредитную поддержку от инвестиционного сектора к потребителю — число «зомби» в промышленности станет только выше. Но это абсолютно необходимые шаги.

Создание некоего банка-санатора должно купировать риски в финансовой сфере, но в реальном секторе придётся соглашаться на некоторый рост безработицы и неспокойный медиа-фон. Не бывает реструктуризации без боли.

Разумеется, можно и пойти по пути наименьшего сопротивления. Раздав немножко денег потребителю, залив еще больше кредитов в инфраструктурные проекты и не трогая «зомби». Хватит этих полумер ненадолго.

...И вновь об инфляции

Оставим высокопоставленных членов Политбюро наедине с этой непростой дилеммой и вернемся к глобальным эффектам их возможных действий. С фундаментальной точки зрения, многое упирается в спрос на ресурсы. И здесь многое зависит от того, какой именно путь стимулирования выберет Китай. Будет ли это устойчивый путь, путь болезненной структурной трансформации, или же это будет путь «биться дальше головой о стену» с накачкой инфраструктурных проектов.

Второй путь, несомненно, быстро приподнимет текущий спрос на сырьё. Первый же путь убирает поддержку из-под этого спроса. Сокращение вряд ли будет сильным — но оно будет, и скорость его будет зависеть от решительности китайского правительства в перекраивании экономических приоритетов. В целом, первый путь несколько уменьшает влияние Китая на глобальную экономическую конъюнктуру за счет повышения роли внутреннего потребления.

Это фундаментал — а что со спекулянтами? С большой вероятностью, любые достаточно смелые шаги Китая будут с энтузиазмом встречены инвесторами. Здесь достаточно посмотреть на нынешнюю динамику сырьевых индексов. Несмотря на печальную статистику из Китая, здесь уже развивается ралли. «Быки» исходят из принципа «чем хуже — тем лучше» (чем плачевнее ситуация с экономикой, тем больше шансов на дополнительное государственное стимулирование).

Для ФРС США это означает, что риски «импорта» повышенной инфляции до конца года остаются высокими. Нейтрализовать их могла бы медлительность и/или нерешительность Политбюро. Но с каждым месяцем ухудшения обстановки в Китае вероятность более активных действий растёт.

Начнем с Америки. Рост ВВП во 2 кв. приятно удивил аналитиков: +2,4% в год. выражении. Не все модели предсказывали такой уверенный рост, но популярная GDPNow идеально предугадала результат и уже с начала мая ориентировала на такую динамику.

Составляющие роста хорошо укладываются в картину, о которой я рассказываю уже много месяцев: постепенное охлаждение потребительской активности и оптимистичный настрой корпораций. В частности, потребление за квартал выросло на 1,6% в год. выражении. В номинале потребительские расходы росли с самым медленным темпом с начала пандемии — даже ниже, чем в «мрачном» 4 кв. 2022 и в 4 кв. 2020, характеризовавшемся тяжелой третьей волной коронавируса.

Зато рост инвестиций более чем компенсировал потребительскую слабость. Это вдвойне показательно, если мы учтём сильный спад в строительстве жилья: эта компонента показала спад на 16% г/г. А вот капитальные инвестиции, напротив, совершенно не замечают роста ставок. Они держатся на прошлогоднем уровне и по отношению к 1 кварталу 2023 выросли на 5,7%. В номинальном выражении рост составил +9,7% г/г.

Уверенная динамика инвестиций согласуется с опережающим показателем — заказами на капитальные товары. Которые с прошлого года продолжали оставаться на пиковых значениях. В мае и июне 2023 «базовые» капитальные заказы (без «оборонки» и авиации) последовательно обновили исторический максимум, что указывает на продолжение позитивного тренда в инвестициях.

Особенно сильно июньские заказы будут выглядеть, если мы добавим к «базовому» оборудованию продукцию авиационной промышленности. Как правило, эта компонента сильно зашумляет серию. Однако свежий квартальный отчет «Боинга» даёт очень сильные прогнозы по производству: корпорация преодолела многочисленные трудности и намерена «гнать план по валу», наращивая выпуск самолетов на десятки процентов в ближайшие кварталы.

Продолжая тему авиации, обратим внимание на объем пассажирских авиаперевозок. Этот индикатор всегда чётко отражал состояние потребителя, и в 1-ом квартале 2023 он восстановился до допандемийных значений. Несмотря на возможные негативные структурные тренды вроде распространения видеосвязи.

Число досмотренных авиапассажиров в аэропортах США

Наконец, стоит отметить достаточно сильное сокращение импорта товаров (-8%) на фоне роста потребления и слабого увеличения запасов. Это говорит нам о меняющейся структуре спроса на товары, и меняется она в пользу внутреннего производителя. В частности, стоит указать на сильный рост продаж автомобилей.

Какой прогноз можно сделать на основании этих данных? Ключевой историей, на мой взгляд, являются инвестиции. Стабильность инвестиций — причём стабилизировались они на исторически высоких уровнях — даёт нам основания ожидать стабильное расширение занятости.

И это очень серьезная проблема с точки зрения инфляции, поскольку рынок труда до сих пор остаётся в сильно перегретом состоянии. Монетарное ужесточение ФРС, по сути, было нацелено на то, чтобы охладить инвестиционную компоненту ВВП, потребление подтянулось бы вслед за инвестициями. Но пока можно констатировать, что регулятору удалось лишь остановить дальнейший «нагрев». Добавим к устойчивой инвестиционной активности признаки усиления оптимизма среди потребителей, добавим структурные изменения спроса и предложения, усиливающие спрос на местную рабочую силу — и мы получаем очень неприятную инфляционную обстановку.

Обстановку будет подогревать растущие цены на бензин. Этот продукт не слишком влиятелен в макроэкономическом смысле, но важен с точки зрения психологии потребителей (в т.ч. при формировании инфляционных ожиданий) и важен с точки зрения политических настроений. См., например, этот график:

В эту пятницу фьючерс на бензин закрылся на самом высоком уровне с августа 2022. На глобальном рынке нефти аналитики видят массивный дефицит сырья во 2-м полугодии 2023, порядка 2 млн. барр./сутки. Крайний раз мы видели схожий по масштабу дефицит в 2021; последовательные квартальные приросты цены тогда составили +36%, +14%, +7% и +10%.

Благоприятному (для нефтяных «быков») фундаменталу сопутствуют спекулятивные ожидания, связанные с перспективами дополнительного стимулирования экономики китайским правительством. Предлагаю подробнее остановиться на ситуации в Китае — она интересна как сама по себе, так и с точки зрения глобальных инфляционных рисков.

Китай

Загнав локдаунами экономику в околодепрессивное состояние, Китай наконец решил, что лучше ужасный конец, чем ужас без конца. И поснимал все ограничения. Последовавшая скоротечная пандемия была тяжелой, но не катастрофической. Однако надежды на бурное экономическое восстановление не оправдались: чуть-чуть оттолкнувшись вверх от околодепрессивного состояния, экономика так толком и не набрала ход.

Цифры роста ВВП, на первый взгляд, должны понравиться партийным лидерам: во 2-м квартале рост составил +6,3% г/г. Однако это, во-первых, рост с низкой базы: год назад экономические центры страны накрыла волна жёстких локдаунов. Во-вторых, по отношению к предыдущему кварталу рост получился совсем невыразительным: +3,2% в год. выражении, чуть выше Штатов.

В-третьих, Китай столкнулся с серьезной дезинфляцией: в июне динамика потребительских цен составила 0% г/г. Это весьма депрессивный признак; до этого мы видели околонулевую инфляцию в разгар локдаунов 2020-21 и в 2009 году. Альтернативная интерпретация — завышение ВВП. Дефлятор ВВП за 1-е полугодие 2023 составил минус 1,5%. Номинальный ВВП сократился на 0,6% — что не очень согласуется ни с гипотетическим постковидным восстановлением, ни с ростом подушевого номинального располагаемого дохода на 6,5%.

Исторические данные тоже не внушают уверенности: последний раз настолько низкий отрицательный дефлятор ВВП в Китае был… еще при Мао, во время Культурной Революции, в 1970.

"Ленин, Сталин, дефляция!"

Фото площади Тяньаньмэнь в 1970-е

Если исключить эффект низкой базы прошлого года, динамика макроэкономических показателей станет очень скромной. Так, инвестиции в основной капитал с января 2023 дрейфуют вниз; к июню падение составило 0,45%. С одной стороны здесь, как и в США, большой негативный вклад вносит строительство недвижимости. С другой, именно в инвестициях китайская статистика сильнее всего натягивает дефляторы на глобус.

Розничные продажи в номинальном выражении последние 4 месяца растут с темпом порядка +3,4% в год. выражении. Продажи автомобилей — классический индикатор потребительской уверенности — в июне стагнировали. Пик продаж авто в Китае пришелся на 2017 год. C тех пор, по данным статистики, номинальные подушевые доходы выросли на 52%; инфляция была очень скромной.

Наконец, еще более важный индикатор потребительских настроений, продажи жилья, выглядят наиболее депрессивно. Агрегированный объем (в юанях) по 100 крупнейшим застройщикам в июне был на 28% ниже г/г.

Влияние рынка жилья на психологию китайских потребителей трудно переоценить. Более 20 лет жильё было основным инструментом сбережений китайского среднего класса. В массовом сознании жильё представлялось как сверхнадёжное вложение средств, которое обречено только расти и расти, которое обеспечит достаток не только самим его покупателям, но и их детям и внукам.

Длительный кризис на рынке недвижимости, сопровождающийся банкротствами застройщиков, целыми кварталами недостроенных домов (квартиры в которых уже были оплачены покупателями) и падением цен, очень сильно подорвал это восприятие. Жильё больше не воспринимается как «дефолтное» направление вложения свободных денег. Все постепенно осознали, что цены за квадратный метр могут уйти и ниже. В результате возникает замкнутый круг: покупатели осторожничают с покупками, застройщики не могут продать свои объекты, цены ползут вниз, что только усиливает скепсис покупателей.

В 1 кв. 2023 опрос показал, что 14,4% респондентов ждут падения цен на жильё, 18,5% — роста. В июне «медведи» уже вышли вперед: 17% ждали снижения и только 16% — роста.

Самое печальное, что в данном случае мы увидели весьма выраженный «эффект богатства»: хотя падение цен было совсем скромным, пессимизм среди владельцев жилья вырос очень сильно. Неуверенность в перспективах своих капиталовложений заметно охлаждает широкий потребительский спрос.

Завершить картину стоило бы данными о состоянии китайского корпоративного сектора — тут у китайских статистиков меньше всего возможностей выдавать желаемое за действительное. Самую широкую выборку даёт фондовый рынок. Oднако здесь репрезентативные данные есть только за 1 квартал. Где корпорации отчитались о росте прибыли на 3,2% г/г при росте выручки на 3,8% г/г. Выручка росла чуть медленнее номинального ВВП, рост прибыли слабый и хорошо укладывается в нарратив об анемичном восстановлении экономики.

За более оперативной информацией придётся идти к официальной статистике. К сожалению, она публикует актуальную информацию только по промышленному сектору. И картина там совсем удручающая.

За 1 полугодие 2023 мы видим падение прибыли на 17%. Это очень, _очень_ болезненно. Более сильные просадки мы видели только в разгар локдаунов весной 2020 и в 2009 году. Динамика выручки г/г — околонулевая. Причём за последние три месяца видна тенденция к ухудшению.

Но самой пугающей выглядит доля убыточных предприятий. В июне она составила 29,6% - почти на 4 п.п. выше, чем по итогам 1 полугодия 2020, когда производства волевым решением Партии на несколько месяцев были закрыты. В 2009 доля убыточных предприятий тоже была ощутимо ниже.

Такими темпами сектор скоро начнет сокращать работников (т. к. номинальные зарплаты растут). Остаётся надеяться, что сфера услуг будет способна абсорбировать этих людей. Но надежда пока шаткая: падение номинального ВВП никак не сигнализирует об особо сильном спросе в услугах.

PMI для китайского сектора услуг тоже постепенно охлаждаются

Откуда такая слабость в результатах промышленности? Можно попробовать свалить всё на внешний спрос. Да, в июне он просел на 12,4% г/г. Однако, во-первых, мы видели подобную динамику зимой 2015/16 — и сектор чувствовал себя тогда гораздо лучше. Во-вторых, падению предшествовал мощнейший бум в 2020-22 гг. Аналогичные объемы экспорта мы видели в конце 2021 — и тогда промышленные предприятия буквально купались в деньгах.

Можно попробовать свалить всё на падение в строительном секторе. Но китайские статистики уверяют нас, что инвестиционная компонента ВВП якобы продолжает расти, на 3,8% г/г, так что слабость в строительстве должна более чем компенсироваться спросом на другие капитальные товары.

И вот с такой не до конца понятной, но однозначно негативной макроэкономической картиной мы подходим к главному вопросу, который сейчас волнует аналитиков со всей планеты: будет ли Китай стимулировать экономику? А если будет, то когда? Чем? И в каких объемах?

На самом деле ключевой вопрос я бы сформулировал несколько иначе: насколько нынешнее замедление Китая вызвано секулярными, структурными трендами и насколько — циклическим охлаждением? Ведь именно от этого зависит, приведет ли гипотетическое стимулирование к устойчивому ускорению экономики или же окажет краткосрочный эффект, попутно усугубив уже накопленные структурные риски.

Безусловно, в Китае имеется немало структурных факторов, в первую очередь касающихся степени вмешательства государства в экономику, которые объективно тормозят потенциальный рост. Но, на мой взгляд, в данный момент к ним присоединяются циклические причины, ограничивающие валовый выпуск. Это и явный пессимизм потребителя, и подавленные инвестиционные настроения, и высокая безработица среди молодёжи (а также скрытая безработица среди сельских мигрантов), и невостребованные производственные мощности.

И, не в последнюю очередь, улетевшая куда-то в небеса норма сбережений населения. В 2022 одни только депозиты населения в банках выросли почти на 18 трлн. юаней - порядка 34% от располагаемых доходов. В 2023 не видно никаких признаков нормализации - напротив, за 1 полугодие объем депонированных средств (поток) вырос на 15% к высокой прошлогодней базе. Очевидно, что потребитель может позволить себе значительно нарастить расходы - но не хочет этого делать.

Всё это говорит в пользу того, что стимулирование оправдано и будет иметь хотя бы частичный успех с точки зрения ускорения экономического роста. Оно не заменит политических шагов, направленных на улучшение инвестиционного климата в стране — но самый большой эффект можно получить, если экономические и политические шаги будут дополнять друг друга.

Следующий вопрос — как именно стимулировать экономику. И здесь, оглядываясь в прошлое, у китайского правительства очень сомнительный трек-рекорд. Предыдущие стимулирующие импульсы были направлены, главным образом, на инвестиции в инфраструктуру и строительство. Теория не спорит с тем, что это хорошие направления для государственных вложений — но всё хорошо в меру. А чувство меры, похоже, Партии отказало. Поэтому экономический эффект от таких инвестиций становился всё более и более убывающим, вплоть до отрицательного. В противном случае мы бы не увидели сейчас такого замедления экономики.

Прекрасной иллюстрацией такого отрицательного эффекта стал недавно обнародованный финансовый результат застройщика «Evergrande». Совокупный убыток за 2021-22 гг. составил 81 млрд. долларов. Эта сумма стала, с огромным отрывом, крупнейшим корпоративным убытком за всю историю китайской экономики, и поместила «Evergrande» на непочетное третье место в списке самых больших корпоративных убытков всех времен и народов.

Речь, по сути, идёт об уничтожении экономической ценности в гигантских масштабах. Только в 2021 «Evergrande» сожгла 0,4% китайского ВВП. И хоть она была самым крупным застройщиком, рынок этот не очень концентрированный. Можно только догадываться, сколько спалила вся индустрия, включая непубличные компании.

Но убыток «Evergrande» - это очень небольшая «вишенка на торте». А сам торт выглядит следующим образом:

Расшифрую использованную в заголовке терминологию МВФ: это и есть тот самый фискальный стимул. То есть китайское правительство утопило педаль газа в пол еще в благополучном 2017. И «ехало» в таком режиме в чуть менее благополучных, но вполне нормальных 2018 и 2019. Затем случилась пандемия, и стимулирование приобрело совсем уж гротескные масштабы.

Но самое страшное — не это. Самое страшное, что по итогам запредельной накачки экономики Китай получил предельно скромный рост реального ВВП в 2022. И падение номинального ВВП в 2023.

Соответственно, возникает вопрос: а какого именно «стимула» ждут аналитики? Расширения существующего квазигосударственного кредитного импульса? Куда-то выше 20% ВВП? Серьезно?

Да, они это серьезно. Что совсем не означает, что это хорошая идея

Проблема в том, что всё это стимулирование, продолжающееся с кризиса-2008, было нацелено на рост предложения, а не на рост спроса. Результаты были всё более и более сомнительные, и с окончанием коронавирусных ограничительных мер исчезли даже номинальные аргументы в пользу стимулирования предложения.

Вторая проблема заключается в том, что руководство КНР (в отличие от многочисленных макро-аналитиков) знает об этом графике и выше 20% ВВП расширять стимулирование совсем не хочет. Слишком уж неустойчивая траектория при сомнительной отдаче. Но увы, не готово — не привыкло, не умеет? — менять подходы к управлению экономикой. Бюрократам проще продолжать «биться головой о стену», использовать привычные методы и схемы с привычными партнерами из частного сектора, писать привычные бравурные отчеты и дальше сжигать экономическую ценность. Вешая долги на следующие поколения.

Третья проблема заключается в том, что от убыточных предприятий надо избавляться. В секторе услуг их число наверняка тоже сильно выросло; три года пандемийных ограничений не могли пройти бесследно. Но бесплодная накачка экономики деньгами ушла в основном в промышленность, именно там расплодились наиболее бесперспективные корпоративные «зомби», и именно там решение проблем будет самым тяжелым. Сейчас эти «зомби» проедают ресурсы, которых не хватает на развитие. Созидательное разрушение сломалось. Эти авгиевы конюшни надо расчищать.

В итоге напрашивается очень серьезный, даже радикальный комплекс мер. Гипотетическое снижение ставки, которого ждут аналитики и которое, конечно, поможет реальному сектору, будет ударом по доходности банков. Они же будут сильнее всего страдать от банкротств «зомби» — а без банкротств устойчивого роста не получится.

Если мы разворачиваем массивную кредитную поддержку от инвестиционного сектора к потребителю — число «зомби» в промышленности станет только выше. Но это абсолютно необходимые шаги.

Создание некоего банка-санатора должно купировать риски в финансовой сфере, но в реальном секторе придётся соглашаться на некоторый рост безработицы и неспокойный медиа-фон. Не бывает реструктуризации без боли.

Разумеется, можно и пойти по пути наименьшего сопротивления. Раздав немножко денег потребителю, залив еще больше кредитов в инфраструктурные проекты и не трогая «зомби». Хватит этих полумер ненадолго.

...И вновь об инфляции

Оставим высокопоставленных членов Политбюро наедине с этой непростой дилеммой и вернемся к глобальным эффектам их возможных действий. С фундаментальной точки зрения, многое упирается в спрос на ресурсы. И здесь многое зависит от того, какой именно путь стимулирования выберет Китай. Будет ли это устойчивый путь, путь болезненной структурной трансформации, или же это будет путь «биться дальше головой о стену» с накачкой инфраструктурных проектов.

Второй путь, несомненно, быстро приподнимет текущий спрос на сырьё. Первый же путь убирает поддержку из-под этого спроса. Сокращение вряд ли будет сильным — но оно будет, и скорость его будет зависеть от решительности китайского правительства в перекраивании экономических приоритетов. В целом, первый путь несколько уменьшает влияние Китая на глобальную экономическую конъюнктуру за счет повышения роли внутреннего потребления.

Это фундаментал — а что со спекулянтами? С большой вероятностью, любые достаточно смелые шаги Китая будут с энтузиазмом встречены инвесторами. Здесь достаточно посмотреть на нынешнюю динамику сырьевых индексов. Несмотря на печальную статистику из Китая, здесь уже развивается ралли. «Быки» исходят из принципа «чем хуже — тем лучше» (чем плачевнее ситуация с экономикой, тем больше шансов на дополнительное государственное стимулирование).

Для ФРС США это означает, что риски «импорта» повышенной инфляции до конца года остаются высокими. Нейтрализовать их могла бы медлительность и/или нерешительность Политбюро. Но с каждым месяцем ухудшения обстановки в Китае вероятность более активных действий растёт.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба