Suncor Energy Inc (TSX:SU; NYSE:SU) — канадская вертикально интегрированная энергетическая корпорация, занимающаяся в основном разработкой битуминозных (нефтяных) песков.

Компания получает синтетическую нефть из битуминозных песков, занимается морской добычей нефти и газа в территориальных водах Канады, Великобритании и Норвегии, имеет доли в проектах в Ливии. Suncor управляет тремя нефтеперерабатывающими заводами в Канаде и одним в США, а также сетью автозаправок Petro-Canada. Suncor осуществляет деятельность через 3 сегмента бизнеса: «Нефтяные пески», «Разведка и добыча» и «Переработка и сбыт».

Сегмент «Нефтяные пески» занимается разведкой, разработкой и добычей битума, синтетической сырой нефти и сопутствующих продуктов, добычей и обогащением нефтеносных песков, а также маркетингом, поставками, транспортировкой и управлением рисками на рынке сырой нефти, природного газа, электроэнергии и побочных продуктов.

Сегмент «Разведка и добыча» занимается операционной деятельностью на шельфе восточного побережья Канады.

Сегмент «Переработка и сбыт» занимается переработкой нефти и нефтехимических продуктов, а также сбытом, транспортировкой и управлением нефтепродуктами через розничные и оптовые сети, а также торговлей сырой нефтью, природным газом и электроэнергией.

Suncor принадлежат три нефтеперерабатывающих завода в Канаде и один в США, а также сеть автозаправок Petro-Canada и сеть станций быстрой зарядки электромобилей Electric Highway в Канаде. Помимо традиционных рынков компания управляет крупнейшим в Канаде заводом по производству этанола из кукурузного сырья.

Значительное падение цены акций компании за последний год объясняется волатильностью на энергетическом рынке и замедлением американской экономики.

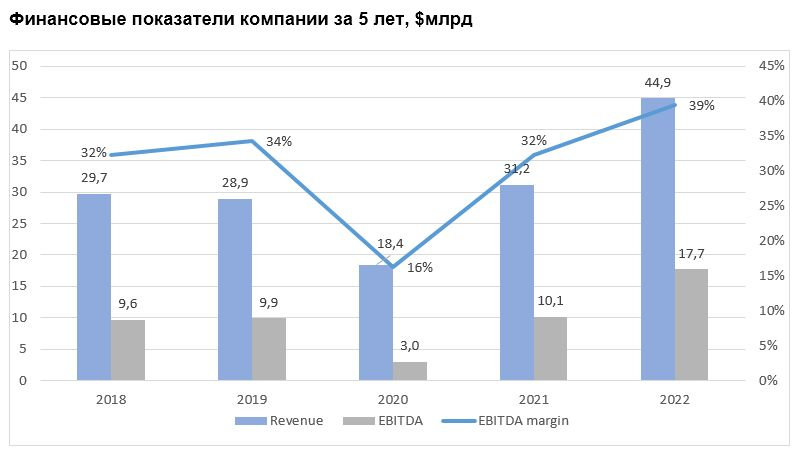

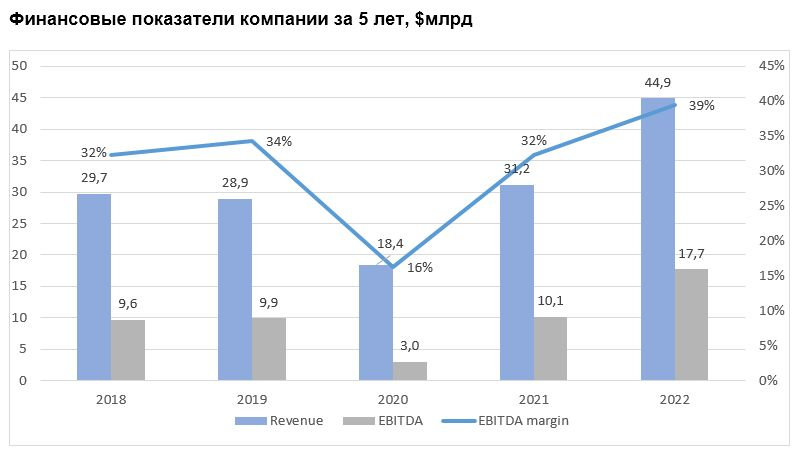

Финансовые показатели компании улучшаются с 2020 г., причем растет как выручка, так и маржинальность по EBITDA. Паралельно с этим снижение объемов производства нефти с высокой плотностью в США также работает в пользу канадских компаний с высоким уровнем запасов. Кроме того, компания работает над снижением долговой нагрузки и ожидает выплатить порядка $9 млрд долга в течении двух ближайших лет.

Стратегия развития Suncor предполагает инвестиции в новые нефтяные месторождения. Компания обладает конкурентным преимуществом в области эффективности производственных процессов и демонстрирует высокие показатели загрузки производственных мощностей. Кроме того, Suncor за счет эффективной интеграции (downstream, upstream) и расположения активов способна поддерживать высокий уровень маржинальности (39% за 2022 г.) даже в условиях снижения цен на нефтяном рынке.

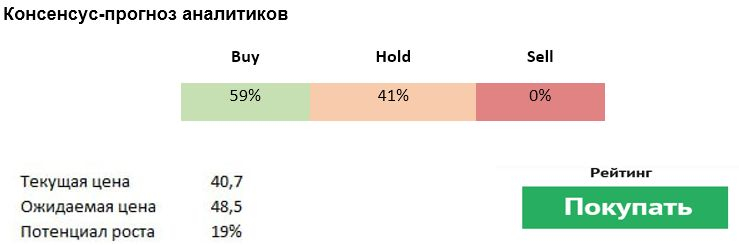

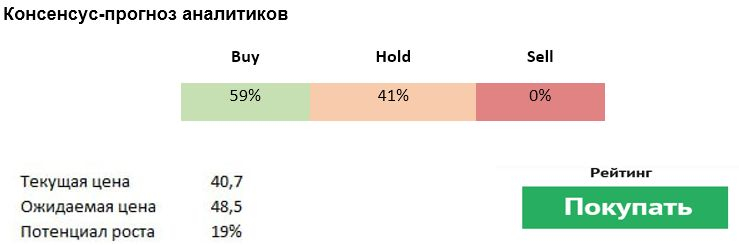

Бумаги компании обладают высоким потенциалом роста, поскольку Suncor расширяет свою деятельность как на традиционных рынках, так и на рынке возобновляемых источников энергии. Компания целенаправленно работает над оптимизацией портфеля своих активов и уделяет повышенное внимание экологическо-социальному аспекту (ESG) в нефтяной отрасли.

В 2022 г. Suncor продала свои активы в области разведки и добычи в Норвегии, а в конце 2022 г. и начале 2023 г. компания успешно реализовала свои активы, связанные с солнечной и ветроэнергетикой, чтобы сосредоточиться на снижении выбросов парниковых газов в рамках основной деятельности компании.

Акции компании торгуются на относительно невысоких отметках, ниже фундаментальной стоимости (P/E~6; P/S~1). Suncor Energy является одной из наиболее привлекательных бумаг из конкурентной выборки по большинству мультипликаторов, обладающей высокой маржинальностью бизнеса (ROE =21%), что в целом характерно для всего сектора.

Компания планирует продолжить осуществление обратного выкупа акций (7,5% акций в 2022 г.), что поддержит котировки в случае реализации негативного сценария. Следует также отметить высокий уровень чистой дивидендной доходности (~5%), что является для инвесторов надежным подспорьем наряду с высоким потенциалом роста акций.

Риски

Рецессия в западных экономиках и медленное восстановление Китая будет оказывать значительное давление на нефтяные котировки, учитывая их высокую волатильность, что может на краткосрочном горизонте негативно отразиться на денежных потоках компании. При этом компания показывала околонулевую доходность за последний год, значительно ниже биржевого индекса, что также является существенным риск-фактором.

Компания получает синтетическую нефть из битуминозных песков, занимается морской добычей нефти и газа в территориальных водах Канады, Великобритании и Норвегии, имеет доли в проектах в Ливии. Suncor управляет тремя нефтеперерабатывающими заводами в Канаде и одним в США, а также сетью автозаправок Petro-Canada. Suncor осуществляет деятельность через 3 сегмента бизнеса: «Нефтяные пески», «Разведка и добыча» и «Переработка и сбыт».

Сегмент «Нефтяные пески» занимается разведкой, разработкой и добычей битума, синтетической сырой нефти и сопутствующих продуктов, добычей и обогащением нефтеносных песков, а также маркетингом, поставками, транспортировкой и управлением рисками на рынке сырой нефти, природного газа, электроэнергии и побочных продуктов.

Сегмент «Разведка и добыча» занимается операционной деятельностью на шельфе восточного побережья Канады.

Сегмент «Переработка и сбыт» занимается переработкой нефти и нефтехимических продуктов, а также сбытом, транспортировкой и управлением нефтепродуктами через розничные и оптовые сети, а также торговлей сырой нефтью, природным газом и электроэнергией.

Suncor принадлежат три нефтеперерабатывающих завода в Канаде и один в США, а также сеть автозаправок Petro-Canada и сеть станций быстрой зарядки электромобилей Electric Highway в Канаде. Помимо традиционных рынков компания управляет крупнейшим в Канаде заводом по производству этанола из кукурузного сырья.

Значительное падение цены акций компании за последний год объясняется волатильностью на энергетическом рынке и замедлением американской экономики.

Финансовые показатели компании улучшаются с 2020 г., причем растет как выручка, так и маржинальность по EBITDA. Паралельно с этим снижение объемов производства нефти с высокой плотностью в США также работает в пользу канадских компаний с высоким уровнем запасов. Кроме того, компания работает над снижением долговой нагрузки и ожидает выплатить порядка $9 млрд долга в течении двух ближайших лет.

Стратегия развития Suncor предполагает инвестиции в новые нефтяные месторождения. Компания обладает конкурентным преимуществом в области эффективности производственных процессов и демонстрирует высокие показатели загрузки производственных мощностей. Кроме того, Suncor за счет эффективной интеграции (downstream, upstream) и расположения активов способна поддерживать высокий уровень маржинальности (39% за 2022 г.) даже в условиях снижения цен на нефтяном рынке.

Бумаги компании обладают высоким потенциалом роста, поскольку Suncor расширяет свою деятельность как на традиционных рынках, так и на рынке возобновляемых источников энергии. Компания целенаправленно работает над оптимизацией портфеля своих активов и уделяет повышенное внимание экологическо-социальному аспекту (ESG) в нефтяной отрасли.

В 2022 г. Suncor продала свои активы в области разведки и добычи в Норвегии, а в конце 2022 г. и начале 2023 г. компания успешно реализовала свои активы, связанные с солнечной и ветроэнергетикой, чтобы сосредоточиться на снижении выбросов парниковых газов в рамках основной деятельности компании.

Акции компании торгуются на относительно невысоких отметках, ниже фундаментальной стоимости (P/E~6; P/S~1). Suncor Energy является одной из наиболее привлекательных бумаг из конкурентной выборки по большинству мультипликаторов, обладающей высокой маржинальностью бизнеса (ROE =21%), что в целом характерно для всего сектора.

Компания планирует продолжить осуществление обратного выкупа акций (7,5% акций в 2022 г.), что поддержит котировки в случае реализации негативного сценария. Следует также отметить высокий уровень чистой дивидендной доходности (~5%), что является для инвесторов надежным подспорьем наряду с высоким потенциалом роста акций.

Риски

Рецессия в западных экономиках и медленное восстановление Китая будет оказывать значительное давление на нефтяные котировки, учитывая их высокую волатильность, что может на краткосрочном горизонте негативно отразиться на денежных потоках компании. При этом компания показывала околонулевую доходность за последний год, значительно ниже биржевого индекса, что также является существенным риск-фактором.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба