15 августа 2023 Альфа-Капитал

Акции США все еще под давлением

Moody’s понизило рейтинги американских банков

Базовая инфляция в США замедлилась до 4,7%

Дефляция в Китае

Ожидаемо слабые результаты Русала по МСФО

Отчетность Газпром нефти по РСБУ за 1П2023

Магнит выкупил 16,6% собственных акций

Polymetal: отчет за 2К2023 и планы по продаже активов

VK переедет на о. Октябрьский

Минфин признал один аукцион несостоявшимся

Годовая инфляция в РФ ускорилась

ГТЛК выплатила купоны

Волатильность в ценах на газ

Золото – ниже 1950 долл. за унцию

Россия: рекордная выручка от экспорта нефти

USD/RUB выше 100

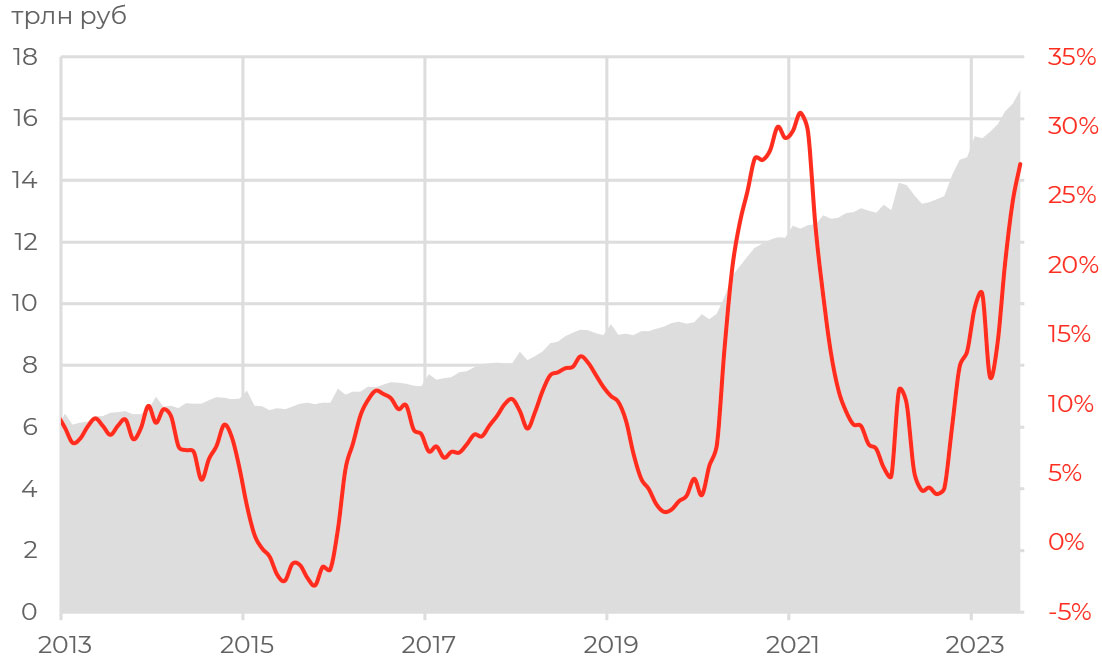

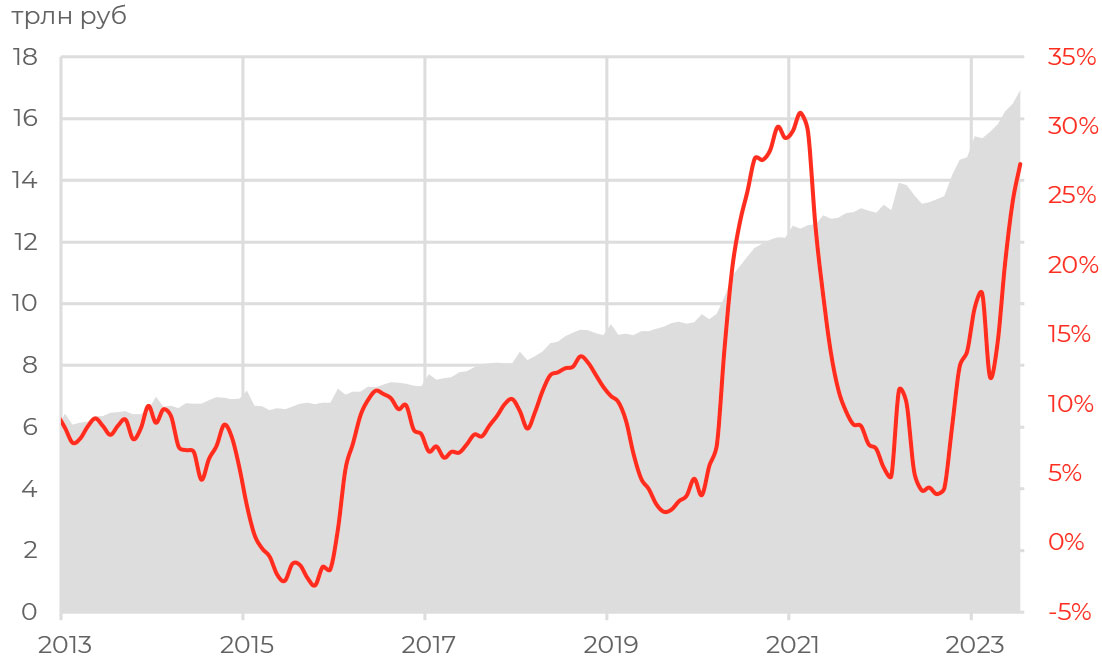

Наличные рубли в обращении

Объем наличных рублей «на руках» домохозяйств к началу июля достиг практически 17 трлн руб., следует из данных Центрального банка. Прирост составил 27% г/г, аналогичный рост наличности наблюдался в 2020 г. в период пандемии. А за последние пять лет объем денежной массы удвоился. Повышенный спрос на наличность объясняется экономической неопределенностью.

Частные инвесторы уже играют важную роль на фондовом рынке: их доля в обороте торгов превышает 80%. Если хотя бы часть наличных рублей со временем будет инвестирована в ценные бумаги, приток ликвидности будет дополнительным драйвером роста рынка

АКЦИИ

Глобальные рынки

Акции США все еще под давлением

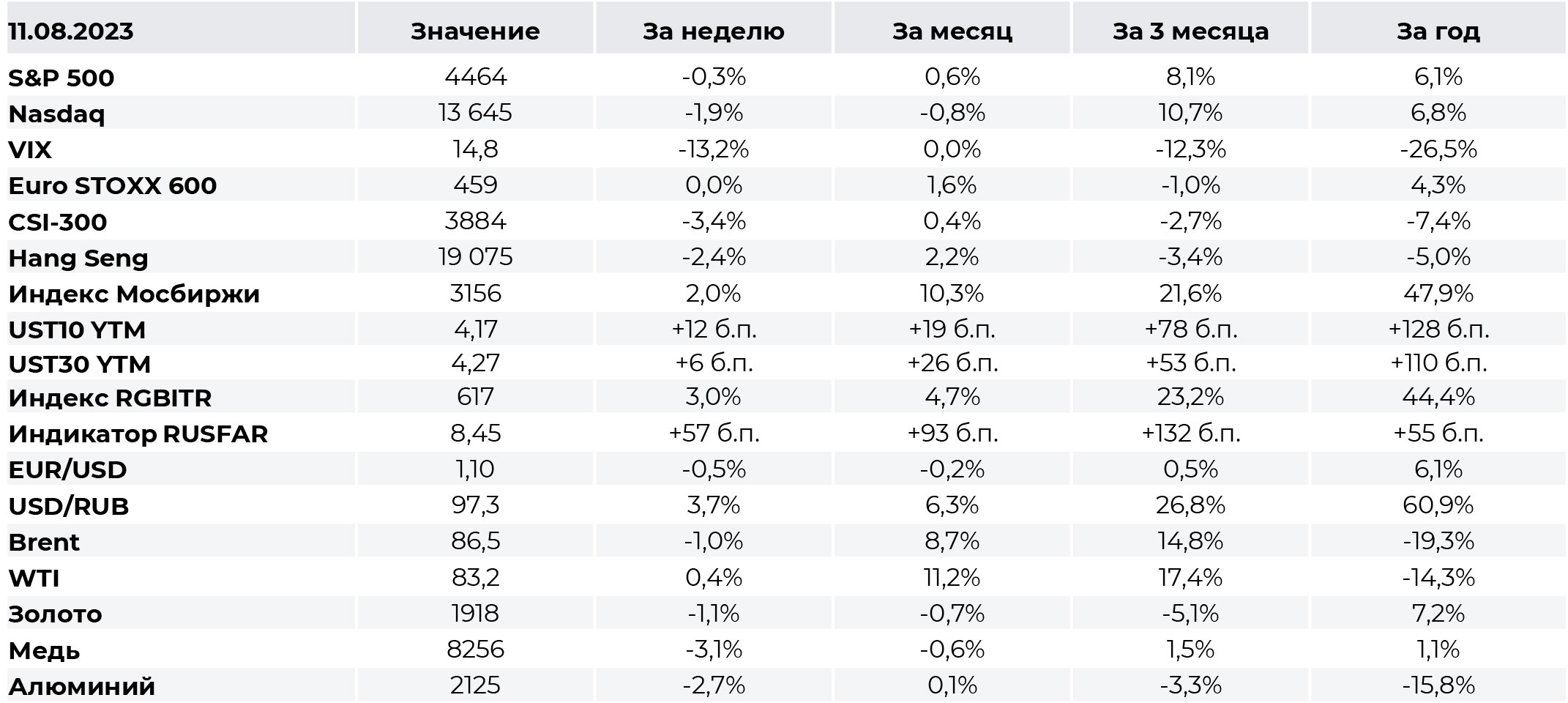

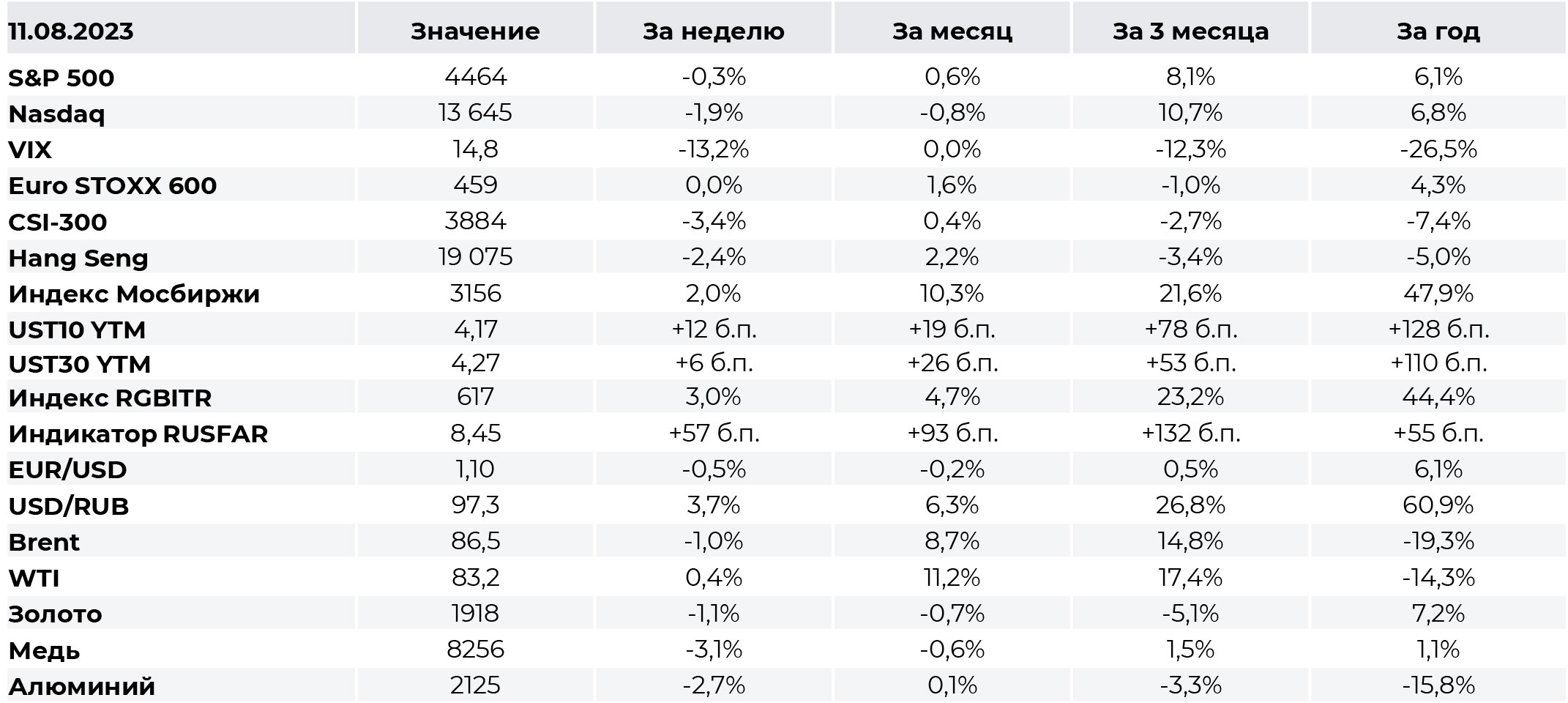

Американские рынки закрылись в отрицательной зоне вторую неделю подряд, S&P 500 снизился на 0,3%, Nasdaq – на 1,9%. Лучше рынка торговались акции нефтегазового сектора (+3,6%) на фоне удорожания цен на сырье, а в аутсайдерах был ИТ-сектор (-2,8%). Среди ключевых событий было понижение кредитных рейтингов банков и статистика по инфляции в США.

В среду будет опубликован протокол заседания ФРС. Также на неделе выйдет статистика по розничным продажам в США, что будет отражением потребительского спроса. В предыдущем месяце статистика вышла ниже ожиданий.

Moody’s понизило рейтинги американских банков

Во вторник глобальные акции снижались на новостях о том, что рейтинговое агентство Moody’s понизило кредитные рейтинги нескольких американских региональных банков и не исключает дальнейших пересмотров. Moody’s отмечает такие проблемы, как рост стоимости фондирования, снижение маржинальности, возникшие на фоне ужесточения денежно-кредитной политики. После банковского кризиса в марте, индекс региональных банков США все еще торгуется на 20% ниже.

Пересмотр взгляда на сектор был вполне ожидаем после столь громких событий этой весны, после банкротств, пересчета убытков. Кстати, Moody’s еще в середине марта пересмотрело рейтинг банковского сектора США на негативный, поэтому пересмотр конкретных имен не стал неожиданным. Тем не менее крупно капитализированные американские банки более устойчивы, если судить по последним отчетностям. Это также отражается в динамике акций, акции крупных банков, таких как Wells Fargo, Bank of America, практически полностью оправились после мартовских событий.

Базовая инфляция в США замедлилась до 4,7%

Рост цен в США ускорился после замедления на протяжении 12 месяцев подряд. В июле индекс потребительских цен вырос на 3,2% в годовом выражении, хотя ожидали данные чуть хуже, на уровне 3,3%. Инфляция немного ускорилась по сравнению с июньским показателем (3,0%), что в основном стало эффектом базы. Более репрезентативен показатель базовой инфляции, который снизился с 4,8% в июле до 4,7% в июле. Наибольший вклад в рост цен вносят категории транспортных услуг (9,3% в июле против 8,5% в июне) и жилищная инфляция (6,2% против 6,3%).

Американские рынки реагировали ростом на публикацию данных по инфляции. Более того, рынки все более уверены в том, что на сентябрьском заседании ФРС может взять паузу. По данным CME FedWatch Tool, вероятность сохранения ставки на текущем уровне превышает 90%.

Дефляция в Китае

Инфляция в Китае ушла в отрицательную зону, что следует из опубликованных в среду данных государственного статистического управления КНР. Индекс потребительских цен (CPI) Китая в июле сократился на 0,3%, хотя ожидалось еще большее сокращение на 0,4% в годовом выражении. Это первое снижение более чем за два года, последний раз CPI показывал снижение в феврале 2021 г. На самом деле отрицательная инфляция – результат высокой базы прошлого года, поэтому актуальная статистика не стала сюрпризом. Тогда как за месяц базовая инфляция, наоборот, ускорилась на 0,5% м/м, а консолидированная инфляция – на 0,2% м/м. На общий показатель цен влияет отрицательная динамика цен на продовольственные товары (-1% м/м и -1,7% г/г).

Индекс цен производителей (PPI) в июле в годовом выражении немного восстановился с июньского падения на -5,4%, до -4,4%, что в то же время оказалось ниже ожиданий. Индекс находится в отрицательной зоне на продолжении последних десяти месяцев, что связано с динамикой цен на сырье и ослаблением спроса.

Согласно данным китайской таможни, в июле наблюдалось снижение объема экспорта на 14,5% (при ожиданиях 12,5%), куда хуже ситуация оказалась с импортом, его объем сократился на 12,4% (при ожиданиях 5%). За первые семь месяцев импорт сократился на 7,6%, а экспорт – на 5%.

Российский рынок акций

Ожидаемо слабые результаты Русала по МСФО

Результаты Русала в I полугодии, наоборот, оказались слабыми, хотя и ожидаемо: EBITDA упала на 84% г/г, рентабельность по EBITDA остается ниже 5%. На результаты Русала негативно влияют падение цен на алюминий и рост издержек (существенную часть глинозема завозят из Китая), также компания лишилась дивидендов от Норникеля, которые могли бы улучшить положение.

Отчетность Газпром нефти по РСБУ за 1П2023

Чистая прибыль Газпром нефти по итогам I полугодия составила 338,7 млрд руб., что на 3% меньше, чем за аналогичный период 2022 г. Это небольшое снижение, если учесть эффект высокой базы цен прошлого года и рекорд за все предыдущие полугодия. Мы ожидали, что чистая прибыль компании за год составит 570 млрд руб., так что сейчас результаты выглядят лучше ожиданий. Но важно также дождаться публикации более показательной отчетности по МСФО.

Текущие результаты позволяют ожидать дивидендов в 36 руб. на акцию за полугодие (из расчета выплаты 50% чистой прибыли). При этом результаты второй половины года могут оказаться даже лучше благодаря росту цен на нефть и слабого рубля. Вероятны и более высокие дивиденды, так как Газпром – ее основной акционер, заинтересованный в получении максимально возможных выплат.

Магнит выкупил 16,6% собственных акций

Магнит сообщил, что завершил выкуп своих акций у тех нерезидентов, которые владели бумагами в периметре НРД. Всего было выкуплено 16,6% бумаг в обращении. По плану компания выкупит у иностранных акционеров еще 21,5% бумаг. Как мы понимаем, еще около 5% бумаг находятся в процессе передачи, это акции, которые учитываются через иностранную инфраструктуру. Компания также заявила, что рассматривает возможность продолжить выкуп у тех иностранцев, кто еще не решился на продажу (еще около 10% капитала). Долгосрочно выкуп акций с 50%-ным дисконтом, безусловно, создает дополнительную стоимость для остающихся акционеров, однако если компания планирует продолжать выкуп, то, скорее всего, пока не стоит ждать возврата к дивидендным выплатам.

Polymetal: отчет за 2К2023 и планы по продаже активов

Polymetal сообщил о росте производства во II квартале на 22% год к году, до 423 тыс. унций золотого эквивалента. Выручка компании за период выросла на 34%, до 581 млн долл. на фоне роста цен на металлы. Компания зафиксировала разрыв между объемами продаж и производства из-за проблем с железнодорожным сообщением в восточном направлении, но ждет, что к концу года он будет устранен благодаря переходу на альтернативные маршруты.

В ходе телеконференции с инвесторами исполнительный директор Polymetal Виталий Несис сообщил, что компания склоняется к продаже российских активов после завершения перерегистрации в Казахстан. В оптимистичном сценарии сделка должна пройти в течение шести месяцев. Компания заинтересована в том, чтобы продажа прошла по рыночной оценке с «разумным» дисконтом, но из-за санкций могут быть трудности с поиском покупателя. Деньги от продажи Polymetal планирует направить частично на выплату дивидендов, частично на развитие в Казахстане (строительство новой фабрики). При этом компания собирается возобновить выплату дивидендов в IV квартале, не дожидаясь завершения продажи. Для этого ей в том числе нужно придумать, как «переставить» бумаги, упитывающиеся через НРД: сейчас дивиденды просто не дойдут тем инвесторам, кто владеет ее бумагами через НРД.

VK переедет на о. Октябрьский

Акционеры VK одобрили смену юрисдикции с Британских Виргинских Островов в САР на остров Октябрьский Калининградской области. Переезд в российскую юрисдикцию должен снизить риски для компании и давно ожидался рынком. Но стоит отметить, что редомициляция является куда более позитивным событием для тех компаний, которые после этого смогут выплатить дивиденды (Х5, HH, Глобалтранс). Выплата дивидендов VK выглядит маловероятной, так как компания остается убыточной (-8,8 млрд руб. по итогам первой половины 2023 г.).

ОБЛИГАЦИИ

Рублевые облигации

Минфин признал один аукцион несостоявшимся

Минфин в среду признал аукцион по размещению ОФЗ-ПД выпуска 26243 с погашением в 2038 г. несостоявшимся из-за отсутствия заявок по приемлемым уровням цен. Последние аукционы по размещению классических ОФЗ проходили с небольшими премиями (20–30 базисных пунктов по цене), но сейчас рыночные доходности выросли, и, вероятно, участники попросили более высокую премию, опасаясь дальнейшего роста доходностей. Расчет справедливого уровня цены этого выпуска дополнительно осложняется тем, что его индикативные котировки на вторичном рынке не соответствуют тем уровням, которых можно было бы ожидать, принимая во внимание соседние по срочности выпуски. Его доходность составляет около 11,1%, тогда как доходности ближайших выпусков находятся в пределах 11,2–11,3%.

Зато на втором аукционе по размещению флоутеров с погашением в 2035 г. Минфин разместил бумаги на 94 млрд руб. На аукционе наблюдался высокий спрос (более 230 млрд руб.), и Минфин смог дать премию меньшую, чем на предыдущих аукционах по размещению таких бумаг: 30 б.п. по цене вместо 60–70 ранее. В результате, несмотря на отмену первого аукциона, благодаря флоутерам Минфин смог даже занять чуть больше, чем ему нужно, за аукционный день для выполнения плана по заимствованиям.

Годовая инфляция в РФ ускорилась

Центральный банк может продолжить повышение ключевой ставки на следующем заседании в сентябре, следует из интервью зампреда ЦБ Алексея Заботкина. Задача ЦБ направлена на стабилизацию инфляции на целевом уровне 4% на долгосрочном горизонте, и исходя из всех предпосылок, по словам Заботкина, с большой долей вероятности для этого потребуется более одного повышения. Для того чтобы в итоге ставка осталась неизменной, «должны действительно реализоваться какие-то дезинфляционные риски, которые на текущий момент не наблюдаются», отметил он. При этом если совет директоров в релизе допускает возможность повышения ставки на ближайших заседаниях, то существует вероятность, что это будет сделано уже на следующем, указал Заботкин.

Напомним, что до следующего заседания остается еще чуть больше месяца (оно запланировано на 15 сентября), и, конечно, решение ЦБ будет зависеть от баланса рисков на дату заседания. Но в целом, если ЦБ продолжит ужесточать свою политику, это не будет сюрпризом. Пока что, с нашей точки зрения, вполне вероятным выглядит повышение ставки еще на 50–100 б.п.

Еврооблигации

ГТЛК выплатила купоны

ГТЛК приняла решение возобновить платежи по еврооблигациям своих дочерних компаний и также выплатить пропущенный майский купон по выпуску 2024 г. Вопрос с другими пропущенными в прошлом году купонами пока не улажен, однако компания сообщила, что собирается решать его отдельно.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Волатильность в ценах на газ

Стоимость СПГ на неделе взлетала на 40% после того, как стало известно об угрозе забастовок на нескольких СПГ-заводах в Австралии (на нее приходится 11% мирового производства СПГ). Следом перешли к росту акции российских производителей газа: НОВАТЭК сегодня растет на 2,7% (хотя на самом деле его контракты на поставки СПГ в большей степени привязаны к стоимости нефти), Газпром – на 1%. Ситуация с ценами на газ в ЕС, очевидно, временная, особенно если учесть, что европейские подземные газовые хранилища уже заполнены почти на 90%, и как только угроза забастовок пройдет, цены на СПГ начнут корректироваться.

Золото – ниже 1950 долл. за унцию

С начала августа цена золота опустилась с 2010 долл. ниже 1950 долл. за унцию. Всему виной укрепление доллара (индекс доллара продолжил укрепляться после июльского снижения) и рост доходностей облигаций. Доходности десятилетних гособлигаций находятся на уровне 4,16%. Дополнительным источником давления стал отчет по инфляции прошлой недели. Несмотря на замедление роста цен, рынок закладывает необходимость в жесткой политике ФРС, за счет чего рост доходностей продолжится.

Россия: рекордная выручка от экспорта нефти

В июле Россия заработала 15,3 млрд долл. от продажи нефти – это рекорд за последние восемь месяцев. Рост международных цен на нефть в сочетании с сокращением дисконта на российскую нефть привел к увеличению расчетной экспортной выручки, что на 4,1 млрд долл. ниже уровня прошлого года, но на 2,5 млрд долл. выше продаж прошлого месяца.

Согласно ежемесячному отчету Международного экономического агентства (МЭА), который опубликовали в конце прошлой недели, Россия в июле снизила экспорт нефти на 200 тыс. б/с, но нарастила поставки нефтепродуктов (+200 тыс. б/с). На Индию и Китай пришлось 80% поставок российской нефти в июле. МЭА сохранил оценку роста спроса на нефть в 2023 г. на уровне 2,2 млн б/с. По оценке МЭА, средняя цена продажи российской нефти достигла 64,4 долл. за баррель, превысив обозначенный потолок в 60 долл. за баррель.

Валюты

USD/RUB выше 100

ЦБ РФ приостановил покупки валюты в рамках обновленного бюджетного правила до конца года. Изначально планировалось, что в августе регулятор по поручению Минфина приобретет валюту на сумму порядка 40 млрд руб. (или 1,8 млрд руб. в день). Однако «в целях снижения волатильности финансовых рынков» эти покупки были отложены – ЦБ может возобновить их в 2024 г. и позже. В то же время ЦБ, как и планировалось, будет продавать валюту, компенсируя инвестиции средств ФНБ в финансовые активы (2,3 млрд руб. в день). Отсутствие ЦБ на рынке в качестве покупателя служит некоторой поддержкой курсу.

Moody’s понизило рейтинги американских банков

Базовая инфляция в США замедлилась до 4,7%

Дефляция в Китае

Ожидаемо слабые результаты Русала по МСФО

Отчетность Газпром нефти по РСБУ за 1П2023

Магнит выкупил 16,6% собственных акций

Polymetal: отчет за 2К2023 и планы по продаже активов

VK переедет на о. Октябрьский

Минфин признал один аукцион несостоявшимся

Годовая инфляция в РФ ускорилась

ГТЛК выплатила купоны

Волатильность в ценах на газ

Золото – ниже 1950 долл. за унцию

Россия: рекордная выручка от экспорта нефти

USD/RUB выше 100

Наличные рубли в обращении

Объем наличных рублей «на руках» домохозяйств к началу июля достиг практически 17 трлн руб., следует из данных Центрального банка. Прирост составил 27% г/г, аналогичный рост наличности наблюдался в 2020 г. в период пандемии. А за последние пять лет объем денежной массы удвоился. Повышенный спрос на наличность объясняется экономической неопределенностью.

Частные инвесторы уже играют важную роль на фондовом рынке: их доля в обороте торгов превышает 80%. Если хотя бы часть наличных рублей со временем будет инвестирована в ценные бумаги, приток ликвидности будет дополнительным драйвером роста рынка

АКЦИИ

Глобальные рынки

Акции США все еще под давлением

Американские рынки закрылись в отрицательной зоне вторую неделю подряд, S&P 500 снизился на 0,3%, Nasdaq – на 1,9%. Лучше рынка торговались акции нефтегазового сектора (+3,6%) на фоне удорожания цен на сырье, а в аутсайдерах был ИТ-сектор (-2,8%). Среди ключевых событий было понижение кредитных рейтингов банков и статистика по инфляции в США.

В среду будет опубликован протокол заседания ФРС. Также на неделе выйдет статистика по розничным продажам в США, что будет отражением потребительского спроса. В предыдущем месяце статистика вышла ниже ожиданий.

Moody’s понизило рейтинги американских банков

Во вторник глобальные акции снижались на новостях о том, что рейтинговое агентство Moody’s понизило кредитные рейтинги нескольких американских региональных банков и не исключает дальнейших пересмотров. Moody’s отмечает такие проблемы, как рост стоимости фондирования, снижение маржинальности, возникшие на фоне ужесточения денежно-кредитной политики. После банковского кризиса в марте, индекс региональных банков США все еще торгуется на 20% ниже.

Пересмотр взгляда на сектор был вполне ожидаем после столь громких событий этой весны, после банкротств, пересчета убытков. Кстати, Moody’s еще в середине марта пересмотрело рейтинг банковского сектора США на негативный, поэтому пересмотр конкретных имен не стал неожиданным. Тем не менее крупно капитализированные американские банки более устойчивы, если судить по последним отчетностям. Это также отражается в динамике акций, акции крупных банков, таких как Wells Fargo, Bank of America, практически полностью оправились после мартовских событий.

Базовая инфляция в США замедлилась до 4,7%

Рост цен в США ускорился после замедления на протяжении 12 месяцев подряд. В июле индекс потребительских цен вырос на 3,2% в годовом выражении, хотя ожидали данные чуть хуже, на уровне 3,3%. Инфляция немного ускорилась по сравнению с июньским показателем (3,0%), что в основном стало эффектом базы. Более репрезентативен показатель базовой инфляции, который снизился с 4,8% в июле до 4,7% в июле. Наибольший вклад в рост цен вносят категории транспортных услуг (9,3% в июле против 8,5% в июне) и жилищная инфляция (6,2% против 6,3%).

Американские рынки реагировали ростом на публикацию данных по инфляции. Более того, рынки все более уверены в том, что на сентябрьском заседании ФРС может взять паузу. По данным CME FedWatch Tool, вероятность сохранения ставки на текущем уровне превышает 90%.

Дефляция в Китае

Инфляция в Китае ушла в отрицательную зону, что следует из опубликованных в среду данных государственного статистического управления КНР. Индекс потребительских цен (CPI) Китая в июле сократился на 0,3%, хотя ожидалось еще большее сокращение на 0,4% в годовом выражении. Это первое снижение более чем за два года, последний раз CPI показывал снижение в феврале 2021 г. На самом деле отрицательная инфляция – результат высокой базы прошлого года, поэтому актуальная статистика не стала сюрпризом. Тогда как за месяц базовая инфляция, наоборот, ускорилась на 0,5% м/м, а консолидированная инфляция – на 0,2% м/м. На общий показатель цен влияет отрицательная динамика цен на продовольственные товары (-1% м/м и -1,7% г/г).

Индекс цен производителей (PPI) в июле в годовом выражении немного восстановился с июньского падения на -5,4%, до -4,4%, что в то же время оказалось ниже ожиданий. Индекс находится в отрицательной зоне на продолжении последних десяти месяцев, что связано с динамикой цен на сырье и ослаблением спроса.

Согласно данным китайской таможни, в июле наблюдалось снижение объема экспорта на 14,5% (при ожиданиях 12,5%), куда хуже ситуация оказалась с импортом, его объем сократился на 12,4% (при ожиданиях 5%). За первые семь месяцев импорт сократился на 7,6%, а экспорт – на 5%.

Российский рынок акций

Ожидаемо слабые результаты Русала по МСФО

Результаты Русала в I полугодии, наоборот, оказались слабыми, хотя и ожидаемо: EBITDA упала на 84% г/г, рентабельность по EBITDA остается ниже 5%. На результаты Русала негативно влияют падение цен на алюминий и рост издержек (существенную часть глинозема завозят из Китая), также компания лишилась дивидендов от Норникеля, которые могли бы улучшить положение.

Отчетность Газпром нефти по РСБУ за 1П2023

Чистая прибыль Газпром нефти по итогам I полугодия составила 338,7 млрд руб., что на 3% меньше, чем за аналогичный период 2022 г. Это небольшое снижение, если учесть эффект высокой базы цен прошлого года и рекорд за все предыдущие полугодия. Мы ожидали, что чистая прибыль компании за год составит 570 млрд руб., так что сейчас результаты выглядят лучше ожиданий. Но важно также дождаться публикации более показательной отчетности по МСФО.

Текущие результаты позволяют ожидать дивидендов в 36 руб. на акцию за полугодие (из расчета выплаты 50% чистой прибыли). При этом результаты второй половины года могут оказаться даже лучше благодаря росту цен на нефть и слабого рубля. Вероятны и более высокие дивиденды, так как Газпром – ее основной акционер, заинтересованный в получении максимально возможных выплат.

Магнит выкупил 16,6% собственных акций

Магнит сообщил, что завершил выкуп своих акций у тех нерезидентов, которые владели бумагами в периметре НРД. Всего было выкуплено 16,6% бумаг в обращении. По плану компания выкупит у иностранных акционеров еще 21,5% бумаг. Как мы понимаем, еще около 5% бумаг находятся в процессе передачи, это акции, которые учитываются через иностранную инфраструктуру. Компания также заявила, что рассматривает возможность продолжить выкуп у тех иностранцев, кто еще не решился на продажу (еще около 10% капитала). Долгосрочно выкуп акций с 50%-ным дисконтом, безусловно, создает дополнительную стоимость для остающихся акционеров, однако если компания планирует продолжать выкуп, то, скорее всего, пока не стоит ждать возврата к дивидендным выплатам.

Polymetal: отчет за 2К2023 и планы по продаже активов

Polymetal сообщил о росте производства во II квартале на 22% год к году, до 423 тыс. унций золотого эквивалента. Выручка компании за период выросла на 34%, до 581 млн долл. на фоне роста цен на металлы. Компания зафиксировала разрыв между объемами продаж и производства из-за проблем с железнодорожным сообщением в восточном направлении, но ждет, что к концу года он будет устранен благодаря переходу на альтернативные маршруты.

В ходе телеконференции с инвесторами исполнительный директор Polymetal Виталий Несис сообщил, что компания склоняется к продаже российских активов после завершения перерегистрации в Казахстан. В оптимистичном сценарии сделка должна пройти в течение шести месяцев. Компания заинтересована в том, чтобы продажа прошла по рыночной оценке с «разумным» дисконтом, но из-за санкций могут быть трудности с поиском покупателя. Деньги от продажи Polymetal планирует направить частично на выплату дивидендов, частично на развитие в Казахстане (строительство новой фабрики). При этом компания собирается возобновить выплату дивидендов в IV квартале, не дожидаясь завершения продажи. Для этого ей в том числе нужно придумать, как «переставить» бумаги, упитывающиеся через НРД: сейчас дивиденды просто не дойдут тем инвесторам, кто владеет ее бумагами через НРД.

VK переедет на о. Октябрьский

Акционеры VK одобрили смену юрисдикции с Британских Виргинских Островов в САР на остров Октябрьский Калининградской области. Переезд в российскую юрисдикцию должен снизить риски для компании и давно ожидался рынком. Но стоит отметить, что редомициляция является куда более позитивным событием для тех компаний, которые после этого смогут выплатить дивиденды (Х5, HH, Глобалтранс). Выплата дивидендов VK выглядит маловероятной, так как компания остается убыточной (-8,8 млрд руб. по итогам первой половины 2023 г.).

ОБЛИГАЦИИ

Рублевые облигации

Минфин признал один аукцион несостоявшимся

Минфин в среду признал аукцион по размещению ОФЗ-ПД выпуска 26243 с погашением в 2038 г. несостоявшимся из-за отсутствия заявок по приемлемым уровням цен. Последние аукционы по размещению классических ОФЗ проходили с небольшими премиями (20–30 базисных пунктов по цене), но сейчас рыночные доходности выросли, и, вероятно, участники попросили более высокую премию, опасаясь дальнейшего роста доходностей. Расчет справедливого уровня цены этого выпуска дополнительно осложняется тем, что его индикативные котировки на вторичном рынке не соответствуют тем уровням, которых можно было бы ожидать, принимая во внимание соседние по срочности выпуски. Его доходность составляет около 11,1%, тогда как доходности ближайших выпусков находятся в пределах 11,2–11,3%.

Зато на втором аукционе по размещению флоутеров с погашением в 2035 г. Минфин разместил бумаги на 94 млрд руб. На аукционе наблюдался высокий спрос (более 230 млрд руб.), и Минфин смог дать премию меньшую, чем на предыдущих аукционах по размещению таких бумаг: 30 б.п. по цене вместо 60–70 ранее. В результате, несмотря на отмену первого аукциона, благодаря флоутерам Минфин смог даже занять чуть больше, чем ему нужно, за аукционный день для выполнения плана по заимствованиям.

Годовая инфляция в РФ ускорилась

Центральный банк может продолжить повышение ключевой ставки на следующем заседании в сентябре, следует из интервью зампреда ЦБ Алексея Заботкина. Задача ЦБ направлена на стабилизацию инфляции на целевом уровне 4% на долгосрочном горизонте, и исходя из всех предпосылок, по словам Заботкина, с большой долей вероятности для этого потребуется более одного повышения. Для того чтобы в итоге ставка осталась неизменной, «должны действительно реализоваться какие-то дезинфляционные риски, которые на текущий момент не наблюдаются», отметил он. При этом если совет директоров в релизе допускает возможность повышения ставки на ближайших заседаниях, то существует вероятность, что это будет сделано уже на следующем, указал Заботкин.

Напомним, что до следующего заседания остается еще чуть больше месяца (оно запланировано на 15 сентября), и, конечно, решение ЦБ будет зависеть от баланса рисков на дату заседания. Но в целом, если ЦБ продолжит ужесточать свою политику, это не будет сюрпризом. Пока что, с нашей точки зрения, вполне вероятным выглядит повышение ставки еще на 50–100 б.п.

Еврооблигации

ГТЛК выплатила купоны

ГТЛК приняла решение возобновить платежи по еврооблигациям своих дочерних компаний и также выплатить пропущенный майский купон по выпуску 2024 г. Вопрос с другими пропущенными в прошлом году купонами пока не улажен, однако компания сообщила, что собирается решать его отдельно.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Волатильность в ценах на газ

Стоимость СПГ на неделе взлетала на 40% после того, как стало известно об угрозе забастовок на нескольких СПГ-заводах в Австралии (на нее приходится 11% мирового производства СПГ). Следом перешли к росту акции российских производителей газа: НОВАТЭК сегодня растет на 2,7% (хотя на самом деле его контракты на поставки СПГ в большей степени привязаны к стоимости нефти), Газпром – на 1%. Ситуация с ценами на газ в ЕС, очевидно, временная, особенно если учесть, что европейские подземные газовые хранилища уже заполнены почти на 90%, и как только угроза забастовок пройдет, цены на СПГ начнут корректироваться.

Золото – ниже 1950 долл. за унцию

С начала августа цена золота опустилась с 2010 долл. ниже 1950 долл. за унцию. Всему виной укрепление доллара (индекс доллара продолжил укрепляться после июльского снижения) и рост доходностей облигаций. Доходности десятилетних гособлигаций находятся на уровне 4,16%. Дополнительным источником давления стал отчет по инфляции прошлой недели. Несмотря на замедление роста цен, рынок закладывает необходимость в жесткой политике ФРС, за счет чего рост доходностей продолжится.

Россия: рекордная выручка от экспорта нефти

В июле Россия заработала 15,3 млрд долл. от продажи нефти – это рекорд за последние восемь месяцев. Рост международных цен на нефть в сочетании с сокращением дисконта на российскую нефть привел к увеличению расчетной экспортной выручки, что на 4,1 млрд долл. ниже уровня прошлого года, но на 2,5 млрд долл. выше продаж прошлого месяца.

Согласно ежемесячному отчету Международного экономического агентства (МЭА), который опубликовали в конце прошлой недели, Россия в июле снизила экспорт нефти на 200 тыс. б/с, но нарастила поставки нефтепродуктов (+200 тыс. б/с). На Индию и Китай пришлось 80% поставок российской нефти в июле. МЭА сохранил оценку роста спроса на нефть в 2023 г. на уровне 2,2 млн б/с. По оценке МЭА, средняя цена продажи российской нефти достигла 64,4 долл. за баррель, превысив обозначенный потолок в 60 долл. за баррель.

Валюты

USD/RUB выше 100

ЦБ РФ приостановил покупки валюты в рамках обновленного бюджетного правила до конца года. Изначально планировалось, что в августе регулятор по поручению Минфина приобретет валюту на сумму порядка 40 млрд руб. (или 1,8 млрд руб. в день). Однако «в целях снижения волатильности финансовых рынков» эти покупки были отложены – ЦБ может возобновить их в 2024 г. и позже. В то же время ЦБ, как и планировалось, будет продавать валюту, компенсируя инвестиции средств ФНБ в финансовые активы (2,3 млрд руб. в день). Отсутствие ЦБ на рынке в качестве покупателя служит некоторой поддержкой курсу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба