23 августа 2023 investing.com Николаев Артем

Уже все наслышаны о намерениях Лукойла (MCX:LKOH) последовать примеру Магнита (MCX:MGNT) и выкупить до 25% акций со счетов «С» у нерезидентов по скидке не менее 50%.

Такой масштабный выкуп на таких условиях – очевидный позитив для российских акционеров и самой компании. В наших интересах спрогнозировать, кто ещё на российском рынке может объявить такую процедуру.

Сразу отметим: уже многие подготовили материал по этой теме. Только вот проблема в том, что везде фигурируют разные данные по доле нерезидентов в акциях. А потому везде указаны разные списки компаний. То есть нет консенсуса.

Мы собрали данные с разных источников + привели собственные расчёты. По нашему мнению, ключевое значение имеет именно доля нерезидентов от free-float. Ведь у большинства компаний РФ он сравнительно низкий, из-за чего абсолютная доля нерезидентов в капитале может быть занижена.

Теперь к сути.

Итак, как сообщал НАУФОР ещё год назад, в российских акциях заморожено 312 b$ средств нерезидентов. В целом нерезидентам принадлежало порядка ~80% от free float всего российского рынка.

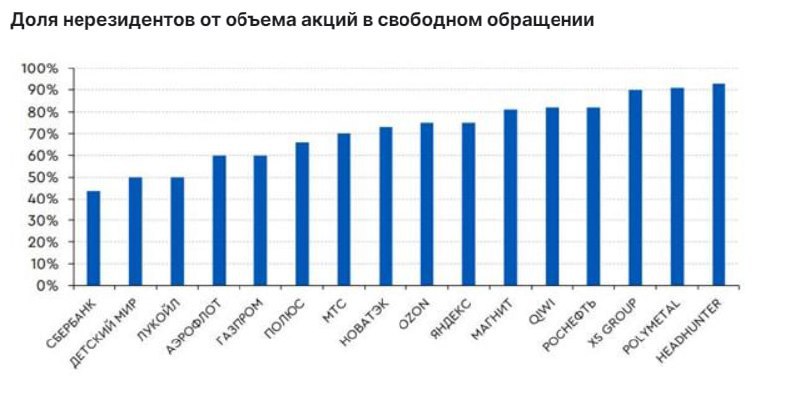

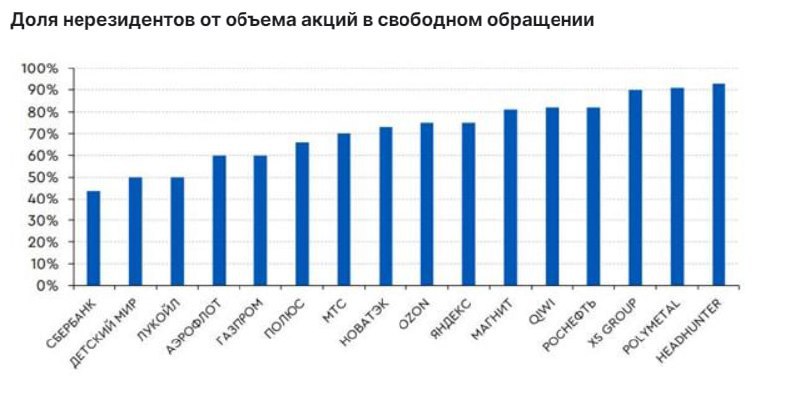

Как писали в Финаме, средневзвешенная доля нерезидентов во free-float российских компаний в целом = 50-60% (список компаний с самой высокой долей – ниже на графике).

Но конкретно на Мосбирже средневзвешенная доля составляла 30-50% (многие нерезиденты владеют акциями через иностранные биржи). Нам интересны именно такие варианты (с листингом акций в РФ), ведь выкуп производится со счетов «С», т.е. в российском контуре. Иначе нет особого смысла выкупать акции у иностранцев.

Получается, критерии для выбора следующего претендента на объявление байбека выглядят так:

- первичный листинг в России;

- высокая доля нерезидентов от free float;

- наличие финансовых возможностей для выкупа (хорошо закончили год + есть значительный объём ликвидности на балансе);

- непосредственная заинтересованность в выкупе.

На этой основе выделили топ-7 компаний, которые с наибольшей вероятностью объявят выкуп акций у иностранцев:

1️⃣ Мосбиржа (MCX:MOEX). Нет в списке, но доля нерезидентов в акциях MOEX на одноименной бирже почти 60%. С кэшем у компании тоже все в порядке.

2️⃣ Роснефть (MCX:ROSN). По данным Финама, доля нерезидентов ~80%. Потенциально у Роснефти должно быть больше мотивации для выкупа, чем у Лукойла, из-за гос. принадлежности. Объём ликвидности по итогам 1 кв 2023 = 1,6 трлн рублей.

3️⃣ Новатэк (MCX:NVTK). Существенный аргумент ЗА выкуп: компания сильно нарастила объём ликвидности за последнее время, со 106 млрд в 2021 году до 174 млрд рублей сейчас. Доля нерезов около 73%.

4️⃣ МТС (MCX:MTSS). В 2022 году нарастили ликвидность до 220+ млрд рублей. Доля нерезидентов во free float высока, около 70%. После обвала акций на дивгэпе сейчас очень неплохой момент для покупки. С одной стороны, материнской компании не до этого, с другой стороны – это крайне выгодно.

5️⃣ Ozon (MCX:OZONDR). Компания окончательно лишилась листинга на Nasdaq, и «полный» переход в российский контур с выкупом акций у иностранцев может стать логичным шагом. Объём ликвидности более 100 млрд рублей + скоро могут выйти на прибыль.

6️⃣ X5 (MCX:FIVEDR). И в акциях дисконт, и кэш есть, т.к. уже 2 года не платят дивиденды. Но нужно перебраться в российскую юрисдикцию, что несколько снижает вероятность такого шага.

7️⃣ Сбербанк (MCX:SBER). Тут картина всем хорошо знакома. Может быть, Грефу стоит использовать рекордный с точки зрения прибыли год для исторического байбека?

Такой масштабный выкуп на таких условиях – очевидный позитив для российских акционеров и самой компании. В наших интересах спрогнозировать, кто ещё на российском рынке может объявить такую процедуру.

Сразу отметим: уже многие подготовили материал по этой теме. Только вот проблема в том, что везде фигурируют разные данные по доле нерезидентов в акциях. А потому везде указаны разные списки компаний. То есть нет консенсуса.

Мы собрали данные с разных источников + привели собственные расчёты. По нашему мнению, ключевое значение имеет именно доля нерезидентов от free-float. Ведь у большинства компаний РФ он сравнительно низкий, из-за чего абсолютная доля нерезидентов в капитале может быть занижена.

Теперь к сути.

Итак, как сообщал НАУФОР ещё год назад, в российских акциях заморожено 312 b$ средств нерезидентов. В целом нерезидентам принадлежало порядка ~80% от free float всего российского рынка.

Как писали в Финаме, средневзвешенная доля нерезидентов во free-float российских компаний в целом = 50-60% (список компаний с самой высокой долей – ниже на графике).

Но конкретно на Мосбирже средневзвешенная доля составляла 30-50% (многие нерезиденты владеют акциями через иностранные биржи). Нам интересны именно такие варианты (с листингом акций в РФ), ведь выкуп производится со счетов «С», т.е. в российском контуре. Иначе нет особого смысла выкупать акции у иностранцев.

Получается, критерии для выбора следующего претендента на объявление байбека выглядят так:

- первичный листинг в России;

- высокая доля нерезидентов от free float;

- наличие финансовых возможностей для выкупа (хорошо закончили год + есть значительный объём ликвидности на балансе);

- непосредственная заинтересованность в выкупе.

На этой основе выделили топ-7 компаний, которые с наибольшей вероятностью объявят выкуп акций у иностранцев:

1️⃣ Мосбиржа (MCX:MOEX). Нет в списке, но доля нерезидентов в акциях MOEX на одноименной бирже почти 60%. С кэшем у компании тоже все в порядке.

2️⃣ Роснефть (MCX:ROSN). По данным Финама, доля нерезидентов ~80%. Потенциально у Роснефти должно быть больше мотивации для выкупа, чем у Лукойла, из-за гос. принадлежности. Объём ликвидности по итогам 1 кв 2023 = 1,6 трлн рублей.

3️⃣ Новатэк (MCX:NVTK). Существенный аргумент ЗА выкуп: компания сильно нарастила объём ликвидности за последнее время, со 106 млрд в 2021 году до 174 млрд рублей сейчас. Доля нерезов около 73%.

4️⃣ МТС (MCX:MTSS). В 2022 году нарастили ликвидность до 220+ млрд рублей. Доля нерезидентов во free float высока, около 70%. После обвала акций на дивгэпе сейчас очень неплохой момент для покупки. С одной стороны, материнской компании не до этого, с другой стороны – это крайне выгодно.

5️⃣ Ozon (MCX:OZONDR). Компания окончательно лишилась листинга на Nasdaq, и «полный» переход в российский контур с выкупом акций у иностранцев может стать логичным шагом. Объём ликвидности более 100 млрд рублей + скоро могут выйти на прибыль.

6️⃣ X5 (MCX:FIVEDR). И в акциях дисконт, и кэш есть, т.к. уже 2 года не платят дивиденды. Но нужно перебраться в российскую юрисдикцию, что несколько снижает вероятность такого шага.

7️⃣ Сбербанк (MCX:SBER). Тут картина всем хорошо знакома. Может быть, Грефу стоит использовать рекордный с точки зрения прибыли год для исторического байбека?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба