29 августа 2023 | Segezha Group Шуралёва Инна

Сегежа опубликовала финансовые и операционные результаты. Ознакомиться с пресс-релизом можно здесь.

Слежу за отчётами внимательно. В обзоре на компанию говорила, что если дела начнут налаживаться, тут может быть идея.

Позитив

На первом же слайде Сегежа пытается объяснить, что не всё так плохо:

Из позитива:

выручка во втором квартале больше, чем в первом (спасибо слабому рублю);

OIBDA кв/кв выросла очень хорошо, хотя это и не спасло от роста убытка;

долг не вырос (успех!).

Из позитива на этом всё.

Если не хотите расстраиваться, дальше лучше не читать.

Сравниваем обещания с фактом

Кстати, результаты интересно сравнить с тем, что Сегежа рассказывала на конференции Смартлаба.

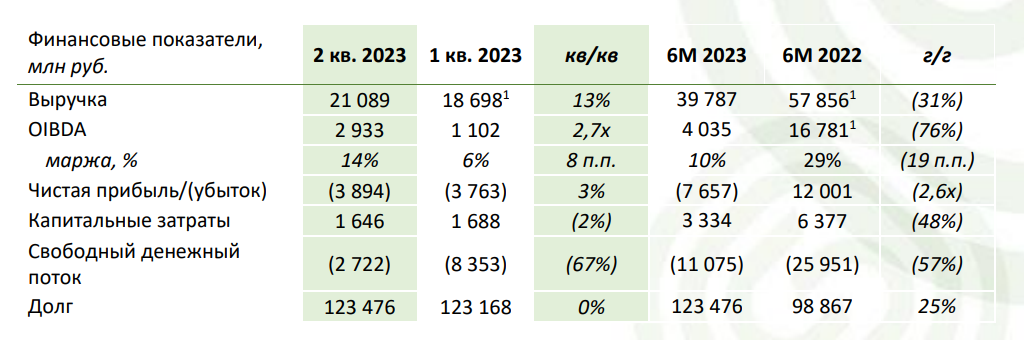

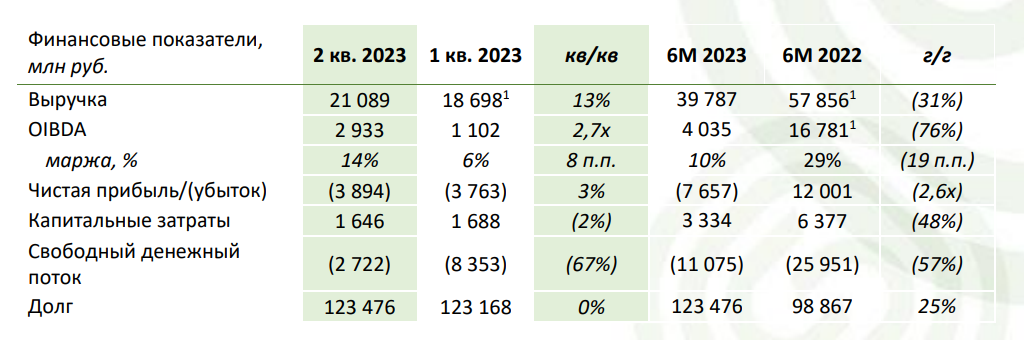

Как выглядят результаты за первое полугодие 2023 года по сравнению с 2022 годом:

Итак, что нам обещали на конференции:

«2 кв 2023 будет лучше 1 кв 2023». По выручке и OIBDA сбылось.

«Чистая прибыль не лучше 2022». В целом, сбылось. Даже перевыполнили план. Тогда была прибыль, а теперь убыток. Не обманули.

«Выручка 2023 на уровне 2022». Пока отстаём от плана. Хуже на 31%. А ведь курс рубля работает на Сегежу.

«OIBDA в 2023 вырастет больше, чем на 5%». Полный провал. Хуже на 76%.

Позитив уже был. Сравнение плана с фактом было. Теперь, простите, будет негатив.

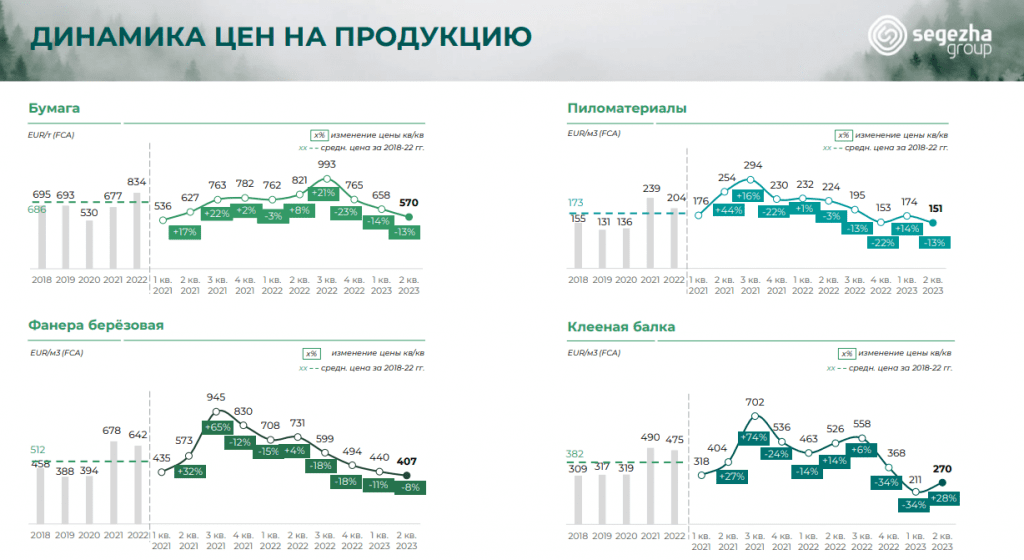

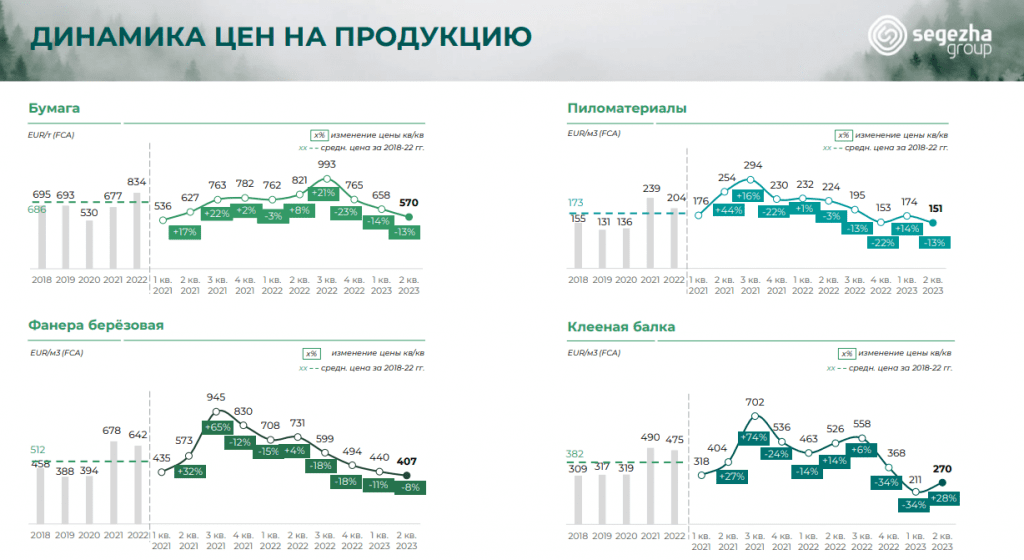

Цены на продукцию падают

Сегежа закладывала в консервативный сценарий, что цены расти не будут. Реальность оказалась хуже.

Цены падают!

Растёт только клееная балка. Но 85% продукции идёт в Россию. И объёмы небольшие.

Напоминаю, что цены на продукцию очень важны для Сегежи. Сама компания так об этом говорит: «Для нас вопрос не в объёме продаж, а в ценах».

Сегежа перестаёт быть экспортёром

Не первом слайде компания показала, что экспортная выручка теперь 57%. А ведь в прошлом квартале доля экспорта была 63%. В спокойные времена доля экспорта была 72%.

Посмотрите на новую актуальную географию продаж:

Китая всё меньше, а России всё больше.

При этом российский рынок маленький. Надеяться на рост объёмов тут не стоит. А на хорошие цены — тем более.

Особенно пугает, что надежды на Китай не оправдываются.

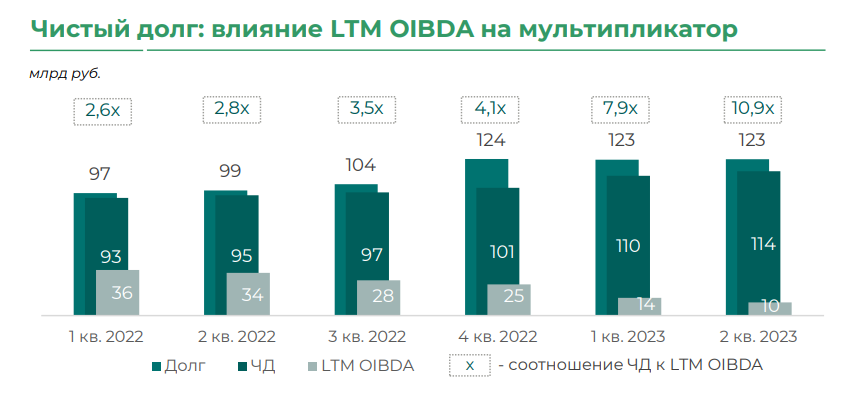

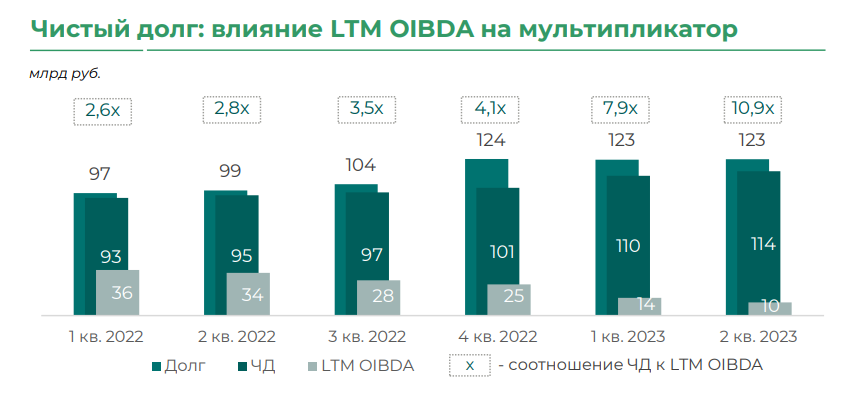

Долг становится всё более опасным

По долгу без сюрпризов. Сегежа ещё летом предупреждала. Всё так и произошло:

Показатель Долг/EBITDA и дальше будет ухудшаться. Сам долг в абсолютном размере расти не будет. Но EBITDA будет падать (относительно прошлого года): 2 квартал 2023 будет хуже 2 квартала 2022.

Показатель Долг/OIBDA теперь почти 11. И это очень, очень, очень много!

Но это ещё не самое страшное. Сегеже скоро придётся перезанимать по новым ставкам:

Средневзвешенная ставка по заемным средствам составила 10,0%, средневзвешенный срок финансирования – 2,0 года

Сегежа платит за долг всего 10%. А ставка ЦБ уже 12%. С таким долгом Сегеже занимать придётся под 13-14%.

OIBDA Сегежи за 1 полугодие 2023 — 4 млрд. руб. А процентные расходы — 7,5 млрд. руб.

Процентные расходы по долгу будут расти. Это неизбежно.

Доживёт ли Сегежа до роста цен без необходимости делать SPO? Главный вопрос здесь.

Итоги и выводы

Я акции не держу. Покупать не собираюсь.

События развиваются по негативному сценарию. Цены на продукцию не растут. А в это время долг продолжает разрушать компанию. Время работает против Сегежи. А тут ещё и ЦБ со своей ставкой. Всё настолько плохо, что даже слабый рубль не помогает.

Надо ждать рост цен на продукцию. До этого заходить опасно.

Слежу за отчётами внимательно. В обзоре на компанию говорила, что если дела начнут налаживаться, тут может быть идея.

Позитив

На первом же слайде Сегежа пытается объяснить, что не всё так плохо:

Из позитива:

выручка во втором квартале больше, чем в первом (спасибо слабому рублю);

OIBDA кв/кв выросла очень хорошо, хотя это и не спасло от роста убытка;

долг не вырос (успех!).

Из позитива на этом всё.

Если не хотите расстраиваться, дальше лучше не читать.

Сравниваем обещания с фактом

Кстати, результаты интересно сравнить с тем, что Сегежа рассказывала на конференции Смартлаба.

Как выглядят результаты за первое полугодие 2023 года по сравнению с 2022 годом:

Итак, что нам обещали на конференции:

«2 кв 2023 будет лучше 1 кв 2023». По выручке и OIBDA сбылось.

«Чистая прибыль не лучше 2022». В целом, сбылось. Даже перевыполнили план. Тогда была прибыль, а теперь убыток. Не обманули.

«Выручка 2023 на уровне 2022». Пока отстаём от плана. Хуже на 31%. А ведь курс рубля работает на Сегежу.

«OIBDA в 2023 вырастет больше, чем на 5%». Полный провал. Хуже на 76%.

Позитив уже был. Сравнение плана с фактом было. Теперь, простите, будет негатив.

Цены на продукцию падают

Сегежа закладывала в консервативный сценарий, что цены расти не будут. Реальность оказалась хуже.

Цены падают!

Растёт только клееная балка. Но 85% продукции идёт в Россию. И объёмы небольшие.

Напоминаю, что цены на продукцию очень важны для Сегежи. Сама компания так об этом говорит: «Для нас вопрос не в объёме продаж, а в ценах».

Сегежа перестаёт быть экспортёром

Не первом слайде компания показала, что экспортная выручка теперь 57%. А ведь в прошлом квартале доля экспорта была 63%. В спокойные времена доля экспорта была 72%.

Посмотрите на новую актуальную географию продаж:

Китая всё меньше, а России всё больше.

При этом российский рынок маленький. Надеяться на рост объёмов тут не стоит. А на хорошие цены — тем более.

Особенно пугает, что надежды на Китай не оправдываются.

Долг становится всё более опасным

По долгу без сюрпризов. Сегежа ещё летом предупреждала. Всё так и произошло:

Показатель Долг/EBITDA и дальше будет ухудшаться. Сам долг в абсолютном размере расти не будет. Но EBITDA будет падать (относительно прошлого года): 2 квартал 2023 будет хуже 2 квартала 2022.

Показатель Долг/OIBDA теперь почти 11. И это очень, очень, очень много!

Но это ещё не самое страшное. Сегеже скоро придётся перезанимать по новым ставкам:

Средневзвешенная ставка по заемным средствам составила 10,0%, средневзвешенный срок финансирования – 2,0 года

Сегежа платит за долг всего 10%. А ставка ЦБ уже 12%. С таким долгом Сегеже занимать придётся под 13-14%.

OIBDA Сегежи за 1 полугодие 2023 — 4 млрд. руб. А процентные расходы — 7,5 млрд. руб.

Процентные расходы по долгу будут расти. Это неизбежно.

Доживёт ли Сегежа до роста цен без необходимости делать SPO? Главный вопрос здесь.

Итоги и выводы

Я акции не держу. Покупать не собираюсь.

События развиваются по негативному сценарию. Цены на продукцию не растут. А в это время долг продолжает разрушать компанию. Время работает против Сегежи. А тут ещё и ЦБ со своей ставкой. Всё настолько плохо, что даже слабый рубль не помогает.

Надо ждать рост цен на продукцию. До этого заходить опасно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба