26 сентября 2023 | Транснефть RAZBORKA

RAZB0RKA отчета ТРАНСНЕФТЬ по МСФО 1п'23.

В Августе делал разборку первого за 1.5 года отчета компании по РСБУ

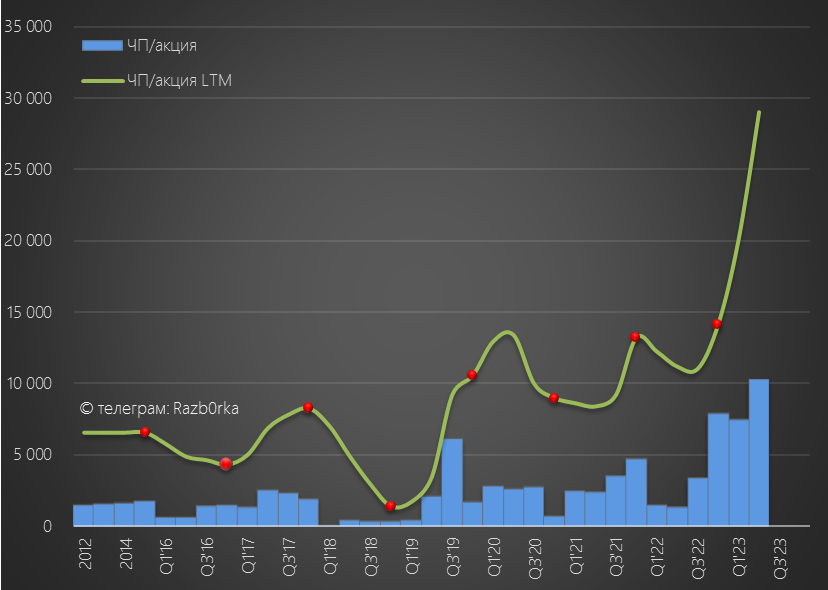

Прибыль головной компании холдинга выросла в 1 полугодии более чем в 6 раз до 128 млрд руб или 17 729 руб/акция

На рост прибыли оказали влияние выросшие операц.прибыль, дивиденды дочек и прочие доходы от переоценки пакета НМТП и валюты

Прибыль РСБУ является источником выплаты дивидендов, но дивидендная политика основана на выплате 25% прибыли МСФО (по факту платят 50%)

Судя по отчету, намечаются неплохие дивиденды за 2023 год, но акция стоимостью 142 тыс руб не по карману наверное 95% частных инвесторов

По этому, в название разборки вынес "Нужен сплит и МСФО"

Сплит (дробление) акции должен был повысить ликвидность и позволить любому частному инвестору включить ТРАНСНЕФТЬ в свой портфель

А отчет МСФО помог бы более точно рассчитать сколько компания "положила" в дивидендную копилку за 1 полугодие

"Мысли материальны" и оба мои пожелания материализовались!

18 Сентября менеджмент рекомендовал провести дробление акций в 100 раз

Учитывая то, что 100% обыкновенных акций у государства, думаю что оно будет одобрено

После чего, акция будет стоить уже не 140 тыс, а всего 1 400 руб

29 Августа был опубликован отчет МСФО (пусть и в сокращенной версии)

Динамика 1 полугодия:

Выручка +3%

Операц.расходы -1%

Операц.прибыль +8%

Чистая прибыль +48%

Если читали разборку РСБУ, то обратили внимание что динамика и абсолютные значения выручки и прибыли МСФО сильно отличаются

Это отражение холдинговой структуры компании и отличие стандартов РСБУ/МСФО

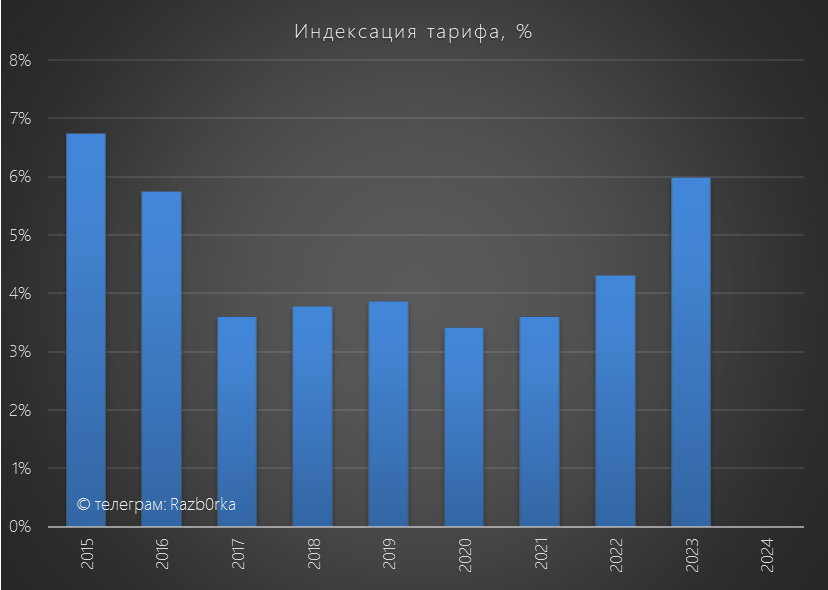

Выручка выросла на 3% при росте тарифа на прокачку с 1 Января на 6%

Операционные результаты компания не раскрывает, но похоже что самоограничение на добычу нефти и европейские санкции на нефтепродукты всё- таки сказываются на объемах прокачки

Тем не менее, в 2 квартале был поставлен очередной рекорд по выручке и прибыли

При этом EBITDA компании в 2кв'23 была выше на 11% чем в 2кв'22, но чуть ниже чем в 1кв'23

В пересчете на акции, EBITDA в 2 квартале выросла до 20 427 руб/акция

Рост показателя год к году обусловлен (1) ростом операционной прибыли и (2) увеличением амортизации

Очередной пример, на сколько "хитрый" показатель EBITDA

На рост операционной прибыли повлияло сокращение операц.расходов

Зарплаты выросли на 18 млрд руб, а вот себестоимость проданных товаров снизилась на 28 млрд руб

Раньше эта статья в отчетах называлась более понятно "Себестоимость реализованной нефти"

На чистую прибыль ТРАНСНЕФТЬ оказывают влияние финансовые статьи доходов и расходов

В этом году их сальдо составило +7.5 млрд руб против -3.3. млрд руб в 1п'22

Деньги и финансовые активы превышают 600 млрд руб и составляют около 15% активов компании

При этом, долг компании снизился до 400 млрд руб

Кроме процентов, на чистую прибыль ранее оказывали значительное влияние курсовые разницы от переоценки валютной части долга и финансовых активов

В этом году, как Вы видите эффект был положительным, скорее всего валютная часть долга была в большей степени погашена

В результате, какие факторы формирования прибыли мы имеем:

Рост выручки

Снижение операционных расходов

Рост операционной прибыли

Положительное сальдо %

Положительное сальдо курсовых разниц

Благодаря этим факторам, прибыль 1 полугодия выросла в 1.5 раза до 187 млрд руб или 25 878 руб/акция

При 50% выплате, в дивидендную "копилку" 2023 года положили 12 939 руб

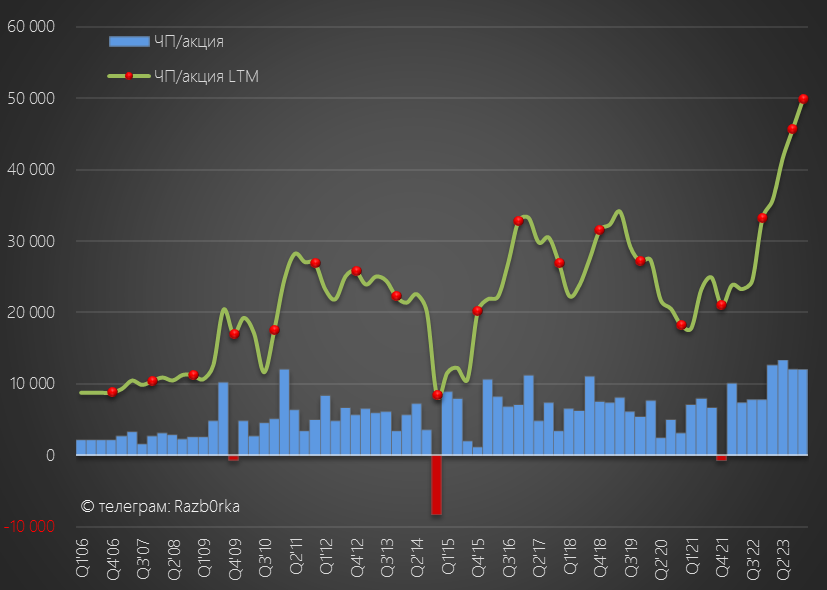

Операционный денежный поток за 1 полугодие был 138 млрд руб

138 млрд руб это 19 144 руб/акция

Как видно по графику, денежные потоки компании очень стабильны в последние годы

Еще 14 млрд руб дали полученные проценты и 3 млрд руб дивиденды дочек

Из этих 155 млрд на капитальные затраты направили 110 млрд руб

После чего в FCF (Свободный денежный поток) осталось 46 млрд руб или 6 388 руб/акция

Все эти 46 млрд, как и еще 22 млрд руб ранее накопленных средств, направили на депозиты/покупку облигаций в размере 68 млрд руб

Кроме того, еще 37 млрд руб с кубышки использовали для погашения части долга

О чем нам говорит отчет о денежных потоках?

В текущей конъюнктуре ТРАНСНЕФТЬ способна генерировать около 40 000 руб/акция денежного потока в год!

На мой взгляд, компания может достаточно легко выплачивать около 50% денежного потока или 20-22 тыс руб дивидендов

Примерно такой дивиденд и может получиться если прибыль 2 полугодия будет на уровне 1-го (без учета курсовых разниц)

Текущая цена около 140 тыс руб, что дает примерно 15% дивидендную доходность за 2023 с выплатой летом 2024 года

Думаю государству очень нужны эти деньги и выплата дивидендов будет с высокой вероятностью

Текущая потенциальная доходность за 2023 год немного выше рынка

Что можно сказать про перспективы компании на следующие годы?

Согласно свежему прогнозу МИНЭКОНОМРАЗВИТИЯ, добыча нефти в стране снизится на 1.3% в 2023 и 0.8% в 2024 году

Консервативный сценарий предполагает значительно более сильное снижение добычи

Какой прогноз сбудется покажет время

Но наверное, на какой-либо бурный рост бизнеса ТРАНСНЕФТЬ в обоих сценариях сложно рассчитывать

Тем не менее, сплит акций и высокий форвардный дивиденд с подачи инвестдомов будут "манить" частных инвесторов

Что спекулятивно может разогнать акции компании и до 170-180 тыс руб

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба