29 ноября 2023 investing.com Эштон Майкл

При прыжке с тарзанкой всегда происходит отскок.

Если говорить более высокопарно, возмущенные системы обычно не возвращаются к равновесию сразу же.

Связанные с коронавирусом события 2020–2021 г., разумеется, оказались сильнейшим шоком для системы. Как всем прекрасно известно, первоначальным шоком была паническая приостановка глобальной экономической деятельности из боязни неизвестных свойств вируса. Ответным шоком стали огромные программы фискального и денежно-кредитного стимулирования.

Почти все связанные с инфляцией проблемы с тех пор можно отнести на счет того, что первоначальный шок длился 6–9 месяцев, а ответный — несколько лет. «Папа, раскачай меня, пожалуйста», — просит сидящий на качелях Джуниор. «Хорошо», — говорит отец и так сильно толкает качели, что Джуниор с криками взмывает ввысь.

И даже если папа больше не будет раскачивать Джуниора, качели остановятся не сразу (а на лечение психологической травмы уйдут годы). Так же обстоят дела с экономикой. Положительный импульс поддается гравитации, которая вызывает отрицательный импульс, который снова поддается гравитации по другую сторону нулевой отметки.

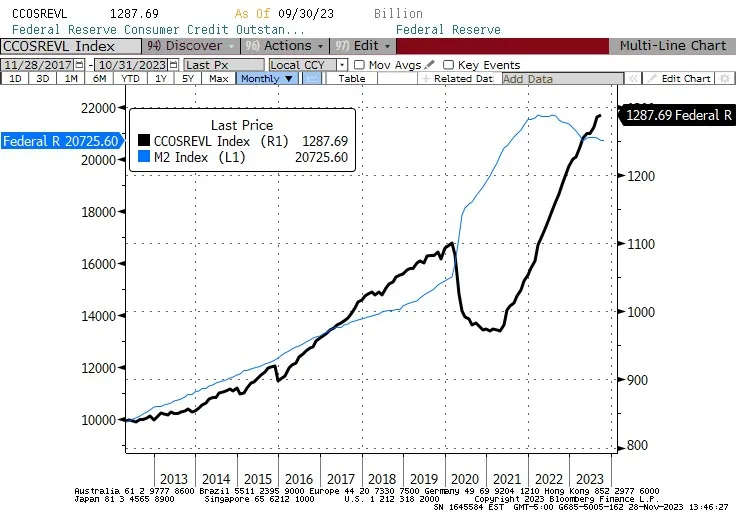

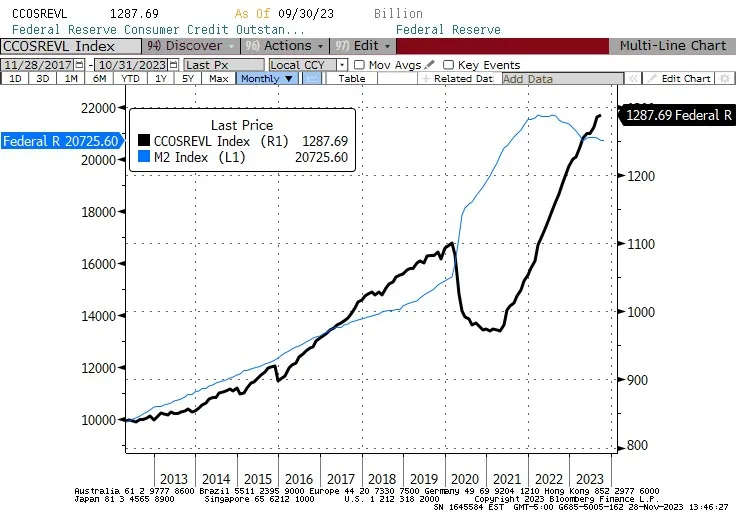

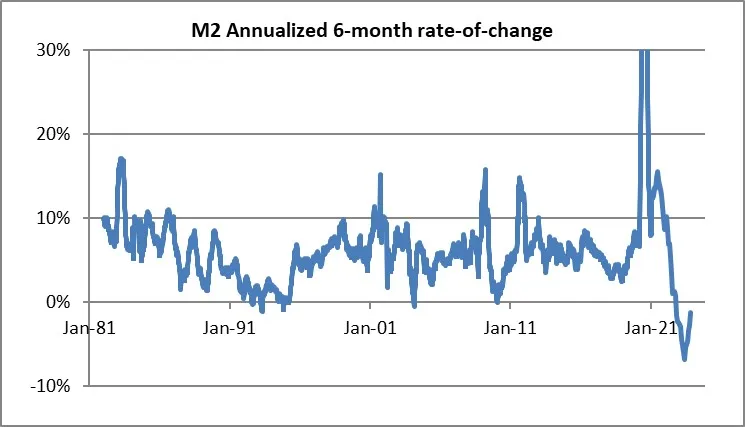

То, как сильно ФРС «раскачала качели», можно увидеть на приведенном ниже графике (источник — Bloomberg), где синим цветом (левая шкала) обозначено резкое увеличение денежной массы M2 в 2020–2022 гг. Этот рост, который косвенно финансировал прямые федеральные стимулирующие выплаты, должен был компенсировать различные источники давления на экономику, связанные с вынужденным бездельем «неосновной» рабочей силы, включая сокращение возобновляемых потребительских кредитов на 140 млрд долларов (черный цвет, правая шкала).

Однако, как можно видеть, период стремительного увеличения М2 длился гораздо дольше, чем ущерб потребительскому кредитованию и большинству других показателей экономического роста и ликвидности. ФРС умело, хоть и с запозданием, начала постепенно сокращать свой баланс, опираясь на продолжающееся восстановление частных рынков. Инфляция начала замедляться, и, хотя это происходит медленнее, чем всем хотелось бы, она продолжит замедляться при том, что темпы роста арендной платы постепенно снижаются в сторону 3–4%.

Впрочем, это не позволяет инфляции спокойно достигнуть целевого уровня, хотя именно такой результат, похоже, прогнозирует большинство экономистов, работающих на модные финансовые учреждения в модных офисных зданиях из стекла и стали. Мы начинаем замечать признаки того, что определенные показатели «зацепились» за более высокие уровни, что, возможно, предвещает вторую серию сюрпризов с инфляцией.

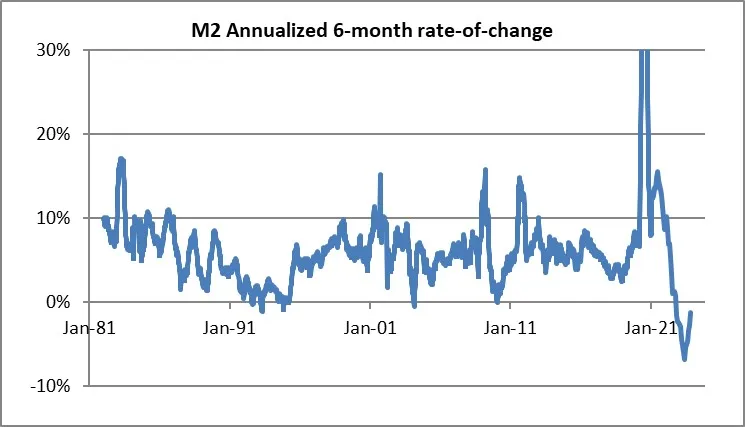

Система чрезмерно сильно реагирует на последние новости о более высоких, чем ожидалось, продажах в «Черную пятницу» и «Киберпонедельник», отчасти связанных с увеличившейся популярностью предложений «купи сейчас, заплати потом», чего, возможно, и следовало ожидать. Таким образом сочетание медленного, но неуклонного сокращения баланса ФРС и ускорившегося роста кредитования приводит к появлению этой небольшой «зацепки» у роста денежной массы.

6-месячные темпы изменения M2 в годовом выражении

Не поймите меня неправильно — я вовсе не жду того, что эта «зацепка» приведет к новым максимумам инфляции. Увеличения, вероятно, будет недостаточно даже для того, чтобы на данном этапе побудить ФРС к дополнительному ужесточению денежно-кредитной политики. Но его должно оказаться достаточно для того, чтобы ФРС сурово стояла в стороне, руки в бедра, со взглядом, который ясно говорит: «Хватит качаться. Иди делать уроки».

Дело в том, что эффект зацепки проявляется во многих показателях (пожалуй, это в какой-то степени относится к сделанному мною в июле наблюдению, согласно которому, судя по волатильности инфляции, колебания не сразу затихнут, и не сразу будет восстановлено равновесие).

Например, как мы недавно узнали, показатель инфляционных ожиданий на год вперед в данных по потребительским настроениям Мичиганского университета резко вырос, несмотря на снижение цен на бензин (см. график), поскольку потребители негативно реагируют на несоответствие между заявлениями политиков о снижении цен и их восприятием, согласно которому цены продолжают расти (даже если инфляция и снижается).

Индекс NYCNMIIR

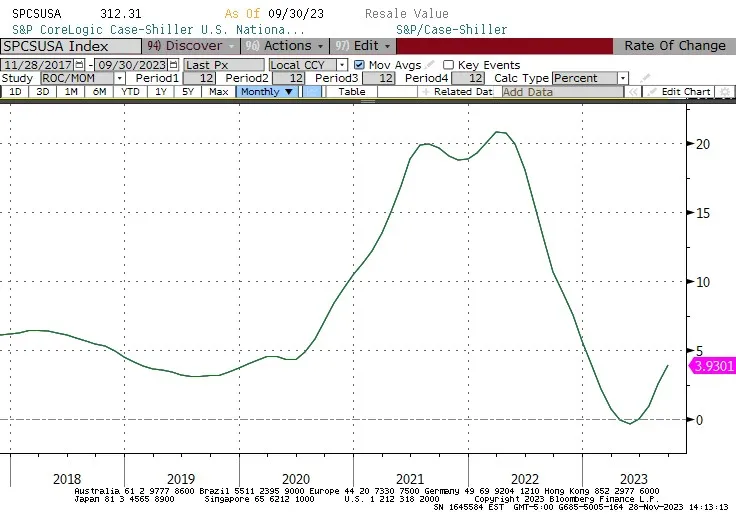

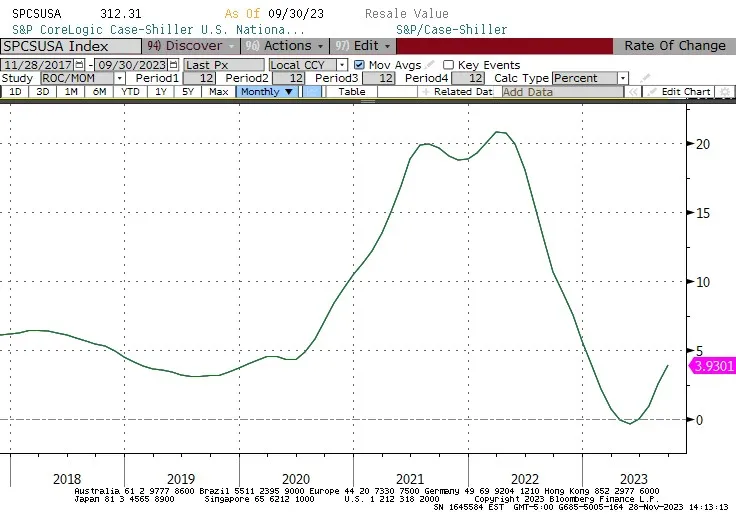

Вчера были опубликованы данные Case-Shiller, и я не могу не отметить, что на годовой основе цены на жилье снова растут, что резко контрастирует с публичными прогнозами по арендной плате, ценам на жилье и жилищными фьючерсами.

Индекс SPCSUSA

Говорю я все это потому, что инвестиционный мир, похоже, полностью согласен с идеей о том, что инфляция не только достигла пика, но и спокойно возвращается к целевому уровню. Отскок при прыжке с тарзанкой явно в консенсусе не фигурирует, и он может вызвать страх, если будет воспринят как новая волна, а не просто отскок.

В частности, внимание к себе, возможно, начнет привлекать новое ускорение рынка жилья, и некоторые наблюдатели могут прийти к выводу, что ФРС нужно дополнительно повысить процентные ставки. А реальность не так важна, как перипетии нарратива. Соблюдайте бдительность.

Если говорить более высокопарно, возмущенные системы обычно не возвращаются к равновесию сразу же.

Связанные с коронавирусом события 2020–2021 г., разумеется, оказались сильнейшим шоком для системы. Как всем прекрасно известно, первоначальным шоком была паническая приостановка глобальной экономической деятельности из боязни неизвестных свойств вируса. Ответным шоком стали огромные программы фискального и денежно-кредитного стимулирования.

Почти все связанные с инфляцией проблемы с тех пор можно отнести на счет того, что первоначальный шок длился 6–9 месяцев, а ответный — несколько лет. «Папа, раскачай меня, пожалуйста», — просит сидящий на качелях Джуниор. «Хорошо», — говорит отец и так сильно толкает качели, что Джуниор с криками взмывает ввысь.

И даже если папа больше не будет раскачивать Джуниора, качели остановятся не сразу (а на лечение психологической травмы уйдут годы). Так же обстоят дела с экономикой. Положительный импульс поддается гравитации, которая вызывает отрицательный импульс, который снова поддается гравитации по другую сторону нулевой отметки.

То, как сильно ФРС «раскачала качели», можно увидеть на приведенном ниже графике (источник — Bloomberg), где синим цветом (левая шкала) обозначено резкое увеличение денежной массы M2 в 2020–2022 гг. Этот рост, который косвенно финансировал прямые федеральные стимулирующие выплаты, должен был компенсировать различные источники давления на экономику, связанные с вынужденным бездельем «неосновной» рабочей силы, включая сокращение возобновляемых потребительских кредитов на 140 млрд долларов (черный цвет, правая шкала).

Однако, как можно видеть, период стремительного увеличения М2 длился гораздо дольше, чем ущерб потребительскому кредитованию и большинству других показателей экономического роста и ликвидности. ФРС умело, хоть и с запозданием, начала постепенно сокращать свой баланс, опираясь на продолжающееся восстановление частных рынков. Инфляция начала замедляться, и, хотя это происходит медленнее, чем всем хотелось бы, она продолжит замедляться при том, что темпы роста арендной платы постепенно снижаются в сторону 3–4%.

Впрочем, это не позволяет инфляции спокойно достигнуть целевого уровня, хотя именно такой результат, похоже, прогнозирует большинство экономистов, работающих на модные финансовые учреждения в модных офисных зданиях из стекла и стали. Мы начинаем замечать признаки того, что определенные показатели «зацепились» за более высокие уровни, что, возможно, предвещает вторую серию сюрпризов с инфляцией.

Система чрезмерно сильно реагирует на последние новости о более высоких, чем ожидалось, продажах в «Черную пятницу» и «Киберпонедельник», отчасти связанных с увеличившейся популярностью предложений «купи сейчас, заплати потом», чего, возможно, и следовало ожидать. Таким образом сочетание медленного, но неуклонного сокращения баланса ФРС и ускорившегося роста кредитования приводит к появлению этой небольшой «зацепки» у роста денежной массы.

6-месячные темпы изменения M2 в годовом выражении

Не поймите меня неправильно — я вовсе не жду того, что эта «зацепка» приведет к новым максимумам инфляции. Увеличения, вероятно, будет недостаточно даже для того, чтобы на данном этапе побудить ФРС к дополнительному ужесточению денежно-кредитной политики. Но его должно оказаться достаточно для того, чтобы ФРС сурово стояла в стороне, руки в бедра, со взглядом, который ясно говорит: «Хватит качаться. Иди делать уроки».

Дело в том, что эффект зацепки проявляется во многих показателях (пожалуй, это в какой-то степени относится к сделанному мною в июле наблюдению, согласно которому, судя по волатильности инфляции, колебания не сразу затихнут, и не сразу будет восстановлено равновесие).

Например, как мы недавно узнали, показатель инфляционных ожиданий на год вперед в данных по потребительским настроениям Мичиганского университета резко вырос, несмотря на снижение цен на бензин (см. график), поскольку потребители негативно реагируют на несоответствие между заявлениями политиков о снижении цен и их восприятием, согласно которому цены продолжают расти (даже если инфляция и снижается).

Индекс NYCNMIIR

Вчера были опубликованы данные Case-Shiller, и я не могу не отметить, что на годовой основе цены на жилье снова растут, что резко контрастирует с публичными прогнозами по арендной плате, ценам на жилье и жилищными фьючерсами.

Индекс SPCSUSA

Говорю я все это потому, что инвестиционный мир, похоже, полностью согласен с идеей о том, что инфляция не только достигла пика, но и спокойно возвращается к целевому уровню. Отскок при прыжке с тарзанкой явно в консенсусе не фигурирует, и он может вызвать страх, если будет воспринят как новая волна, а не просто отскок.

В частности, внимание к себе, возможно, начнет привлекать новое ускорение рынка жилья, и некоторые наблюдатели могут прийти к выводу, что ФРС нужно дополнительно повысить процентные ставки. А реальность не так важна, как перипетии нарратива. Соблюдайте бдительность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба