RAZB0RKA отчета АЭРОФЛОТ по МСФО 3кв'23.

Не так давно делал разборку отчета РСБУ головной авиакомпании за 3 квартал

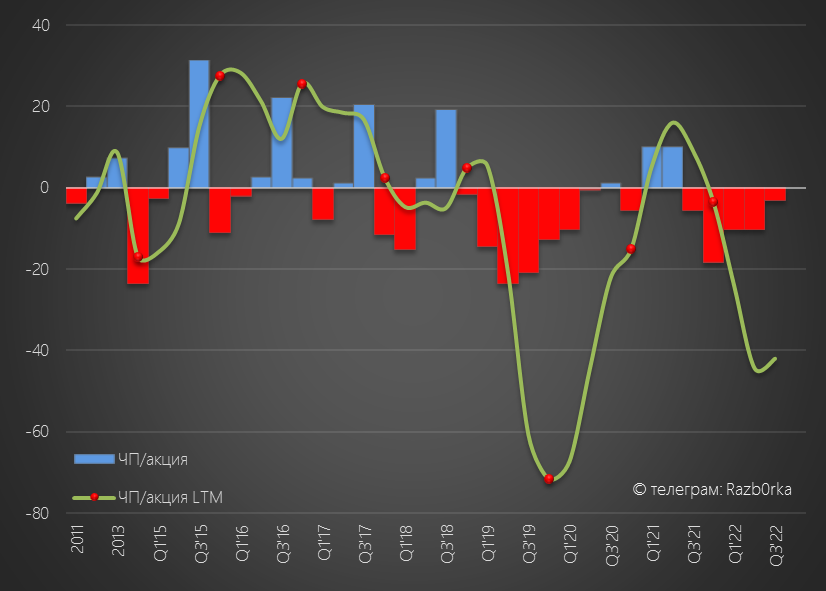

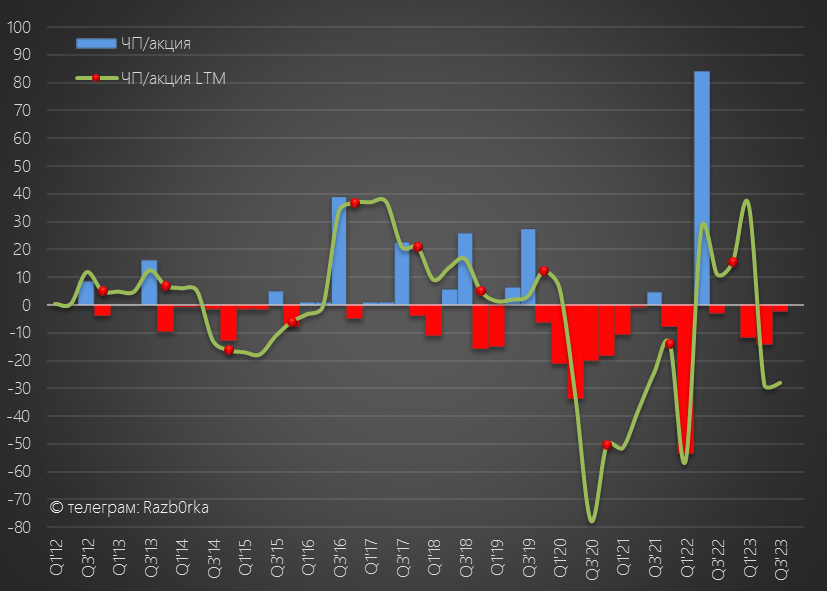

АЭРОФЛОТ впервые за 16 кварталов получил пусть небольшую, но прибыль!

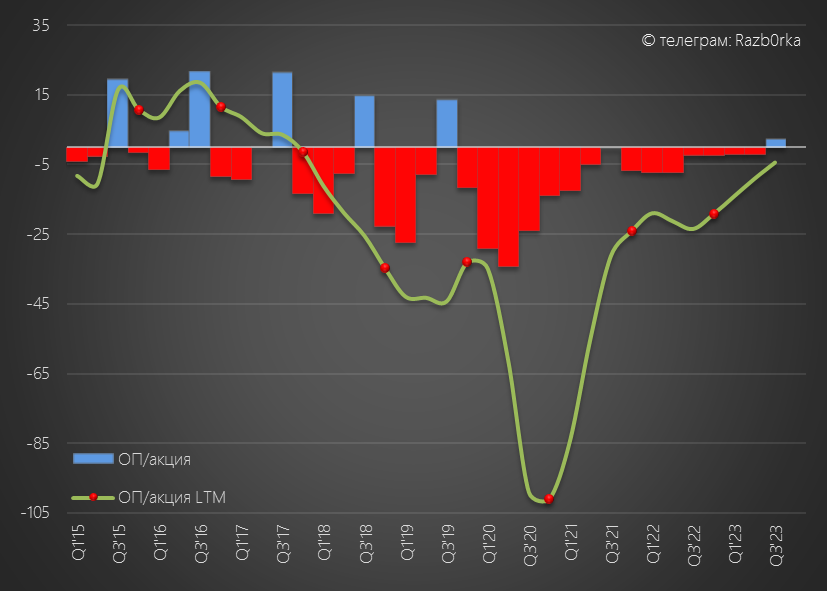

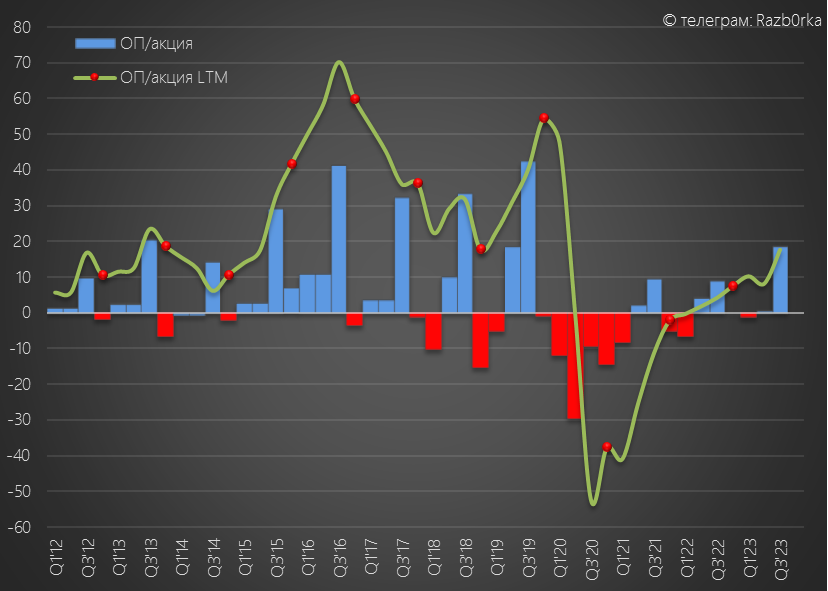

Благодаря контролю над расходами, операционная прибыль составила 9 млрд руб или 2.3 руб/акция

Но из-за роста курса $ и переоценки валютной части лизинга компания продолжала получать огромные "бумажные" убытки

В 3 квартале отразили убыток 68 млрд руб в прочих расходах

В результате, чистый убыток в 3-ем квартале составил -13 млрд руб или -3.3 руб/акция

За 9 месяцев убыток составил -23.8 руб/акция

Давайте теперь посмотрим, как отработала группа АЭРОФЛОТ с учетом ПОБЕДЫ и РОССИИ

В пресс-релизе и презентации менеджмент делает акцент на значительном улучшении бизнес-показателей

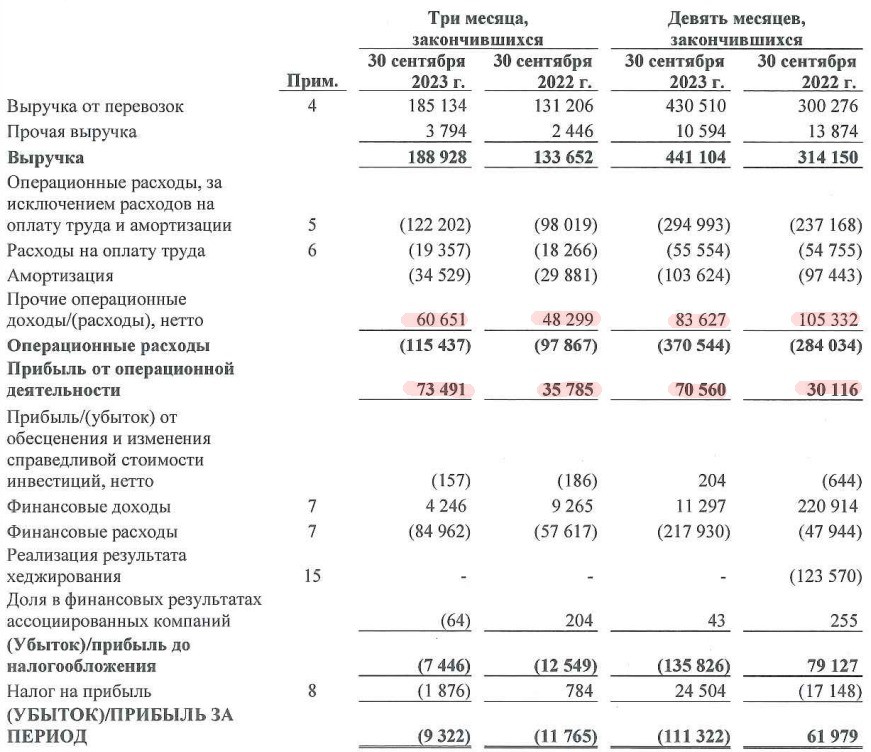

Операционная прибыль в 3-ем квартале выросла в 2.1 раза до 73.5 млрд руб!

И это при том, что государственная поддержка авиаотрасли в этом году закончилась еще в 1-ом квартале!

Но так ли все гладко с этой операционной прибылью?

Для того чтобы это понять нужно смотреть не пресс-релиз, а сам отчёт!

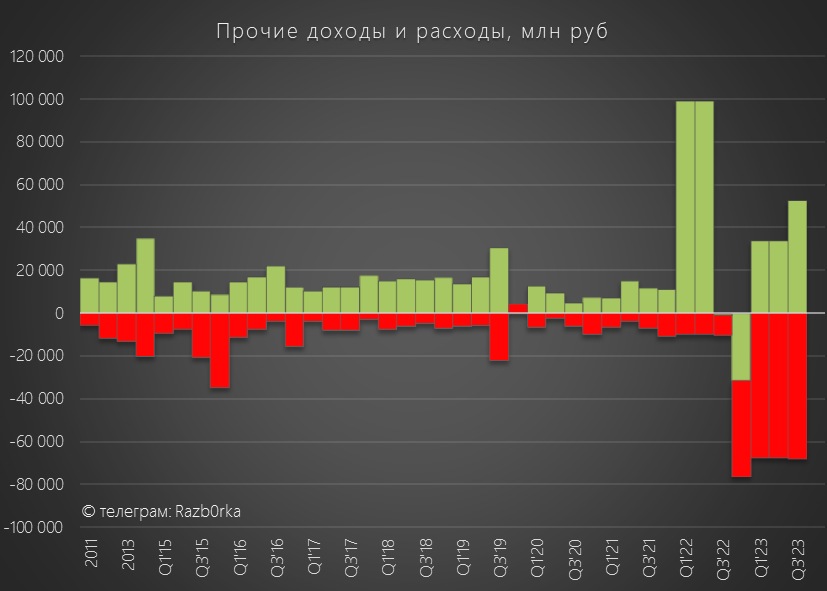

И первое что бросается в глаза это какие-то прочие операционные доходы в размере 60 млрд руб

Что это за доходы такие?

41 млрд руб в 3-ем квартале получено от разовой прибыли от страхового урегулирования по 18 самолетам и 5 двигателями

В комментариях написано что Прочие/доходы нетто за 9 месяцев составили 51 млрд руб, хотя в отчете мы видим 83.6 млрд руб

Я не знаю почему не бьются цифры из отчета и комментариев к нему

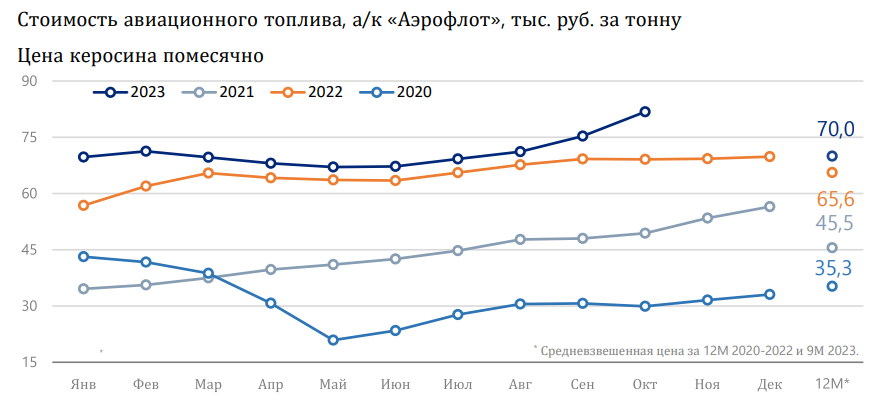

Кроме прибыли от страховой, в 3-ем квартале АЭРОФЛОТ получил от государства 27 млрд руб топливного демпфера

За 9 месяцев дотации государства по керосину составили 41 млрд руб

Высокие цены на топливо остаются большой проблемой для авиакомпаний

И без помощи государства АЭРОФЛОТ продолжал бы работать в значительный минус

В итоге, из 73.5 млрд операционной прибыли 3-го квартала 40.8 млрд руб это разовая прибыль от урегулирования по самолетам и 27 млрд руб топливного демпфера!

Получается, что операционная прибыль без учета этих факторов составила всего 5.7 млрд руб!

В принципе, на этом можно было закончить разборку

Но если Вам интересна динамика основных показателей можем продолжить

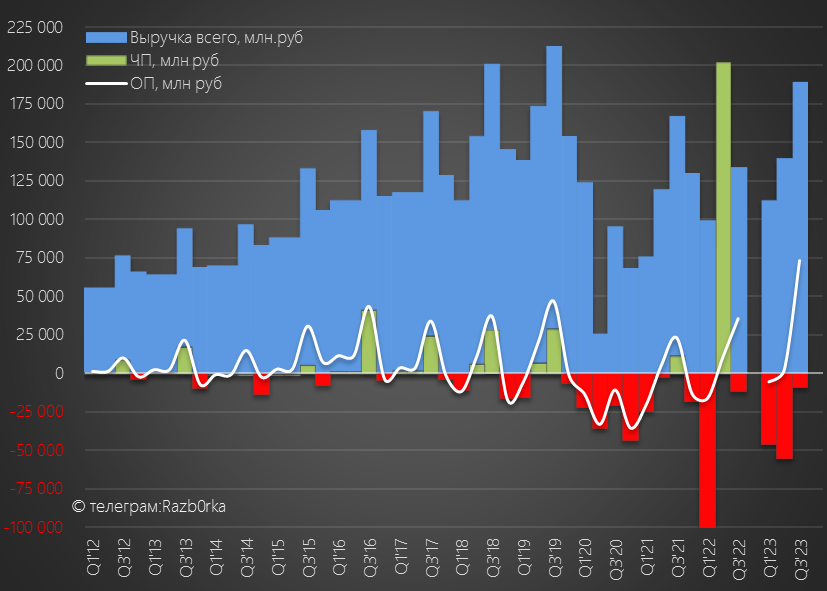

Благодаря росту перевозок и росту цен на билеты, выручка в 3 квартале выросла на 41% до 189 млрд руб

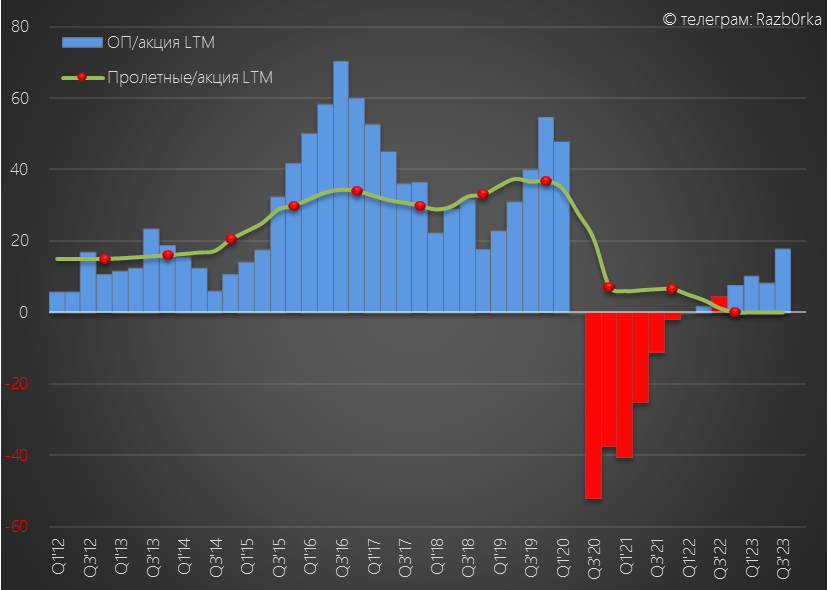

Белая линия операц.прибыли рекордная, но Вы уже знаете за счет чего она получена

С российских пассажиров АЭРОФЛОТ брал за 1 км перелета в этом году 3.93 руб, что на 17% больше чем в 2022

Для сравнения, 1 км в ЯНДЕКС-ТАКСИ обойдется Вам от 25 до 100 руб в зависимости от региона, времени суток и погоды

Операционная прибыль 73.5 млрд руб это всего 18.5 руб/акция

Почему белая линия операц.прибыли на графике с выручкой рекордная, а на этом графике синий столбик 3-го квартала даже ниже чем в 2016-2019?

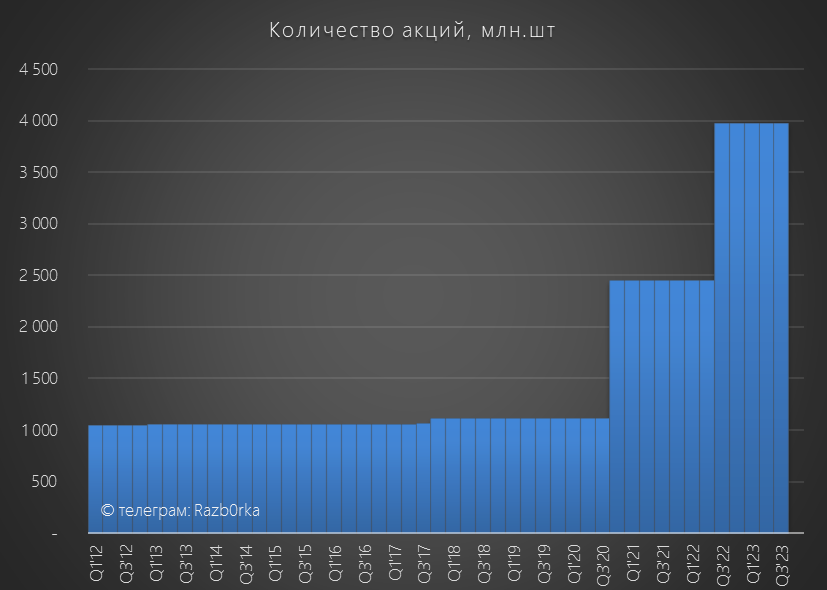

В случае с АЭРОФЛОТ, в голове нужно держать тот факт, что количество акций стало в 4 раза больше!

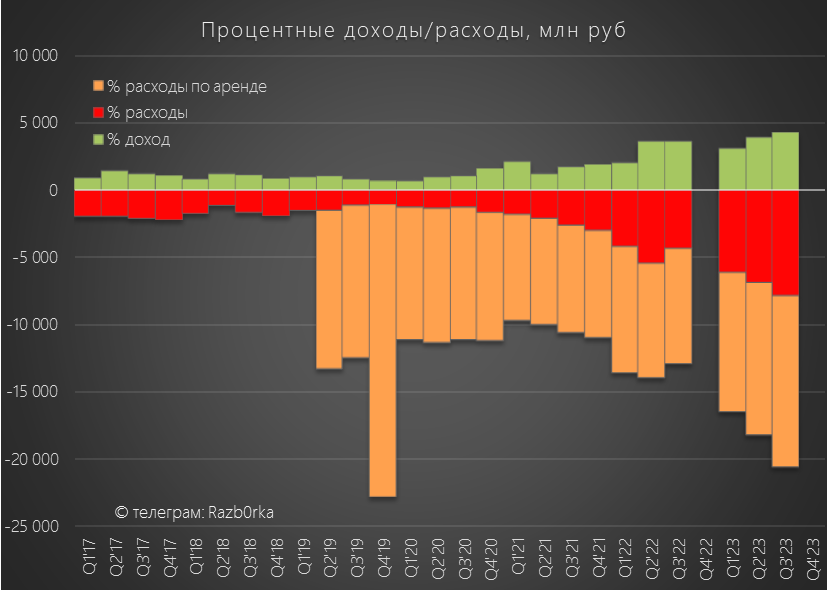

Сальдо процентов ухудшилось с -14 млрд до -16 млрд руб

Давайте вспомним, что операционная прибыль без топливного демпфера и без разовой прибыли была всего 5.7 млрд руб

Таким образом, без поддержки государства компания не может обслуживать свой долг и платить за лизинг!

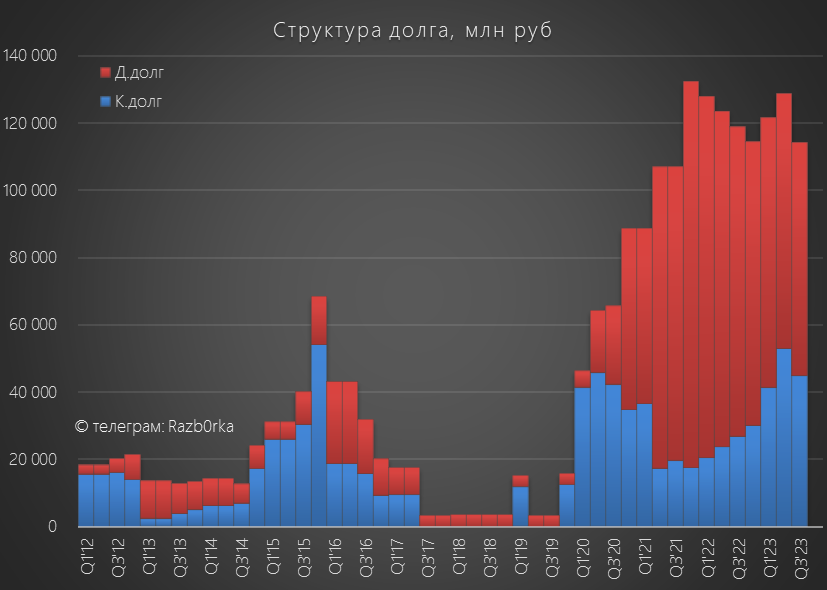

Долг сократили за квартал на 14.6 млрд до 114 млрд руб

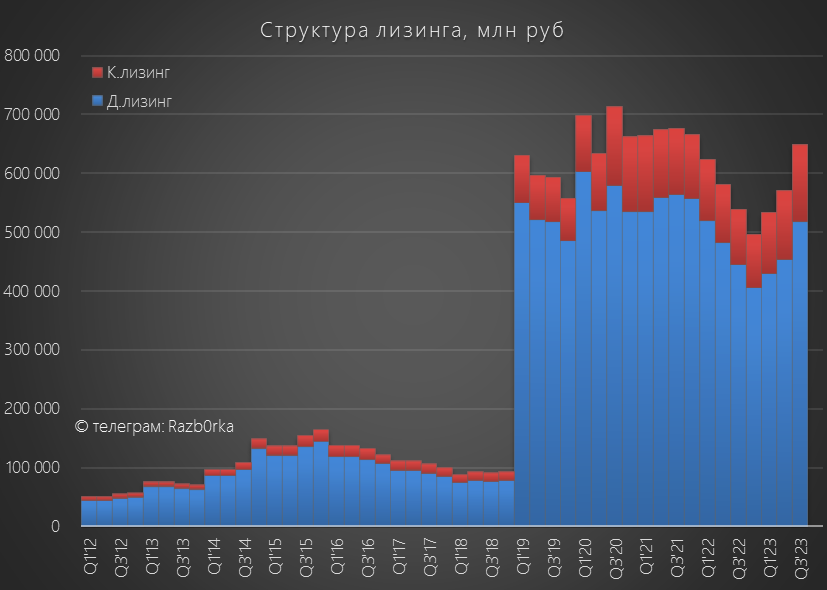

При этом, лизинговый портфель за счет курса $ вырос на 78 млрд руб до 649 млрд руб

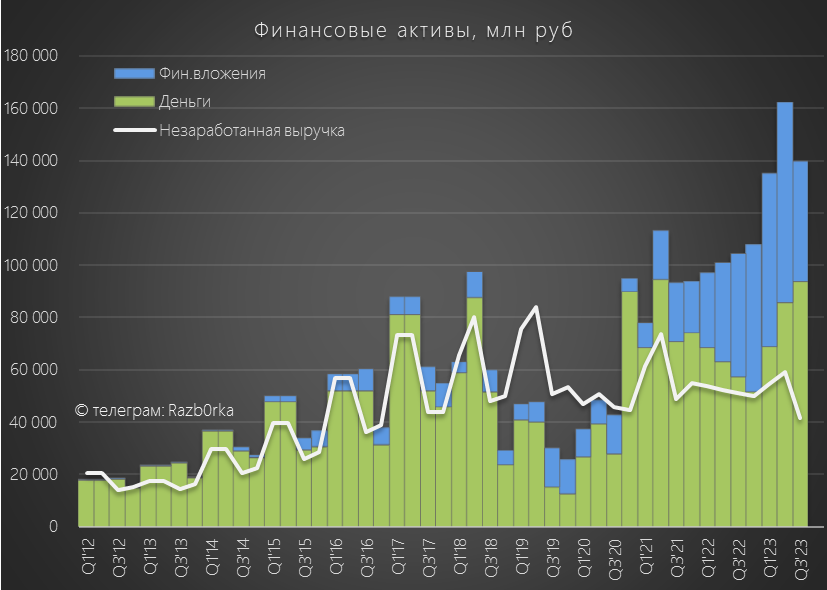

Денежная позиция выросла на 8 млрд, финансовые вложения снизились на 30 млрд

"Бумажный" убыток от валютной переоценки лизингового портфеля в 3-ем квартале составил 55 млрд руб

Из-за роста процентных расходов и убытка от курсовых разниц в 3-ем квартале был получен убыток 9 млрд руб или 2.4 руб/акция

За 9 месяцев убыток составил 111 млрд руб или 28.3 руб/акция

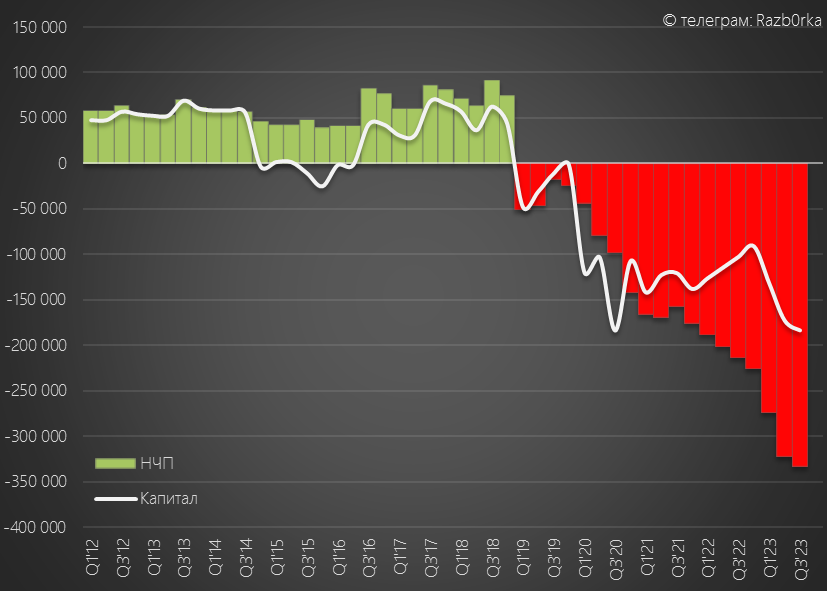

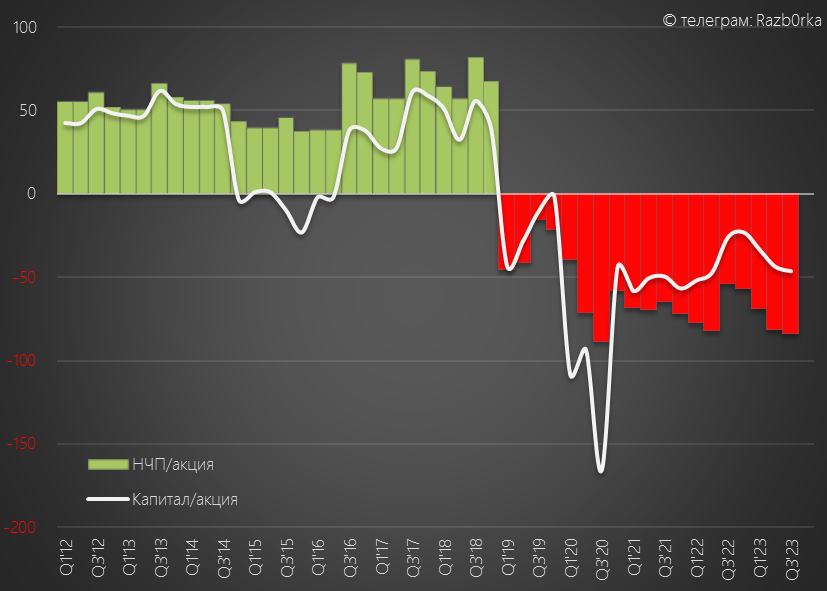

Накопленный убыток вырос до -333 млрд руб, а капитал компании снизился до -183 млрд руб

В пересчете на новое количество акций, это -86 руб и -46 руб соответственно

Если честно, ситуация с капиталом выглядит как тупик

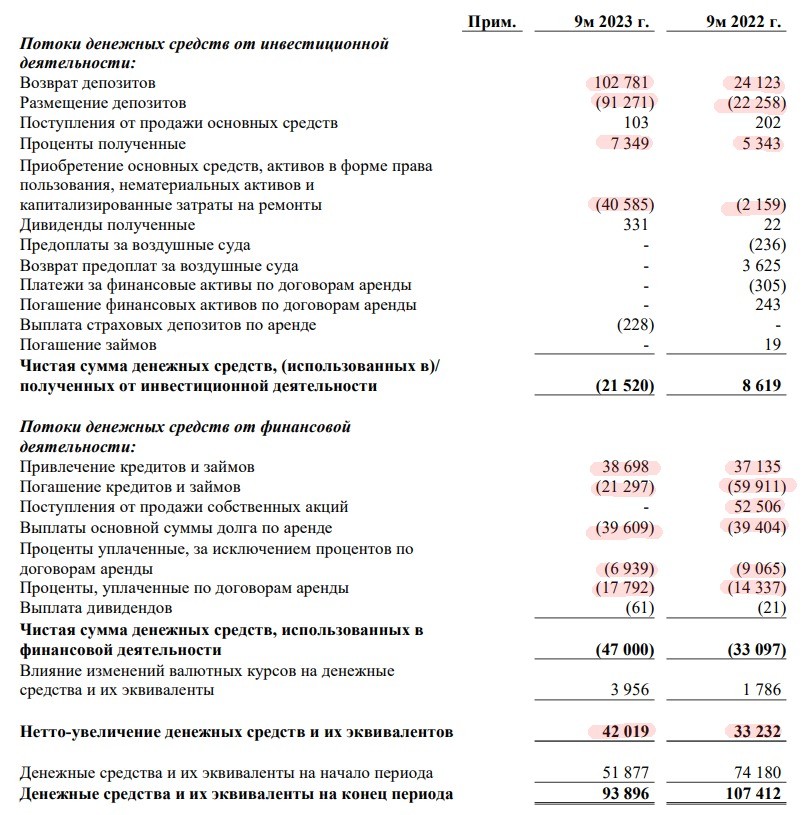

Что с денежными потоками?

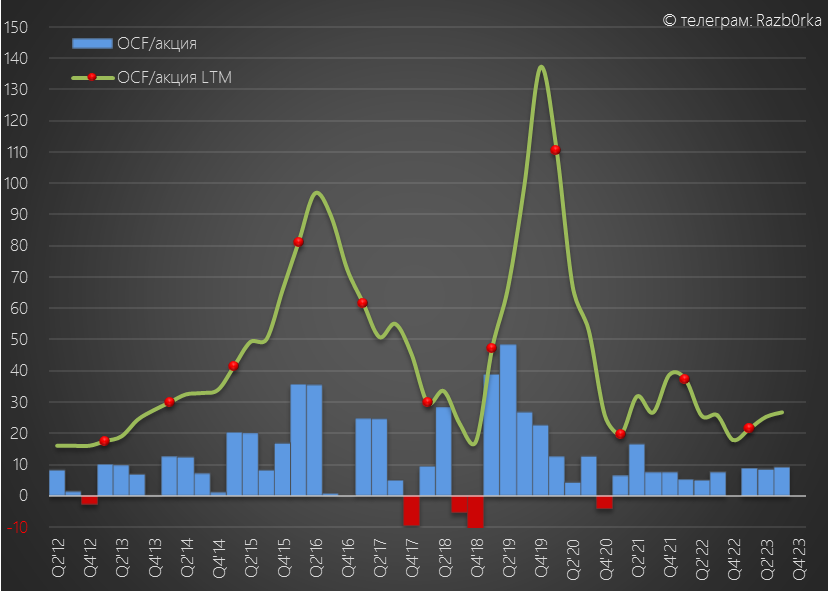

3-и квартала подряд операционный денежный поток держится в районе 35 млрд руб или 8.9 руб/акция

За 9 месяцев OCF составил 106 млрд руб или 26.8 руб/акция

Почему OCF так сильно отличается от прибыли и как компания использует этот денежный поток?

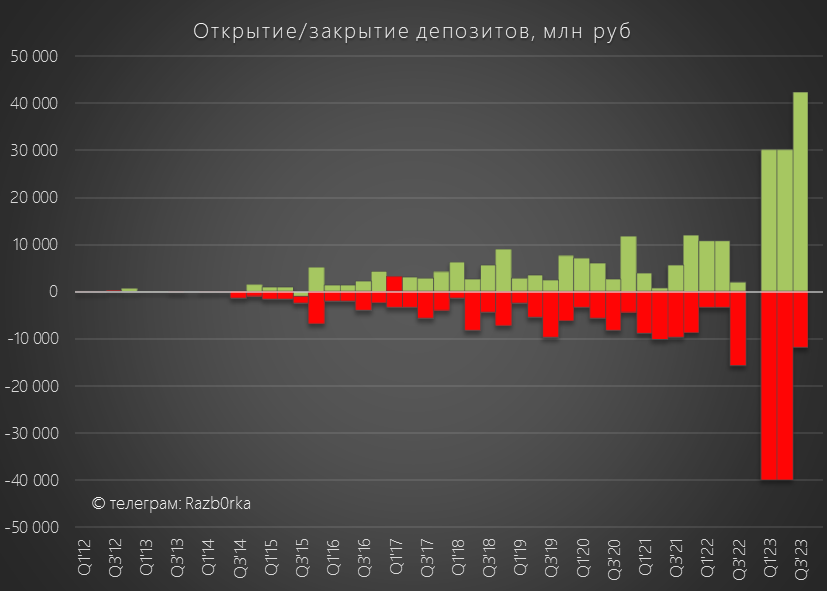

АЭРОФЛОТ очень активно использует деньги клиентов, полученные авансом за полеты, размещая их на депозиты

В 3-ем квартале с депозитов вернули 42 млрд, а разместили 12 млрд руб

Эти -30 млрд сокращения финансовых вложений мы уже видели ранее с вами

Зачем потребовалось это погашение депозитов?

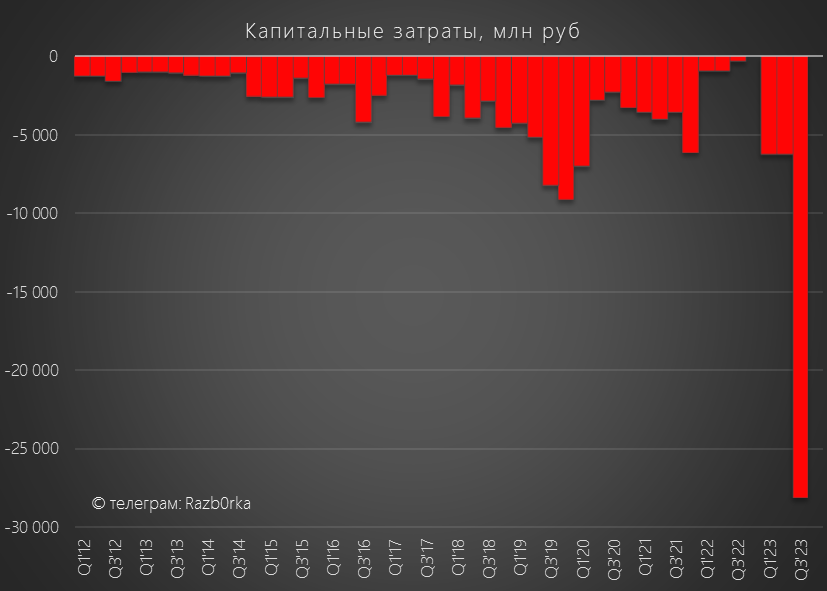

Капитальные затраты в 3-ем квартале выросли до рекордных 28 млрд руб

Каких-либо комментариев на этот счет менеджмент в пресс-релизе не дал

Специфика OCF в отчете АЭРОФЛОТ заключается в том, что расходы на обслуживание долга и лизинга указываются ниже чем операционный денежный поток

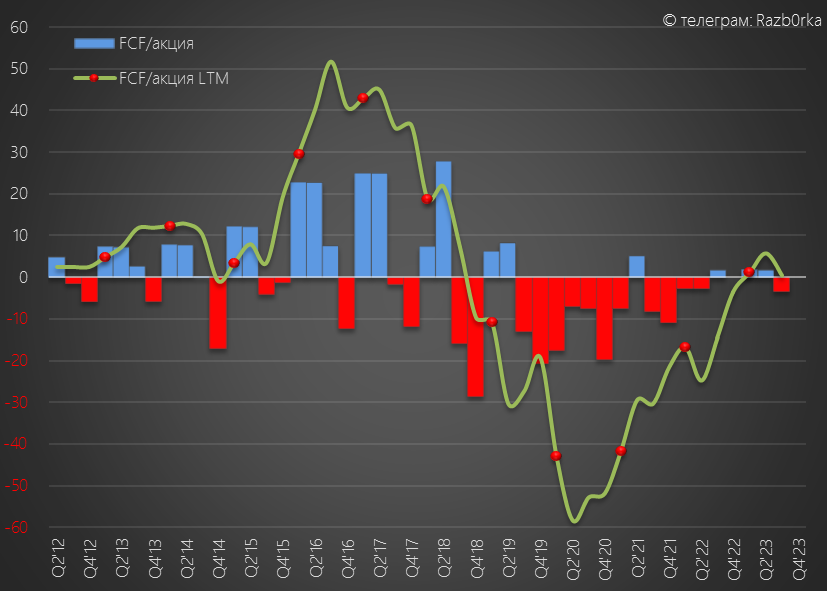

Соответственно, если мы из OCF вычтем расходы на Capex и расходы по долгу/аренде получится, что FCF (Свободный денежный поток) в 3 квартале был -13.5 млрд руб или -3.4 руб/акция

За 9 месяцев компания сгенерировала 1.7 млрд руб или 0.4 руб/акция свободных денег

И это с учетом роста цен на 17%, 40.8 млрд руб разовой прибыли от урегулирования по самолетам и 27 млрд руб топливного демпфера полученных в 3-ем квартале!

Акции АЭРОФЛОТ падают 5 месяцев подряд и стоят уже 35 руб, что на 25% ниже чем на пиках Августа

С учетом размывающего эффекта допэмиссий это аналогично цене в 127 руб

Усилия менеджмента по выводу компании из кризиса достойны похвалы и уважения

Но на мой взгляд, проблема заключается в самой бизнес-моделе компании

Ранее операционная прибыль АЭРОФЛОТ в значительной мере формировалась за счет денег, получаемых от иностранных авиакомпаний за пролеты над территорией России

Перелет над Россией из Европы в Азию короче других маршрутов и авиакомпании платили до 40 млрд руб в год за такую возможность экономии топлива

Так же хорошую прибыль АЭРОФЛОТу давали международные рейсы в недружественные страны Европы, Америки и Азии

Эти 2 источника прибыли позволяли компании держать цены на полеты внутри страны на низком=убыточном уровне

Доступность полетов это важнешая социальная функция для такой территориально большой страны как наша

Ни пролетных, ни этих рейсов в Европу/Америку больше нет

Из бизнес-модели, которая работала годами, "изъяли" 2 важнейших элемента

Что можно сделать в таких условиях?

Остается наращивать перевозки внутри страны и дружественные страны

И повышать цены...

Но можно ли повышать цены на перелеты на 17% каждый год?

Если доходы населения будут расти на 20% в год то наверное и можно

Но мне как-то сложно представить такое "светлое будущее"

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба