13 декабря 2023 Доходъ | Совкомбанк

ПАО "Совкомбанк" планирует провести публичное размещение своих акций 15 декабря 2023 года. Это будет первое IPO компании, находящейся под санкциями, а также первое за долгое время банковское размещение. Тикер SVCB.

Ценовой диапазон определен на уровне 10,5-11,5 руб. за акцию, что по верхней границе соответствует рыночной капитализации компании на уровне 236,5 млрд руб. с учетом ожидаемой дополнительной эмиссии.

В этой статье мы кратко расскажем о компании, предстоящем IPO и дальнейших перспективах.

Главное

Совкомбанк - универсальный системообразующий банк, который входит в ТОП-10 банков по размеру активов с долей рынка около 1,6%. Банк представлен в 1 тыс. городов России с более чем 2 тыс. офисов, что выводит сеть Совкомбанка на 3 место после Сбера и ВТБ;

Совкомбанк выходит на биржевой рынок 15 декабря 2023 года, планируя разместить 10 млрд руб. Размещение пройдет по цене 10,5-11,5 руб. за акцию, торговый лот будет содержать 100 акций. Компания планирует разместить до 5% акционерного капитала;

Мы ожидаем рост чистых процентных доходов банка на уровне 14,3% ежегодно, возврат на капитал (ROE) - 20%. Это довольно высокие показатели для отрасли;

Текущая дивидендная политика Совкомбанка предусматривает направление на дивиденды от 25% до 50% чистой прибыли по МСФО при условии поддержания норматива достаточности капитала (H1.0) не ниже 11.5%. Представители банка давали ориентир выплаты на уровне 30%;

Эта политика дает ожидаемую дивидендную доходность на уровне 11% годовых. Однако Совкомбанк на данный момент имеет довольно низкий уровень достаточности капитала среди системно значимых российских банков - 11,6% и это обстоятельство является риском при ожидании высоких выплат;

Совкомбанк размещается по цене около 0,87 капитала. Наша оценка - 1,0 капитала на долгосрочном окне. Для сравнения, Сбер сейчас торгуется по 0,9 капитала, ВТБ - 0,86, Банк Санкт-Петербург - 0,59, Тинькофф - 2,32 капитала.

По нашим оценках верхняя границы цены размещения (11,5 руб.) может предоставить инвесторам доходность выше среднерыночной - в пределах 27,7% годовых;

По модели стоимостной долгосрочной оценки потенциала роста бумаг компании мы даем рейтинг - оценка 15 из 20. За всю историю наших исследований российских IPO это самая высокая оценка.

Акции Сбербанка и Банка Санкт-Петербург имеют более высокий потенциал, однако, инвесторы вполне могут рассматривать новые бумаги Совкомбанка для включения в долгосрочные диверсифицированные портфели.

Инвесторам важно иметь в виду риски агрессивной бизнес-модели банка (негативные тенденции могут оказывать сильное влияние на дивиденды), и низкий free-float бумаг (возможна высокая волатильность, ограничения в ликвидности для крупных портфелей, риски низкого уровня корпоративного управления и учета прав миноритариев).

О компании

История банка начинается в 1990 году с покупки небольшого регионального Буйкомбанка (в г. Буй Костромской области). Позднее банк был переименован в Совкомбанк и перемещен в Кострому, где до сих пор функционирует его головной офис.

Совкомбанк - универсальный системообразующий банк, который входит в ТОП-10 банков по размеру активов с долей рынка около 1,6%. Банк представлен в 1 тыс. городов России с более чем 2 тыс. офисов, что выводит сеть Совкомбанка на 3 место после Сбера и ВТБ.

С 2022 года Совкомбанк входит в американский санкционный список США.

Бизнес банка широко диверсифицирован. На данный момент компания работает во всех секторах банковских услуг: от розничных и корпоративных до казначейства, управления ликвидностью и капиталом и M&A. Сейчас банк делает акцент на корпоративном бизнесе (соотношение розницы и корпоративного сектора 40/60, хотя исторически банк розничный), объясняя это возможностью больше заработать благодаря использованию плавающей процентной ставки и ростом ключевой. Кроме того, бизнес-модель Совкомбанка предусматривает работу на рынке небанковских услуг: страхование, лизинг и факторинг.

Акционеры

Сейчас капитал компании разделен между 44 акционерами, 12 из которых являются топ-менеджерами Совкомбанка и принимают непосредственное участие в управлении бизнесом. Остальные акционеры представлены иными менеджерами, инвестиционными фондами (в т.ч. иностранными суверенными фондами Ближнего Востока, Японии и др.), частными инвесторами и родственниками.

Основными бенефициарами являются братья Дмитрий и Сергей Хотимские, обладающие по последним имеющимся данным (на 09.11.2021) долями в 25,26% и 11,16% соответственно.

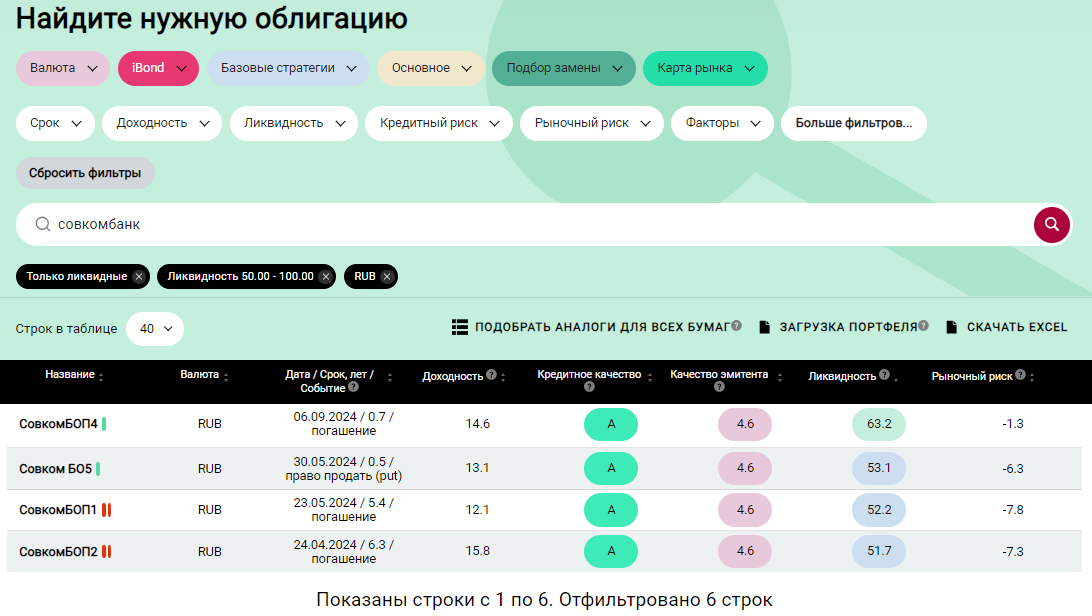

Облигации Совкомбанка

Сейчас у Совкомбанка есть 5 выпусков рублевых облигаций. В нашем сервисе представлены 4 облигации, которые проходят через фильтр отбора по ликвидности и наличию необходимых для анализа данных.

Доходность облигаций, которые не являются субординированными, варьируется от 13 до 15% годовых в зависимости от срока до погашения.

Кредитный рейтинг:

- AA-(RU) (прогноз "Стабильный", АКРА от 05.04.2023)

- ruAA (прогноз "Стабильный", РА Эксперт от 05.07.2023)

Показатель качества эмитента: 4,6/10 (среднее)

Все подробности об облигациях данного эмитента, включая отчет о кредитном качестве, вы всегда можете найти в нашем сервисе «Анализ облигаций».

IPO

Совкомбанк выходит на биржевой рынок 15 декабря 2023 года, планируя разместить 10 млрд руб. Размещение пройдет по цене 10,5-11,5 руб. за акцию, торговый лот будет содержать 100 акций. Компания планирует разместить до 5% акционерного капитала.

Размещение пройдет по схеме cash-in. Все привлеченные средства будут направлены на развитие компании. Однако, один из бенефициаров Совкомбанка Сергей Хотимский упоминал, что выход на IPO необходим в том числе для упрощения сделок между текущими акционерами.

Кроме того, представители банка предполагают SPO, чтобы увеличить free-float до десятков процентов через 5-7 лет . На данный момент значительный пакет акций в рамках вторичного размещения не рассматривается.

На текущий момент банк сообщил о значительной переподписке в ходе сбора заявок, поэтому есть основания полагать, что размещение пройдет по верхней границе. Возможно, следует принять во внимание недавнее размещение Группы Астра, у которых наблюдалась очень низкая аллокация в связи со значительной переподпиской, что привело к одномоментному всплеску котировок акций.

Представители Совкомбанка предполагают такой кейс, однако не планируют повышение цены, хотя и не исключают увеличение объема размещения в крайних случаях.

Финансовые результаты

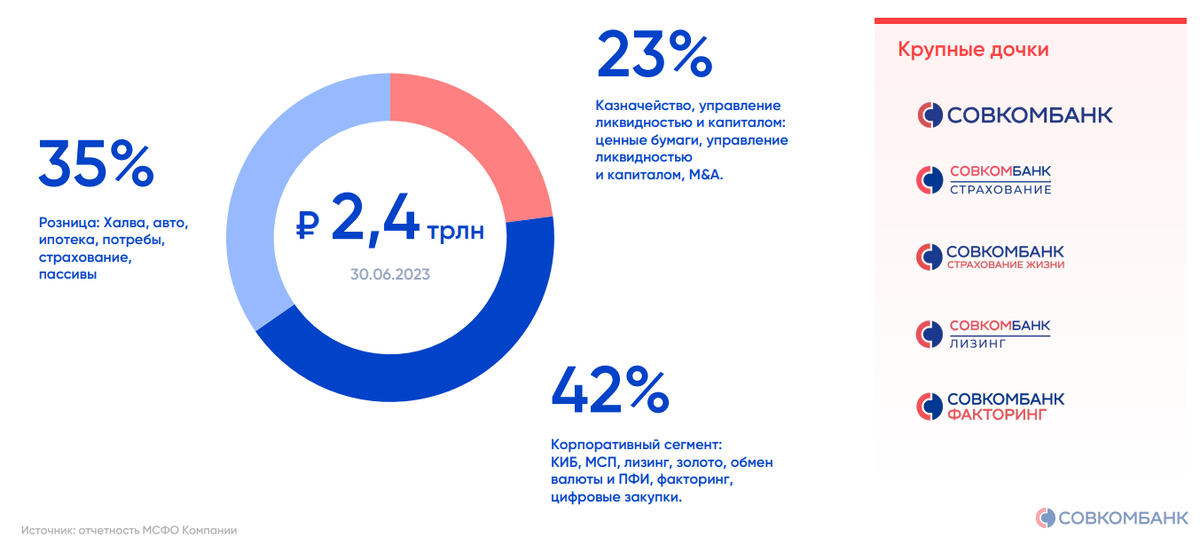

В рамках раскрытия информации Совкомбанк предоставил информацию о распределении активов по сегментам. По итогам 6 мес. 2023 г. активы банка составили 2,4 трлн руб., основную часть которых (около 42%) формирует корпоративный сегмент (КИБ, МСП, лизинг, золото, обмен валюты и ПФИ, факторинг, цифровые закупки), 35% приходится на розницу (флагманский продукт "Халва", авто, ипотека, потребительские кредиты, страхование), оставшиеся 23% относятся к казначейству, управлению ликвидностью и капиталом (ценные бумаги, управление ликвидностью и капиталом, M&A).

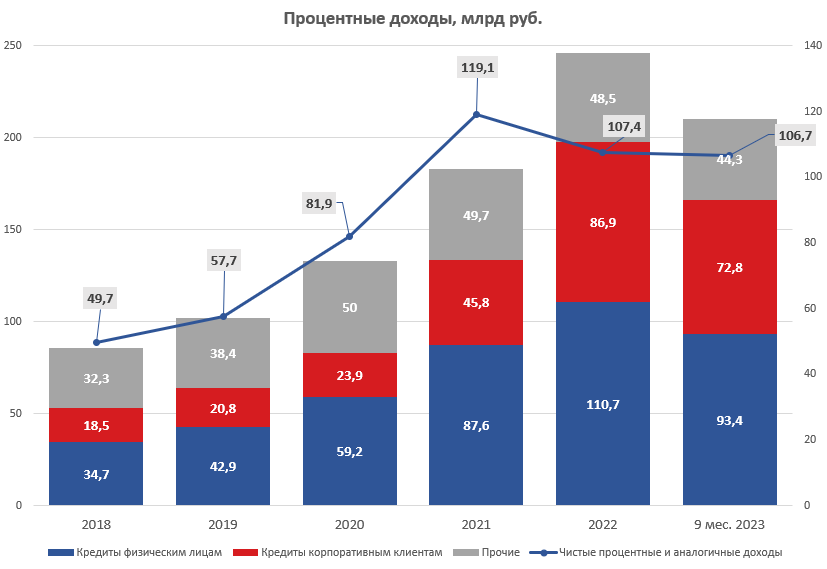

Наблюдаем ежегодный рост процентных доходов, которые по итогам 9 мес. 2023 г. составляют 210,5 млрд руб. Начиная с 2022 года процентные расходы банка значительно увеличились (по итогам 2022 г. - более чем в 2 раза по сравнению с 2021 г.), в связи с чем наблюдаем снижение чистых процентных доходов, которые до этого находились в восходящем тренде. Так как большую часть процентных расходов составляют счета и депозиты физических и юридических лиц, можем связать такое изменение с резким ростом ключевой ставки.

Ожидаем, что по итогам 2023 г. процентные доходы вырастут до 285,9 млрд руб., на 16,2% по сравнению с 2022 г., а чистые процентные доходы будут расти на 14,3% ежегодно.

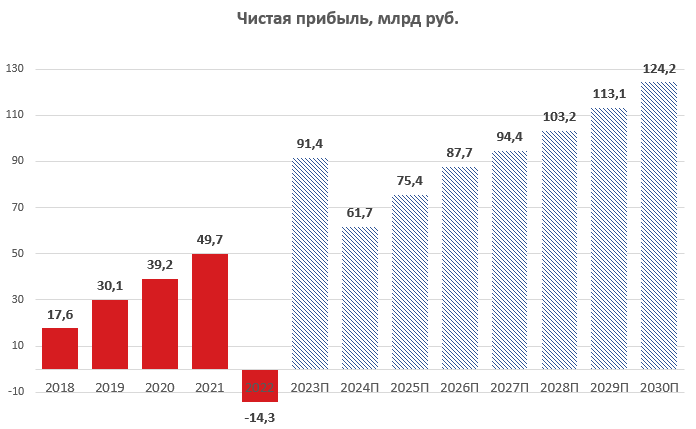

Аналогично ежегодному росту процентных доходов, до 2021 г. Совкомбанку удавалось наращивать чистую прибыль. Однако, в 2022 г. введенные санкции значительно ухудшили финансовое положение банка в связи с блокировкой части активов. Так, в 2022 г. компания получила убыток в 14,3 млрд руб. против 49,7 млрд руб. в 2021 г. (снижение на 128,8%).

Отметим, что в сентябре 2023 г. банк завершил процесс передачи заблокированных активов и обязательств в АНО «Пространство равных возможностей», формально не связанную с банком. Планируется, что данная организация займется урегулированием обязательств, а вырученные средства будут направлены на благотворительные цели.

Наиболее очевидные заблокированные активы - задолженность компаний-нерезидентов (195 млрд рублей), размещенные в них средства (10 млрд рублей) и требования к банкам-нерезидентам (25 млрд рублей). Кроме того, у Совкомбанка были валютные долговые бумаги на сумму 53 млрд рублей.

Мы закладываем значительный рост чистой прибыли в 2023 г. до 91,4 млрд руб. благодаря разовым доходам от операций с валютой, драгоценными металлами, которые за 9 мес. 2023 г. принесли Совкомбанку около 50 млрд руб. (из 76,4 млрд руб. чистой прибыли). Далее полагаем, что прибыль сократится на 32,5% до 61,7 млрд руб. в связи с менее значительной частью доходов от активных операций.

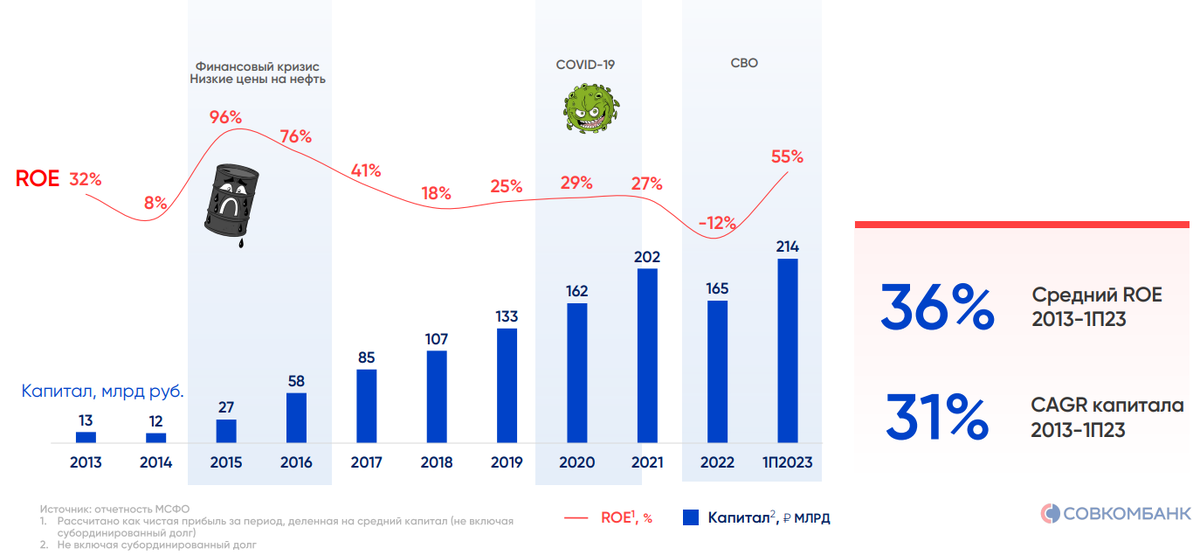

Основную часть суждений относительно Совкомбанка занимает вопрос рентабельности собственного капитала (ROE), который по итогам 9 мес. 2023 вырос до уровня 51%. По заявлениям Сергея Хотимского (основного бенефициара и акционера Совкомбанка) это разовый эффект от успешных операций с валютой, драгоценными металлами и замещающими облигациями.

Интересно, что рассчитанный компанией ROE не включает субординированный долг, который составляет 14% капитала. Можем предположить, что неучет долга по субординированным облигациям был допущен для искусственного завышения ROE перед IPO. Фактически, реальный ROE находится на уровне 30%.

Помимо ROE следует рассмотреть показатель стоимости риска (CoR), который по итогам 9 мес. 2023 г. составил 2,65% (в 2022 г. CoR был на уровне 3,77%, в 2021 г. - 3,18%). Такой уровень показателя является достаточно высоким для банковского сектора и даже для Совкомбанка в частности. Например, стоимость риска Сбера по итогам тех же 9 мес. 2023 г. составляет 0,75%. Отметим, что банк не учитывает резервы по санкционным активам при расчете CoR, поэтому, фактически, реальный показатель еще выше.

Стоимость риска (Cost of Risk, CoR) - коэффициент, отражающий общую стоимость управления рисками и убытками банка.

Чем выше уровень CoR, тем более значительными являются потенциальные потери, связанные с кредитным риском. Высокий уровень COR часто свидетельствует о возможных проблемах с активами банка, такими как возросшая доля проблемной задолженности или недостаточные резервы на покрытие потерь.

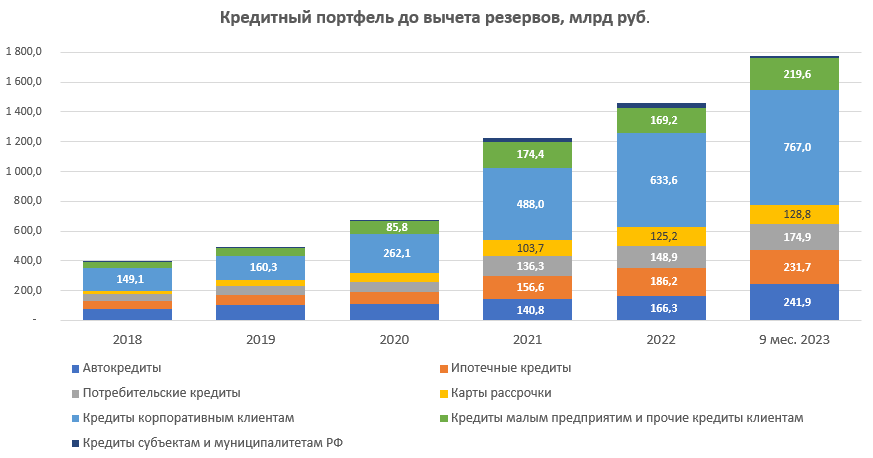

Несмотря на то, что карты рассрочки по итогам 9 мес. 2023 г. занимают около 7% кредитного портфеля, однако при этом являются наиболее маржинальным продуктом (доходность 31% годовых). Банк делает существенный акцент на данном продукте и считает его одним из своих фишек. В 2021-2022 гг. карты рассрочки занимали по 8,5% соответственно и так же были наиболее маржинальными среди других составляющих кредитного портфеля.

Добавим, что основной норматив достаточности капитала (H1.0) Совкомбанка на данный момент является довольно низким среди других системно значимых российских банков - 11,6% по итогам 9 мес. 2023 г. (минимальное регуляторное значение - 8%). Для сравнения H1.0 Сбера составляет 12,9%, Тинькофф банка - 14,6%, МКБ - 11,9%.

Это показывает относительно высокий уровень "агрессивности" бизнес-модели банка и должно сопровождаться более высокой эффективностью вместе с более высокими рисками (более волатильной прибылью, рисками невыплаты дивидендов).

Дивиденды

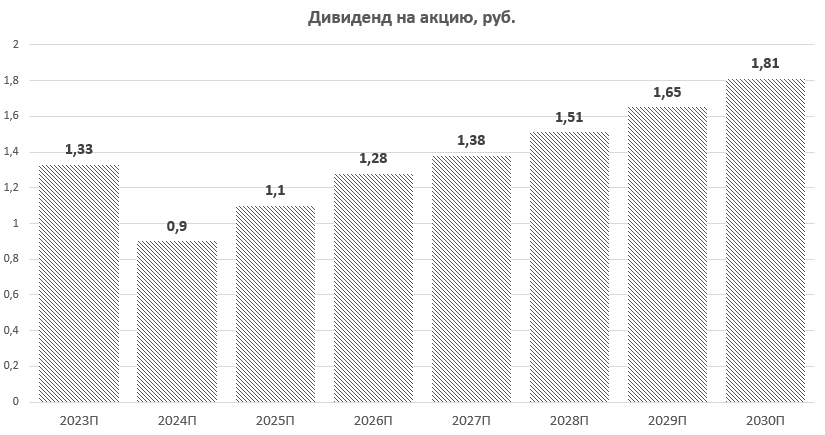

Текущая дивидендная политика Совкомбанка предусматривает направление на дивиденды от 25% до 50% чистой прибыли по МСФО. Исключением могут быть случаи, предусматривающие крупные единовременные затраты (например, большие сделки M&A). После выплаты дивидендов, уровень достаточности капитала Н1.0 не может упасть ниже 11,5%, в то время как в прежней дивидендной политике этот порог составлял 12,0%.

Представители банка дали ориентир дивидендных выплат на уровне 30%.

Такая политика позволяет ожидать дивидендную доходность на уровне примерно 11% годовых.

Важно, что с ноября 2023 г. Совкомбанк возобновил выплаты по субординированным облигациям, которые были приостановлены в 2022 г. в связи с введенными санкциями и могли стать проблемой для потенциальных инвесторов, т.к. ковенанты не позволяли осуществлять выплату дивидендов без платежей по субординированным облигациям.

Совкомбанк перед проведением IPO выплатил дивиденды своим акционерам в размере 5 млрд руб.

Риски

Агрессивная бизнес-модель. Негативные тенденции могут оказывать сильное влияние на прибыль и дивиденды;

Низкий free-float бумаг - 5% (возможна высокая волатильность, ограничения в ликвидности для крупных портфелей, риски низкого уровня корпоративного управления и учета прав миноритариев);

Жесткое денежно-кредитное регулирование Банка России, в случае его продолжительности, может вызвать замедление роста рынка кредитования и увеличение объема просроченных кредитов;

Ужесточение требований регулятора относительно достаточности капитала и методов расчета собственных средств может неблагоприятно сказаться на развитии банковского бизнеса.

Оценка

Совкомбанк размещается по цене около 0,87 капитала. Наша оценка - 1,0 капитала на долгосрочном окне. Для сравнения: Сбер сейчас торгуется по 0,9 капитала, ВТБ - 0,86, Банк Санкт-Петербург - 0,59, Тинькофф - 2,32 капитала.

По нашим оценках верхняя границы цены размещения (11,5 руб.) может предоставить инвесторам доходность выше среднерыночной - в пределах 27,7% годовых.

По модели стоимостной долгосрочной оценки потенциала роста бумаг компании мы даем рейтинг - оценка 15 из 20. За всю историю наших исследований IPO это самая высокая оценка.

Акции Сбербанка и Банка Санкт-Петербург имеют более высокий потенциал, однако, инвесторы вполне могут рассматривать новые бумаги Совкомбанка для включения в долгосрочные диверсифицированные портфели.

Ценовой диапазон определен на уровне 10,5-11,5 руб. за акцию, что по верхней границе соответствует рыночной капитализации компании на уровне 236,5 млрд руб. с учетом ожидаемой дополнительной эмиссии.

В этой статье мы кратко расскажем о компании, предстоящем IPO и дальнейших перспективах.

Главное

Совкомбанк - универсальный системообразующий банк, который входит в ТОП-10 банков по размеру активов с долей рынка около 1,6%. Банк представлен в 1 тыс. городов России с более чем 2 тыс. офисов, что выводит сеть Совкомбанка на 3 место после Сбера и ВТБ;

Совкомбанк выходит на биржевой рынок 15 декабря 2023 года, планируя разместить 10 млрд руб. Размещение пройдет по цене 10,5-11,5 руб. за акцию, торговый лот будет содержать 100 акций. Компания планирует разместить до 5% акционерного капитала;

Мы ожидаем рост чистых процентных доходов банка на уровне 14,3% ежегодно, возврат на капитал (ROE) - 20%. Это довольно высокие показатели для отрасли;

Текущая дивидендная политика Совкомбанка предусматривает направление на дивиденды от 25% до 50% чистой прибыли по МСФО при условии поддержания норматива достаточности капитала (H1.0) не ниже 11.5%. Представители банка давали ориентир выплаты на уровне 30%;

Эта политика дает ожидаемую дивидендную доходность на уровне 11% годовых. Однако Совкомбанк на данный момент имеет довольно низкий уровень достаточности капитала среди системно значимых российских банков - 11,6% и это обстоятельство является риском при ожидании высоких выплат;

Совкомбанк размещается по цене около 0,87 капитала. Наша оценка - 1,0 капитала на долгосрочном окне. Для сравнения, Сбер сейчас торгуется по 0,9 капитала, ВТБ - 0,86, Банк Санкт-Петербург - 0,59, Тинькофф - 2,32 капитала.

По нашим оценках верхняя границы цены размещения (11,5 руб.) может предоставить инвесторам доходность выше среднерыночной - в пределах 27,7% годовых;

По модели стоимостной долгосрочной оценки потенциала роста бумаг компании мы даем рейтинг - оценка 15 из 20. За всю историю наших исследований российских IPO это самая высокая оценка.

Акции Сбербанка и Банка Санкт-Петербург имеют более высокий потенциал, однако, инвесторы вполне могут рассматривать новые бумаги Совкомбанка для включения в долгосрочные диверсифицированные портфели.

Инвесторам важно иметь в виду риски агрессивной бизнес-модели банка (негативные тенденции могут оказывать сильное влияние на дивиденды), и низкий free-float бумаг (возможна высокая волатильность, ограничения в ликвидности для крупных портфелей, риски низкого уровня корпоративного управления и учета прав миноритариев).

О компании

История банка начинается в 1990 году с покупки небольшого регионального Буйкомбанка (в г. Буй Костромской области). Позднее банк был переименован в Совкомбанк и перемещен в Кострому, где до сих пор функционирует его головной офис.

Совкомбанк - универсальный системообразующий банк, который входит в ТОП-10 банков по размеру активов с долей рынка около 1,6%. Банк представлен в 1 тыс. городов России с более чем 2 тыс. офисов, что выводит сеть Совкомбанка на 3 место после Сбера и ВТБ.

С 2022 года Совкомбанк входит в американский санкционный список США.

Бизнес банка широко диверсифицирован. На данный момент компания работает во всех секторах банковских услуг: от розничных и корпоративных до казначейства, управления ликвидностью и капиталом и M&A. Сейчас банк делает акцент на корпоративном бизнесе (соотношение розницы и корпоративного сектора 40/60, хотя исторически банк розничный), объясняя это возможностью больше заработать благодаря использованию плавающей процентной ставки и ростом ключевой. Кроме того, бизнес-модель Совкомбанка предусматривает работу на рынке небанковских услуг: страхование, лизинг и факторинг.

Акционеры

Сейчас капитал компании разделен между 44 акционерами, 12 из которых являются топ-менеджерами Совкомбанка и принимают непосредственное участие в управлении бизнесом. Остальные акционеры представлены иными менеджерами, инвестиционными фондами (в т.ч. иностранными суверенными фондами Ближнего Востока, Японии и др.), частными инвесторами и родственниками.

Основными бенефициарами являются братья Дмитрий и Сергей Хотимские, обладающие по последним имеющимся данным (на 09.11.2021) долями в 25,26% и 11,16% соответственно.

Облигации Совкомбанка

Сейчас у Совкомбанка есть 5 выпусков рублевых облигаций. В нашем сервисе представлены 4 облигации, которые проходят через фильтр отбора по ликвидности и наличию необходимых для анализа данных.

Доходность облигаций, которые не являются субординированными, варьируется от 13 до 15% годовых в зависимости от срока до погашения.

Кредитный рейтинг:

- AA-(RU) (прогноз "Стабильный", АКРА от 05.04.2023)

- ruAA (прогноз "Стабильный", РА Эксперт от 05.07.2023)

Показатель качества эмитента: 4,6/10 (среднее)

Все подробности об облигациях данного эмитента, включая отчет о кредитном качестве, вы всегда можете найти в нашем сервисе «Анализ облигаций».

IPO

Совкомбанк выходит на биржевой рынок 15 декабря 2023 года, планируя разместить 10 млрд руб. Размещение пройдет по цене 10,5-11,5 руб. за акцию, торговый лот будет содержать 100 акций. Компания планирует разместить до 5% акционерного капитала.

Размещение пройдет по схеме cash-in. Все привлеченные средства будут направлены на развитие компании. Однако, один из бенефициаров Совкомбанка Сергей Хотимский упоминал, что выход на IPO необходим в том числе для упрощения сделок между текущими акционерами.

Кроме того, представители банка предполагают SPO, чтобы увеличить free-float до десятков процентов через 5-7 лет . На данный момент значительный пакет акций в рамках вторичного размещения не рассматривается.

На текущий момент банк сообщил о значительной переподписке в ходе сбора заявок, поэтому есть основания полагать, что размещение пройдет по верхней границе. Возможно, следует принять во внимание недавнее размещение Группы Астра, у которых наблюдалась очень низкая аллокация в связи со значительной переподпиской, что привело к одномоментному всплеску котировок акций.

Представители Совкомбанка предполагают такой кейс, однако не планируют повышение цены, хотя и не исключают увеличение объема размещения в крайних случаях.

Финансовые результаты

В рамках раскрытия информации Совкомбанк предоставил информацию о распределении активов по сегментам. По итогам 6 мес. 2023 г. активы банка составили 2,4 трлн руб., основную часть которых (около 42%) формирует корпоративный сегмент (КИБ, МСП, лизинг, золото, обмен валюты и ПФИ, факторинг, цифровые закупки), 35% приходится на розницу (флагманский продукт "Халва", авто, ипотека, потребительские кредиты, страхование), оставшиеся 23% относятся к казначейству, управлению ликвидностью и капиталом (ценные бумаги, управление ликвидностью и капиталом, M&A).

Наблюдаем ежегодный рост процентных доходов, которые по итогам 9 мес. 2023 г. составляют 210,5 млрд руб. Начиная с 2022 года процентные расходы банка значительно увеличились (по итогам 2022 г. - более чем в 2 раза по сравнению с 2021 г.), в связи с чем наблюдаем снижение чистых процентных доходов, которые до этого находились в восходящем тренде. Так как большую часть процентных расходов составляют счета и депозиты физических и юридических лиц, можем связать такое изменение с резким ростом ключевой ставки.

Ожидаем, что по итогам 2023 г. процентные доходы вырастут до 285,9 млрд руб., на 16,2% по сравнению с 2022 г., а чистые процентные доходы будут расти на 14,3% ежегодно.

Аналогично ежегодному росту процентных доходов, до 2021 г. Совкомбанку удавалось наращивать чистую прибыль. Однако, в 2022 г. введенные санкции значительно ухудшили финансовое положение банка в связи с блокировкой части активов. Так, в 2022 г. компания получила убыток в 14,3 млрд руб. против 49,7 млрд руб. в 2021 г. (снижение на 128,8%).

Отметим, что в сентябре 2023 г. банк завершил процесс передачи заблокированных активов и обязательств в АНО «Пространство равных возможностей», формально не связанную с банком. Планируется, что данная организация займется урегулированием обязательств, а вырученные средства будут направлены на благотворительные цели.

Наиболее очевидные заблокированные активы - задолженность компаний-нерезидентов (195 млрд рублей), размещенные в них средства (10 млрд рублей) и требования к банкам-нерезидентам (25 млрд рублей). Кроме того, у Совкомбанка были валютные долговые бумаги на сумму 53 млрд рублей.

Мы закладываем значительный рост чистой прибыли в 2023 г. до 91,4 млрд руб. благодаря разовым доходам от операций с валютой, драгоценными металлами, которые за 9 мес. 2023 г. принесли Совкомбанку около 50 млрд руб. (из 76,4 млрд руб. чистой прибыли). Далее полагаем, что прибыль сократится на 32,5% до 61,7 млрд руб. в связи с менее значительной частью доходов от активных операций.

Основную часть суждений относительно Совкомбанка занимает вопрос рентабельности собственного капитала (ROE), который по итогам 9 мес. 2023 вырос до уровня 51%. По заявлениям Сергея Хотимского (основного бенефициара и акционера Совкомбанка) это разовый эффект от успешных операций с валютой, драгоценными металлами и замещающими облигациями.

Интересно, что рассчитанный компанией ROE не включает субординированный долг, который составляет 14% капитала. Можем предположить, что неучет долга по субординированным облигациям был допущен для искусственного завышения ROE перед IPO. Фактически, реальный ROE находится на уровне 30%.

Помимо ROE следует рассмотреть показатель стоимости риска (CoR), который по итогам 9 мес. 2023 г. составил 2,65% (в 2022 г. CoR был на уровне 3,77%, в 2021 г. - 3,18%). Такой уровень показателя является достаточно высоким для банковского сектора и даже для Совкомбанка в частности. Например, стоимость риска Сбера по итогам тех же 9 мес. 2023 г. составляет 0,75%. Отметим, что банк не учитывает резервы по санкционным активам при расчете CoR, поэтому, фактически, реальный показатель еще выше.

Стоимость риска (Cost of Risk, CoR) - коэффициент, отражающий общую стоимость управления рисками и убытками банка.

Чем выше уровень CoR, тем более значительными являются потенциальные потери, связанные с кредитным риском. Высокий уровень COR часто свидетельствует о возможных проблемах с активами банка, такими как возросшая доля проблемной задолженности или недостаточные резервы на покрытие потерь.

Несмотря на то, что карты рассрочки по итогам 9 мес. 2023 г. занимают около 7% кредитного портфеля, однако при этом являются наиболее маржинальным продуктом (доходность 31% годовых). Банк делает существенный акцент на данном продукте и считает его одним из своих фишек. В 2021-2022 гг. карты рассрочки занимали по 8,5% соответственно и так же были наиболее маржинальными среди других составляющих кредитного портфеля.

Добавим, что основной норматив достаточности капитала (H1.0) Совкомбанка на данный момент является довольно низким среди других системно значимых российских банков - 11,6% по итогам 9 мес. 2023 г. (минимальное регуляторное значение - 8%). Для сравнения H1.0 Сбера составляет 12,9%, Тинькофф банка - 14,6%, МКБ - 11,9%.

Это показывает относительно высокий уровень "агрессивности" бизнес-модели банка и должно сопровождаться более высокой эффективностью вместе с более высокими рисками (более волатильной прибылью, рисками невыплаты дивидендов).

Дивиденды

Текущая дивидендная политика Совкомбанка предусматривает направление на дивиденды от 25% до 50% чистой прибыли по МСФО. Исключением могут быть случаи, предусматривающие крупные единовременные затраты (например, большие сделки M&A). После выплаты дивидендов, уровень достаточности капитала Н1.0 не может упасть ниже 11,5%, в то время как в прежней дивидендной политике этот порог составлял 12,0%.

Представители банка дали ориентир дивидендных выплат на уровне 30%.

Такая политика позволяет ожидать дивидендную доходность на уровне примерно 11% годовых.

Важно, что с ноября 2023 г. Совкомбанк возобновил выплаты по субординированным облигациям, которые были приостановлены в 2022 г. в связи с введенными санкциями и могли стать проблемой для потенциальных инвесторов, т.к. ковенанты не позволяли осуществлять выплату дивидендов без платежей по субординированным облигациям.

Совкомбанк перед проведением IPO выплатил дивиденды своим акционерам в размере 5 млрд руб.

Риски

Агрессивная бизнес-модель. Негативные тенденции могут оказывать сильное влияние на прибыль и дивиденды;

Низкий free-float бумаг - 5% (возможна высокая волатильность, ограничения в ликвидности для крупных портфелей, риски низкого уровня корпоративного управления и учета прав миноритариев);

Жесткое денежно-кредитное регулирование Банка России, в случае его продолжительности, может вызвать замедление роста рынка кредитования и увеличение объема просроченных кредитов;

Ужесточение требований регулятора относительно достаточности капитала и методов расчета собственных средств может неблагоприятно сказаться на развитии банковского бизнеса.

Оценка

Совкомбанк размещается по цене около 0,87 капитала. Наша оценка - 1,0 капитала на долгосрочном окне. Для сравнения: Сбер сейчас торгуется по 0,9 капитала, ВТБ - 0,86, Банк Санкт-Петербург - 0,59, Тинькофф - 2,32 капитала.

По нашим оценках верхняя границы цены размещения (11,5 руб.) может предоставить инвесторам доходность выше среднерыночной - в пределах 27,7% годовых.

По модели стоимостной долгосрочной оценки потенциала роста бумаг компании мы даем рейтинг - оценка 15 из 20. За всю историю наших исследований IPO это самая высокая оценка.

Акции Сбербанка и Банка Санкт-Петербург имеют более высокий потенциал, однако, инвесторы вполне могут рассматривать новые бумаги Совкомбанка для включения в долгосрочные диверсифицированные портфели.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба