ГК ЕКС занимается проектированием и строительством инфраструктурных объектов (школ, больниц, благоустройство территорий и пр.), а также жилищным строительством.

В этой статье мы рассмотрим качество эмитента и его однолетний выпуск облигаций с квартальной выплатой купонов (RU000A104BU2).

Кредитный рейтинг:

РА Эксперт: ruBBB+ (5 из 10)

АКРА: BBB+(RU) (5 из 10)

ДОХОДЪ: BB- (5 из 10)

Отчет об оценке качества эмитента. Источник: УК ДОХОДЪ

Общее качество эмитента - «среднее» (5.3/10). Бизнес-модель эмитента почти не предполагает привлечение процентного долга. Можно предположить, что большинство работ почти полностью авансируется. Поэтому основной инвестиционный капитал формируется кредиторской задолженностью. В результате эмитент генерирует высокую отдачу на капитал и стабильный рост прибыли.

Это очень хорошая бизнес-модель - слишком хорошая, чтобы не формировать риски, связанные с возможностью ее поддержания в будущем. Поэтому мы приняли решения рассматривать кредиторскую задолженность этого эмитента в качестве долга, чтобы обеспечить консервативный подход к оценке. Средний уровень общего качества эмитента - результат именно этой переклассификации.

Оценка качества бизнеса (Outside Quality) - «выше среднего» (6.6/10). Высокая рентабельность капитала формируется ввиду высокой прибыли к исторически небольшому собственному капиталу. Эмитент стабильно генерирует прибыль, что совместно с высоким ROE позволяет балансировать существенную долговую нагрузку. Процентный долг занимает незначительную долю в обязательствах и совместно с остатками денежных средств формирует отрицательный чистый долг.

Очевидно, что при текущем уровне процентных ставок эмитент имеет преимущества (низкий долг, большие денежные остатки для размещения). Это хорошо отражается в этой оценке.

Качество баланса и прибыли (Inside Quality) - «ниже среднего» (3.9/10). Более детальный взгляд на деятельность компании выявляет ряд проблем с рентабельностью, оборачиваемостью дебиторской задолженностью и краткосрочным долгом. Остальные показатели находятся в норме.

Качество прибыли – «среднее» (5.03/10). Довольно низкие показатели оборачиваемости - характерная черта для строительной области. Однако, эмитент имеет высокую долю дебиторской задолженности, а часть контрагентов могут испытывать некоторые финансовые трудности, что создает риск частичного непогашения задолженности.

Рентабельность не балансирует с оборачиваемостью, в связи с чем качество прибыли находится на среднем уровне. С учетом существенных остатков денежных средств и низких показателей рентабельности, можно сделать вывод о недостаточной эффективности управления деятельностью компании.

Качество баланса - «низкое» (3.46/10). Существенным негативным фактором является высокая доля краткосрочного долга (за счет кредиторской задолженности), обязательства неравномерно распределены во времени. Высокая долговая нагрузка в случае нарушение обычного функционирования бизнес-модели эмитента несет некоторую угрозу его финансовой устойчивости.

В целом, сильная ликвидность балансирует устойчивость, однако этого не в полной мере компенсирует оценку устойчивости.

Оценка доходности - «оценена справедливо»

Учитывая вопросы к бизнес-модели эмитента и его итоговое качество, а также проводя сопоставление с аналогами его бумаг, можно сделать вывод о том, что их доходность близка к справедливой.

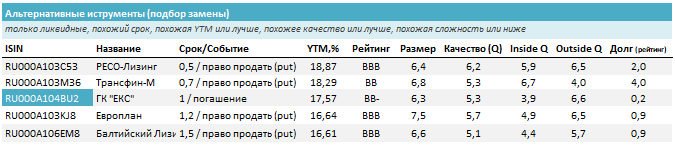

При доходности на уровне 17,57% данный выпуск облигаций имеет несколько более доходных альтернатив (правда на чуть более короткий период). Бумаги Трансфин-М (RU000A103M36; 0,7 года; 18,29%) и РЕСО-Лизинг (RU000A103C53; 0,5 года; 18,87%) являются близкими аналогами по размеру, качеству и "естественной" долговой нагрузке.

На чуть более длинный срок можно рассмотреть облигации Европлан (RU000A103KJ8; 1,2 года; 16,66) и Балтийский лизинг (RU000A106EM8, 1,5 года, 16,62%) как дополнительные альтернативы по общему качеству эмитента, однако с учетом большего размера и лучшего кредитного рейтинга они имеют некоторый дисконт к бумагам ГК ЕКС.

Лучшие замены (такие же параметры или лучше с такой же или лучшей доходностью). Источник: УК ДОХОДЪ

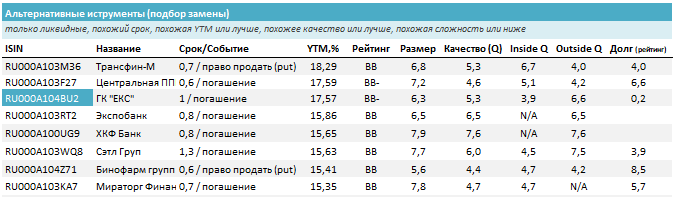

Похожие облигации (похожие бумаги по параметрам срока, кредитного качества, качества эмитента, размера и пр. без учета доходности). Источник: УК ДОХОДЪ

Эти облигации входят в сбалансированную стратегию нашего сервиса Анализ облигаций. В целом, их можно использовать для диверсификации и роста доходности универсального или агрессивного портфеля, однако необходимо учитывать сопутствующие риски через более широкую диверсификацию.

Данные бумаги не проходят в выборки по критерию фильтра интеллектуального выбора бумаг iBond из-за специфики долговой нагрузки. Это означает, что наш управляющий не включил бы эти бумаги в обычный небольшой сбалансированный портфель индивидуального клиента.

В этой статье мы рассмотрим качество эмитента и его однолетний выпуск облигаций с квартальной выплатой купонов (RU000A104BU2).

Кредитный рейтинг:

РА Эксперт: ruBBB+ (5 из 10)

АКРА: BBB+(RU) (5 из 10)

ДОХОДЪ: BB- (5 из 10)

Отчет об оценке качества эмитента. Источник: УК ДОХОДЪ

Общее качество эмитента - «среднее» (5.3/10). Бизнес-модель эмитента почти не предполагает привлечение процентного долга. Можно предположить, что большинство работ почти полностью авансируется. Поэтому основной инвестиционный капитал формируется кредиторской задолженностью. В результате эмитент генерирует высокую отдачу на капитал и стабильный рост прибыли.

Это очень хорошая бизнес-модель - слишком хорошая, чтобы не формировать риски, связанные с возможностью ее поддержания в будущем. Поэтому мы приняли решения рассматривать кредиторскую задолженность этого эмитента в качестве долга, чтобы обеспечить консервативный подход к оценке. Средний уровень общего качества эмитента - результат именно этой переклассификации.

Оценка качества бизнеса (Outside Quality) - «выше среднего» (6.6/10). Высокая рентабельность капитала формируется ввиду высокой прибыли к исторически небольшому собственному капиталу. Эмитент стабильно генерирует прибыль, что совместно с высоким ROE позволяет балансировать существенную долговую нагрузку. Процентный долг занимает незначительную долю в обязательствах и совместно с остатками денежных средств формирует отрицательный чистый долг.

Очевидно, что при текущем уровне процентных ставок эмитент имеет преимущества (низкий долг, большие денежные остатки для размещения). Это хорошо отражается в этой оценке.

Качество баланса и прибыли (Inside Quality) - «ниже среднего» (3.9/10). Более детальный взгляд на деятельность компании выявляет ряд проблем с рентабельностью, оборачиваемостью дебиторской задолженностью и краткосрочным долгом. Остальные показатели находятся в норме.

Качество прибыли – «среднее» (5.03/10). Довольно низкие показатели оборачиваемости - характерная черта для строительной области. Однако, эмитент имеет высокую долю дебиторской задолженности, а часть контрагентов могут испытывать некоторые финансовые трудности, что создает риск частичного непогашения задолженности.

Рентабельность не балансирует с оборачиваемостью, в связи с чем качество прибыли находится на среднем уровне. С учетом существенных остатков денежных средств и низких показателей рентабельности, можно сделать вывод о недостаточной эффективности управления деятельностью компании.

Качество баланса - «низкое» (3.46/10). Существенным негативным фактором является высокая доля краткосрочного долга (за счет кредиторской задолженности), обязательства неравномерно распределены во времени. Высокая долговая нагрузка в случае нарушение обычного функционирования бизнес-модели эмитента несет некоторую угрозу его финансовой устойчивости.

В целом, сильная ликвидность балансирует устойчивость, однако этого не в полной мере компенсирует оценку устойчивости.

Оценка доходности - «оценена справедливо»

Учитывая вопросы к бизнес-модели эмитента и его итоговое качество, а также проводя сопоставление с аналогами его бумаг, можно сделать вывод о том, что их доходность близка к справедливой.

При доходности на уровне 17,57% данный выпуск облигаций имеет несколько более доходных альтернатив (правда на чуть более короткий период). Бумаги Трансфин-М (RU000A103M36; 0,7 года; 18,29%) и РЕСО-Лизинг (RU000A103C53; 0,5 года; 18,87%) являются близкими аналогами по размеру, качеству и "естественной" долговой нагрузке.

На чуть более длинный срок можно рассмотреть облигации Европлан (RU000A103KJ8; 1,2 года; 16,66) и Балтийский лизинг (RU000A106EM8, 1,5 года, 16,62%) как дополнительные альтернативы по общему качеству эмитента, однако с учетом большего размера и лучшего кредитного рейтинга они имеют некоторый дисконт к бумагам ГК ЕКС.

Лучшие замены (такие же параметры или лучше с такой же или лучшей доходностью). Источник: УК ДОХОДЪ

Похожие облигации (похожие бумаги по параметрам срока, кредитного качества, качества эмитента, размера и пр. без учета доходности). Источник: УК ДОХОДЪ

Эти облигации входят в сбалансированную стратегию нашего сервиса Анализ облигаций. В целом, их можно использовать для диверсификации и роста доходности универсального или агрессивного портфеля, однако необходимо учитывать сопутствующие риски через более широкую диверсификацию.

Данные бумаги не проходят в выборки по критерию фильтра интеллектуального выбора бумаг iBond из-за специфики долговой нагрузки. Это означает, что наш управляющий не включил бы эти бумаги в обычный небольшой сбалансированный портфель индивидуального клиента.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба