20 января 2024 investing.com Эштон Майкл

Я риск-менеджер, в буквальном и переносном смысле. В буквальном потому, что, о чем бы ни шла речь — о моих собственных фондах и стратегиях, о распределении средств индивидуальных клиентов или даже о давнем опыте торговли на Уолл-стрит — жестким ограничением всегда является капитал, капитал и еще раз капитал, а управление рисками — это одна из тех вещей, которые помогают нам предотвратить потерю капитала.

В переносном смысле потому, что я по натуре консервативный человек и поэтому отдаю предпочтение облигациям (мне важно в конце вернуть как минимум номинальную стоимость своих инвестиций), а не акциям (я не из тех, кто мечтает о 10-кратной прибыли, потому что они первыми осознали, что Blockbuster Video произведет революцию на рынке видеопроката, но не сильно заботились о том, что компания может в одночасье рухнуть с появлением Netflix (NASDAQ:NFLX)).

BLIAQ - US Equity

Поэтому, что касается инвестиционной среды, меня обычно не особо волнует вопрос о том, «что произойдет». Скорее я чаще обдумываю спектр возможных сценариев и пытаюсь оценить их относительную вероятность.

Теоретически, это делают все рациональные инвесторы, но рынки устроены по-другому. Например, нефть сейчас торгуется по $72,60, и создается такое впечатление, что рынок не придает большого значения возможности крупномасштабной войны на Ближнем Востоке, при которой цены могут резко подскочить до уровней $125 за баррель или выше.

И это не прогноз о том, что разразится конфликт, который подорвет добычу или поставки нефти, а просто наблюдение (конфликт уже имеется, хоть он и не сказался на добыче и лишь немного отразился на поставках; это едва ли маловероятный сценарий, который можно было бы проигнорировать). Если, по вашему мнению, существует хотя бы 10%-ная вероятность скачка цен на нефть на $50 за баррель, это должно означать плюс $5 к цене.

«Но Майк, [возразите вы] может быть это уже учтено в цене, и, если бы не этот вероятный сценарий, нефть торговалась бы на $5 ниже?»

Мне, как риск-менеджеру, в этом случае хочется найти подтверждение того, что рынок по крайней мере немного нервничает. Но индекс VIX для нефти находится на среднем долгосрочном уровне и существенно ниже среднего уровня для периода взрывного ралли после 2020 года, так что говорить о «нервозности» рынков энергоносителей сейчас не приходится.

OVX – недельный таймфрейм

Как бы то ни было, именно по этой причине мне не нравятся статьи с прогнозами, которые обычно пишутся в конце года, и именно по этой причине я почти всегда предлагаю спектр вероятных исходов, а не конкретную оценку, когда даю прогнозы по ИПЦ на год или два вперед.

Если честно, так должны делать все, но далеко не все изучали статистику и понимают важность погрешностей. Когда вы получаете экспериментальное среднее значение с широким интервалом погрешности, это означает, что вы не можете отвергнуть возможность того, что истинное среднее значение находится в интервале погрешностей.

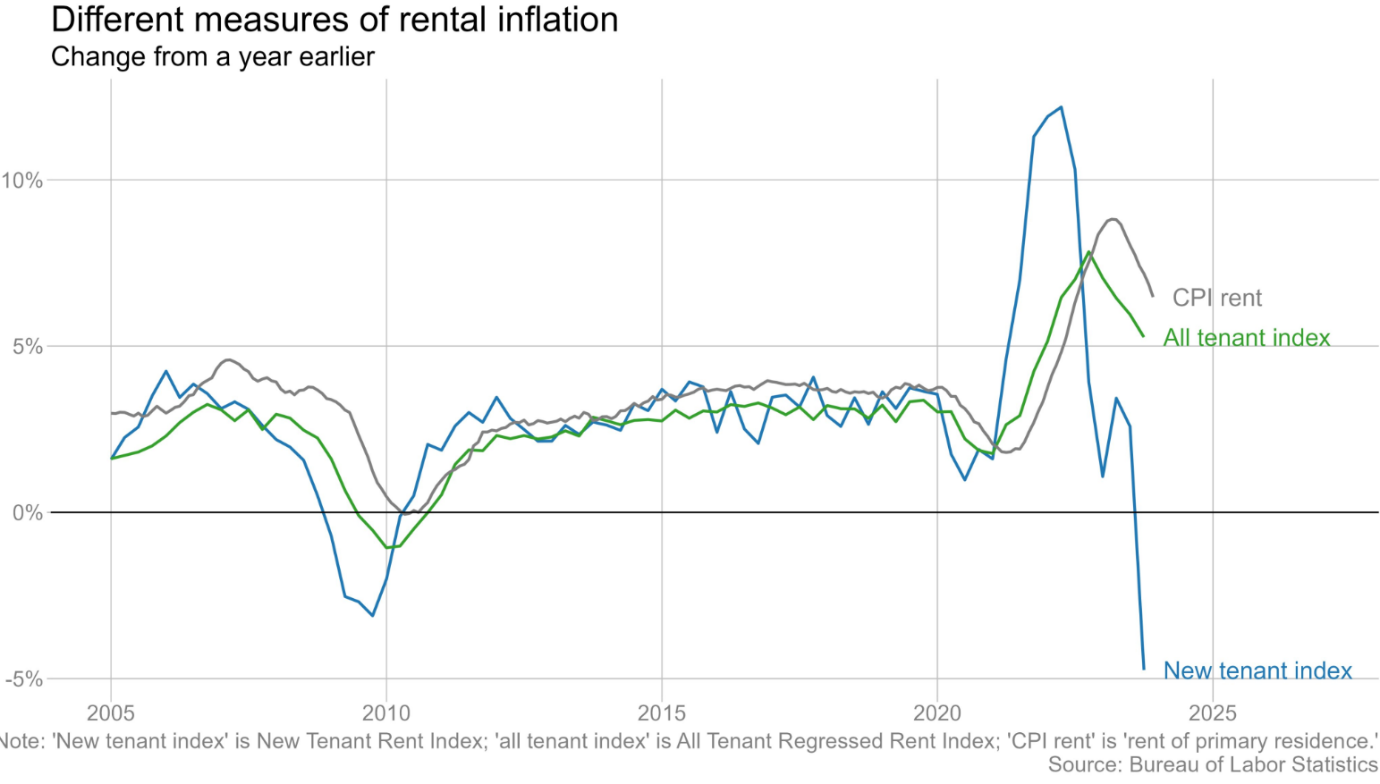

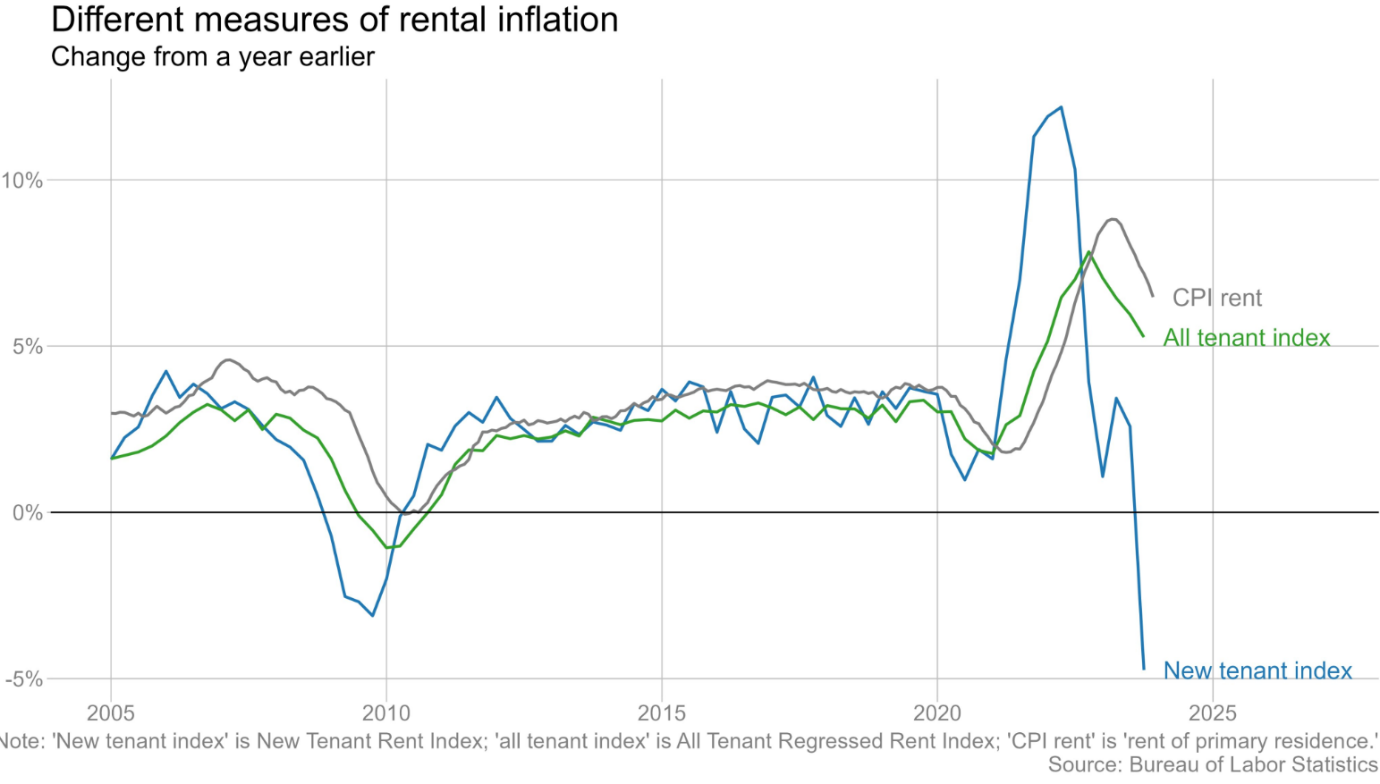

Именно поэтому, когда кто-то предлагает новый якобы более актуальный индекс арендной платы, но стандартное отклонение у этого индекса в 15 раз больше обычного, я его игнорирую.

Инфляция арендной платы

Но хватит вступлений. Давайте перейдем к основной части изложения. Вот, что я думаю о балансе рисков по нескольким важным темам.

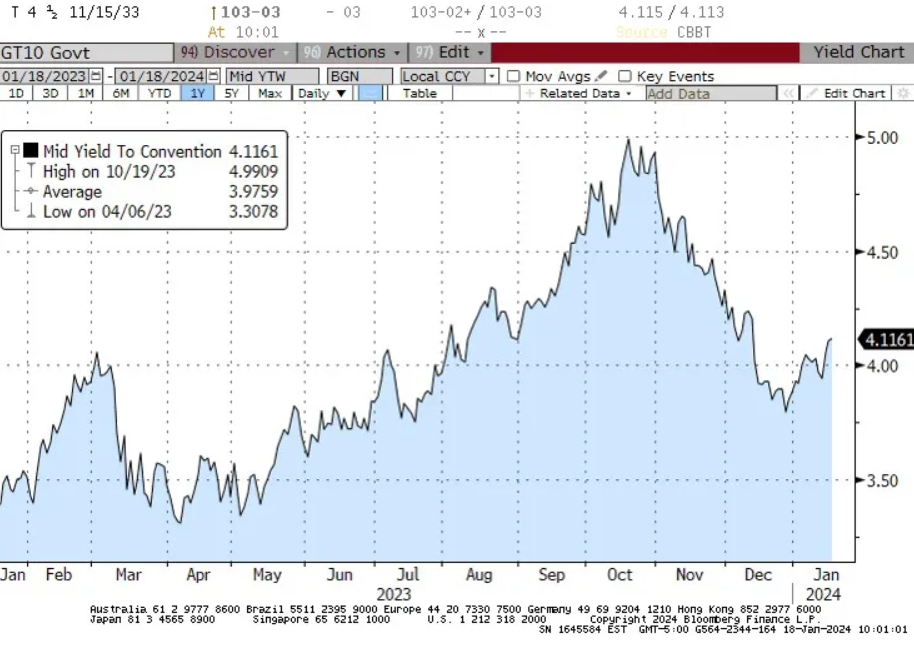

1. Процентные ставки

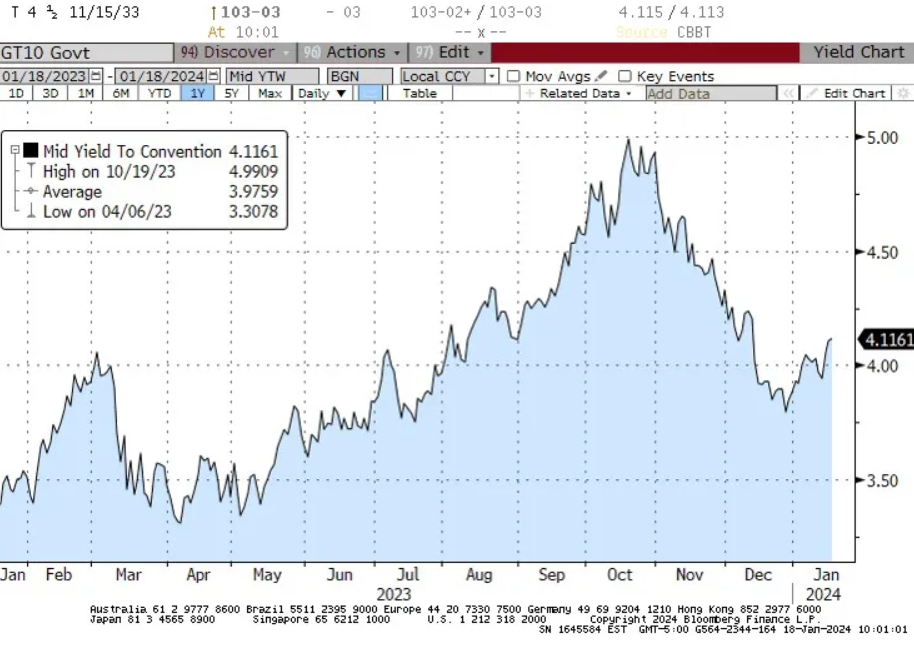

Баланс рисков явно смещен в сторону роста, особенно в конце года. При том что доходность 10-летних трежерис сейчас составляет 4,11% по сравнению с 5% в октябре, следует учитывать, что два пути снижения процентных ставок уже учтены в котировках: короткий конец кривой доходности отражает ожидания (невзирая на опровержения ФРС) снижения ставки «овернайт» в этом году примерно на 150 базисных пунктов, а длинный конец кривой отражает ожидания, согласно которым в следующие пять лет средний уровень инфляции составит лишь 2,27%, а в следующие 10 лет — 2,30%.

Кроме того, следует также учитывать, что дефицит торгового баланса сокращается, но дефицит бюджета НЕ сокращается, так что дефицит бюджета придется дополнительно финансировать за счет внутренних сбережений, а ФРС все еще сокращает свой баланс, так что ее действия имеют обратный эффект. Баланс рисков для долгового рынка смещен в сторону роста ставок.

Доходность 10-летних гособлигаций США – годовой таймфрейм

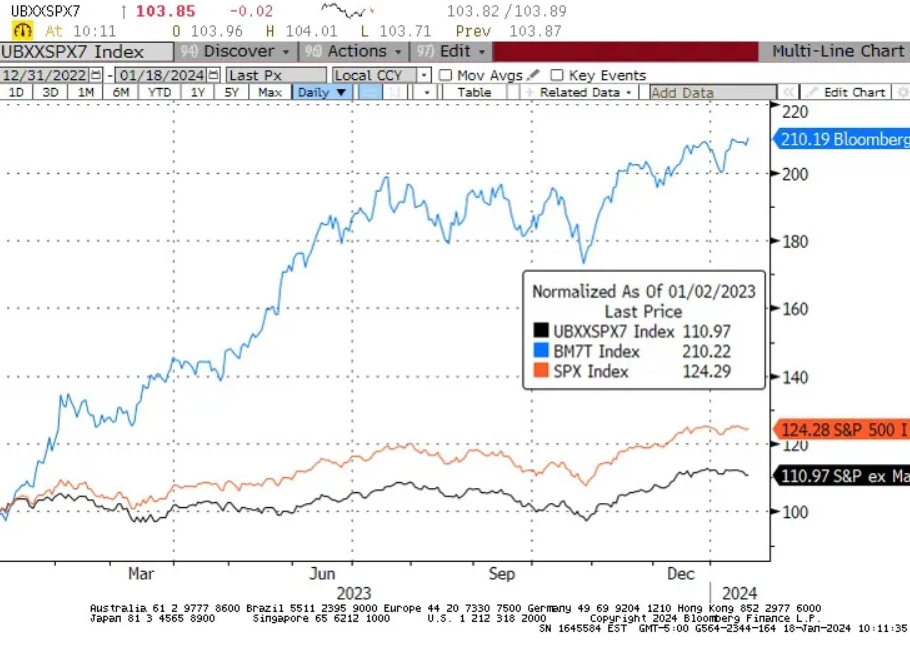

2. Фондовый рынок

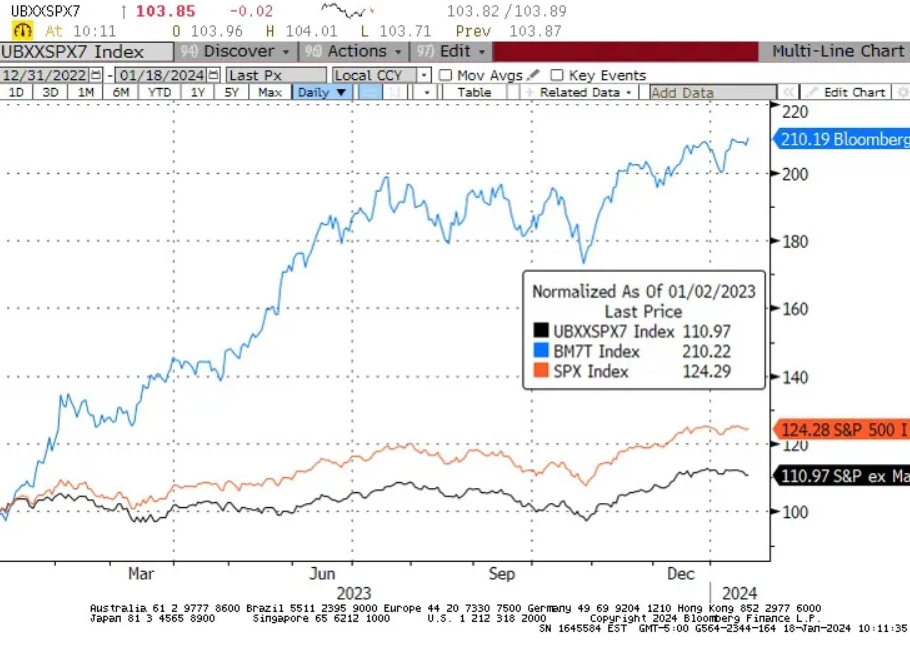

Баланс рисков смещен в сторону снижения, с той оговоркой, что перспективы рынка кажутся гораздо более благоприятными без учета «великолепной семерки» — (Apple (NASDAQ:AAPL), Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) и Google (NASDAQ:GOOGL)).

Мультипликатор P/E для индекса S&P 500 в настоящее время составляет 21,4 после повышения на 24% с конца 2022 года. Мультипликатор P/E для S&P 500 без «великолепной семерки» с конца 2022 года вырос на 11% и составляет сейчас 18,4. Мультипликатор P/E для «великолепной семерки» за последний год повысился на 110% и достигает 39,5.

UBXXSPX7 – дневной таймфрейм

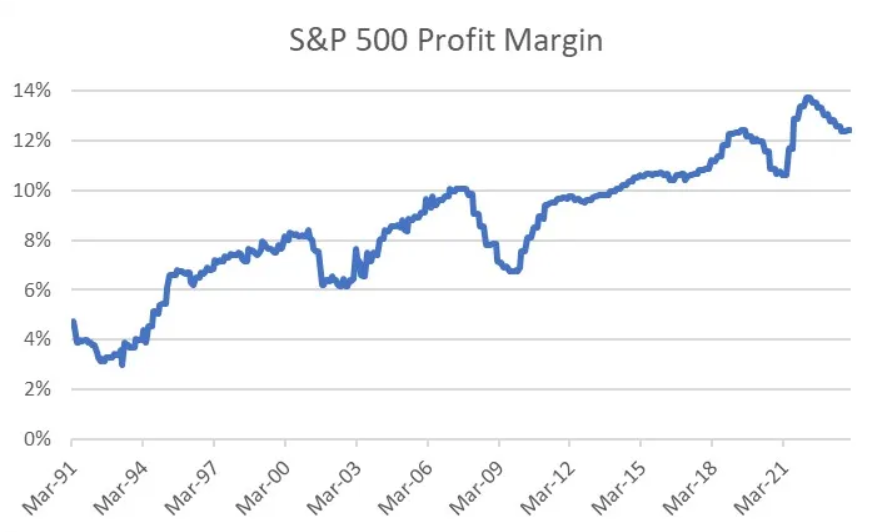

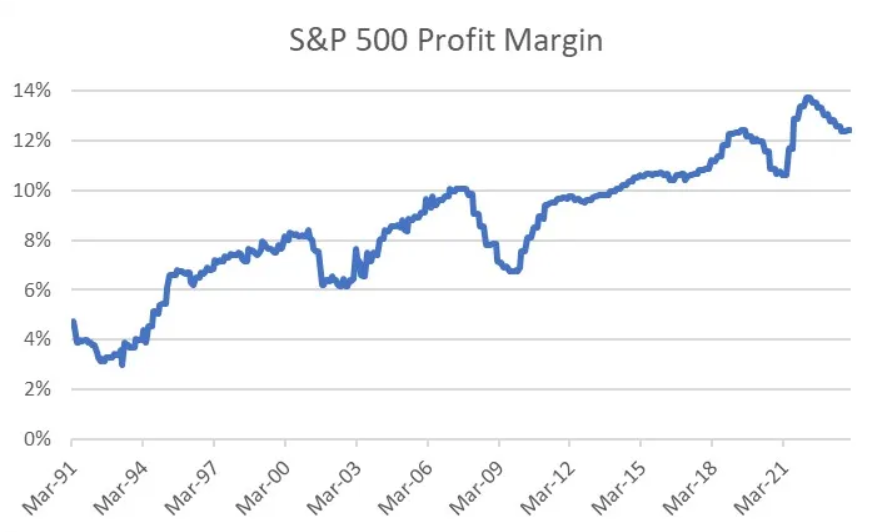

Общий мультипликатор P/E кажется не таким уж плохим, но только пока мы не вспомним, что он такой только благодаря марже прибыли, составляющей сейчас чуть меньше по крайней мере 30-летних максимумов (не исключено, что речь идет о гораздо более долгом периоде, за который у Bloomberg есть данные по марже за последние 12 месяцев).

Баланс рисков явно смещен в сторону снижения маржи, что означает снижение прибыли, а это означает, что такие же цены акций, как сейчас, будут соответствовать более высоким мультипликаторам P/E. Куда же пропали те, кто говорил, что высокие цены акций — это следствие действительно низких процентных ставок? Давненько я их не слышал.

Маржа прибыли S&P 500 – месячный график

Те мои клиенты, кто ставит на рост акций, держат длинные позиции по равновзвешенным индексам, чтобы уменьшить связи с «великолепной семеркой». Но даже если бы они были единственными переоцененными акциями, не стоит думать, что они могут спуститься на землю, не обрушив остальной рынок.

Если акции Apple, Nvidia, Meta и Microsoft упадут на 30%, остальной рынок уж точно не вырастет. Однако при таком сценарии акции без учета «великолепной семерки», возможно, наконец-то начнут выглядеть более дешевыми.

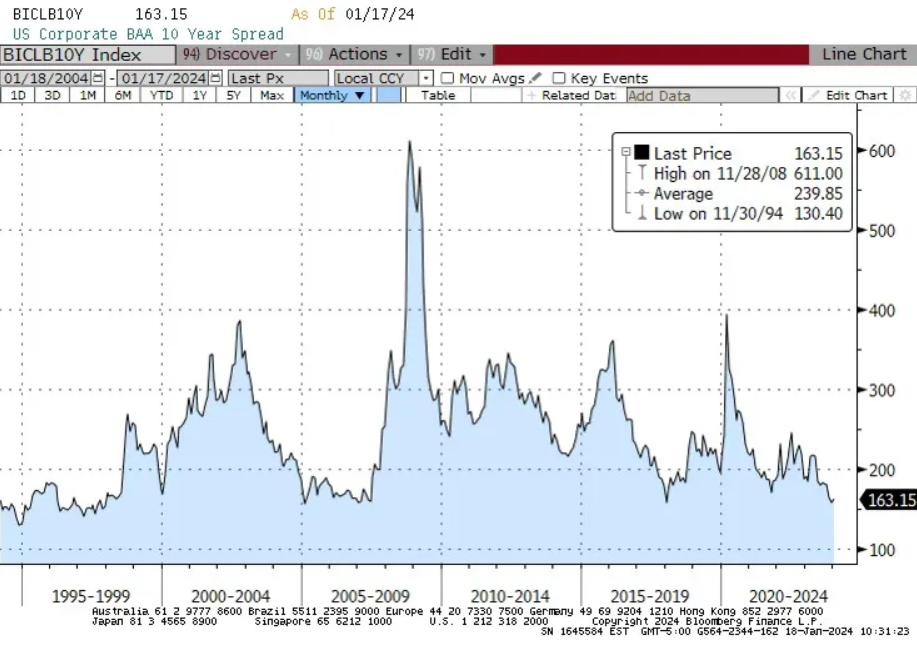

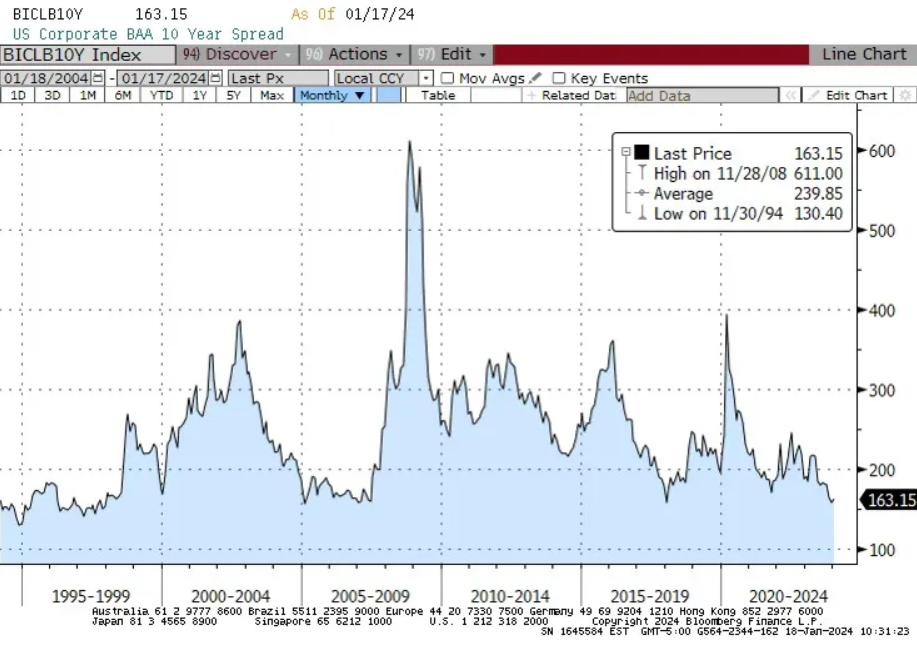

3. Кредитные спреды

Баланс рисков смещен в сторону увеличения спредов при том, что спред Baa к 10-летним трежерис сейчас находится около 30-летних минимумов. Правда, насколько же низким он может быть? А ведь риски негативного сценария оцениваются явно однобоко.

BICLB10Y — месячный таймфрейм

Итак, баланс рисков смещен в сторону роста процентных ставок, увеличения кредитных спредов, уменьшения маржи прибыли и снижения цен акций. Не помешает также подумать о рисках для этих моих оценок рисков. Если процентные ставки снизятся, а не вырастут, это, скорее всего, произойдет из-за сильного ухудшения ситуации в экономике, при котором ФРС в 2024 году придется понизить ставки больше, чем на 150 базисных пунктов.

Этот сценарий мне кажется маловероятным, но, если он воплотится в жизнь, это, что любопытно, вероятно, будет также означает, что кредитные спреды увеличатся, а маржа, прибыль и цены акций снизятся. Так что, если вы ставите на рост и облигаций, и акций, вы, как мне кажется, выбираете опасно узкий путь. С моей точки зрения, баланс рисков в обоих случаях «медвежий», но «бычий» исход по облигациям подразумевает (как мне кажется) «медвежий» исход по акциям. Мне трудно себе представить ситуацию, при которой сильно вырастут цены и акций, и облигаций, если только у ФРС не получится агрессивно смягчить денежно-кредитную политику, не вызвав при этом ухудшение экономических условий.

Если же вы ставите на снижение и акций, и облигаций, у вас больше пространства для маневра. Если только ФРС не смягчит политику, несмотря на силу экономики, мы вполне можем себе представить ситуацию, при которой будут снижаться цены и акций, и облигаций. Именно такая ситуация сложилась всего несколько месяцев назад, перед началом разговоров о смене курса ФРС.

В заключение

Ничто из упомянутого выше не является прогнозом. Но инвестирование и торговля — это оценка диапазона рисков и расстановка позиций с асимметричной потенциальной отдачей, скорректированной на риски. По моему мнению, инвесторам, открывающим только лонги, следовало бы шортить кривую доходности (и выбирать более качественные облигации и привязанные к инфляции, нежели номинальные варианты), а на рынке акций придерживаться альтернативного взвешенному по капитализации подхода.

Что касается статей с прогнозами, с моей стороны это, пожалуй, все на текущий год. Удачи.

В переносном смысле потому, что я по натуре консервативный человек и поэтому отдаю предпочтение облигациям (мне важно в конце вернуть как минимум номинальную стоимость своих инвестиций), а не акциям (я не из тех, кто мечтает о 10-кратной прибыли, потому что они первыми осознали, что Blockbuster Video произведет революцию на рынке видеопроката, но не сильно заботились о том, что компания может в одночасье рухнуть с появлением Netflix (NASDAQ:NFLX)).

BLIAQ - US Equity

Поэтому, что касается инвестиционной среды, меня обычно не особо волнует вопрос о том, «что произойдет». Скорее я чаще обдумываю спектр возможных сценариев и пытаюсь оценить их относительную вероятность.

Теоретически, это делают все рациональные инвесторы, но рынки устроены по-другому. Например, нефть сейчас торгуется по $72,60, и создается такое впечатление, что рынок не придает большого значения возможности крупномасштабной войны на Ближнем Востоке, при которой цены могут резко подскочить до уровней $125 за баррель или выше.

И это не прогноз о том, что разразится конфликт, который подорвет добычу или поставки нефти, а просто наблюдение (конфликт уже имеется, хоть он и не сказался на добыче и лишь немного отразился на поставках; это едва ли маловероятный сценарий, который можно было бы проигнорировать). Если, по вашему мнению, существует хотя бы 10%-ная вероятность скачка цен на нефть на $50 за баррель, это должно означать плюс $5 к цене.

«Но Майк, [возразите вы] может быть это уже учтено в цене, и, если бы не этот вероятный сценарий, нефть торговалась бы на $5 ниже?»

Мне, как риск-менеджеру, в этом случае хочется найти подтверждение того, что рынок по крайней мере немного нервничает. Но индекс VIX для нефти находится на среднем долгосрочном уровне и существенно ниже среднего уровня для периода взрывного ралли после 2020 года, так что говорить о «нервозности» рынков энергоносителей сейчас не приходится.

OVX – недельный таймфрейм

Как бы то ни было, именно по этой причине мне не нравятся статьи с прогнозами, которые обычно пишутся в конце года, и именно по этой причине я почти всегда предлагаю спектр вероятных исходов, а не конкретную оценку, когда даю прогнозы по ИПЦ на год или два вперед.

Если честно, так должны делать все, но далеко не все изучали статистику и понимают важность погрешностей. Когда вы получаете экспериментальное среднее значение с широким интервалом погрешности, это означает, что вы не можете отвергнуть возможность того, что истинное среднее значение находится в интервале погрешностей.

Именно поэтому, когда кто-то предлагает новый якобы более актуальный индекс арендной платы, но стандартное отклонение у этого индекса в 15 раз больше обычного, я его игнорирую.

Инфляция арендной платы

Но хватит вступлений. Давайте перейдем к основной части изложения. Вот, что я думаю о балансе рисков по нескольким важным темам.

1. Процентные ставки

Баланс рисков явно смещен в сторону роста, особенно в конце года. При том что доходность 10-летних трежерис сейчас составляет 4,11% по сравнению с 5% в октябре, следует учитывать, что два пути снижения процентных ставок уже учтены в котировках: короткий конец кривой доходности отражает ожидания (невзирая на опровержения ФРС) снижения ставки «овернайт» в этом году примерно на 150 базисных пунктов, а длинный конец кривой отражает ожидания, согласно которым в следующие пять лет средний уровень инфляции составит лишь 2,27%, а в следующие 10 лет — 2,30%.

Кроме того, следует также учитывать, что дефицит торгового баланса сокращается, но дефицит бюджета НЕ сокращается, так что дефицит бюджета придется дополнительно финансировать за счет внутренних сбережений, а ФРС все еще сокращает свой баланс, так что ее действия имеют обратный эффект. Баланс рисков для долгового рынка смещен в сторону роста ставок.

Доходность 10-летних гособлигаций США – годовой таймфрейм

2. Фондовый рынок

Баланс рисков смещен в сторону снижения, с той оговоркой, что перспективы рынка кажутся гораздо более благоприятными без учета «великолепной семерки» — (Apple (NASDAQ:AAPL), Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) и Google (NASDAQ:GOOGL)).

Мультипликатор P/E для индекса S&P 500 в настоящее время составляет 21,4 после повышения на 24% с конца 2022 года. Мультипликатор P/E для S&P 500 без «великолепной семерки» с конца 2022 года вырос на 11% и составляет сейчас 18,4. Мультипликатор P/E для «великолепной семерки» за последний год повысился на 110% и достигает 39,5.

UBXXSPX7 – дневной таймфрейм

Общий мультипликатор P/E кажется не таким уж плохим, но только пока мы не вспомним, что он такой только благодаря марже прибыли, составляющей сейчас чуть меньше по крайней мере 30-летних максимумов (не исключено, что речь идет о гораздо более долгом периоде, за который у Bloomberg есть данные по марже за последние 12 месяцев).

Баланс рисков явно смещен в сторону снижения маржи, что означает снижение прибыли, а это означает, что такие же цены акций, как сейчас, будут соответствовать более высоким мультипликаторам P/E. Куда же пропали те, кто говорил, что высокие цены акций — это следствие действительно низких процентных ставок? Давненько я их не слышал.

Маржа прибыли S&P 500 – месячный график

Те мои клиенты, кто ставит на рост акций, держат длинные позиции по равновзвешенным индексам, чтобы уменьшить связи с «великолепной семеркой». Но даже если бы они были единственными переоцененными акциями, не стоит думать, что они могут спуститься на землю, не обрушив остальной рынок.

Если акции Apple, Nvidia, Meta и Microsoft упадут на 30%, остальной рынок уж точно не вырастет. Однако при таком сценарии акции без учета «великолепной семерки», возможно, наконец-то начнут выглядеть более дешевыми.

3. Кредитные спреды

Баланс рисков смещен в сторону увеличения спредов при том, что спред Baa к 10-летним трежерис сейчас находится около 30-летних минимумов. Правда, насколько же низким он может быть? А ведь риски негативного сценария оцениваются явно однобоко.

BICLB10Y — месячный таймфрейм

Итак, баланс рисков смещен в сторону роста процентных ставок, увеличения кредитных спредов, уменьшения маржи прибыли и снижения цен акций. Не помешает также подумать о рисках для этих моих оценок рисков. Если процентные ставки снизятся, а не вырастут, это, скорее всего, произойдет из-за сильного ухудшения ситуации в экономике, при котором ФРС в 2024 году придется понизить ставки больше, чем на 150 базисных пунктов.

Этот сценарий мне кажется маловероятным, но, если он воплотится в жизнь, это, что любопытно, вероятно, будет также означает, что кредитные спреды увеличатся, а маржа, прибыль и цены акций снизятся. Так что, если вы ставите на рост и облигаций, и акций, вы, как мне кажется, выбираете опасно узкий путь. С моей точки зрения, баланс рисков в обоих случаях «медвежий», но «бычий» исход по облигациям подразумевает (как мне кажется) «медвежий» исход по акциям. Мне трудно себе представить ситуацию, при которой сильно вырастут цены и акций, и облигаций, если только у ФРС не получится агрессивно смягчить денежно-кредитную политику, не вызвав при этом ухудшение экономических условий.

Если же вы ставите на снижение и акций, и облигаций, у вас больше пространства для маневра. Если только ФРС не смягчит политику, несмотря на силу экономики, мы вполне можем себе представить ситуацию, при которой будут снижаться цены и акций, и облигаций. Именно такая ситуация сложилась всего несколько месяцев назад, перед началом разговоров о смене курса ФРС.

В заключение

Ничто из упомянутого выше не является прогнозом. Но инвестирование и торговля — это оценка диапазона рисков и расстановка позиций с асимметричной потенциальной отдачей, скорректированной на риски. По моему мнению, инвесторам, открывающим только лонги, следовало бы шортить кривую доходности (и выбирать более качественные облигации и привязанные к инфляции, нежели номинальные варианты), а на рынке акций придерживаться альтернативного взвешенному по капитализации подхода.

Что касается статей с прогнозами, с моей стороны это, пожалуй, все на текущий год. Удачи.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба