30 января 2024 | ФСК ЕЭС Эдан Альтц

В статье расскажем:

О финансовых результатах компании за 1П2023.

Почему были приостановлены дивидендные выплаты?

Какая доходность у акций за последний год?

Как оценена ФСК Россети по мультипликаторам?

Есть ли плюсы?

О каких минусах нужно знать?

Какие перспективы?

ФСК Россети – одна из крупнейших электросетевых компаний в мире. Образовалась за счет слияния ФСК ЕЭС и Россетей. В составе холдинга 43 дочерних предприятия, 16 из них – распределительные организации, также в активах – доля Интер РАО (8.57%). По сетям Группы передается более 77% всей вырабатываемой в стране электроэнергии.

Отчетность компании

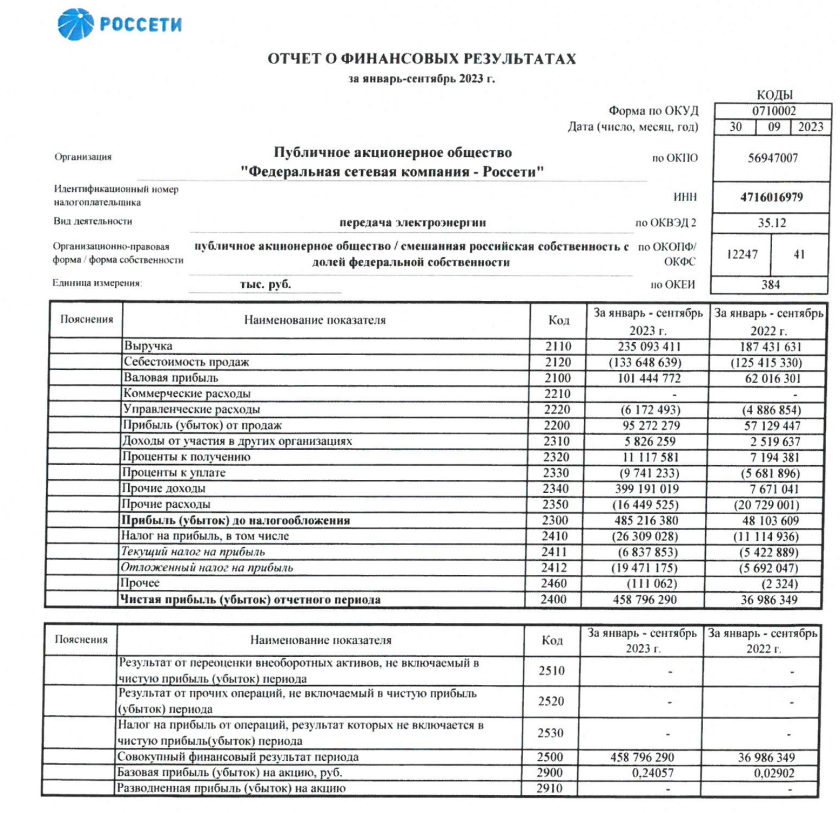

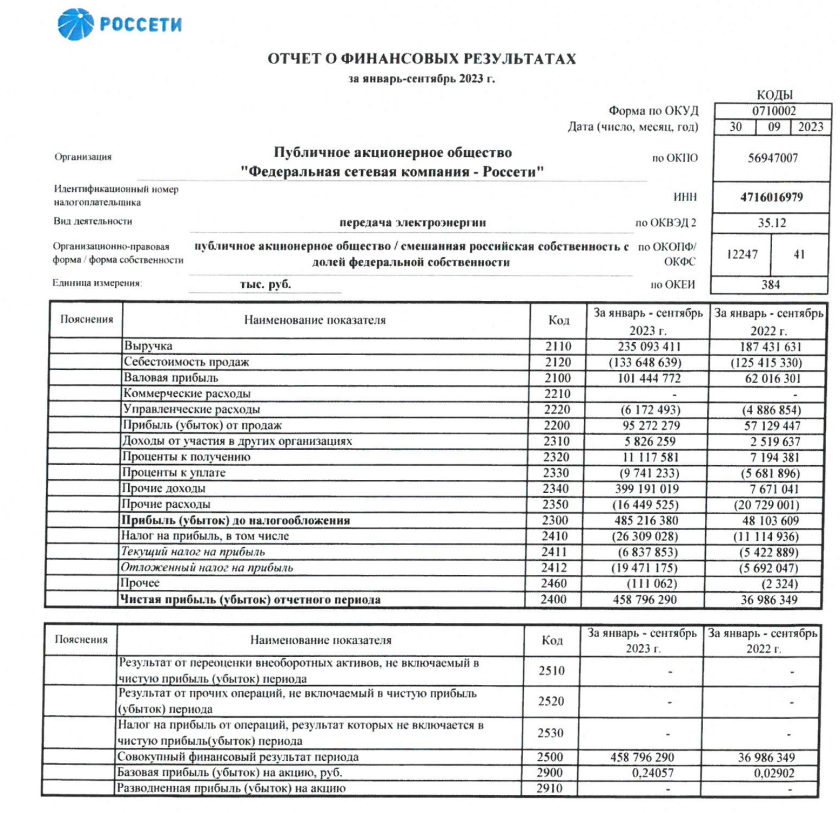

В ноябре 2023 была опубликована промежуточная бухгалтерская отчетность по РСБУ за 9 месяцев:

Выручка: ₽235.1 млрд, +25%(г/г)

Прибыль: ₽458.8 млрд, рост в 12.4х (г/г)

Гигантский рост прибыли связан с переоценкой финансовых вложений и носит неденежный характер (это не заработанные деньги). Реально прибыль увеличилась на 106%.

В конце декабря компания обновила данные за 1П2023 (в сравнении с итогами за 2022 год):

Выручка: ₽678.8 млрд, +167.8%

Чистая прибыль: ₽99.5 млрд, +83.6%

EBITDA: ₽398.3 млрд, рост в 3х

Рентабельность EBITDA: 58.7%

Долг: ₽618.1 млрд, рост в 2х за полгода

Весомый вклад в консолидированную чистую прибыль и EBITDA холдинга внесли дочерние компании Московского, Ленинградского, Центрального и Приволжского округов.

Доходы Группы поддержали майское увеличение тарифов(+6.3%) на передачу электроэнергии, а также полученные штрафы, пени и неустойки (₽4.4 млрд).

Собственный капитал достиг ₽1.5 трлн, но и долг увеличился вдвое. Тем не менее отчет вышел неполный – компания не раскрыла сведения о расходах.

Дивиденды

По дивполитике предусмотрены выплаты в размере 50% от скорректированной чистой прибыли по РСБУ или МСФО. Последний раз компания делилась своей прибылью с акционерами в 2021 году. Затем выплаты были приостановлены, и не планируются до 2027 года из-за крупной инвестпрограммы.

Акции

С середины 2021 года котировки акций стали снижаться. Локальные минимумы были в сентябре 2022 года, когда бумага стоила ₽0.0841. За последний год доходность акций составила 42.52%, что гораздо ниже средней по сектору (+395.69%).

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

P/E: 2.84 / -2.54 / 14.36

P/S: 0.42 / 1.03 / 2.61

EV/EBITDA: 0.72 / 4.77 / 5.45

По мультипликаторам компания глобально недооценена рынком.

Плюсы

1. ФСК Россети – компания с долей участия государства 75%. Основное направление работы – реализация инфраструктурных госпрограмм в регионах. Сейчас идет электрификация БАМа и Транссибирской магистрали. По окончании конфликта, очевидно, придется модернизировать новые территории. Субсидии государства однозначно будут (обанкротиться компании не дадут).

2. До конца этого года вложения в новые проекты и модернизацию сетей приблизятся к ₽1 трлн. Прошлым летом Путин поручил Правительству пересмотреть инвестпрограмму компании в части снижения финансирования и увеличения сроков некоторых проектов, а также предоставить Россетям гарантии государства для привлечения заемных средств.

3. Выручка энергетиков зависит от тарифов на энергоресурсы и энергопотребление, расценки будут индексироваться ежегодно. В прошлом году увеличение составило 6.3%. Также на рассмотрении в Правительстве находятся ряд регуляторных мер, которые могут поддержать доходы сетей. Например, было отменено льготное подключение новых абонентов.

4. ФСК Россети оценивается в несколько раз дешевле, чем совокупная стоимость ее дочек. Рыночная капитализация компании составляет примерно ₽287 млрд. По отчету за 1П2023, капитал собственников ~₽1.5 трлн. С фундаментальной точки зрения – апсайд около 5.2х.

Минусы

1. ФСК Россети тратят больше, чем зарабатывают, но реально оценить расходы сложно (компания эти сведения не раскрывает).

2. Модернизированные и введенные в эксплуатацию мощности увеличивают амортизацию, что негативно для прибыли.

3. Компания приостановила выплаты дивидендов (по поручению Президента).

4. В августе прошлого года ЦБ зарегистрировал допэмиссию на ₽240 млрд новых акций ФСК Россети, 11% капитала. Есть риск, что доля акционеров будет размыта.

5. В 2024 году процентные расходы, скорее всего, вырастут из-за высокой ставки ЦБ (у компании 90% облигаций с плавающим купоном).

Среднесрочный план

Да, сейчас мы видим восходящее движение, но, на мой взгляд, оно ограничено зоной 0,13654 т.е. цена может до неё дойти, развернуться и продолжить торговаться в диапазоне 0,11342 — 0,13654.

Для того, чтобы не морозить деньги в ожидании “когда же здесь начнётся движение”, стоит работать по паттерну, а именно: ждём проторговку под зоной 0,13654, затем импульсный пробой и на ретесте можно будет искать точку входа.

Следующими целями движения выступит зона 0,15 затем 0,17872.

Пока не увижу эту картину – в бумагу не полезу.

Резюме

Недооцененность ФСК Россети по мультипликаторам нивелируется масштабной инвестпрограммой, на финансирование которой нужны огромные средства. Высоковероятно, что задолженность компании будет расти, а проведение допэмиссий – размывать долю акционеров.

Отсутствие дивидендов, а также неполное раскрытие информации усиливают риски обесценивания вложений в акции электросетей (возможно, что котировки еще не один год будут в боковике). Кроме этого, госучастие, как правило, негативно влияет на эффективность управления бизнесом, но, с другой стороны, господдержка – это снижение рисков банкротства компании, а также субсидирование и льготы.

Тем не менее на данный момент рынок считает инвестиционный кейс Россетей непривлекательным. Возможно, на долгосрочном горизонте затраты окупятся и энергетики вернутся к выплатам дивидендов, тогда увидим рост котировок бумаг компании.

О финансовых результатах компании за 1П2023.

Почему были приостановлены дивидендные выплаты?

Какая доходность у акций за последний год?

Как оценена ФСК Россети по мультипликаторам?

Есть ли плюсы?

О каких минусах нужно знать?

Какие перспективы?

ФСК Россети – одна из крупнейших электросетевых компаний в мире. Образовалась за счет слияния ФСК ЕЭС и Россетей. В составе холдинга 43 дочерних предприятия, 16 из них – распределительные организации, также в активах – доля Интер РАО (8.57%). По сетям Группы передается более 77% всей вырабатываемой в стране электроэнергии.

Отчетность компании

В ноябре 2023 была опубликована промежуточная бухгалтерская отчетность по РСБУ за 9 месяцев:

Выручка: ₽235.1 млрд, +25%(г/г)

Прибыль: ₽458.8 млрд, рост в 12.4х (г/г)

Гигантский рост прибыли связан с переоценкой финансовых вложений и носит неденежный характер (это не заработанные деньги). Реально прибыль увеличилась на 106%.

В конце декабря компания обновила данные за 1П2023 (в сравнении с итогами за 2022 год):

Выручка: ₽678.8 млрд, +167.8%

Чистая прибыль: ₽99.5 млрд, +83.6%

EBITDA: ₽398.3 млрд, рост в 3х

Рентабельность EBITDA: 58.7%

Долг: ₽618.1 млрд, рост в 2х за полгода

Весомый вклад в консолидированную чистую прибыль и EBITDA холдинга внесли дочерние компании Московского, Ленинградского, Центрального и Приволжского округов.

Доходы Группы поддержали майское увеличение тарифов(+6.3%) на передачу электроэнергии, а также полученные штрафы, пени и неустойки (₽4.4 млрд).

Собственный капитал достиг ₽1.5 трлн, но и долг увеличился вдвое. Тем не менее отчет вышел неполный – компания не раскрыла сведения о расходах.

Дивиденды

По дивполитике предусмотрены выплаты в размере 50% от скорректированной чистой прибыли по РСБУ или МСФО. Последний раз компания делилась своей прибылью с акционерами в 2021 году. Затем выплаты были приостановлены, и не планируются до 2027 года из-за крупной инвестпрограммы.

Акции

С середины 2021 года котировки акций стали снижаться. Локальные минимумы были в сентябре 2022 года, когда бумага стоила ₽0.0841. За последний год доходность акций составила 42.52%, что гораздо ниже средней по сектору (+395.69%).

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

P/E: 2.84 / -2.54 / 14.36

P/S: 0.42 / 1.03 / 2.61

EV/EBITDA: 0.72 / 4.77 / 5.45

По мультипликаторам компания глобально недооценена рынком.

Плюсы

1. ФСК Россети – компания с долей участия государства 75%. Основное направление работы – реализация инфраструктурных госпрограмм в регионах. Сейчас идет электрификация БАМа и Транссибирской магистрали. По окончании конфликта, очевидно, придется модернизировать новые территории. Субсидии государства однозначно будут (обанкротиться компании не дадут).

2. До конца этого года вложения в новые проекты и модернизацию сетей приблизятся к ₽1 трлн. Прошлым летом Путин поручил Правительству пересмотреть инвестпрограмму компании в части снижения финансирования и увеличения сроков некоторых проектов, а также предоставить Россетям гарантии государства для привлечения заемных средств.

3. Выручка энергетиков зависит от тарифов на энергоресурсы и энергопотребление, расценки будут индексироваться ежегодно. В прошлом году увеличение составило 6.3%. Также на рассмотрении в Правительстве находятся ряд регуляторных мер, которые могут поддержать доходы сетей. Например, было отменено льготное подключение новых абонентов.

4. ФСК Россети оценивается в несколько раз дешевле, чем совокупная стоимость ее дочек. Рыночная капитализация компании составляет примерно ₽287 млрд. По отчету за 1П2023, капитал собственников ~₽1.5 трлн. С фундаментальной точки зрения – апсайд около 5.2х.

Минусы

1. ФСК Россети тратят больше, чем зарабатывают, но реально оценить расходы сложно (компания эти сведения не раскрывает).

2. Модернизированные и введенные в эксплуатацию мощности увеличивают амортизацию, что негативно для прибыли.

3. Компания приостановила выплаты дивидендов (по поручению Президента).

4. В августе прошлого года ЦБ зарегистрировал допэмиссию на ₽240 млрд новых акций ФСК Россети, 11% капитала. Есть риск, что доля акционеров будет размыта.

5. В 2024 году процентные расходы, скорее всего, вырастут из-за высокой ставки ЦБ (у компании 90% облигаций с плавающим купоном).

Среднесрочный план

Да, сейчас мы видим восходящее движение, но, на мой взгляд, оно ограничено зоной 0,13654 т.е. цена может до неё дойти, развернуться и продолжить торговаться в диапазоне 0,11342 — 0,13654.

Для того, чтобы не морозить деньги в ожидании “когда же здесь начнётся движение”, стоит работать по паттерну, а именно: ждём проторговку под зоной 0,13654, затем импульсный пробой и на ретесте можно будет искать точку входа.

Следующими целями движения выступит зона 0,15 затем 0,17872.

Пока не увижу эту картину – в бумагу не полезу.

Резюме

Недооцененность ФСК Россети по мультипликаторам нивелируется масштабной инвестпрограммой, на финансирование которой нужны огромные средства. Высоковероятно, что задолженность компании будет расти, а проведение допэмиссий – размывать долю акционеров.

Отсутствие дивидендов, а также неполное раскрытие информации усиливают риски обесценивания вложений в акции электросетей (возможно, что котировки еще не один год будут в боковике). Кроме этого, госучастие, как правило, негативно влияет на эффективность управления бизнесом, но, с другой стороны, господдержка – это снижение рисков банкротства компании, а также субсидирование и льготы.

Тем не менее на данный момент рынок считает инвестиционный кейс Россетей непривлекательным. Возможно, на долгосрочном горизонте затраты окупятся и энергетики вернутся к выплатам дивидендов, тогда увидим рост котировок бумаг компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба