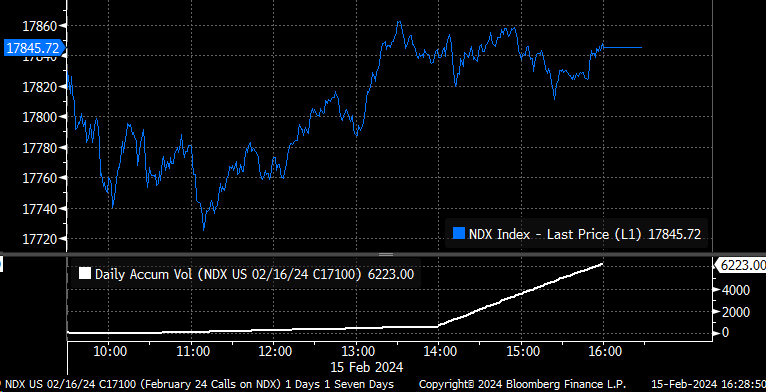

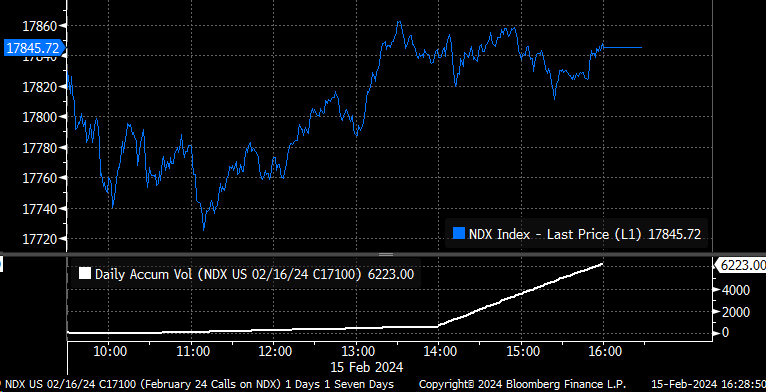

Американский рынок акций завершил вчерашние торги ростом. Котировки начали расти в час дня, видимо благодаря импульсу от покрытия номинальной дельты на $8 млрд по NDX для QLYD ETF.

При этом рост, видимо, начался еще до того, как на рынок повлиял обратный выкуп этих покрытых коллов. Хорошая новость заключается в том, что обошлось без сильного «бычьего» эффекта, как при начале выкупа в январе.

NDX, дневные объемы

По всей видимости, трейдеры забежали вперед и использовали ликвидность от покрытия опционов для выхода из своих позиций.

Либо же потоков по коллам на S&P 500 на уровне 5025 оказалось достаточно для того, чтобы удержать весь рынок. Как бы то ни было, S&P 500 остановился между 5025 и 5030, заполнив при этом гэп, образовавшийся в результате падения вторника.

S&P 500 – 5-минутный таймфрейм

Сегодня предстоит публикация индекса цен производителей (PPI) и экспирация опционов.

Каким окажется PPI — остается только гадать, но я думаю, что это важные для рынка данные. Высокий PPI вместе с высоким CPI, возможно, будет означать, что PCE не так хорош, как надеялись инвесторы, так что сегодняшним данным стоит уделить внимание.

На графиках S&P 500 удержался у сопротивления и, видимо, сформировал еще один «растущий клин»/«диагональный треугольник», заполнив при этом гэп. Это означает, что у «медведей» есть возможность перехватить инициативу и столкнуть индекс вниз. Правда, если сегодня индекс откроется с гэпом вверх, то до следующего важного события, а им будет публикация отчета Nvidia (NASDAQ:NVDA) в среду, может произойти все что угодно.

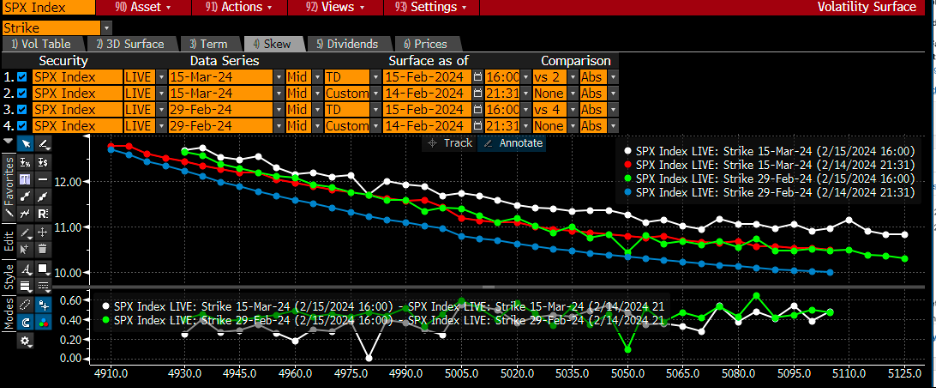

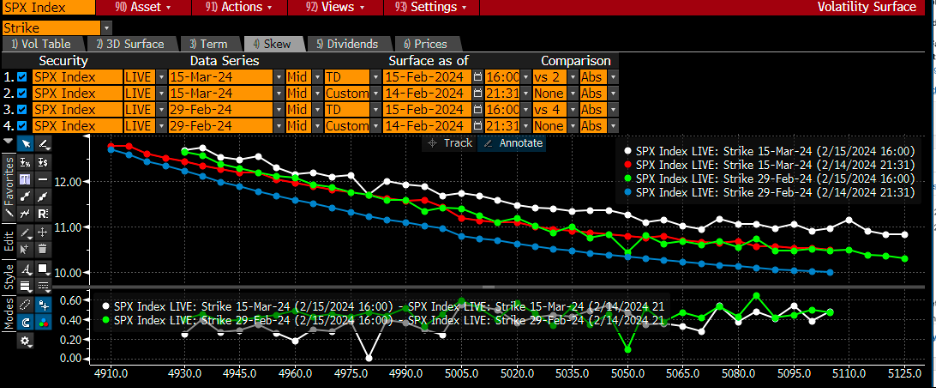

Странным вчера был также рост волатильности фиксированного страйка для S&P 500 на 29 февраля и 15 марта.

Это редкое явление в дни роста рынка, причем баланс был явно смещен в сторону опционов пут. Возможно, участники рынка искали варианты хеджирования перед сегодняшним PPI?

SPX

Доходность 10-летних трежерис накануне снизилась на 2 базисных пункта, но удержалась на поддержке 4,18%, которая должна устоять, чтобы «бычьи» перспективы оставались актуальными.

Доходность 10-летних трежерис — дневной таймфрейм

Мы обычно не смотрим на фундаментальные параметры, но я подумал, что будет нелишним упомянуть, что S&P 500 сейчас торгуется с мультипликатором 20,7 к прогнозируемой на 2024 год прибыли. Мультипликатор индекса повышается на фоне снижения оценок по прибылям.

Прибыль на акцию SPX

Акции еще дороже в сопоставлении с доходностью облигаций. Мультипликатор 20,7 означает доходность прибыли 4,8%, что означает разницу всего в 57 базисных пунктов с безрисковой доходностью 10-летних трежерис.

В 2021 году этот спред достигал 4,65%. Невероятно, но факт.

Доходность прибыли SPX

Видимо, тем самым я пытаюсь сказать, что премия за риск для акций стала чрезвычайно низкой, и ожидаемый уровень доходности в сопоставлении с доходностью 10-летних трежерис уже очень давно не был таким низким, как сейчас.

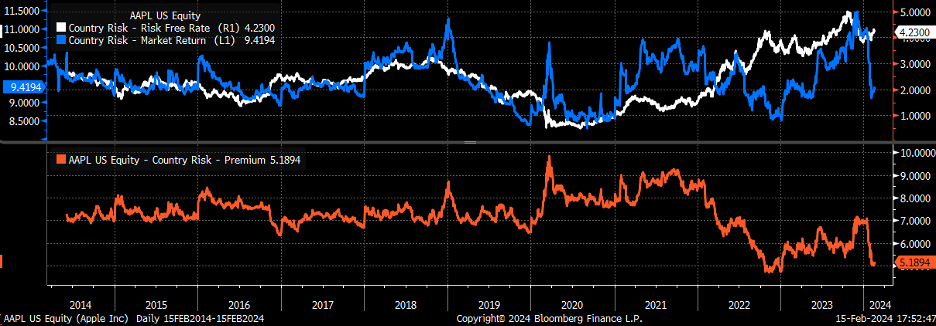

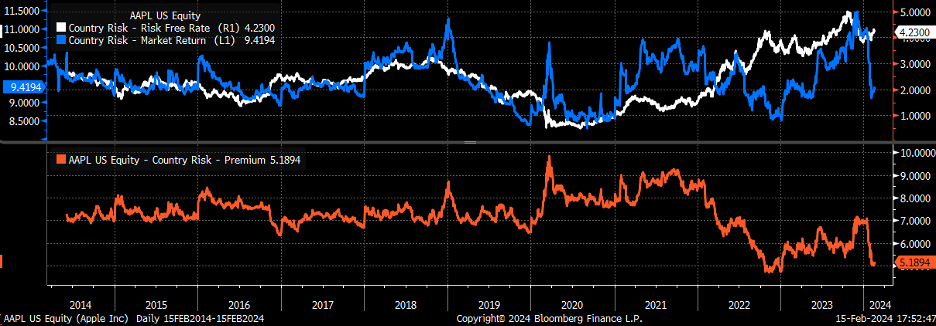

Этот параметр можно также оценить с помощью функции Bloomberg. Они берут ожидаемую доходность рынка для США (видимо, речь идет об S&P 500) исходя из форвардной внутренней доходности прибыли, что очень похоже на модель оценки финансовых активов (CAPM), и вычитают из нее безрисковую доходность 10-летних трежерис, получая что-то вроде ERP.

Спред составляет всего 5,2%. Для расчета мне пришлось использовать Apple (NASDAQ:AAPL), чтобы получить ожидаемую доходность и премию за риск для страны.

Это означает, что с точки зрения скорректированной на риск доходности, основанной на ожиданиях будущей доходности, ситуация сейчас примерно такая же плохая, как в 2014 году.

В 2022 году показатель был низким, потому что ожидаемая рыночная доходность снижалась, а ставки росли. Сейчас он снижается потому, что ожидаемая рыночная доходность стремительно падает.

Apple

Так может ли рынок вырасти? Конечно. Но рано или поздно он развернется в сторону средних значений. Получается, либо ожидаемая рыночная доходность должна резко вырасти, либо же должна сильно упасть доходность трежерис.

Но для роста ERP, к примеру, к 7% (а именно столько, видимо, составляет средний уровень), чем-то придется пожертвовать, а это означает, что разворот будет болезненным. Но если вы знаете, с чем имеете дело, мне остается пожелать вам удачи.

При этом рост, видимо, начался еще до того, как на рынок повлиял обратный выкуп этих покрытых коллов. Хорошая новость заключается в том, что обошлось без сильного «бычьего» эффекта, как при начале выкупа в январе.

NDX, дневные объемы

По всей видимости, трейдеры забежали вперед и использовали ликвидность от покрытия опционов для выхода из своих позиций.

Либо же потоков по коллам на S&P 500 на уровне 5025 оказалось достаточно для того, чтобы удержать весь рынок. Как бы то ни было, S&P 500 остановился между 5025 и 5030, заполнив при этом гэп, образовавшийся в результате падения вторника.

S&P 500 – 5-минутный таймфрейм

Сегодня предстоит публикация индекса цен производителей (PPI) и экспирация опционов.

Каким окажется PPI — остается только гадать, но я думаю, что это важные для рынка данные. Высокий PPI вместе с высоким CPI, возможно, будет означать, что PCE не так хорош, как надеялись инвесторы, так что сегодняшним данным стоит уделить внимание.

На графиках S&P 500 удержался у сопротивления и, видимо, сформировал еще один «растущий клин»/«диагональный треугольник», заполнив при этом гэп. Это означает, что у «медведей» есть возможность перехватить инициативу и столкнуть индекс вниз. Правда, если сегодня индекс откроется с гэпом вверх, то до следующего важного события, а им будет публикация отчета Nvidia (NASDAQ:NVDA) в среду, может произойти все что угодно.

Странным вчера был также рост волатильности фиксированного страйка для S&P 500 на 29 февраля и 15 марта.

Это редкое явление в дни роста рынка, причем баланс был явно смещен в сторону опционов пут. Возможно, участники рынка искали варианты хеджирования перед сегодняшним PPI?

SPX

Доходность 10-летних трежерис накануне снизилась на 2 базисных пункта, но удержалась на поддержке 4,18%, которая должна устоять, чтобы «бычьи» перспективы оставались актуальными.

Доходность 10-летних трежерис — дневной таймфрейм

Мы обычно не смотрим на фундаментальные параметры, но я подумал, что будет нелишним упомянуть, что S&P 500 сейчас торгуется с мультипликатором 20,7 к прогнозируемой на 2024 год прибыли. Мультипликатор индекса повышается на фоне снижения оценок по прибылям.

Прибыль на акцию SPX

Акции еще дороже в сопоставлении с доходностью облигаций. Мультипликатор 20,7 означает доходность прибыли 4,8%, что означает разницу всего в 57 базисных пунктов с безрисковой доходностью 10-летних трежерис.

В 2021 году этот спред достигал 4,65%. Невероятно, но факт.

Доходность прибыли SPX

Видимо, тем самым я пытаюсь сказать, что премия за риск для акций стала чрезвычайно низкой, и ожидаемый уровень доходности в сопоставлении с доходностью 10-летних трежерис уже очень давно не был таким низким, как сейчас.

Этот параметр можно также оценить с помощью функции Bloomberg. Они берут ожидаемую доходность рынка для США (видимо, речь идет об S&P 500) исходя из форвардной внутренней доходности прибыли, что очень похоже на модель оценки финансовых активов (CAPM), и вычитают из нее безрисковую доходность 10-летних трежерис, получая что-то вроде ERP.

Спред составляет всего 5,2%. Для расчета мне пришлось использовать Apple (NASDAQ:AAPL), чтобы получить ожидаемую доходность и премию за риск для страны.

Это означает, что с точки зрения скорректированной на риск доходности, основанной на ожиданиях будущей доходности, ситуация сейчас примерно такая же плохая, как в 2014 году.

В 2022 году показатель был низким, потому что ожидаемая рыночная доходность снижалась, а ставки росли. Сейчас он снижается потому, что ожидаемая рыночная доходность стремительно падает.

Apple

Так может ли рынок вырасти? Конечно. Но рано или поздно он развернется в сторону средних значений. Получается, либо ожидаемая рыночная доходность должна резко вырасти, либо же должна сильно упасть доходность трежерис.

Но для роста ERP, к примеру, к 7% (а именно столько, видимо, составляет средний уровень), чем-то придется пожертвовать, а это означает, что разворот будет болезненным. Но если вы знаете, с чем имеете дело, мне остается пожелать вам удачи.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба