1 марта 2024 T-Investments | Сбер

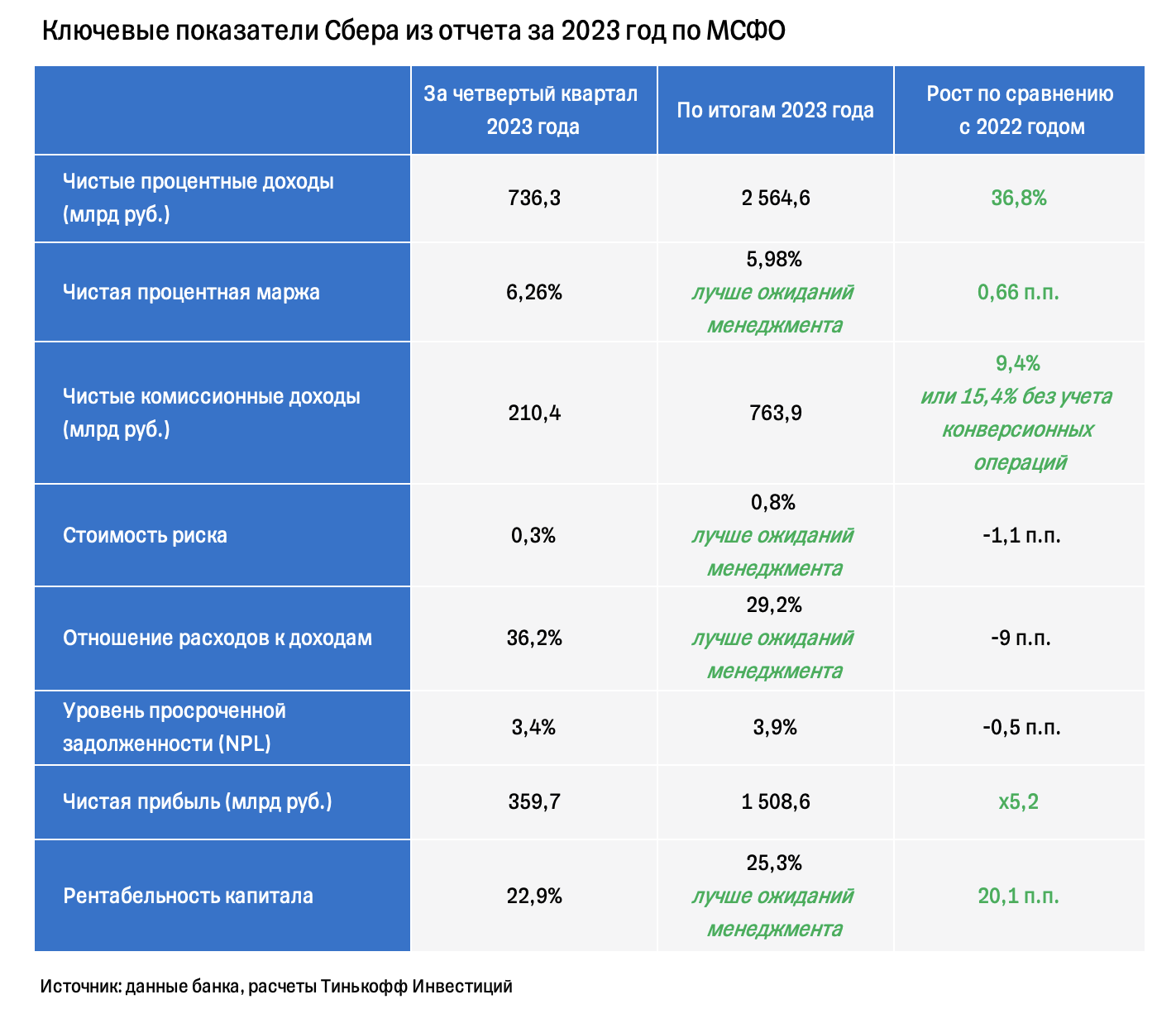

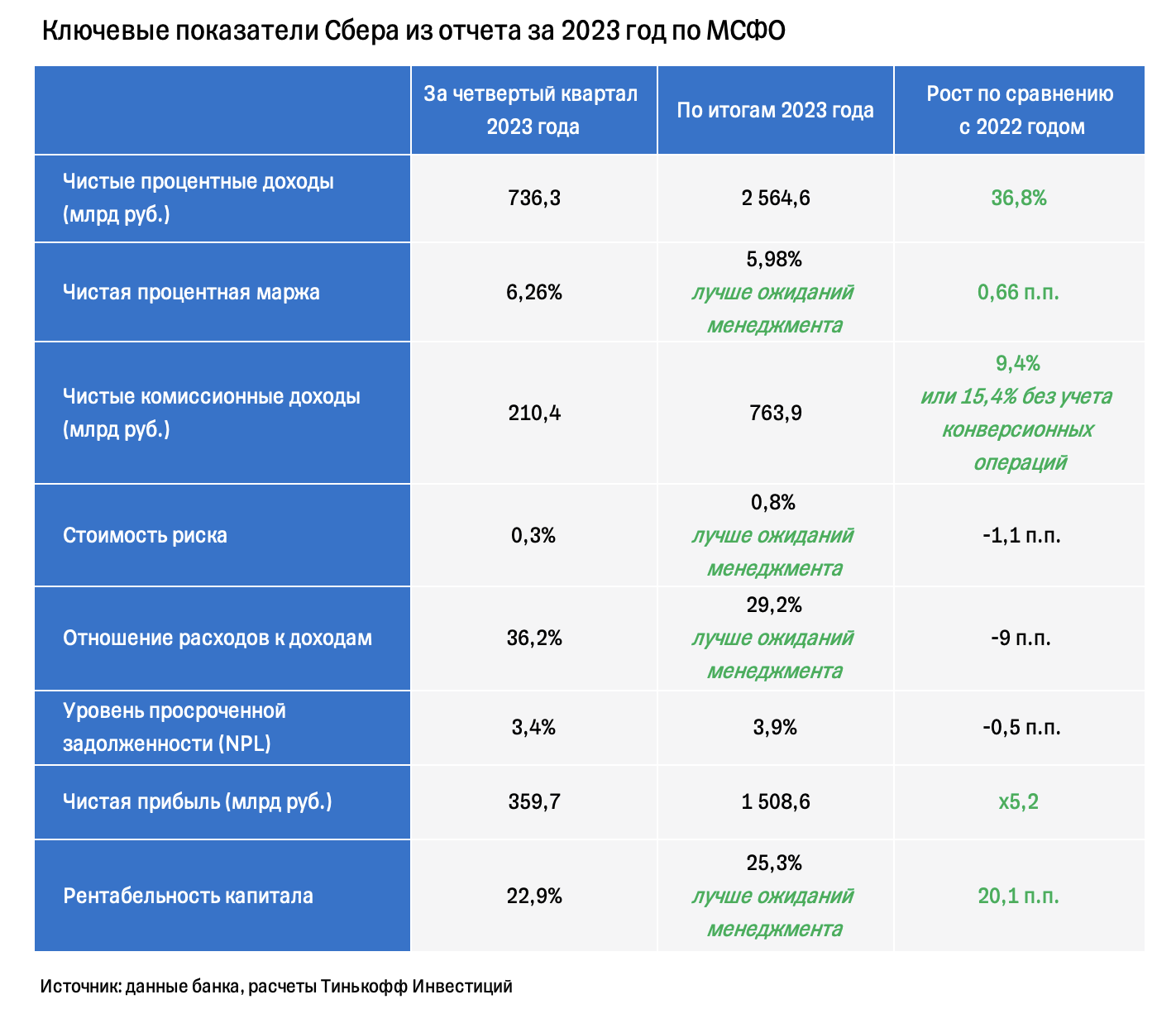

Крупнейший банк страны опубликовал финансовые результаты за 2023 год по МСФО. По итогам года банк заработал 1 508,6 млрд рублей чистой прибыли. Такие результаты не стали сюрпризом для рынка, ведь банк ежемесячно делится данными по РПБУ, и аналитики ожидали сопоставимых значений и по МСФО. Прибыль за 2023 год превысила на 20% показатель 2021-го и более чем в пять раз превзошла показатель кризисного 2022-го. При этом заявленные ранее прогнозы менеджмента по году были выполнены.

Чего ждать в 2024 году

Рекордные прибыли 2023 года уже вряд ли смогут повториться в текущем году. По оценкам Банка России, чистая прибыль российского банковского сектора в 2024-м составит чуть более 2 трлн рублей (вместо 3,3 трлн руб. по итогам 2023-го).

Жесткая денежно-кредитная политика будет сдерживать рост кредитования. В случае отмены программы льготной ипотеки темпы роста ипотечного сегмента также могут быть существенно ниже текущих значений. На необеспеченное кредитование будет влиять ужесточение лимитов на выдачи и повышение надбавок на капитал, а также падение платежеспособного спроса.

К тому же в прошлом году весомый вклад вносили разовые статьи доходов, такие как доходы от валютной переоценки (более 15% от совокупного финансового результата) на фоне падения курса. Еще одним фактором стало снижение отчислений в резервы (их активно накапливали в 2022 году из-за возросшей экономической неопределенности).

Какие прогнозы дает банк

Менеджмент во многом подтвердил прогнозы, озвученнее ранее на Дне Инвестора в декабре 2023 года.

Сбер ожидает, что в 2024 году ВВП вырастет примерно на 1,7% при инфляции на уровне 5—7%.

Текущая политика Банка России и высокие ставки стимулируют сберегательную модель россиян. В текущем году Сбер ожидает крупного притока средств в банки (+17—19%).

Что касается самого Сбера, то целевой уровень чистой процентной маржи банка установлен выше 5,7%, а стоимость риска — на уровне 1—1,1%. Еще банк планирует контролировать уровень операционных расходов: отношение операционных расходов к доходам ожидается на уровне около 30—32%. В планах также поддержка рентабельности на уровне выше 22% по году.

Что с дивидендами

Согласно дивидендной политике, банк намерен выплатить акционерам 50% чистой прибыли при достаточности капитала (с учетом внутреннего буфера) выше 13,3%. Таким образом, дивиденды за 2023-й могут составить 33,7 руб./акцию (доходность такой выплаты по текущим ценам около 11%). Заседание Наблюдательного совета по этому вопросу ожидается в апреле.

Ну и что?

Несмотря на то, что банковский сектор вряд ли повторит рекордные прибыли 2023 года, мы сохраняем идею на покупку акций Сбера и повышаем таргет для бумаг до 331 руб./акцию на фоне сильных финансовых результатов и потенциально высокой дивидендной доходности. Ожидаем, что в 2024 году банку все же удастся показать рост прибыли на невысокий двузначный процент при сохранении высокой рентабельности капитала.

Потенциал роста на горизонте года — 13% (+двузначная дивидендная доходность).

Чего ждать в 2024 году

Рекордные прибыли 2023 года уже вряд ли смогут повториться в текущем году. По оценкам Банка России, чистая прибыль российского банковского сектора в 2024-м составит чуть более 2 трлн рублей (вместо 3,3 трлн руб. по итогам 2023-го).

Жесткая денежно-кредитная политика будет сдерживать рост кредитования. В случае отмены программы льготной ипотеки темпы роста ипотечного сегмента также могут быть существенно ниже текущих значений. На необеспеченное кредитование будет влиять ужесточение лимитов на выдачи и повышение надбавок на капитал, а также падение платежеспособного спроса.

К тому же в прошлом году весомый вклад вносили разовые статьи доходов, такие как доходы от валютной переоценки (более 15% от совокупного финансового результата) на фоне падения курса. Еще одним фактором стало снижение отчислений в резервы (их активно накапливали в 2022 году из-за возросшей экономической неопределенности).

Какие прогнозы дает банк

Менеджмент во многом подтвердил прогнозы, озвученнее ранее на Дне Инвестора в декабре 2023 года.

Сбер ожидает, что в 2024 году ВВП вырастет примерно на 1,7% при инфляции на уровне 5—7%.

Текущая политика Банка России и высокие ставки стимулируют сберегательную модель россиян. В текущем году Сбер ожидает крупного притока средств в банки (+17—19%).

Что касается самого Сбера, то целевой уровень чистой процентной маржи банка установлен выше 5,7%, а стоимость риска — на уровне 1—1,1%. Еще банк планирует контролировать уровень операционных расходов: отношение операционных расходов к доходам ожидается на уровне около 30—32%. В планах также поддержка рентабельности на уровне выше 22% по году.

Что с дивидендами

Согласно дивидендной политике, банк намерен выплатить акционерам 50% чистой прибыли при достаточности капитала (с учетом внутреннего буфера) выше 13,3%. Таким образом, дивиденды за 2023-й могут составить 33,7 руб./акцию (доходность такой выплаты по текущим ценам около 11%). Заседание Наблюдательного совета по этому вопросу ожидается в апреле.

Ну и что?

Несмотря на то, что банковский сектор вряд ли повторит рекордные прибыли 2023 года, мы сохраняем идею на покупку акций Сбера и повышаем таргет для бумаг до 331 руб./акцию на фоне сильных финансовых результатов и потенциально высокой дивидендной доходности. Ожидаем, что в 2024 году банку все же удастся показать рост прибыли на невысокий двузначный процент при сохранении высокой рентабельности капитала.

Потенциал роста на горизонте года — 13% (+двузначная дивидендная доходность).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба