14 марта 2024 | Berkshire Hathaway

Баффет известен как выдающийся инвестор и мыслитель. В минувшие выходные он опубликовал свое очередное (47-е) ежегодное письмо-послание. Ниже приведен ряд цитат

Об инвестировании в акции:

▪ «Я не помню периода с 11 марта 1942 года — даты моей первой покупки акций — когда бы большая часть моего портфеля не была в акциях, американских акциях. И пока все идет хорошо.»

▪ «В Berkshire мы отдаем предпочтение акциям тех редких компаний, которые могут вкладывать дополнительный капитал с высокой доходностью в будущем. Владение только одной из таких компаний может принести огромное богатство.» (сосредоточьтесь на компаниях с широкими возможностями реинвестирования)

▪ «Урок от Coke и AMEX? Когда вы находите действительно замечательный бизнес, оставайтесь с ним. Терпение окупается, и один замечательный бизнес может компенсировать множество посредственных решений, которые неизбежны.» (никогда не продавайте акции выдающихся компаний)

«Мы работаем в этом бизнесе уже 57 лет, и, несмотря на то что наши объемы выросли почти в 5000 раз — с 17 миллионов долларов до 83 миллиардов долларов, — нам есть куда расти.» (магия сложных процентов)

О прогнозах:

▪ «В условиях капитализма некоторые компании будут процветать очень долго, а другие окажутся в выгребных ямах. Предсказать, кто окажется победителем, а кто проигравшим, сложнее, чем кажется. А те, кто говорит вам, что знает ответ, обычно либо самообманываются, либо торгуют «змеиным маслом»».

▪ «Мы не верим, что можем прогнозировать рыночные цены. Мы также не верим, что сможем нанять кого-либо с такими способностями».

О рыночных паниках:

▪ «Рынки могут — и будут — непредсказуемо застывать или исчезать, как это было в течение четырех месяцев в 1914 году и нескольких дней в 2001 году. Если вы считаете, что сейчас американские инвесторы более стабильны, чем в далеком прошлом, вспомните сентябрь 2008 года. Скорость связи и чудеса технологий будут способствовать возникновению мгновенного и всемирного паралича. Такие мгновенные паники будут случаться не очень часто, но их стоит ожидать.»

▪ «Способность Berkshire мгновенно реагировать на приступы рыночной паники, располагая огромными суммами и уверенностью в результатах, будет давать нам случайные крупномасштабные возможности. Хотя фондовый рынок стал намного больше, чем в наши прежние годы, сегодняшние активные участники не стали ни более эмоционально устойчивыми, ни лучше обученными, чем в те времена, когда я учился в школе. По каким бы то ни было причинам рынки сейчас гораздо больше похожи на казино, чем во времена моей юности. Казино теперь обитает во многих домах и ежедневно искушает их обитателей».

Но гораздо более интересным, пожалуй, было письмо Баффета в 2021 г.

Тогда Баффет показал несколько слайдов. Первый – это крупнейшие компании по рыночной капитализации в мире по состоянию на 31 марта 2021 года:

Баффет прокомментировал:

«Топ-5 из 6 компаний – американские. В 1790 году в США проживало 3,9 миллиона человек, 600 тысяч из которых были рабами. В Ирландии было больше населения, в России – в 5 раз больше, в Украине – в 2 раза больше и т.д… И все же в 2021 году 5 из 6 лучших компаний базируются в США.»

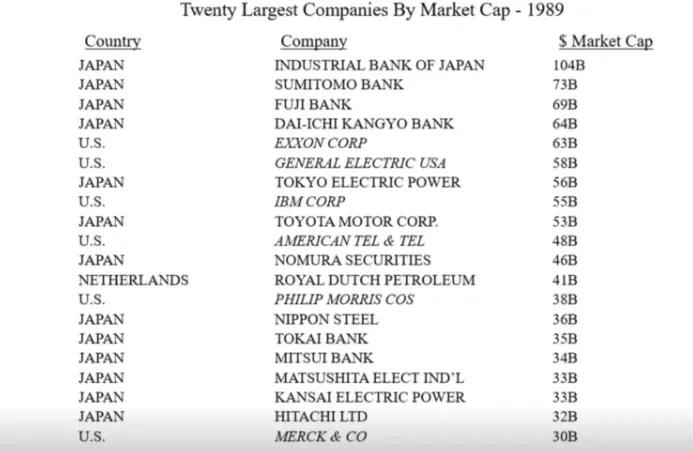

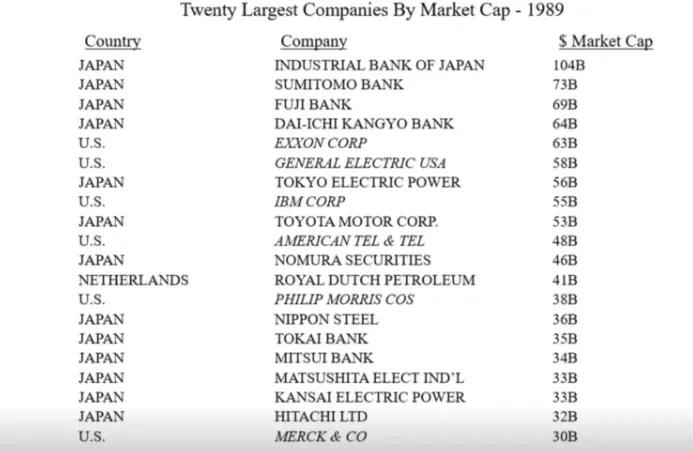

Он спросил, сколько из 20-и крупнейших компаний в списке 2021 года все еще будут там через 30 лет. Затем показал список ведущих мировых компаний в 1989 году и отметил, что ни одна из них не входит в список топ компаний сегодня. Вот список 1989 года:

Баффет напомнил про книги того времени с названиями вроде «Япония — номер один» и т.п., в которых в основном говорилось, что Япония имеет лучшую промышленную и политическую структуры, трудолюбивую, послушную и высокообразованную рабочую силу и многие другие черты, которые делают Японию неизбежной силой, которая захватит мир. Но это не сработало.

Может он намекал на то, что США достигли пика доминирования. И пора обратить внимание на другие регионы.

Далее Баффет рассказал об индексном инвестировании. И о том, как профессионалы часто ошибаются. «Быть правым в отношении будущего отрасли не равносильно тому, чтобы быть правым при отборе акций.»

Баффет заметил, что люди в восторге от электромобилей и всего, что с ними связано. Но напоминает, автомобиль в начале 1900-х годов тоже был будущим, и в эту отрасль в США вошло более 2000 компаний, а к 2009 году их осталось только три, и две из них обанкротились.

Он показал слайд с некоторыми из многих компаний в автомобильном бизнесе, но поскольку компаний было много, Баффет показал только один слайд с компаниями, названия которых начинались с «Ма» (их было слишком много, чтобы перечислить даже просто компании, начинающиеся с буквы «М»). Та же история была и в 1999-2000 годах в интернет-пузыре. Да и в 1800-х годах было много-много железнодорожных компаний, которые «прыгнули на подножку железной дороги», и только немногие выжили.

Таким образом, быть правым в отношении будущего с точки зрения отраслей промышленности не гарантирует успеха, будь то электромобили, искусственный интеллект, альтернативная энергетика или что-то еще...

И действительно, только представьте, если нам лет 20 назад кто-то из будущего 2024 года рассказал бы о том, что почти у каждого из 8 млрд. землян будет по телефону, а в самом телефоне будет все – новости, почта, доступ к банковскому счету, игры и т.д. Какие бы мы тогда купили акции, зная это? Скорее всего, Nokia и Motorola, но точно не Apple и Samsung.

Возможно, Баффет делает еще один намек – отказаться от активного управления и передать деньги в индексные фонды, проповедующие пассивный подход к инвестициям.

Стоит напомнить. Множество исследований распределения доходностей акций за разные периоды для индексов Russel3000 и S&P500 выявили интересный парадокс: большинство акций уступают по доходности индексу, в который они входят.

Структура распределения доходности акций на фондовом рынке положительно искажена или асимметрична относительно средней и медианы. То есть доходности уходят от средней и медианы далеко вправо. Вместе с тем, основное количество акций находится слева от средней.

Интуитивно это должно быть понятно – максимально возможный убыток по акции ограничен 100%, а потенциальная положительная доходность не ограничена. Посмотрев статистику лучших и худших акций, к примеру, за 1 год или 5 лет можно увидеть много акций с доходностью -50% или -75%, но в противовес им будут акции с доходностями 100%, 500% или 1000% процентов.

На рисунке ниже медиана делит пополам все акции, входящие в индекс. Слева и справа от нее равное кол-во акций. При случайном выборе акции вы имеете 50/50 шансы, что она даст доходность выше или ниже медианы.

При положительной асимметрии среднее значение всегда больше (правее) медианы. Это означает, что количество акций слева от средней больше, чем справа от нее. На рисунке 75 на 25. То есть в течение 20 лет в индексе побывало почти 1000 акций и только 25% показали доходность выше рынка! И если выбирать акции случайным образом, то шансов выбрать акцию, которая даст доходность хуже среднерыночной в 3 раза больше.

Хуже всего то, что только чуть более 5% акций «тащат» индексы вверх. Посмотрите самый правый столбец на рисунке – это и есть «истории успеха»: Apple, Amazon, Lockheed Martin, Ball Corporation, UnitedHealthcare Group, Humana, Microsoft и др., которые дали доходность в несколько тысяч процентов. Без них доходность индекса могла не превысить и темпов инфляции.

Когда только 25% акций дают доходность выше среднерыночной и около 5% дают основной вклад в рост индексов, выбор ограниченного количества акций для эффективного портфеля крайне затруднителен. Активные управляющие сразу же начинают соревнования с невыгодной позиции, где теория вероятности работает против них.

Этот вывод подтверждает и доходность самого Berkshire под управлением Баффета. Последние 20 лет она не превышает доходности индекса. И это очень неплохой результат!

В среднем ежегодно 60% фондов активного управления показывают результаты хуже рынка (хуже индекса) – имеют отрицательную альфу. Через 10 лет уже около 90% фондов проигрывают рынку. Не менее четверти активных фондов работают настолько плохо, что просто закрываются за тот же десятилетний период.

Об инвестировании в акции:

▪ «Я не помню периода с 11 марта 1942 года — даты моей первой покупки акций — когда бы большая часть моего портфеля не была в акциях, американских акциях. И пока все идет хорошо.»

▪ «В Berkshire мы отдаем предпочтение акциям тех редких компаний, которые могут вкладывать дополнительный капитал с высокой доходностью в будущем. Владение только одной из таких компаний может принести огромное богатство.» (сосредоточьтесь на компаниях с широкими возможностями реинвестирования)

▪ «Урок от Coke и AMEX? Когда вы находите действительно замечательный бизнес, оставайтесь с ним. Терпение окупается, и один замечательный бизнес может компенсировать множество посредственных решений, которые неизбежны.» (никогда не продавайте акции выдающихся компаний)

«Мы работаем в этом бизнесе уже 57 лет, и, несмотря на то что наши объемы выросли почти в 5000 раз — с 17 миллионов долларов до 83 миллиардов долларов, — нам есть куда расти.» (магия сложных процентов)

О прогнозах:

▪ «В условиях капитализма некоторые компании будут процветать очень долго, а другие окажутся в выгребных ямах. Предсказать, кто окажется победителем, а кто проигравшим, сложнее, чем кажется. А те, кто говорит вам, что знает ответ, обычно либо самообманываются, либо торгуют «змеиным маслом»».

▪ «Мы не верим, что можем прогнозировать рыночные цены. Мы также не верим, что сможем нанять кого-либо с такими способностями».

О рыночных паниках:

▪ «Рынки могут — и будут — непредсказуемо застывать или исчезать, как это было в течение четырех месяцев в 1914 году и нескольких дней в 2001 году. Если вы считаете, что сейчас американские инвесторы более стабильны, чем в далеком прошлом, вспомните сентябрь 2008 года. Скорость связи и чудеса технологий будут способствовать возникновению мгновенного и всемирного паралича. Такие мгновенные паники будут случаться не очень часто, но их стоит ожидать.»

▪ «Способность Berkshire мгновенно реагировать на приступы рыночной паники, располагая огромными суммами и уверенностью в результатах, будет давать нам случайные крупномасштабные возможности. Хотя фондовый рынок стал намного больше, чем в наши прежние годы, сегодняшние активные участники не стали ни более эмоционально устойчивыми, ни лучше обученными, чем в те времена, когда я учился в школе. По каким бы то ни было причинам рынки сейчас гораздо больше похожи на казино, чем во времена моей юности. Казино теперь обитает во многих домах и ежедневно искушает их обитателей».

Но гораздо более интересным, пожалуй, было письмо Баффета в 2021 г.

Тогда Баффет показал несколько слайдов. Первый – это крупнейшие компании по рыночной капитализации в мире по состоянию на 31 марта 2021 года:

Баффет прокомментировал:

«Топ-5 из 6 компаний – американские. В 1790 году в США проживало 3,9 миллиона человек, 600 тысяч из которых были рабами. В Ирландии было больше населения, в России – в 5 раз больше, в Украине – в 2 раза больше и т.д… И все же в 2021 году 5 из 6 лучших компаний базируются в США.»

Он спросил, сколько из 20-и крупнейших компаний в списке 2021 года все еще будут там через 30 лет. Затем показал список ведущих мировых компаний в 1989 году и отметил, что ни одна из них не входит в список топ компаний сегодня. Вот список 1989 года:

Баффет напомнил про книги того времени с названиями вроде «Япония — номер один» и т.п., в которых в основном говорилось, что Япония имеет лучшую промышленную и политическую структуры, трудолюбивую, послушную и высокообразованную рабочую силу и многие другие черты, которые делают Японию неизбежной силой, которая захватит мир. Но это не сработало.

Может он намекал на то, что США достигли пика доминирования. И пора обратить внимание на другие регионы.

Далее Баффет рассказал об индексном инвестировании. И о том, как профессионалы часто ошибаются. «Быть правым в отношении будущего отрасли не равносильно тому, чтобы быть правым при отборе акций.»

Баффет заметил, что люди в восторге от электромобилей и всего, что с ними связано. Но напоминает, автомобиль в начале 1900-х годов тоже был будущим, и в эту отрасль в США вошло более 2000 компаний, а к 2009 году их осталось только три, и две из них обанкротились.

Он показал слайд с некоторыми из многих компаний в автомобильном бизнесе, но поскольку компаний было много, Баффет показал только один слайд с компаниями, названия которых начинались с «Ма» (их было слишком много, чтобы перечислить даже просто компании, начинающиеся с буквы «М»). Та же история была и в 1999-2000 годах в интернет-пузыре. Да и в 1800-х годах было много-много железнодорожных компаний, которые «прыгнули на подножку железной дороги», и только немногие выжили.

Таким образом, быть правым в отношении будущего с точки зрения отраслей промышленности не гарантирует успеха, будь то электромобили, искусственный интеллект, альтернативная энергетика или что-то еще...

И действительно, только представьте, если нам лет 20 назад кто-то из будущего 2024 года рассказал бы о том, что почти у каждого из 8 млрд. землян будет по телефону, а в самом телефоне будет все – новости, почта, доступ к банковскому счету, игры и т.д. Какие бы мы тогда купили акции, зная это? Скорее всего, Nokia и Motorola, но точно не Apple и Samsung.

Возможно, Баффет делает еще один намек – отказаться от активного управления и передать деньги в индексные фонды, проповедующие пассивный подход к инвестициям.

Стоит напомнить. Множество исследований распределения доходностей акций за разные периоды для индексов Russel3000 и S&P500 выявили интересный парадокс: большинство акций уступают по доходности индексу, в который они входят.

Структура распределения доходности акций на фондовом рынке положительно искажена или асимметрична относительно средней и медианы. То есть доходности уходят от средней и медианы далеко вправо. Вместе с тем, основное количество акций находится слева от средней.

Интуитивно это должно быть понятно – максимально возможный убыток по акции ограничен 100%, а потенциальная положительная доходность не ограничена. Посмотрев статистику лучших и худших акций, к примеру, за 1 год или 5 лет можно увидеть много акций с доходностью -50% или -75%, но в противовес им будут акции с доходностями 100%, 500% или 1000% процентов.

На рисунке ниже медиана делит пополам все акции, входящие в индекс. Слева и справа от нее равное кол-во акций. При случайном выборе акции вы имеете 50/50 шансы, что она даст доходность выше или ниже медианы.

При положительной асимметрии среднее значение всегда больше (правее) медианы. Это означает, что количество акций слева от средней больше, чем справа от нее. На рисунке 75 на 25. То есть в течение 20 лет в индексе побывало почти 1000 акций и только 25% показали доходность выше рынка! И если выбирать акции случайным образом, то шансов выбрать акцию, которая даст доходность хуже среднерыночной в 3 раза больше.

Хуже всего то, что только чуть более 5% акций «тащат» индексы вверх. Посмотрите самый правый столбец на рисунке – это и есть «истории успеха»: Apple, Amazon, Lockheed Martin, Ball Corporation, UnitedHealthcare Group, Humana, Microsoft и др., которые дали доходность в несколько тысяч процентов. Без них доходность индекса могла не превысить и темпов инфляции.

Когда только 25% акций дают доходность выше среднерыночной и около 5% дают основной вклад в рост индексов, выбор ограниченного количества акций для эффективного портфеля крайне затруднителен. Активные управляющие сразу же начинают соревнования с невыгодной позиции, где теория вероятности работает против них.

Этот вывод подтверждает и доходность самого Berkshire под управлением Баффета. Последние 20 лет она не превышает доходности индекса. И это очень неплохой результат!

В среднем ежегодно 60% фондов активного управления показывают результаты хуже рынка (хуже индекса) – имеют отрицательную альфу. Через 10 лет уже около 90% фондов проигрывают рынку. Не менее четверти активных фондов работают настолько плохо, что просто закрываются за тот же десятилетний период.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба