25 апреля 2024 Альфа-Капитал Емельянов Валерий

Самая крупная прибыль на рынке приходит к тем, кто раньше других успел купить пока ещё небольшую, но перспективную компанию. Соберём портфель из бумаг, которые имеют высокие шансы взлететь в будущем.

Где искать акции роста

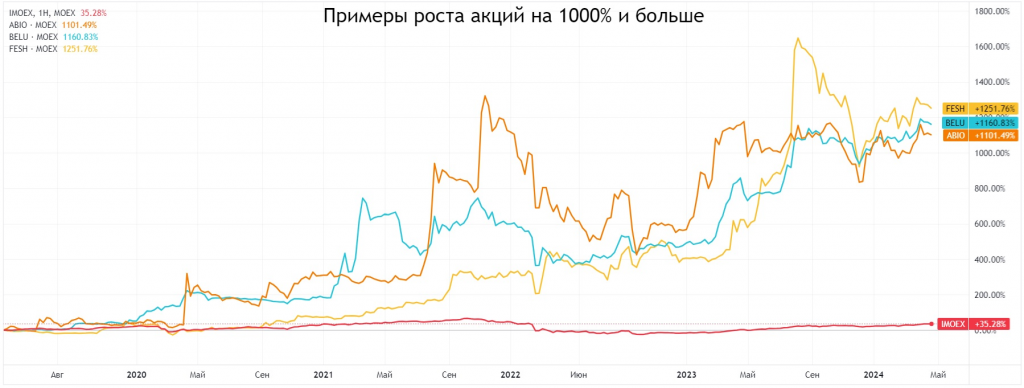

На российском рынке есть примеры взлёта акций в 10–12 раз всего за пять лет. Это эквивалентно 60% годовых, что в разы превышает среднюю доходность рынка акций, а тем более вкладов, золота или недвижимости.

В большинстве случаев такой рост напрямую связан с сильными показателями самого бизнеса. У компаний сопоставимо растут продажи (выручка), размер чистой прибыли, клиентская база и денежные потоки.

При внимательном изучении на рынке всегда можно найти компании, которые имеют шансы повторить такой взлёт. Нужно отбирать самые динамичные, с высокой рентабельностью и щедрыми капитальными затратами.

Попасть на 100% точно в компанию, которая обгонит рынок, невозможно. Её росту может в будущем что-то помешать. Поэтому разумно иметь целый портфель акций роста, тем самым повышая шансы на успех.

1. Лидеры роста выручки

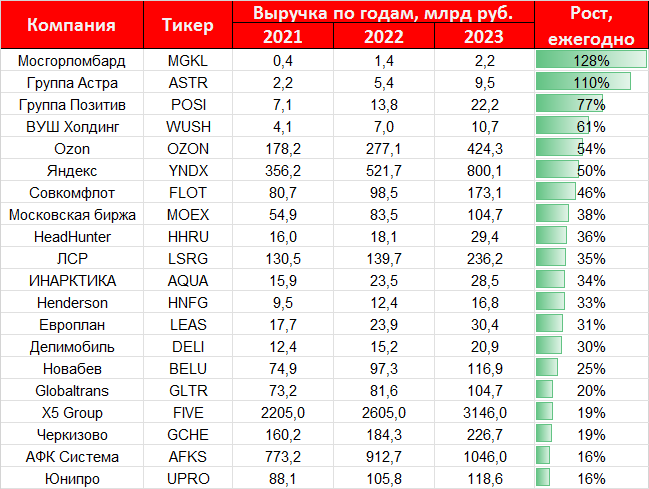

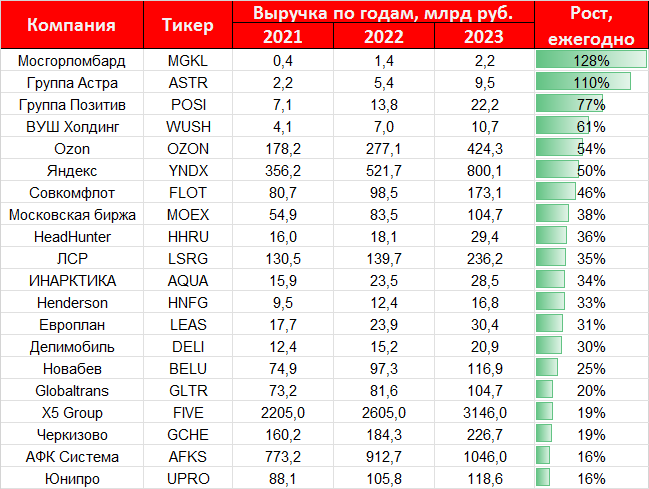

Выделим три самых важных критерия для акции роста, назовём нынешних лидеров в каждом и найдём пересечения. И самый первый из них — это собственно рост бизнеса, прежде всего по объёму выручки.

Динамика выручки часто более показательна, чем прибыли, поскольку у молодых компаний прибыль может почти целиком уходить в развитие и расширение будущих продаж.

В таблице перечислены 20 компаний с самым сильным ростом выручки за последние три года — от 15% в год. Это выше средних значений. Например, в голубых фишках рост продаж обычно составляет 5–10% в год.

Как можно заметить, на верху списка много компаний, прошедших IPO недавно, а также представителей IT-сектора и цифровых сервисов. Это те самые ниши, где чаще всего встречается феноменальный рост акций.

2. Сами много инвестируют

Далее отберём лидеров рынка по капитальным затратам. Чем большую долю свободных средств компания реинвестирует, тем с большей вероятностью она нацелена на рост и развитие. Не всегда, но часто именно так.

Удобный показатель для оценки инвестиционных затрат бизнеса — это коэффициент CAPEX/Sales. Он показывает, какую долю выручки компания направляет на новые проекты или реновацию мощностей.

В следующей таблице отобраны топ-20 актуальных лидеров российского рынка. У них показатель CAPEX/Sales больше 10%. Чем выше в таблице стоит компания, тем больше она реинвестирует в себя.

Тут в списке уже не только хайтек и молодые компании, но и некоторые сырьевые тяжеловесы, которые из-за санкций вынуждены искать новые рынки, а потому активно тратят на развитие инфраструктуры.

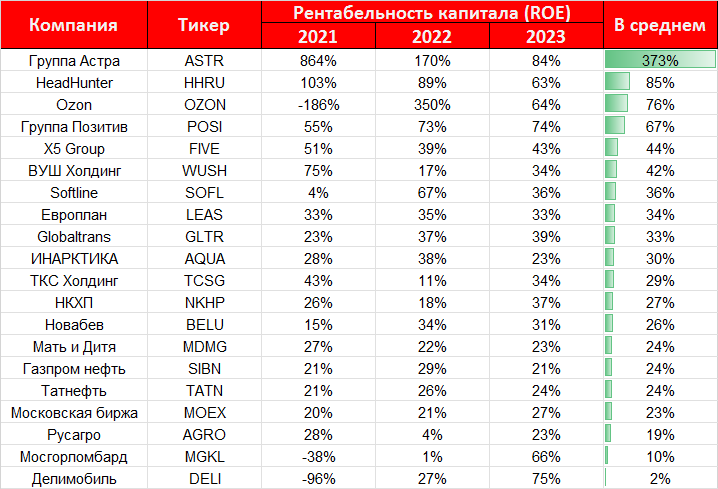

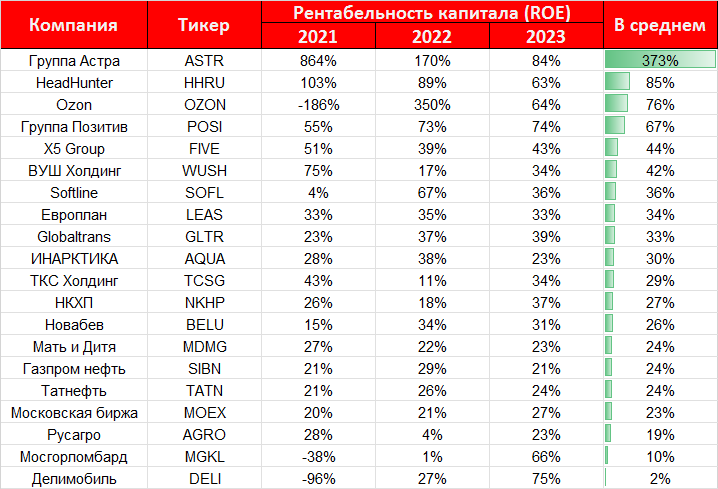

3. Самые рентабельные

Последний важный пункт — это эффективность бизнеса. Её можно измерить разными способами, но чаще всего смотрят рентабельность собственного капитала (ROE), то есть доходность бизнеса с поправкой на долг.

Ниже перечислены топ-20 фишек, у которых стабильно высокая либо растущая рентабельность на протяжении последних трёх лет. Они зарабатывают на каждый вложенный в них рубль больше, чем другие эмитенты.

Здесь снова много молодых имён, а также компаний, которые ещё только отвоёвывают свою нишу. Некоторые, как Делимобиль или Мосгорломбард, за три года из убыточных превратились в высокомаржинальный бизнес.

Портфель акций роста

Можно комбинировать перечисленные бумаги так, как это удобно. Например, брать только лидеров по каждому из критериев, или компании из разных секторов и отраслей, или те, что есть во всех трёх таблицах.

Для примера составим портфель из 7 фундаментально сильных акций роста. У них есть не только долгосрочные драйверы, но и позитивный взгляд аналитиков Альфа-Банка на следующие 12 месяцев:

ТКС Холдинг

Яндекс

Ozon

HeadHunter

X5 Group (временно не торгуется)

Совкомфлот

Globaltrans.

Где искать акции роста

На российском рынке есть примеры взлёта акций в 10–12 раз всего за пять лет. Это эквивалентно 60% годовых, что в разы превышает среднюю доходность рынка акций, а тем более вкладов, золота или недвижимости.

В большинстве случаев такой рост напрямую связан с сильными показателями самого бизнеса. У компаний сопоставимо растут продажи (выручка), размер чистой прибыли, клиентская база и денежные потоки.

При внимательном изучении на рынке всегда можно найти компании, которые имеют шансы повторить такой взлёт. Нужно отбирать самые динамичные, с высокой рентабельностью и щедрыми капитальными затратами.

Попасть на 100% точно в компанию, которая обгонит рынок, невозможно. Её росту может в будущем что-то помешать. Поэтому разумно иметь целый портфель акций роста, тем самым повышая шансы на успех.

1. Лидеры роста выручки

Выделим три самых важных критерия для акции роста, назовём нынешних лидеров в каждом и найдём пересечения. И самый первый из них — это собственно рост бизнеса, прежде всего по объёму выручки.

Динамика выручки часто более показательна, чем прибыли, поскольку у молодых компаний прибыль может почти целиком уходить в развитие и расширение будущих продаж.

В таблице перечислены 20 компаний с самым сильным ростом выручки за последние три года — от 15% в год. Это выше средних значений. Например, в голубых фишках рост продаж обычно составляет 5–10% в год.

Как можно заметить, на верху списка много компаний, прошедших IPO недавно, а также представителей IT-сектора и цифровых сервисов. Это те самые ниши, где чаще всего встречается феноменальный рост акций.

2. Сами много инвестируют

Далее отберём лидеров рынка по капитальным затратам. Чем большую долю свободных средств компания реинвестирует, тем с большей вероятностью она нацелена на рост и развитие. Не всегда, но часто именно так.

Удобный показатель для оценки инвестиционных затрат бизнеса — это коэффициент CAPEX/Sales. Он показывает, какую долю выручки компания направляет на новые проекты или реновацию мощностей.

В следующей таблице отобраны топ-20 актуальных лидеров российского рынка. У них показатель CAPEX/Sales больше 10%. Чем выше в таблице стоит компания, тем больше она реинвестирует в себя.

Тут в списке уже не только хайтек и молодые компании, но и некоторые сырьевые тяжеловесы, которые из-за санкций вынуждены искать новые рынки, а потому активно тратят на развитие инфраструктуры.

3. Самые рентабельные

Последний важный пункт — это эффективность бизнеса. Её можно измерить разными способами, но чаще всего смотрят рентабельность собственного капитала (ROE), то есть доходность бизнеса с поправкой на долг.

Ниже перечислены топ-20 фишек, у которых стабильно высокая либо растущая рентабельность на протяжении последних трёх лет. Они зарабатывают на каждый вложенный в них рубль больше, чем другие эмитенты.

Здесь снова много молодых имён, а также компаний, которые ещё только отвоёвывают свою нишу. Некоторые, как Делимобиль или Мосгорломбард, за три года из убыточных превратились в высокомаржинальный бизнес.

Портфель акций роста

Можно комбинировать перечисленные бумаги так, как это удобно. Например, брать только лидеров по каждому из критериев, или компании из разных секторов и отраслей, или те, что есть во всех трёх таблицах.

Для примера составим портфель из 7 фундаментально сильных акций роста. У них есть не только долгосрочные драйверы, но и позитивный взгляд аналитиков Альфа-Банка на следующие 12 месяцев:

ТКС Холдинг

Яндекс

Ozon

HeadHunter

X5 Group (временно не торгуется)

Совкомфлот

Globaltrans.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба