4 июня 2024 Тунев Виктор

17 или более? И что происходит с российским рынком...

1. Ставки. Крупные банки за неделю переставили ожидания по ключевой ставке на заседании 7 июня почти на 100% вероятность повышения до 17%. Смотрим OIS Ruonia на сроке до 3 мес. или IRS KeyRate 3 мес. На сроках >3 мес. вероятность повышения ниже, либо закладывается снижение ставки до истечения контракта. Конечно, удивляют ставки ~15% на сроках 3-10 лет.

Некоторые подтвердили ожидания повышением ставок по депозитам:

Сбер 18% на 6-7 месяцев с выплатой в конце срока = 17,2% годовых ежемесячно, но только для новых средств. Для остальных средств и сроков ставки значимо ниже (11-14%)

Тинькофф 17% на 12 месяцев с выплатой в конце срока = 15,8% годовых ежемесячно. Для других сроков честные 15% годовых.

Макроэкономисты пока не так уверены в повышении ставки 7 июня. Интрига в любом случае будет, если не по ставке, то в обосновании решения.

Полагаю, что сохранение ставки на 16% или повышение до 17% уже мало на что повлияет. Такие ставки уже во многом проинфляционные. Хотя в одном краткосрочно дезинфляционны – курс рубля может продолжить укрепляться.

Задача ДКП, чтобы ставка поддерживала положительную реальную доходность в рублях, выполняется и при ставке 10% и инфляция 5-8%.

Представим, что происходит при повышении ставки до экстремальных 20% и выше:

прирост рублевых депозитов только за счет начисления процентов будет стремиться к 15-20%, что выше официальных прогнозов. Но для этого кто-то должен брать в долг тот же самый прирост средств в экономике.

тогда прирост объема кредита также будет высоким 15-20%. На приток рублей из-за рубежа не стоит рассчитывать, а значит кредит будет расти за счет дефицита у государства, дефицита у существующих заемщиков и высокого спроса на льготные кредиты. Итог: кредит будет расти только для выплаты повышенных процентов, но почти ничего не создавать в экономике, кроме новых денег.

при очень высокой ставке часть заемщиков перестанет инвестировать и возвращать деньги акционерам (=снижение предложения), какая-то часть обанкротится (=снижение предложения), многие переложат издержки на потребителя (=инфляция), все перестанут досрочно гасить кредиты по низким ставкам (=рост объема денег).

государство и компании уже перекладывают в цены свои издержки, что отчасти влияет на повышенную инфляцию сейчас. Индексации налогов, тарифов, цены на авто, такси, самолеты, связь, аренду жилья... – все, где в ценообразовании участвуют ставки, лизинг, выбор между арендой и покупкой в кредит.

Банк России все это, конечно, учтет 7 июня...

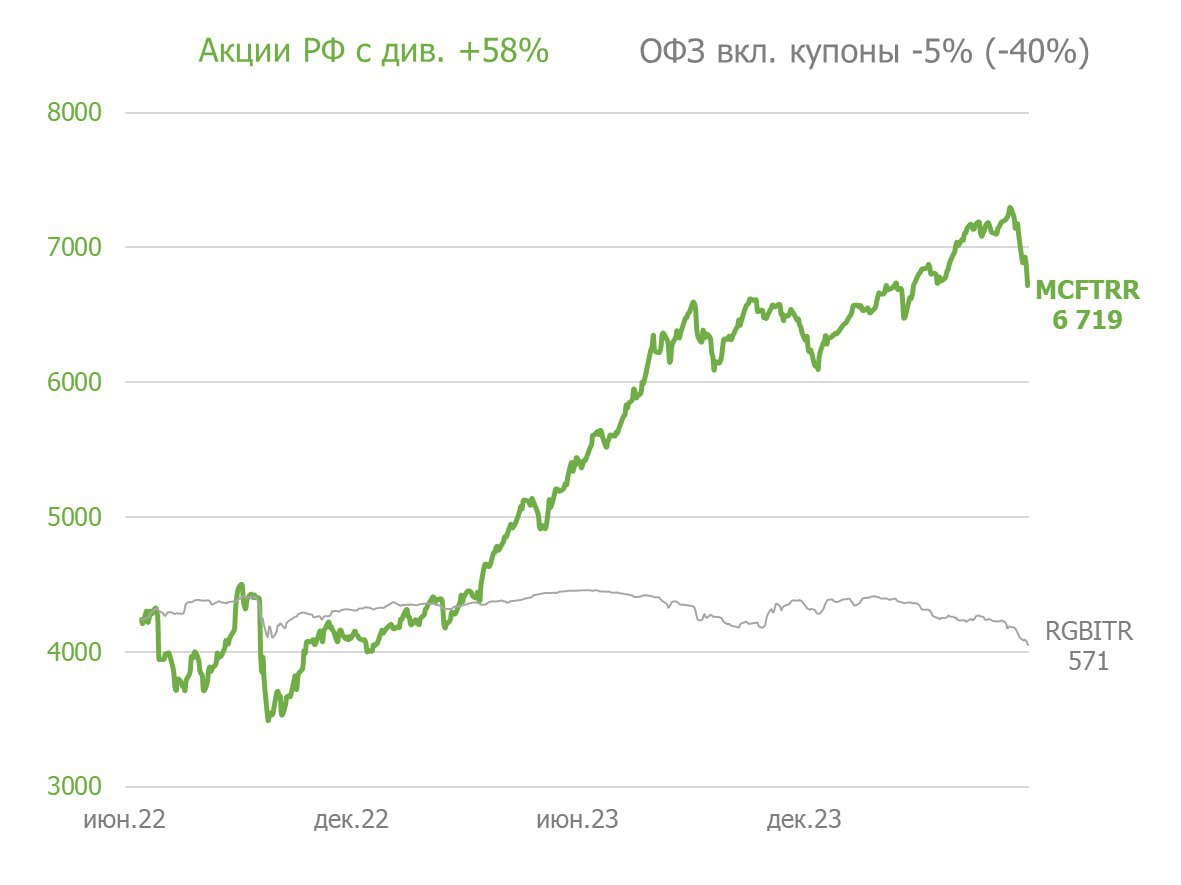

2. Акции падали две недели по ускоряющейся траектории до -12% от максимума 3500 по индексу Мосбиржи (сейчас -10% 3150). Было два повода: 1) ожидания повышения ставки и распродажа на рынке ОФЗ; 2) повышение налогов.

Рост налога на прибыль с 20 до 25% не так страшен, хотя именно он формирует основную сумму изъятий (1,5 трлн или меньше 1% ВВП). Все собранное вернётся в экономику и доходы компаний.

Увеличение ставок и прогрессии по НДФЛ на первый взгляд не очень значимы: ставка +2% сверх 2,4 млн, +3% с 5 млн, +5% с 20 млн и +7% до 22% с 50 млн руб. годового дохода. А для всех инвестиционных доходов, дивидендов и процентов ставка +2% до 15% только в промежутке от 2,4 до 5 млн.

Но здесь важнее то, что HNWI с доходом от 50 млн лишатся инвестиционных льгот. До половины средств на брокерских счетах у инвесторов с >100 млн. Многие захотят воспользоваться льготами в 2024: продать акции и паи, где прошло 3-5 лет с момента покупки, закрыть ИИС. (В комментариях подсказали, что в Думу внесли законопроект без исключений для ИИС и 3г ЛДВ) Кто-то захочет создать собственный ЗПИФ или личный фонд (для оптимизации налогообложения).

На этом фоне потенциал может быть ограничен у акций, которые выросли относительно 2021 2019 г. Но в целом рынок будет поддерживать общее увеличение рублей в экономике и перетоки средств из депозитов, особенно когда ДКП развернется.

Накопленное отставание рынка ОФЗ от акций ~40% на периоде 2/4/5 лет может перестать расширяться. 15% годовых в длинных ОФЗ теперь предполагает доход 40-50% при снижении ставок до 10-12%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба