8 июня 2024 T-Investments

7 июня совет директоров ЦБ решил сохранить ставку на уровне 16% — это стало неожиданностью для рынка.

Ключевая ставка не меняется с декабря 2023 года. Это уже четвертое заседание подряд, на котором регулятор решает сохранить ее на текущем уровне. Но в этот раз большинство экспертов ожидали повышения — на фоне плохих данных по инфляции.

В своем пресс-релизе ЦБ отмечает:

«На среднесрочном горизонте баланс рисков для инфляции еще больше сместился в сторону проинфляционных. Основные проинфляционные риски связаны с изменением условий внешней торговли — в том числе под влиянием геополитической напряженности, — с сохранением высоких инфляционных ожиданий и отклонения российской экономики вверх от траектории сбалансированного роста».

Тем не менее регулятор пока не хочет повышать ставку, вопреки ожиданиям рынка. Разбираемся в причинах.

Почему сохранили ставку

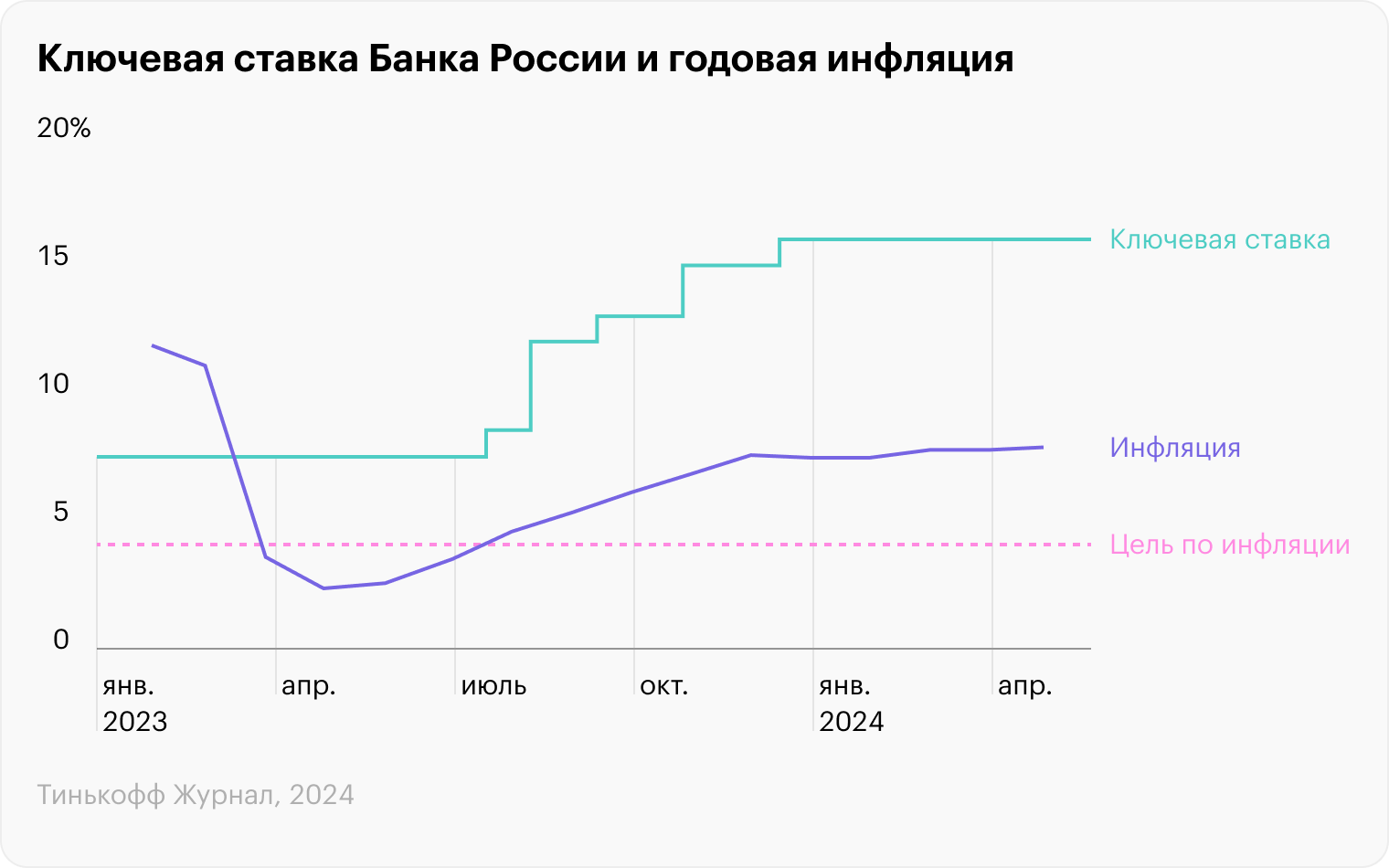

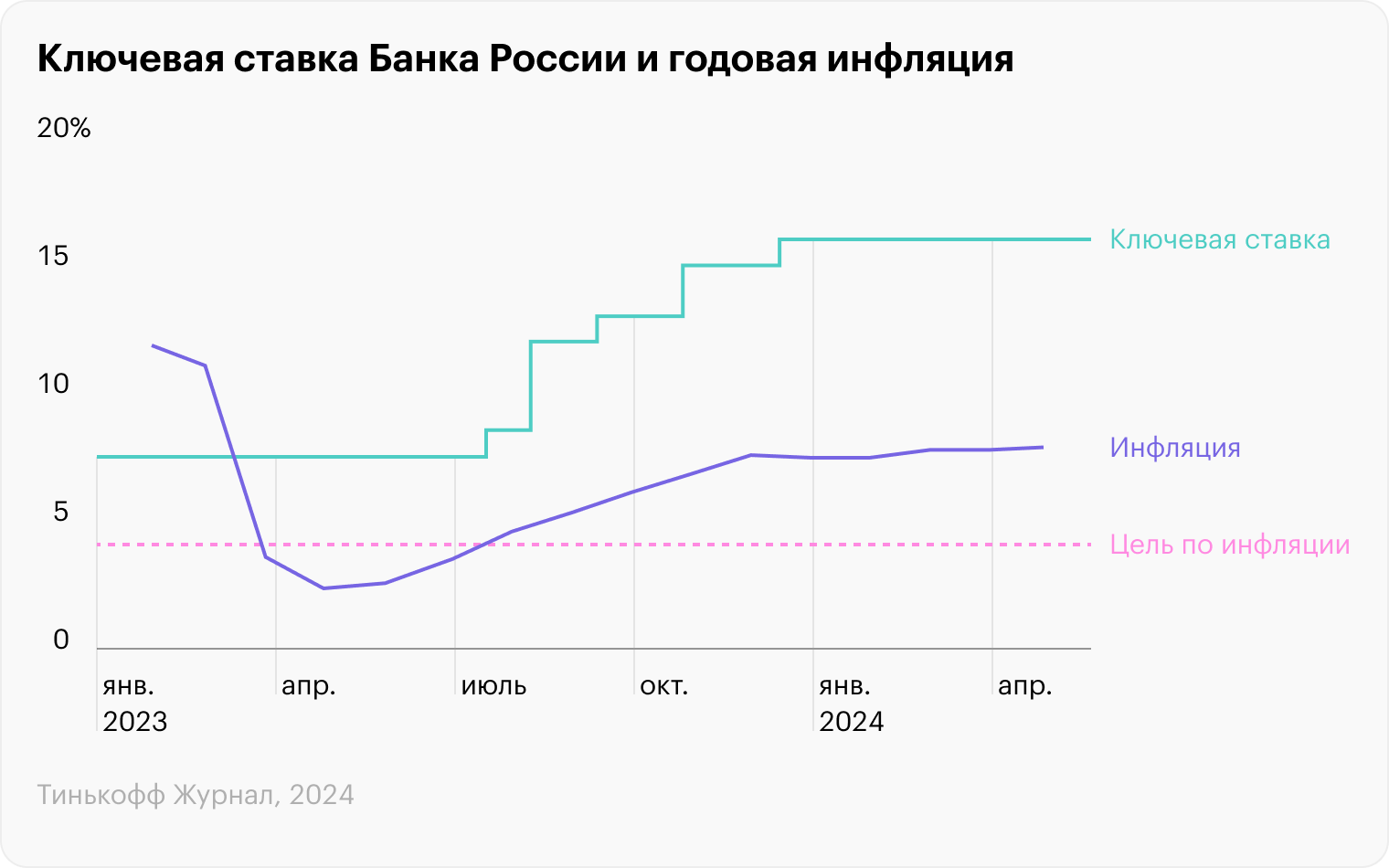

Напомним, что в прошлом году ЦБ начал агрессивно повышать ключевую ставку — с июля по декабрь она выросла с 7,5 до 16% годовых. Затем ЦБ взял длинную паузу, которая длится до сих пор.

Регулятор опасается бесконтрольного роста цен и перегрева экономики, поэтому придерживается жесткой денежно-кредитной политики, чтобы снизить эти риски. Высокая ключевая ставка делает дорогими кредиты, а также повышает доходности банковских депозитов, тем самым стимулируя население и бизнес меньше занимать и тратить и больше откладывать.

Если бы ЦБ увидел, что инфляция стабильно замедляется, то уже во втором полугодии смог бы перейти к циклу снижения ставки. Но все произошло наоборот: в мае — начале июня рост цен ускорился. В результате сроки перехода к смягчению денежно-кредитной политики сдвигаются к 2025 году.

Более того, некоторые эксперты считают, что ЦБ пора отреагировать на растущую инфляцию повышением ставки, чтобы продемонстрировать рынку, что он готов действовать еще более жестко и решительно в борьбе с ней.

В майском обзоре макроэкономических трендов регулятор отмечает:

«Внутренний спрос в экономике, как государственный, так и частный, продолжает активно расти. Производство также растет, но в меньших объемах, чем увеличивается спрос. Такая ситуация объективно способствует сохранению повышенного роста цен».

По мнению ЦБ, нужно охладить спрос, чтобы замедлить инфляцию. А для этого следует ужесточить денежно-кредитные условия и нормализовать бюджетную политику. То есть поднять ключевую ставку и ограничить рост государственных расходов.

Но пока регулятор опасается действовать слишком агрессивно, ограничиваясь жесткой риторикой.

Как отреагировал рынок

В целом рынок ждал, что ключевую ставку повысят хотя бы до 17%. Слишком уж тревожные данные приходили в последнее время: рост цен ускорился, объемы кредитования остаются высокими, деловая активность и предпринимательская уверенность находятся почти на исторических максимумах, а население ждет дальнейшего роста цен и с готовностью тратит деньги.

Сами представители ЦБ говорили, что будут рассматривать повышение ключевой ставки на ближайшем заседании.

Поэтому игроки начали пытаться заранее отыграть это событие.

Как отреагировали банки. Еще с конца мая банки начали увеличивать проценты по кредитам и депозитам.

По данным платформы «Финуслуги», с 27 мая по 3 июня средние ставки по полугодовым вкладам в топ-50 банков России выросли с 14,4 до 15,1%. Это рекордный рост с ноября 2023 года, когда ЦБ резко повысил ставку с 13 до 15%.

По данным «Банки-ру», средние ставки по всем видам кредитов с начала мая выросли на 0,2—0,4 п. п. Например, Сбербанк 5 июня объявил, что повышает ставки по базовым ипотечным программам на 1,5 п. п. Минимальный процент, под который теперь можно взять жилищный кредит, составляет 18,2%. При этом максимальная ставка по потребительскому кредиту достигла 39,9%.

Таким образом, денежно-кредитные условия ужесточились даже без повышения ключевой ставки. Но теперь банки могут «откатить» условия по своим банковским продуктам — на фоне более мягкой, чем ожидалось, политики ЦБ.

Как отреагировал фондовый рынок. Инвесторы тоже попытались заранее отыграть высокую вероятность повышения ключевой ставки: в мае российские ценные бумаги заметно скорректировались.

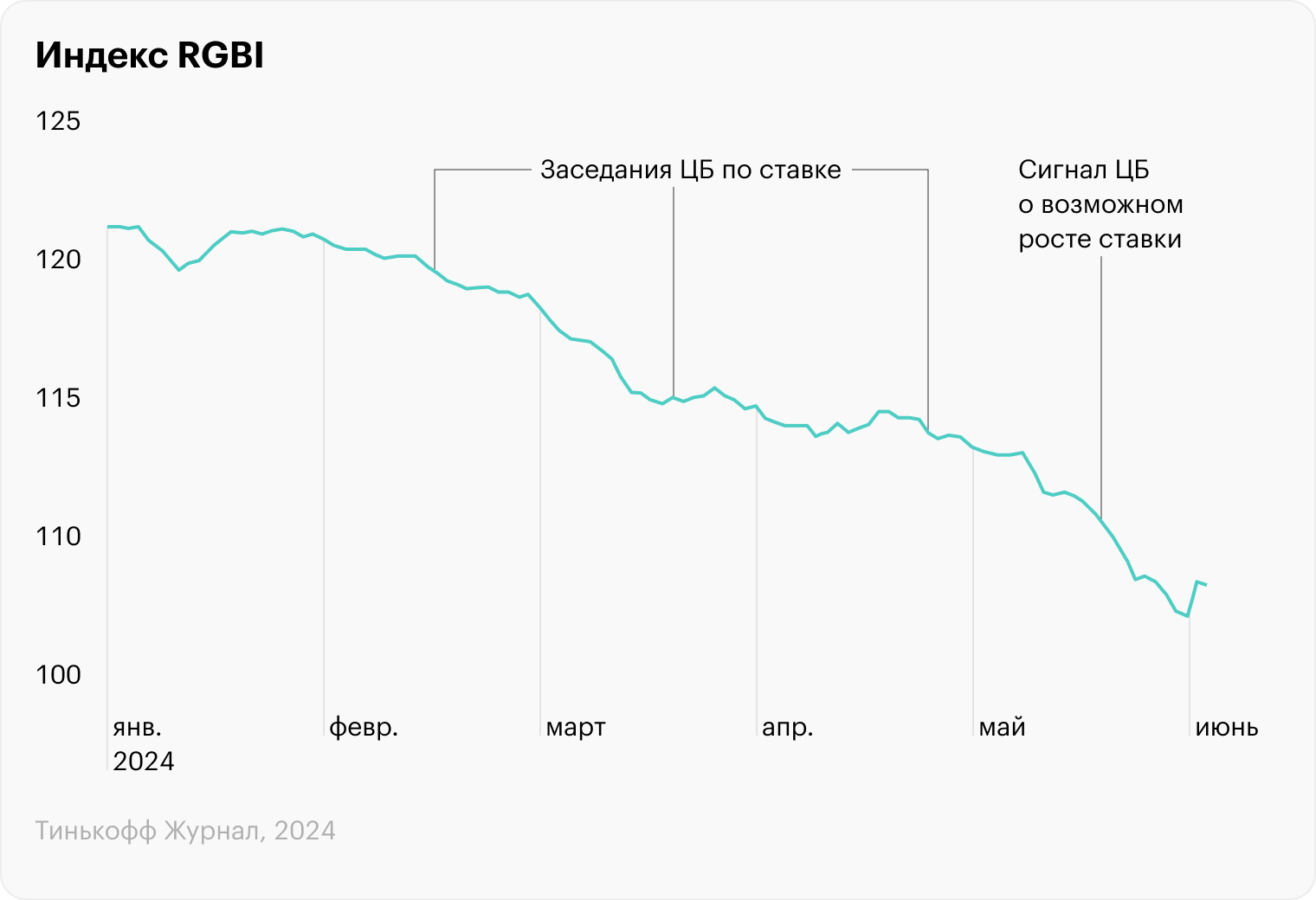

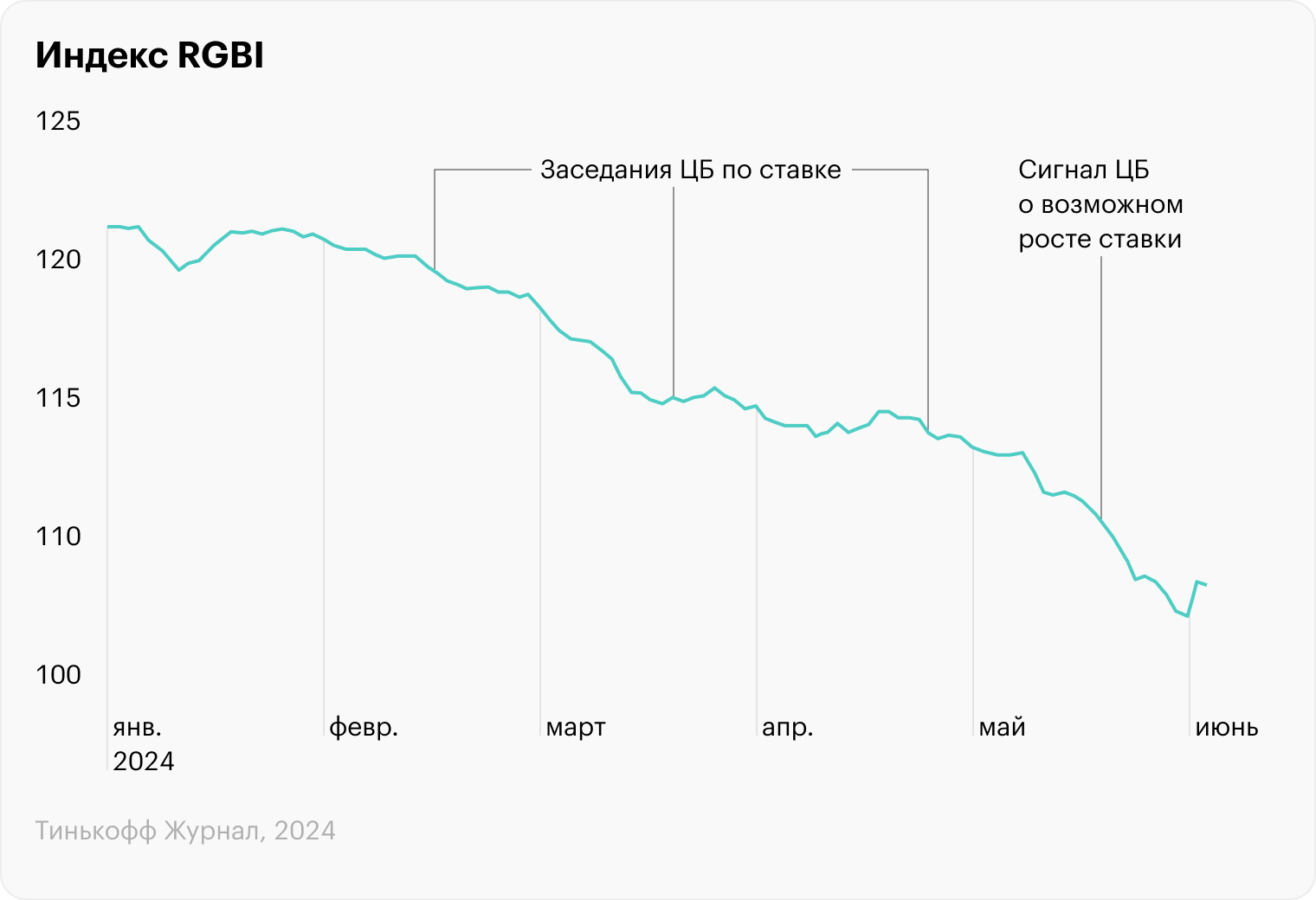

Доходности государственных облигаций растут с начала года, несмотря на то, что с января по июнь ключевая ставка оставалась неизменной. Так, индекс государственных облигаций RGBI с начала года упал на 11%.

Дело в том, что изначально рынок был настроен слишком оптимистично: инвесторы думали, что ЦБ быстрее и резче начнет снижать ключевую ставку. Постепенно ожидания ухудшались, а цикл возможного снижения ключевой ставки сдвигался во времени вперед. Затем даже появились прогнозы скорого повышения ключевой ставки — это давило на цену долговых бумаг, но повышало потенциальную доходность для новых инвесторов.

Для рынка акций высокая ставка тоже несет скорее негативное влияние:

Высокие ставки могут оттягивать денежную ликвидность с рынка акций в депозиты и ОФЗ, где в такой ситуации значительно меньше рисков.

Компаниям становится сложнее и дороже привлекать и обслуживать кредиты. Инвестировать в эмитентов с большой долговой нагрузкой становится еще опасней.

К началу июня индекс Мосбиржи скорректировался до примерно 3200 пунктов — к локальным минимумам. Но в этом падении важную роль сыграла новость о вероятном повышении налогов с 2025 года.

После публикации ЦБ решения по ключевой ставке на фондовом рынке произошел отскок котировок до примерно 3250 пунктов.

Что дальше

Кажется, ЦБ находится в непростой ситуации. Несмотря на жесткую политику, инфляция продолжает расти. Ключевая ставка уже находится близко к историческим максимумам. Больше было только в периоды резких шоков:

В конце 2014 — начале 2015 годов — на фоне обвала цен на нефтяном рынке.

В феврале — апреле 2022 года — на фоне введения жестких санкций со стороны «недружественных» стран.

Кроме того, в России сегодня одна из самых больших реальных ставок — разница между ключевой ставкой и официальной инфляцией. Если дальше ужесточать политику, то вместо нормализации роста цен можно вызвать рецессию в экономике.

Разумеется, регулятор осознает риски, поэтому старается действовать не слишком агрессивно. Видимо, пока ситуация не кажется настолько критичной, чтобы вновь переходить к циклу повышения. Но если инфляция продолжит расти, то высока вероятность, что ставку все-таки повысят уже на следующем заседании, которое состоится 26 июля 2024 года.

Ключевая ставка не меняется с декабря 2023 года. Это уже четвертое заседание подряд, на котором регулятор решает сохранить ее на текущем уровне. Но в этот раз большинство экспертов ожидали повышения — на фоне плохих данных по инфляции.

В своем пресс-релизе ЦБ отмечает:

«На среднесрочном горизонте баланс рисков для инфляции еще больше сместился в сторону проинфляционных. Основные проинфляционные риски связаны с изменением условий внешней торговли — в том числе под влиянием геополитической напряженности, — с сохранением высоких инфляционных ожиданий и отклонения российской экономики вверх от траектории сбалансированного роста».

Тем не менее регулятор пока не хочет повышать ставку, вопреки ожиданиям рынка. Разбираемся в причинах.

Почему сохранили ставку

Напомним, что в прошлом году ЦБ начал агрессивно повышать ключевую ставку — с июля по декабрь она выросла с 7,5 до 16% годовых. Затем ЦБ взял длинную паузу, которая длится до сих пор.

Регулятор опасается бесконтрольного роста цен и перегрева экономики, поэтому придерживается жесткой денежно-кредитной политики, чтобы снизить эти риски. Высокая ключевая ставка делает дорогими кредиты, а также повышает доходности банковских депозитов, тем самым стимулируя население и бизнес меньше занимать и тратить и больше откладывать.

Если бы ЦБ увидел, что инфляция стабильно замедляется, то уже во втором полугодии смог бы перейти к циклу снижения ставки. Но все произошло наоборот: в мае — начале июня рост цен ускорился. В результате сроки перехода к смягчению денежно-кредитной политики сдвигаются к 2025 году.

Более того, некоторые эксперты считают, что ЦБ пора отреагировать на растущую инфляцию повышением ставки, чтобы продемонстрировать рынку, что он готов действовать еще более жестко и решительно в борьбе с ней.

В майском обзоре макроэкономических трендов регулятор отмечает:

«Внутренний спрос в экономике, как государственный, так и частный, продолжает активно расти. Производство также растет, но в меньших объемах, чем увеличивается спрос. Такая ситуация объективно способствует сохранению повышенного роста цен».

По мнению ЦБ, нужно охладить спрос, чтобы замедлить инфляцию. А для этого следует ужесточить денежно-кредитные условия и нормализовать бюджетную политику. То есть поднять ключевую ставку и ограничить рост государственных расходов.

Но пока регулятор опасается действовать слишком агрессивно, ограничиваясь жесткой риторикой.

Как отреагировал рынок

В целом рынок ждал, что ключевую ставку повысят хотя бы до 17%. Слишком уж тревожные данные приходили в последнее время: рост цен ускорился, объемы кредитования остаются высокими, деловая активность и предпринимательская уверенность находятся почти на исторических максимумах, а население ждет дальнейшего роста цен и с готовностью тратит деньги.

Сами представители ЦБ говорили, что будут рассматривать повышение ключевой ставки на ближайшем заседании.

Поэтому игроки начали пытаться заранее отыграть это событие.

Как отреагировали банки. Еще с конца мая банки начали увеличивать проценты по кредитам и депозитам.

По данным платформы «Финуслуги», с 27 мая по 3 июня средние ставки по полугодовым вкладам в топ-50 банков России выросли с 14,4 до 15,1%. Это рекордный рост с ноября 2023 года, когда ЦБ резко повысил ставку с 13 до 15%.

По данным «Банки-ру», средние ставки по всем видам кредитов с начала мая выросли на 0,2—0,4 п. п. Например, Сбербанк 5 июня объявил, что повышает ставки по базовым ипотечным программам на 1,5 п. п. Минимальный процент, под который теперь можно взять жилищный кредит, составляет 18,2%. При этом максимальная ставка по потребительскому кредиту достигла 39,9%.

Таким образом, денежно-кредитные условия ужесточились даже без повышения ключевой ставки. Но теперь банки могут «откатить» условия по своим банковским продуктам — на фоне более мягкой, чем ожидалось, политики ЦБ.

Как отреагировал фондовый рынок. Инвесторы тоже попытались заранее отыграть высокую вероятность повышения ключевой ставки: в мае российские ценные бумаги заметно скорректировались.

Доходности государственных облигаций растут с начала года, несмотря на то, что с января по июнь ключевая ставка оставалась неизменной. Так, индекс государственных облигаций RGBI с начала года упал на 11%.

Дело в том, что изначально рынок был настроен слишком оптимистично: инвесторы думали, что ЦБ быстрее и резче начнет снижать ключевую ставку. Постепенно ожидания ухудшались, а цикл возможного снижения ключевой ставки сдвигался во времени вперед. Затем даже появились прогнозы скорого повышения ключевой ставки — это давило на цену долговых бумаг, но повышало потенциальную доходность для новых инвесторов.

Для рынка акций высокая ставка тоже несет скорее негативное влияние:

Высокие ставки могут оттягивать денежную ликвидность с рынка акций в депозиты и ОФЗ, где в такой ситуации значительно меньше рисков.

Компаниям становится сложнее и дороже привлекать и обслуживать кредиты. Инвестировать в эмитентов с большой долговой нагрузкой становится еще опасней.

К началу июня индекс Мосбиржи скорректировался до примерно 3200 пунктов — к локальным минимумам. Но в этом падении важную роль сыграла новость о вероятном повышении налогов с 2025 года.

После публикации ЦБ решения по ключевой ставке на фондовом рынке произошел отскок котировок до примерно 3250 пунктов.

Что дальше

Кажется, ЦБ находится в непростой ситуации. Несмотря на жесткую политику, инфляция продолжает расти. Ключевая ставка уже находится близко к историческим максимумам. Больше было только в периоды резких шоков:

В конце 2014 — начале 2015 годов — на фоне обвала цен на нефтяном рынке.

В феврале — апреле 2022 года — на фоне введения жестких санкций со стороны «недружественных» стран.

Кроме того, в России сегодня одна из самых больших реальных ставок — разница между ключевой ставкой и официальной инфляцией. Если дальше ужесточать политику, то вместо нормализации роста цен можно вызвать рецессию в экономике.

Разумеется, регулятор осознает риски, поэтому старается действовать не слишком агрессивно. Видимо, пока ситуация не кажется настолько критичной, чтобы вновь переходить к циклу повышения. Но если инфляция продолжит расти, то высока вероятность, что ставку все-таки повысят уже на следующем заседании, которое состоится 26 июля 2024 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба