10 июня 2024 Omega Global Кошкина Лика

Снижение ставки ЦБ Канады (ВоС) удивило на уходящей неделе больше всего.

Оно ожидалось рынками и на прошлом заседании глава ВоС Маклем не исключил снижение ставки в июне, но расхождение политики с ФРС приводит к вопросам.

Да, ВоС начал повышать ставки раньше ФРС, ибо Пауэлл медлил до переназначения на пост главы ФРС, опасаясь падения фондового рынка, да и стимулов в Канаде было меньше, чем в США, но тренд экономики и, как следствие, инфляции, этих стран тесно коррелирует.

ВоС остается одним из последних честных ЦБ развитых стран и снижение ставки подтверждает правильность аналогичного шага со стороны ФРС, хотя и не гарантирует его.

Снижение ставки ЕЦБ было понятно, логично и ожидаемо.

Отсутствие у ЕЦБ желания сориентировать рынки в отношении сроков и темпов дальнейшего снижения ставки объяснимо нежеланием девальвации евро, ибо падение евро приведет к росту инфляции и отсрочит дальнейшее снижение ставок ЕЦБ.

Очевидно, что ЕЦБ не уверен в начале цикла снижения ставок ФРС, ибо в данном случае он бы действовал решительнее, т.к. глава ЕЦБ Лагард заявила, что нейтральная ставка находится на гораздо более низких уровнях.

Экономические данные США, дающие ключ к риторике и прогнозам ФРС на заседании 12 июня, были смешанными.

ISM промышленности США остается в рецессии, новые заказы находятся на уровнях, исторически соответствующих глубокой рецессии.

ISM услуг неожиданно вырос с сильным ростом экспортных заказов, но занятость с февраля на уровнях рецессии.

Компоненты цен упали в обоих секторах ISM США, что указывает на снижение инфляции в мае.

Отчет JOLTs сообщил о продолжении снижения вакансий, соотношение вакансий и безработных приблизилось к уровням до пандемии, этого и жаждал ФРС для начала снижения ставок.

Нонфарм США за май – отдельная песня, несоответствие данных прокомментировали все.

Рейтинговые агентства прямо заявили, что данные не коррелируют, это же сделали независимые эксперты.

Экономисты, близкие к Белому дому, заявили, что экспертам потребуется больше знаний и усердия для расшифровки содержания нонфарма, намекая на недостаточность образования.

Хорошо, пойдем простым путем.

Отчеты по рынку труда США и Канады обычно коррелируют, майские отчеты не стали исключением.

И в США и в Канаде выросли зарплаты и уровни безработицы.

Отчет Канады показал рост рабочих мест на уровне 26,7K, из них -35,6K убыло из полной занятости, но частичная занятость выросла на 62,4K, математика 1 класса: 62,4K-35,6K=26,7K (с округлениями).

Отчет США показал рост рабочих мест на уровне 272K, при этом полная занятость снизилась на -625К, а неполная занятость выросла на 286К.

Да, в США другая методология, сезонные корректировки и так далее, но намедни Пауэлл посетил Канаду и попросил главу ВоС Маклема поделиться своими индикаторами, ибо они точнее ФРС.

Комментировать не хочется, вывод по нонфарму написала ранее.

Я не знаю как ФРС будет учитывать нонфарм.

Негласный инсайдер ФРС Ник Тимираос заявил, что майский нонфарм вообще не повлияет на решение ФРС, ибо никто ставку в июне не собирался снижать, все ждут летних отпусков, а к сентябрю будет яснее.

Действительно, зачем заморачиваться, в конце августа на Джексон-Хоул логично объявить о победе над инфляцией и в сентябре снизить ставку.

Но инфляция CPI США 12 июня может повлиять как минимум на риторику, а может и на прогнозы ФРС.

Снижение инфляции по данным логично в мае и дебатам Трампа и Байдена сие только поможет, хотя и меньше, чем согласие вести дебаты сидя.

По ВА/ТА:

— Евродоллар.

Подволну вверх не нарисовали, хотя по индексу доллара она есть.

Если ФА 12 июня не сломает ВА: логичен сильный рост.

— S&P500.

Фондовые рынки перехаили по плану, но в идеальном варианте нужна ещё минимум одна волна вверх перед коррекцией вниз.

Вводная к открытию недели

Неделя начнется с геополитических новостей, что становится привычным.

Согласно первым подсчетам, на выборах в Европарламент левоцентристские и правоцентристские партии сохранят свое большинство.

Правоцентристская группа ЕНП, к которой принадлежит глава Еврокомиссии Урсула фон дер Ляйен, получит 186 мест, что в совокупности даст ей и социалистам, демократам и либералам 401 мест из 720.

Аутсайдерами выборов стали правящие партии Франции и Германии.

Президент Франции Макрон после того, как его партия на выборах в Европарламент набрала всего 15% против 32% у Марин Ле Пен, объявил досрочные выборы в парламент Франции, первый и второй туры пройдут 30 июня и 7 июля.

Партия канцлера Германии СДПГ Шольца на выборах в Европарламент получила 14%, его союзники по правящей коалиции зеленые и свободные демократы набрали 12% и 5% соответственно.

Для Шольца откровенным позором стало то, что партия «Альтернатива для Германии» набрала 16%, а ведь это партия считается профашистской, но для Германии риска нет, ибо на выборах в Европарламент лидировал блок бу Меркель с 30%.

Однако, при оглашении досрочных выборах в парламент Шольц лишится поста канцлера, в отличие от Макрона, который останется у власти, поэтому Германия пока молчит.

Оглашение Макроном досрочных выборов в парламент Франции привело к падению евро.

Бенни Ганц вышел из состава чрезвычайного правительства Израиля.

Ганц, один из трех человек в военном кабинете, заявил на пресс-конференции, что Нетаньяху мешает Израилю добиться «истинной победы» в войне против ХАМАС, т.к. «роковые стратегические решения принимаются с нерешительностью и промедлением по политическим соображениям».

Он призвал провести выборы осенью, в первую годовщину терактов в Израиле, которые приведут к созданию подлинного правительства единства.

Ганц заявил, что поддерживает соглашение о прекращении огня, одобренное военным кабинетом и принципы которого были представлены Байденом, и Нетаньяху должен набраться мужества и воплотить план соглашения.

Отставка Ганца не рассматривается как непосредственная угроза правительству, но это поставит Нетаньяху в более сильную зависимость от правых партнеров по коалиции, являющихся ястребами в войне.

На предстоящей неделе главным будет заседание ФРС в среду, но реакция участников рынка на прогнозы и риторику ФРС будет зависеть от качества отчета по инфляции CPI США, который выйдет за несколько часов до оглашения решения ФРС и пресс-конференции Пауэлла.

Ожидается, что общая инфляция CPI США упадет по месяцу по причине падения цен на нефть (цены на нефть стали главной причиной роста инфляции в апреле), но главное внимание будет на базовую инфляцию CPI США, особенно на динамику инфляции в секторе услуг и жилья.

Если новости по инфляции будут позитивными, а компоненты цен в составе ISM промышленности услуг предполагают снижение инфляции, то инвесторы будут оценивать прогнозы и риторику членов ФРС с точки зрения наполовину полного стакана.

Мартовские прогнозы членов ФРС предполагали 3 снижения ставки в этом году, после публикации майского нонфарма рынки ожидают только 1 снижение ставки в этом году.

Исходя из высказываний членов ФРС и логики, кардинальный пересмотр прогнозов по ставкам на заседании в среду маловероятен, логично изменение до 2 снижений ставки в этом году, а если инфляция продолжит упорствовать на фоне роста рынка труда и экономики: члены ФРС могут опять пересмотреть прогнозы на заседании в сентябре.

Два снижения ставки по прогнозам членов ФРС это больше, нежели сейчас ожидают рынки, что уже позитивно, но все равно это меньше, нежели прогнозы по 3 снижениям ставки ранее, поэтому важен отчет по инфляции CPI США.

Пауэлл уже давно научился подавать как голубиные, так и ястребиные сигналы в ходе пресс-конференции, поэтому каждый инвестор найдет подтверждение своим страхам/желаниям, но в конечном счете роль сыграет позиционирование, а кардинально изменить позиционирование может отчет по инфляции CPI США.

Т.е. как ни крути: экономические отчеты США по-прежнему важнее словоблудия членов ФРС.

Заседание ЦБ Японии (ВоЯ) станет ещё одним важным событием предстоящей недели.

Слабость иены уже наносит вред компаниям Японии, интервенции правительства Японии приводят только к продажам иены на росте, запрос Японии в рамках G7 на совместную интервенцию не получил поддержки, судя по заявлениям Йеллен США порекомендовали Японии разобраться с монетизацией госдолга и не отвлекать их от обсуждения сценария Третьей Мировой волны.

Согласно инсайдам ВоЯ может на предстоящем заседании огласить о сокращении QE, что приведет к росту иены, но размер имеет значение.

Ставка, согласно тем же инсайдам, на этот раз останется неизменной.

Сокращение QE ВоЯ станет негативным для аппетита к риску, ибо ликвидность ВоЯ поддерживает мировые рынки.

Отчеты Британии важны для динамики валютного рынка.

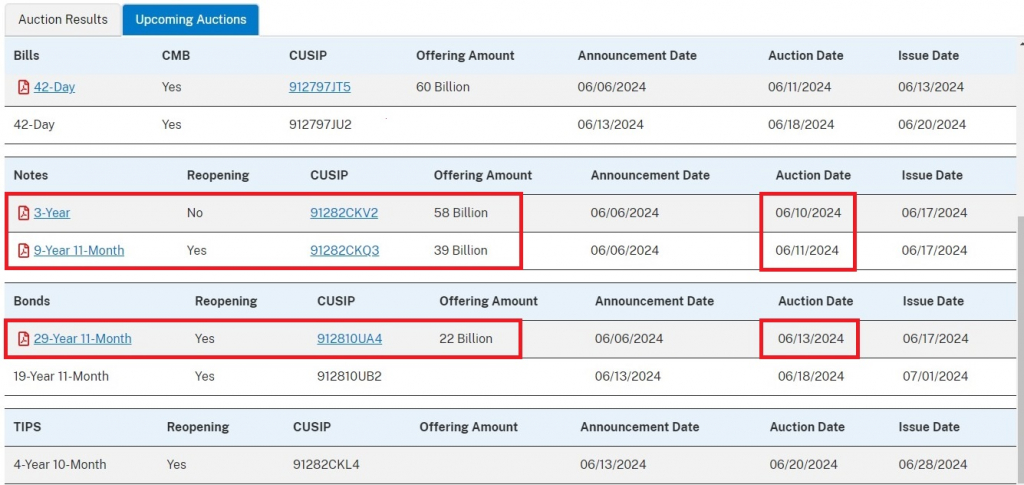

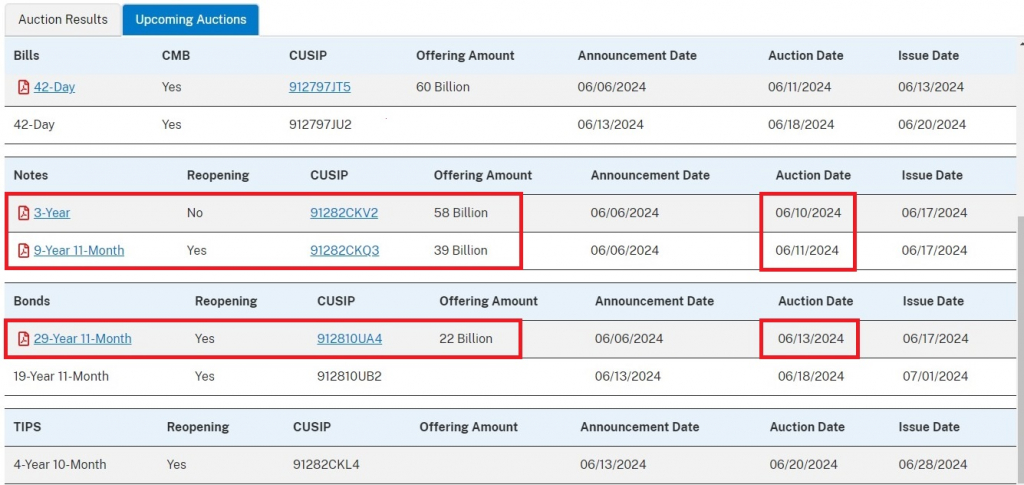

Минфин США на предстоящей неделе заберет долларовой ликвидности в размере 365 млрд долларов, важные аукционы состоятся в понедельник, вторник и четверг.

Картинки оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Выходной в Китае, Гонконге, Австралии.

Саммит БРИКС 10-11 июня.

Аукцион 3-летних ГКО США.

— Вторник:

Отчет по рынку труда Британии.

Аукцион 10-летних ГКО США.

— Среда:

Отчет по инфляции в Китае.

Блок данных Британии во главе с ВВП.

Инфляция цен потребителей США.

Заседание ФРС.

— Четверг:

Саммит G7 13-15 июня.

Отчет по рынку труда Австралии.

Инфляция цен производителей США.

Недельные заявки США по безработице.

Аукцион 30-летних ГКО США.

— Пятница:

Заседание ЦБ Японии (ВоЯ).

Исследование настроений потребителей США по версии Мичигана.

Оно ожидалось рынками и на прошлом заседании глава ВоС Маклем не исключил снижение ставки в июне, но расхождение политики с ФРС приводит к вопросам.

Да, ВоС начал повышать ставки раньше ФРС, ибо Пауэлл медлил до переназначения на пост главы ФРС, опасаясь падения фондового рынка, да и стимулов в Канаде было меньше, чем в США, но тренд экономики и, как следствие, инфляции, этих стран тесно коррелирует.

ВоС остается одним из последних честных ЦБ развитых стран и снижение ставки подтверждает правильность аналогичного шага со стороны ФРС, хотя и не гарантирует его.

Снижение ставки ЕЦБ было понятно, логично и ожидаемо.

Отсутствие у ЕЦБ желания сориентировать рынки в отношении сроков и темпов дальнейшего снижения ставки объяснимо нежеланием девальвации евро, ибо падение евро приведет к росту инфляции и отсрочит дальнейшее снижение ставок ЕЦБ.

Очевидно, что ЕЦБ не уверен в начале цикла снижения ставок ФРС, ибо в данном случае он бы действовал решительнее, т.к. глава ЕЦБ Лагард заявила, что нейтральная ставка находится на гораздо более низких уровнях.

Экономические данные США, дающие ключ к риторике и прогнозам ФРС на заседании 12 июня, были смешанными.

ISM промышленности США остается в рецессии, новые заказы находятся на уровнях, исторически соответствующих глубокой рецессии.

ISM услуг неожиданно вырос с сильным ростом экспортных заказов, но занятость с февраля на уровнях рецессии.

Компоненты цен упали в обоих секторах ISM США, что указывает на снижение инфляции в мае.

Отчет JOLTs сообщил о продолжении снижения вакансий, соотношение вакансий и безработных приблизилось к уровням до пандемии, этого и жаждал ФРС для начала снижения ставок.

Нонфарм США за май – отдельная песня, несоответствие данных прокомментировали все.

Рейтинговые агентства прямо заявили, что данные не коррелируют, это же сделали независимые эксперты.

Экономисты, близкие к Белому дому, заявили, что экспертам потребуется больше знаний и усердия для расшифровки содержания нонфарма, намекая на недостаточность образования.

Хорошо, пойдем простым путем.

Отчеты по рынку труда США и Канады обычно коррелируют, майские отчеты не стали исключением.

И в США и в Канаде выросли зарплаты и уровни безработицы.

Отчет Канады показал рост рабочих мест на уровне 26,7K, из них -35,6K убыло из полной занятости, но частичная занятость выросла на 62,4K, математика 1 класса: 62,4K-35,6K=26,7K (с округлениями).

Отчет США показал рост рабочих мест на уровне 272K, при этом полная занятость снизилась на -625К, а неполная занятость выросла на 286К.

Да, в США другая методология, сезонные корректировки и так далее, но намедни Пауэлл посетил Канаду и попросил главу ВоС Маклема поделиться своими индикаторами, ибо они точнее ФРС.

Комментировать не хочется, вывод по нонфарму написала ранее.

Я не знаю как ФРС будет учитывать нонфарм.

Негласный инсайдер ФРС Ник Тимираос заявил, что майский нонфарм вообще не повлияет на решение ФРС, ибо никто ставку в июне не собирался снижать, все ждут летних отпусков, а к сентябрю будет яснее.

Действительно, зачем заморачиваться, в конце августа на Джексон-Хоул логично объявить о победе над инфляцией и в сентябре снизить ставку.

Но инфляция CPI США 12 июня может повлиять как минимум на риторику, а может и на прогнозы ФРС.

Снижение инфляции по данным логично в мае и дебатам Трампа и Байдена сие только поможет, хотя и меньше, чем согласие вести дебаты сидя.

По ВА/ТА:

— Евродоллар.

Подволну вверх не нарисовали, хотя по индексу доллара она есть.

Если ФА 12 июня не сломает ВА: логичен сильный рост.

— S&P500.

Фондовые рынки перехаили по плану, но в идеальном варианте нужна ещё минимум одна волна вверх перед коррекцией вниз.

Вводная к открытию недели

Неделя начнется с геополитических новостей, что становится привычным.

Согласно первым подсчетам, на выборах в Европарламент левоцентристские и правоцентристские партии сохранят свое большинство.

Правоцентристская группа ЕНП, к которой принадлежит глава Еврокомиссии Урсула фон дер Ляйен, получит 186 мест, что в совокупности даст ей и социалистам, демократам и либералам 401 мест из 720.

Аутсайдерами выборов стали правящие партии Франции и Германии.

Президент Франции Макрон после того, как его партия на выборах в Европарламент набрала всего 15% против 32% у Марин Ле Пен, объявил досрочные выборы в парламент Франции, первый и второй туры пройдут 30 июня и 7 июля.

Партия канцлера Германии СДПГ Шольца на выборах в Европарламент получила 14%, его союзники по правящей коалиции зеленые и свободные демократы набрали 12% и 5% соответственно.

Для Шольца откровенным позором стало то, что партия «Альтернатива для Германии» набрала 16%, а ведь это партия считается профашистской, но для Германии риска нет, ибо на выборах в Европарламент лидировал блок бу Меркель с 30%.

Однако, при оглашении досрочных выборах в парламент Шольц лишится поста канцлера, в отличие от Макрона, который останется у власти, поэтому Германия пока молчит.

Оглашение Макроном досрочных выборов в парламент Франции привело к падению евро.

Бенни Ганц вышел из состава чрезвычайного правительства Израиля.

Ганц, один из трех человек в военном кабинете, заявил на пресс-конференции, что Нетаньяху мешает Израилю добиться «истинной победы» в войне против ХАМАС, т.к. «роковые стратегические решения принимаются с нерешительностью и промедлением по политическим соображениям».

Он призвал провести выборы осенью, в первую годовщину терактов в Израиле, которые приведут к созданию подлинного правительства единства.

Ганц заявил, что поддерживает соглашение о прекращении огня, одобренное военным кабинетом и принципы которого были представлены Байденом, и Нетаньяху должен набраться мужества и воплотить план соглашения.

Отставка Ганца не рассматривается как непосредственная угроза правительству, но это поставит Нетаньяху в более сильную зависимость от правых партнеров по коалиции, являющихся ястребами в войне.

На предстоящей неделе главным будет заседание ФРС в среду, но реакция участников рынка на прогнозы и риторику ФРС будет зависеть от качества отчета по инфляции CPI США, который выйдет за несколько часов до оглашения решения ФРС и пресс-конференции Пауэлла.

Ожидается, что общая инфляция CPI США упадет по месяцу по причине падения цен на нефть (цены на нефть стали главной причиной роста инфляции в апреле), но главное внимание будет на базовую инфляцию CPI США, особенно на динамику инфляции в секторе услуг и жилья.

Если новости по инфляции будут позитивными, а компоненты цен в составе ISM промышленности услуг предполагают снижение инфляции, то инвесторы будут оценивать прогнозы и риторику членов ФРС с точки зрения наполовину полного стакана.

Мартовские прогнозы членов ФРС предполагали 3 снижения ставки в этом году, после публикации майского нонфарма рынки ожидают только 1 снижение ставки в этом году.

Исходя из высказываний членов ФРС и логики, кардинальный пересмотр прогнозов по ставкам на заседании в среду маловероятен, логично изменение до 2 снижений ставки в этом году, а если инфляция продолжит упорствовать на фоне роста рынка труда и экономики: члены ФРС могут опять пересмотреть прогнозы на заседании в сентябре.

Два снижения ставки по прогнозам членов ФРС это больше, нежели сейчас ожидают рынки, что уже позитивно, но все равно это меньше, нежели прогнозы по 3 снижениям ставки ранее, поэтому важен отчет по инфляции CPI США.

Пауэлл уже давно научился подавать как голубиные, так и ястребиные сигналы в ходе пресс-конференции, поэтому каждый инвестор найдет подтверждение своим страхам/желаниям, но в конечном счете роль сыграет позиционирование, а кардинально изменить позиционирование может отчет по инфляции CPI США.

Т.е. как ни крути: экономические отчеты США по-прежнему важнее словоблудия членов ФРС.

Заседание ЦБ Японии (ВоЯ) станет ещё одним важным событием предстоящей недели.

Слабость иены уже наносит вред компаниям Японии, интервенции правительства Японии приводят только к продажам иены на росте, запрос Японии в рамках G7 на совместную интервенцию не получил поддержки, судя по заявлениям Йеллен США порекомендовали Японии разобраться с монетизацией госдолга и не отвлекать их от обсуждения сценария Третьей Мировой волны.

Согласно инсайдам ВоЯ может на предстоящем заседании огласить о сокращении QE, что приведет к росту иены, но размер имеет значение.

Ставка, согласно тем же инсайдам, на этот раз останется неизменной.

Сокращение QE ВоЯ станет негативным для аппетита к риску, ибо ликвидность ВоЯ поддерживает мировые рынки.

Отчеты Британии важны для динамики валютного рынка.

Минфин США на предстоящей неделе заберет долларовой ликвидности в размере 365 млрд долларов, важные аукционы состоятся в понедельник, вторник и четверг.

Картинки оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Выходной в Китае, Гонконге, Австралии.

Саммит БРИКС 10-11 июня.

Аукцион 3-летних ГКО США.

— Вторник:

Отчет по рынку труда Британии.

Аукцион 10-летних ГКО США.

— Среда:

Отчет по инфляции в Китае.

Блок данных Британии во главе с ВВП.

Инфляция цен потребителей США.

Заседание ФРС.

— Четверг:

Саммит G7 13-15 июня.

Отчет по рынку труда Австралии.

Инфляция цен производителей США.

Недельные заявки США по безработице.

Аукцион 30-летних ГКО США.

— Пятница:

Заседание ЦБ Японии (ВоЯ).

Исследование настроений потребителей США по версии Мичигана.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба