26 сентября 2024 Ренессанс Капитал | Инарктика

Описание компании

Инарктика - лидер российского рынка в секторе товарного выращивания рыбы (аквакультуры). Является вертикально – интегрированной компанией, осуществля- ющей полный цикл производства красной рыбы (атлантического лосося и радужной форели) на 13 собственных фермах в Баренцевом море и Карелии. На Мосбирже торгуются акции компании с тикером AQUA.

Показатели

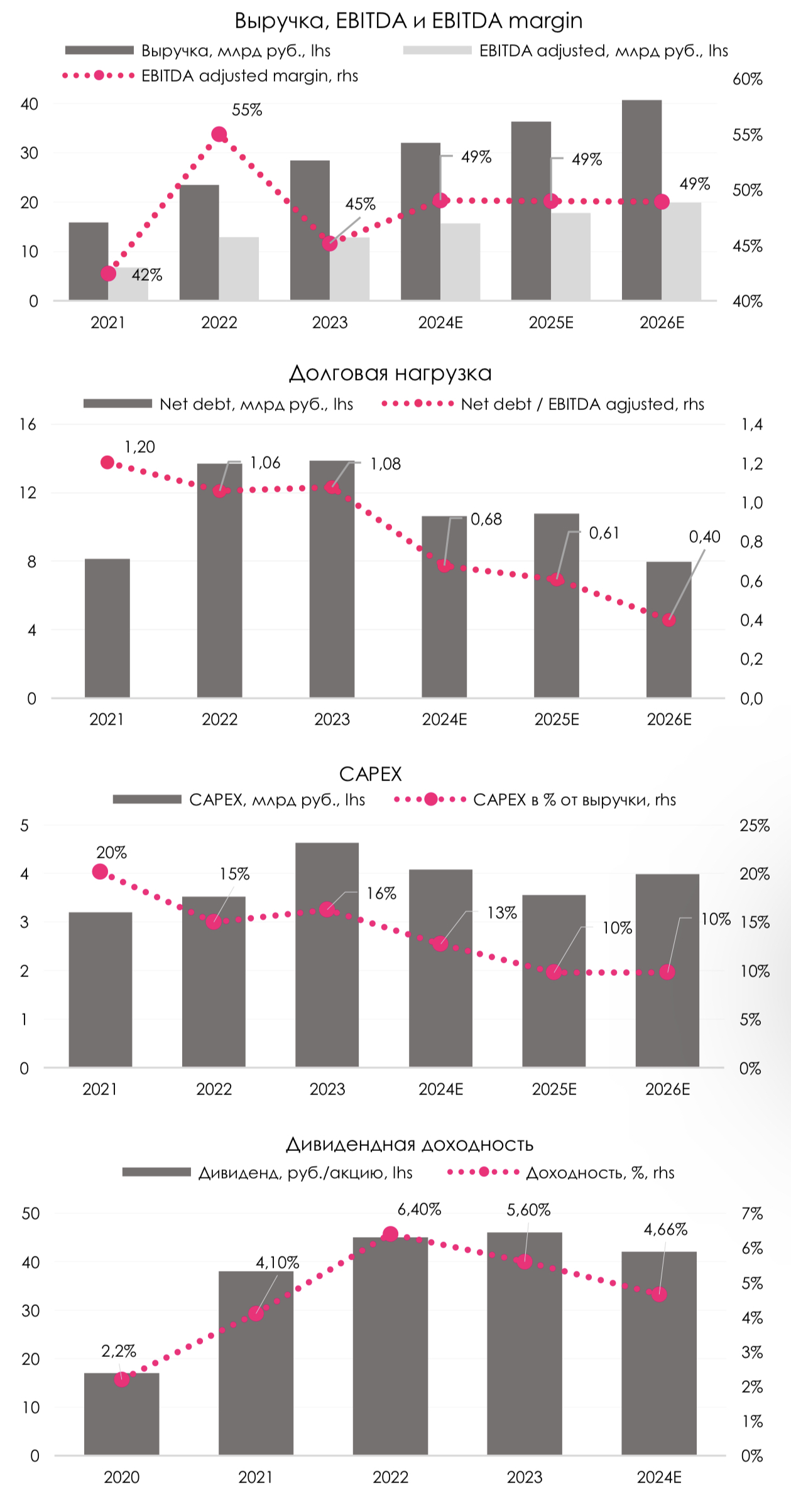

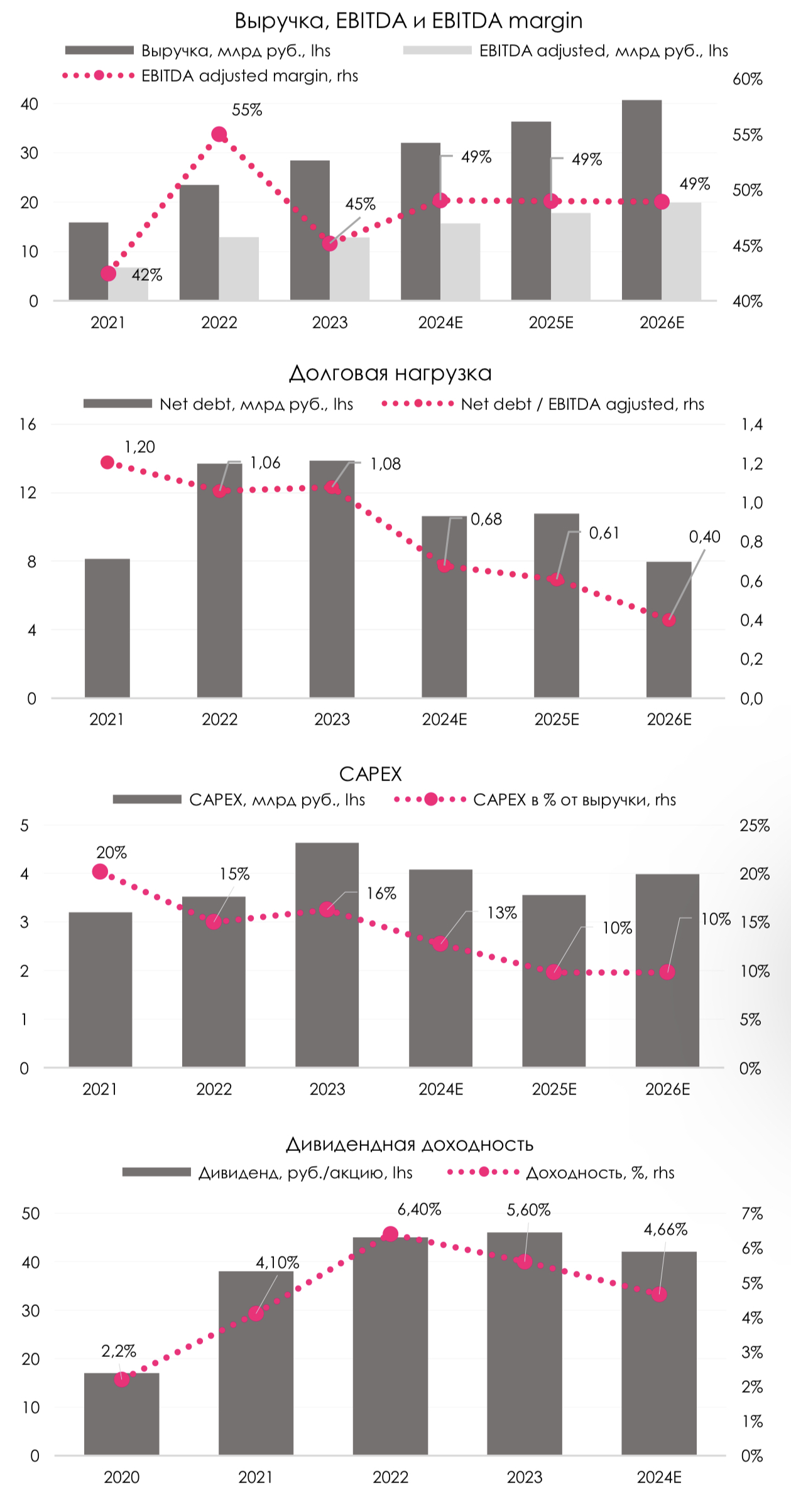

Среднегодовой прирост выручки за 3 года (3-y CAGR) с 2020 по 2023 гг. составил 51%. В 1П 2024 г. выручка достигла 18,83 млрд руб. (+41% г/г). Скорр. EBITDA по итогам 1П 2024 г. увеличилась на 17% г/г до 7,4 млрд руб. Рентабельность по скорр. EBITDA снизилась на 9 п.п. по сравнению с 1П 2023 г., составив 40%. По итогам полугодия компания получила чистый убыток в 1,4 млрд руб. из-за переоценки биологических активов. PayoutRatioпо дивидендам составляет ~40%. Историческая годовая дивидендная доходность составляет 4-6%.

Инвестиционный тезис

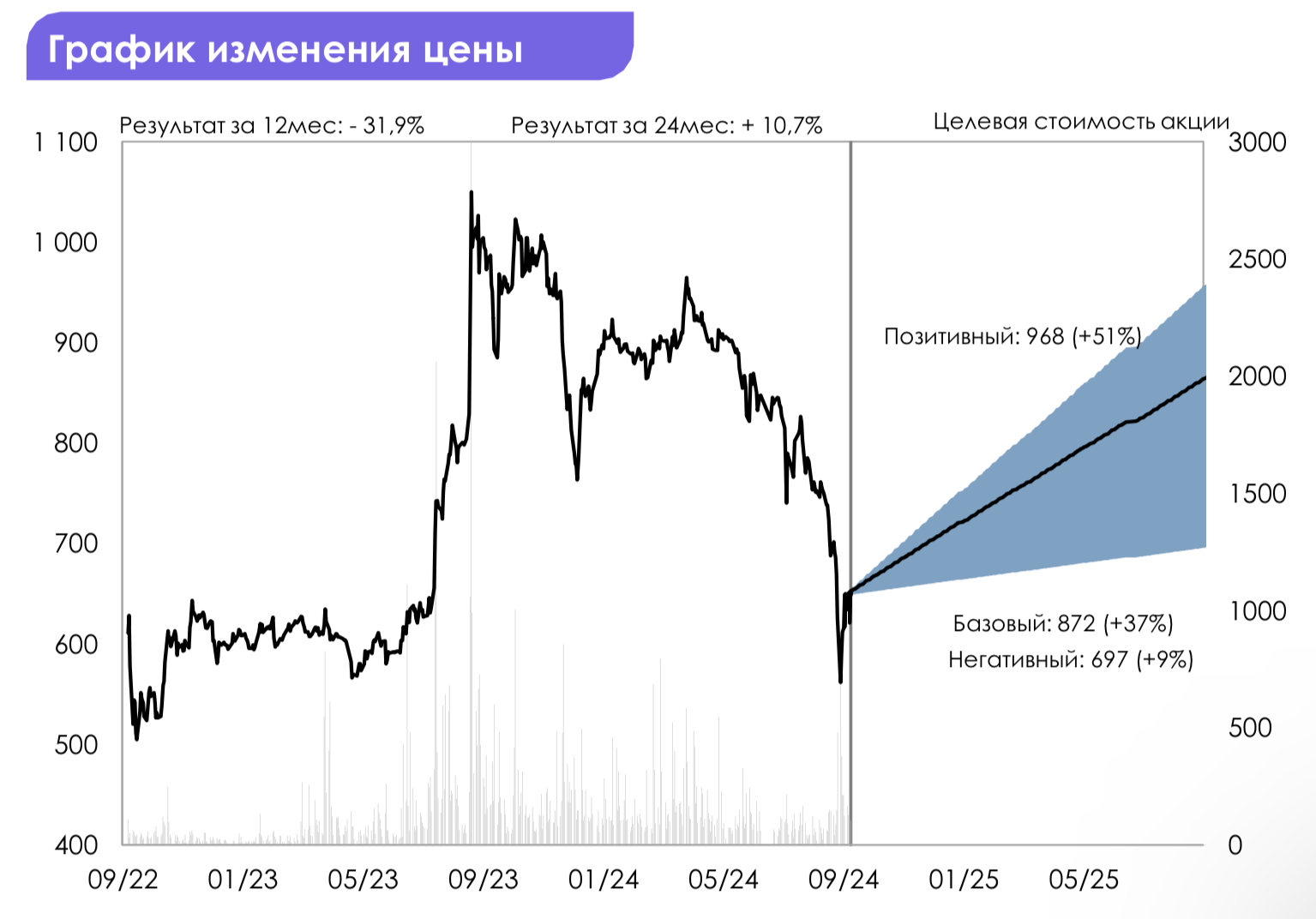

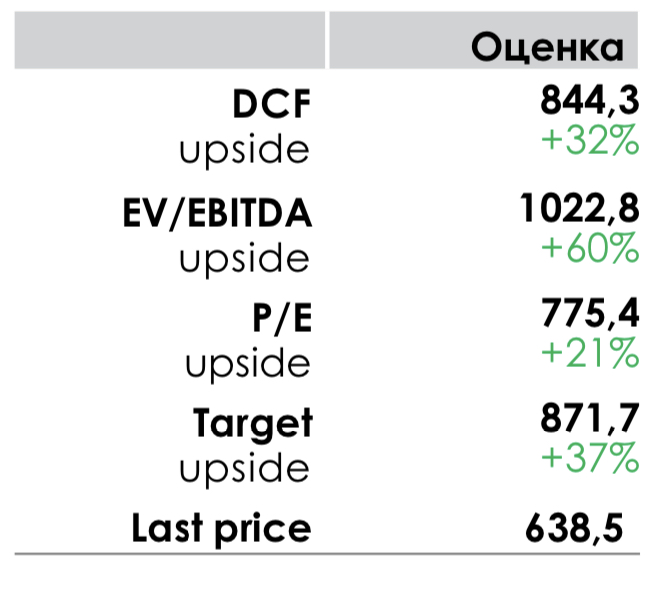

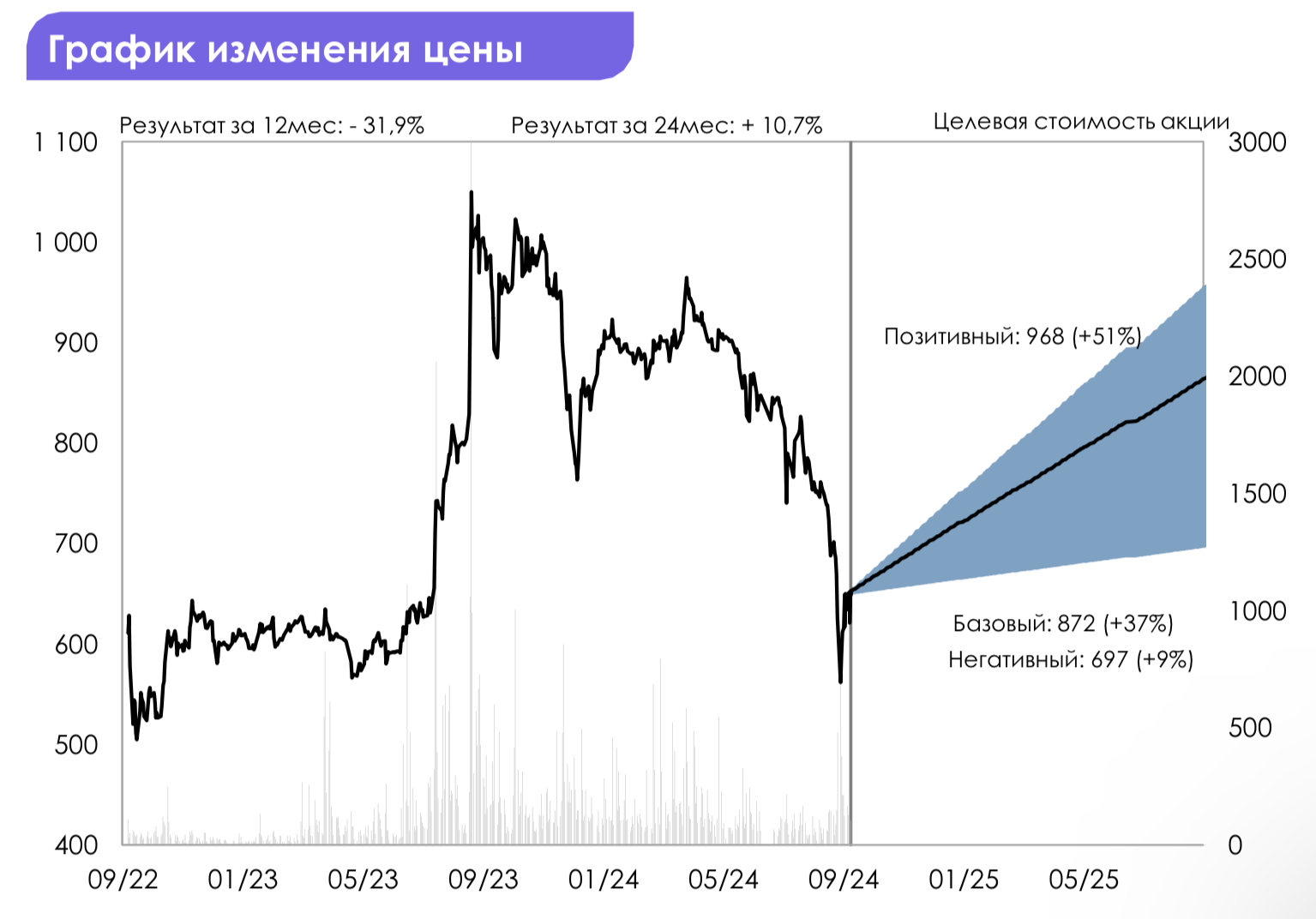

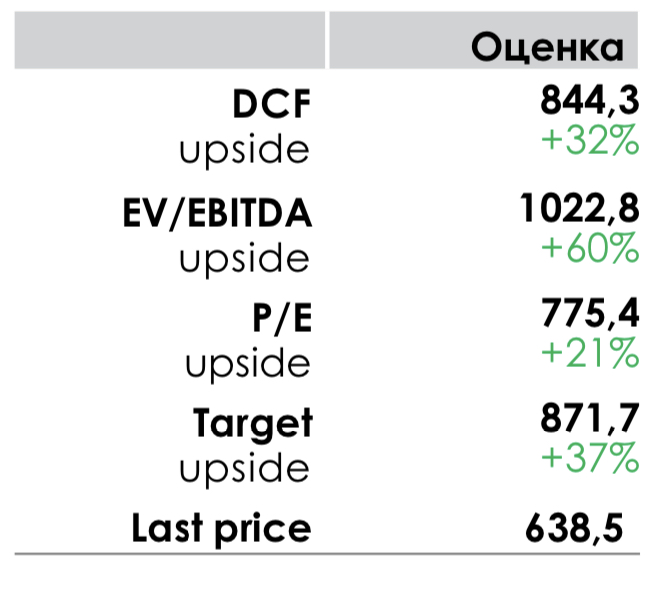

Мы рекомендуем покупать акции компании Инарктика на среднесрочном и долгосрочном инвестиционном горизонте. Наша базовая оценка стоимости акций основана на взвешенном среднем, полученном из оценки DCF (вес 50% в оценке стоимости) базового сценария и целевого значения мультипликаторов P/E 5,9х и EV/EBITDA 5,0x (вес по 25% каждый). Данная оценка дает нам целевую стоимость акции компании 871,7 рублей (потенциал роста цены ~36,5%) на инвестиционном горизонте от 6 до 12 месяцев.

Сравнение с конкурентами

Ключевыми конкурентами Инарктики являются: Mowi ASA, SalMar, Leroy Seafood Group и P/F Bakkafrost, акции которых торгуются на зарубежных биржах. На фоне конкурентов Инарктика обладает самым высоким темпом роста выручки, поддерживая самый высокий уровень рентабельности EBITDA.

Инарктика – лидер в сегменте товарного выращивания атлантического лосося и морской форели в России. Доля компании на рынке производства всего аквакультурного лосося, выращенного в России, составляет более 70%. Являясь вертикально-интегрированной компанией, Инарктика контролирует весь процесс производства, от выращивания до продажи. База участков включает в себя 33 участка для выращивания рыбы, 13 ферм в акватории Баренцева моря в Мурманской области, а также в озерах Республики Карелия.

По состоянию на конец 2023 года основными владельцами компании являются: ЗПИФ «Риэлти Кэпитал», находящийся под управлением ООО «УК Свиньин и партнеры» - 24,99%, Максим Воробьев – 23,53%, АО «ИГС Инвест» – 17,24%, ЗПИФ «Развитие» – 7,71%, Илья Соснов – 2,25%, прочие акционеры – 6,28%. Акции Инарктики торгуются на Московской бирже, 18% акций находятся в свободном обращении. В ноябре 2023 года компания произвела SPO. Акции входят в состав индекса МосБиржи Широкого рынка (MOEXBMI) с весом 0,16%. В 2024 году АКРА повысило кредитный рейтинг компании с уровня А до уровня А+ со стабильным прогнозом.

Драйверы роста

Налоговые льготы

Дочерняя компания Группы – ООО «Инарктика Северо-Запад» имеет статус сельскохозяйственного производителя, что, согласно п. 1.3., ст. 284 НК РФ, снижает для неё ставку налога на прибыль с 20% до 0%. Тем самым, компания полностью освобождается от уплаты налога, связанного с реализацией произведённой продукции. Кроме того, дополнительным стимулом для развития отрасли стало снижение с 1 января 2022 года был налога на добавленную стоимость при реализации форели.

Государственные меры поддержки

Государство оказывает достаточно широкий спектр мер поддержки, включающих субсидии по кредитам, инвестиционные программы, льготное страхование биологических активов и компенсацию части капитальных затрат. Руководитель Федерального агентства по рыболовству И. Шестаков в аналитическом отчете «Мировая продовольственная безопасность и международная торговля продукцией АПК 2023/24» отмечает, что для компаний-экспортеров сохраняются льготные краткосрочные кредиты для ремонта судов и закупки рыбопосадочного материала, инвестиционные кредиты на строительство перерабатывающих мощностей, а также затраты на транспортировку рыбной продукции.

Консолидация отрасли

У компании нет конкурентов на протяжении всей береговой линии Баренцева моря и озер Карелии, где расположены ключевые рыбоводные участки Инарктики. Кроме того, снижается конкуренция и с зарубежными производителями: за 5 лет объем импорта атлантического лосося (семги) упал почти вдвое и составил в 2023 г. 44 тыс. тонн, по данным Рыбного союза. При этом с 2022 года полностью прекратились поставки охлажденной продукции - до введения санкций она поступала с Фарерских островов и из Норвегии. Доля импортной семги на российском рынке снизилась с практически 90% в 2018 г. до 35% в 2023 г. Логистическая близость к конечному потребителю добавляет особое преимущество российскому производителю, позволяя удерживать высокие цены и консолидировать отрасль.

Оценка

В базовом сценарии оценки DCF мы используем следующие предположения: показатель TGR 1,0%, WACC 17,1%. Наша базовая оценка стоимости акций основана на взвешенном среднем, полученным из оценки DCF (вес 50% в оценке стоимости) базового сценария и целевого значения мультипликаторов P/E 5,9 х и EV/EBITDA 5,0х (вес по 25% каждый). Данная оценка дает нам целевую стоимость акций компании 871,7 рублей на инвестиционном горизонте от 6 до 12 месяцев.

Чувствительность цены акции, полученной c помощью DCF модели в зависимости от изменения роста в терминальном периоде (TGR/ по вертикали) и ставки дисконтирования WACC (по горизонтали), представлена в таблице ниже.

Инарктика - лидер российского рынка в секторе товарного выращивания рыбы (аквакультуры). Является вертикально – интегрированной компанией, осуществля- ющей полный цикл производства красной рыбы (атлантического лосося и радужной форели) на 13 собственных фермах в Баренцевом море и Карелии. На Мосбирже торгуются акции компании с тикером AQUA.

Показатели

Среднегодовой прирост выручки за 3 года (3-y CAGR) с 2020 по 2023 гг. составил 51%. В 1П 2024 г. выручка достигла 18,83 млрд руб. (+41% г/г). Скорр. EBITDA по итогам 1П 2024 г. увеличилась на 17% г/г до 7,4 млрд руб. Рентабельность по скорр. EBITDA снизилась на 9 п.п. по сравнению с 1П 2023 г., составив 40%. По итогам полугодия компания получила чистый убыток в 1,4 млрд руб. из-за переоценки биологических активов. PayoutRatioпо дивидендам составляет ~40%. Историческая годовая дивидендная доходность составляет 4-6%.

Инвестиционный тезис

Мы рекомендуем покупать акции компании Инарктика на среднесрочном и долгосрочном инвестиционном горизонте. Наша базовая оценка стоимости акций основана на взвешенном среднем, полученном из оценки DCF (вес 50% в оценке стоимости) базового сценария и целевого значения мультипликаторов P/E 5,9х и EV/EBITDA 5,0x (вес по 25% каждый). Данная оценка дает нам целевую стоимость акции компании 871,7 рублей (потенциал роста цены ~36,5%) на инвестиционном горизонте от 6 до 12 месяцев.

Сравнение с конкурентами

Ключевыми конкурентами Инарктики являются: Mowi ASA, SalMar, Leroy Seafood Group и P/F Bakkafrost, акции которых торгуются на зарубежных биржах. На фоне конкурентов Инарктика обладает самым высоким темпом роста выручки, поддерживая самый высокий уровень рентабельности EBITDA.

Инарктика – лидер в сегменте товарного выращивания атлантического лосося и морской форели в России. Доля компании на рынке производства всего аквакультурного лосося, выращенного в России, составляет более 70%. Являясь вертикально-интегрированной компанией, Инарктика контролирует весь процесс производства, от выращивания до продажи. База участков включает в себя 33 участка для выращивания рыбы, 13 ферм в акватории Баренцева моря в Мурманской области, а также в озерах Республики Карелия.

По состоянию на конец 2023 года основными владельцами компании являются: ЗПИФ «Риэлти Кэпитал», находящийся под управлением ООО «УК Свиньин и партнеры» - 24,99%, Максим Воробьев – 23,53%, АО «ИГС Инвест» – 17,24%, ЗПИФ «Развитие» – 7,71%, Илья Соснов – 2,25%, прочие акционеры – 6,28%. Акции Инарктики торгуются на Московской бирже, 18% акций находятся в свободном обращении. В ноябре 2023 года компания произвела SPO. Акции входят в состав индекса МосБиржи Широкого рынка (MOEXBMI) с весом 0,16%. В 2024 году АКРА повысило кредитный рейтинг компании с уровня А до уровня А+ со стабильным прогнозом.

Драйверы роста

Налоговые льготы

Дочерняя компания Группы – ООО «Инарктика Северо-Запад» имеет статус сельскохозяйственного производителя, что, согласно п. 1.3., ст. 284 НК РФ, снижает для неё ставку налога на прибыль с 20% до 0%. Тем самым, компания полностью освобождается от уплаты налога, связанного с реализацией произведённой продукции. Кроме того, дополнительным стимулом для развития отрасли стало снижение с 1 января 2022 года был налога на добавленную стоимость при реализации форели.

Государственные меры поддержки

Государство оказывает достаточно широкий спектр мер поддержки, включающих субсидии по кредитам, инвестиционные программы, льготное страхование биологических активов и компенсацию части капитальных затрат. Руководитель Федерального агентства по рыболовству И. Шестаков в аналитическом отчете «Мировая продовольственная безопасность и международная торговля продукцией АПК 2023/24» отмечает, что для компаний-экспортеров сохраняются льготные краткосрочные кредиты для ремонта судов и закупки рыбопосадочного материала, инвестиционные кредиты на строительство перерабатывающих мощностей, а также затраты на транспортировку рыбной продукции.

Консолидация отрасли

У компании нет конкурентов на протяжении всей береговой линии Баренцева моря и озер Карелии, где расположены ключевые рыбоводные участки Инарктики. Кроме того, снижается конкуренция и с зарубежными производителями: за 5 лет объем импорта атлантического лосося (семги) упал почти вдвое и составил в 2023 г. 44 тыс. тонн, по данным Рыбного союза. При этом с 2022 года полностью прекратились поставки охлажденной продукции - до введения санкций она поступала с Фарерских островов и из Норвегии. Доля импортной семги на российском рынке снизилась с практически 90% в 2018 г. до 35% в 2023 г. Логистическая близость к конечному потребителю добавляет особое преимущество российскому производителю, позволяя удерживать высокие цены и консолидировать отрасль.

Оценка

В базовом сценарии оценки DCF мы используем следующие предположения: показатель TGR 1,0%, WACC 17,1%. Наша базовая оценка стоимости акций основана на взвешенном среднем, полученным из оценки DCF (вес 50% в оценке стоимости) базового сценария и целевого значения мультипликаторов P/E 5,9 х и EV/EBITDA 5,0х (вес по 25% каждый). Данная оценка дает нам целевую стоимость акций компании 871,7 рублей на инвестиционном горизонте от 6 до 12 месяцев.

Чувствительность цены акции, полученной c помощью DCF модели в зависимости от изменения роста в терминальном периоде (TGR/ по вертикали) и ставки дисконтирования WACC (по горизонтали), представлена в таблице ниже.

http://elitetrader.ru/uploads/posts/2011-07/1311600120_d023de44ebf2f28d7290172d01b66d93.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба