8 октября 2024 БКС Экспресс | Озон Фармацевтика

ПАО «Озон Фармацевтика» — крупный производитель низкомолекулярных лекарственных препаратов, лидер по количеству регистрационных удостоверений, компания с высокой рентабельностью. Озон Фармацевтика планирует первичное размещение на Мосбирже. В этом отчете раскрываем инвестиционный кейс компании и обсуждаем ее возможную оценку на основе имеющейся информации.

Главное

• Компания разрабатывает и производит лекарственные средства на своих площадках. Препараты для сердечно-сосудистой (30%) и нервной систем (18%) — около половины валовой выручки в 2023 г.

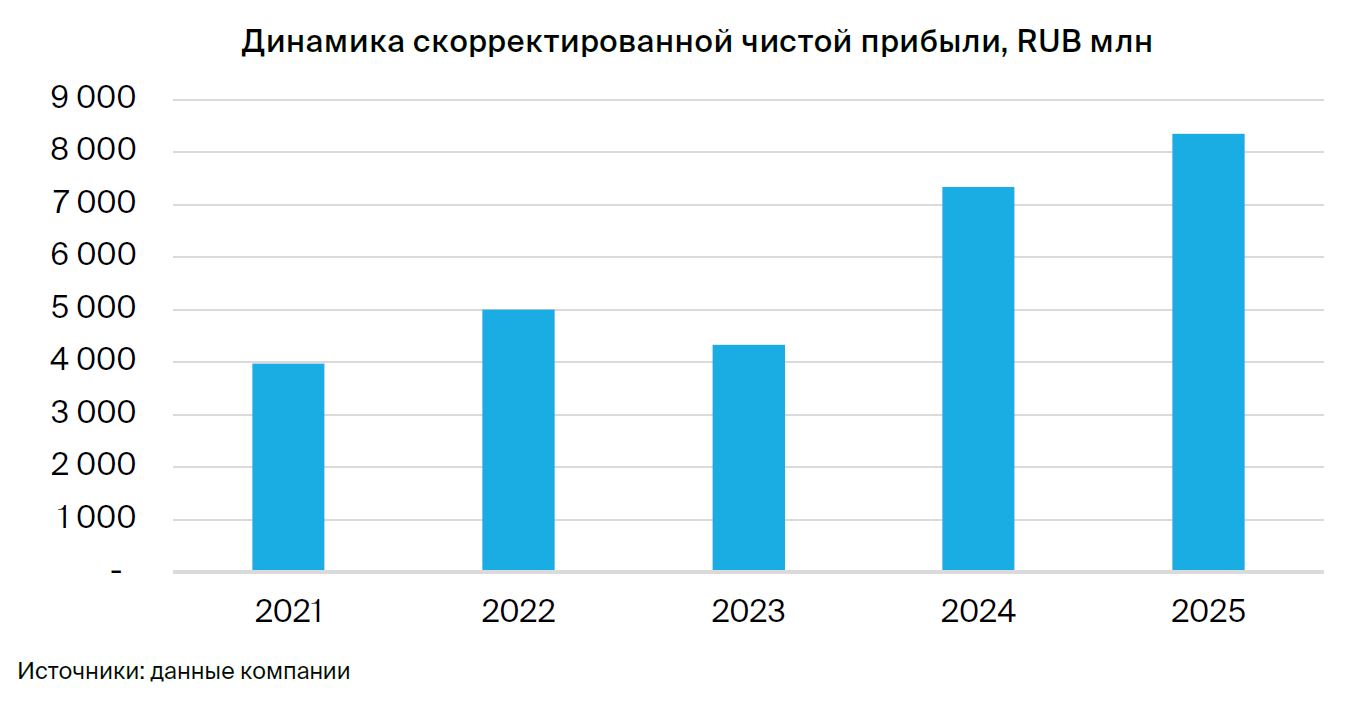

• Чистая прибыль за 2023 г. выросла до 4 млрд руб., за I полугодие 2024 г. — 2,8 млрд руб.

• Наш прогноз чистой выручки на 2024 г.: рост в размере 30% г/г, до порядка 25,6 млрд руб.

• Ожидаем увеличения текущего портфеля и выхода в новые направления.

• Дивидендная политика: выплаты из прибыли зависят от долговой нагрузки. В 2021–2023 гг. средний коэффициент выплат составил 33,2%.

• Оцениваем капитал Озон Фармацевтики в 107–153 млрд руб.

• Целевая капитализация через 12 месяцев может составить 133–191 млрд руб.

• Риски: рост конкуренции, задержки с выпуском лекарственных препаратов, технологические вызовы.

В деталях

Озон Фармацевтика — крупнейший производитель дженериков в России. В портфеле Озон Фармацевтики более 500 регистрационных удостоверений, и еще 248 препаратов находятся на разных стадиях разработки. Портфель компании на 100% составляют дженерики: 84% валовой выручки компании в 2023 г. принесли небрендированные препараты (дженерики под международными непатентованными наименованиями), 16% — брендированные дженерики.

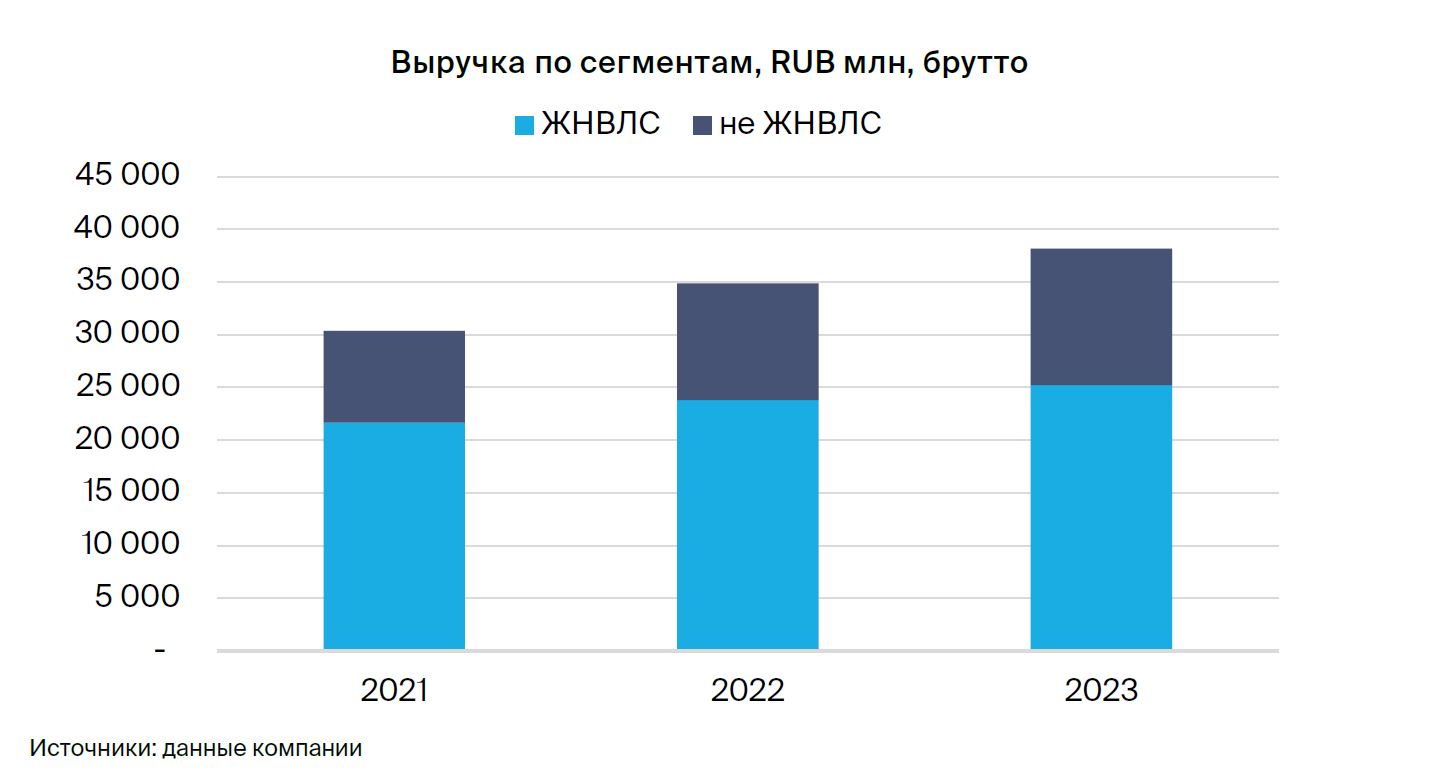

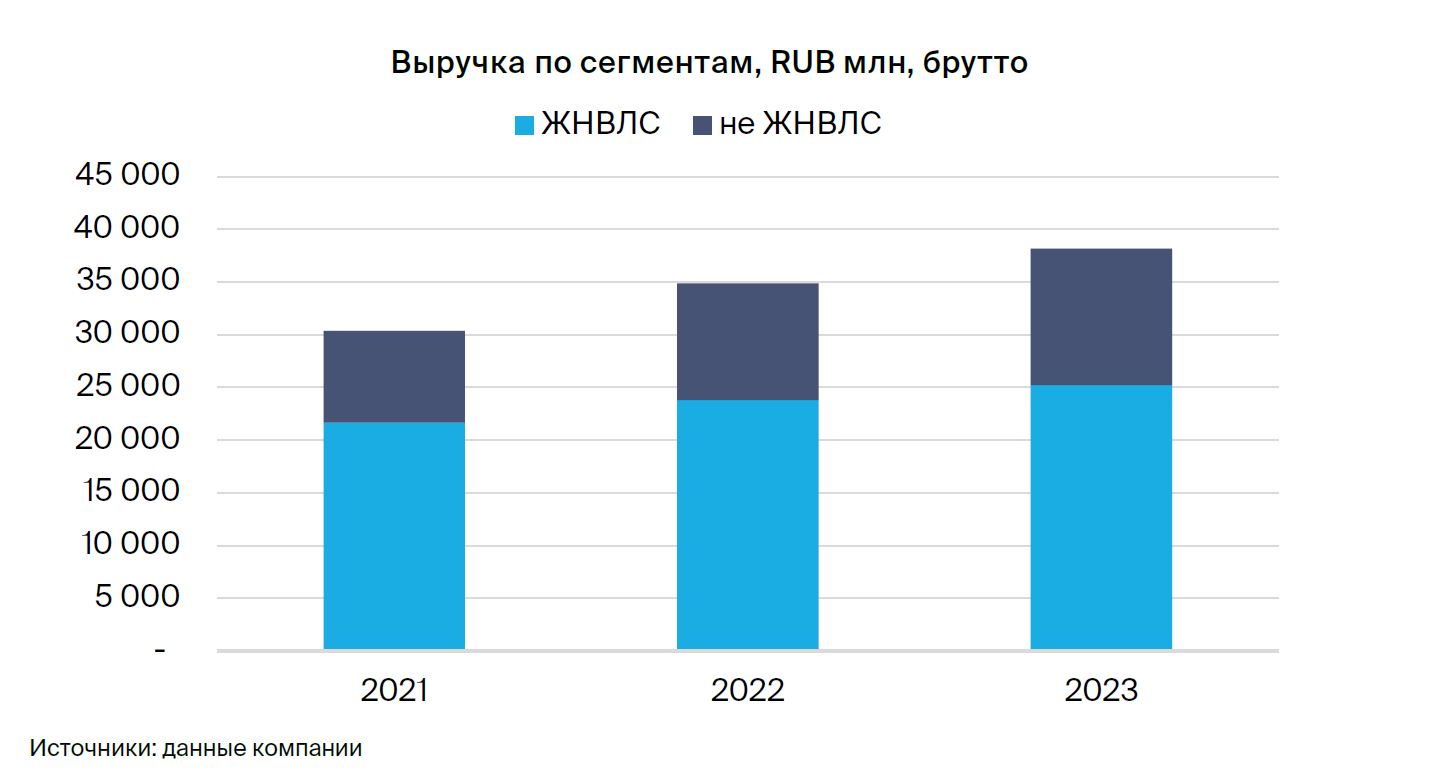

Рецептурные препараты доминируют: их доля в выручке достигает 70%. Доля жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП) составляет 66%. На регистрацию одного дженерика может уйти до трех лет — это служит дополнительным входным барьером и защищает производителя от конкуренции.

Озон Фармацевтика производит лекарственные препараты по очень широкому перечню нозологий и разным ценовым сегментам. Это дает глубокую диверсификацию и позволяет закрывать существенную часть потребностей аптечных сетей.

Катализаторы и риски для инвестиционного кейса

• [+] Рост фармацевтического рынка, выход новых лекарств: вероятность — высокая, влияние — высокое.

Выпуск новых препаратов и выход в биотех позволит «Озон Фармацевтике» нарастить свою выручку и прибыль.

• [-] Увеличение конкуренции со стороны других фармпроизводителей: вероятность — низкая, влияние — высокое.

Рост конкуренции с другими российскими фармпроизводителями. Большая фрагментация рынка указывает на наличие определенного количества компаний, которые способны нацелиться на те же направления дженериков, что и Озон Фармацевтика. Поэтому при определенных условиях нельзя исключать вероятность роста конкуренции с другими участниками, хотя считаем такую вероятность скорее низкой. Уход иностранцев снижает конкуренцию, что открывает возможности для отечественных производителей.

• [-] Регуляторные изменения, госзакупки лекарств, технологические вызовы: вероятность — низкая, влияние — высокое.

Любые изменения, связанные с закупками лекарств, регулированием отрасли, могут иметь существенное влияние на экономику Озон Фармацевтики. Не рассчитывали эффект от подобных изменений и полагаем, что они достаточно маловероятны. Регуляторные изменения, например, сокращение госрасходов, могут привести к изменению ландшафта. Однако по факту видим обратную ситуацию: введение дополнительных мер поддержки (механизм «второй лишний»), принудительное регистрирование, субсидирование цен, программа «Фарма – 2030».

Прибыльная компания с квартальными дивидендами

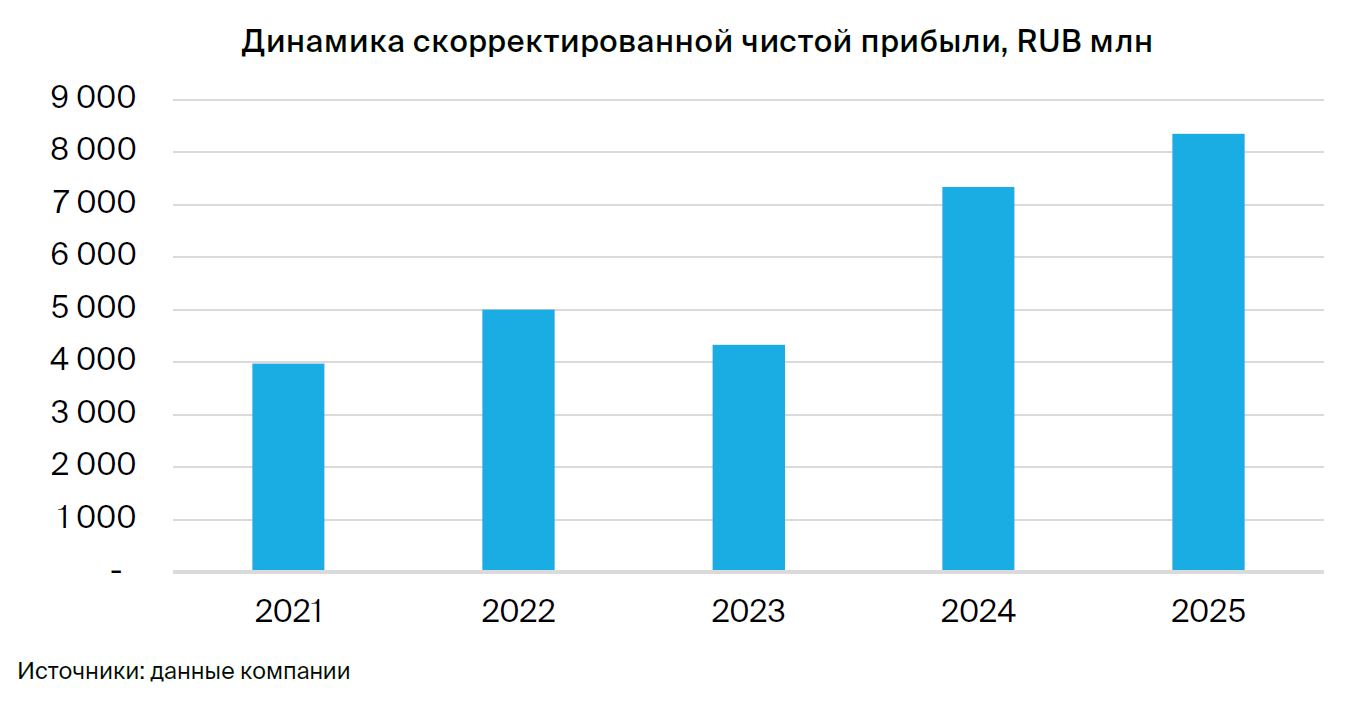

Для инвесторов и акционеров важна готовность компании выплачивать дивиденды из чистой прибыли. По итогам 2023 г. чистая прибыль Озон Фармацевтики составила около 4,0 млрд руб., а дивиденды, согласно отчетности, — 1,6 млрд руб. Уже увидели сильное I полугодие 2024 г.: чистая прибыль достигла 2,9 млрд руб., что позволяет рассчитывать на рост прибыли в 2024 г. относительно предыдущего года. Также ожидаем дальнейший рост прибыли на всем горизонте прогнозирования 2024–2032 гг.

На наш взгляд, прибыль за 2024 г. может составить 7,3 млрд руб., а в 2025 г. вырасти до примерно 8,4 млрд руб. В дальнейшем рост будет связан с динамикой запуска новых препаратов и их продажам, а также соответствующих операционных издержек. Размещения части активов в особой экономической зоне «Тольятти» позволит Озон Фармацевтике оптимизировать ставку налога на прибыль благодаря льготной ставке 7% для Озон Фарма и 2% — для Озон Медики и Мабскейла.

На наш взгляд, в условиях продолжающегося роста рынка дженериков, а также благодаря уходу ряда иностранных фармкомпаний позиции Озон Фармацевтики достаточно устойчивые. Также по ряду номенклатур лекарств Озон Фармацевтика осуществляет продажи в бюджетную сферу, что определяет также и риски, связанные с ростом доли государства в продажах.

Критически важна динамика как выручки, так и себестоимости, а также прочих операционных расходов (коммерческие, общие и административные). Предполагаем, что капитальные затраты составят порядка 3–4 млрд руб. в 2024 г, а с 2025 г. по 2032 г. вырастут до 4–5 млрд руб. в год.

Оценка

Наша оценка основывается на дисконтировании будущих денежных потоков компании и учитывает средневзвешенную стоимость капитала 20,3%, стоимость акционерного капитала 24,4%, рост в постпрогнозном периоде 8%. Согласно прогнозам, выручка будет увеличиваться благодаря росту всех основных портфелей — непатентованных, брендированных, онкологических и биотеха. Так, в 2024 г. среднегодовые темпы роста чистой выручки могут составить 28–32% г/г, а далее, до 2032 г. — около 21–26%. Озон Фармацевтика намерена расширить портфель лекарств.

Считаем, что выход новых препаратов несет для Озон Фармацевтики как возможности, так и риски. В числе рисков видим рост конкуренции со стороны других производителей (хотя по факту сейчас конкуренция слабеет), увеличение расходов на клинические исследования и на операционные расходы, на персонал и прочее.

Есть и позитивные факторы, которые в прогнозы компании не полностью заложены: такие, как усиление господдержки, дальнейший рост маржинальности и прочие. Регуляторный риск включает изменения на фармрынке, новые требования, снижение господдержки и другие факторы. Риски могут возникать и в случае гипотетических проблем в корпоративном управлении, управленческих или технологических решений.

История и современность

Озон Фармацевтика построила производственный комплекс в Жигулевске в 2001–2002 гг. В 2003–2004 гг. были выпущены первые серии препаратов, и портфель включал 20 препаратов. В 2005–2006 гг. портфель составляет более 30 препаратов. Компания зарегистрировала четыре бренд-дженерика. Объем производства насчитывал 60 млн упаковок в год. В 2007–2009 гг. компания выпускала уже 100 млн упаковок в год.

В 2012–2013 гг. количество препаратов превысило 150. В 2017 г. запущен производственный комплекс в Тольятти. В 2019 г. Озон Фармацевтика запустила биотех площадку Мабскейл. В 2020–2023 гг. состоялся старт строительства завода Озон Медика в особой экономической зоне «Тольятти».

Объем инвестиций за последние три года составил около 6,7 млрд руб. с учетом исторических капзатрат на Мабскейл и Озон Медика, которые были внесены в периметр только в 2024 г. Основная часть капитальных затрат — это расходы на ввод двух производственных участков на площадке Озон Фарм в Тольятти. В компании работает 2540 человек, из которых 1247 — на производстве. Более 250 препаратов сейчас находятся в процессе разработки, регистрации и клинических исследований.

Рост выручки в 2024 г. могут дать два производственных участка, которые были запущены в марте и декабре 2023 г. Также группа активно расширяет глубину проникновения в торговые точки и широту представленности ассортимента в аптеках. Компания обращает внимание на развитие текущего портфеля препаратов, увеличение регистрационных удостоверений и выход на новые перспективные направления.

При этом сроки (до 3 лет) и расходы на разработку и регистрацию одного дженерика (от 10 млн до 15 млн руб.) — входной барьер. Разработка и регистрация биосимиляра могут занять до 7 лет и стоить примерно 1,5 млрд руб. на один препарат.

Рынок дженериков и импортозамещение

Важный фактор успеха Озон Фармацевтики — фокус на дженерики, которые растут быстрее оригинальных препаратов, а темпы роста продаж российских дженериков втрое превысили рост продаж иностранных дженериков. Фактор роста рынка дженериков — более низкая цена по сравнению с оригинальными препаратами, что делает дженерики конкурентными по цене.

Важный параметр — лидерство Озон Фармацевтики по количеству регистрационных удостоверений: 504 на конец 2023 г. У Фармстандарта, например, на тот же период имелось 401 регистрационное удостоверение, у Фармсинтеза — 296. Компания планирует получить еще 248 регистрационных удостоверений в ближайшие несколько лет (2024–2028 гг.), и многие удостоверения планируется получить в первые годы.

Регистрации дженерика занимает до 3 лет и стоит около 10–15 млн руб. Впрочем, компания планирует получать регистрационные удостоверения и на биосимиляры с 2027 г. В этом случае сроки регистрации могут достигать 7 лет, и стоимость регистрации для Озон Фармацевтики может составить в среднем 1,5 млрд руб. на препарат.

Если брать препараты с датой получения регистрационные удостоверения в 2024 г., то компания упоминает, например, семь препаратов по онкологии — нилотиниб, сорафениб, лефлуномид, пазопаниб, азатиоприн, акситиниб и палбоциклиб. А названия биосимиляров с планируемой датой получения регудостоверений в 2027 г. — трастузумаб и адалимумаб. Также есть большая вероятность получить регистрационное удостоверение по биосимиляру ритуксимабу и начать продажи в 2027 г.

Компания ведет мониторинг потенциальных направлений развития продуктового ассортимента, анализирует спрос на рынке и патентную защиту по интересующим продуктам. Далее Озон Фармацевтика смотрит доступность активных фармацевтических субстанций (АФС) для производства лекарственных препаратов.

Компания оценивает свои производственные возможности: загрузка на площадке в Жигулевске сейчас достигает 51%, а у Озон Фармы в Тольятти — 29%. Впрочем, по мнению компании, загрузка 80% уже считается очень высокой из-за необходимости уборок, обслуживания оборудования и технических простоев. Загрузка сильно зависит от числа серий, номенклатуры и эффективности технологических перерывов.

По возможности компания проводит моделирование издержек разработки и производства и моделирование продаж, и только после этого принимает решение о начале регистрации нового продукта.

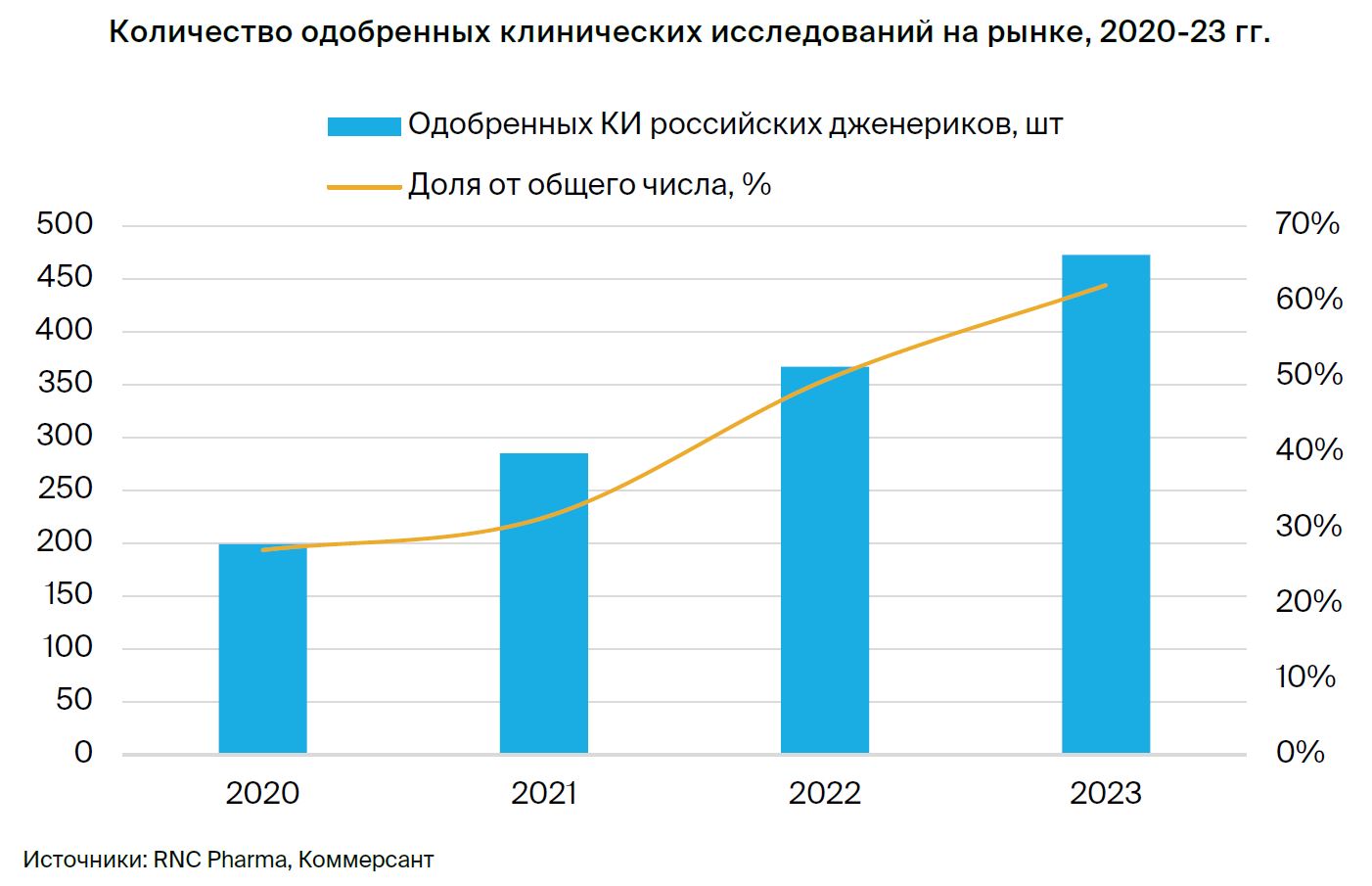

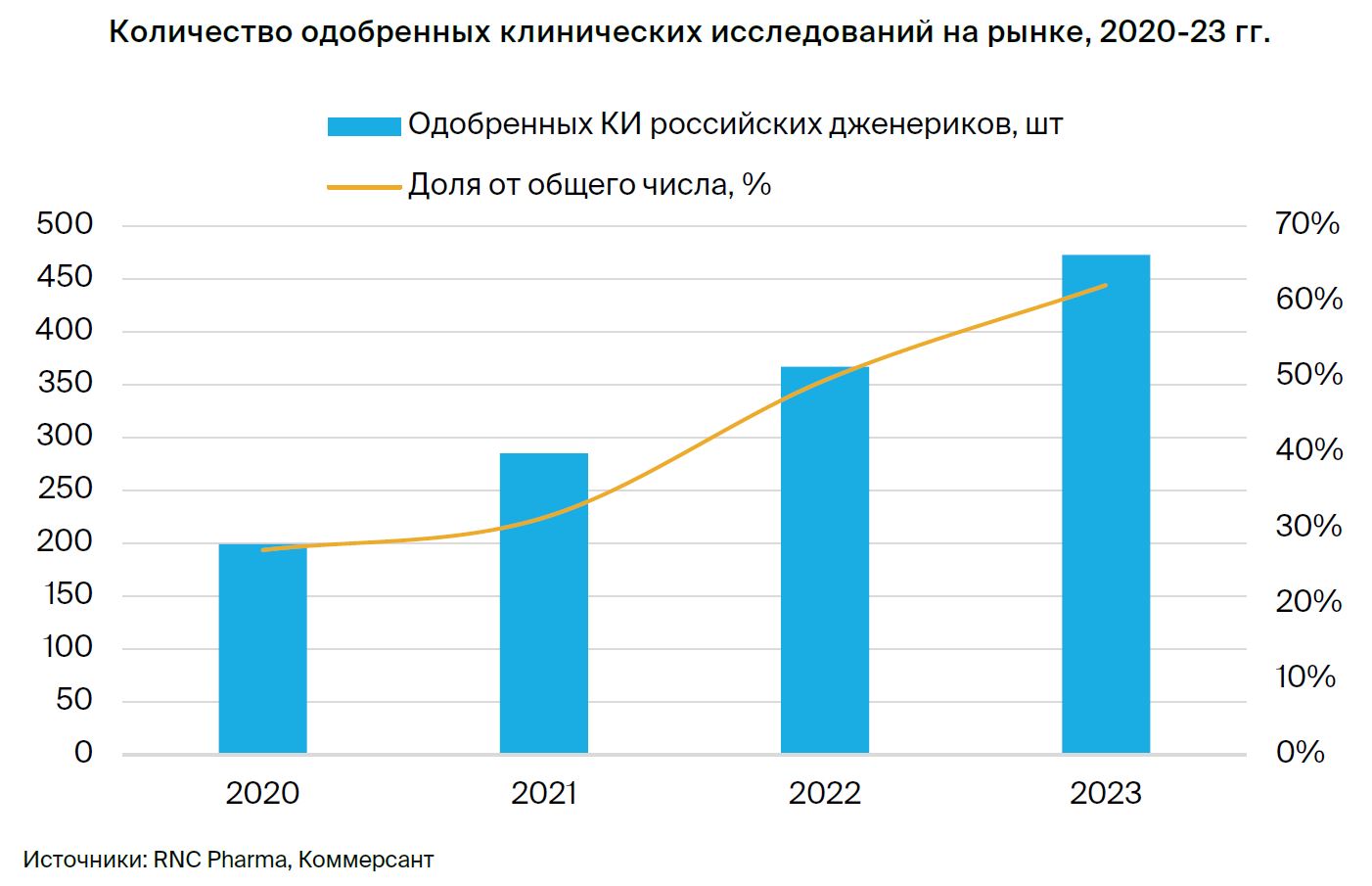

Уход ряда иностранных фармкомпаний — история на несколько лет, поэтому процесс будет оказывать влияние на фармацевтический рынок еще длительное время. Иностранные компании резко снизили клинические исследования в России в 2022–2024 гг., что освобождает существенную долю рынка на горизонте 4–5 лет.

Согласно Решению Совета ЕЭК от 03.11.2016 г. N 78 (ред. от 20 октября 2023 г.) «О Правилах регистрации и экспертизы лекарственных средств для медицинского применения», основному своду Правил регистрации ЛС на территории ЕАЭС, до регистрации допускаются только те ЛС, клинические испытания (КИ) которых полностью или частично проводились на территории страны-члена союза, в данном случае РФ. Большинство иностранных компаний остановили проведение в нашей стране клинических исследований. Таким образом, даже если иностранная компания в будущем захочет выйти на рынок РФ, потребуются КИ и осуществление регистрационных действий, что с учетом специфики работы, может занять не менее 3–5 лет.

Важна и господдержка российской фарминдустрии. К отраслевым мерам поддержки относятся субсидии на НИОКР до 100 млн руб., гранты на разработку стандартных образцов до 300 млн руб., «быстрый путь» (fast track) при регистрации для инновационных и особо важных препаратов, субсидии на реализацию проектов — до 50% затрат и НИОКР до 100 млн руб. В стране действуют ряд национальных проектов, которые будут способствовать росту рынка. Так, рынок онкологии оценочно составил 297 млрд руб. благодаря нацпроекту по борьбе с онкозаболеваниями.

Продажи мультинациональных фармкомпаний в денежном выражении все еще доминируют в России. Доля иностранных компаний составила 55% в 2023 г. При этом в объемном выражении (в упаковках) — больше продаж у локальных производителей.

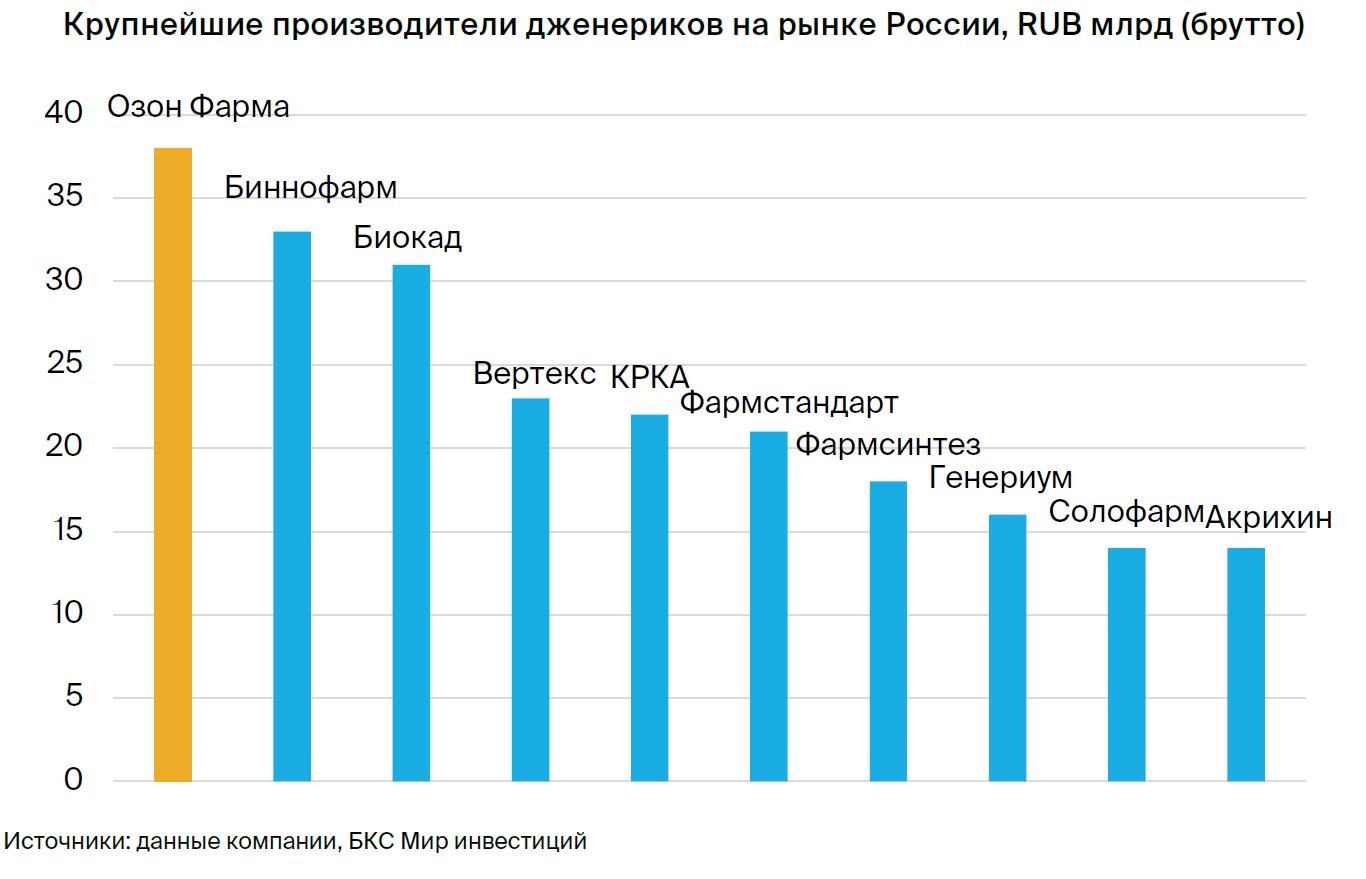

Крупнейшие фармпроизводители

Озон Фармацевтика входит в список лидеров фармацевтического рынка. По количеству проданных упаковок компания занимает второе место (285 млн упаковок) по итогам 2023 г., уступая Фармстандарту (420 млн). Впрочем, по валовой выручке Озон Фармацевтика уступает Отисифарму (48 млрд руб.), Биннофарму (44 млрд руб.) и Фармстандарту (41 млрд руб.).

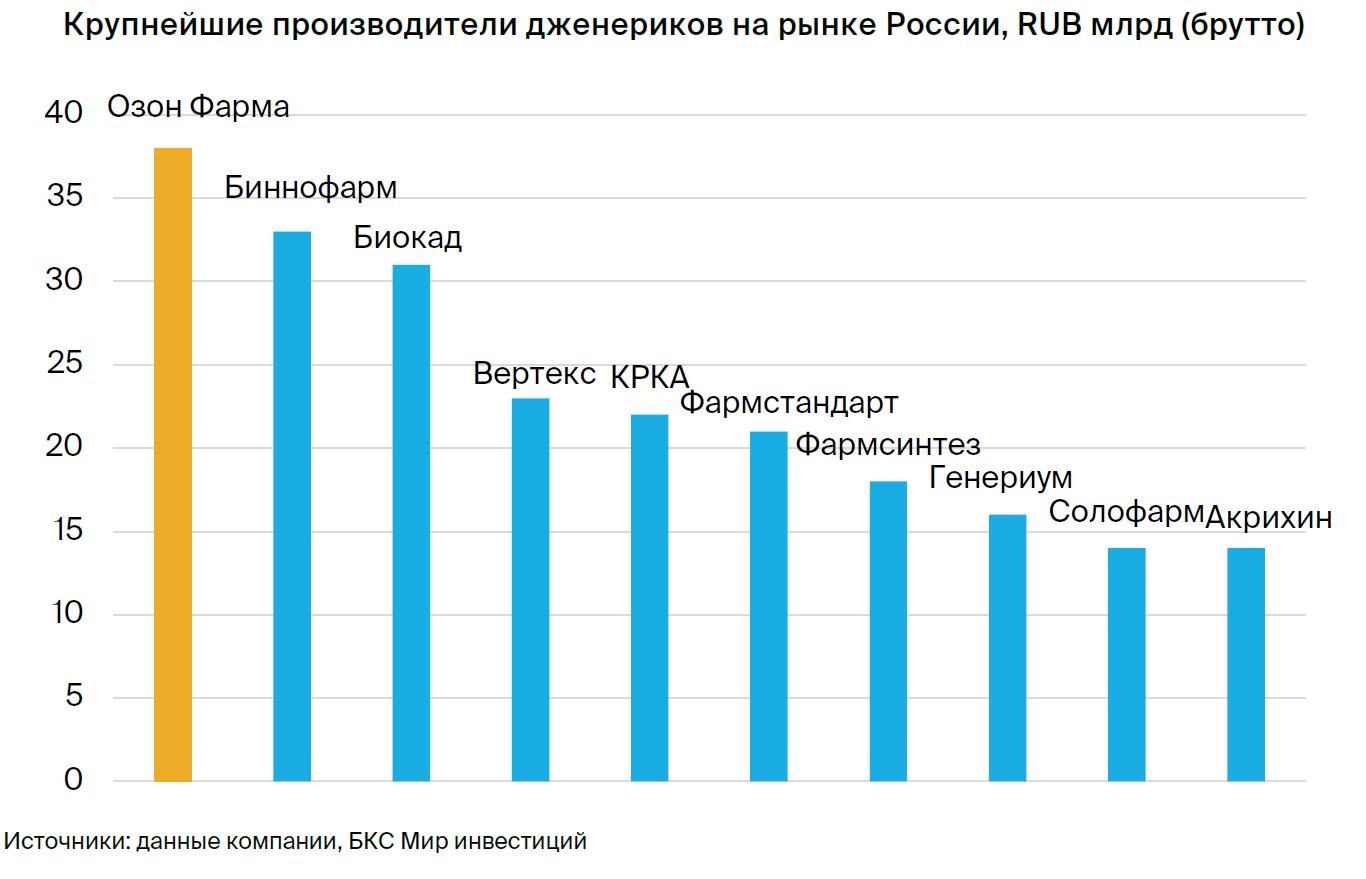

Согласно исследованию IQVIA, крупнейшие поставщики фармпрепаратов — это иностранные компании. Доли Вayer Healthcare, Novartis, J&J, Roche, AstraZeneca и Sanofi составляют около 3% каждый. На рынке дженериков лидирует Озон Фармацевтика, обгоняя Биннофарм, Биокад, Вертекс и прочие.

Фармрынок достаточно фрагментирован. Среди российских компаний нет производителя с долей более 2%. Согласно анализу, у Озон Фармацевтики в 2019–2023 г. был существенный рост продаж лекарственных препаратов в стоимостном выражении: среднегодовой темп роста за период составил 19%. Solopharm показал увеличение на 32%, Вертекс — 19%, Биннофарм — 15%, а у лидера по объему продаж Фармстандарта среднегодовой рост составил 4%.

Товары от фармпроизводителей затем попадают аптечным сетям и дистрибьютерам. При этом Озон Фармацевтика активно развивает сотрудничество с крупными аптечными сетями, и аптечное покрытие составляет 65 тыс. аптек, около 80%.

Доля пяти крупнейших дистрибьютеров (Протек, Пульс и другие) в валовой выручке Озон Фармацевтики составляет 42%. Всего через дистрибьютеров компания получает 73% валовой выручки. А доля валовой выручки, приходящейся на прямые контракты с аптеками, — 27%. При этом прямое покрытие аптечных сетей («Ригла», «Вита», «Апрель») дает около 35 тыс. аптечных точек, а через дистрибьютеров — порядка 30 тыс. точек: «36,6», «Неофарм» и другие.

Продуктовая линейка — дженерики

Портфель Озон Фармацевтики достаточно разнообразен и включает все направления/области (нозологии). Крупное направление — препараты для сердечно-сосудистой системы, которые обеспечили около 30% брутто выручки за 2023 г. — 11,3 млрд руб. Брутто выручка (или валовая выручка), выручка до вычета бонусов, скидок и НДС, в 2023 г. составила 38,2 млрд руб. против чистой выручки 19,7 млрд руб.

Количество регистрационных удостоверений по препаратам для сердечно-сосудистой системы — 105, на конец 2023 г. Второй в области по размеру валовой выручки — препараты для нервной системы, которые дают около 18% выручки (80 регистрационных удостоверений). Препараты для пищеварения и обмена веществ — 15% выручки, противомикробные препараты — 10% выручки.

Благодаря более низкой цене доля дженериков в общем рынке лекарственных препаратов растет. Так, в 2023 г. доля дженериков оценивалась в 38%, а весь рынок — в 2,2 трлн руб. В 2030 г. доля дженериков оценивается уже в 56%, весь рынок — 4,9 трлн руб.

В рецептах врачи не могут писать торговое наименование (бренд) и должны указывать действующее вещество. Это позитивно для продаж дженериков. В розничных продажах на предпочтения потребителей влияет реклама, и покупатели выбирают раскрученные бренды. Тем не менее около 30% розничной выручки ведущих компаний занимают продажи дженериков.

Из-за ухода ряда иностранных производителей и снижения их активности российские производители получили дополнительные возможности. Так, с 2019 г. по 2023 г. доля российских дженериков выросла до 45% с 30%, и такая динамика продолжится. Онкологические препараты в портфеле Озон Фармацевтики также являются дженериками.

Важные драйверы — господдержка (90% рынка приходится на госзакупки) и сокращение поставок зарубежных препаратов. Ввод новых мощностей Озон Медики в 2027. должен существенно увеличить способность Озон Фармацевтики по производству и продажам в этом направлении. Также важный аспект — увеличение новых регудостоверений: еще 58 удостоверений к 2027 г.

Наконец, Мабскейл также планирует начать продажи биосимиляров, что позволит выйти Озон Фармацевтике на рынок биотехнологий. Согласно компании, истечение сроков патентов открывает большой рынок (около 202 млрд руб. в 2023 г.), на котором Озон Фармацевтика планирует также получать регудостоверения и наращивать продажи.

Выручка — структура и перспективы

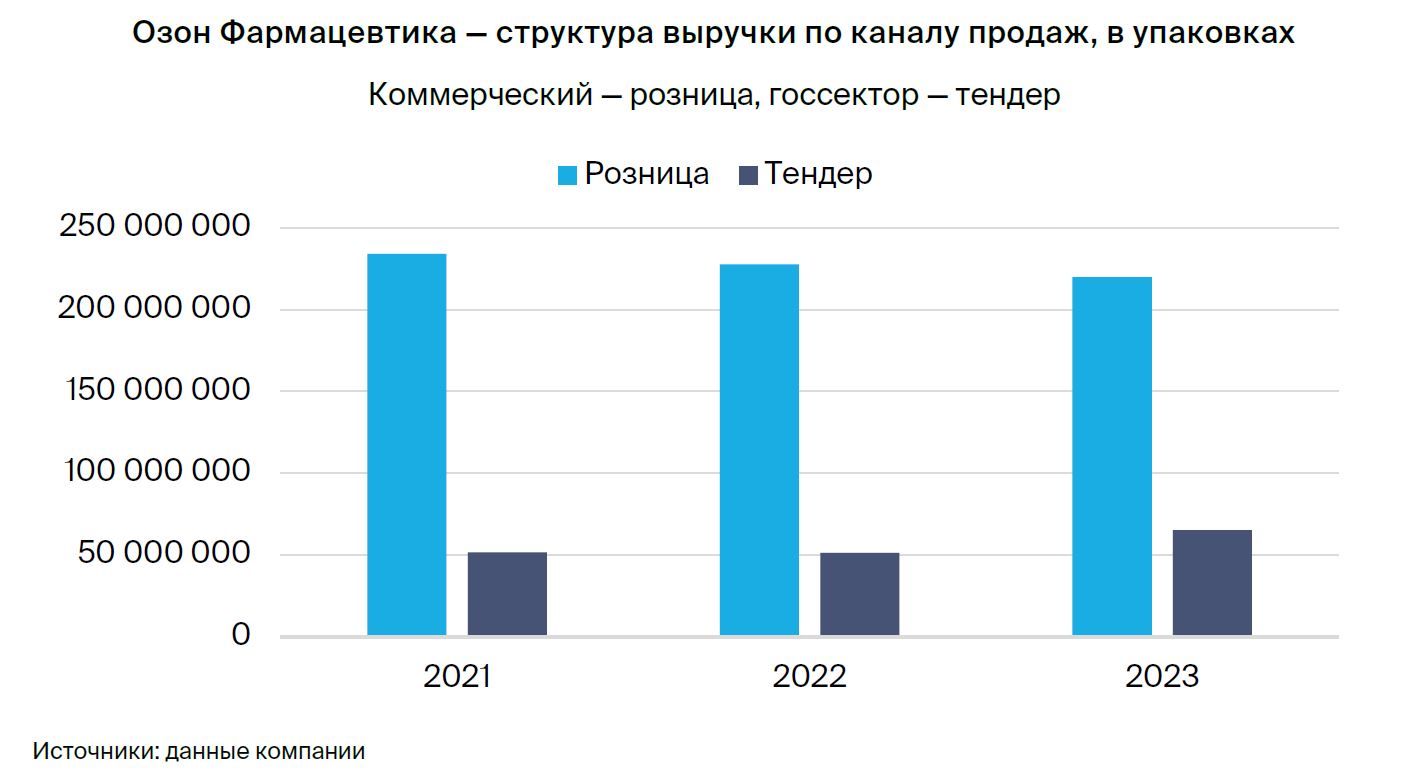

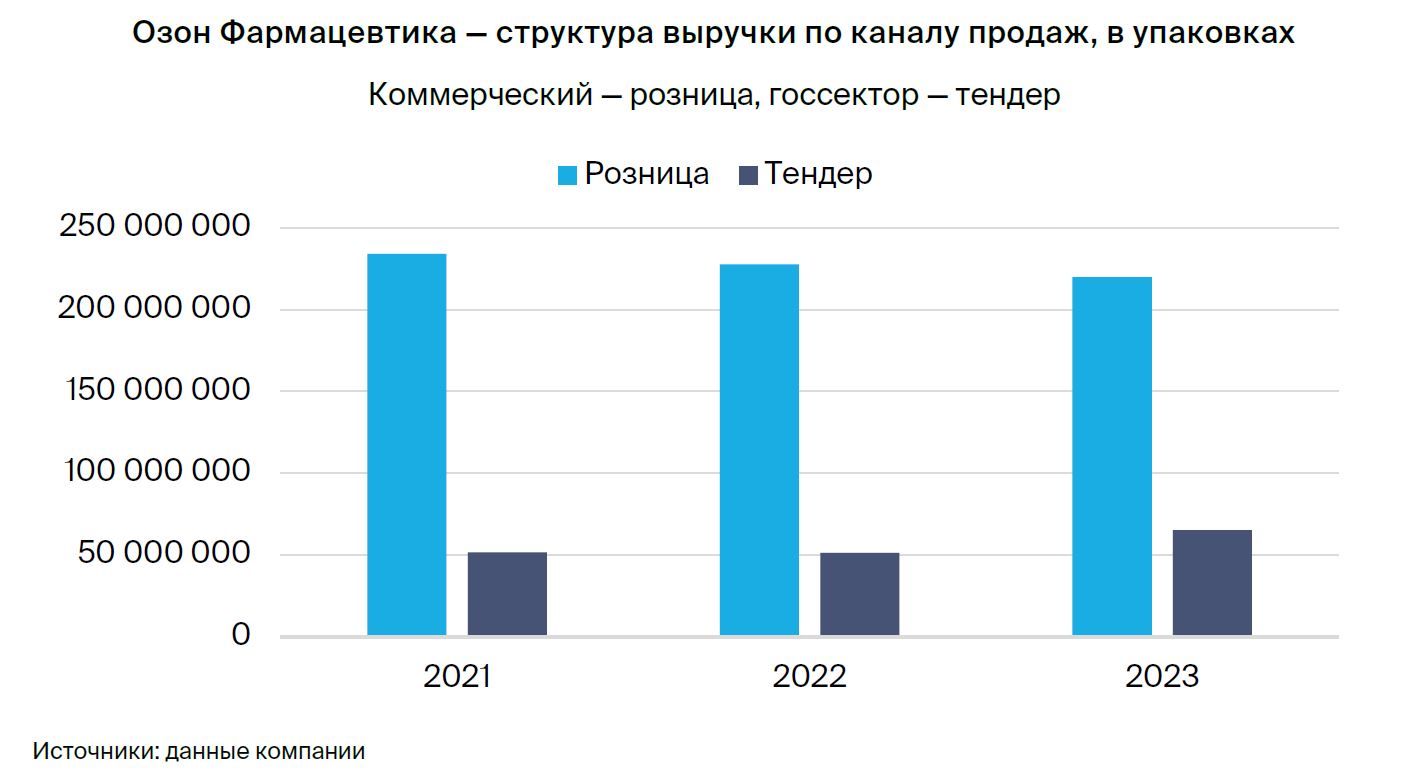

Компания в основном продает через коммерческие каналы (розница) — 80% валовой выручки по 2023 г., через бюджетные каналы (тендер) — 20%. Однако в дальнейшем компания планирует увеличить бюджетные продажи благодаря росту онкологического и биотех-направления.

Препараты, закупаемые государством, входят в список жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП), при этом цена регулируется на основании Постановлений Правительства РФ № 1771 от 31.10.2020 г., № 865 от 29.10.2010 г., № 979 от 15.09.2015 г. Установление цены включает в себя много факторов и обосновывается компанией: от себестоимости до фармакоэкономической выгоды при использовании препаратов компании. На не ЖНВЛП цена устанавливается по затратной методологии (затраты на разработку и производство), а также соотношение цена/польза.

Выручка указывается как валовая и чистая. Чистая выручка считается без скидок дистрибьютерам и комиссий и без НДС 10%. Размер скидки зависит от канала продаж и маркетинговой стратегии продвижения. На старте продаж в коммерческом канале — скидки могут быть выше — дополнительные инвестиции в размещение в аптечных сетях (листинг, физическая дистрибуция), поддержание неснижаемого остатка в аптечных сетях и прочее.

Основная часть чистой выручки относится к продажам лекарственных средств. Есть также услуги по производству лекарственных препаратов на давальческом сырье, но их доля незначительна — меньше 1% от чистой выручки. В 2023 г. чистая выручка составила 19,7 млрд руб., увеличившись на 4% г/г, а валовая выросла на 9,5%. Практически вся выручка получается локально от продаж на внутреннем рынке, экспортная выручка — лишь 0,3%.

Компания фиксирует сезонность в продажах. Традиционно четвертый квартал — наиболее сильный, что связано с сезонностью заболеваний и процесса государственных закупок.

Целевой уровень роста чистой выручки компании может составить в 2024 г. в пределах 28–32% г/г, а в период 2023–2032 гг. — в среднем 21–26% ежегодно, благодаря запуску новых продуктов и новых направлений. Таким образом, план по чистой выручке, по расчетам БКС, на 2024 г. составляет 25–26 млрд руб.

Считаем, что в целом прогнозы по росту выручки будут зависеть от ряда факторов: запуск новых препаратов, прохождение закупочных процедур и других аспектов. Предполагаем, что с учетом сильного начала года (I полугодия 2024 г.) прогнозы могут быть даже чуть консервативны.

Бюджетный сегмент состоит из бюджета ОМС (обязательное медицинское страхование), региональных и федерального бюджета. Государство объявляет аукционы по правилам ФЗ-44 или ФЗ-223, на которые могут заявиться любые дистрибьюторы с соответствующей лицензией. Прежде чем подать заявку на участие в аукционе, дистрибьютор должен иметь либо товар на складе, либо подтверждение поставки товара от производителя, если данного товара на складе недостаточно. Многие дистрибьюторы, по данным компании, предпочитают первый вариант. После того как аукцион отыгран и дистрибьютор выиграл его, подписывается контракт на поставку продукции, который дистрибьютор должен исполнить.

В случае невыполнения контракта дистрибьютором, данный поставщик официально попадает в черный список и не может более участвовать в госзакупках. Поэтому критично, чтобы у дистрибьютора всегда был в наличии товар для участия в тендерных закупках. Необходимо также отметить, что в рамках ФЗ-61 право собственности на товар переходит дистрибьютору в момент реализации товара и данный товар возврату и обмену не подлежит.

Операционные расходы и персонал

Основная статья в себестоимости — расходы на сырье и материалы, использованные в производстве: 6,9 млрд руб. в 2023 г. Далее идут расходы на оплату труда в размере 1,7 млрд руб. Доля затрат в выручке составляет 50–55%, по итогам 2021–2023 гг. Помимо амортизации, есть расходы, связанные с использованием регистрационных удостоверений.

Баланс и денежные потоки

Чистый долг Озон Фармацевтики на 30 июня 2024 г. составляет 8,0 млрд руб. с учетом обязательств по аренде. Чистый долг снизился благодаря накопленной на 30 июня денежной подушке в 2,7 млрд руб. Долг в основном представлен банковскими кредитами и займами (84%) и облигациями (16%). Часть долга (44%) имеет фиксированную ставку с учетом хеджирования. С учетом текущей EBITDA показатели долговой нагрузки вполне соответствуют финансовым возможностям компании (Долг/EBITDA — меньше 1х) и не нарушат финансовую устойчивость.

Капитальные вложения (приобретение основных средств и нематериальных активов) составили 2,5 млрд руб. в 2023 г. (исторические инвестрасходы в 6,7 млрд руб. посчитаны с учетом исторических капзатрат на Мабскейл и Озон Медика, которые были внесены в периметр только в 2024 г.) и могут составить 3–4 млрд руб. в 2024 г.

Структура владения и корпоративное управление

Председатель совета директоров Павел Алексенко с долей 44% является крупнейшим акционером ПАО «Озон Фармацевтика». У Юрия и Владимира Корневых — 15,9% и 12% соответственно, у Виталия Алейникова — 5,2%. У членов совета директоров еще 6,2%: директор по развитию Наталья Титова, директор по стратегии Павел Грядунов, гендиректор Олег Минаков и другие. Таким образом, ряд топ-менеджеров компании являются акционерами и заинтересованы в максимизации прибыли и акционерной стоимости компании.

Компания ожидает предложение только первичных акций дополнительного выпуска (cash-in). Совет директоров состоит не менее чем из девяти директоров, включая не менее трех независимых. В периметр группы входит несколько юридических лиц: ООО «Озон», ООО «Озон Фарм» и другие. В 2024 г. компания приобрела контрольную долю в ООО «Озон Медика» (производство противоопухолевых препараторов и иммуномодуляторов), ООО «Мабскейл» (разработка и производство биоаналогов).

Компания выплачивает дивиденды. Средний коэффициент выплаты за 2021–2023 гг. составил 33,2%. Согласно отчету о движении денежных средств за I полугодие 2024 г., компания выплатила 783,5 млн руб. дивидендов при объявленных дивидендах в размере 1 млрд руб. Всего за 2021–2023 гг. было выплачено 3,8 млрд руб.

Планируемая дивидендная политика предполагает ежеквартальные выплаты. Причем критерием выплаты будет коэффициент Чистый долг/EBITDA. Еще одно ограничение — свободный денежный поток. При нулевой долговой нагрузке выплата может составить не менее 50% от чистой прибыли, но не более 100% от свободного денежного потока. При долговой нагрузке до 1х размер выплаты может составить не менее 35%, но не более 100% свободного денежного потока. При коэффициенте долговой нагрузки от 1х до 2х выплата может составить не менее 25% от чистой прибыли. Наконец, при 2–3х — не менее 15%. При коэффициенте выше 3х дивиденды не выплачиваются.

Оценка — используем два сценария

В рамках нашей оценки по методу дисконтированных денежных потоков закладываем в модель средневзвешенную стоимость капитала на уровне 20,3%, стоимость акционерного капитала 24,4%, темпы роста в постпрогнозный период 8%. Оцениваем капитал Озон Фармацевтики в 107–153 млрд руб. Целевая капитализация через 12 месяцев может составить 133–191 млрд руб. Используем два сценария оценки. По нижней границе диапазона закладываем прогноз среднегодового роста выручки Озон Фармацевтики на 21% в 2023–2032 гг. По верхней — выручка будет расти быстрее. Драйверы те же: вывод новых препаратов на рынок и более высокий темп роста выручки.

Предполагаем, что в оптимистическом сценарии Озон Фармацевтика сможет показать рост выручки на 24% в год. Менеджмент указывает на диапазон среднегодового темпа роста выручки — 21–26%. У наших прогнозов есть ряд ограничений, связанных с необходимостью закладывать высокий темп роста на длительную перспективу. Риски могут быть сопряжены с задержкой выхода препаратов, изменением рыночной ситуации, регуляторными факторами и прочими.

Рост продаж критически связан с увеличением портфелей брендированных дженериков, онкологических препаратов, биотеха, международных непатентованных наименований, а также со стратегией по расширению представленности препаратов в аптеках. Компания предполагает более высокий рост портфеля брендированных дженериков, а также портфеля онкологических препаратов и биотеха, в то время как основной портфель небрендированных дженериков будет расти на 12–17% в конце горизонта прогнозного периода после 2023 г. В оптимистичном сценарии предполагаем более высокую выручку в 2025–2032 гг. Финансовые различия между сценариями начинаются с 2025 г. и достигают на уровне EBITDA: около 5,6 млрд руб. — в 2028 г., 8,7 млрд руб. — в 2029 г., 12,7 млрд руб. — в 2030 г., 18,2 млрд руб. — в 2031 г. и 25,5 млрд руб. — в 2032 г.

Сейчас у Озон Фармацевтики, согласно представленным данным, есть планы по освоению лекарственных препаратов на основе 248 регистрационных удостоверений. При этом освоение планируется до 2028 г.: нам неизвестны планы по новым регистрационным удостоверениям на более далекую перспективу (кроме биосимиляров). По биосимилярам компания предоставила планы по вводу новых регудостоверения до 2032 г.

Также допускаем открытие новых направлений и сегментов, рост значимости размера международного бизнеса и дальнейшего роста маржинальности за счет эффективности и снижения затрат на разработку. Подчеркиваем, что наша оценка очень чувствительна к ряду факторов, в числе которых будущая выручка (запуск новых препаратов, объемы и цены их продаж), операционные расходы и прочие.

Для многих инвесторов важна динамика чистой прибыли и возможность компании выплачивать дивиденды (компания в 2021–2023 гг. платила около 33% чистой прибыли). Дивиденды, которые могут быть ежеквартальными, могут стать дополнительным фактором привлекательности для Озон Фармацевтики. Озвученная компанией дивидендная политика предусматривает выплату не менее 15% от чистой прибыли при показателе Чистый долг/EBITDA 2–3х, не менее 25% от чистой прибыли при коэффициенте 1х–2х и не менее 35% от чистой прибыли, если коэффициент будет 0–1х (не менее 50%, если долга не будет).

В отсутствие серьезных изменений мы будем обращать внимание на динамику выручки, себестоимости, EBITDA, капзатрат и прибыли компании. Результаты за I полугодие 2024 г. показали ускорение роста прибыли, что дает хорошие перспективы по финансовым результатам за год.

Обращаем внимание на риски, связанные как с замедлением, так и ускорением роста выручки, что может резко снизить/улучшить финансовые результаты. Важен фактор операционных расходов. В целом текущую экономическую ситуацию в РФ можно назвать достаточно волатильной, что накладывает дополнительные ограничения на качество прогнозов.

Главное

• Компания разрабатывает и производит лекарственные средства на своих площадках. Препараты для сердечно-сосудистой (30%) и нервной систем (18%) — около половины валовой выручки в 2023 г.

• Чистая прибыль за 2023 г. выросла до 4 млрд руб., за I полугодие 2024 г. — 2,8 млрд руб.

• Наш прогноз чистой выручки на 2024 г.: рост в размере 30% г/г, до порядка 25,6 млрд руб.

• Ожидаем увеличения текущего портфеля и выхода в новые направления.

• Дивидендная политика: выплаты из прибыли зависят от долговой нагрузки. В 2021–2023 гг. средний коэффициент выплат составил 33,2%.

• Оцениваем капитал Озон Фармацевтики в 107–153 млрд руб.

• Целевая капитализация через 12 месяцев может составить 133–191 млрд руб.

• Риски: рост конкуренции, задержки с выпуском лекарственных препаратов, технологические вызовы.

В деталях

Озон Фармацевтика — крупнейший производитель дженериков в России. В портфеле Озон Фармацевтики более 500 регистрационных удостоверений, и еще 248 препаратов находятся на разных стадиях разработки. Портфель компании на 100% составляют дженерики: 84% валовой выручки компании в 2023 г. принесли небрендированные препараты (дженерики под международными непатентованными наименованиями), 16% — брендированные дженерики.

Рецептурные препараты доминируют: их доля в выручке достигает 70%. Доля жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП) составляет 66%. На регистрацию одного дженерика может уйти до трех лет — это служит дополнительным входным барьером и защищает производителя от конкуренции.

Озон Фармацевтика производит лекарственные препараты по очень широкому перечню нозологий и разным ценовым сегментам. Это дает глубокую диверсификацию и позволяет закрывать существенную часть потребностей аптечных сетей.

Катализаторы и риски для инвестиционного кейса

• [+] Рост фармацевтического рынка, выход новых лекарств: вероятность — высокая, влияние — высокое.

Выпуск новых препаратов и выход в биотех позволит «Озон Фармацевтике» нарастить свою выручку и прибыль.

• [-] Увеличение конкуренции со стороны других фармпроизводителей: вероятность — низкая, влияние — высокое.

Рост конкуренции с другими российскими фармпроизводителями. Большая фрагментация рынка указывает на наличие определенного количества компаний, которые способны нацелиться на те же направления дженериков, что и Озон Фармацевтика. Поэтому при определенных условиях нельзя исключать вероятность роста конкуренции с другими участниками, хотя считаем такую вероятность скорее низкой. Уход иностранцев снижает конкуренцию, что открывает возможности для отечественных производителей.

• [-] Регуляторные изменения, госзакупки лекарств, технологические вызовы: вероятность — низкая, влияние — высокое.

Любые изменения, связанные с закупками лекарств, регулированием отрасли, могут иметь существенное влияние на экономику Озон Фармацевтики. Не рассчитывали эффект от подобных изменений и полагаем, что они достаточно маловероятны. Регуляторные изменения, например, сокращение госрасходов, могут привести к изменению ландшафта. Однако по факту видим обратную ситуацию: введение дополнительных мер поддержки (механизм «второй лишний»), принудительное регистрирование, субсидирование цен, программа «Фарма – 2030».

Прибыльная компания с квартальными дивидендами

Для инвесторов и акционеров важна готовность компании выплачивать дивиденды из чистой прибыли. По итогам 2023 г. чистая прибыль Озон Фармацевтики составила около 4,0 млрд руб., а дивиденды, согласно отчетности, — 1,6 млрд руб. Уже увидели сильное I полугодие 2024 г.: чистая прибыль достигла 2,9 млрд руб., что позволяет рассчитывать на рост прибыли в 2024 г. относительно предыдущего года. Также ожидаем дальнейший рост прибыли на всем горизонте прогнозирования 2024–2032 гг.

На наш взгляд, прибыль за 2024 г. может составить 7,3 млрд руб., а в 2025 г. вырасти до примерно 8,4 млрд руб. В дальнейшем рост будет связан с динамикой запуска новых препаратов и их продажам, а также соответствующих операционных издержек. Размещения части активов в особой экономической зоне «Тольятти» позволит Озон Фармацевтике оптимизировать ставку налога на прибыль благодаря льготной ставке 7% для Озон Фарма и 2% — для Озон Медики и Мабскейла.

На наш взгляд, в условиях продолжающегося роста рынка дженериков, а также благодаря уходу ряда иностранных фармкомпаний позиции Озон Фармацевтики достаточно устойчивые. Также по ряду номенклатур лекарств Озон Фармацевтика осуществляет продажи в бюджетную сферу, что определяет также и риски, связанные с ростом доли государства в продажах.

Критически важна динамика как выручки, так и себестоимости, а также прочих операционных расходов (коммерческие, общие и административные). Предполагаем, что капитальные затраты составят порядка 3–4 млрд руб. в 2024 г, а с 2025 г. по 2032 г. вырастут до 4–5 млрд руб. в год.

Оценка

Наша оценка основывается на дисконтировании будущих денежных потоков компании и учитывает средневзвешенную стоимость капитала 20,3%, стоимость акционерного капитала 24,4%, рост в постпрогнозном периоде 8%. Согласно прогнозам, выручка будет увеличиваться благодаря росту всех основных портфелей — непатентованных, брендированных, онкологических и биотеха. Так, в 2024 г. среднегодовые темпы роста чистой выручки могут составить 28–32% г/г, а далее, до 2032 г. — около 21–26%. Озон Фармацевтика намерена расширить портфель лекарств.

Считаем, что выход новых препаратов несет для Озон Фармацевтики как возможности, так и риски. В числе рисков видим рост конкуренции со стороны других производителей (хотя по факту сейчас конкуренция слабеет), увеличение расходов на клинические исследования и на операционные расходы, на персонал и прочее.

Есть и позитивные факторы, которые в прогнозы компании не полностью заложены: такие, как усиление господдержки, дальнейший рост маржинальности и прочие. Регуляторный риск включает изменения на фармрынке, новые требования, снижение господдержки и другие факторы. Риски могут возникать и в случае гипотетических проблем в корпоративном управлении, управленческих или технологических решений.

История и современность

Озон Фармацевтика построила производственный комплекс в Жигулевске в 2001–2002 гг. В 2003–2004 гг. были выпущены первые серии препаратов, и портфель включал 20 препаратов. В 2005–2006 гг. портфель составляет более 30 препаратов. Компания зарегистрировала четыре бренд-дженерика. Объем производства насчитывал 60 млн упаковок в год. В 2007–2009 гг. компания выпускала уже 100 млн упаковок в год.

В 2012–2013 гг. количество препаратов превысило 150. В 2017 г. запущен производственный комплекс в Тольятти. В 2019 г. Озон Фармацевтика запустила биотех площадку Мабскейл. В 2020–2023 гг. состоялся старт строительства завода Озон Медика в особой экономической зоне «Тольятти».

Объем инвестиций за последние три года составил около 6,7 млрд руб. с учетом исторических капзатрат на Мабскейл и Озон Медика, которые были внесены в периметр только в 2024 г. Основная часть капитальных затрат — это расходы на ввод двух производственных участков на площадке Озон Фарм в Тольятти. В компании работает 2540 человек, из которых 1247 — на производстве. Более 250 препаратов сейчас находятся в процессе разработки, регистрации и клинических исследований.

Рост выручки в 2024 г. могут дать два производственных участка, которые были запущены в марте и декабре 2023 г. Также группа активно расширяет глубину проникновения в торговые точки и широту представленности ассортимента в аптеках. Компания обращает внимание на развитие текущего портфеля препаратов, увеличение регистрационных удостоверений и выход на новые перспективные направления.

При этом сроки (до 3 лет) и расходы на разработку и регистрацию одного дженерика (от 10 млн до 15 млн руб.) — входной барьер. Разработка и регистрация биосимиляра могут занять до 7 лет и стоить примерно 1,5 млрд руб. на один препарат.

Рынок дженериков и импортозамещение

Важный фактор успеха Озон Фармацевтики — фокус на дженерики, которые растут быстрее оригинальных препаратов, а темпы роста продаж российских дженериков втрое превысили рост продаж иностранных дженериков. Фактор роста рынка дженериков — более низкая цена по сравнению с оригинальными препаратами, что делает дженерики конкурентными по цене.

Важный параметр — лидерство Озон Фармацевтики по количеству регистрационных удостоверений: 504 на конец 2023 г. У Фармстандарта, например, на тот же период имелось 401 регистрационное удостоверение, у Фармсинтеза — 296. Компания планирует получить еще 248 регистрационных удостоверений в ближайшие несколько лет (2024–2028 гг.), и многие удостоверения планируется получить в первые годы.

Регистрации дженерика занимает до 3 лет и стоит около 10–15 млн руб. Впрочем, компания планирует получать регистрационные удостоверения и на биосимиляры с 2027 г. В этом случае сроки регистрации могут достигать 7 лет, и стоимость регистрации для Озон Фармацевтики может составить в среднем 1,5 млрд руб. на препарат.

Если брать препараты с датой получения регистрационные удостоверения в 2024 г., то компания упоминает, например, семь препаратов по онкологии — нилотиниб, сорафениб, лефлуномид, пазопаниб, азатиоприн, акситиниб и палбоциклиб. А названия биосимиляров с планируемой датой получения регудостоверений в 2027 г. — трастузумаб и адалимумаб. Также есть большая вероятность получить регистрационное удостоверение по биосимиляру ритуксимабу и начать продажи в 2027 г.

Компания ведет мониторинг потенциальных направлений развития продуктового ассортимента, анализирует спрос на рынке и патентную защиту по интересующим продуктам. Далее Озон Фармацевтика смотрит доступность активных фармацевтических субстанций (АФС) для производства лекарственных препаратов.

Компания оценивает свои производственные возможности: загрузка на площадке в Жигулевске сейчас достигает 51%, а у Озон Фармы в Тольятти — 29%. Впрочем, по мнению компании, загрузка 80% уже считается очень высокой из-за необходимости уборок, обслуживания оборудования и технических простоев. Загрузка сильно зависит от числа серий, номенклатуры и эффективности технологических перерывов.

По возможности компания проводит моделирование издержек разработки и производства и моделирование продаж, и только после этого принимает решение о начале регистрации нового продукта.

Уход ряда иностранных фармкомпаний — история на несколько лет, поэтому процесс будет оказывать влияние на фармацевтический рынок еще длительное время. Иностранные компании резко снизили клинические исследования в России в 2022–2024 гг., что освобождает существенную долю рынка на горизонте 4–5 лет.

Согласно Решению Совета ЕЭК от 03.11.2016 г. N 78 (ред. от 20 октября 2023 г.) «О Правилах регистрации и экспертизы лекарственных средств для медицинского применения», основному своду Правил регистрации ЛС на территории ЕАЭС, до регистрации допускаются только те ЛС, клинические испытания (КИ) которых полностью или частично проводились на территории страны-члена союза, в данном случае РФ. Большинство иностранных компаний остановили проведение в нашей стране клинических исследований. Таким образом, даже если иностранная компания в будущем захочет выйти на рынок РФ, потребуются КИ и осуществление регистрационных действий, что с учетом специфики работы, может занять не менее 3–5 лет.

Важна и господдержка российской фарминдустрии. К отраслевым мерам поддержки относятся субсидии на НИОКР до 100 млн руб., гранты на разработку стандартных образцов до 300 млн руб., «быстрый путь» (fast track) при регистрации для инновационных и особо важных препаратов, субсидии на реализацию проектов — до 50% затрат и НИОКР до 100 млн руб. В стране действуют ряд национальных проектов, которые будут способствовать росту рынка. Так, рынок онкологии оценочно составил 297 млрд руб. благодаря нацпроекту по борьбе с онкозаболеваниями.

Продажи мультинациональных фармкомпаний в денежном выражении все еще доминируют в России. Доля иностранных компаний составила 55% в 2023 г. При этом в объемном выражении (в упаковках) — больше продаж у локальных производителей.

Крупнейшие фармпроизводители

Озон Фармацевтика входит в список лидеров фармацевтического рынка. По количеству проданных упаковок компания занимает второе место (285 млн упаковок) по итогам 2023 г., уступая Фармстандарту (420 млн). Впрочем, по валовой выручке Озон Фармацевтика уступает Отисифарму (48 млрд руб.), Биннофарму (44 млрд руб.) и Фармстандарту (41 млрд руб.).

Согласно исследованию IQVIA, крупнейшие поставщики фармпрепаратов — это иностранные компании. Доли Вayer Healthcare, Novartis, J&J, Roche, AstraZeneca и Sanofi составляют около 3% каждый. На рынке дженериков лидирует Озон Фармацевтика, обгоняя Биннофарм, Биокад, Вертекс и прочие.

Фармрынок достаточно фрагментирован. Среди российских компаний нет производителя с долей более 2%. Согласно анализу, у Озон Фармацевтики в 2019–2023 г. был существенный рост продаж лекарственных препаратов в стоимостном выражении: среднегодовой темп роста за период составил 19%. Solopharm показал увеличение на 32%, Вертекс — 19%, Биннофарм — 15%, а у лидера по объему продаж Фармстандарта среднегодовой рост составил 4%.

Товары от фармпроизводителей затем попадают аптечным сетям и дистрибьютерам. При этом Озон Фармацевтика активно развивает сотрудничество с крупными аптечными сетями, и аптечное покрытие составляет 65 тыс. аптек, около 80%.

Доля пяти крупнейших дистрибьютеров (Протек, Пульс и другие) в валовой выручке Озон Фармацевтики составляет 42%. Всего через дистрибьютеров компания получает 73% валовой выручки. А доля валовой выручки, приходящейся на прямые контракты с аптеками, — 27%. При этом прямое покрытие аптечных сетей («Ригла», «Вита», «Апрель») дает около 35 тыс. аптечных точек, а через дистрибьютеров — порядка 30 тыс. точек: «36,6», «Неофарм» и другие.

Продуктовая линейка — дженерики

Портфель Озон Фармацевтики достаточно разнообразен и включает все направления/области (нозологии). Крупное направление — препараты для сердечно-сосудистой системы, которые обеспечили около 30% брутто выручки за 2023 г. — 11,3 млрд руб. Брутто выручка (или валовая выручка), выручка до вычета бонусов, скидок и НДС, в 2023 г. составила 38,2 млрд руб. против чистой выручки 19,7 млрд руб.

Количество регистрационных удостоверений по препаратам для сердечно-сосудистой системы — 105, на конец 2023 г. Второй в области по размеру валовой выручки — препараты для нервной системы, которые дают около 18% выручки (80 регистрационных удостоверений). Препараты для пищеварения и обмена веществ — 15% выручки, противомикробные препараты — 10% выручки.

Благодаря более низкой цене доля дженериков в общем рынке лекарственных препаратов растет. Так, в 2023 г. доля дженериков оценивалась в 38%, а весь рынок — в 2,2 трлн руб. В 2030 г. доля дженериков оценивается уже в 56%, весь рынок — 4,9 трлн руб.

В рецептах врачи не могут писать торговое наименование (бренд) и должны указывать действующее вещество. Это позитивно для продаж дженериков. В розничных продажах на предпочтения потребителей влияет реклама, и покупатели выбирают раскрученные бренды. Тем не менее около 30% розничной выручки ведущих компаний занимают продажи дженериков.

Из-за ухода ряда иностранных производителей и снижения их активности российские производители получили дополнительные возможности. Так, с 2019 г. по 2023 г. доля российских дженериков выросла до 45% с 30%, и такая динамика продолжится. Онкологические препараты в портфеле Озон Фармацевтики также являются дженериками.

Важные драйверы — господдержка (90% рынка приходится на госзакупки) и сокращение поставок зарубежных препаратов. Ввод новых мощностей Озон Медики в 2027. должен существенно увеличить способность Озон Фармацевтики по производству и продажам в этом направлении. Также важный аспект — увеличение новых регудостоверений: еще 58 удостоверений к 2027 г.

Наконец, Мабскейл также планирует начать продажи биосимиляров, что позволит выйти Озон Фармацевтике на рынок биотехнологий. Согласно компании, истечение сроков патентов открывает большой рынок (около 202 млрд руб. в 2023 г.), на котором Озон Фармацевтика планирует также получать регудостоверения и наращивать продажи.

Выручка — структура и перспективы

Компания в основном продает через коммерческие каналы (розница) — 80% валовой выручки по 2023 г., через бюджетные каналы (тендер) — 20%. Однако в дальнейшем компания планирует увеличить бюджетные продажи благодаря росту онкологического и биотех-направления.

Препараты, закупаемые государством, входят в список жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП), при этом цена регулируется на основании Постановлений Правительства РФ № 1771 от 31.10.2020 г., № 865 от 29.10.2010 г., № 979 от 15.09.2015 г. Установление цены включает в себя много факторов и обосновывается компанией: от себестоимости до фармакоэкономической выгоды при использовании препаратов компании. На не ЖНВЛП цена устанавливается по затратной методологии (затраты на разработку и производство), а также соотношение цена/польза.

Выручка указывается как валовая и чистая. Чистая выручка считается без скидок дистрибьютерам и комиссий и без НДС 10%. Размер скидки зависит от канала продаж и маркетинговой стратегии продвижения. На старте продаж в коммерческом канале — скидки могут быть выше — дополнительные инвестиции в размещение в аптечных сетях (листинг, физическая дистрибуция), поддержание неснижаемого остатка в аптечных сетях и прочее.

Основная часть чистой выручки относится к продажам лекарственных средств. Есть также услуги по производству лекарственных препаратов на давальческом сырье, но их доля незначительна — меньше 1% от чистой выручки. В 2023 г. чистая выручка составила 19,7 млрд руб., увеличившись на 4% г/г, а валовая выросла на 9,5%. Практически вся выручка получается локально от продаж на внутреннем рынке, экспортная выручка — лишь 0,3%.

Компания фиксирует сезонность в продажах. Традиционно четвертый квартал — наиболее сильный, что связано с сезонностью заболеваний и процесса государственных закупок.

Целевой уровень роста чистой выручки компании может составить в 2024 г. в пределах 28–32% г/г, а в период 2023–2032 гг. — в среднем 21–26% ежегодно, благодаря запуску новых продуктов и новых направлений. Таким образом, план по чистой выручке, по расчетам БКС, на 2024 г. составляет 25–26 млрд руб.

Считаем, что в целом прогнозы по росту выручки будут зависеть от ряда факторов: запуск новых препаратов, прохождение закупочных процедур и других аспектов. Предполагаем, что с учетом сильного начала года (I полугодия 2024 г.) прогнозы могут быть даже чуть консервативны.

Бюджетный сегмент состоит из бюджета ОМС (обязательное медицинское страхование), региональных и федерального бюджета. Государство объявляет аукционы по правилам ФЗ-44 или ФЗ-223, на которые могут заявиться любые дистрибьюторы с соответствующей лицензией. Прежде чем подать заявку на участие в аукционе, дистрибьютор должен иметь либо товар на складе, либо подтверждение поставки товара от производителя, если данного товара на складе недостаточно. Многие дистрибьюторы, по данным компании, предпочитают первый вариант. После того как аукцион отыгран и дистрибьютор выиграл его, подписывается контракт на поставку продукции, который дистрибьютор должен исполнить.

В случае невыполнения контракта дистрибьютором, данный поставщик официально попадает в черный список и не может более участвовать в госзакупках. Поэтому критично, чтобы у дистрибьютора всегда был в наличии товар для участия в тендерных закупках. Необходимо также отметить, что в рамках ФЗ-61 право собственности на товар переходит дистрибьютору в момент реализации товара и данный товар возврату и обмену не подлежит.

Операционные расходы и персонал

Основная статья в себестоимости — расходы на сырье и материалы, использованные в производстве: 6,9 млрд руб. в 2023 г. Далее идут расходы на оплату труда в размере 1,7 млрд руб. Доля затрат в выручке составляет 50–55%, по итогам 2021–2023 гг. Помимо амортизации, есть расходы, связанные с использованием регистрационных удостоверений.

Баланс и денежные потоки

Чистый долг Озон Фармацевтики на 30 июня 2024 г. составляет 8,0 млрд руб. с учетом обязательств по аренде. Чистый долг снизился благодаря накопленной на 30 июня денежной подушке в 2,7 млрд руб. Долг в основном представлен банковскими кредитами и займами (84%) и облигациями (16%). Часть долга (44%) имеет фиксированную ставку с учетом хеджирования. С учетом текущей EBITDA показатели долговой нагрузки вполне соответствуют финансовым возможностям компании (Долг/EBITDA — меньше 1х) и не нарушат финансовую устойчивость.

Капитальные вложения (приобретение основных средств и нематериальных активов) составили 2,5 млрд руб. в 2023 г. (исторические инвестрасходы в 6,7 млрд руб. посчитаны с учетом исторических капзатрат на Мабскейл и Озон Медика, которые были внесены в периметр только в 2024 г.) и могут составить 3–4 млрд руб. в 2024 г.

Структура владения и корпоративное управление

Председатель совета директоров Павел Алексенко с долей 44% является крупнейшим акционером ПАО «Озон Фармацевтика». У Юрия и Владимира Корневых — 15,9% и 12% соответственно, у Виталия Алейникова — 5,2%. У членов совета директоров еще 6,2%: директор по развитию Наталья Титова, директор по стратегии Павел Грядунов, гендиректор Олег Минаков и другие. Таким образом, ряд топ-менеджеров компании являются акционерами и заинтересованы в максимизации прибыли и акционерной стоимости компании.

Компания ожидает предложение только первичных акций дополнительного выпуска (cash-in). Совет директоров состоит не менее чем из девяти директоров, включая не менее трех независимых. В периметр группы входит несколько юридических лиц: ООО «Озон», ООО «Озон Фарм» и другие. В 2024 г. компания приобрела контрольную долю в ООО «Озон Медика» (производство противоопухолевых препараторов и иммуномодуляторов), ООО «Мабскейл» (разработка и производство биоаналогов).

Компания выплачивает дивиденды. Средний коэффициент выплаты за 2021–2023 гг. составил 33,2%. Согласно отчету о движении денежных средств за I полугодие 2024 г., компания выплатила 783,5 млн руб. дивидендов при объявленных дивидендах в размере 1 млрд руб. Всего за 2021–2023 гг. было выплачено 3,8 млрд руб.

Планируемая дивидендная политика предполагает ежеквартальные выплаты. Причем критерием выплаты будет коэффициент Чистый долг/EBITDA. Еще одно ограничение — свободный денежный поток. При нулевой долговой нагрузке выплата может составить не менее 50% от чистой прибыли, но не более 100% от свободного денежного потока. При долговой нагрузке до 1х размер выплаты может составить не менее 35%, но не более 100% свободного денежного потока. При коэффициенте долговой нагрузки от 1х до 2х выплата может составить не менее 25% от чистой прибыли. Наконец, при 2–3х — не менее 15%. При коэффициенте выше 3х дивиденды не выплачиваются.

Оценка — используем два сценария

В рамках нашей оценки по методу дисконтированных денежных потоков закладываем в модель средневзвешенную стоимость капитала на уровне 20,3%, стоимость акционерного капитала 24,4%, темпы роста в постпрогнозный период 8%. Оцениваем капитал Озон Фармацевтики в 107–153 млрд руб. Целевая капитализация через 12 месяцев может составить 133–191 млрд руб. Используем два сценария оценки. По нижней границе диапазона закладываем прогноз среднегодового роста выручки Озон Фармацевтики на 21% в 2023–2032 гг. По верхней — выручка будет расти быстрее. Драйверы те же: вывод новых препаратов на рынок и более высокий темп роста выручки.

Предполагаем, что в оптимистическом сценарии Озон Фармацевтика сможет показать рост выручки на 24% в год. Менеджмент указывает на диапазон среднегодового темпа роста выручки — 21–26%. У наших прогнозов есть ряд ограничений, связанных с необходимостью закладывать высокий темп роста на длительную перспективу. Риски могут быть сопряжены с задержкой выхода препаратов, изменением рыночной ситуации, регуляторными факторами и прочими.

Рост продаж критически связан с увеличением портфелей брендированных дженериков, онкологических препаратов, биотеха, международных непатентованных наименований, а также со стратегией по расширению представленности препаратов в аптеках. Компания предполагает более высокий рост портфеля брендированных дженериков, а также портфеля онкологических препаратов и биотеха, в то время как основной портфель небрендированных дженериков будет расти на 12–17% в конце горизонта прогнозного периода после 2023 г. В оптимистичном сценарии предполагаем более высокую выручку в 2025–2032 гг. Финансовые различия между сценариями начинаются с 2025 г. и достигают на уровне EBITDA: около 5,6 млрд руб. — в 2028 г., 8,7 млрд руб. — в 2029 г., 12,7 млрд руб. — в 2030 г., 18,2 млрд руб. — в 2031 г. и 25,5 млрд руб. — в 2032 г.

Сейчас у Озон Фармацевтики, согласно представленным данным, есть планы по освоению лекарственных препаратов на основе 248 регистрационных удостоверений. При этом освоение планируется до 2028 г.: нам неизвестны планы по новым регистрационным удостоверениям на более далекую перспективу (кроме биосимиляров). По биосимилярам компания предоставила планы по вводу новых регудостоверения до 2032 г.

Также допускаем открытие новых направлений и сегментов, рост значимости размера международного бизнеса и дальнейшего роста маржинальности за счет эффективности и снижения затрат на разработку. Подчеркиваем, что наша оценка очень чувствительна к ряду факторов, в числе которых будущая выручка (запуск новых препаратов, объемы и цены их продаж), операционные расходы и прочие.

Для многих инвесторов важна динамика чистой прибыли и возможность компании выплачивать дивиденды (компания в 2021–2023 гг. платила около 33% чистой прибыли). Дивиденды, которые могут быть ежеквартальными, могут стать дополнительным фактором привлекательности для Озон Фармацевтики. Озвученная компанией дивидендная политика предусматривает выплату не менее 15% от чистой прибыли при показателе Чистый долг/EBITDA 2–3х, не менее 25% от чистой прибыли при коэффициенте 1х–2х и не менее 35% от чистой прибыли, если коэффициент будет 0–1х (не менее 50%, если долга не будет).

В отсутствие серьезных изменений мы будем обращать внимание на динамику выручки, себестоимости, EBITDA, капзатрат и прибыли компании. Результаты за I полугодие 2024 г. показали ускорение роста прибыли, что дает хорошие перспективы по финансовым результатам за год.

Обращаем внимание на риски, связанные как с замедлением, так и ускорением роста выручки, что может резко снизить/улучшить финансовые результаты. Важен фактор операционных расходов. В целом текущую экономическую ситуацию в РФ можно назвать достаточно волатильной, что накладывает дополнительные ограничения на качество прогнозов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба