4 декабря 2012 Номос-Банк | ТМК | Сбербанк (SBER) | ГМК НорНикель Тремасов Кирилл, Нуждин Игорь, Борисов Денис, Михайлов Андрей, Волов Юрий, Лямин Михаил

Опубликованные в Европе индексы деловой активности указали на улучшение ситуации в промышленности региона, что стало поводом для роста индексов акций. В США индекс ISM снизился, утянув за собой фондовые индикаторы страны. Сегодня утром негатив превалирует, в отсутствие значимой статистики инвесторы закладываются на выход слабых данных с рынка труда США (в среду и четверг).

В понедельник торги акциями на ключевых биржах завершились разнонаправлено. В США индексы снизились, в Европе и России выросли.

Статистика по индексам деловой активности (PMI) определяла движение фондовых индикаторов. В Европе ноябрьские показатели увеличение относительно октября, что свидетельствует об улучшение ситуации в промышленности региона. В тоже время в США индекс ISM Manf. продемонстрировал снижение, а индикатор рассчитываемый агентством Markit – рост (более подробно см. комментарий на стр. 5).

Отечественные фондовые биржи росли, реагируя на статистику по Китаю и Европе, не успев отыграть негатив в США. «Лучше рынка» были вновь акции Сбербанка, растущие на ожиданиях публикации отчетности эмитента за 3 кв. 2012 года (см. комментарий на стр. 9). Спрос наблюдался в бумагах металлургов и энергетиков.

Сегодня утром биржи АТР снижаются, цены на нефть и фьючерсы на индексы США также торгуются в «красной зоне». Инвесторы продолжают отыгрывать слабую статистику по Штатам, вышедшую вчера.

Во вторник не ожидается выхода значимой статистики, поэтому участники рынка могут сосредоточиться на ожиданиях публикации данных с рынка труда США (в среду и пятницу). С учетом, вышедшего вчера слабого индекса ISM, снижение которого было частично связано с падением компоненты занятости, есть опасения выхода негативных данных с рынка труда. Хотя, причины таких результатов во многом связаны с последствиями урагана Сэнди.

В мировой промышленности намечается оживление, эпицентр которого находится в развивающихся странах

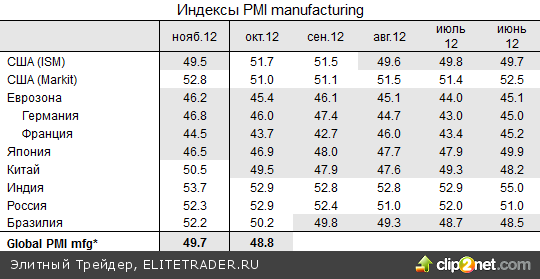

Ураган «Сэнди» охладил промышленную конъюнктуру в США в ноябре. В то же время в двух третях стран, публикующих индекс PMI, в том числе, в Китае, зафиксирован рост данного показателя. В целом можно говорить, что мировая промышленность в 4-м квартале демонстрирует признаки оживления, причем локомотивом роста являются развивающиеся страны Азии и Латинской Америки.

Событие. Индекс деловой активности в мировой промышленности вырос в октябре с 48.8 до 49.7. В России соответствующий индекс снизился с 52.9 до 52.3 пунктов, что незначительно выше среднеисторического значения этого индикатора (52.1).

* - значения индекса Global PMI mfg были пересмотрены за период с февраля 2010 г. До этого периода для расчета Global PMI использовался индекс USA ISM; с этого периода используется USA PMI Markit.

Комментарий. В ноябрьской статистике по индексам PMI наибольшей загадкой оказались данные из США. Индекс деловой активности в американской промышленности, рассчитываемый с 1948 г. институтом ISM, продемонстрировал в ноябре резкое снижение с 51.7 до 49.5 пунктов (минимум с июля 2009 г). В то же время аналогичный индекс, который не так давно начало рассчитывать агентство Markit, напротив, резко вырос в ноябре с 51.0 до 52.8 пунктов (максимум за последние полгода). Первый индекс в большей степени фокусируется на крупных компаниях; в расчете второго индекса выше доля средних компании. Помимо этого существуют различия в методиках расчета композитного индекса – несколько иные компоненты и веса. Тем не менее, столь резкое и разнонаправленное движение индексов представляется удивительным. Ключевые отличия ноябрьских отчетов ISM и Markit заключаются в компонентах новых заказов и занятости – в отчете ISM сообщается о резком замедлении роста новых заказов и сокращении числа рабочих мест, в то время как отчет Markit, напротив, свидетельствует об ускорении роста заказов и более быстром росте занятости в сравнении с предыдущим месяцем. Трудно сказать, какой из этих отчетов более адекватно описывает текущую ситуацию в промышленности США. По-видимому, ответ на этот вопрос мы получим в пятницу, когда будут опубликованы данные по рынку труда за ноябрь – ожидается, что из-за урагана «Сэнди» темпы создания новых рабочих мест в экономике за исключением сельского хозяйства замедлились до 90 тыс. по сравнению со 171 тыс. в октябре. В том, что ураган «Сэнди» негативно повлиял на экономику США, сомнений нет, в частности, резкий всплеск обращений за пособиями по безработице фиксирует еженедельная статистика.

Если в США ситуация выглядит противоречиво, то по мировой промышленности индексы PMI рисуют достаточно оптимистичную картину. Стоит обратить внимание на тот факт, что в ноябре рост индексов PMI отмечен почти что в двух третях стран, рассчитывающих этот индикатор. На максимальном уровне за последние 8 месяцев оказался европейский PMI; максимума за 13 месяцев достиг китайский PMI; заметное улучшение промышленной конъюнктуры зафиксировано в Индии и Бразилии. В целом можно сказать, что мировая промышленная конъюнктура в конце года улучшается, при этом эпицентр оживления находится в развивающихся странах Азии и Латинской Америки.

Среднеквартальные значения индексов PMI mfg

Ноябрьская статистика по добыче нефти: уровень в 10.5 млн. барр. в сутки достигнут

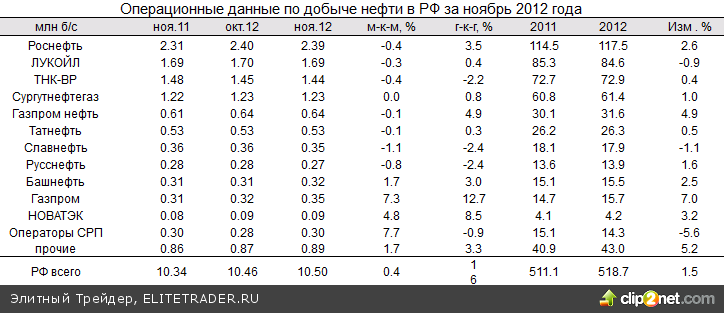

Накануне ЦДУ ТЭК обнародовало предварительные данные по российской нефтедобыче за ноябрь 2012 года: по сравнению с октябрем производство выросло на 0.4 % до 10.5 млн. барр. в сутки, что стало очередным историческим максимумом. Впрочем, основной вклад в установлении нового рекорда внесли малые нефтяные компании, операторы СРП и газовики, как следствие мы не ожидаем серьезной реакции рынка на вышедшие данные.

Событие. Накануне ЦДУ ТЭК обнародовало данные по добыче нефти в РФ за ноябрь 2012 года. Добыча нефти выросла м-к-м на 0.4 % до 10.5 млн. барр. в сутки. Прирост г-к-г- составил 1.6 %.

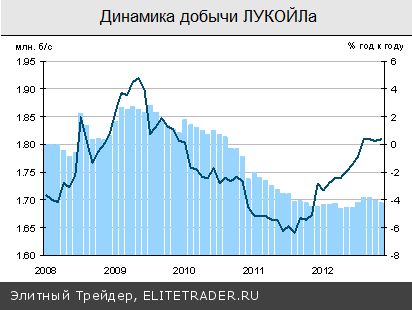

Комментарий. Основной вклад в очередное (пятое подряд) обновление исторических операционных максимумов внесли малые нефтяные компании, операторы СРП (что уже стало хорошей традицией) и газовики (уровень добычи конденсата технологически связан с объемами производства природного газа). Крупные ВИНКи м-к-м продемонстрировали небольшое снижение, причем по ТНК-BP падение г-к-г превысило 2 % (основная причина - деконсолидация Новосибирскнефтегаза и продолжающееся уменьшение объемов производства на Самотлоре), и такая ситуация едва ли способна порадовать Роснефть. Также отметим вновь ухудшившуюся операционную динамику добычи по ЛУКОЙЛу за счет возобновившегося снижения в Тимано-Печоре и Западной Сибири. В ближайшее время мы планируем провести пересмотр наших среднесрочных прогнозов по динамике добычи нефти в РФ.

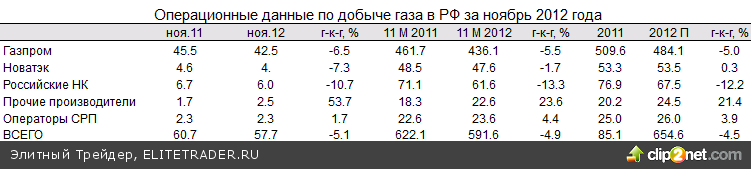

Статистика по добыче газа за ноябрь: картина по-прежнему выглядит безрадостной

Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за ноябрь 2012 года, которые не принесли значимых изменений в общеотраслевые тенденции последнего времени. Ноябрьские уровни добычи Газпрома продемонстрировали 6.5 %-ное снижение по сравнению с аналогичным периодом прошлого года (за 11 мес – минус 5.5 %), падение добычи НОВАТЭКа в ноябре составило 7.3 % (за 11 месяцев – минус 1.7 %). Мы пересмотрели наши прогнозы по добыче газа в РФ на этот год в сторону понижения (с 687 млрд. куб м до 655 млрд. куб м), а их влияние на фундаментальную стоимость GAZP и NVTK будет отражено в нашей стратегии по рынку на 2013 год.

Событие. Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за ноябрь 2012 года. Производство газа в РФ за рассматриваемый период составило 57.7 млрд. куб (минус 5.1% г-к-г), в т.ч. Газпром добыл 42.5 млрд. куб м (минус 6.5 % г-к-г), НОВАТЭК – 4.3 млрд. куб м. (минус 7.3 % г-к-г).

Комментарий. Ноябрьская динамика газодобычи не принесла каких-либо существенных изменений в сложившиеся тревожные тенденции последнего времени. Добыча газа в РФ продолжает снижаться на фоне продолжающейся рецессии в Европе, при этом ноябрьские уровни добычи Газпрома оказались ниже 45 млрд. куб м: так мало в последнем осеннем месяце компания добывала лишь в 2008 году. Падение добычи НОВАТЭКа в ноябре (минус 7.3 % г-к-г) также выглядело достаточно внушительным, и на фоне роста конкуренции на внутреннем рынке текущая ситуация заставляет усомниться в достижении заявленных долгосрочных планов (примерно 110 млрд. куб м к 2020 г). Мы пересмотрели наши прогнозы по добыче газа в РФ на этот год в сторону понижения (с 687 млрд. куб м до 655 млрд. куб м), а их влияние на фундаментальную стоимость GAZP и NVTK будет отражено в нашей стратегии по рынку на 2013 год.

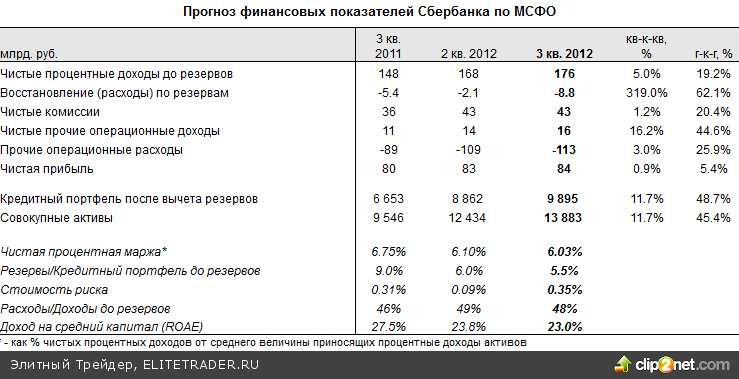

Прогноз финансовых показателей Сбербанка по МСФО

Завтра Сбербанк опубликует отчетность по МСФО за 3-ий квартал 2012 года. Мы ожидаем заметный рост отчислений в резервы на фоне относительной стабилизации чистой процентной маржи. Также обращаем внимание на то, что статьи баланса (но пока не ОПУ) будут включать в себя показатели турецкого DenizBank.

Событие. Завтра Сбербанк опубликует отчетность по МСФО за 3-ий квартал 2012 года.

Комментарий. Мы ожидаем заметный рост отчислений в резервы по кредитам, выданным Сбербанком, в связи с их продолжающимся ростом. Таким образом, даже при сохранении неизменным общего уровня резервирования, расходы по резервам в ОПУ должны возрасти. Вместе с тем коэффициент Резервы/Кредитный портфель до резервов может снизиться «по техническим причинам»: кредитный портфель DenizBank будет консолидироваться по справедливой стоимости с уже заложенным в ее расчет риском невозврата без дополнительного начисления резерва

Мы ожидаем некоторой стабилизации чистой процентной маржи в 3-ем квартале по сравнению с существенным падением во 2-ом, в то же время, мы считаем, что ее снижение возобновилось в 4-ом квартале и будет отражено в годовой отчетности.

3-ий квартал был гораздо более благоприятным для финансовых рынков, чем 2-ой, и мы рассчитываем на то, что Сбербанк смог этим воспользоваться для получения торговых доходов. В то же время, мы не ожидаем, что их размер превысит показатели сверхоптимистичного 1-го квартала.

По нашему мнению, Сбербанку удастся сохранить Cost/Income до резервов на приемлемом уровне в 48%, что поможет ему, хотя и крайне незначительно, увеличить прибыль в 3-ем квартале по сравнению со 2-ым.

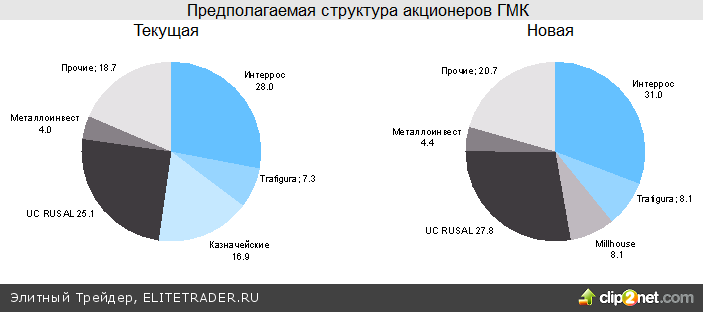

Ключевые акционеры ГМК подписывают акционерное соглашение

Совет директоров UC RUSAL одобрил проект акционерного соглашения с Интерросом по управлению Норникелем, которое включает в себя продажу 7.3% квазиказначейских акций Норникеля Millhouse, смену гендиректора, распределение мест в Совете директоров компании и жесткие санкции за нарушение соглашения. Основные детали соглашения уже фигурировали в СМИ, мы считаем подписание документа стратегической победой UC RUSAL и позитивом для миноритариев Норникеля.

Событие. UC RUSAL сообщила, что Совет директоров компании вчера одобрил предложенный Интерросом проект акционерного соглашения по ГМК, который включает в себя следующие детали:

· Millhouse Р. Абрамовича приобретет 7.3% квазиказначеских акций ГМК, остальные квазиказначейские акции (предположительно – 9.6% будут погашены). Millhouse также станет участником акционерного соглашения;

· Совет директоров Норникеля будет состоять из 13 человек, из которых 4 будут представлять UC RUSAL, 4 – Интеррос, 3 – Millhouse, а 2 – будут независимыми директорами (одного выдвинет UC RUSAL, другого – Интеррос);

· Соглашение предусматривает «определенные меры, направленные на обеспечение стабильности дивидендных выплат по итогам 2012, 2013 и 2014 г.»;

· Изменение дивидендной политики, устава компании, крупные, непрофильные сделки, сделки со связными сторонами, сделки M&A за пределами России, сделки с ценными бумагами, маркетинговая стратегия и смена гендиректора Норникеля потребуют согласия всех сторон в Совете директоров;

· Генеральным директором Норникеля станет В. Потанин.

· UC RUSAL и Интеррос не могут продать акции ГМК в течение 5 лет, Millhouse – 3-х лет, партнерам предоставляется право первоочередного выкупа.

· Сторона, нарушившая условия соглашения должна будет продать другим сторонам 1.875% акций ГМК за $1 или продать 7.5% акций ГМК c 25%-ным дисконтом к средней цене на Московской бирже за предшествующие 30 дней.

Комментарий. Большинство положений нового акционерного соглашения, включая вхождение в уставный капитал Норникеля структур Р. Абрамовича, уже были известны ранее из сообщений СМИ, а ряд важных моментов (например, дивидендная политика компании) – пока не раскрываются. Тем не менее, уже можно отметить, что подписание нового акционерного соглашения является стратегической победой UC RUSAL – вместе с Millhouse компания получит большинство в Совете директоров Норникеля, а ее совместная доля в капитале Норникеля будет составлять около 36%, почти сравнявшись с совместной долей Интерроса и Trafigura (39%), в то время как ранее Интеррос, Trafigura и сама компания контролировали более 52% акций ГМК.

Мы также считаем подписание соглашения позитивной новостью для миноритариев Норникеля, что связано с одобренной дивидендной политикой и возможностью полной монетизации квазиказначеского пакета акций компании.

ТМК покупает завод в Омане

ТМК объявила вчера о приобретении 55% акций трубного завода в Омане мощностью свыше 200 тыс. тонн труб OCTG в год. Сделка позволит ТМК расширить присутствие в странах Ближнего Востока, увеличив географическую диверсификацию бизнеса компании. Мы считаем покупку нового актива нейтральным событием для акций ТМК.

Событие. ТМК вчера сообщила о покупке 55% акций трубного завода в Омане мощностью свыше 200 тыс. труб OCTG в год. Сумма сделки не раскрывается.

Комментарий. Исходя из заявленных мощностей завода, приобретенный пакет ТМК может стоить ориентировочно $100-150 млн. Кроме того, исходя из обычной практики вхождения в проекты на Ближнем Востоке, мы не исключаем, что акционеры компании примут на себя определенные инвестиционные обязательства.

Сделка позволяет компании существенно расширить свои позиции в странах Ближнего Востока – крупнейшего в мире региона нефтедобычи и, соответственно, потребления труб нефтегазового сортамента (OCTG) и является еще одним шагом к увеличению глобального охвата бизнеса ТМК, которая уже является одним из крупнейших производителей OCTG в мире. Впрочем, учитывая не очень большой масштаб покупки, мы считаем это событие нейтральным для акций компании.

Роснефтегаз получит под управление акции ИнтерРАО?

По данным агентства Интерфакс, государственный пакет в ИнтерРАО в течение трех лет будет консолидирован Роснефтегазом. В новой схеме, в отличие от предыдущей не упоминается крупная допэмиссия, что мы считаем положительным моментом, но сообщается о возможной передаче акций под управление, а не продаже.

Событие. По данным агентства Интерфакс, государственный пакет в ИнтерРАО в течение трех лет будет консолидирован Роснефтегазом. Ожидается, что Роснефтегаз получит под управление или приобретет акции ИнтерРАО, в настоящее время принадлежащие Росимуществу, РусГидро, ФСК и дочерним компаниям ИнтерРАО. Агентство ссылается на письмо Аркадия Дворковича.

Комментарий. По нашему мнению, объявление о консолидации акций ИнтерРАО на базе Роснефтегаза не является новостью и идет полностью в рамках ранее сделанных заявлений чиновников, курирующих электроэнергетику. Ранее в СМИ уже появлялась схема консолидации акций ИнтерРАО Роснефтегазом. В Известиях говорилось, что за 3 года Роснефтегаз выкупит около 53.4% акций ИнтерРАО. Кроме того, схема предполагала допэмиссию на 60 млрд. руб.

Мы полагаем, что история с консолидацией ИнтерРАО, по аналогии с объединением электросетевых компаний, может обсуждаться еще долгое время. Затягивание с принятием решения, по всей видимости, продолжит оказывать давление на котировки ИнтерРАО. Ключевым отличием от предыдущего варианта консолидации является отсутствие упоминаний о допэмиссии, что мы воспринимаем, как положительный факт. С другой стороны, передача, а не продажа 53-54% акций ИнтерРАО может стать негативным фактом, как для ИнтерРАО, так и для РусГидро и ФСК. Кроме того, опубликованные схемы не дают ответа на вопрос о SPO ИнтерРАО.

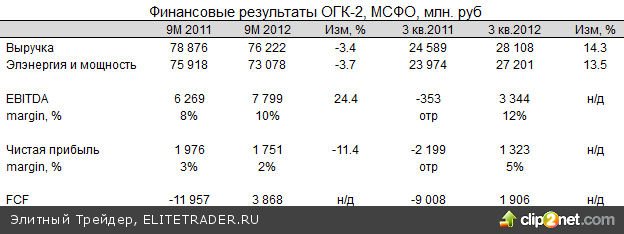

ОГК-2: сильные результаты

ОГК-2 опубликовала сильные финансовые результаты за 3 кв. 2012г.. Опубликованные результаты оказались лучше наших ожиданий. Новый прогноз менеджмента компании на 2012 г по EBITDA на уровне 9 млрд. руб. в настоящее время выгладит более реалистично. В ближайшее время мы намерены провести пересмотр нашей рекомендации по акциям компании.

Событие. Вчера ОГК-2 опубликовала финансовые результаты по МСФО за 9 мес. 2012 г.

Комментарий. Третий квартал стал удачным для ОГК-2. производство электроэнергии находилось примерно на уровне аналогичного периода прошлого года, при этом EBITDA ОГК-2 за один квартал составила 3.3 млрд. руб. Улучшения были заметны и на уровне денежных потоков. Рост инвестиций не привел к формированию отрицательного денежного потока, а привлеченные в ходе дорпэмиссии 10 млрд. руб. привели к снижению долговой нагрузки. На конец 3-го кв. чистый долг ОГК-2 сократился до 20 млрд. руб (32 млрд. руб. на начало года).

Опубликованные цифры превзошли наши ожидания. С учетом опубликованных цифр за 9 мес. новый годовой прогноз компании по EBITDA на уровне 9 млрд. руб выглядит более реалистично, чем предыдущий (6-7 млрд. руб.). В ближайшее время мы намерены провести пересмотр нашей рекомендации по акциям компании.

В понедельник торги акциями на ключевых биржах завершились разнонаправлено. В США индексы снизились, в Европе и России выросли.

Статистика по индексам деловой активности (PMI) определяла движение фондовых индикаторов. В Европе ноябрьские показатели увеличение относительно октября, что свидетельствует об улучшение ситуации в промышленности региона. В тоже время в США индекс ISM Manf. продемонстрировал снижение, а индикатор рассчитываемый агентством Markit – рост (более подробно см. комментарий на стр. 5).

Отечественные фондовые биржи росли, реагируя на статистику по Китаю и Европе, не успев отыграть негатив в США. «Лучше рынка» были вновь акции Сбербанка, растущие на ожиданиях публикации отчетности эмитента за 3 кв. 2012 года (см. комментарий на стр. 9). Спрос наблюдался в бумагах металлургов и энергетиков.

Сегодня утром биржи АТР снижаются, цены на нефть и фьючерсы на индексы США также торгуются в «красной зоне». Инвесторы продолжают отыгрывать слабую статистику по Штатам, вышедшую вчера.

Во вторник не ожидается выхода значимой статистики, поэтому участники рынка могут сосредоточиться на ожиданиях публикации данных с рынка труда США (в среду и пятницу). С учетом, вышедшего вчера слабого индекса ISM, снижение которого было частично связано с падением компоненты занятости, есть опасения выхода негативных данных с рынка труда. Хотя, причины таких результатов во многом связаны с последствиями урагана Сэнди.

В мировой промышленности намечается оживление, эпицентр которого находится в развивающихся странах

Ураган «Сэнди» охладил промышленную конъюнктуру в США в ноябре. В то же время в двух третях стран, публикующих индекс PMI, в том числе, в Китае, зафиксирован рост данного показателя. В целом можно говорить, что мировая промышленность в 4-м квартале демонстрирует признаки оживления, причем локомотивом роста являются развивающиеся страны Азии и Латинской Америки.

Событие. Индекс деловой активности в мировой промышленности вырос в октябре с 48.8 до 49.7. В России соответствующий индекс снизился с 52.9 до 52.3 пунктов, что незначительно выше среднеисторического значения этого индикатора (52.1).

* - значения индекса Global PMI mfg были пересмотрены за период с февраля 2010 г. До этого периода для расчета Global PMI использовался индекс USA ISM; с этого периода используется USA PMI Markit.

Комментарий. В ноябрьской статистике по индексам PMI наибольшей загадкой оказались данные из США. Индекс деловой активности в американской промышленности, рассчитываемый с 1948 г. институтом ISM, продемонстрировал в ноябре резкое снижение с 51.7 до 49.5 пунктов (минимум с июля 2009 г). В то же время аналогичный индекс, который не так давно начало рассчитывать агентство Markit, напротив, резко вырос в ноябре с 51.0 до 52.8 пунктов (максимум за последние полгода). Первый индекс в большей степени фокусируется на крупных компаниях; в расчете второго индекса выше доля средних компании. Помимо этого существуют различия в методиках расчета композитного индекса – несколько иные компоненты и веса. Тем не менее, столь резкое и разнонаправленное движение индексов представляется удивительным. Ключевые отличия ноябрьских отчетов ISM и Markit заключаются в компонентах новых заказов и занятости – в отчете ISM сообщается о резком замедлении роста новых заказов и сокращении числа рабочих мест, в то время как отчет Markit, напротив, свидетельствует об ускорении роста заказов и более быстром росте занятости в сравнении с предыдущим месяцем. Трудно сказать, какой из этих отчетов более адекватно описывает текущую ситуацию в промышленности США. По-видимому, ответ на этот вопрос мы получим в пятницу, когда будут опубликованы данные по рынку труда за ноябрь – ожидается, что из-за урагана «Сэнди» темпы создания новых рабочих мест в экономике за исключением сельского хозяйства замедлились до 90 тыс. по сравнению со 171 тыс. в октябре. В том, что ураган «Сэнди» негативно повлиял на экономику США, сомнений нет, в частности, резкий всплеск обращений за пособиями по безработице фиксирует еженедельная статистика.

Если в США ситуация выглядит противоречиво, то по мировой промышленности индексы PMI рисуют достаточно оптимистичную картину. Стоит обратить внимание на тот факт, что в ноябре рост индексов PMI отмечен почти что в двух третях стран, рассчитывающих этот индикатор. На максимальном уровне за последние 8 месяцев оказался европейский PMI; максимума за 13 месяцев достиг китайский PMI; заметное улучшение промышленной конъюнктуры зафиксировано в Индии и Бразилии. В целом можно сказать, что мировая промышленная конъюнктура в конце года улучшается, при этом эпицентр оживления находится в развивающихся странах Азии и Латинской Америки.

Среднеквартальные значения индексов PMI mfg

Ноябрьская статистика по добыче нефти: уровень в 10.5 млн. барр. в сутки достигнут

Накануне ЦДУ ТЭК обнародовало предварительные данные по российской нефтедобыче за ноябрь 2012 года: по сравнению с октябрем производство выросло на 0.4 % до 10.5 млн. барр. в сутки, что стало очередным историческим максимумом. Впрочем, основной вклад в установлении нового рекорда внесли малые нефтяные компании, операторы СРП и газовики, как следствие мы не ожидаем серьезной реакции рынка на вышедшие данные.

Событие. Накануне ЦДУ ТЭК обнародовало данные по добыче нефти в РФ за ноябрь 2012 года. Добыча нефти выросла м-к-м на 0.4 % до 10.5 млн. барр. в сутки. Прирост г-к-г- составил 1.6 %.

Комментарий. Основной вклад в очередное (пятое подряд) обновление исторических операционных максимумов внесли малые нефтяные компании, операторы СРП (что уже стало хорошей традицией) и газовики (уровень добычи конденсата технологически связан с объемами производства природного газа). Крупные ВИНКи м-к-м продемонстрировали небольшое снижение, причем по ТНК-BP падение г-к-г превысило 2 % (основная причина - деконсолидация Новосибирскнефтегаза и продолжающееся уменьшение объемов производства на Самотлоре), и такая ситуация едва ли способна порадовать Роснефть. Также отметим вновь ухудшившуюся операционную динамику добычи по ЛУКОЙЛу за счет возобновившегося снижения в Тимано-Печоре и Западной Сибири. В ближайшее время мы планируем провести пересмотр наших среднесрочных прогнозов по динамике добычи нефти в РФ.

Статистика по добыче газа за ноябрь: картина по-прежнему выглядит безрадостной

Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за ноябрь 2012 года, которые не принесли значимых изменений в общеотраслевые тенденции последнего времени. Ноябрьские уровни добычи Газпрома продемонстрировали 6.5 %-ное снижение по сравнению с аналогичным периодом прошлого года (за 11 мес – минус 5.5 %), падение добычи НОВАТЭКа в ноябре составило 7.3 % (за 11 месяцев – минус 1.7 %). Мы пересмотрели наши прогнозы по добыче газа в РФ на этот год в сторону понижения (с 687 млрд. куб м до 655 млрд. куб м), а их влияние на фундаментальную стоимость GAZP и NVTK будет отражено в нашей стратегии по рынку на 2013 год.

Событие. Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за ноябрь 2012 года. Производство газа в РФ за рассматриваемый период составило 57.7 млрд. куб (минус 5.1% г-к-г), в т.ч. Газпром добыл 42.5 млрд. куб м (минус 6.5 % г-к-г), НОВАТЭК – 4.3 млрд. куб м. (минус 7.3 % г-к-г).

Комментарий. Ноябрьская динамика газодобычи не принесла каких-либо существенных изменений в сложившиеся тревожные тенденции последнего времени. Добыча газа в РФ продолжает снижаться на фоне продолжающейся рецессии в Европе, при этом ноябрьские уровни добычи Газпрома оказались ниже 45 млрд. куб м: так мало в последнем осеннем месяце компания добывала лишь в 2008 году. Падение добычи НОВАТЭКа в ноябре (минус 7.3 % г-к-г) также выглядело достаточно внушительным, и на фоне роста конкуренции на внутреннем рынке текущая ситуация заставляет усомниться в достижении заявленных долгосрочных планов (примерно 110 млрд. куб м к 2020 г). Мы пересмотрели наши прогнозы по добыче газа в РФ на этот год в сторону понижения (с 687 млрд. куб м до 655 млрд. куб м), а их влияние на фундаментальную стоимость GAZP и NVTK будет отражено в нашей стратегии по рынку на 2013 год.

Прогноз финансовых показателей Сбербанка по МСФО

Завтра Сбербанк опубликует отчетность по МСФО за 3-ий квартал 2012 года. Мы ожидаем заметный рост отчислений в резервы на фоне относительной стабилизации чистой процентной маржи. Также обращаем внимание на то, что статьи баланса (но пока не ОПУ) будут включать в себя показатели турецкого DenizBank.

Событие. Завтра Сбербанк опубликует отчетность по МСФО за 3-ий квартал 2012 года.

Комментарий. Мы ожидаем заметный рост отчислений в резервы по кредитам, выданным Сбербанком, в связи с их продолжающимся ростом. Таким образом, даже при сохранении неизменным общего уровня резервирования, расходы по резервам в ОПУ должны возрасти. Вместе с тем коэффициент Резервы/Кредитный портфель до резервов может снизиться «по техническим причинам»: кредитный портфель DenizBank будет консолидироваться по справедливой стоимости с уже заложенным в ее расчет риском невозврата без дополнительного начисления резерва

Мы ожидаем некоторой стабилизации чистой процентной маржи в 3-ем квартале по сравнению с существенным падением во 2-ом, в то же время, мы считаем, что ее снижение возобновилось в 4-ом квартале и будет отражено в годовой отчетности.

3-ий квартал был гораздо более благоприятным для финансовых рынков, чем 2-ой, и мы рассчитываем на то, что Сбербанк смог этим воспользоваться для получения торговых доходов. В то же время, мы не ожидаем, что их размер превысит показатели сверхоптимистичного 1-го квартала.

По нашему мнению, Сбербанку удастся сохранить Cost/Income до резервов на приемлемом уровне в 48%, что поможет ему, хотя и крайне незначительно, увеличить прибыль в 3-ем квартале по сравнению со 2-ым.

Ключевые акционеры ГМК подписывают акционерное соглашение

Совет директоров UC RUSAL одобрил проект акционерного соглашения с Интерросом по управлению Норникелем, которое включает в себя продажу 7.3% квазиказначейских акций Норникеля Millhouse, смену гендиректора, распределение мест в Совете директоров компании и жесткие санкции за нарушение соглашения. Основные детали соглашения уже фигурировали в СМИ, мы считаем подписание документа стратегической победой UC RUSAL и позитивом для миноритариев Норникеля.

Событие. UC RUSAL сообщила, что Совет директоров компании вчера одобрил предложенный Интерросом проект акционерного соглашения по ГМК, который включает в себя следующие детали:

· Millhouse Р. Абрамовича приобретет 7.3% квазиказначеских акций ГМК, остальные квазиказначейские акции (предположительно – 9.6% будут погашены). Millhouse также станет участником акционерного соглашения;

· Совет директоров Норникеля будет состоять из 13 человек, из которых 4 будут представлять UC RUSAL, 4 – Интеррос, 3 – Millhouse, а 2 – будут независимыми директорами (одного выдвинет UC RUSAL, другого – Интеррос);

· Соглашение предусматривает «определенные меры, направленные на обеспечение стабильности дивидендных выплат по итогам 2012, 2013 и 2014 г.»;

· Изменение дивидендной политики, устава компании, крупные, непрофильные сделки, сделки со связными сторонами, сделки M&A за пределами России, сделки с ценными бумагами, маркетинговая стратегия и смена гендиректора Норникеля потребуют согласия всех сторон в Совете директоров;

· Генеральным директором Норникеля станет В. Потанин.

· UC RUSAL и Интеррос не могут продать акции ГМК в течение 5 лет, Millhouse – 3-х лет, партнерам предоставляется право первоочередного выкупа.

· Сторона, нарушившая условия соглашения должна будет продать другим сторонам 1.875% акций ГМК за $1 или продать 7.5% акций ГМК c 25%-ным дисконтом к средней цене на Московской бирже за предшествующие 30 дней.

Комментарий. Большинство положений нового акционерного соглашения, включая вхождение в уставный капитал Норникеля структур Р. Абрамовича, уже были известны ранее из сообщений СМИ, а ряд важных моментов (например, дивидендная политика компании) – пока не раскрываются. Тем не менее, уже можно отметить, что подписание нового акционерного соглашения является стратегической победой UC RUSAL – вместе с Millhouse компания получит большинство в Совете директоров Норникеля, а ее совместная доля в капитале Норникеля будет составлять около 36%, почти сравнявшись с совместной долей Интерроса и Trafigura (39%), в то время как ранее Интеррос, Trafigura и сама компания контролировали более 52% акций ГМК.

Мы также считаем подписание соглашения позитивной новостью для миноритариев Норникеля, что связано с одобренной дивидендной политикой и возможностью полной монетизации квазиказначеского пакета акций компании.

ТМК покупает завод в Омане

ТМК объявила вчера о приобретении 55% акций трубного завода в Омане мощностью свыше 200 тыс. тонн труб OCTG в год. Сделка позволит ТМК расширить присутствие в странах Ближнего Востока, увеличив географическую диверсификацию бизнеса компании. Мы считаем покупку нового актива нейтральным событием для акций ТМК.

Событие. ТМК вчера сообщила о покупке 55% акций трубного завода в Омане мощностью свыше 200 тыс. труб OCTG в год. Сумма сделки не раскрывается.

Комментарий. Исходя из заявленных мощностей завода, приобретенный пакет ТМК может стоить ориентировочно $100-150 млн. Кроме того, исходя из обычной практики вхождения в проекты на Ближнем Востоке, мы не исключаем, что акционеры компании примут на себя определенные инвестиционные обязательства.

Сделка позволяет компании существенно расширить свои позиции в странах Ближнего Востока – крупнейшего в мире региона нефтедобычи и, соответственно, потребления труб нефтегазового сортамента (OCTG) и является еще одним шагом к увеличению глобального охвата бизнеса ТМК, которая уже является одним из крупнейших производителей OCTG в мире. Впрочем, учитывая не очень большой масштаб покупки, мы считаем это событие нейтральным для акций компании.

Роснефтегаз получит под управление акции ИнтерРАО?

По данным агентства Интерфакс, государственный пакет в ИнтерРАО в течение трех лет будет консолидирован Роснефтегазом. В новой схеме, в отличие от предыдущей не упоминается крупная допэмиссия, что мы считаем положительным моментом, но сообщается о возможной передаче акций под управление, а не продаже.

Событие. По данным агентства Интерфакс, государственный пакет в ИнтерРАО в течение трех лет будет консолидирован Роснефтегазом. Ожидается, что Роснефтегаз получит под управление или приобретет акции ИнтерРАО, в настоящее время принадлежащие Росимуществу, РусГидро, ФСК и дочерним компаниям ИнтерРАО. Агентство ссылается на письмо Аркадия Дворковича.

Комментарий. По нашему мнению, объявление о консолидации акций ИнтерРАО на базе Роснефтегаза не является новостью и идет полностью в рамках ранее сделанных заявлений чиновников, курирующих электроэнергетику. Ранее в СМИ уже появлялась схема консолидации акций ИнтерРАО Роснефтегазом. В Известиях говорилось, что за 3 года Роснефтегаз выкупит около 53.4% акций ИнтерРАО. Кроме того, схема предполагала допэмиссию на 60 млрд. руб.

Мы полагаем, что история с консолидацией ИнтерРАО, по аналогии с объединением электросетевых компаний, может обсуждаться еще долгое время. Затягивание с принятием решения, по всей видимости, продолжит оказывать давление на котировки ИнтерРАО. Ключевым отличием от предыдущего варианта консолидации является отсутствие упоминаний о допэмиссии, что мы воспринимаем, как положительный факт. С другой стороны, передача, а не продажа 53-54% акций ИнтерРАО может стать негативным фактом, как для ИнтерРАО, так и для РусГидро и ФСК. Кроме того, опубликованные схемы не дают ответа на вопрос о SPO ИнтерРАО.

ОГК-2: сильные результаты

ОГК-2 опубликовала сильные финансовые результаты за 3 кв. 2012г.. Опубликованные результаты оказались лучше наших ожиданий. Новый прогноз менеджмента компании на 2012 г по EBITDA на уровне 9 млрд. руб. в настоящее время выгладит более реалистично. В ближайшее время мы намерены провести пересмотр нашей рекомендации по акциям компании.

Событие. Вчера ОГК-2 опубликовала финансовые результаты по МСФО за 9 мес. 2012 г.

Комментарий. Третий квартал стал удачным для ОГК-2. производство электроэнергии находилось примерно на уровне аналогичного периода прошлого года, при этом EBITDA ОГК-2 за один квартал составила 3.3 млрд. руб. Улучшения были заметны и на уровне денежных потоков. Рост инвестиций не привел к формированию отрицательного денежного потока, а привлеченные в ходе дорпэмиссии 10 млрд. руб. привели к снижению долговой нагрузки. На конец 3-го кв. чистый долг ОГК-2 сократился до 20 млрд. руб (32 млрд. руб. на начало года).

Опубликованные цифры превзошли наши ожидания. С учетом опубликованных цифр за 9 мес. новый годовой прогноз компании по EBITDA на уровне 9 млрд. руб выглядит более реалистично, чем предыдущий (6-7 млрд. руб.). В ближайшее время мы намерены провести пересмотр нашей рекомендации по акциям компании.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба