12 июля 2021

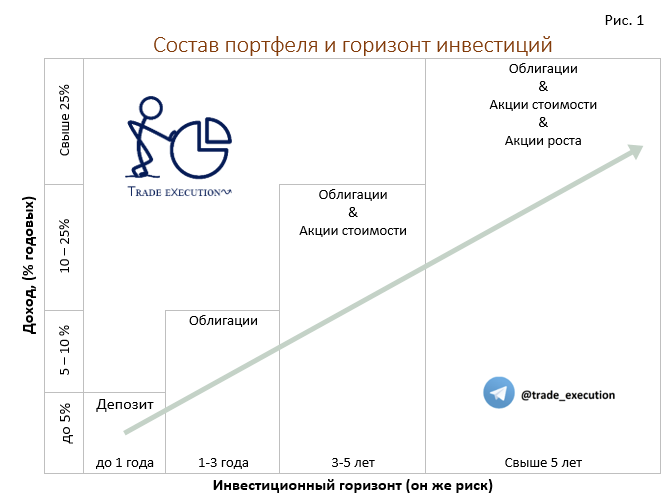

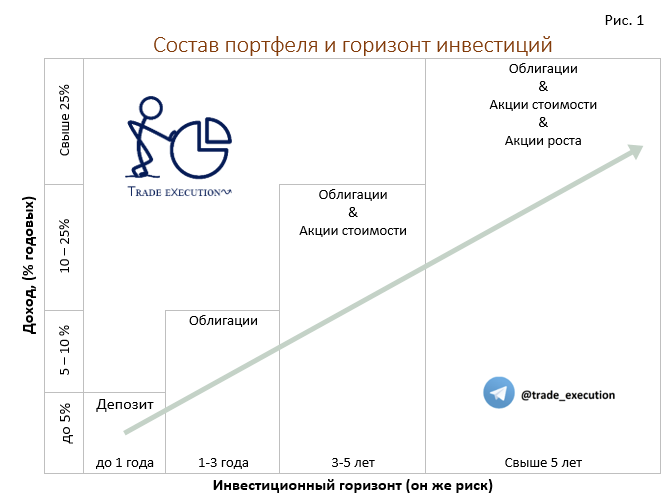

При составлении инвестиционного портфеля, первый вопрос, на который нужно ответить – горизонт инвестирования. Отвечая на него, вы одновременно отвечаете и на второй вопрос - во что вкладываться? (см. Рис. 1)

Такая постановка помогает определиться со сроком инвестиций (риски) в связке с типами финансовых инструментов (доходность).

Если с депозитом и облигациями вроде все понятно, то главный вопрос будет - классификация акций стоимости и акций роста.

У большинства инвесторов акции стоимости ассоциируются с дивидендами. Но не стоит забывать про обратные выкупы (buyback), которые отражаются в цене акций (доходность). Отсюда и разночтение.

На сегодняшний день такие гиганты, как Facebook, Аpple, Amazon, Google и др. – уже давно не startup компании, риски которых нельзя оценить. Их акции активно растут не только из-за сложившейся бизнес-модели и реинвестированию прибыли в себя, но и благодаря нескончаемым обратным выкупам. Именно поэтому и стоит относить их к акциям стоимости.

К акциям роста отношу производителей марихуаны или такие компании, как Virgin Galactic (в общем все то, что называется «хайповые акции»). Мне пока не хватает смелости покупать «такое» – темперамент, наверное, другой.

Так вот, вернемся к Рис. 1. Для многих связка срока с доходностью инвестиций не очевидна, но как показывает практика, на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет. При таком сроке планирования амплитуда колебаний финансовых инструментов в 15-20% вообще не волнует!

Не желая быть голословным, планирую в следующем посте (Часть 2) рассмотреть статистические связи между доходностью и сроком инвестирования, а также подробнее раскрыть оптимальную конфигурацию долей акций и облигаций в Портфеле с помощью крутейшего сайта www.ifa.com

Кстати, в России данный сайт работает только через VPN (можно использовать расширение для браузера).

Оптимальная конфигурация долей акций и облигаций в Портфеле

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

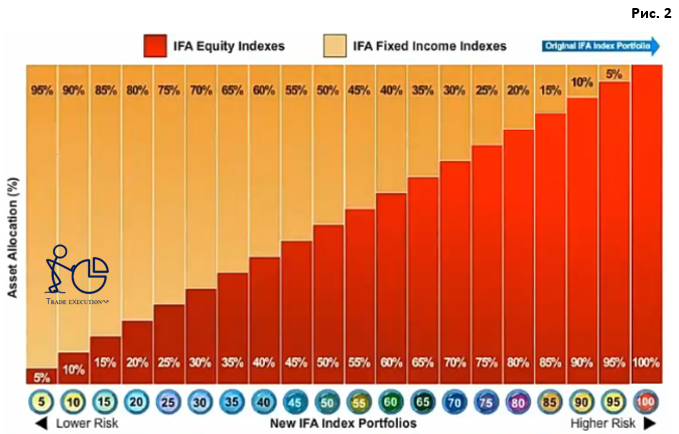

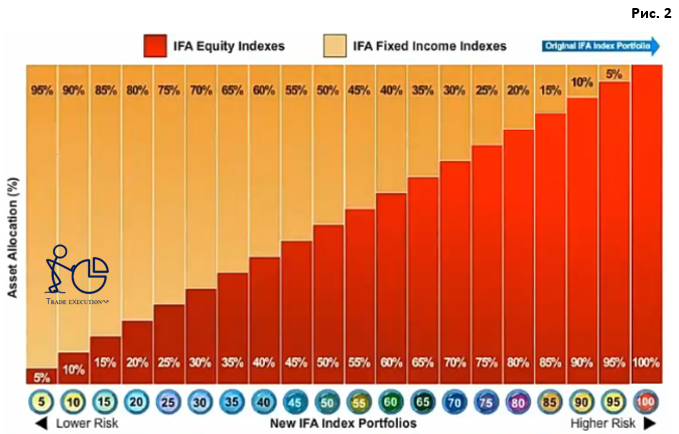

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

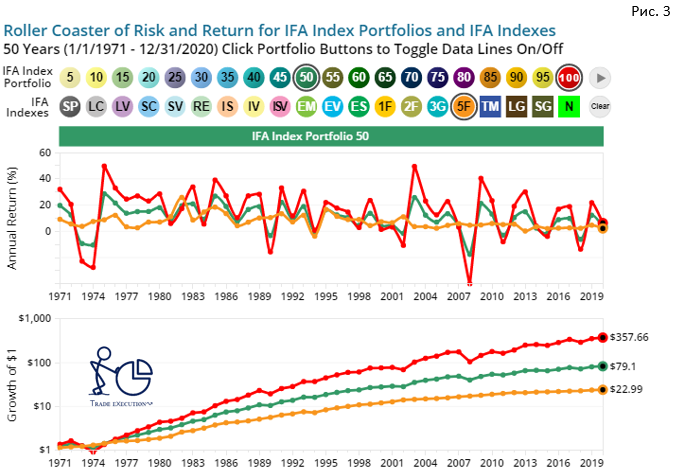

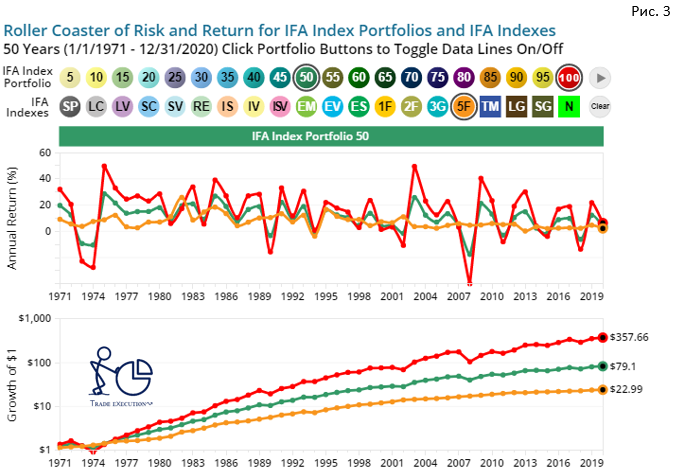

Зная эту компоновку, у нас есть возможность проанализировать доходность на 50-ти летней истории, используя номер индекса (Рис 3).

Верхняя часть диаграммы Annual Return (%) – показывает %-е изменение Портфелей за год.

Нижняя часть диаграммы Growth of $1 – показывает прирост Портфелей (вложенный 1 доллар 50 лет назад).

Для примера взял портфель с индексом 50 (зеленая линия), с индексом 100 (красная линия), а оранжевая линия – 5-ти летние облигации.

Очень хорошо видно, что у инвестора с портфелем на 100% из акций за 50 лет один вложенный доллар вырос в 358 раз. При этом амплитуда колебаний у такого портфеля намного выше. Обратите внимание на Annual Return (%) в 2008 году. Если бы вы купили такой портфель в начале 2008 года, ваш счет просел бы на 40% (настроение в таких случаях, скажу вам, не радостное). А если еще и с кредитным плечом было куплено? В общем — не позавидуешь. Кстати, неопытные инвесторы на этих уровнях переворачиваются и начинают шортить.

У инвестора с портфелем 50% из облигаций и 50% из акции просадка счета составила бы всего 20%. Что уже интереснее, с этим можно поработать! Любой инвестор, даже матерый волк, после прохождения этих рубежей (20-25%) начинает нервничать. А если ты управляющий, то эти уровни, как правило, значатся в инвестиционных декларациях. В общем, в обмен на стабильность приходится жертвовать прибылью и за 50 лет один вложенный доллар вырос бы всего в 79 раз (зеленая линия).

Поэтому, когда планируете свои инвестиции, то нужно понимать: «А готовы ли вы ловить просадки по 40%?»

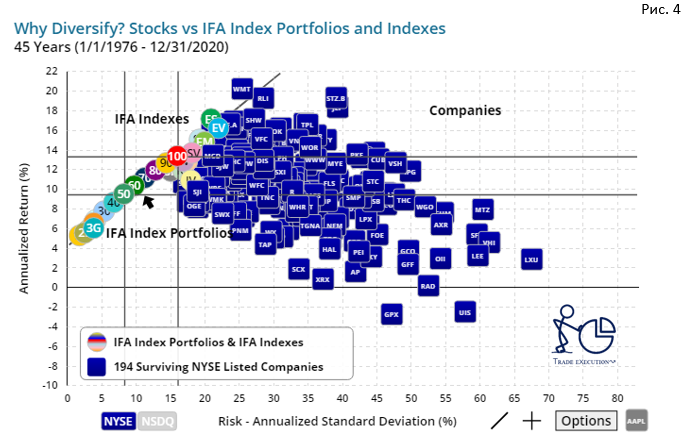

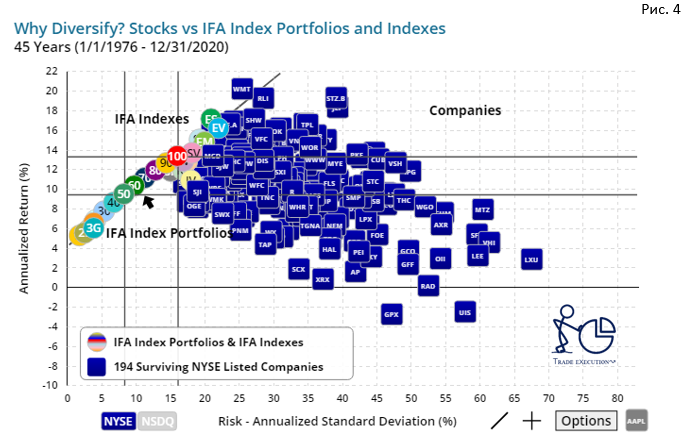

Диаграмма, которая хорошо демонстрирует полезность диверсификации (Рис.4).

Обратите внимания на Рис. 4. Инвестиция в диверсифицированный портфель показывает бОльшую эффективность (т.е. находится выше по шкале Y и левее по шкале X), чем если бы купить на все деньги одного эмитента. Более того, тут можно еще отсеять все неэффективные акции, которые находятся ниже и правее составленного по номеру индекса портфеля.

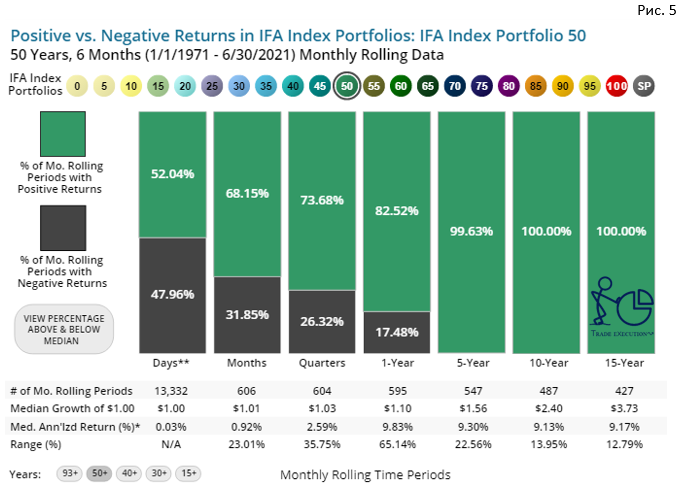

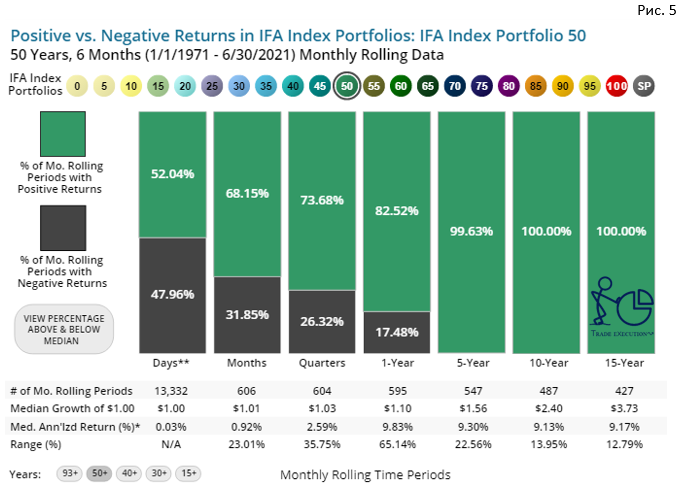

Еще одна интересная диаграмма (Рис. 5), которая демонстрирует вероятность позитивного или негативного результата в зависимости от инвестиционного горизонта.

Из этого следует, что если мы говорим об инвестиционном горизонте на один день, то 50-ти летняя история портфеля с индексом 50 показывает вероятность получения прибыли — 52,04%, а вероятность получения убытка - 47,96%.

При инвестиционном горизонте в один месяц вероятность получения прибыли будет 68/32 и т.д. И только при инвестиционном горизонте свыше 5-ти лет, вероятность получения дохода составит 100%. А в годовом выражении она будет равна в среднем 9,3% (Med. Ann'lzd Return (%)). Поэтому, когда спрашивают, что будет с портфелем через год? Можно руководствоваться вот этой диаграммой. При вопросе о том, где сейчас находится рынок — на максимуме или на минимуме? То это не важно, поскольку вероятность получения прибыли связана с инвестиционным горизонтом. И при инвестиционном горизонте в 5 лет — ваш счет все равно будет в прибыли.

Заключительная диаграмма, и все то, ради чего писался этот пост — Стоимость человеческого и финансово капитала (Рис. 6). Она хорошо демонстрирует связь между возрастом и индексами портфелей, разработанную IFA. Тема будет интересна всем, кто начинает осознавать и понимать, что старость неизбежна.

Во многих странах посчитана стоимость жизни людей, точнее капитал среднестатистического человека до выхода на пенсию. В США это сумма равна 2,5 млн. долларов.

До определенного возраста у людей есть человеческий капитал, приблизительно до 35-40 лет (оранжевая линия). После 40 лет возможность человеческого капитала и производительность труда людей начинает резко падать. А когда человек уходит на пенсию, в 65 лет, то человеческий капитал полностью себя иссякает. Учитывая технологический прогресс за последние годы, большинство пенсионеров, кроме житейской мудрости, ничему не научат.

Очень много историй из жизни пожилых людей, когда они рассказывают: «Что было время, когда деньги вообще не считались, шли пачками, мешками и думали, что так будет всегда».

Так вот, в то время, когда человеческий капитал начинает падать, обратная ситуация происходит с финансовым капиталом — он симметрично растет (синяя линия). Со временем, благодаря накопленному опыту и знаниям в работе, серьезные деньги начинают появляться только к 40-45 годам.

Обратите внимание на возраст и индекс диверсифицированной портфелей. С возрастом в портфеле пассивного инвестора меняется доля акции и облигаций. Если ребенок только родился, то ближе к 15 годам ему можно построить портфель на 100% из акции.

При достижении 40 лет, доля акции в портфеле составляет 75%, облигаций 25%. В 50 лет 65% в акциях остальное в облигациях и т.д.

Такая расстановка объясняется тем, что чем ближе к кончине, тем ближе должен быть и возврат общего капитала, достижение которого происходит через облигации.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Такая постановка помогает определиться со сроком инвестиций (риски) в связке с типами финансовых инструментов (доходность).

Если с депозитом и облигациями вроде все понятно, то главный вопрос будет - классификация акций стоимости и акций роста.

У большинства инвесторов акции стоимости ассоциируются с дивидендами. Но не стоит забывать про обратные выкупы (buyback), которые отражаются в цене акций (доходность). Отсюда и разночтение.

На сегодняшний день такие гиганты, как Facebook, Аpple, Amazon, Google и др. – уже давно не startup компании, риски которых нельзя оценить. Их акции активно растут не только из-за сложившейся бизнес-модели и реинвестированию прибыли в себя, но и благодаря нескончаемым обратным выкупам. Именно поэтому и стоит относить их к акциям стоимости.

К акциям роста отношу производителей марихуаны или такие компании, как Virgin Galactic (в общем все то, что называется «хайповые акции»). Мне пока не хватает смелости покупать «такое» – темперамент, наверное, другой.

Так вот, вернемся к Рис. 1. Для многих связка срока с доходностью инвестиций не очевидна, но как показывает практика, на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет. При таком сроке планирования амплитуда колебаний финансовых инструментов в 15-20% вообще не волнует!

Не желая быть голословным, планирую в следующем посте (Часть 2) рассмотреть статистические связи между доходностью и сроком инвестирования, а также подробнее раскрыть оптимальную конфигурацию долей акций и облигаций в Портфеле с помощью крутейшего сайта www.ifa.com

Кстати, в России данный сайт работает только через VPN (можно использовать расширение для браузера).

Оптимальная конфигурация долей акций и облигаций в Портфеле

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

Зная эту компоновку, у нас есть возможность проанализировать доходность на 50-ти летней истории, используя номер индекса (Рис 3).

Верхняя часть диаграммы Annual Return (%) – показывает %-е изменение Портфелей за год.

Нижняя часть диаграммы Growth of $1 – показывает прирост Портфелей (вложенный 1 доллар 50 лет назад).

Для примера взял портфель с индексом 50 (зеленая линия), с индексом 100 (красная линия), а оранжевая линия – 5-ти летние облигации.

Очень хорошо видно, что у инвестора с портфелем на 100% из акций за 50 лет один вложенный доллар вырос в 358 раз. При этом амплитуда колебаний у такого портфеля намного выше. Обратите внимание на Annual Return (%) в 2008 году. Если бы вы купили такой портфель в начале 2008 года, ваш счет просел бы на 40% (настроение в таких случаях, скажу вам, не радостное). А если еще и с кредитным плечом было куплено? В общем — не позавидуешь. Кстати, неопытные инвесторы на этих уровнях переворачиваются и начинают шортить.

У инвестора с портфелем 50% из облигаций и 50% из акции просадка счета составила бы всего 20%. Что уже интереснее, с этим можно поработать! Любой инвестор, даже матерый волк, после прохождения этих рубежей (20-25%) начинает нервничать. А если ты управляющий, то эти уровни, как правило, значатся в инвестиционных декларациях. В общем, в обмен на стабильность приходится жертвовать прибылью и за 50 лет один вложенный доллар вырос бы всего в 79 раз (зеленая линия).

Поэтому, когда планируете свои инвестиции, то нужно понимать: «А готовы ли вы ловить просадки по 40%?»

Диаграмма, которая хорошо демонстрирует полезность диверсификации (Рис.4).

Обратите внимания на Рис. 4. Инвестиция в диверсифицированный портфель показывает бОльшую эффективность (т.е. находится выше по шкале Y и левее по шкале X), чем если бы купить на все деньги одного эмитента. Более того, тут можно еще отсеять все неэффективные акции, которые находятся ниже и правее составленного по номеру индекса портфеля.

Еще одна интересная диаграмма (Рис. 5), которая демонстрирует вероятность позитивного или негативного результата в зависимости от инвестиционного горизонта.

Из этого следует, что если мы говорим об инвестиционном горизонте на один день, то 50-ти летняя история портфеля с индексом 50 показывает вероятность получения прибыли — 52,04%, а вероятность получения убытка - 47,96%.

При инвестиционном горизонте в один месяц вероятность получения прибыли будет 68/32 и т.д. И только при инвестиционном горизонте свыше 5-ти лет, вероятность получения дохода составит 100%. А в годовом выражении она будет равна в среднем 9,3% (Med. Ann'lzd Return (%)). Поэтому, когда спрашивают, что будет с портфелем через год? Можно руководствоваться вот этой диаграммой. При вопросе о том, где сейчас находится рынок — на максимуме или на минимуме? То это не важно, поскольку вероятность получения прибыли связана с инвестиционным горизонтом. И при инвестиционном горизонте в 5 лет — ваш счет все равно будет в прибыли.

Заключительная диаграмма, и все то, ради чего писался этот пост — Стоимость человеческого и финансово капитала (Рис. 6). Она хорошо демонстрирует связь между возрастом и индексами портфелей, разработанную IFA. Тема будет интересна всем, кто начинает осознавать и понимать, что старость неизбежна.

Во многих странах посчитана стоимость жизни людей, точнее капитал среднестатистического человека до выхода на пенсию. В США это сумма равна 2,5 млн. долларов.

До определенного возраста у людей есть человеческий капитал, приблизительно до 35-40 лет (оранжевая линия). После 40 лет возможность человеческого капитала и производительность труда людей начинает резко падать. А когда человек уходит на пенсию, в 65 лет, то человеческий капитал полностью себя иссякает. Учитывая технологический прогресс за последние годы, большинство пенсионеров, кроме житейской мудрости, ничему не научат.

Очень много историй из жизни пожилых людей, когда они рассказывают: «Что было время, когда деньги вообще не считались, шли пачками, мешками и думали, что так будет всегда».

Так вот, в то время, когда человеческий капитал начинает падать, обратная ситуация происходит с финансовым капиталом — он симметрично растет (синяя линия). Со временем, благодаря накопленному опыту и знаниям в работе, серьезные деньги начинают появляться только к 40-45 годам.

Обратите внимание на возраст и индекс диверсифицированной портфелей. С возрастом в портфеле пассивного инвестора меняется доля акции и облигаций. Если ребенок только родился, то ближе к 15 годам ему можно построить портфель на 100% из акции.

При достижении 40 лет, доля акции в портфеле составляет 75%, облигаций 25%. В 50 лет 65% в акциях остальное в облигациях и т.д.

Такая расстановка объясняется тем, что чем ближе к кончине, тем ближе должен быть и возврат общего капитала, достижение которого происходит через облигации.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter