По итогам января российский фондовый рынок — в лидерах — как в группе развивающихся, так и в группе мировых. После венгерского рынка, чей фондовый индекс с начала года повысился на максимальные 12,6%, российский индекс РТС занимает второе место с результатом +6,5%. Ведущие европейские и американский фондовые индексы торгуются с приростом 1,5 — 2,2% к закрытию 31 декабря. MSCI EM по итогам месяца снижается на 1,7%. Аутсайдером выступает рынок Индии, скорректировавшийся по итогам января на -11,5%.

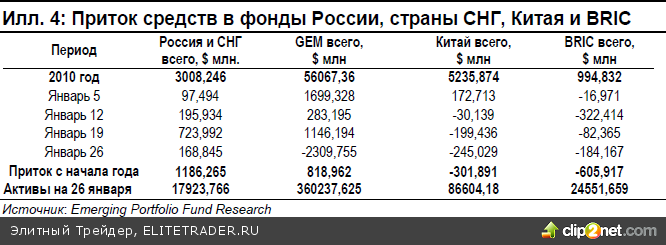

Последние данные EPFR подтверждают сохраняющийся позитивный настрой инвесторов в отношении российского рынка — на фоне ухудшения настроений инвесторов в отношении Global Emerging Markets. Положительный приток средств в фонды России фиксируется еженедельно с начала года. Напомним, что на прошлой неделе фонды акций России зафиксировали исторический рекорд притока средств в размере 724 млн. долл. На неделе, завершившейся 26 января, приток средств в фонды России сохранился и составил 169 млн. долл. С начала года, т.о. приток составил 1,2 млрд. долл. Активы фондов по состоянию на 26 января составляют 18 млрд. долл

Тогда как из фондов GEM произошел критический отток средств в размере 2,3 млрд. долл., в результате чего результат с начала года оказался практически нивелирован (сократился с 3,1 млрд. до 0,8 млрд. долл.). Активы фондов уменьшились до 36 млрд. долл. Фонды BRIC потеряли еще 184 млн. долл. и демонстрируют чистый отток в 606 млн. долл. по итогам года. Активы сократились до 25 млрд. долл. Китай и Большой Китай показывают аналогичную картину, в минувшую неделю отток составил 245 млн. долл. (-302 млн. долл. по итогам года). Активы — 87 млрд. долл

Серьезным аргументом в пользу инвестиций в российские акции в начале года стали тренды на сырьевых площадках, где нефть марки брент подорожала на 6,6%, до 98,6 долл./барр., а никель — на 9,5%. Укрепившийся почти на 0,5% к бивалютной корзине рубль также обусловил поддержку российскому рынку, в первую очередь финансовым эмитентам и телекоммуникационному сектору. Индексы РТС «Нефть и газ» и «Банки и финансы» выросли в январе на 8,5 и 8,1%, соответственно

Но, главной отличительной чертой начала 2011 г. стало усилившееся влияние рынка M&A и IPO/SPO, активность на которых в конце прошлого года возросла. Готовящиеся же сделки вызывают не менее сильные движения цен, финансирующиеся как за счет стратегических средств, так и спекулятивного капитала. Символичным в последнем варианте стал рост котировок Банка Москвы (+35,4%), готовящегося к поглощению ВТБ. Акции ЧТПЗ, запланировавшего SPO в Лондоне на 1 млрд. долл., подорожали на 26%. В аутсайдерах — золотодобывающие компании, на фоне коррекции на рынке золота и корпоративных событий. Металл в январе подешевел почти на 5%, а «Полиметалл» и «Полюс золото» — на 8 и 7%, соответственно

В январе инвесторы удачно избежали рисков, сопутствующих усилению долгового кризиса Еврозоны и повышению учетных ставок в Китае. В феврале же маятник качнется в обратную сторону. На Всемирном экономическом форуме в Давосе отчетливо прозвучали тревожные высказывания относительно темпов инфляции. Очевидно, что развитие эта тема получит в инвестиционных стратегиях на мировых рынках

Решение по процентной ставке ЕЦБ (3 февраля) может сопровождаться более «обеспокоенными» заявлениями чиновников, а ускорение инфляции в Китае вызовет попытки властей замедлить экономический рост в стране. Крайне нежелательным на этом фоне стало усиление геополитической напряженности в Египте

Помимо психологического воздействия фактов обрушения фондового индекса и ухудшения международных кредитных рейтингов на инвестиционное сообщество, на состояние мировой конъюнктуры оказывается прямое негативное воздействие в виде убытков иностранных компаний, работающих в Египте. В более отдаленной перспективе риски усматриваются в эскалации конфликта. Уже сегодня Израиль и США демонстрируют полярные взгляды на режим Хусни Мубарака и пропагандируют различные подходы к урегулированию ситуации

Сегодня Банк России принял решение повысить с 1 февраля нормативы обязательных резервов для банков, а ставку рефинансирования оставить неизменной. Мы не рассматриваем это решение как фактор воздействия на текущую фондовую конъюнктуру.

В начале недели важны данные по инфляции в Еврозоне и комментарии к решению по ставке ЕЦБ. Во вторник в числе прочих выйдут данные по безработице в Германии и Еврозоне, данные по розничным продажам и доверию потребителей в США. В середине недели интересны данные по производственной инфляции в Еврозоне и запасам нефти в США, в четверг состоится Заседание Управляющего совета ЕЦБ, выйдут данные по госрезервам Великобритании и розничным продажам в Еврозоне, ЕЦБ обнародует новый уровень процентной ставки, выйдут данные по заимствованиям через дисконтное окно ФРС, денежной массе в США и долговым обязательствам США в держании иностранных центральных банков. В конце недели Б. Бернанке выступит с комментариями о состоянии экономики. Мы не ожидаем существенного изменения ценового уровня рынка до 4 февраля

Мы повторим наш тезис о том, что «группа разогрева инвесторов», выступившая в январе, закончила свое выступление. На мировом фондовом рынке в целом сформирован позитивный настрой на текущий год, который, безусловно, завершится ростом индексов. Однако, последующий рост рынка в 2011 г. будет носить более сдержанный характер. Это касается как ценовых индикаторов, так и показателей активности притока средств в фонды акций. Прирост индекса РТС в январе составляет уже 8%, что в шесть раз выше среднестатистического показателя этого месяца за последние 15 лет. Максимальные темпы роста, по традиции, ожидаются в феврале-апреле и ноябре-декабре

Начало роста котировок, по всей видимости, будет «сдвинуто» на вторую половину месяца. До этого времени индексы будут колебаться на достигнутых равновесных отметках, поддерживаемые высокими ценами на нефть (что в условиях мировой политической напряженности является очевидным). Преимущества, по мнению, аналитиков, за акциями нефтяных компаний, а также эмитентов, ориентированных на внутренний спрос

Внешние долговые обязательства

В комментариях, полученных на минувшей неделе по итогам заседания ФРС США, нам вновь не удалось услышать что-то новое: в экономике без поддержки со стороны государства не наблюдается существенной позитивной динамики. Неизменность ключевой ставки на текущий момент и факт, что ФРС США вынуждена стимулировать экономику через покупки КО, ни у кого не вызывали сомнений. Особенно, если брать в расчет, что рынки смирились с умеренными и почти “нулевыми” темпами восстановления, а инфляционные ожидания перестали демонстрировать рост в темпах, характерных для конца лета-осени. Выходящая макроэкономическая статистика отошла на второй план, и даже вышедшие в конце недели данные по ВВП США за 4 кв10г не вызвали каких-то резких колебаний на рынке

Послание Президента США Б.Обамы Конгрессу, по факту не содержа в себе каких-либо реальных предложений, оптимистично настроило инвесторов. Высказанное предложение о необходимом снижении дефицита бюджета, а, следовательно, и новых заимствований повысило привлекательность американского долга

Дискуссии о европейских долговых проблемах прошли свой пик обсуждений и уступили место новым опасениям о положении дел на рынках куда менее стабильных. Политические волнения в Тунисе, Алжире и Египте вызывают тревоги и заставляют задуматься о возможном распространении протестных настроений (включая риски “заражения” стран-экспортеров нефти), провоцируя скачок кредитных свопов по всему спектру развивающихся рынков. CDS5 на Россию достиг отметки в 153 б.п. Доходность американского бенчмарка за неделю потеряла 7 б.п., а в результате падения котировок Rus-30 спред к UST-10 продолжил расширяться (за неделю на 31 б.п. до 171 б.п.).

Северная Африка и развивающиеся рынки – сюжет, за развитием которого будут следить на этой неделе. Уже сегодня агентство Moody’s заявило о понижении рейтинга Египта на одну ступень- с Ba1 до Ba2. Наиболее важными данными станет статистика конца недели – будут опубликованы январские цифры с рынка труда США (уровень безработицы и количество созданных рабочих мест), которые уже традиционно добавляют волатильности

Корпоративные облигации

Динамика рынка рублевого долга на прошлой неделе определялась неопределнностью относительно предстоящего решения ЦБ по вопросу процентных ставок и растущих IRS. На этом фоне усилились продажи облигаций с доходностью ниже 8% годовых - в эту категорию попали как ОФЗ, так и облигации Москвы, и "голубых фишек" корпоративного рынка. Инвесторы в первую очередь сокращали позиции в выпусках с длинной дюрацией. Напротив, на выпуски 2-го эшелона, дающих по-прежнему хороший спред к IRS и к ставкам РЕПО, спрос сохранялся.

В понедельник инвесторы получили сразу две новости от Банка России. Во-первых, ЦБ принял решение сохранить ставки без изменений и одновременно повысил резервные требования к банкам. С точки зрения рынка, данное решение выглядит предпочтительней повышения ставок и было воспринято, скорее,позитивно. В то же время, ЦБ объявил о поэтапном повышении требований к облигациям, включенным в Ломбардный список. Так, с 1 апреля рейтинг эмитента для включения в Ломбардный список повышается на 1 ступень - до В/В2, а с 1 июля - еще на 1 ступень - до В+/В1. Таким образом, в ближайшие дни можно ожидать распродаж по выпускам, которые в ближайшие полгода будут исключены из Ломбардного списка

Последние данные EPFR подтверждают сохраняющийся позитивный настрой инвесторов в отношении российского рынка — на фоне ухудшения настроений инвесторов в отношении Global Emerging Markets. Положительный приток средств в фонды России фиксируется еженедельно с начала года. Напомним, что на прошлой неделе фонды акций России зафиксировали исторический рекорд притока средств в размере 724 млн. долл. На неделе, завершившейся 26 января, приток средств в фонды России сохранился и составил 169 млн. долл. С начала года, т.о. приток составил 1,2 млрд. долл. Активы фондов по состоянию на 26 января составляют 18 млрд. долл

Тогда как из фондов GEM произошел критический отток средств в размере 2,3 млрд. долл., в результате чего результат с начала года оказался практически нивелирован (сократился с 3,1 млрд. до 0,8 млрд. долл.). Активы фондов уменьшились до 36 млрд. долл. Фонды BRIC потеряли еще 184 млн. долл. и демонстрируют чистый отток в 606 млн. долл. по итогам года. Активы сократились до 25 млрд. долл. Китай и Большой Китай показывают аналогичную картину, в минувшую неделю отток составил 245 млн. долл. (-302 млн. долл. по итогам года). Активы — 87 млрд. долл

Серьезным аргументом в пользу инвестиций в российские акции в начале года стали тренды на сырьевых площадках, где нефть марки брент подорожала на 6,6%, до 98,6 долл./барр., а никель — на 9,5%. Укрепившийся почти на 0,5% к бивалютной корзине рубль также обусловил поддержку российскому рынку, в первую очередь финансовым эмитентам и телекоммуникационному сектору. Индексы РТС «Нефть и газ» и «Банки и финансы» выросли в январе на 8,5 и 8,1%, соответственно

Но, главной отличительной чертой начала 2011 г. стало усилившееся влияние рынка M&A и IPO/SPO, активность на которых в конце прошлого года возросла. Готовящиеся же сделки вызывают не менее сильные движения цен, финансирующиеся как за счет стратегических средств, так и спекулятивного капитала. Символичным в последнем варианте стал рост котировок Банка Москвы (+35,4%), готовящегося к поглощению ВТБ. Акции ЧТПЗ, запланировавшего SPO в Лондоне на 1 млрд. долл., подорожали на 26%. В аутсайдерах — золотодобывающие компании, на фоне коррекции на рынке золота и корпоративных событий. Металл в январе подешевел почти на 5%, а «Полиметалл» и «Полюс золото» — на 8 и 7%, соответственно

В январе инвесторы удачно избежали рисков, сопутствующих усилению долгового кризиса Еврозоны и повышению учетных ставок в Китае. В феврале же маятник качнется в обратную сторону. На Всемирном экономическом форуме в Давосе отчетливо прозвучали тревожные высказывания относительно темпов инфляции. Очевидно, что развитие эта тема получит в инвестиционных стратегиях на мировых рынках

Решение по процентной ставке ЕЦБ (3 февраля) может сопровождаться более «обеспокоенными» заявлениями чиновников, а ускорение инфляции в Китае вызовет попытки властей замедлить экономический рост в стране. Крайне нежелательным на этом фоне стало усиление геополитической напряженности в Египте

Помимо психологического воздействия фактов обрушения фондового индекса и ухудшения международных кредитных рейтингов на инвестиционное сообщество, на состояние мировой конъюнктуры оказывается прямое негативное воздействие в виде убытков иностранных компаний, работающих в Египте. В более отдаленной перспективе риски усматриваются в эскалации конфликта. Уже сегодня Израиль и США демонстрируют полярные взгляды на режим Хусни Мубарака и пропагандируют различные подходы к урегулированию ситуации

Сегодня Банк России принял решение повысить с 1 февраля нормативы обязательных резервов для банков, а ставку рефинансирования оставить неизменной. Мы не рассматриваем это решение как фактор воздействия на текущую фондовую конъюнктуру.

В начале недели важны данные по инфляции в Еврозоне и комментарии к решению по ставке ЕЦБ. Во вторник в числе прочих выйдут данные по безработице в Германии и Еврозоне, данные по розничным продажам и доверию потребителей в США. В середине недели интересны данные по производственной инфляции в Еврозоне и запасам нефти в США, в четверг состоится Заседание Управляющего совета ЕЦБ, выйдут данные по госрезервам Великобритании и розничным продажам в Еврозоне, ЕЦБ обнародует новый уровень процентной ставки, выйдут данные по заимствованиям через дисконтное окно ФРС, денежной массе в США и долговым обязательствам США в держании иностранных центральных банков. В конце недели Б. Бернанке выступит с комментариями о состоянии экономики. Мы не ожидаем существенного изменения ценового уровня рынка до 4 февраля

Мы повторим наш тезис о том, что «группа разогрева инвесторов», выступившая в январе, закончила свое выступление. На мировом фондовом рынке в целом сформирован позитивный настрой на текущий год, который, безусловно, завершится ростом индексов. Однако, последующий рост рынка в 2011 г. будет носить более сдержанный характер. Это касается как ценовых индикаторов, так и показателей активности притока средств в фонды акций. Прирост индекса РТС в январе составляет уже 8%, что в шесть раз выше среднестатистического показателя этого месяца за последние 15 лет. Максимальные темпы роста, по традиции, ожидаются в феврале-апреле и ноябре-декабре

Начало роста котировок, по всей видимости, будет «сдвинуто» на вторую половину месяца. До этого времени индексы будут колебаться на достигнутых равновесных отметках, поддерживаемые высокими ценами на нефть (что в условиях мировой политической напряженности является очевидным). Преимущества, по мнению, аналитиков, за акциями нефтяных компаний, а также эмитентов, ориентированных на внутренний спрос

Внешние долговые обязательства

В комментариях, полученных на минувшей неделе по итогам заседания ФРС США, нам вновь не удалось услышать что-то новое: в экономике без поддержки со стороны государства не наблюдается существенной позитивной динамики. Неизменность ключевой ставки на текущий момент и факт, что ФРС США вынуждена стимулировать экономику через покупки КО, ни у кого не вызывали сомнений. Особенно, если брать в расчет, что рынки смирились с умеренными и почти “нулевыми” темпами восстановления, а инфляционные ожидания перестали демонстрировать рост в темпах, характерных для конца лета-осени. Выходящая макроэкономическая статистика отошла на второй план, и даже вышедшие в конце недели данные по ВВП США за 4 кв10г не вызвали каких-то резких колебаний на рынке

Послание Президента США Б.Обамы Конгрессу, по факту не содержа в себе каких-либо реальных предложений, оптимистично настроило инвесторов. Высказанное предложение о необходимом снижении дефицита бюджета, а, следовательно, и новых заимствований повысило привлекательность американского долга

Дискуссии о европейских долговых проблемах прошли свой пик обсуждений и уступили место новым опасениям о положении дел на рынках куда менее стабильных. Политические волнения в Тунисе, Алжире и Египте вызывают тревоги и заставляют задуматься о возможном распространении протестных настроений (включая риски “заражения” стран-экспортеров нефти), провоцируя скачок кредитных свопов по всему спектру развивающихся рынков. CDS5 на Россию достиг отметки в 153 б.п. Доходность американского бенчмарка за неделю потеряла 7 б.п., а в результате падения котировок Rus-30 спред к UST-10 продолжил расширяться (за неделю на 31 б.п. до 171 б.п.).

Северная Африка и развивающиеся рынки – сюжет, за развитием которого будут следить на этой неделе. Уже сегодня агентство Moody’s заявило о понижении рейтинга Египта на одну ступень- с Ba1 до Ba2. Наиболее важными данными станет статистика конца недели – будут опубликованы январские цифры с рынка труда США (уровень безработицы и количество созданных рабочих мест), которые уже традиционно добавляют волатильности

Корпоративные облигации

Динамика рынка рублевого долга на прошлой неделе определялась неопределнностью относительно предстоящего решения ЦБ по вопросу процентных ставок и растущих IRS. На этом фоне усилились продажи облигаций с доходностью ниже 8% годовых - в эту категорию попали как ОФЗ, так и облигации Москвы, и "голубых фишек" корпоративного рынка. Инвесторы в первую очередь сокращали позиции в выпусках с длинной дюрацией. Напротив, на выпуски 2-го эшелона, дающих по-прежнему хороший спред к IRS и к ставкам РЕПО, спрос сохранялся.

В понедельник инвесторы получили сразу две новости от Банка России. Во-первых, ЦБ принял решение сохранить ставки без изменений и одновременно повысил резервные требования к банкам. С точки зрения рынка, данное решение выглядит предпочтительней повышения ставок и было воспринято, скорее,позитивно. В то же время, ЦБ объявил о поэтапном повышении требований к облигациям, включенным в Ломбардный список. Так, с 1 апреля рейтинг эмитента для включения в Ломбардный список повышается на 1 ступень - до В/В2, а с 1 июля - еще на 1 ступень - до В+/В1. Таким образом, в ближайшие дни можно ожидать распродаж по выпускам, которые в ближайшие полгода будут исключены из Ломбардного списка

http://www.alfacapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба