6 апреля 2011 Алго Капитал Рожанковский Владимир

Макростатистика РФ оставляет желать лучшего

На этой неделе опубликованная макроэкономическая статистика РФ снова заставила задуматься о факторах, которые могут воспрепятствовать укреплению рубля. Чистый вывоз капитала частным сектором из РФ, по оценке Банка России по данным платежного баланса, за I квартал 2011 года составил $21.3 млрд. Чистый вывоз капитала банками составил $7.5 млрд, а вывоз капитала прочими секторами — $13.9 млрд. Глава Банка России Сергей Игнатьев, как и полагается регулятору, не стал драматизировать ситуацию указав на то, что «значительную роль сыграли чисто сезонные факторы». Вместе с тем руководитель ЦБ РФ также указал на то, что неожиданностью был отток в 4-м квартале прошлого года в размере $21.5 млрд. «Возможно, главную роль здесь сыграли спекулятивные факторы. Вследствие быстрого роста импорта за первые 9 месяцев 2010 года сложилась четкая тенденция снижения текущего счета. На этой основе могли сложиться ожидания неизбежного и скорого ослабления рубля. Это могло привести к оттоку капитала и фактическому ослаблению рубля», — отметил глава Банка России.

По нашим оценкам продолжающийся отток капитала в первом квартале является следствием далеко не сезонного фактора. Во-первых, проведённый нами анализ данных по балансу инвестиционного дохода РФ за последние несколько лет не выявил существенного влияния сезонности. Кроме того, для этого нет какой-то устойчивой сезонной причинно-следственной связи, в отличие от некоего абстрактного сельхозпредприятия, где весной сеют и несут затраты, а осенью — соответственно, убирают урожай и получают прибыль. На самом деле, максимальный приток в течение года, как и отток в разные годы приходился исторически на разные кварталы, и обусловлено это было как правило внешними факторами. Конъюнктура для российской экономики по ушедшему кварталу складывалась самым благоприятным образом в виду закрепившихся выше $100 цен на нефть, но благоприятных изменений в сторону улучшения сальдо по капиталу мы не увидели. Возможно, для этого требуется временной лаг, и уже в следующем квартале мы увидим более позитивные данные. Если такой сценарий не материализуется — это уже более ощутимо будет свидетельствовать в пользу наличия системных проблем. Кроме того, укрепление рубля в текущем квартале составило более 6%. Вероятнее всего, если бы в течение квартала наблюдался приток, то он носил бы спекулятивный характер. Это привело бы к снижению сальдо по торговому балансу в виде опережающего роста импорта, и для нашей экспортоориентированной экономики скорее могло привести к негативным последствиям. В тоже время, если подобная тенденция сохранится и в следующем квартале, то можно будет делать выводы об усилении такого фактора, как «недоверие иностранных инвесторов», при наличии которого рост экономики даже при высоких ценах на нефть будет затруднителен.

В ближайшее время коррекции не предвидится

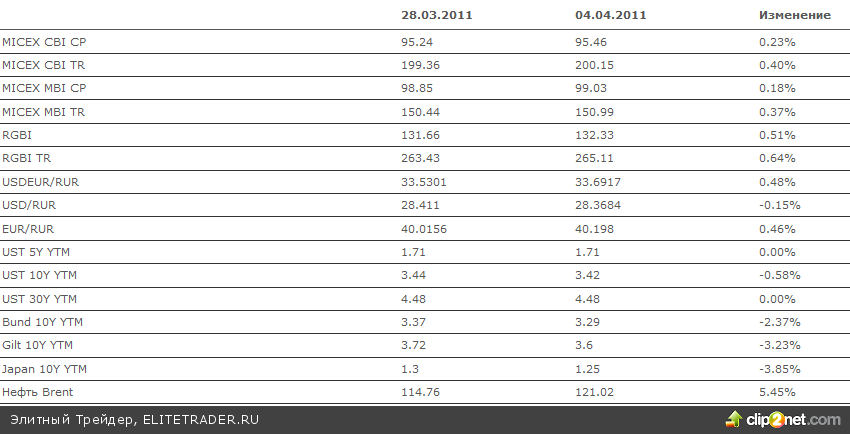

За прошедшую неделю продолжилось снижение ставок на рынке и повышение чистых цен облигаций по всем секторам. По-прежнему достаточно высокими темпами прирост происходит в категории суверенного долга. Так, за неделю индекс полной доходности государственных облигаций RGBI TR вырос на 0.64%, что соответствует приросту на 39.34% в годовом исчислении. Основным фактором для подобной тенденции по-прежнему являлось динамика нефть, которая выросла на 5.45% (Brent). В тоже время, рубль приостановил своё укрепление, и цена бивалютной корзины выросла за неделю на 0.48%. На наш взгляд, при текущей конъюнктуре у рубля есть все шансы закрепиться на отметке ниже 28 рублей за доллар, а фундаментально доллар по отношению к рублю при текущих ценах на нефть выглядит перекупленным. Маловероятно, что при ценах на нефть выше 120 USD/ bbl доллар достигнет отметки выше 28.5 руб. Таким образом, сейчас ситуация благоприятна для покупки рублевых облигаций. Кроме того, в виду того, что мы не ожидаем в ближайшее время коррекции, то мы рекомендуем покупать бумаги со сроком погашения (офертой) 1–2 года. Ниже представляем рекомендации по наиболее привлекательным по доходности корпоративным облигациям с приемлемым уровнем кредитного риска

Государственные облигации

Субфедеральные облигации

Корпоративные облигации

На этой неделе опубликованная макроэкономическая статистика РФ снова заставила задуматься о факторах, которые могут воспрепятствовать укреплению рубля. Чистый вывоз капитала частным сектором из РФ, по оценке Банка России по данным платежного баланса, за I квартал 2011 года составил $21.3 млрд. Чистый вывоз капитала банками составил $7.5 млрд, а вывоз капитала прочими секторами — $13.9 млрд. Глава Банка России Сергей Игнатьев, как и полагается регулятору, не стал драматизировать ситуацию указав на то, что «значительную роль сыграли чисто сезонные факторы». Вместе с тем руководитель ЦБ РФ также указал на то, что неожиданностью был отток в 4-м квартале прошлого года в размере $21.5 млрд. «Возможно, главную роль здесь сыграли спекулятивные факторы. Вследствие быстрого роста импорта за первые 9 месяцев 2010 года сложилась четкая тенденция снижения текущего счета. На этой основе могли сложиться ожидания неизбежного и скорого ослабления рубля. Это могло привести к оттоку капитала и фактическому ослаблению рубля», — отметил глава Банка России.

По нашим оценкам продолжающийся отток капитала в первом квартале является следствием далеко не сезонного фактора. Во-первых, проведённый нами анализ данных по балансу инвестиционного дохода РФ за последние несколько лет не выявил существенного влияния сезонности. Кроме того, для этого нет какой-то устойчивой сезонной причинно-следственной связи, в отличие от некоего абстрактного сельхозпредприятия, где весной сеют и несут затраты, а осенью — соответственно, убирают урожай и получают прибыль. На самом деле, максимальный приток в течение года, как и отток в разные годы приходился исторически на разные кварталы, и обусловлено это было как правило внешними факторами. Конъюнктура для российской экономики по ушедшему кварталу складывалась самым благоприятным образом в виду закрепившихся выше $100 цен на нефть, но благоприятных изменений в сторону улучшения сальдо по капиталу мы не увидели. Возможно, для этого требуется временной лаг, и уже в следующем квартале мы увидим более позитивные данные. Если такой сценарий не материализуется — это уже более ощутимо будет свидетельствовать в пользу наличия системных проблем. Кроме того, укрепление рубля в текущем квартале составило более 6%. Вероятнее всего, если бы в течение квартала наблюдался приток, то он носил бы спекулятивный характер. Это привело бы к снижению сальдо по торговому балансу в виде опережающего роста импорта, и для нашей экспортоориентированной экономики скорее могло привести к негативным последствиям. В тоже время, если подобная тенденция сохранится и в следующем квартале, то можно будет делать выводы об усилении такого фактора, как «недоверие иностранных инвесторов», при наличии которого рост экономики даже при высоких ценах на нефть будет затруднителен.

В ближайшее время коррекции не предвидится

За прошедшую неделю продолжилось снижение ставок на рынке и повышение чистых цен облигаций по всем секторам. По-прежнему достаточно высокими темпами прирост происходит в категории суверенного долга. Так, за неделю индекс полной доходности государственных облигаций RGBI TR вырос на 0.64%, что соответствует приросту на 39.34% в годовом исчислении. Основным фактором для подобной тенденции по-прежнему являлось динамика нефть, которая выросла на 5.45% (Brent). В тоже время, рубль приостановил своё укрепление, и цена бивалютной корзины выросла за неделю на 0.48%. На наш взгляд, при текущей конъюнктуре у рубля есть все шансы закрепиться на отметке ниже 28 рублей за доллар, а фундаментально доллар по отношению к рублю при текущих ценах на нефть выглядит перекупленным. Маловероятно, что при ценах на нефть выше 120 USD/ bbl доллар достигнет отметки выше 28.5 руб. Таким образом, сейчас ситуация благоприятна для покупки рублевых облигаций. Кроме того, в виду того, что мы не ожидаем в ближайшее время коррекции, то мы рекомендуем покупать бумаги со сроком погашения (офертой) 1–2 года. Ниже представляем рекомендации по наиболее привлекательным по доходности корпоративным облигациям с приемлемым уровнем кредитного риска

Государственные облигации

Субфедеральные облигации

Корпоративные облигации

http://www.ncapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба