20 апреля 2011 Mind Money (ИК Церих) Подлевских Николай

Международное рейтинговое агентство Standard & Poor's 18 апреля изменило со стабильного на негативный прогноз по суверенному рейтингу США. Пока рейтинг сохранен на наивысшем уровне AАА. Решение агентства переполошило рынки. И есть от чего. Наивысший рейтинг ААА агентством Standard & Poor's был присвоен США в 1941 году. С тех пор изменений не было и казначейские облигации США считались наиболее надежным вложением. Кризис изменяет сложившиеся представления. После трех лет огромного дефицита отношение к долговым бумагам США в коренным образом изменилось изменилось. (Докатились - фонд PIMCO играет вниз по казначейкам). Решение о снижении прогноза по суверенному рейтингу с одной стороны закрепляет формируемую рынком переоценку ценностей, но с другой стороны может стать началом нового тектонического сдвига. Дело в том, что многие консервативные фонды включая пенсионные формируют свои портфели ориентируясь на рейтинги. Возможное снижение рейтинга страны заставит управляющих фондов думать о возможном снижении лимитов на привычные активы. А значит будет проходить поиск новых активов.

Рейтинговые агентства, по существу прозевавшие кризис 2008 года, подверглись шквалу критики. Их авторитет за прошедшие годы сильно упал. Поэтому сейчас для его поднятия агентствам приходится делать более адекватные, зачастую неудобные шаги. К таким решениям можно отнести решение по снижению прогноза рейтинга США. Теперь даже Standard & Poor's пригрозило признать, что мир находится на пороге больших перемен. Отметим, что одновременно были снижены прогнозы по рейтингу ФРС и ФРБ Нью-Йорка.

Пересмотр прогноза рейтинга США агентством S&P заставили рынки задуматься о глобальных рисках. Правда, ожидание снижения и собственно снижение есть две большие разницы. Рынки как будто осознали, что негативный прогноз отличается от собственно снижения рейтинга. Вспомнив нашу поговорку «обещать не значит жениться» наши инвесторы тоже стали возвращаться в покупку. Собственно это и продемонстрировало поведение рынка. После эмоционального снижения понедельника рынок начал потихоньку выкарабкиваться и за день во вторник показал весьма внушительный рост цен. Можно много рассуждать о том для чего агентством S&P был сделан такой шаг. Но у нас слишком мало информации по истинным раскладам сил в финасовой элите США. Поэтому оставим досужие рассуждения и приведем немного фактов.

Наиболее известными международными рейтинговыми агенствами являются агентства большой тройки в которую входят Fitch, S&P и Moody’s. Причем как раз S&P считается наиболее весомым и авторитетным из них.

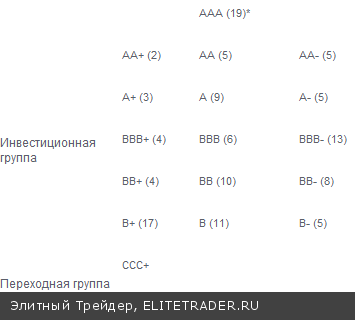

Таблица рейтингов агентства S&P выглядит следующим образом:

*В скобках указано количество стран, которые в апреле 2011 года имеют указанный рейтинг

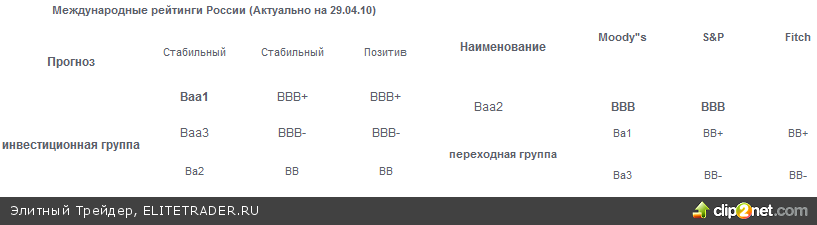

Рейтинги, выставляемые разными международными рейтинговыми агентствами для стран находятся обычно близко друг к другу. Так, рейтинги России от трех агентств находятся в 1-2 шагах выше начала инвестиционной группы

В этом смысле на долгосрочной основе можно отслеживать изменения рейтинга одного агентства. Главной особенностью изменения рейтингов является их сильно запаздывающий характер. Рынки уже давно оценили изменение ситуации путем агрегирования новых данных в цены облигаций, динамику фондового рынка и другие показатели. И лишь тогда, когда изменения кажутся очевидными, поступают сведения об изменении рейтинга страны. Так, агентство S&P за последний год не изменило рейтинги ни одной из 34 стран, находящихся в подгруппах ААА, АА+, АА, АА-, А+

1

Australia (Commonwealth of)

AAA

2

Austria (Republic of)

AAA

3

Canada

AAA

4

Denmark (Kingdom of)

AAA

5

Finland (Republic of)

AAA

6

France (Republic of)

AAA

7

Germany (Federal Republic of)

AAA

8

Guernsey

AAA

9

Hong Kong (Special Administrative Region)

AAA

10

Isle of Man

AAA

11

Liechtenstein (Principality of)

AAA

12

Luxembourg (Grand Duchy of)

AAA

13

Netherlands (State of The)

AAA

14

Norway (Kingdom of)

AAA

15

Singapore (Republic of)

AAA

16

Sweden (Kingdom of)

AAA

17

Swiss Confederation

AAA

18

United Kingdom

AAA

19

United States of America

AAA

20

Belgium (Kingdom of)

AA+

21

New Zealand

AA+

23

Abu Dhabi (Emirate of)

AA

24

Bermuda

AA

25

Qatar (State of)

AA

26

Slovenia (Republic of)

AA

27

Spain (Kingdom of)

AA

22

China (People's Republic of)

AA-

28

Japan

AA-

29

Kuwait (State of)

AA-

30

Saudi Arabia (Kingdom of)

AA-

31

Taiwan (Republic of China)

AA-

32

Chile (Republic of)

A+

33

Italy (Republic of)

A+

34

Slovak Republic

A+

Именно в силу высокой консервативности изменения решений каждое поступающее известие становится неожиданным. За последний год агентство Standard & Poor's провело следующие изменения рейтингов:

Кипр

A-

-1

Ирландия

BBB+

-2

Бахрейн

BBB

-3

Колумбия

BBB-

1

Португалия

BBB-

-4

Тунис

BBB-

-1

Индонезия

BB+

1

Сербия

BB

1

Греция

BB-

-2

Белиз

B

-1

Белоруссия

B

-1

По большинству указанных решений можно сказать, что хотя оно и было запоздавшим, но нельзя не согласится с оправданностью проведенного изменения.

Теперь еще раз зададим вопрос: для чего (не почему, а именно для чего) был снижен прогноз рейтинга США? Быкам, участвовавших в биржевом ралли последних двух лет полезно перейти в состояние размышления над этим вопросом. Потому что от ответа на него будут зависеть ответы на более прикладные вопросы: Может ли актуализация проблем с долгами, не только в Европе, но теперь уже и в США, стать поводом для пересмотра инвесторами вложений в рисковые активы? Можно ли говорить о том, что пересмотр прогноза по рейтингу США был лишь констатацией факта без каких-либо последствий для рынков, кроме кратковременного снижения? Как пересмотр рисков может отразиться в перспективе на российском рынке?

Полагаем, что более или менее вразумительные ответы на вопросы о последствиях решения S&P будут появляться только по прошествии времени когда будут более ясными горизонты, оделяющие инфляционный и дефляционный сценарии развития. Но самые общие соображения уже сейчас позволяют констатировать: Снижение прогноза рейтинга США повысит стремление к осторожности, стремление увеличить подушку безопасности на случай развития нового витка сжатья. (Напомним, что сейчас размер свободных денежных средств на балансах банков в США зашкаливает за триллион долларов. Банковский делеверидж как раз является главным следствием снижения доверия на рынках). Угрозы снижения рейтинга приведет к дальнейшему росту свободных денег у банков, возможному росту цен сырьевых товаров, которые пока представляются чуть менее рискованными и используются как временные парковочные стоянки для огромного навеса ликвидности. С большой вероятностью будет подогрет рост цен на благородные металлы. Вполне возможно, что это даст новый (по крайней мере краткосрочный) раунд роста цен на нефть, а это стало бы очевидным позитивным фактором для нашего рынка.

*В скобках указано количество стран, которые в апреле 2011 года имеют указанный рейтинг

Рейтинги, выставляемые разными международными рейтинговыми агентствами для стран находятся обычно близко друг к другу. Так, рейтинги России от трех агентств находятся в 1-2 шагах выше начала инвестиционной группы

В этом смысле на долгосрочной основе можно отслеживать изменения рейтинга одного агентства. Главной особенностью изменения рейтингов является их сильно запаздывающий характер. Рынки уже давно оценили изменение ситуации путем агрегирования новых данных в цены облигаций, динамику фондового рынка и другие показатели. И лишь тогда, когда изменения кажутся очевидными, поступают сведения об изменении рейтинга страны. Так, агентство S&P за последний год не изменило рейтинги ни одной из 34 стран, находящихся в подгруппах ААА, АА+, АА, АА-, А+

1

Australia (Commonwealth of)

AAA

2

Austria (Republic of)

AAA

3

Canada

AAA

4

Denmark (Kingdom of)

AAA

5

Finland (Republic of)

AAA

6

France (Republic of)

AAA

7

Germany (Federal Republic of)

AAA

8

Guernsey

AAA

9

Hong Kong (Special Administrative Region)

AAA

10

Isle of Man

AAA

11

Liechtenstein (Principality of)

AAA

12

Luxembourg (Grand Duchy of)

AAA

13

Netherlands (State of The)

AAA

14

Norway (Kingdom of)

AAA

15

Singapore (Republic of)

AAA

16

Sweden (Kingdom of)

AAA

17

Swiss Confederation

AAA

18

United Kingdom

AAA

19

United States of America

AAA

20

Belgium (Kingdom of)

AA+

21

New Zealand

AA+

23

Abu Dhabi (Emirate of)

AA

24

Bermuda

AA

25

Qatar (State of)

AA

26

Slovenia (Republic of)

AA

27

Spain (Kingdom of)

AA

22

China (People's Republic of)

AA-

28

Japan

AA-

29

Kuwait (State of)

AA-

30

Saudi Arabia (Kingdom of)

AA-

31

Taiwan (Republic of China)

AA-

32

Chile (Republic of)

A+

33

Italy (Republic of)

A+

34

Slovak Republic

A+

Именно в силу высокой консервативности изменения решений каждое поступающее известие становится неожиданным. За последний год агентство Standard & Poor's провело следующие изменения рейтингов:

Кипр

A-

-1

Ирландия

BBB+

-2

Бахрейн

BBB

-3

Колумбия

BBB-

1

Португалия

BBB-

-4

Тунис

BBB-

-1

Индонезия

BB+

1

Сербия

BB

1

Греция

BB-

-2

Белиз

B

-1

Белоруссия

B

-1

По большинству указанных решений можно сказать, что хотя оно и было запоздавшим, но нельзя не согласится с оправданностью проведенного изменения.

Теперь еще раз зададим вопрос: для чего (не почему, а именно для чего) был снижен прогноз рейтинга США? Быкам, участвовавших в биржевом ралли последних двух лет полезно перейти в состояние размышления над этим вопросом. Потому что от ответа на него будут зависеть ответы на более прикладные вопросы: Может ли актуализация проблем с долгами, не только в Европе, но теперь уже и в США, стать поводом для пересмотра инвесторами вложений в рисковые активы? Можно ли говорить о том, что пересмотр прогноза по рейтингу США был лишь констатацией факта без каких-либо последствий для рынков, кроме кратковременного снижения? Как пересмотр рисков может отразиться в перспективе на российском рынке?

Полагаем, что более или менее вразумительные ответы на вопросы о последствиях решения S&P будут появляться только по прошествии времени когда будут более ясными горизонты, оделяющие инфляционный и дефляционный сценарии развития. Но самые общие соображения уже сейчас позволяют констатировать: Снижение прогноза рейтинга США повысит стремление к осторожности, стремление увеличить подушку безопасности на случай развития нового витка сжатья. (Напомним, что сейчас размер свободных денежных средств на балансах банков в США зашкаливает за триллион долларов. Банковский делеверидж как раз является главным следствием снижения доверия на рынках). Угрозы снижения рейтинга приведет к дальнейшему росту свободных денег у банков, возможному росту цен сырьевых товаров, которые пока представляются чуть менее рискованными и используются как временные парковочные стоянки для огромного навеса ликвидности. С большой вероятностью будет подогрет рост цен на благородные металлы. Вполне возможно, что это даст новый (по крайней мере краткосрочный) раунд роста цен на нефть, а это стало бы очевидным позитивным фактором для нашего рынка.

https://mind-money.eu Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба