11 мая 2011 МФД-ИнфоЦентр

Количество разных слухов и предположений относительно Греции бьет все рекорды.

Вчера, например, Рейтерс распространило сообщение агентства новостей Dow Jones о том, что Афины рассчитывают на получение нового пакета помощи в объеме порядка 60 млрд. долларов.

Правда состоит в том, что никто не знает, что там в действительности происходит, и что случится через день, через два, через неделю.

Обращает на себя внимание очень сильная дивергенция, которая возникла в последнее время между евро и оценкой рисков неплатежеспособности ( CDS Греции, да и других PIIGS). Если раньше они относительно хорошо коррелировали между собой, то теперь графики просто разошлись совершенно в разные стороны. На мой взгляд, это говорит о том, что выход Греции уже не рассматривается как риск для дальнейшего существования еврозоны. Загнанных лошадей пристреливают, не правда ли,,,

Вчера известный инвестор Джим Роджерс заявил, что он начинает шортить US Treasuries, притом, возможно, уже этим вечером. Таким образом он составит компанию Биллу Гроссу, который судя по отчету PIMCO , вышедшему в понедельник, серьезно увеличил свой шорт по US Treasuries (в ближайшее время постараюсь дать на блоге подробный обзор этого отчета). Облигации США сделали двойную вершину и вчера корректировались.

Между тем аукцион по 3-year бондам прошел успешно, с высоким спросом (главным образом от праймдилеров). Доходность по ним составила очень интересное число – 1,0000%. Скорее всего ралли в бондах продолжится еще какое-то время, хотя тянуть их дальше вверх первичным дилерам будет трудно, поскольку противников у них прибавляется.

Американский фондовый рынок после четырех дней подряд снижения отыграл уже почти ¾ падения и может пойти дальше вверх на обновление максимумов. На то, что это произойдет, я отвел бы 40/60 шансов. Бычьи настроения остаются сильны, несмотря на то, что Goldman Sachs в последнее время кошмарит фондовый рынок. В этом есть определенная логика, ибо потенциал роста у акций очень мал (максимум 5-6%), а вероятность, что этого не случится - очень велика. И я очень сомневаюсь, что американские акции будут расти в случае коллапса доллара. При этом стратегической задачей на данный момент является перетащить инвесторов из акций в облигации.

В целом ситуация на рынке очень неопределенная.

---

ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU

Во вторник S&P и нефть выбрали направление на восстановление, на обоих рынках уже отыграно больше половины падения прошлой недели. Мы же провели день в боковике со смешной волатильностью, игнорируя внешний позитив. Негативный фактор, давивший наш рынок весь апрель, продолжает действовать. После нашего закрытия внешний фон несколько улучшился, вечерка FORTS показывает рост порядка полпроцента, на этих уровнях мы и откроемся. Общее направление на рост, взятое Штатами, скорее всего будет в ближайшее время продолжено, хотя темпы могут уменьшиться. Нефть тоже выглядит под дальнейший рост. Нашему рынку придется тянуться за фоном, хотя вероятна излишняя реакция на внешний негатив, и пилы, как результат. Выход статистики в США: 16:30 Баланс внешней торговли, 18:30 Запасы сырой нефти и бензина, 22:00 Баланс федерального бюджета. Закрытия реестров: Аэрофлот, МРСК Урала, МРСК Северо-Запада, НМТП, Седьмой Континент.

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА

Несмотря на позитивный фон в течение всего дня российский рынок вчера не захотел расти ( и это кстати еще один аргумент в пользу того, что рост S&P500 тоже может скоро прекратиться) Теперь уже есть сомнения, что индекс ММВБ сможет дойти даже до 1700-1710 пунктов. Сегодня после небольшого позитивного открытия вполне возможен трендовый день вниз.

ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU

Фсип 1355, пока что это тот рост, который уже сегодня-завтра должен быть аннулирован.

Нефть растет с начала недели - и уже под 118 по бренту. Можно считать отскок получившимся.

В общем пора готовиться к новому погружению. Наши вчера благодаря ГП и ГМК смотрелись довольно сильно, а закрылись все равно в небольшом минусе, правда ниже 1670 не пошли. Часто бывает, что на следующий день делают то, что не сделали накануне. Так что сегодня я опять бы ждал увидеть игру сверху вниз, с целью прийти в диапазон 1645-55. Помешать может разве что рост Газпрома, но выше 217-218 он пока не видится, как и ГМК выше 7500-7550, так что даже у этих фишек, которыми держат рынок, апсайд невелик. Поэтому попробуем играть от шорта

---

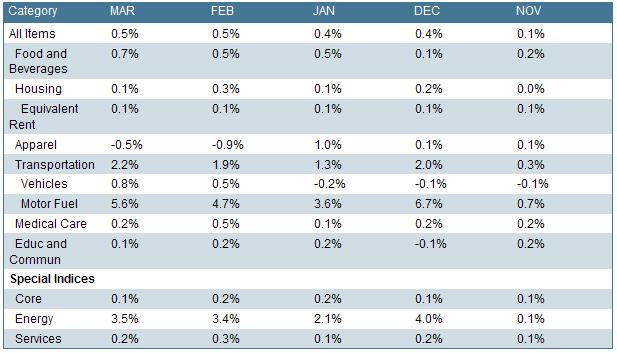

Индексы потребительской инфляции CPI и core CPI

В пятницу в США выйдет статистика по потребительской инфляции, которая в последнее время приобрела важное значение из-за того, что от этих цифр во многом зависят будущие действия Федрезерва.

Основные два показателя потребительской инфляции: CPI и core CPI.

CPI (Consumer Price Index) – индекс потребительской инфляции – мера уровня цен зафиксированной корзины товаров и услуг. CPI – наиболее широко употребимый индикатор инфляции и используется для расчета прожиточного минимума (cost of living adjustments), так называемого COLA и заключения большинства трудовых договоров работников.

На CPI значительное влияние оказывает волатильные движения цен на продовольствие и энергоносители. Поэтому помимо CPI используется показатель core CPI (называемый у нас базовый индекс потребительских цен), из расчета которого исключены продовольствие и энергоносители. Внутри core CPI тоже есть элементы, которые отличаются повышенной волатильностью: украшения, табак, стоимость авиабилетов и новые автомобили. Поэтому помимо отслеживания CPI от месяца к месяцу (m/m), очень внимательно наблюдают за core CPI от года к году (y/y). Многие экономисты считают это лучшей характеристикой базовых темпов инфляции.

Выходят CPI и core CPI примерно 13-го числа каждого месяца.

Официальные данные публикуются на сайте бюро статистики труда (Bureau of Labor statistics)

На рисунке показано изменение CPI и некоторых его компонент от года к году (y/y)

Вчера, например, Рейтерс распространило сообщение агентства новостей Dow Jones о том, что Афины рассчитывают на получение нового пакета помощи в объеме порядка 60 млрд. долларов.

Правда состоит в том, что никто не знает, что там в действительности происходит, и что случится через день, через два, через неделю.

Обращает на себя внимание очень сильная дивергенция, которая возникла в последнее время между евро и оценкой рисков неплатежеспособности ( CDS Греции, да и других PIIGS). Если раньше они относительно хорошо коррелировали между собой, то теперь графики просто разошлись совершенно в разные стороны. На мой взгляд, это говорит о том, что выход Греции уже не рассматривается как риск для дальнейшего существования еврозоны. Загнанных лошадей пристреливают, не правда ли,,,

Вчера известный инвестор Джим Роджерс заявил, что он начинает шортить US Treasuries, притом, возможно, уже этим вечером. Таким образом он составит компанию Биллу Гроссу, который судя по отчету PIMCO , вышедшему в понедельник, серьезно увеличил свой шорт по US Treasuries (в ближайшее время постараюсь дать на блоге подробный обзор этого отчета). Облигации США сделали двойную вершину и вчера корректировались.

Между тем аукцион по 3-year бондам прошел успешно, с высоким спросом (главным образом от праймдилеров). Доходность по ним составила очень интересное число – 1,0000%. Скорее всего ралли в бондах продолжится еще какое-то время, хотя тянуть их дальше вверх первичным дилерам будет трудно, поскольку противников у них прибавляется.

Американский фондовый рынок после четырех дней подряд снижения отыграл уже почти ¾ падения и может пойти дальше вверх на обновление максимумов. На то, что это произойдет, я отвел бы 40/60 шансов. Бычьи настроения остаются сильны, несмотря на то, что Goldman Sachs в последнее время кошмарит фондовый рынок. В этом есть определенная логика, ибо потенциал роста у акций очень мал (максимум 5-6%), а вероятность, что этого не случится - очень велика. И я очень сомневаюсь, что американские акции будут расти в случае коллапса доллара. При этом стратегической задачей на данный момент является перетащить инвесторов из акций в облигации.

В целом ситуация на рынке очень неопределенная.

---

ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU

Во вторник S&P и нефть выбрали направление на восстановление, на обоих рынках уже отыграно больше половины падения прошлой недели. Мы же провели день в боковике со смешной волатильностью, игнорируя внешний позитив. Негативный фактор, давивший наш рынок весь апрель, продолжает действовать. После нашего закрытия внешний фон несколько улучшился, вечерка FORTS показывает рост порядка полпроцента, на этих уровнях мы и откроемся. Общее направление на рост, взятое Штатами, скорее всего будет в ближайшее время продолжено, хотя темпы могут уменьшиться. Нефть тоже выглядит под дальнейший рост. Нашему рынку придется тянуться за фоном, хотя вероятна излишняя реакция на внешний негатив, и пилы, как результат. Выход статистики в США: 16:30 Баланс внешней торговли, 18:30 Запасы сырой нефти и бензина, 22:00 Баланс федерального бюджета. Закрытия реестров: Аэрофлот, МРСК Урала, МРСК Северо-Запада, НМТП, Седьмой Континент.

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА

Несмотря на позитивный фон в течение всего дня российский рынок вчера не захотел расти ( и это кстати еще один аргумент в пользу того, что рост S&P500 тоже может скоро прекратиться) Теперь уже есть сомнения, что индекс ММВБ сможет дойти даже до 1700-1710 пунктов. Сегодня после небольшого позитивного открытия вполне возможен трендовый день вниз.

ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU

Фсип 1355, пока что это тот рост, который уже сегодня-завтра должен быть аннулирован.

Нефть растет с начала недели - и уже под 118 по бренту. Можно считать отскок получившимся.

В общем пора готовиться к новому погружению. Наши вчера благодаря ГП и ГМК смотрелись довольно сильно, а закрылись все равно в небольшом минусе, правда ниже 1670 не пошли. Часто бывает, что на следующий день делают то, что не сделали накануне. Так что сегодня я опять бы ждал увидеть игру сверху вниз, с целью прийти в диапазон 1645-55. Помешать может разве что рост Газпрома, но выше 217-218 он пока не видится, как и ГМК выше 7500-7550, так что даже у этих фишек, которыми держат рынок, апсайд невелик. Поэтому попробуем играть от шорта

---

Индексы потребительской инфляции CPI и core CPI

В пятницу в США выйдет статистика по потребительской инфляции, которая в последнее время приобрела важное значение из-за того, что от этих цифр во многом зависят будущие действия Федрезерва.

Основные два показателя потребительской инфляции: CPI и core CPI.

CPI (Consumer Price Index) – индекс потребительской инфляции – мера уровня цен зафиксированной корзины товаров и услуг. CPI – наиболее широко употребимый индикатор инфляции и используется для расчета прожиточного минимума (cost of living adjustments), так называемого COLA и заключения большинства трудовых договоров работников.

На CPI значительное влияние оказывает волатильные движения цен на продовольствие и энергоносители. Поэтому помимо CPI используется показатель core CPI (называемый у нас базовый индекс потребительских цен), из расчета которого исключены продовольствие и энергоносители. Внутри core CPI тоже есть элементы, которые отличаются повышенной волатильностью: украшения, табак, стоимость авиабилетов и новые автомобили. Поэтому помимо отслеживания CPI от месяца к месяцу (m/m), очень внимательно наблюдают за core CPI от года к году (y/y). Многие экономисты считают это лучшей характеристикой базовых темпов инфляции.

Выходят CPI и core CPI примерно 13-го числа каждого месяца.

Официальные данные публикуются на сайте бюро статистики труда (Bureau of Labor statistics)

На рисунке показано изменение CPI и некоторых его компонент от года к году (y/y)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба