1 февраля 2012 FxPRO

Пока Греция продумывает сделку с кредиторами из частного сектора, акцент сместился на Португалию и более конкретно речь о давлении ЕЦБ на долговые рынки этой страны. Спрэды против Германии, коснувшись 15%, сейчас находятся на уровне Греции, когда было объявлено о вовлечении частного сектора в июле прошлого года. Возвращаясь назад, цены на греческие CDS были около 2,500, в то время как португальские сейчас стоят 1,500. Частично это можно объяснить тем фактом, что португальская государственная задолженность меньше греческой, и все еще ниже 100% от ВВП по последним данным Евростата.

Политики настаивают, что то, чего они просят от Греции (добровольное участие частного сектора в стрижках) – событие разовое. Предложение Меркель вызвало расширение спрэдов, так как другие страны боялись, что станут следующими. Даже если забыть об этом, новый выпуск бондов ставит ЕЦБ в качестве привилегированного кредитора по сравнению с обычными держателями облигаций. Это подчеркивает нежелание ЕЦБ участвовать в любом списании греческого долга, прикрываясь тем, что нарушит правила ЕС о «невмешательстве».

Тем не менее, если ЕЦБ продолжит покупать португальские облигации (о чем сообщалось в январе), то большая часть португальского долга будет удерживаться новым привилегированным кредитором. Частные держатели облигаций станут более подозрительными, и будут опасаться, что их попросят вновь взять часть боли на себя, несмотря на официальные заверения в обратном. Может произойти столкновение интересов, несмотря на бонды, которые покупает ЕЦБ, повышательное давление на доходность может продолжиться и даже усилиться за счет твердой позиции ЦБ

Подтверждение данных

Рынки начали год неподдельно оптимистично. Мы видели двухзначный рост на фондовых рынках в январе, особенно выделялась Германия (рост более чем на 10%) и несколько индексов развивающихся стран (в России, Перу и Аргентине рост был двухзначным). Вопрос сейчас в том, сказались ли экономические данные на этом росте. Предварительный ответ «да» на фоне более положительных данных PMI (индекс по промышленности удерживается выше 50) в Китае и Европе, где мы видим предварительное улучшение производственных данных PMI. Особенно выделяется Британия, показавшая рост основного индекса с 49.7 до 52.1. Есть предположение, что Британия избежит второго квартала спада, однако, слишком рано делать ставку на это, особенно с учетом не полной публикации баланса роста в четвертом квартале.

Мы отмечали ранее, что 2010 и 2011 начинались с неожиданно положительных экономических данных (в основном, из США), затем же был резкий разворот после разочаровывающих релизов в конце февраля и в марте. Также заметна готовность ФРС сохранять адаптивную политическую позицию и держать дверь открытой для QE3, несмотря на позитивные данные. Это адекватная реакция на тот факт, что рецессионное состояние длится дольше других, а также дольше прогнозов. Это понимание лежит в основе действий ФРС и недавних комментариев председателя Банка Англии Кинга. Таким образом, даже если позитивный тон данных продолжится, центральные банкиры будут последними, кто будет радоваться.

Греция пострадала от новых требований «тройки»

В начале недели Германия практически объявила дипломатическую войну Греции, предложив наделить комиссара ЕС правом наложения санкций на Афины; после этого ПМ Пападемос должно быть надеялся на некоторую передышку после столь импульсивной встречи с Меркель. Тем не менее, буря разразилась на другом фронте, когда «тройка» выдвинула новые требования. Они включают в себя дополнительное сокращение расходов на 2 миллиарда евро, и на 20-25% сокращение зарплат для частного сектора, что должно усилить конкурентоспособность. ЕС и МВФ заявили Греции о том, что пока новый фискальный пакет не будет одобрен, долговой реструктуризации не будет. Предположение Пападемоса в понедельник о том, что долговая сделка может быть закончена до конца недели, выглядит сомнительно. В настоящий момент, держатели облигаций ищут в сделке некие элементы, которые дали бы им больше, в случае если ВВП восстановится сильнее, чем прогнозировалось

Китайская экономика держалась в январе

Более обычного рынки сейчас чувствительны к сообщениям о замедлении темпов роста производства в Китае, так что последние данные по PMI обеспечили определенный комфорт, для тех, кто боялся более резкого спада. Производственный PMI поднялся выше 50.5, что явило минимальный рост с 50.3, но противостоит опасениям, что показатель мог провалиться ниже 50. Данные противоречат некоторым другим данным, отражающим снижение активности в январе, но учитывая длинные выходные в Китае, мы неизбежно имеем сильное влияние коррекции на сезонные факторы.

Ночью поступило сообщение о пятом подряд месяце падения цен на недвижимость, согласно последним данным SouFon. Китайские лидеры уверены, что могут правильно отрегулировать политику перед лицом ослабления спроса, после введения мер, призванных понизить цены на жилье. Если так, то упомянутый отчет будет радостно воспринят в официальных кругах, хотя тут очень тонкая грань между тем, рыночные или чиновничьи силы больше контролируют цены, а правительство тем временем настроено на еще более агрессивное снижение активности на рынке недвижимости.

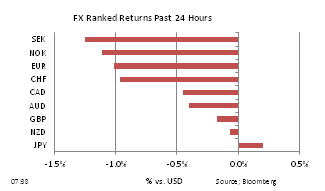

Доллар продолжает скользить на дальнейшем QE

После относительно впечатляющего начала первого месяца нового года, индекс доллара упал на 3% с середины января отчасти благодаря неожиданному заявлению ФРС о дальнейшем QE. Данные по ВВП в прошлую пятницу оказались на самом деле слабыми, подтверждая опасения чиновников ФРС, что экономике может потребоваться дополнительная помощь. В добавок, доллар продавали как контр-валюту на закрытии коротких позиций по евро, вспомните, что две недели назад количество шортов по евро было рекордно большим. Евро вчера попытался еще раз взобраться выше 1,32, но вновь попал под шквал распродаж. Интересно, что при этом фунт и осси оставались в целом без изменений к евро с середины января, подтверждая, что все это в целом тема доллара. Слабость последнего может оказаться вполне краткосрочной, особенно если экономика покажет вновь признаки устойчивости. Пятничным payrolls вполне по силам разрешить эти дебаты.

Политики настаивают, что то, чего они просят от Греции (добровольное участие частного сектора в стрижках) – событие разовое. Предложение Меркель вызвало расширение спрэдов, так как другие страны боялись, что станут следующими. Даже если забыть об этом, новый выпуск бондов ставит ЕЦБ в качестве привилегированного кредитора по сравнению с обычными держателями облигаций. Это подчеркивает нежелание ЕЦБ участвовать в любом списании греческого долга, прикрываясь тем, что нарушит правила ЕС о «невмешательстве».

Тем не менее, если ЕЦБ продолжит покупать португальские облигации (о чем сообщалось в январе), то большая часть португальского долга будет удерживаться новым привилегированным кредитором. Частные держатели облигаций станут более подозрительными, и будут опасаться, что их попросят вновь взять часть боли на себя, несмотря на официальные заверения в обратном. Может произойти столкновение интересов, несмотря на бонды, которые покупает ЕЦБ, повышательное давление на доходность может продолжиться и даже усилиться за счет твердой позиции ЦБ

Подтверждение данных

Рынки начали год неподдельно оптимистично. Мы видели двухзначный рост на фондовых рынках в январе, особенно выделялась Германия (рост более чем на 10%) и несколько индексов развивающихся стран (в России, Перу и Аргентине рост был двухзначным). Вопрос сейчас в том, сказались ли экономические данные на этом росте. Предварительный ответ «да» на фоне более положительных данных PMI (индекс по промышленности удерживается выше 50) в Китае и Европе, где мы видим предварительное улучшение производственных данных PMI. Особенно выделяется Британия, показавшая рост основного индекса с 49.7 до 52.1. Есть предположение, что Британия избежит второго квартала спада, однако, слишком рано делать ставку на это, особенно с учетом не полной публикации баланса роста в четвертом квартале.

Мы отмечали ранее, что 2010 и 2011 начинались с неожиданно положительных экономических данных (в основном, из США), затем же был резкий разворот после разочаровывающих релизов в конце февраля и в марте. Также заметна готовность ФРС сохранять адаптивную политическую позицию и держать дверь открытой для QE3, несмотря на позитивные данные. Это адекватная реакция на тот факт, что рецессионное состояние длится дольше других, а также дольше прогнозов. Это понимание лежит в основе действий ФРС и недавних комментариев председателя Банка Англии Кинга. Таким образом, даже если позитивный тон данных продолжится, центральные банкиры будут последними, кто будет радоваться.

Греция пострадала от новых требований «тройки»

В начале недели Германия практически объявила дипломатическую войну Греции, предложив наделить комиссара ЕС правом наложения санкций на Афины; после этого ПМ Пападемос должно быть надеялся на некоторую передышку после столь импульсивной встречи с Меркель. Тем не менее, буря разразилась на другом фронте, когда «тройка» выдвинула новые требования. Они включают в себя дополнительное сокращение расходов на 2 миллиарда евро, и на 20-25% сокращение зарплат для частного сектора, что должно усилить конкурентоспособность. ЕС и МВФ заявили Греции о том, что пока новый фискальный пакет не будет одобрен, долговой реструктуризации не будет. Предположение Пападемоса в понедельник о том, что долговая сделка может быть закончена до конца недели, выглядит сомнительно. В настоящий момент, держатели облигаций ищут в сделке некие элементы, которые дали бы им больше, в случае если ВВП восстановится сильнее, чем прогнозировалось

Китайская экономика держалась в январе

Более обычного рынки сейчас чувствительны к сообщениям о замедлении темпов роста производства в Китае, так что последние данные по PMI обеспечили определенный комфорт, для тех, кто боялся более резкого спада. Производственный PMI поднялся выше 50.5, что явило минимальный рост с 50.3, но противостоит опасениям, что показатель мог провалиться ниже 50. Данные противоречат некоторым другим данным, отражающим снижение активности в январе, но учитывая длинные выходные в Китае, мы неизбежно имеем сильное влияние коррекции на сезонные факторы.

Ночью поступило сообщение о пятом подряд месяце падения цен на недвижимость, согласно последним данным SouFon. Китайские лидеры уверены, что могут правильно отрегулировать политику перед лицом ослабления спроса, после введения мер, призванных понизить цены на жилье. Если так, то упомянутый отчет будет радостно воспринят в официальных кругах, хотя тут очень тонкая грань между тем, рыночные или чиновничьи силы больше контролируют цены, а правительство тем временем настроено на еще более агрессивное снижение активности на рынке недвижимости.

Доллар продолжает скользить на дальнейшем QE

После относительно впечатляющего начала первого месяца нового года, индекс доллара упал на 3% с середины января отчасти благодаря неожиданному заявлению ФРС о дальнейшем QE. Данные по ВВП в прошлую пятницу оказались на самом деле слабыми, подтверждая опасения чиновников ФРС, что экономике может потребоваться дополнительная помощь. В добавок, доллар продавали как контр-валюту на закрытии коротких позиций по евро, вспомните, что две недели назад количество шортов по евро было рекордно большим. Евро вчера попытался еще раз взобраться выше 1,32, но вновь попал под шквал распродаж. Интересно, что при этом фунт и осси оставались в целом без изменений к евро с середины января, подтверждая, что все это в целом тема доллара. Слабость последнего может оказаться вполне краткосрочной, особенно если экономика покажет вновь признаки устойчивости. Пятничным payrolls вполне по силам разрешить эти дебаты.

/Компиляция. 1 февраля. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба