18 июня 2012 БФА Моисеев Алексей

Результаты греческих выборов позволяют рассчитывать на продолжение роста рисковых активов в краткосрочной перспективе. Индекс ММВБ сегодня может подняться к зоне сопротивления 1390 – 1400 пунктов

В пятницу, 15 июня, российский рынок акций поступательно рос синхронно с внешними рынками акций в первой половине дня и дополнительно ускорился ближе к вечеру. В результате индекс ММВБ, на старте торгов преодолевший сопротивление 1350 пунктов, к закрытию вырос до 1375,23 пунктов (+2,17%) – максимума более чем за месяц. В первом эшелоне лидировали префы Сургутнефтегаза и Сбербанка, в отраслевом разрезе опережающими темпами росли котировки акции представителей черной металлургии (особенно Мечела), и электроэнергетики (во главе с акциями РусГидро и ИнтерРАО). Основным драйвером пятничного оптимизма на рынках акций оставалась появившаяся вечером в четверг надежда на то, что вмешательство центробанков нивелирует развитие кризиса в Еврозоне, тем более что она получила определенное подтверждение фактами. Банк Англии объявил об активации анонсированной ранее программы ECTR (Extended Collateral Term Repo). Аукционы будут проводиться не реже раза в месяц, первый состоится 20 июня. Ликвидность предоставляется на срок 6 месяцев, минимальная ставка на 25 б.п. выше ключевой ставки, объем аукциона составит не меньше 5 млрд ф. ст

Банк Японии на очередном заседании оставил монетарную политику без изменений. На последовавшей пресс-конференции управляющий Банка М. Ширакава отметил, что мировые центробанки находятся в постоянном контакте и объединены пониманием важности стабильности финансовой системы, поэтому в случае необходимости могут предоставить банкам ликвидность через уже существующие инструменты, в частности, через соглашения о свопах с ФРС США. Глава ЕЦБ М. Драги, выступая в пятницу, отметил, что экономика еврозоны столкнулась с серьезными рисками, в то время как инфляционная угроза отсутствует. Он позитивно оценил результаты уже состоявшихся раундов LTRO и сказал, что ЕЦБ готов при необходимости предоставить банкам дополнительную ликвидность. Впрочем, не преминул Драги в очередной раз повторить свой основной в последнее время тезис: основная ответственность сейчас лежит уже не на ЕЦБ, а на политиках.

В США макроэкономическая статистика в пятницу выходила исключительно хуже ожиданий. Индекс производственной активности Нью-Йорка Empire Manufacturing в июне снизился с 17,09 до 2,29 пункта, минимального значения с ноября 2011 г. (прогнозировалось 12,5 пунктов). Промышленное производство в мае сократилось на 0,1 %, в то время как ожидался прирост на 0,1%. Наконец, предварительное июньское значение индекса потребительского доверия Мичиганского университета показало снижение с 79,3 до 74,1 пункта (ожидалось 77,5). Впрочем, на фоне надежд на новые вливания ликвидности это не испортило настроения инвесторов, американские индексы прибавили 0,9 – 1,3 %, при этом S&P 500 преодолел сопротивление 1340 пунктов.

Повторные парламентские выборы в Греции завершились победой сил, выступающих за продолжение выполнения договоренностей с ЕС и МВФ: по последним официальным данным «Новая демократия» и ПАСОК вместе получают в парламенте 161 место из 300, что позволит им сформировать коалиционное правительство. Полагаем, что в определенной степени это уже было учтено рынками – так как соцопросы предсказывали такой результат еще в конце мая. Кроме того за прошедший месяц фокус европейских проблем уже сместился на Испанию. Наконец, такой исход как минимум откладывает экстренное вмешательство центробанков. Тем не менее, реакция рынков рисковых активов выраженно позитивная, что с совокупности с динамикой, наблюдавшейся в первой половине июня позволяет предполагать, что среднесрочные минимумы мы уже видели, и рассчитывать на продолжение роста в краткосрочной перспективе. Индекс ММВБ сегодня может подняться к зоне сопротивления 1390 – 1400 пунктов

Роснефть

Компания может увеличить норму дивидендных выплат На встрече в В.Путиным в Туапсе руководитель Роснефти И.Сечин пообещал поработать над увеличением части прибыли компании, направляемой на дивиденды, до 25%. Напомним, что госкомпании должны направлять на дивиденды четверть прибыли, однако в связи со значительными инвестиционными потребностями крупнейшие нефтегазовые предприятия, контролируемые государством, в настоящее время пользуются исключением из правил, выплачивая акционерам меньшую долю прибыли. Так, Роснефть по итогам 2011 г. распределяет в виде дивидендов 11,5% прибыли. Несмотря на то, что заявление И.Сечина было с энтузиазмом встречено рынком, мы не склонны переоценивать его значение для капитализации компании. Акции Роснефти не являются «дивидендными» бумагами; даже при выплате 25% от годовой чистой прибыли их дивидендная доходность в настоящее время составляла бы около 3,5%. Кроме того, в 1кв12 Роснефть продемонстрировала снижение чистой прибыли по МСФО, что демонстрирует ненадёжность дивидендных перспектив даже при увеличении нормы выплат. Более того, на настоящем этапе изменения в дивидендной политике могут сказаться на фундаментальной стоимости компании и обратным образом. В обозримой перспективе инвестиционные потребности Роснефти, скорее всего, будут лишь увеличиваться, ограничивая свободный денежный поток. В случае если денежный поток не будет достаточным для высоких дивидендных выплат, компании потребуется привлечение кредитных ресурсов, обслуживание которых может в свою очередь негативно сказаться на объеме располагаемого денежного потока. Таким образом, мы рассматриваем заявление И.Сечина как нейтральное для акций компании в обозримой перспективе

Новосибирскэнерго

Компания вновь выкупит акции у миноритариев Совет директоров Новосибирскэнерго в четверг принял решение о проведении 30 августа заочного собрания акционеров, которое, среди прочего, примет решение о реорганизации форме выделения ОАО «Региональные сети». В связи с этим акционеры, не принявшие участие в голосовании или голосовавшие против выделения, смогут предъявить свои акции к выкупу по цене 353 руб. за обыкновенную (цена на ММВБ на конец четверга 221,2 руб.) и 300 руб. за привилегированную бумагу (цена на ММВБ - 160,4 руб.). Таким образом, Новосибирскэнерго предложит миноритариям значительную премию к рынку. Реестр для участия в собрании и выкупе был закрыт по состоянию на 14 июня. В прошлом году компания уже проводила выкуп акций у миноритарных акционеров в связи с выделением двух обществ. Мы рекомендуем акционерам Новосибирскэнерго воспользоваться возможностью реализации акций по цене, превышающей рыночную.

НЛМК

Имущество компании во Франции может быть арестовано Судебная тяжба пятилетней давности по сделке покупки 50% плюс 1 акция Макси- групп у Н.Максимова может обернуться арестом французских активов НЛМК: суд большой инстанции Парижа признал законным на территории Франции решение МКАС о взыскании с компании 9,5 млрд. руб. в пользу Максимова. В случае неисполнения компанией решения суда со стороны французских властей возможны санкции, вплоть до ареста имущества НЛМК. Параллельно Н.Максимов стремится признать законным данное решение и в суде Голландии, причем в качестве обеспечительной меры по делу в апреле 2011 г. был наложен арест на акции голландской NLMK International. Акции люксембургской Steel Invest and Finance, также арестованные по иску Н.Максимова, компании удалось вывести из-под ареста. Суммарные мощности французских активов НЛМК составляют порядка 15% от общего производства проката группы по итогам 2011 г. Арест имущества крайне нежелателен для компании, однако в зарубежной судебной практике уже были случаи исполнения решения МКАС. Несмотря на то, что НЛМК удалось оспорить решение МКАС в судах Москвы, французский суд может в итоге добиться выполнения требований Н.Максимова

ММК

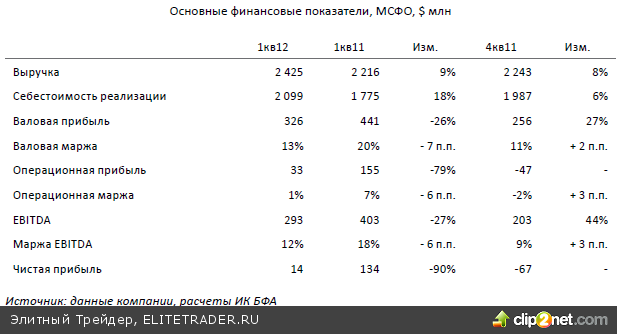

Компания отчиталась по результатам 1кв12 Магнитогорский металлургический комбинат опубликовал консолидированную финансовую отчетность по итогам 1кв12. За счет 6%-ного восстановления цен реализации товарной продукции в течение квартала, в том числе в турецком сегменте, а также снижения стоимости основных сырьевых ресурсов, компании удалось улучшить показатели по сравнению с 4кв11, однако на фоне опережающего роста операционных затрат по сравнению с ростом выручки г/г ММК не удалось выйти на уровень 1кв11. Турецкая MMK Metalurji увеличила выручку на 31% кв/кв, улучшив показатель EBITDA до $-18 млн, (-$67 млн в 4кв11). На фоне снижения цен на уголь и 12%- ного снижения добычи в связи с перемонтажом лав, в 1кв12 ММК Белон выручил на 18% меньше, чем в 4кв11.

Общий уровень долга ММК снизился по сравнению с концом 4кв11 на $169 млн до $4,23 млрд, при этом размер чистого долга увеличился до $4,03 млрд по сравнению с $3,97 млрд на конец прошлого квартала. Показатели ММК оказались несколько лучше наших ожиданий, однако выход на показатели 2010 г. мы ожидаем не раньше восстановления конъюнктуры на рынке металлов, которое, вероятно, произойдет к концу 2012 г. – началу 2013 г. При этом выход на докризисные показатели, вероятно, произойдет не ранее 2014 г. Тем не менее, на данный момент бумаги ММК имеют довольно большой потенциал роста, который может быть отыгран вместе с восстановлением конъюнктуры фондового рынка. Более детальный анализ отчетности и оценка справедливой стоимости ММК будут опубликованы нами в аналитическом обзоре.

НМТП

НМТП выплатит 2,35 коп. на акцию Акционеры ОАО «Новороссийский морской торговый порт» (далее НМТП) на годовом собрании утвердили дивиденды по итогам 2011 года в размере 2,35 копейки на обыкновенную акцию. По итогам 2010 года НМТП выплачивал по 2,3 коп. на акцию. Таким образом, за 2011 г. дивиденды выросли почти на 2,2%.

Дикси

Дикси увеличил продажи pro-forma на 15% за 5мес12 Консолидированная выручка Дикси в мае 2012 года выросла на 68% по сравнению с прошлогодним показателем, до $397 млн. Выручка Дикси proforma в мае увеличилась на 9%. Консолидированные продажи ритейлера за пять месяцев 2012 года увеличились на 80% и достигли $1,9 млрд, pro-forma на 15%. Дикси продолжает успешно добивается синергического эффекта от интеграции Виктории. По предварительным прогнозам, в этом году темпы роста выручки составят как минимум 20-25% год к году в рублевом выражении на уровне про-формы, поэтому мы положительно оцениваем инвестиционную привлекательность данного эмитента

В пятницу, 15 июня, российский рынок акций поступательно рос синхронно с внешними рынками акций в первой половине дня и дополнительно ускорился ближе к вечеру. В результате индекс ММВБ, на старте торгов преодолевший сопротивление 1350 пунктов, к закрытию вырос до 1375,23 пунктов (+2,17%) – максимума более чем за месяц. В первом эшелоне лидировали префы Сургутнефтегаза и Сбербанка, в отраслевом разрезе опережающими темпами росли котировки акции представителей черной металлургии (особенно Мечела), и электроэнергетики (во главе с акциями РусГидро и ИнтерРАО). Основным драйвером пятничного оптимизма на рынках акций оставалась появившаяся вечером в четверг надежда на то, что вмешательство центробанков нивелирует развитие кризиса в Еврозоне, тем более что она получила определенное подтверждение фактами. Банк Англии объявил об активации анонсированной ранее программы ECTR (Extended Collateral Term Repo). Аукционы будут проводиться не реже раза в месяц, первый состоится 20 июня. Ликвидность предоставляется на срок 6 месяцев, минимальная ставка на 25 б.п. выше ключевой ставки, объем аукциона составит не меньше 5 млрд ф. ст

Банк Японии на очередном заседании оставил монетарную политику без изменений. На последовавшей пресс-конференции управляющий Банка М. Ширакава отметил, что мировые центробанки находятся в постоянном контакте и объединены пониманием важности стабильности финансовой системы, поэтому в случае необходимости могут предоставить банкам ликвидность через уже существующие инструменты, в частности, через соглашения о свопах с ФРС США. Глава ЕЦБ М. Драги, выступая в пятницу, отметил, что экономика еврозоны столкнулась с серьезными рисками, в то время как инфляционная угроза отсутствует. Он позитивно оценил результаты уже состоявшихся раундов LTRO и сказал, что ЕЦБ готов при необходимости предоставить банкам дополнительную ликвидность. Впрочем, не преминул Драги в очередной раз повторить свой основной в последнее время тезис: основная ответственность сейчас лежит уже не на ЕЦБ, а на политиках.

В США макроэкономическая статистика в пятницу выходила исключительно хуже ожиданий. Индекс производственной активности Нью-Йорка Empire Manufacturing в июне снизился с 17,09 до 2,29 пункта, минимального значения с ноября 2011 г. (прогнозировалось 12,5 пунктов). Промышленное производство в мае сократилось на 0,1 %, в то время как ожидался прирост на 0,1%. Наконец, предварительное июньское значение индекса потребительского доверия Мичиганского университета показало снижение с 79,3 до 74,1 пункта (ожидалось 77,5). Впрочем, на фоне надежд на новые вливания ликвидности это не испортило настроения инвесторов, американские индексы прибавили 0,9 – 1,3 %, при этом S&P 500 преодолел сопротивление 1340 пунктов.

Повторные парламентские выборы в Греции завершились победой сил, выступающих за продолжение выполнения договоренностей с ЕС и МВФ: по последним официальным данным «Новая демократия» и ПАСОК вместе получают в парламенте 161 место из 300, что позволит им сформировать коалиционное правительство. Полагаем, что в определенной степени это уже было учтено рынками – так как соцопросы предсказывали такой результат еще в конце мая. Кроме того за прошедший месяц фокус европейских проблем уже сместился на Испанию. Наконец, такой исход как минимум откладывает экстренное вмешательство центробанков. Тем не менее, реакция рынков рисковых активов выраженно позитивная, что с совокупности с динамикой, наблюдавшейся в первой половине июня позволяет предполагать, что среднесрочные минимумы мы уже видели, и рассчитывать на продолжение роста в краткосрочной перспективе. Индекс ММВБ сегодня может подняться к зоне сопротивления 1390 – 1400 пунктов

Роснефть

Компания может увеличить норму дивидендных выплат На встрече в В.Путиным в Туапсе руководитель Роснефти И.Сечин пообещал поработать над увеличением части прибыли компании, направляемой на дивиденды, до 25%. Напомним, что госкомпании должны направлять на дивиденды четверть прибыли, однако в связи со значительными инвестиционными потребностями крупнейшие нефтегазовые предприятия, контролируемые государством, в настоящее время пользуются исключением из правил, выплачивая акционерам меньшую долю прибыли. Так, Роснефть по итогам 2011 г. распределяет в виде дивидендов 11,5% прибыли. Несмотря на то, что заявление И.Сечина было с энтузиазмом встречено рынком, мы не склонны переоценивать его значение для капитализации компании. Акции Роснефти не являются «дивидендными» бумагами; даже при выплате 25% от годовой чистой прибыли их дивидендная доходность в настоящее время составляла бы около 3,5%. Кроме того, в 1кв12 Роснефть продемонстрировала снижение чистой прибыли по МСФО, что демонстрирует ненадёжность дивидендных перспектив даже при увеличении нормы выплат. Более того, на настоящем этапе изменения в дивидендной политике могут сказаться на фундаментальной стоимости компании и обратным образом. В обозримой перспективе инвестиционные потребности Роснефти, скорее всего, будут лишь увеличиваться, ограничивая свободный денежный поток. В случае если денежный поток не будет достаточным для высоких дивидендных выплат, компании потребуется привлечение кредитных ресурсов, обслуживание которых может в свою очередь негативно сказаться на объеме располагаемого денежного потока. Таким образом, мы рассматриваем заявление И.Сечина как нейтральное для акций компании в обозримой перспективе

Новосибирскэнерго

Компания вновь выкупит акции у миноритариев Совет директоров Новосибирскэнерго в четверг принял решение о проведении 30 августа заочного собрания акционеров, которое, среди прочего, примет решение о реорганизации форме выделения ОАО «Региональные сети». В связи с этим акционеры, не принявшие участие в голосовании или голосовавшие против выделения, смогут предъявить свои акции к выкупу по цене 353 руб. за обыкновенную (цена на ММВБ на конец четверга 221,2 руб.) и 300 руб. за привилегированную бумагу (цена на ММВБ - 160,4 руб.). Таким образом, Новосибирскэнерго предложит миноритариям значительную премию к рынку. Реестр для участия в собрании и выкупе был закрыт по состоянию на 14 июня. В прошлом году компания уже проводила выкуп акций у миноритарных акционеров в связи с выделением двух обществ. Мы рекомендуем акционерам Новосибирскэнерго воспользоваться возможностью реализации акций по цене, превышающей рыночную.

НЛМК

Имущество компании во Франции может быть арестовано Судебная тяжба пятилетней давности по сделке покупки 50% плюс 1 акция Макси- групп у Н.Максимова может обернуться арестом французских активов НЛМК: суд большой инстанции Парижа признал законным на территории Франции решение МКАС о взыскании с компании 9,5 млрд. руб. в пользу Максимова. В случае неисполнения компанией решения суда со стороны французских властей возможны санкции, вплоть до ареста имущества НЛМК. Параллельно Н.Максимов стремится признать законным данное решение и в суде Голландии, причем в качестве обеспечительной меры по делу в апреле 2011 г. был наложен арест на акции голландской NLMK International. Акции люксембургской Steel Invest and Finance, также арестованные по иску Н.Максимова, компании удалось вывести из-под ареста. Суммарные мощности французских активов НЛМК составляют порядка 15% от общего производства проката группы по итогам 2011 г. Арест имущества крайне нежелателен для компании, однако в зарубежной судебной практике уже были случаи исполнения решения МКАС. Несмотря на то, что НЛМК удалось оспорить решение МКАС в судах Москвы, французский суд может в итоге добиться выполнения требований Н.Максимова

ММК

Компания отчиталась по результатам 1кв12 Магнитогорский металлургический комбинат опубликовал консолидированную финансовую отчетность по итогам 1кв12. За счет 6%-ного восстановления цен реализации товарной продукции в течение квартала, в том числе в турецком сегменте, а также снижения стоимости основных сырьевых ресурсов, компании удалось улучшить показатели по сравнению с 4кв11, однако на фоне опережающего роста операционных затрат по сравнению с ростом выручки г/г ММК не удалось выйти на уровень 1кв11. Турецкая MMK Metalurji увеличила выручку на 31% кв/кв, улучшив показатель EBITDA до $-18 млн, (-$67 млн в 4кв11). На фоне снижения цен на уголь и 12%- ного снижения добычи в связи с перемонтажом лав, в 1кв12 ММК Белон выручил на 18% меньше, чем в 4кв11.

Общий уровень долга ММК снизился по сравнению с концом 4кв11 на $169 млн до $4,23 млрд, при этом размер чистого долга увеличился до $4,03 млрд по сравнению с $3,97 млрд на конец прошлого квартала. Показатели ММК оказались несколько лучше наших ожиданий, однако выход на показатели 2010 г. мы ожидаем не раньше восстановления конъюнктуры на рынке металлов, которое, вероятно, произойдет к концу 2012 г. – началу 2013 г. При этом выход на докризисные показатели, вероятно, произойдет не ранее 2014 г. Тем не менее, на данный момент бумаги ММК имеют довольно большой потенциал роста, который может быть отыгран вместе с восстановлением конъюнктуры фондового рынка. Более детальный анализ отчетности и оценка справедливой стоимости ММК будут опубликованы нами в аналитическом обзоре.

НМТП

НМТП выплатит 2,35 коп. на акцию Акционеры ОАО «Новороссийский морской торговый порт» (далее НМТП) на годовом собрании утвердили дивиденды по итогам 2011 года в размере 2,35 копейки на обыкновенную акцию. По итогам 2010 года НМТП выплачивал по 2,3 коп. на акцию. Таким образом, за 2011 г. дивиденды выросли почти на 2,2%.

Дикси

Дикси увеличил продажи pro-forma на 15% за 5мес12 Консолидированная выручка Дикси в мае 2012 года выросла на 68% по сравнению с прошлогодним показателем, до $397 млн. Выручка Дикси proforma в мае увеличилась на 9%. Консолидированные продажи ритейлера за пять месяцев 2012 года увеличились на 80% и достигли $1,9 млрд, pro-forma на 15%. Дикси продолжает успешно добивается синергического эффекта от интеграции Виктории. По предварительным прогнозам, в этом году темпы роста выручки составят как минимум 20-25% год к году в рублевом выражении на уровне про-формы, поэтому мы положительно оцениваем инвестиционную привлекательность данного эмитента

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба