2 июля 2012 Forex Club Демус Руслан

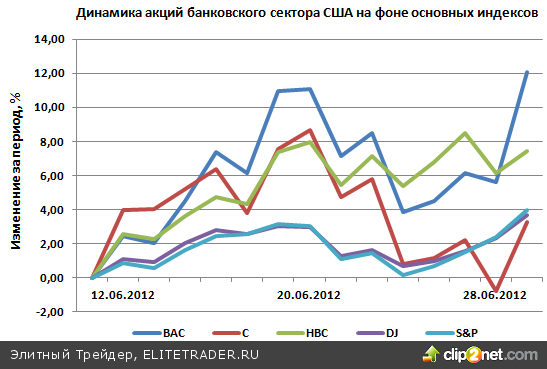

На прошлой неделе фондовый рынок США отметился ростом. Так, индекс S&P вырос на 2,78%, индекс Dow Jones - на 2,32%. Положительное влияние на фондовый рынок США в начале прошедшей недели оказывал оптимизм, связанный с ожиданиями от саммита ЕС 28-29 июня 2012 года. В среду, 27 июня, позитива добавили сообщения о возможном стимулировании экономики Китая, а также, данные о росте заказов на товары долгосрочного использования в США, которые превзошли прогнозы.

Индекс деловой активности в Чикаго (Сhicago PMI) по итогам июня 2012 вырос до 52,9 пунктов против 52,7 пунктов в мае 2012 г., превзойдя ожидания аналитиков, которые прогнозировали показатель на уровне 52,5 пункта. Количество заявок на получение пособия по безработице в США за прошедшую неделю сократилось на 6 тыс. до 386 тыс. заявок, тогда как прогноз составлял 385 тыс. Это также поддерживало американский фондовый рынок на прошлой неделе. Хуже прогнозов оказались данные по объему незавершенных сделок по продаже жилья в США и индикатор уверенности от университета Мичигана за июнь.

В пятницу, 29 июня, положительная динамика на мировых фондовых рынках была обусловлена благоприятными итогами саммита Евросоюза. Европейские лидеры согласовали ряд мер, направленных на снижение стоимости заимствований для Италии и Испании. Кроме того, политикам удалось сделать шаг в направлении создания полноценного "банковского союза", в частности, создания единого контрольного органа, который будет осуществлять мониторинг банковской системы блока. Также, европейские лидеры позволили использовать средства стабилизационного механизма еврозоны ESM, который начнет функционировать в июле, для прямой рекапитализации банков и нормализации ситуации на финансовых рынках. Как следствие, государствам еврозоны, которые будут выполнять требования Евросоюза относительно бюджетной дисциплины, не придется прибегать к дополнительным мерам сокращения расходов или экономическим реформам. Отметим, данное решение существенно улучшило настроения участников фондовых рынков.

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали преимущественно позитивную динамику. Так, акции Bank of America и HSBC выросли на 3,28% и 0,27% соответственно. Ценные бумаги Citigroup, наоборот, упали на 2,35%. Индекс банковского сектора США на прошлой неделе вырос на 1,19%.

Также влияние на рынок продолжили оказывать новости корпоративного сектора. В понедельник, 25 июня, существенным снижением котировок отметилась компания Research In Motion, производитель смартфонов Blackberry. После того, как аналитики банка Morgan Stanley понизили рекомендации по ценным бумагам компании, ее рыночная капитализация сократилась на 7,6%.

В среду, 27 июня, акции компании Facebook упали в цене 2,63%. Причиной снижения стала оценка аналитиков Morgan Stanley, которые определили цену акций Facebook на уровне не дороже цены ее первичного размещения - $38 за акцию.

В четверг, 28 июня, падением отличился финансовый сектор США после обнародования данных по ВВП страны за первый квартал, которые засвидетельствовали о значительном замедлении американской экономики по сравнению с IV кварталом 2011 года – 1,9% против 3%. Как следствие, акции JPMorgan Chase за день опустились в цене на 2,5%. Снижению котировок этой кредитной организации также поспособствовала информация в американской прессе о том, что потери банка по кредитным деривативам могли составить $9 млрд., что в 4 раза превышает предыдущие оценки. Акции Citigroup, на этом фоне, потеряли 2,62%, а котировки Bank of America снизились на 0,39%.

Среди новостей текущей недели стоит выделить данные по США: уровень безработицы, производственный индекс ISM и изменение числа занятых от ADP за июнь. Также ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице за прошлую неделю и изменение числа занятых в несельскохозяйственном секторе за июнь. Ожидается, что данная статистика выйдет весьма неоднозначной. Основное внимание участников фондового рынка США также будет направлено на публикацию решений по процентным ставкам Банка Австралии, Англии и ЕЦБ, а также данных по индексам менеджеров по закупкам в промышленности (ISM) и сфере услуг от Института управления поставками в США.

Bank of America

В понедельник, 26 июня, стало известно о назначении Диего де Джорджи на должность руководителя инвестиционного подразделения Bank of America в Европе. До этого он работал в Goldman Sachs. Также, Диего де Джорджи обладает 20-летним опытом работы в инвестиционном секторе. В среду, 27 июня, в Bank of America сообщили о планах нанять на работу около 1 тыс. бывших военнослужащих к концу текущего года. Они будут занимать должности в сфере IT, управления активами и др. подразделениях. Как отметил старший вице-президент банка, бывшие военнослужащие хорошо зарекомендовали себя, как дисциплинированные и компетентные работники, которые комфортно чувствуют себя в конкурентной среде.

Отметим, данные шаги банка являются частью его глобальной стратегии реструктуризации и выхода на новые рынки. В частности, особое внимание банк уделяет реформам в сфере персонала. Существенное внимание отводится закрытию нерентабельных подразделений и работе в сфере инноваций. Эти шаги относятся к ключевым, которые, в случае успешной реализации, позволят банку получить конкурентные преимущества как на существующих, так и на новых рынках. Показатель P/EPS Bank of America составляет 48,12 против 11,74 по финансовому сектору и 15,67 по индексу S&P. Это является свидетельством переоценки акций Bank of America по сравнению с целым финансовым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены, на прошлой неделе, пробил вверх уровень сопротивления $8,10 за акцию. Следующей целью является ценовая отметка $8,80 за акцию (38,2% Fibo).

Торговая рекомендация:

Рекомендуем покупку с целью $8,80 за акцию.

Citigroup

В пятницу, 29 июня, в Citigroup сообщили о запуске новой программы - 2012 Citi Military Road, которая предусматривает меры поддержки действующих и бывших военных. Программа, в частности, предусматривает содействие в получении ипотеки. Как отметил представитель банка, военнослужащие часто сталкиваются с рядом проблем, когда дело доходит до покупки дома. Поэтому, Citigroup рад помочь в решении этого вопроса.

В понедельник, 25 июня, аналитики Oppenheimer представили свой отчет, в котором установили целевую цену акций Citigroup на уровне $48 за акцию и рейтинг «выше рынка». Аналитики Bank of America подтвердили свой рейтинг «покупать» с целевой ценой $46 за акцию Citigroup. Специалисты компании ISI Group также подтвердили рейтинг «покупать» и установили целевую цену на отметке $40. Анализируя финансовую отчетность Citigroup за I кв. 2012 года, отметим, что, несмотря на уменьшение выручки и прибыли по сравнению с аналогичным показателем 2011 года, компания смогла достичь существенного прогресса по сравнению с неутешительным IV кв. 2011 года. В частности, показатель EPS по итогам I кв. 2012 вырос до $1,11 против $0,38 кварталом ранее. Также, принимая во внимание целый ряд шагов, которые удалось реализовать компании в течении II кв. 2012 года, мы оцениваем перспективы акций Citigroup в среднесрочной периоде, как положительные. Показатель E/EPS составляет 7,68 против 11,74 по финансовому сектору и 15,67 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом.

С точки зрения технического анализа, уровнем сопротивления выступает ценовая отметка $28,80 за акцию (61,8% Fibo). В случае пробоя вверх данного уровня, следующей целью будет ценовая отметка $31. Уровень поддержки - $26,30 за акцию.

Торговая рекомендация:

Войти в длинную позицию можно при отбое вверх от уровня поддержки $26,30 за акцию с целью $29. При пробое вниз уровня поддержки 26,30$ на фоне негативных новостей из США или Европы, можно открывать короткие позиции. Однако, снижение вряд ли будет существенным, так как внешний фон последнее время значительно улучшился.

HSBC

Как стало известно в среду, 28 июня, банк HSBC, в рамках своей долгосрочной стратегии по реструктуризации и продажи непрофильных и малоэффективных структурных подразделений, принял решение о продаже своей доли в двух банках Индии. В частности, речь идет о продаже своих 4,75% акций в банке Axis Bank Ltd. (на сумму около $333 млн.) и 4,76% акций банка YES Bank (на сумму $96 млн.). Таким образом, от продажи данных активов банк сможет получить около $429 млн.

Среди возможных причин данного решения, кроме реализации стратегии реструктуризации, по нашему мнению, может быть то, что банк испытывает определенные проблемы, связанные с более слабым, чем ожидалось, ростом доходов на развитых рынках из-за низких процентных ставок и внедрения нормативных ограничений. Мы считаем, что подобные шаги банка помогут в успешной реализации своей стратегии, конечной целью которой является оптимизация эффективности всей деятельности HSBC. До конца текущего года, банк, вероятно, продолжит реализацию стратегии реструктуризации и будет делать все больший акцент на выход на новые рынки. Показатель E/EPS HSBC составляет 11,02 против 11,74 по финансовому сектору и 15,67 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым финансовым сектором и американским рынком в целом.

С точки зрения технического анализа, уровнем сопротивления выступает ценовая отметка $44,58 за акцию. В случае пробоя вверх данного уровня, следующей целью будет уровень $46. Уровень поддержки - $43,30 за акцию (38,2% Fibo). Индикатор RSI показывает дивергенцию, что является свидетельством возможной коррекции до уровня поддержки. В случае пробоя вниз уровня $43,30 за акцию, следующей целью будет отметка в $42.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня сопротивления $44,58 за акцию с целью $46. Для краткосрочной торговли рекомендуем использовать отбойную тактику торговли внутри диапазона

Индекс деловой активности в Чикаго (Сhicago PMI) по итогам июня 2012 вырос до 52,9 пунктов против 52,7 пунктов в мае 2012 г., превзойдя ожидания аналитиков, которые прогнозировали показатель на уровне 52,5 пункта. Количество заявок на получение пособия по безработице в США за прошедшую неделю сократилось на 6 тыс. до 386 тыс. заявок, тогда как прогноз составлял 385 тыс. Это также поддерживало американский фондовый рынок на прошлой неделе. Хуже прогнозов оказались данные по объему незавершенных сделок по продаже жилья в США и индикатор уверенности от университета Мичигана за июнь.

В пятницу, 29 июня, положительная динамика на мировых фондовых рынках была обусловлена благоприятными итогами саммита Евросоюза. Европейские лидеры согласовали ряд мер, направленных на снижение стоимости заимствований для Италии и Испании. Кроме того, политикам удалось сделать шаг в направлении создания полноценного "банковского союза", в частности, создания единого контрольного органа, который будет осуществлять мониторинг банковской системы блока. Также, европейские лидеры позволили использовать средства стабилизационного механизма еврозоны ESM, который начнет функционировать в июле, для прямой рекапитализации банков и нормализации ситуации на финансовых рынках. Как следствие, государствам еврозоны, которые будут выполнять требования Евросоюза относительно бюджетной дисциплины, не придется прибегать к дополнительным мерам сокращения расходов или экономическим реформам. Отметим, данное решение существенно улучшило настроения участников фондовых рынков.

В итоге, акции банковского сектора США на прошлой неделе продемонстрировали преимущественно позитивную динамику. Так, акции Bank of America и HSBC выросли на 3,28% и 0,27% соответственно. Ценные бумаги Citigroup, наоборот, упали на 2,35%. Индекс банковского сектора США на прошлой неделе вырос на 1,19%.

Также влияние на рынок продолжили оказывать новости корпоративного сектора. В понедельник, 25 июня, существенным снижением котировок отметилась компания Research In Motion, производитель смартфонов Blackberry. После того, как аналитики банка Morgan Stanley понизили рекомендации по ценным бумагам компании, ее рыночная капитализация сократилась на 7,6%.

В среду, 27 июня, акции компании Facebook упали в цене 2,63%. Причиной снижения стала оценка аналитиков Morgan Stanley, которые определили цену акций Facebook на уровне не дороже цены ее первичного размещения - $38 за акцию.

В четверг, 28 июня, падением отличился финансовый сектор США после обнародования данных по ВВП страны за первый квартал, которые засвидетельствовали о значительном замедлении американской экономики по сравнению с IV кварталом 2011 года – 1,9% против 3%. Как следствие, акции JPMorgan Chase за день опустились в цене на 2,5%. Снижению котировок этой кредитной организации также поспособствовала информация в американской прессе о том, что потери банка по кредитным деривативам могли составить $9 млрд., что в 4 раза превышает предыдущие оценки. Акции Citigroup, на этом фоне, потеряли 2,62%, а котировки Bank of America снизились на 0,39%.

Среди новостей текущей недели стоит выделить данные по США: уровень безработицы, производственный индекс ISM и изменение числа занятых от ADP за июнь. Также ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице за прошлую неделю и изменение числа занятых в несельскохозяйственном секторе за июнь. Ожидается, что данная статистика выйдет весьма неоднозначной. Основное внимание участников фондового рынка США также будет направлено на публикацию решений по процентным ставкам Банка Австралии, Англии и ЕЦБ, а также данных по индексам менеджеров по закупкам в промышленности (ISM) и сфере услуг от Института управления поставками в США.

Bank of America

В понедельник, 26 июня, стало известно о назначении Диего де Джорджи на должность руководителя инвестиционного подразделения Bank of America в Европе. До этого он работал в Goldman Sachs. Также, Диего де Джорджи обладает 20-летним опытом работы в инвестиционном секторе. В среду, 27 июня, в Bank of America сообщили о планах нанять на работу около 1 тыс. бывших военнослужащих к концу текущего года. Они будут занимать должности в сфере IT, управления активами и др. подразделениях. Как отметил старший вице-президент банка, бывшие военнослужащие хорошо зарекомендовали себя, как дисциплинированные и компетентные работники, которые комфортно чувствуют себя в конкурентной среде.

Отметим, данные шаги банка являются частью его глобальной стратегии реструктуризации и выхода на новые рынки. В частности, особое внимание банк уделяет реформам в сфере персонала. Существенное внимание отводится закрытию нерентабельных подразделений и работе в сфере инноваций. Эти шаги относятся к ключевым, которые, в случае успешной реализации, позволят банку получить конкурентные преимущества как на существующих, так и на новых рынках. Показатель P/EPS Bank of America составляет 48,12 против 11,74 по финансовому сектору и 15,67 по индексу S&P. Это является свидетельством переоценки акций Bank of America по сравнению с целым финансовым сектором и американским рынком в целом.

С точки зрения технического анализа, график цены, на прошлой неделе, пробил вверх уровень сопротивления $8,10 за акцию. Следующей целью является ценовая отметка $8,80 за акцию (38,2% Fibo).

Торговая рекомендация:

Рекомендуем покупку с целью $8,80 за акцию.

Citigroup

В пятницу, 29 июня, в Citigroup сообщили о запуске новой программы - 2012 Citi Military Road, которая предусматривает меры поддержки действующих и бывших военных. Программа, в частности, предусматривает содействие в получении ипотеки. Как отметил представитель банка, военнослужащие часто сталкиваются с рядом проблем, когда дело доходит до покупки дома. Поэтому, Citigroup рад помочь в решении этого вопроса.

В понедельник, 25 июня, аналитики Oppenheimer представили свой отчет, в котором установили целевую цену акций Citigroup на уровне $48 за акцию и рейтинг «выше рынка». Аналитики Bank of America подтвердили свой рейтинг «покупать» с целевой ценой $46 за акцию Citigroup. Специалисты компании ISI Group также подтвердили рейтинг «покупать» и установили целевую цену на отметке $40. Анализируя финансовую отчетность Citigroup за I кв. 2012 года, отметим, что, несмотря на уменьшение выручки и прибыли по сравнению с аналогичным показателем 2011 года, компания смогла достичь существенного прогресса по сравнению с неутешительным IV кв. 2011 года. В частности, показатель EPS по итогам I кв. 2012 вырос до $1,11 против $0,38 кварталом ранее. Также, принимая во внимание целый ряд шагов, которые удалось реализовать компании в течении II кв. 2012 года, мы оцениваем перспективы акций Citigroup в среднесрочной периоде, как положительные. Показатель E/EPS составляет 7,68 против 11,74 по финансовому сектору и 15,67 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом.

С точки зрения технического анализа, уровнем сопротивления выступает ценовая отметка $28,80 за акцию (61,8% Fibo). В случае пробоя вверх данного уровня, следующей целью будет ценовая отметка $31. Уровень поддержки - $26,30 за акцию.

Торговая рекомендация:

Войти в длинную позицию можно при отбое вверх от уровня поддержки $26,30 за акцию с целью $29. При пробое вниз уровня поддержки 26,30$ на фоне негативных новостей из США или Европы, можно открывать короткие позиции. Однако, снижение вряд ли будет существенным, так как внешний фон последнее время значительно улучшился.

HSBC

Как стало известно в среду, 28 июня, банк HSBC, в рамках своей долгосрочной стратегии по реструктуризации и продажи непрофильных и малоэффективных структурных подразделений, принял решение о продаже своей доли в двух банках Индии. В частности, речь идет о продаже своих 4,75% акций в банке Axis Bank Ltd. (на сумму около $333 млн.) и 4,76% акций банка YES Bank (на сумму $96 млн.). Таким образом, от продажи данных активов банк сможет получить около $429 млн.

Среди возможных причин данного решения, кроме реализации стратегии реструктуризации, по нашему мнению, может быть то, что банк испытывает определенные проблемы, связанные с более слабым, чем ожидалось, ростом доходов на развитых рынках из-за низких процентных ставок и внедрения нормативных ограничений. Мы считаем, что подобные шаги банка помогут в успешной реализации своей стратегии, конечной целью которой является оптимизация эффективности всей деятельности HSBC. До конца текущего года, банк, вероятно, продолжит реализацию стратегии реструктуризации и будет делать все больший акцент на выход на новые рынки. Показатель E/EPS HSBC составляет 11,02 против 11,74 по финансовому сектору и 15,67 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым финансовым сектором и американским рынком в целом.

С точки зрения технического анализа, уровнем сопротивления выступает ценовая отметка $44,58 за акцию. В случае пробоя вверх данного уровня, следующей целью будет уровень $46. Уровень поддержки - $43,30 за акцию (38,2% Fibo). Индикатор RSI показывает дивергенцию, что является свидетельством возможной коррекции до уровня поддержки. В случае пробоя вниз уровня $43,30 за акцию, следующей целью будет отметка в $42.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня сопротивления $44,58 за акцию с целью $46. Для краткосрочной торговли рекомендуем использовать отбойную тактику торговли внутри диапазона

/Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба