В последний день недели рынки подросли на заявлениях главы ФРС США. В целом неделя прошла волатильно и завершилась в «красной зоне». Спекуляции на тему стимулирующих мер американского регулятора вызывали основные колебания биржевых индексов. Эта история вкупе с решением по Греции и конституционного суда Германии будут основными темами, которые определят динамику рынков до середины сентября. Мы думаем, что она будет преимущественно положительной.

В пятницу торги на ключевых биржевых площадках завершились ростом котировок. Рынки США дорожали на фоне заявлений главы ФРС США, в тоже время на европейские индикаторы давили слова Марио Драги и их динамика была отстающей.

Бен Бернанке заявил, что у ФРС есть возможность принять дальнейшие меры для облегчения финансовых условий и укрепления экономического подъема. При этом, что более важно, комитет готов действовать на опережение, т.е. не дожидаться когда ситуация в экономике ухудшится. Глава другого регулятора оказался менее решительными. ЕЦБ не готов начать выкуп гособлигаций стран юга, пока конституционный суд Германии не одобрит законность создания постоянного стабфонда еврозоны (12 сентября).

В целом же неделя для биржевых индексов завершается в небольшом минусе. На положительной территории закрываются лишь отечественные индикаторы. Основное событие, которое инвесторы отыгрывали на неделе, являлись расшифровки «минуток» ФРС, анализ которых позволил сделать выводы о том, что комитет готов действовать. Однако в четверг эти надежды был развеяны представителем регулятора, который заявил что после последнего заседания комитета ситуация в экономике штатов заметно улучшилась и необходимости в нестандартных мерах нет. Это не позволило рынкам продолжить восходящих тренд, развернув их вниз. Индекс S&P 500 так и не смог закрепиться на максимумах.

Важной статистикой недели была публикация предварительных индексов PMI за август. Очень слабым оказался показатель по Китаю, в Европе индикаторы превзошли прогноз, но по-прежнему находятся на низких уровнях. Композитный показатель по ЕС в августе поднялся с 46.5 п. в июле до 46.6. Лучше ожиданий вышел аналогичный индекс в США, он вырос с 51.4 до 51.9 пп.

Сегодня утром биржи АТР двигаются разнонаправлено. Акции в Японии и Кореи растут, в Китае – падают. Азиатские инвесторы отыгрывают заявления главы ФРС США в пятницу. В тоже время на котировки китайских акций давит статистика. Так, по данным Национального статистического бюро КНР, прибыль китайских промышленных компаний упала в июле четвертый месяц подряд. В годовом выражении показатель снизился на 5.4% - до 366,8 млрд юаней ($58 млрд).

Цены на нефть и фьючерсы на индексы США торгуются в «зеленой зоне». На этом фоне мы ожидаем роста российских акций на открытии. В целом мы думаем, что до ключевых событий середины сентября (отчет «тройки» по Греции, заседание ФРС США, решение конституционного суда Германии) биржевые индексы вполне могут еще подрасти и у отечественных акций есть шанс показать опережающие темпы, т.к. ранее они показывали отстающую динамику.

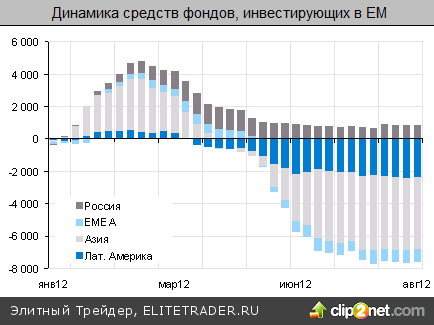

Если анализировать отток/приток средств фондов, инвестирующих в ЕМ, то за неделю, закончившуюся 22 августа они не показали существенного изменения. Отечественные фонды потеряли $20 млн, тем самым, нивелировав, приток предыдущей недели в $23 млн..

Важной статистикой предстоящей недели станет публикация в среду данных по ВВП США за 2 кв. 2012 года. Они могут стать одним из ориентиров для дальнейших действий ФРС

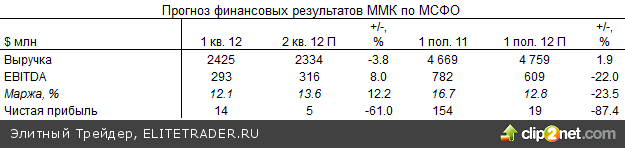

Прогноз результатов ММК по МСФО за 2-й квартал 2012 г.

Завтра ММК опубликует финансовые результаты по МСФО за 2-й квартал 2012 г. Мы ожидаем неплохих данных, подтверждающих то, что компания выигрывает от опережающего снижения цен на сырье по сравнению с ценами на сталь

Событие. Во вторник ММК опубликует финансовые результаты по МСФО за 2-й квартал 2012 г.

Комментарий. Мы ожидаем небольшого снижения выручки компании по сравнению с предыдущим кварталом при стабильных объемах реализации и некотором снижении средних цен. При этом, благодаря ослаблению рубля (-3.4% кв-к-кв) и снижению цен на коксующийся уголь и ЖРС (-5-10% за квартал), издержки компании сократятся более существенно, обеспечив поквартальный рост EBITDA.

Главным драйвером улучшения финансовых показателей компании, как ожидается, будет основная площадка, в то время как результаты турецкого бизнеса и Белона ухудшатся. Предприятия в Турции в условиях слабого рынка испытывают сложности с выходом на проектную мощность, а Белон во 2-м квартале сократил добычу на четверть из-за планового перемонтажа лав. Мы ожидаем, что убытки в Турции на уровне EBITDA возрастут в $18 млн. в 1-м квартале до $28 млн. во втором, в то время как EBITDA Белона сократится с $42 до $27 млн.

Важным моментом в отчетности будет динамика капитальных затрат и чистого долга ММК. Мы ожидаем, что компании удастся несколько сократить размеры своей задолженности (главным образом, из-за ослабления рубля), однако соотношение чистый долг/EBITDA, составлявшее около 3.2 на конец марта, как мы ожидаем, принципиально не изменится.

В целом мы считаем, что рынок позитивно воспримет финансовую отчетность компании, которая выглядит явным бенефициаром от происходящего в последние недели обвального падения цен на железную руду и больше не имеет планов масштабных инвестиционных вложений, которые при текущей конъюнктуре рынка вызывают одни вопросы.

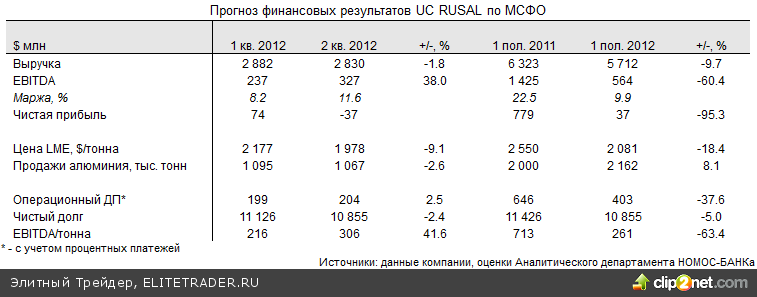

UC RUSAL опубликовала сильные финансовые результаты за 2-й квартал

Сегодня утром UC RUSAL опубликовала финансовые результаты за 2-й квартал с.г., которые превзошли консенсус-прогнозы рынка и наши оценки за счет более высоких продаж в натуральном выражении и более существенного по сравнению с ожиданиями сокращения издержек. Мы считаем, что рынок отреагирует на опубликованные данные умеренно-позитивно: более существенная положительная реакция сдерживается текущими низкими ценами на металл.

Событие. UC RUSAL опубликовала финансовые итоги 2-ого квартала 2012 г. по МСФО. Компании удалось заметно улучшить свои финансовые показатели по сравнению с 1-м кварталом 2012 г. EBITDA выросла на 38% кв-к-кв до $327 млн., чистый долг сократился на 2.4% до $10 855 млн., чистая прибыль, однако, сменилась чистым убытком в $37 млн. из-за разовых списаний глиноземных активов в Гвинее на $167 млн.

Комментарий. Несмотря на то, что формально средняя цена на алюминий на LME во 2-м квартале была более чем на 9% ниже уровня 1-ого квартала с.г., с учетом обычного лага в реализации величиной примерно 30 дней, фактическое снижение средней биржевой цены было не столь значительно и составило, по нашим оценкам, около $54 за тонну (-2.5%), что было во-многом компенсировано ростом средней премии на $30 за тонну.

Тем не менее, результаты компании, увеличившей EBITDA в расчете на тонну проданного алюминия на $90 за квартал, отражают также достаточно существенное сокращение издержек, которого удалось добиться, по всей видимости, не только за счет 3.4%-ного ослабления рубля, но и реализации операционных мероприятий. Позитивным моментом в отчетности является достаточно заметное в нынешних непростых для компании условиях сокращение чистого долга (на $271 млн. за квартал).

Мы считаем, что отчетность РУСАЛа могла бы получить сильную позитивную реакцию на рынке, если бы не тревожные ожидания относительно итогов следующего квартала, по итогам которого средняя цена на алюминий обещает быть почти на 10% ниже уровня 2-ого квартала. Параллельно с выходом отчетности компания объявила о запуске программы по сокращению мощностей 4-х заводов (Богословского, Новокузнецкого, Надвоицкого и Волховского) на 150 тыс. тонн до конца 2012 г. и еще на 125 тыс. тонн до конца 2018 гг., что позволит сократить средний уровень издержек по компании и внести некоторый вклад в общую ситуацию на мировом рынке алюминия. В первой половине года, в отличие от большинства конкурентов, UC RUSAL не только не сокращала, но и наращивала продажи за счет увеличения выпуска металла и реализации прошлогодних запасов.

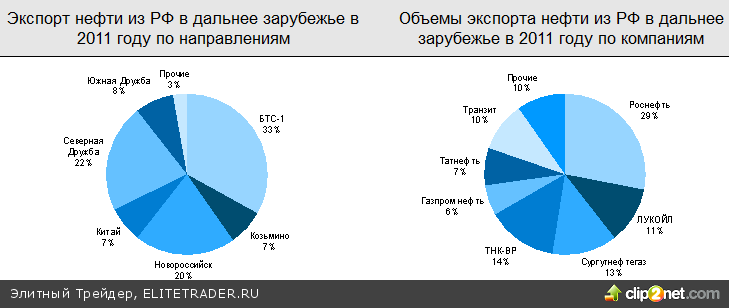

Конкурент ВСТО снижает тарифы на прокачку нефти

Как пишут сегодня Ведомости со ссылкой на свои источники, Казахстан вдвое снизил тариф на прокачку нефти по трубопроводу в Китай («Атасу-Алашанькоу»), что может стать интересным для российских ВИНКов с точки зрения оптимизации логистики поставок западносибирского сырья

Событие. Сегодняшние Ведомости пишут о двукратном снижении Казахстаном тарифа на прокачку нефти по нефтепроводу из Атасу в китайский Алашанькоу (до $ 11.3 за 1 т на 1000 км).

Комментарий. В условиях, когда на уровень экспортных «нетбэков» значительное влияние оказывают неконтролируемые статьи, управление логистикой поставок сырья является одним из основных направлений по повышению эффективности работы нефтяников. С этой точки зрения новые возможности в виде относительно низкого тарифа на прокачку по «Атасу-Алашанькоу» (текущая мощность – 12 млн. т, при этом планируется увеличение до 20 млн. т) смогут вызвать интерес у российских ВИНКов (прежде всего, у Газпром нефти и ТНК-BP, которые до конца 2009 г. уже поставляли нефть по данном маршруту). Исходя из текущих недозагруженных мощностей «Атасу-Алашанькоу» объемы прокачки в ближайший год едва ли смогут превысить 3-5 млн. т, однако в случае увеличения пропускной способности нефтепровода до 20 млн. т эта цифра может увеличиться и составить конкуренцию за нефть, которая будет поставляться из Западной Сибири по ВСТО.

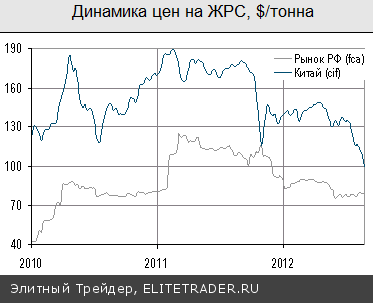

Мировые цены на ЖРС опустились ниже $100 за тонну

В конце прошлой недели мировые цены на железную руду впервые с 2009 г. опустились ниже отметки в $100 за тонну (cfr Китай). Падение цен на рынке ЖРС набирает обороты, а текущие котировки уже ниже самых пессимистичных прогнозов участников рынка. Падение цен на сырье, на наш взгляд, негативно для всех крупных российских металлургов, за исключением ММК, обеспеченного собственной рудой менее чем на 30%.

Событие. Мировые спотовые цены на железную руду опустились ниже отметки $100 за тонну (cfr Китай).

Комментарий. Снижение цен на железную руду в последние недели явно набирает обороты, а текущие котировки сырья уже ниже самых пессимистичных прогнозов участников рынка, сделанных в начале года. Производство стали в Китае – ключевом потребителе ЖРС – растет с минимальными темпами, в остальном мире – стагнирует, в то время как в железорудный сектор после ралли 2006-2008 и затем 2009-2010 гг. были осуществлены масштабные инвестиции, которые сейчас начинают приносить свои плоды в виде дополнительных объемов продукции.

В России падение цен на железную руду пока идет не так быстро, что не должно вводить в заблуждение – российский рынок традиционно реагирует на события на глобальной арене с некоторым лагом.

Остановить снижение цен теоретически могло бы сокращение предложения, однако признаков замораживания мощностей пока не видно. Производители «большой тройки» в последние годы были, напротив, нацелены на существенное расширение выпуска и теперь очень медленно меняют свои подходы. Мы считаем маловероятным и сокращение выпуска железной руды в Китае в пользу увеличения импорта (издержки ряда китайских производителей уже выше текущих спотовых цен). Опыт других отраслей (алюминиевой, никелевой, глиноземной) показывает, что такая логика в отношении КНР далеко не всегда срабатывает.

В этих условиях, металлургической отрасли, вероятно, придется привыкать жить в условиях низких цен на сырье, а характерные для последних 10 лет преимущества вертикальной интеграции во-многом утратят свою силу. Это негативный факт для большинства российских производителей стали: российские заводы Северстали, Evraz, Мечела и НЛМК (с учетом идущего полным ходом проекта по расширению Стойленского ГОКа) практически полностью обеспечены собственным сырьем. В выигрыше из крупных компаний может оказаться лишь ММК, у которого доля собственного ЖРС не превышает 30%.

В пятницу торги на ключевых биржевых площадках завершились ростом котировок. Рынки США дорожали на фоне заявлений главы ФРС США, в тоже время на европейские индикаторы давили слова Марио Драги и их динамика была отстающей.

Бен Бернанке заявил, что у ФРС есть возможность принять дальнейшие меры для облегчения финансовых условий и укрепления экономического подъема. При этом, что более важно, комитет готов действовать на опережение, т.е. не дожидаться когда ситуация в экономике ухудшится. Глава другого регулятора оказался менее решительными. ЕЦБ не готов начать выкуп гособлигаций стран юга, пока конституционный суд Германии не одобрит законность создания постоянного стабфонда еврозоны (12 сентября).

В целом же неделя для биржевых индексов завершается в небольшом минусе. На положительной территории закрываются лишь отечественные индикаторы. Основное событие, которое инвесторы отыгрывали на неделе, являлись расшифровки «минуток» ФРС, анализ которых позволил сделать выводы о том, что комитет готов действовать. Однако в четверг эти надежды был развеяны представителем регулятора, который заявил что после последнего заседания комитета ситуация в экономике штатов заметно улучшилась и необходимости в нестандартных мерах нет. Это не позволило рынкам продолжить восходящих тренд, развернув их вниз. Индекс S&P 500 так и не смог закрепиться на максимумах.

Важной статистикой недели была публикация предварительных индексов PMI за август. Очень слабым оказался показатель по Китаю, в Европе индикаторы превзошли прогноз, но по-прежнему находятся на низких уровнях. Композитный показатель по ЕС в августе поднялся с 46.5 п. в июле до 46.6. Лучше ожиданий вышел аналогичный индекс в США, он вырос с 51.4 до 51.9 пп.

Сегодня утром биржи АТР двигаются разнонаправлено. Акции в Японии и Кореи растут, в Китае – падают. Азиатские инвесторы отыгрывают заявления главы ФРС США в пятницу. В тоже время на котировки китайских акций давит статистика. Так, по данным Национального статистического бюро КНР, прибыль китайских промышленных компаний упала в июле четвертый месяц подряд. В годовом выражении показатель снизился на 5.4% - до 366,8 млрд юаней ($58 млрд).

Цены на нефть и фьючерсы на индексы США торгуются в «зеленой зоне». На этом фоне мы ожидаем роста российских акций на открытии. В целом мы думаем, что до ключевых событий середины сентября (отчет «тройки» по Греции, заседание ФРС США, решение конституционного суда Германии) биржевые индексы вполне могут еще подрасти и у отечественных акций есть шанс показать опережающие темпы, т.к. ранее они показывали отстающую динамику.

Если анализировать отток/приток средств фондов, инвестирующих в ЕМ, то за неделю, закончившуюся 22 августа они не показали существенного изменения. Отечественные фонды потеряли $20 млн, тем самым, нивелировав, приток предыдущей недели в $23 млн..

Важной статистикой предстоящей недели станет публикация в среду данных по ВВП США за 2 кв. 2012 года. Они могут стать одним из ориентиров для дальнейших действий ФРС

Прогноз результатов ММК по МСФО за 2-й квартал 2012 г.

Завтра ММК опубликует финансовые результаты по МСФО за 2-й квартал 2012 г. Мы ожидаем неплохих данных, подтверждающих то, что компания выигрывает от опережающего снижения цен на сырье по сравнению с ценами на сталь

Событие. Во вторник ММК опубликует финансовые результаты по МСФО за 2-й квартал 2012 г.

Комментарий. Мы ожидаем небольшого снижения выручки компании по сравнению с предыдущим кварталом при стабильных объемах реализации и некотором снижении средних цен. При этом, благодаря ослаблению рубля (-3.4% кв-к-кв) и снижению цен на коксующийся уголь и ЖРС (-5-10% за квартал), издержки компании сократятся более существенно, обеспечив поквартальный рост EBITDA.

Главным драйвером улучшения финансовых показателей компании, как ожидается, будет основная площадка, в то время как результаты турецкого бизнеса и Белона ухудшатся. Предприятия в Турции в условиях слабого рынка испытывают сложности с выходом на проектную мощность, а Белон во 2-м квартале сократил добычу на четверть из-за планового перемонтажа лав. Мы ожидаем, что убытки в Турции на уровне EBITDA возрастут в $18 млн. в 1-м квартале до $28 млн. во втором, в то время как EBITDA Белона сократится с $42 до $27 млн.

Важным моментом в отчетности будет динамика капитальных затрат и чистого долга ММК. Мы ожидаем, что компании удастся несколько сократить размеры своей задолженности (главным образом, из-за ослабления рубля), однако соотношение чистый долг/EBITDA, составлявшее около 3.2 на конец марта, как мы ожидаем, принципиально не изменится.

В целом мы считаем, что рынок позитивно воспримет финансовую отчетность компании, которая выглядит явным бенефициаром от происходящего в последние недели обвального падения цен на железную руду и больше не имеет планов масштабных инвестиционных вложений, которые при текущей конъюнктуре рынка вызывают одни вопросы.

UC RUSAL опубликовала сильные финансовые результаты за 2-й квартал

Сегодня утром UC RUSAL опубликовала финансовые результаты за 2-й квартал с.г., которые превзошли консенсус-прогнозы рынка и наши оценки за счет более высоких продаж в натуральном выражении и более существенного по сравнению с ожиданиями сокращения издержек. Мы считаем, что рынок отреагирует на опубликованные данные умеренно-позитивно: более существенная положительная реакция сдерживается текущими низкими ценами на металл.

Событие. UC RUSAL опубликовала финансовые итоги 2-ого квартала 2012 г. по МСФО. Компании удалось заметно улучшить свои финансовые показатели по сравнению с 1-м кварталом 2012 г. EBITDA выросла на 38% кв-к-кв до $327 млн., чистый долг сократился на 2.4% до $10 855 млн., чистая прибыль, однако, сменилась чистым убытком в $37 млн. из-за разовых списаний глиноземных активов в Гвинее на $167 млн.

Комментарий. Несмотря на то, что формально средняя цена на алюминий на LME во 2-м квартале была более чем на 9% ниже уровня 1-ого квартала с.г., с учетом обычного лага в реализации величиной примерно 30 дней, фактическое снижение средней биржевой цены было не столь значительно и составило, по нашим оценкам, около $54 за тонну (-2.5%), что было во-многом компенсировано ростом средней премии на $30 за тонну.

Тем не менее, результаты компании, увеличившей EBITDA в расчете на тонну проданного алюминия на $90 за квартал, отражают также достаточно существенное сокращение издержек, которого удалось добиться, по всей видимости, не только за счет 3.4%-ного ослабления рубля, но и реализации операционных мероприятий. Позитивным моментом в отчетности является достаточно заметное в нынешних непростых для компании условиях сокращение чистого долга (на $271 млн. за квартал).

Мы считаем, что отчетность РУСАЛа могла бы получить сильную позитивную реакцию на рынке, если бы не тревожные ожидания относительно итогов следующего квартала, по итогам которого средняя цена на алюминий обещает быть почти на 10% ниже уровня 2-ого квартала. Параллельно с выходом отчетности компания объявила о запуске программы по сокращению мощностей 4-х заводов (Богословского, Новокузнецкого, Надвоицкого и Волховского) на 150 тыс. тонн до конца 2012 г. и еще на 125 тыс. тонн до конца 2018 гг., что позволит сократить средний уровень издержек по компании и внести некоторый вклад в общую ситуацию на мировом рынке алюминия. В первой половине года, в отличие от большинства конкурентов, UC RUSAL не только не сокращала, но и наращивала продажи за счет увеличения выпуска металла и реализации прошлогодних запасов.

Конкурент ВСТО снижает тарифы на прокачку нефти

Как пишут сегодня Ведомости со ссылкой на свои источники, Казахстан вдвое снизил тариф на прокачку нефти по трубопроводу в Китай («Атасу-Алашанькоу»), что может стать интересным для российских ВИНКов с точки зрения оптимизации логистики поставок западносибирского сырья

Событие. Сегодняшние Ведомости пишут о двукратном снижении Казахстаном тарифа на прокачку нефти по нефтепроводу из Атасу в китайский Алашанькоу (до $ 11.3 за 1 т на 1000 км).

Комментарий. В условиях, когда на уровень экспортных «нетбэков» значительное влияние оказывают неконтролируемые статьи, управление логистикой поставок сырья является одним из основных направлений по повышению эффективности работы нефтяников. С этой точки зрения новые возможности в виде относительно низкого тарифа на прокачку по «Атасу-Алашанькоу» (текущая мощность – 12 млн. т, при этом планируется увеличение до 20 млн. т) смогут вызвать интерес у российских ВИНКов (прежде всего, у Газпром нефти и ТНК-BP, которые до конца 2009 г. уже поставляли нефть по данном маршруту). Исходя из текущих недозагруженных мощностей «Атасу-Алашанькоу» объемы прокачки в ближайший год едва ли смогут превысить 3-5 млн. т, однако в случае увеличения пропускной способности нефтепровода до 20 млн. т эта цифра может увеличиться и составить конкуренцию за нефть, которая будет поставляться из Западной Сибири по ВСТО.

Мировые цены на ЖРС опустились ниже $100 за тонну

В конце прошлой недели мировые цены на железную руду впервые с 2009 г. опустились ниже отметки в $100 за тонну (cfr Китай). Падение цен на рынке ЖРС набирает обороты, а текущие котировки уже ниже самых пессимистичных прогнозов участников рынка. Падение цен на сырье, на наш взгляд, негативно для всех крупных российских металлургов, за исключением ММК, обеспеченного собственной рудой менее чем на 30%.

Событие. Мировые спотовые цены на железную руду опустились ниже отметки $100 за тонну (cfr Китай).

Комментарий. Снижение цен на железную руду в последние недели явно набирает обороты, а текущие котировки сырья уже ниже самых пессимистичных прогнозов участников рынка, сделанных в начале года. Производство стали в Китае – ключевом потребителе ЖРС – растет с минимальными темпами, в остальном мире – стагнирует, в то время как в железорудный сектор после ралли 2006-2008 и затем 2009-2010 гг. были осуществлены масштабные инвестиции, которые сейчас начинают приносить свои плоды в виде дополнительных объемов продукции.

В России падение цен на железную руду пока идет не так быстро, что не должно вводить в заблуждение – российский рынок традиционно реагирует на события на глобальной арене с некоторым лагом.

Остановить снижение цен теоретически могло бы сокращение предложения, однако признаков замораживания мощностей пока не видно. Производители «большой тройки» в последние годы были, напротив, нацелены на существенное расширение выпуска и теперь очень медленно меняют свои подходы. Мы считаем маловероятным и сокращение выпуска железной руды в Китае в пользу увеличения импорта (издержки ряда китайских производителей уже выше текущих спотовых цен). Опыт других отраслей (алюминиевой, никелевой, глиноземной) показывает, что такая логика в отношении КНР далеко не всегда срабатывает.

В этих условиях, металлургической отрасли, вероятно, придется привыкать жить в условиях низких цен на сырье, а характерные для последних 10 лет преимущества вертикальной интеграции во-многом утратят свою силу. Это негативный факт для большинства российских производителей стали: российские заводы Северстали, Evraz, Мечела и НЛМК (с учетом идущего полным ходом проекта по расширению Стойленского ГОКа) практически полностью обеспечены собственным сырьем. В выигрыше из крупных компаний может оказаться лишь ММК, у которого доля собственного ЖРС не превышает 30%.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба