Ключевые индексы акций вчера упали на фоне снизившейся вероятности стимулирующих мер со стороны ФРС США, а также статистики из Штатов и Европы, которая оказалась хуже прогнозов. Сегодня утром биржи АТР торгуются в «красной зоне», видимо с продаж начнут утро и отечественные индикаторы.

Важным событием дня станет выступление главы ФРС США. Мы думаем, что если глава регулятора не объявит, того чего ждут инвесторы, то рынок воспримет это нейтрально, а если будут положительные сюрпризы, то возможен рост.

В четверг ключевые биржевые индексы теряли в цене. Опасения относительного того, что во время сегодняшнего выступления Бена Бернанке не прозвучит нужных слов о стимулирующих мерах играют против инвесторов настроенных на покупки. Дополнительный негативный эффект оказала, выходящая статистика как в Европе, так и США.

Так, сводный индекс делового и потребительского доверия к экономике еврозоны упал в августе до 86.1 пункта - минимального уровня с августа 2009 года - по сравнению с 87.9 пункта в июле. В США статистика с рынка труда оказалась хуже прогнозов, число заявок на пособия по безработице не изменилось (374 тыс.), хотя аналитики ожидали снижения до 370 тыс. Данные по доходам и расходам американцев также вышли, чуть хуже прогнозов. Расходы увеличились на 0.4% (ожидали подъем на 0.5%), доходы прибавили 0.3%, совпав с прогнозом. Опережающие темпы расходов по сравнению с доходами косвенный сигнал об увеличение инфляционных рисков, что может стать еще одним аргументов в пользу сторонников, не поддерживающих монетарные стимулы.

В России акции также падали. Наибольшие потери несли бумаги банков, металлургов и энергетиков.

Сегодня утром биржи АТР двигаются разнонаправлено. Сильно снижается японский NIKKEI, на фоне слабых данных по промышленному производству страны. В «красной зоне» торгуются цены на нефть и фьючерсы на индексы США. Видимо российские акции начнут торговый день с продаж.

Важным событием дня станет выступление главы ФРС США. Еще в начале недели инвесторы были уверены, что Бен Бернанке на этой конференции может объявить о новых стимулах, однако к концу недели ожидания понизились. Мы думаем, что если глава регулятора не объявит, того чего ждут инвесторы, то рынок воспримет это нейтрально, а если будут положительные сюрпризы, то возможен рост.

Прогноз финансовых результатов ЛУКОЙЛа за 2 кв. 2012 г по US GAAP

Сегодня в 13.00 по мск ЛУКОЙЛ обнародует финансовые результаты за 2 кв. 2012 г по US GAAP, которые из-за действия «ножниц Кудрина» окажутся хуже по сравнению с 1 кв. 2012 г. Мы полагаем, что EBITDA концерна могла снизиться кв-к-кв на 20 % и составить $ 4.11 млрд. При этом какое-либо влияние публикуемой отчетности на котировки LKOH возможно только в случае существенного расхождения фактических показателей концерна с прогнозными, и для рынка особый интерес будет представлять динамика CAPEX

Событие. Сегодня в 13.00 мск ЛУКОЙЛ опубликует финансовую отчетность по US GAAP за 2 кв. 2012 и вечером проведет телеконференцию для инвесторов.

Комментарий. Мы уже отмечали, что второй квартал стал одним из худших для сектора за последние два года. Так, за счет действия «ножниц Кудрина» (несмотря на падение цен на нефть со $ 116.3 $ 106.7 за bbl средняя величина экспортной пошлины увеличилась с $ 401 до $ 443 за тонну) чистый доход нефтяников в upstream, по нашим оценкам, снизился с $ 29.2 до $ 16.5/bbl. Уменьшение доходности в добывающем сегменте было частично компенсировано ростом маржи переработки (по нашим оценкам, с $ 1 до $ 11/bbl). В результате мы ожидаем квартальное падение EBITDA ЛУКОЙЛа на 20 % (до $ 4.11 млрд.). При этом особый интерес для рынка может представлять динамика CAPEX: в 1 кв. 2012 г менеджменту удалось сохранить эффективный контроль над данным показателем даже в условиях стабилизации добычи. Как бы то ни было какое-либо влияние публикуемой отчетности на котировки LKOH возможно только в случае существенного расхождения фактических показателей концерна с прогнозными,

Прогноз финансовых результатов ЛУКОЙЛа за 2 кв. 2012 г по US GAAP

Evraz опубликовал сильные финансовые результаты за 1-ое полугодие

Evraz вслед за НЛМК и ММК опубликовал сильную отчетность, побив на уровне полугодовой EBITDA рыночный консенсус на 12%. Сильные стороны компании – хорошие денежные потоки и неплохая рентабельность – остаются в силе, мы подтверждаем рекомендацию «покупать» по ее акциям.

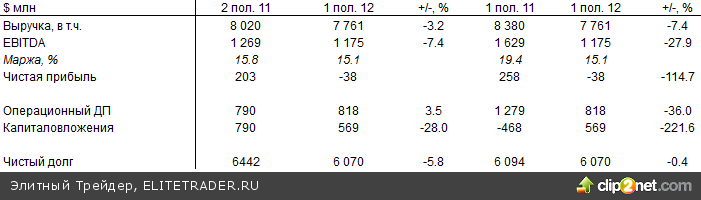

Событие. Evraz опубликовал финансовые результаты по МСФО за 1-ое полугодие 2012 г.:

· Выручка сократилась на 3.4%, а EBITDA упала на 7.4% по сравнению с предыдущими шестью месяцами до $1.175 млрд.

· Чистая прибыль сменилась чистым убытком из-за увеличения отчислений на истощение запасов и неденежными списаниями активов.

· Чистый долг за последние полгода снизился на $372 млн. до $6.07 млрд. Соотношение чистый долг/EBITDA LTM увеличилось с 2.2 до 2.5 из-за снижения финансовых показателей.

· Компания выплатит дивиденды в размере $0.11 на акцию по итогам 1-ого полугодия. Дивидендная доходность к текущей цене составит около 2.5%, а общий объем выплат - $148 млн.

Комментарий. На уровне EBITDA фактические результаты Evraz оказались на 5% сильнее наших ожиданий и на 12% лучше рыночного консенсуса, что говорит о неплохом контроле над издержками. Основные сильные стороны Evraz – высокие денежные потоки и неплохая рентабельность – остаются «в силе» и мы подтверждаем рекомендацию «покупать» по акциям компании.

Более подробно – см. вышедший вчера обзор «Evraz: еще одна хорошая отчетность».

Основные финансовые результаты Evraz по МСФО

ЭОН Россия: Сильные результаты

ЭОН Россия опубликовала финансовые результаты полугодия. ЭОН Россия остается одной из самых прибыльных компаний сектора. В прошлом году компания начала выплаты дивидендов, что связано с завершением реализации крупной инвестиционной программы

Событие. ЭОН Россия опубликовала финансовые результаты полугодия. Опубликованные данные оказались стильными.

Финансовые результаты ЭОН Россия, МСФО

Комментарий. Отчетность ЭОН Россия по МСФО публикуется после результатов группы EON и отчета по российским стандартам, на фоне чего сильные результаты были вполне ожидаемы. В данной связи опубликованные результаты представляют интерес на уровне не отображаемых в предыдущих отчетах показателей.

Операционные расходы в первом полугодии были под контролем. На фоне 7% роста выработки, топливные расходы увеличились лишь на 3%. Удельные топливные расходы на производство, по нашим оценкам, снизились на 3.6 % с 480 до 463 руб., что обеспечивает весьма солидный дисконт к текущим ценам на РСВ. Среди остальных статей расходов наиболее сильно в 1-ом полугодии увеличилась лишь амортизация – 35%.

CAPEX практически сохранился на уровне полугодия прошлого года, что привело к росту свободных денежных потоков. FCF ЭОН Россия за полугодие составил 6.1 млрд. руб или 65% от показателя за весь 2011 г. В результате, полугодовой уровень FCF Yield составляет 3.7 % или около 7% в годовом значении.

Денежная позиция ЭОН Россия в первом полугодии увеличилась практически на 7 млрд. руб. Чистый долг компании составил - 29.5 млрд. руб.

ЭОН Россия остается одной из самых прибыльных компаний сектора. В прошлом году компания начала выплаты дивидендов, что связано с завершением реализации крупной инвестиционной программы.

Важным событием дня станет выступление главы ФРС США. Мы думаем, что если глава регулятора не объявит, того чего ждут инвесторы, то рынок воспримет это нейтрально, а если будут положительные сюрпризы, то возможен рост.

В четверг ключевые биржевые индексы теряли в цене. Опасения относительного того, что во время сегодняшнего выступления Бена Бернанке не прозвучит нужных слов о стимулирующих мерах играют против инвесторов настроенных на покупки. Дополнительный негативный эффект оказала, выходящая статистика как в Европе, так и США.

Так, сводный индекс делового и потребительского доверия к экономике еврозоны упал в августе до 86.1 пункта - минимального уровня с августа 2009 года - по сравнению с 87.9 пункта в июле. В США статистика с рынка труда оказалась хуже прогнозов, число заявок на пособия по безработице не изменилось (374 тыс.), хотя аналитики ожидали снижения до 370 тыс. Данные по доходам и расходам американцев также вышли, чуть хуже прогнозов. Расходы увеличились на 0.4% (ожидали подъем на 0.5%), доходы прибавили 0.3%, совпав с прогнозом. Опережающие темпы расходов по сравнению с доходами косвенный сигнал об увеличение инфляционных рисков, что может стать еще одним аргументов в пользу сторонников, не поддерживающих монетарные стимулы.

В России акции также падали. Наибольшие потери несли бумаги банков, металлургов и энергетиков.

Сегодня утром биржи АТР двигаются разнонаправлено. Сильно снижается японский NIKKEI, на фоне слабых данных по промышленному производству страны. В «красной зоне» торгуются цены на нефть и фьючерсы на индексы США. Видимо российские акции начнут торговый день с продаж.

Важным событием дня станет выступление главы ФРС США. Еще в начале недели инвесторы были уверены, что Бен Бернанке на этой конференции может объявить о новых стимулах, однако к концу недели ожидания понизились. Мы думаем, что если глава регулятора не объявит, того чего ждут инвесторы, то рынок воспримет это нейтрально, а если будут положительные сюрпризы, то возможен рост.

Прогноз финансовых результатов ЛУКОЙЛа за 2 кв. 2012 г по US GAAP

Сегодня в 13.00 по мск ЛУКОЙЛ обнародует финансовые результаты за 2 кв. 2012 г по US GAAP, которые из-за действия «ножниц Кудрина» окажутся хуже по сравнению с 1 кв. 2012 г. Мы полагаем, что EBITDA концерна могла снизиться кв-к-кв на 20 % и составить $ 4.11 млрд. При этом какое-либо влияние публикуемой отчетности на котировки LKOH возможно только в случае существенного расхождения фактических показателей концерна с прогнозными, и для рынка особый интерес будет представлять динамика CAPEX

Событие. Сегодня в 13.00 мск ЛУКОЙЛ опубликует финансовую отчетность по US GAAP за 2 кв. 2012 и вечером проведет телеконференцию для инвесторов.

Комментарий. Мы уже отмечали, что второй квартал стал одним из худших для сектора за последние два года. Так, за счет действия «ножниц Кудрина» (несмотря на падение цен на нефть со $ 116.3 $ 106.7 за bbl средняя величина экспортной пошлины увеличилась с $ 401 до $ 443 за тонну) чистый доход нефтяников в upstream, по нашим оценкам, снизился с $ 29.2 до $ 16.5/bbl. Уменьшение доходности в добывающем сегменте было частично компенсировано ростом маржи переработки (по нашим оценкам, с $ 1 до $ 11/bbl). В результате мы ожидаем квартальное падение EBITDA ЛУКОЙЛа на 20 % (до $ 4.11 млрд.). При этом особый интерес для рынка может представлять динамика CAPEX: в 1 кв. 2012 г менеджменту удалось сохранить эффективный контроль над данным показателем даже в условиях стабилизации добычи. Как бы то ни было какое-либо влияние публикуемой отчетности на котировки LKOH возможно только в случае существенного расхождения фактических показателей концерна с прогнозными,

Прогноз финансовых результатов ЛУКОЙЛа за 2 кв. 2012 г по US GAAP

Evraz опубликовал сильные финансовые результаты за 1-ое полугодие

Evraz вслед за НЛМК и ММК опубликовал сильную отчетность, побив на уровне полугодовой EBITDA рыночный консенсус на 12%. Сильные стороны компании – хорошие денежные потоки и неплохая рентабельность – остаются в силе, мы подтверждаем рекомендацию «покупать» по ее акциям.

Событие. Evraz опубликовал финансовые результаты по МСФО за 1-ое полугодие 2012 г.:

· Выручка сократилась на 3.4%, а EBITDA упала на 7.4% по сравнению с предыдущими шестью месяцами до $1.175 млрд.

· Чистая прибыль сменилась чистым убытком из-за увеличения отчислений на истощение запасов и неденежными списаниями активов.

· Чистый долг за последние полгода снизился на $372 млн. до $6.07 млрд. Соотношение чистый долг/EBITDA LTM увеличилось с 2.2 до 2.5 из-за снижения финансовых показателей.

· Компания выплатит дивиденды в размере $0.11 на акцию по итогам 1-ого полугодия. Дивидендная доходность к текущей цене составит около 2.5%, а общий объем выплат - $148 млн.

Комментарий. На уровне EBITDA фактические результаты Evraz оказались на 5% сильнее наших ожиданий и на 12% лучше рыночного консенсуса, что говорит о неплохом контроле над издержками. Основные сильные стороны Evraz – высокие денежные потоки и неплохая рентабельность – остаются «в силе» и мы подтверждаем рекомендацию «покупать» по акциям компании.

Более подробно – см. вышедший вчера обзор «Evraz: еще одна хорошая отчетность».

Основные финансовые результаты Evraz по МСФО

ЭОН Россия: Сильные результаты

ЭОН Россия опубликовала финансовые результаты полугодия. ЭОН Россия остается одной из самых прибыльных компаний сектора. В прошлом году компания начала выплаты дивидендов, что связано с завершением реализации крупной инвестиционной программы

Событие. ЭОН Россия опубликовала финансовые результаты полугодия. Опубликованные данные оказались стильными.

Финансовые результаты ЭОН Россия, МСФО

Комментарий. Отчетность ЭОН Россия по МСФО публикуется после результатов группы EON и отчета по российским стандартам, на фоне чего сильные результаты были вполне ожидаемы. В данной связи опубликованные результаты представляют интерес на уровне не отображаемых в предыдущих отчетах показателей.

Операционные расходы в первом полугодии были под контролем. На фоне 7% роста выработки, топливные расходы увеличились лишь на 3%. Удельные топливные расходы на производство, по нашим оценкам, снизились на 3.6 % с 480 до 463 руб., что обеспечивает весьма солидный дисконт к текущим ценам на РСВ. Среди остальных статей расходов наиболее сильно в 1-ом полугодии увеличилась лишь амортизация – 35%.

CAPEX практически сохранился на уровне полугодия прошлого года, что привело к росту свободных денежных потоков. FCF ЭОН Россия за полугодие составил 6.1 млрд. руб или 65% от показателя за весь 2011 г. В результате, полугодовой уровень FCF Yield составляет 3.7 % или около 7% в годовом значении.

Денежная позиция ЭОН Россия в первом полугодии увеличилась практически на 7 млрд. руб. Чистый долг компании составил - 29.5 млрд. руб.

ЭОН Россия остается одной из самых прибыльных компаний сектора. В прошлом году компания начала выплаты дивидендов, что связано с завершением реализации крупной инвестиционной программы.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба