Правда, в четверг–пятницу настроения ухудшились из-за негативных результатов технологического сектора. Предстоящая неделя интересна тремя событиями: выходом индексов PMI, заседанием ФРС и отчетом Apple. Именно они и определят финал недели, а возможно и месяца в целом.

В пятницу биржевые индексы корректировались на фоне слабых корпоративных отчетов в США. Отчитывающиеся в последний день недели Microsoft, GE и McDonald’s показали результаты хуже прогнозов и лишь Honeywell опубликовала прибыль лучше ожиданий. В тоже время данные с рынка недвижимости США (продажи домов на вторичном рынке) не принесли особых сюрпризов.

В целом прошедшую неделю биржевые индикаторы завершают ростом индексов. Основной вклад в положительную динамику внесла первая половина недели, когда выходила хорошая статистика из США и Китая, а также позитивные корпоративные отчеты. Новости из ЕС тоже способствовали покупкам. Во второй половине недели тренд сменился на противоположный.

Неделя началась с переоценки в положительную сторону сезона отчетности. Большинство компаний предоставили результаты лучше прогнозов. Однако в четверг-пятницу настроение подпортил технологический сектор (Microsoft и Google), отчеты которых не оправдали ожиданий рынка. В этой связи сложно делать какие-либо оценки относительно сезона отчетности, мы думаем, что определяющими станут результаты компании Apple, которая предоставит свои данные в среду после закрытия торгов в США.

Статистика, которая выходила в штатах до четверга была преимущественно позитивная: розничные продажи и промышленное производство в сентябре росли темпами выше, чем ожидалось. Лучше прогноза вышли аналогичные данные и в Китае, а вот динамика ВВП не смогла преподнести сюрприз, совпав с прогнозом. Показатель за 3 кв. 2012 года находится ниже годового прогноза правительства Поднебесной (7.4% г к г, против 7.5%). В четверг блок позитивной статистики из США был смазан данными с рынка труда, число заявок на пособия по безработице выросло выше ожиданий.

Европа на неделе снабжала рынок преимущественно позитивными новостями. Самой важной из них было сообщение о договоренности лидеров ЕС создать в течение 2013 года банковский союз. Ожидается, что к началу 2014 года ЕЦБ сможет полностью осуществлять надзор за всеми 6000 банками еврозоны.

Сегодня утром биржи АТР двигаются разнонаправлено. Цены на нефть и фьючерсы на индексы США немного подрастают, что, скорее всего, окажет поддержку отечественным акциям в первой половине дня.

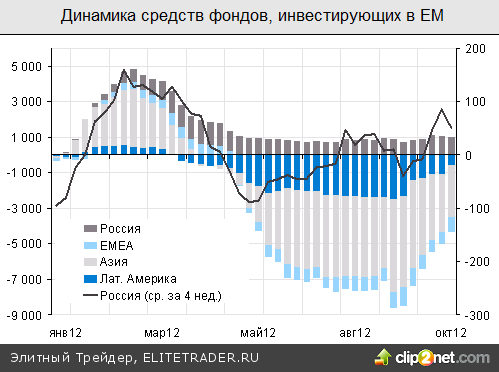

Несмотря на то, что отечественные индексы завершают неделю на мажорной ноте, отношение инвесторов к России пока негативное. Вторую неделю подряд наблюдается отток средств фондов, инвестирующих на наш рынок. При этом оттоки идут на фоне притоков в фонды других стран сектора EM.

Предстоящая неделя будет интересна тремя событиями, которые состоятся в среду: 1. Публикация индексов PMI за октябрь (Китай, Германия, Франция, ЕС) – по ним можно будет дать первые оценки эффективности QE3. 2. Заседание ФРС США – интересны будут оценки мер стимулирования самим регулятором. 3. Результаты Apple за 3 кв. 2012 года – с учетом масштабов компании будут сделаны выводы относительно всего сезона отчетности в целом и технологического сектора в частности. Отметим, что последний, пока, не особо радует инвесторов.

Сегодня официально может быть объявлено о заключении сделки между Роснефтью и BP по покупке 50 % акций ТНК-BP

По информации целого ряда западных СМИ, сегодня может состояться официальное объявление о заключении сделки между Роснефтью и британской BP по покупке 50 % акций ТНК-BP. Цена вопроса - $ 27 млрд., при этом из них лишь $ 11-17 млрд. может быть выплачено живыми деньгами, остальное – казначейские акции Роснефти и, возможно, бумаги ROSN, находящиеся на балансе Роснефтегаза. Если сделка действительно состоится в такой конфигурации (т.е. Роснефти удастся задействовать неденежные средства расчетов), то это позволит компании не только монетизировать пакет казначейских акций, но и создать себе больший запас кредитной прочности в случае покупки оставшихся 50 % акций ТНК-BP у консорциума AAR.

Событие. Сегодня может быть объявлено о заключении сделки между Роснефтью и BP по покупке 50 % акций ТНК-BP. Об этом сообщает целый ряд западных СМИ. Ожидаемая цена сделки - $ 27 млрд., из них $ 11-17 млрд. может быть выплачено живыми деньгами, остальное – акциями Роснефти (в т.ч. находящимися на балансе Роснефтегаза).

Комментарий. Мы уже отмечали, что с точки зрения влияния на фундаментальную стоимость Роснефти ключевым вопросом является вовсе не усиление положения компании в различного рода мировых рейтингах, а сумма и конфигурация сделки. С точки зрения стоимости ($ 27 млрд.) 50 %-ная доля в ТНК-BP приобретается с примерно 15 %-ной премией к рынку, а значит у Роснефти едва ли можно ожидать появление отрицательного гудвилла и масштабной переоценки рынком бумаг ROSN за счет данного фактора. Однако компании, судя по всему, удастся задействовать в сделке собственные акции (как казначейские, так и находящиеся на балансе Роснефтегаза), что позволит ей не только выгодно их монетизировать, но и создать себе больший запас кредитной прочности в случае покупки оставшихся 50 % акций ТНК-BP у консорциума AAR. Кроме того, рынок может позитивно воспринять появление BP в качестве ключевого миноритарного акционера Роснефти (не исключено, что британская компания может в конечном итоге стать владельцем 20 % от УК ROSN).

Отметим, что покупка 50 % акций ТНК-BP не позволит Роснефти полностью консолидировать финансовые и операционные показатели российско-британского холдинга, и в отчетности будут отражаться только доля в чистой прибыли и чистых активах. Хотя, мы убеждены, что Роснефть будет стремиться к покупке 100 % акций ТНК-BP, и при условии нынешней ценовой конъюнктуры такая покупка ей вполне по силам (более подробно см. Daily от 18.10.2012 г). Пока мы сохраняем наш target price ($ 7.5) и рекомендацию «Держать» по акциям ROSN, планируя провести их пересмотр только после того, как эпопея с приобретением ТНК-BP получит окончательное завершение.

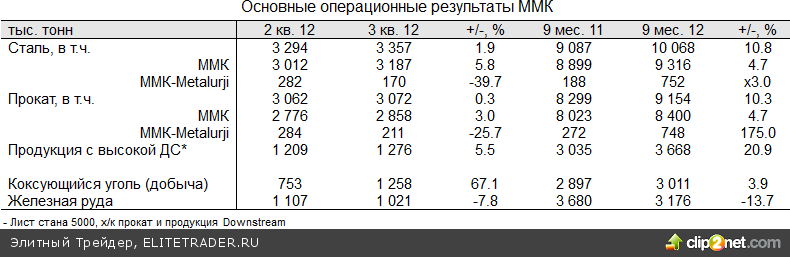

ММК: позитивные операционные результаты за 3-й квартал

Операционные результаты ММК за 3-й квартал выглядят неплохо как с точки зрения объемов (компания продолжает наращивать выпуск в РФ и улучшила показатели в угольном сегменте), так и цен реализации (позитивное влияние оказала высокая доля внутреннего рынка и продукции downstream). Мы ожидаем, что компания единственной из «большой четверки» продемонстрирует улучшение основных финансовых показателей в непростом для отрасли 3-ем квартале с.г.

Событие. ММК увеличил производство проката в 3-ем квартале с.г. на 0.3% кв-к-кв на фоне 3%-ного роста выпуска в РФ и 26%-ного снижения в Турции. Относительно турецкого сегмента компания отмечает, что производство стандартной продукции – г/к листа сейчас не позволяет получать положительную доходность, в то же время выпуск продуктов с высокой добавленной стоимостью (оцинкованного проката и проката с покрытием) сохранен на уровне предыдущего квартала.

Комментарий. Операционные результаты ММК смотрятся достаточно сильно. Во-первых, компания продолжает наращивать производственные показатели российского сегмента, попутно увеличивая долю высокомаржинальной продукции (выпуск продукции с высокой добавленной стоимостью на российских мощностях вырос на 8% кв-к-кв, несмотря на 8%-ное сокращение производства одного из основных видов этой продукции – толстого листа со стана 5000). Во-вторых, ориентация на внутренний рынок позволила ММК продемонстрировать удобоваримую динамику по ценам сбыта: на внутреннем рынке, куда ММК отгрузил 78% продукции, средняя долларовая цена упала на 4% кв-к-кв (что сопоставимо с величиной ослабления рубля), в то время средняя экспортная цена снизилась на 8%. И, наконец, в-третьих, после перемонтажа лав резко увеличились операционные результаты Белона, что в совокупности со снижением цен на закупаемое на стороне сырье должно оказать позитивное влияние на издержки ММК. Таким образом, мы ожидаем, что ММК может стать единственным из компаний «большой четверки», кому удастся улучшить свои финансовые показатели в непростом для отрасли отчетном квартале.

Совет директоров Фосагро одобрил увеличение капитала на 10.85%

Совет директоров Фосагро одобрил выпуск 13.5 млн. новых акций (10.845% от существующего количества), которые могут быть размещены по открытой подписке. Мы полагаем, что новые акции Фосагро будут предложены для обмена миноритариям основных «дочек» холдинга – Апатита и Фосагро-Череповец. Новые акции могут оказать некоторое давление на рынок в краткосрочном периоде, однако увеличение free float, вероятно, скажется позитивно на котировках бумаг компании в долгосрочном плане.

Событие. Совет директоров Фосагро одобрил выпуск 13.5 млн. новых акций (10.845% от существующего количества), которые могут быть размещены по открытой подписке.

Комментарий. О способах размещения новых акций не сообщается, однако мы полагаем, что новые акции могут быть предложены для обмена миноритариям «дочек» Фосагро – Апатита и Фосагро-Череповец. Новые бумаги, вероятно, окажут некоторое давление на котировки Фосагро в краткосрочном периоде, однако на более длинном горизонте увеличение free float и ликвидности (текущий free float составляет лишь около 10%), скорее всего, пойдет акциям компании на пользу.

В пятницу биржевые индексы корректировались на фоне слабых корпоративных отчетов в США. Отчитывающиеся в последний день недели Microsoft, GE и McDonald’s показали результаты хуже прогнозов и лишь Honeywell опубликовала прибыль лучше ожиданий. В тоже время данные с рынка недвижимости США (продажи домов на вторичном рынке) не принесли особых сюрпризов.

В целом прошедшую неделю биржевые индикаторы завершают ростом индексов. Основной вклад в положительную динамику внесла первая половина недели, когда выходила хорошая статистика из США и Китая, а также позитивные корпоративные отчеты. Новости из ЕС тоже способствовали покупкам. Во второй половине недели тренд сменился на противоположный.

Неделя началась с переоценки в положительную сторону сезона отчетности. Большинство компаний предоставили результаты лучше прогнозов. Однако в четверг-пятницу настроение подпортил технологический сектор (Microsoft и Google), отчеты которых не оправдали ожиданий рынка. В этой связи сложно делать какие-либо оценки относительно сезона отчетности, мы думаем, что определяющими станут результаты компании Apple, которая предоставит свои данные в среду после закрытия торгов в США.

Статистика, которая выходила в штатах до четверга была преимущественно позитивная: розничные продажи и промышленное производство в сентябре росли темпами выше, чем ожидалось. Лучше прогноза вышли аналогичные данные и в Китае, а вот динамика ВВП не смогла преподнести сюрприз, совпав с прогнозом. Показатель за 3 кв. 2012 года находится ниже годового прогноза правительства Поднебесной (7.4% г к г, против 7.5%). В четверг блок позитивной статистики из США был смазан данными с рынка труда, число заявок на пособия по безработице выросло выше ожиданий.

Европа на неделе снабжала рынок преимущественно позитивными новостями. Самой важной из них было сообщение о договоренности лидеров ЕС создать в течение 2013 года банковский союз. Ожидается, что к началу 2014 года ЕЦБ сможет полностью осуществлять надзор за всеми 6000 банками еврозоны.

Сегодня утром биржи АТР двигаются разнонаправлено. Цены на нефть и фьючерсы на индексы США немного подрастают, что, скорее всего, окажет поддержку отечественным акциям в первой половине дня.

Несмотря на то, что отечественные индексы завершают неделю на мажорной ноте, отношение инвесторов к России пока негативное. Вторую неделю подряд наблюдается отток средств фондов, инвестирующих на наш рынок. При этом оттоки идут на фоне притоков в фонды других стран сектора EM.

Предстоящая неделя будет интересна тремя событиями, которые состоятся в среду: 1. Публикация индексов PMI за октябрь (Китай, Германия, Франция, ЕС) – по ним можно будет дать первые оценки эффективности QE3. 2. Заседание ФРС США – интересны будут оценки мер стимулирования самим регулятором. 3. Результаты Apple за 3 кв. 2012 года – с учетом масштабов компании будут сделаны выводы относительно всего сезона отчетности в целом и технологического сектора в частности. Отметим, что последний, пока, не особо радует инвесторов.

Сегодня официально может быть объявлено о заключении сделки между Роснефтью и BP по покупке 50 % акций ТНК-BP

По информации целого ряда западных СМИ, сегодня может состояться официальное объявление о заключении сделки между Роснефтью и британской BP по покупке 50 % акций ТНК-BP. Цена вопроса - $ 27 млрд., при этом из них лишь $ 11-17 млрд. может быть выплачено живыми деньгами, остальное – казначейские акции Роснефти и, возможно, бумаги ROSN, находящиеся на балансе Роснефтегаза. Если сделка действительно состоится в такой конфигурации (т.е. Роснефти удастся задействовать неденежные средства расчетов), то это позволит компании не только монетизировать пакет казначейских акций, но и создать себе больший запас кредитной прочности в случае покупки оставшихся 50 % акций ТНК-BP у консорциума AAR.

Событие. Сегодня может быть объявлено о заключении сделки между Роснефтью и BP по покупке 50 % акций ТНК-BP. Об этом сообщает целый ряд западных СМИ. Ожидаемая цена сделки - $ 27 млрд., из них $ 11-17 млрд. может быть выплачено живыми деньгами, остальное – акциями Роснефти (в т.ч. находящимися на балансе Роснефтегаза).

Комментарий. Мы уже отмечали, что с точки зрения влияния на фундаментальную стоимость Роснефти ключевым вопросом является вовсе не усиление положения компании в различного рода мировых рейтингах, а сумма и конфигурация сделки. С точки зрения стоимости ($ 27 млрд.) 50 %-ная доля в ТНК-BP приобретается с примерно 15 %-ной премией к рынку, а значит у Роснефти едва ли можно ожидать появление отрицательного гудвилла и масштабной переоценки рынком бумаг ROSN за счет данного фактора. Однако компании, судя по всему, удастся задействовать в сделке собственные акции (как казначейские, так и находящиеся на балансе Роснефтегаза), что позволит ей не только выгодно их монетизировать, но и создать себе больший запас кредитной прочности в случае покупки оставшихся 50 % акций ТНК-BP у консорциума AAR. Кроме того, рынок может позитивно воспринять появление BP в качестве ключевого миноритарного акционера Роснефти (не исключено, что британская компания может в конечном итоге стать владельцем 20 % от УК ROSN).

Отметим, что покупка 50 % акций ТНК-BP не позволит Роснефти полностью консолидировать финансовые и операционные показатели российско-британского холдинга, и в отчетности будут отражаться только доля в чистой прибыли и чистых активах. Хотя, мы убеждены, что Роснефть будет стремиться к покупке 100 % акций ТНК-BP, и при условии нынешней ценовой конъюнктуры такая покупка ей вполне по силам (более подробно см. Daily от 18.10.2012 г). Пока мы сохраняем наш target price ($ 7.5) и рекомендацию «Держать» по акциям ROSN, планируя провести их пересмотр только после того, как эпопея с приобретением ТНК-BP получит окончательное завершение.

ММК: позитивные операционные результаты за 3-й квартал

Операционные результаты ММК за 3-й квартал выглядят неплохо как с точки зрения объемов (компания продолжает наращивать выпуск в РФ и улучшила показатели в угольном сегменте), так и цен реализации (позитивное влияние оказала высокая доля внутреннего рынка и продукции downstream). Мы ожидаем, что компания единственной из «большой четверки» продемонстрирует улучшение основных финансовых показателей в непростом для отрасли 3-ем квартале с.г.

Событие. ММК увеличил производство проката в 3-ем квартале с.г. на 0.3% кв-к-кв на фоне 3%-ного роста выпуска в РФ и 26%-ного снижения в Турции. Относительно турецкого сегмента компания отмечает, что производство стандартной продукции – г/к листа сейчас не позволяет получать положительную доходность, в то же время выпуск продуктов с высокой добавленной стоимостью (оцинкованного проката и проката с покрытием) сохранен на уровне предыдущего квартала.

Комментарий. Операционные результаты ММК смотрятся достаточно сильно. Во-первых, компания продолжает наращивать производственные показатели российского сегмента, попутно увеличивая долю высокомаржинальной продукции (выпуск продукции с высокой добавленной стоимостью на российских мощностях вырос на 8% кв-к-кв, несмотря на 8%-ное сокращение производства одного из основных видов этой продукции – толстого листа со стана 5000). Во-вторых, ориентация на внутренний рынок позволила ММК продемонстрировать удобоваримую динамику по ценам сбыта: на внутреннем рынке, куда ММК отгрузил 78% продукции, средняя долларовая цена упала на 4% кв-к-кв (что сопоставимо с величиной ослабления рубля), в то время средняя экспортная цена снизилась на 8%. И, наконец, в-третьих, после перемонтажа лав резко увеличились операционные результаты Белона, что в совокупности со снижением цен на закупаемое на стороне сырье должно оказать позитивное влияние на издержки ММК. Таким образом, мы ожидаем, что ММК может стать единственным из компаний «большой четверки», кому удастся улучшить свои финансовые показатели в непростом для отрасли отчетном квартале.

Совет директоров Фосагро одобрил увеличение капитала на 10.85%

Совет директоров Фосагро одобрил выпуск 13.5 млн. новых акций (10.845% от существующего количества), которые могут быть размещены по открытой подписке. Мы полагаем, что новые акции Фосагро будут предложены для обмена миноритариям основных «дочек» холдинга – Апатита и Фосагро-Череповец. Новые акции могут оказать некоторое давление на рынок в краткосрочном периоде, однако увеличение free float, вероятно, скажется позитивно на котировках бумаг компании в долгосрочном плане.

Событие. Совет директоров Фосагро одобрил выпуск 13.5 млн. новых акций (10.845% от существующего количества), которые могут быть размещены по открытой подписке.

Комментарий. О способах размещения новых акций не сообщается, однако мы полагаем, что новые акции могут быть предложены для обмена миноритариям «дочек» Фосагро – Апатита и Фосагро-Череповец. Новые бумаги, вероятно, окажут некоторое давление на котировки Фосагро в краткосрочном периоде, однако на более длинном горизонте увеличение free float и ликвидности (текущий free float составляет лишь около 10%), скорее всего, пойдет акциям компании на пользу.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба