22 октября 2012 Альфа-Капитал Генкель Ангелика

Третья неделя месяца завершилась весьма благополучно для мировых фондовых рынков. 25-летие «черного понедельника», которые рынки отметили 19 октября, биржи встретили в бычьем тренде. Напомним, что 19 октября 1987 г. , на фоне рисков замедления экономики и повышения налогов, а также инсайдерских махинаций и технологических сбоев, индекс DJIA после пяти лет роста обвалился на 23%,. Около 1 трлн. долл. капитализации Уолл-Стрит потерял за четыре торговые сессии. Самым страшным моментом для игроков тогда была приостановка торгов, а бывшие руководители Комиссии по ценным бумагам США не исключали, что NYSE вообще придется закрыть. Большую вину за крах рынка возлагали на технологические несовершенства биржи. В тот же день, 19 октября, к полудню, индекс FTSE обвалился на 10%. Аналитики Bloomberg в тематическом отчете указывают на более свежую цифру — 34%, на которые обвалился индекс DJIA , — наибольшего спада за последние 70 лет. 440 млрд. долл., которые были выведены из взаимных фондов США, инвестирующих в акции, после кризиса 2008 г. Несмотря на все предпринятые действия ФРС США, индексы DJIA остается на 23% ниже уровней октября 2007 г. Среднедневный оборот акциями в США в третьем квартале оказался минимальным с 1 кв. 2009 г. Аналитики указывают на текущий бычий тренд, который держится на американском рынке почти 44 месяца. Новые правила торгов для участников и сделок, а также технические новшества, разумеется, призваны предотвратить подобные катаклизмы в будущем. Однако это очень полезный экскурс в историю в преддверии QE3, когда рынки готовятся «газануть» . Большое количество высокочастотных сделок увеличивает торговые риски. Предпочитая смотреть на рынок позитивно, мы повторяем наши рекомендации о необходимости внимательно отслеживать текущую информацию, наиболее целесообразной же стратегией сегодня является консервативная.

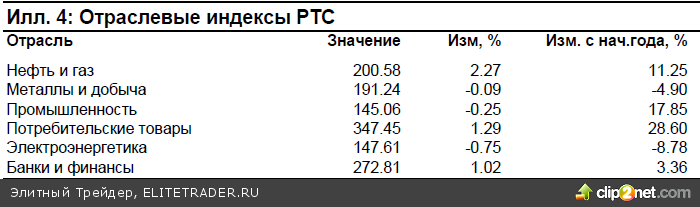

На минувшей неделе мировые фондовые индикаторы поднялись на 0,1 — 5,4%. Максимальный рост зафиксирован в индексе Nikkei, минимальный — в DJIA. Российские индексы ММВБ и РТС поднялись на 1,0 и 1,5% каждый. Это увеличило положительный результат 2012 г. до 4 и 8% для каждого индекса. В группе развивающихся рынков российский фондовый рынок на прошедшей неделе поднимался опережающими темпами, после рынков ЮАР, Турции и Колумбии. С начала года российский — в группе отстающих: лидеры демонстрирую рост до 40% (Турция, Пакистан).

Несмотря на позитивный качественный результат, количественные индикаторы рынка на прошлой неделе оказались пониженными. Поводами для низкой активности на прошлой неделе стали: а) отсутствие новостей, б) налоговые платежи (почти на 300 млрд. руб.). Препятствием же для продаж выступили: а ) ожидание QE3, б) положительная динамика западных индексов, в) высокие цены на нефть (хотя и приобретшие понижательную направленность). Неожиданно подбодрила инвесторов отчетность корпораций в США, предоставивших ее по итогам 3 кв.

Саммит ЕС в целом не оправдал ожиданий участников рынков, не ответив ни на запрос по поводу Испании, ни на вопросы по Греции. По итогам встречи европолитики договорились предоставить ЕЦБ) право вмешиваться в случае необходимости в работу любого банка еврозоны. Кроме того, было подтверждено намерение создать законодательную базу для функционирования единого надзора в еврозоне к концу 2012 г. Запоминающейся новостью в регионе стало заявление Меркель о том, что «дальнейшая реструктуризация долгов Греции исключена, и что Афины должны продолжать жесткие экономические реформы».

Что касается других рынков, то из отчета аналитиков EPFR на середину месяца следует, что, несмотря на все риски, с которыми ассоциируются вложения в долговые бумаги, фонды, ориентирующиеся на этот класс активов, испытали второй по величине с начала года недельный приток инвестиций. Поскольку инвесторы расценили риски, связанные с вложениями в акции еще более сильными. Так, на неделе, завершившейся 10 октября, фонды акций США испытали «погашение» третью неделю подряд, причем фонды акций технологического сектора пережили худшую с начала января с.г. неделю. Последние данные по потокам свидетельствуют, что инвесторы возлагают надежды на мировые ЦБ, включая ЕЦБ, в плане нивелирования части рисков, связанных с вложениями в облигации: только 6-ю неделю из последних 41 недели фонды акций и облигаций Еврозоны испытали приток средств. В общей сложности, фонды облигаций, отслеживаемые EPFR, привлекли 8,2 млрд. долл., увеличив приток с начал года до 349 млрд. долл., в то время как фонды акций на неделе, завершившейся 10 октября, показали отток в 1,23 млрд. долл. Фонды денежного рынка привлекли 2,6 млрд. долл. Главным выводом из приведенной статистики является выявление очередности вложений свежих денег, которые появятся на рынках в ближайшее время: первоочередное право аккумулировать их получат безрисковые активы, в акции будут вкладываться в последнюю-предпоследнюю очередь.

Однако, последние данные EPFR по потокам средств в фонды развивающихся рынков, свидетельствуют о резком скачке объемов средств, направляемых в фонды EM на неделе, завершившейся 17 октября. Фонды All Funds привлекли на неделе, завершившейся 17 октября, 3,1 млрд. долл., GEM — 788 млрд. долл. В числе страновых фондов выделяется Китай с притоком около 450 млн. долл. и Бразилия, свыше 370 млн. долл., Мексика, 130 млн. долл. Фонды России в аутсайдерах — одни из немногих они показали отток, хотя и не очень значительный: 50 млн. долл. Что же, мы в очередной раз убеждаемся в настроениях инвесторов, выбирающих страны, имеющих инвестиционные идеи, в том числе инициированные правительствами и Центробанками.

На текущей неделе для местных игроков будет актуален календарь налоговых и социальных платежей, в соответствие с которым сегодня резиденты уплачивают налог на прибыль в размере около 170 млрд. руб., а в пятницу, 26 октября, налог на добычу в размере около 180 млрд. руб. Налоговый период, а также аппетит к риску на мировых рынках привело к выходу пары доллар/рубль из прежнего торгового диапазона и закреплению курса ниже

уровня поддержки 30.8 руб/$. Однако, аналитики рынка Forex Альфа-Банка считают, что укрепление рубля по-прежнему следует использовать для покупки, поскольку укрепление рубля ниже 29-30 рублей за доллар выглядит маловероятным.

В понедельник важной макростатистики по странам нет. Во вторник интересно выступление главы Банка Англии Кинга, в среду очень важна цифра менеджеров по снабжению для производственного сектора по расчѐту HSBC Китая. А также индексы менеджеров по снабжению Франции, Германии, Еврозоны. Важны индексы текущих условий и настроений Ifo Германии. В США завершится заседание ФРС США и будет объявлен новый уровень процентной ставки и комментарии к ней, выйдут данные по запасам нефти за неделю. Важны результаты аукциона по размещению 10-летних немецких бондов и выступление главы ЕЦБ М. Драги. В четверг выйдет первая оценка ВВП Англии в 3 кв., денежная масса М3 Еврозоны, в пятницу — индекс доверия потребителей Германии, уровень безработицы в Испании. Неделя в целом выглядит неопределенной, конкретных идей нет.

Главными аргументами покупателей сегодня и в дальнейшем должны стать начало реализации программ количественного смягчения ФРС США в ноябре и приближение Рождества/Нового года (желание фондов как можно успешнее «закрыть» год). Переменной для российского рынка остаются цены на нефть: именно они определят либо интенсивность выхода из акций, либо ту порцию новых средств, которая будет распределяться между рынками.

Внешние долговые обязательства

На прошедшей неделе российский рынок еврооблигаций чувствовал себя крайне уверенно, поддерживаемый как позитивным новостным фоном извне, так и сохраняющимся интересом инвесторов к долгам стран EM, предполагающим более высокую доходность. С наибольшим оптимизмом накануне саммита ЕС, от которого рынок ждал продвижения в вопросе урегулирования проблем греческого и испанского долга, было воспринято заявление немецких законодателей – Германия рассматривает возможность открытия Испании превентивной кредитной линии. Подобное выделение средств через фонд ESM могло бы позитивно сказаться на финансовых условиях в стране, и возможно, позволило бы Испании пока не обращаться за полномасштабной помощью к ЕС, подразумевающей строгое соблюдения выдвигаемых условий дальнейшей нормализации бюджета. Другим фактором поддержки стало решение агентства Moody’s, сохранившего суверенный рейтинг Испании на инвестиционном уровне. В результате доходность 10-летних выпусков проблемных стран опустилась до минимумов с весны (по 10-летнему бенчмарку Испании доходность упала более чем на 30 б.п.). Поддержку оказывали и резко превзошедшие ожидания данные по жилищному рынку США за сентябрь, ключевым показателям Китая (ВВП за 3кв12г, промышленное производство, розничные продажи за сентябрь), а также более позитивная, чем прогнозировалось, квартальная отчетность большинства отчитавшихся корпораций. В результате доходность безрискового бенчмарка UST-10 за неделю выросла до 1,8% годовых(+15 б.п.). Квартальные результаты компаний телекоммуникационного сектора в конце недели стали поводом к снижению ―аппетита к риску‖ и ценовой коррекции торговых площадок. Несколько разочаровал инвесторов и двухдневный саммит ЕС, по итогам которого пока не было принято каких-то конкретных решений, но была установлена договоренность о постепенном развертывании системы единого банковского надзора в течение будущего года.

Российские суверенные выпуски продолжили штурмовать исторические максимумы. Активность российских эмитентов на рынке внешних заимствований также остается повышенной, а новые размещения проходят при многократном пересмотре ориентиров. Так, на неделе сразу четыре банка провели размещения субординированных еврооблигаций, в среднем на 40 б.п. ниже выставленных ориентиров доходности. Со вторника Промсвязьбанк начнет road show возможного предстоящего субординированного выпуска еврооблигаций. Rus-30 за неделю практически не изменил ценового уровня, продолжив торговаться вблизи нового исторического максимума (127,8% от номинала). Риск на Россию CDS 5Y за прошедшие пять дней снизился до 135 б.п. (-6 б.п.).

Наиболее интересные события запланированы на середину недели. В среду в США выйдут сентябрьские цифры по продажам жилья на первичном рынке, а также пройдет заседание ФРС США, от которого пока не ожидается каких-либо нововведений. Тем не менее, стоит обратить внимание на риторику регулятора. Со вторника будут проходить аукционы по 2-, 5-, 7-летним UST. Практически всю неделю ФРС США будет присутствовать на рынке как покупатель суверенных выпусков на длинном конце кривой. Германия в среду проведет аукцион по 10-летним бумагам, в США выйдут данные по заказам товаров длительного пользования, незавершенным сделкам с недвижимостью, в пятницу – оценка ВВП США за 3 кв (ожидается пересмотр показателя вверх), данные по личному потреблению

На минувшей неделе мировые фондовые индикаторы поднялись на 0,1 — 5,4%. Максимальный рост зафиксирован в индексе Nikkei, минимальный — в DJIA. Российские индексы ММВБ и РТС поднялись на 1,0 и 1,5% каждый. Это увеличило положительный результат 2012 г. до 4 и 8% для каждого индекса. В группе развивающихся рынков российский фондовый рынок на прошедшей неделе поднимался опережающими темпами, после рынков ЮАР, Турции и Колумбии. С начала года российский — в группе отстающих: лидеры демонстрирую рост до 40% (Турция, Пакистан).

Несмотря на позитивный качественный результат, количественные индикаторы рынка на прошлой неделе оказались пониженными. Поводами для низкой активности на прошлой неделе стали: а) отсутствие новостей, б) налоговые платежи (почти на 300 млрд. руб.). Препятствием же для продаж выступили: а ) ожидание QE3, б) положительная динамика западных индексов, в) высокие цены на нефть (хотя и приобретшие понижательную направленность). Неожиданно подбодрила инвесторов отчетность корпораций в США, предоставивших ее по итогам 3 кв.

Саммит ЕС в целом не оправдал ожиданий участников рынков, не ответив ни на запрос по поводу Испании, ни на вопросы по Греции. По итогам встречи европолитики договорились предоставить ЕЦБ) право вмешиваться в случае необходимости в работу любого банка еврозоны. Кроме того, было подтверждено намерение создать законодательную базу для функционирования единого надзора в еврозоне к концу 2012 г. Запоминающейся новостью в регионе стало заявление Меркель о том, что «дальнейшая реструктуризация долгов Греции исключена, и что Афины должны продолжать жесткие экономические реформы».

Что касается других рынков, то из отчета аналитиков EPFR на середину месяца следует, что, несмотря на все риски, с которыми ассоциируются вложения в долговые бумаги, фонды, ориентирующиеся на этот класс активов, испытали второй по величине с начала года недельный приток инвестиций. Поскольку инвесторы расценили риски, связанные с вложениями в акции еще более сильными. Так, на неделе, завершившейся 10 октября, фонды акций США испытали «погашение» третью неделю подряд, причем фонды акций технологического сектора пережили худшую с начала января с.г. неделю. Последние данные по потокам свидетельствуют, что инвесторы возлагают надежды на мировые ЦБ, включая ЕЦБ, в плане нивелирования части рисков, связанных с вложениями в облигации: только 6-ю неделю из последних 41 недели фонды акций и облигаций Еврозоны испытали приток средств. В общей сложности, фонды облигаций, отслеживаемые EPFR, привлекли 8,2 млрд. долл., увеличив приток с начал года до 349 млрд. долл., в то время как фонды акций на неделе, завершившейся 10 октября, показали отток в 1,23 млрд. долл. Фонды денежного рынка привлекли 2,6 млрд. долл. Главным выводом из приведенной статистики является выявление очередности вложений свежих денег, которые появятся на рынках в ближайшее время: первоочередное право аккумулировать их получат безрисковые активы, в акции будут вкладываться в последнюю-предпоследнюю очередь.

Однако, последние данные EPFR по потокам средств в фонды развивающихся рынков, свидетельствуют о резком скачке объемов средств, направляемых в фонды EM на неделе, завершившейся 17 октября. Фонды All Funds привлекли на неделе, завершившейся 17 октября, 3,1 млрд. долл., GEM — 788 млрд. долл. В числе страновых фондов выделяется Китай с притоком около 450 млн. долл. и Бразилия, свыше 370 млн. долл., Мексика, 130 млн. долл. Фонды России в аутсайдерах — одни из немногих они показали отток, хотя и не очень значительный: 50 млн. долл. Что же, мы в очередной раз убеждаемся в настроениях инвесторов, выбирающих страны, имеющих инвестиционные идеи, в том числе инициированные правительствами и Центробанками.

На текущей неделе для местных игроков будет актуален календарь налоговых и социальных платежей, в соответствие с которым сегодня резиденты уплачивают налог на прибыль в размере около 170 млрд. руб., а в пятницу, 26 октября, налог на добычу в размере около 180 млрд. руб. Налоговый период, а также аппетит к риску на мировых рынках привело к выходу пары доллар/рубль из прежнего торгового диапазона и закреплению курса ниже

уровня поддержки 30.8 руб/$. Однако, аналитики рынка Forex Альфа-Банка считают, что укрепление рубля по-прежнему следует использовать для покупки, поскольку укрепление рубля ниже 29-30 рублей за доллар выглядит маловероятным.

В понедельник важной макростатистики по странам нет. Во вторник интересно выступление главы Банка Англии Кинга, в среду очень важна цифра менеджеров по снабжению для производственного сектора по расчѐту HSBC Китая. А также индексы менеджеров по снабжению Франции, Германии, Еврозоны. Важны индексы текущих условий и настроений Ifo Германии. В США завершится заседание ФРС США и будет объявлен новый уровень процентной ставки и комментарии к ней, выйдут данные по запасам нефти за неделю. Важны результаты аукциона по размещению 10-летних немецких бондов и выступление главы ЕЦБ М. Драги. В четверг выйдет первая оценка ВВП Англии в 3 кв., денежная масса М3 Еврозоны, в пятницу — индекс доверия потребителей Германии, уровень безработицы в Испании. Неделя в целом выглядит неопределенной, конкретных идей нет.

Главными аргументами покупателей сегодня и в дальнейшем должны стать начало реализации программ количественного смягчения ФРС США в ноябре и приближение Рождества/Нового года (желание фондов как можно успешнее «закрыть» год). Переменной для российского рынка остаются цены на нефть: именно они определят либо интенсивность выхода из акций, либо ту порцию новых средств, которая будет распределяться между рынками.

Внешние долговые обязательства

На прошедшей неделе российский рынок еврооблигаций чувствовал себя крайне уверенно, поддерживаемый как позитивным новостным фоном извне, так и сохраняющимся интересом инвесторов к долгам стран EM, предполагающим более высокую доходность. С наибольшим оптимизмом накануне саммита ЕС, от которого рынок ждал продвижения в вопросе урегулирования проблем греческого и испанского долга, было воспринято заявление немецких законодателей – Германия рассматривает возможность открытия Испании превентивной кредитной линии. Подобное выделение средств через фонд ESM могло бы позитивно сказаться на финансовых условиях в стране, и возможно, позволило бы Испании пока не обращаться за полномасштабной помощью к ЕС, подразумевающей строгое соблюдения выдвигаемых условий дальнейшей нормализации бюджета. Другим фактором поддержки стало решение агентства Moody’s, сохранившего суверенный рейтинг Испании на инвестиционном уровне. В результате доходность 10-летних выпусков проблемных стран опустилась до минимумов с весны (по 10-летнему бенчмарку Испании доходность упала более чем на 30 б.п.). Поддержку оказывали и резко превзошедшие ожидания данные по жилищному рынку США за сентябрь, ключевым показателям Китая (ВВП за 3кв12г, промышленное производство, розничные продажи за сентябрь), а также более позитивная, чем прогнозировалось, квартальная отчетность большинства отчитавшихся корпораций. В результате доходность безрискового бенчмарка UST-10 за неделю выросла до 1,8% годовых(+15 б.п.). Квартальные результаты компаний телекоммуникационного сектора в конце недели стали поводом к снижению ―аппетита к риску‖ и ценовой коррекции торговых площадок. Несколько разочаровал инвесторов и двухдневный саммит ЕС, по итогам которого пока не было принято каких-то конкретных решений, но была установлена договоренность о постепенном развертывании системы единого банковского надзора в течение будущего года.

Российские суверенные выпуски продолжили штурмовать исторические максимумы. Активность российских эмитентов на рынке внешних заимствований также остается повышенной, а новые размещения проходят при многократном пересмотре ориентиров. Так, на неделе сразу четыре банка провели размещения субординированных еврооблигаций, в среднем на 40 б.п. ниже выставленных ориентиров доходности. Со вторника Промсвязьбанк начнет road show возможного предстоящего субординированного выпуска еврооблигаций. Rus-30 за неделю практически не изменил ценового уровня, продолжив торговаться вблизи нового исторического максимума (127,8% от номинала). Риск на Россию CDS 5Y за прошедшие пять дней снизился до 135 б.п. (-6 б.п.).

Наиболее интересные события запланированы на середину недели. В среду в США выйдут сентябрьские цифры по продажам жилья на первичном рынке, а также пройдет заседание ФРС США, от которого пока не ожидается каких-либо нововведений. Тем не менее, стоит обратить внимание на риторику регулятора. Со вторника будут проходить аукционы по 2-, 5-, 7-летним UST. Практически всю неделю ФРС США будет присутствовать на рынке как покупатель суверенных выпусков на длинном конце кривой. Германия в среду проведет аукцион по 10-летним бумагам, в США выйдут данные по заказам товаров длительного пользования, незавершенным сделкам с недвижимостью, в пятницу – оценка ВВП США за 3 кв (ожидается пересмотр показателя вверх), данные по личному потреблению

/Элитный Трейдер, ELITETRADER.RU/

http://www.alfacapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба