25 октября 2012 Номос-Банк Тремасов Кирилл, Нуждин Игорь, Борисов Денис, Михайлов Андрей, Волов Юрий, Лямин Михаил

Слабая статистика по индексам деловой активности, плохие отчеты компаний США, а также вчерашние заявление главы ФРС послужили поводом для снижения американских индексов. В тоже время слова М. Драги позволили европейским индикаторам удержаться от продаж. В России вновь в лидерах роста бумаги Роснефти, удерживающие отечественные индексы от существенных просадок.

В среду биржевые индексы в США упали, в Европе – выросли. Падение фондовых рынков в штатов произошло из слабой статистики по индексам деловой активности как в США, так и Европе, а также заявлениях главы ФРС США. В тоже время европейские индикаторы проигнорировали этот негатив, сосредоточив свое внимание на сообщении М. Драги.

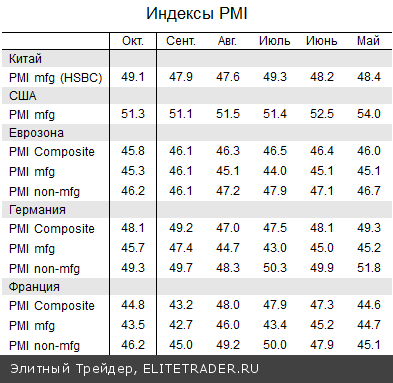

Индексы PMI указали на то, что в октябре в европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит. На основании этих показателей можно сделать вывод о том, что монетарные стимулы запущенные ФРС не нашли реального отражения в ключевых экономиках (более подробно см. комментарий на стр. 5). Надо отметить, что слабое воздействие QE3 на улучшение ситуации в экономике США подчеркнул и Бен Бернанке, заявив, что рост экономической активности в США продолжался умеренными темпами в последние месяцы, а уровень безработицы остается повышенным. Не радует инвесторов и сезон отчетности в США. По оценкам аналитиков показатели выручки примерно 60% из 187 отчитавшихся за прошедший квартал компаний, акции которых входят в расчет индекса S&P 500, оказались хуже ожиданий рынка. При этом прибыль около 70% компаний была выше прогноза.

Европейские фондовые площадки удержали от продаж новости от главы ЕЦБ. М. Драги, выступая перед парламентом Германии, сообщил, что регулятор видит позитив для рынка в выкупе гособлигаций и не считает, что меры стимулирования ЕЦБ станут поводом для роста инфляционных рисков.

Российские индексы двигались разнонаправлено. Рублевый индикатор (ММВБ) снизился, долларовый (РТС) – вырос. Продолжили показывать динамику «лучше рынка» акции Роснефти, подорожавшие вчера на 3.88%. Всего с начала недели котировки НК прибавили в цене 7.6%, но все еще торгуются ниже цены сделки с ВР ($7.46 против $8).

Сегодня утром биржи АТР двигаются разнонаправлено. Цены на нефть и фьючерсы на индексы США растут. На этом фоне можно ожидать небольшого подъема отечественных индикаторов на открытии, но в целом ситуация на фондовых площадках скорее негативная, чем позитивная.

Основная статистика сегодня будет поступать из США. Это заказы на товары длительного пользования в сентябре, а также традиционные данные с рынка труда. Сезон отчетности до открытия торгов в Штатах в четверг продолжат Procter&Gamble и Conoco Phillips , после закрытия – Apple.

Монетарные стимулы не работают

Предварительные значения индексов PMI за октябрь позволяют предположить, что в этот раз монетарные стимулы не сработали. В европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит.

Последние опросы показывали, что рынок ждёт замедления и даже остановки спада в Европе в 4-м квартале, и раз этого не происходит, то разочарование может вылиться в распродажи по широкому классу рискованных активов.

Событие. Markit опубликовал предварительные оценки индексов PMI в октябре.

Комментарий. К октябрьской статистике по индексам PMI было приковано особое внимание, т.к. по сути, это первая значимая макроинформация, позволяющая оценить влияние запущенных в сентябре программ монетарного стимулирования на состояние дел в мировой экономике. Вышедшие цифры откровенно разочаровывают и позволяют предположить, что в этот раз монетарные стимулы не работают.

Индекс PMI Composite, характеризующий совокупный выпуск в промышленности и сфере услуг стран Еврозоны, снизился в октябре до минимального значения за последние 40 месяцев – 45.8 пунктов. Таким образом, экономический спад в Европе не только не остановился, но и усиливается. Последние опросы показывали, что рынок ждёт замедления и даже остановки спада в 4-м квартале, и раз этого не происходит, то разочарование может вылиться в распродажи по широкому классу рискованных активов.

В Китае индекс PMI mfg, отвечающий за промышленный сектор, продемонстрировал рост, поднявшись до 49.1 пункта. На наш взгляд, этому не стоит придавать большого значения, т.к. данный индекс уже год колеблется в узком диапазоне 47.6-49.6. Констатировать реальное улучшение ситуации в китайской промышленности можно будет лишь в том случае, если индекс PMI хотя бы на пару месяцев задержится выше отметки 50 пунктов.

В США индекс PMI mfg незначительно вырос с трехлетнего минимума, зафиксированного в сентябре. Однако это изменение слишком незначительно, чтобы говорить о каком-то реальном улучшении ситуацию. Значение американского PMI на уровне 51.3 пункта позволяет охарактеризовать промышленный рост в крупнейшей экономике мира как очень слабый.

Минэкономразвития не отменяет планов по приватизации Роснефти

Накануне министр экономического развития Андрей Белоусов сообщил о том, что вхождение британской ВР в капитал Роснефти не отменяет дальнейшей приватизации госкомпании. По его словам, в настоящее время Роснефть является одной из компаний, степень готовности которой к приватизации является наивысшей. С точки зрения сохранения влияния государства на деятельность Роснефти мы также не видим особых проблем в доведении доли Роснефтегаза в УК ROSN до 50 %+1 акция (по завершению сделки с BP эта величина составит 69.3 %). Однако Роснефти требуется еще завершить огромное количество корпоративных процедур по интеграции ТНК-BP в структуру компании и достижения синергетических эффектов. Как следствие едва ли приватизация ROSN состоится ранее 2014 года.

Событие. Министр экономического развития Андрей Белоусов заявил о том, что его ведомство не отменяет планов по приватизации Роснефти в связи со сделкой по покупке компанией 100 % акций ТНК-BP Int.

Комментарий. Традиционно в преддверии запуска процедур IPO рынок ожидает принятия ряда мер, способствующих повышении стоимости компаний. Однако в случае с российскими ВИНКами возможности менеджмента по управлению собственной капитализацией выглядят достаточно ограниченными вследствие целого ряда факторов (зависимость доходов от цен на нефть, высокая налоговая нагрузка, длительный жизненный цикл проектов, высокая отраслевая инертность и т.п.). Как бы то ни было, увеличение free-float Роснефти и рост количества частных акционеров, безусловно, повысит инвестиционную привлекательность бумаг компании (в т.ч. за счет увеличения доли ROSN в ключевых индексах).

С точки зрения сохранения влияния государства на деятельность Роснефти мы также не видим особых проблем в доведении доли Роснефтегаза в УК ROSN до 50 % + 1 акция (по завершению сделки с BP эта величина составит 69.3 %). Однако Роснефти требуется еще завершить огромное количество корпоративных процедур по интеграции ТНК-BP в структуру компании и достижения синергетических эффектов. В частности, CEO Роснефти Игорь Сечин оценивает их в $ 3-5 млрд., однако пока остается не совсем понятным за счет каких факторов может быть получена столь значимая выгода (оптимизация использования инфраструктуры по Нижневартовскому и Нефтеюганскому районам ХМАО едва ли способна привести к такому эффекту). Как следствие мы полагаем, что приватизация ROSN может состояться не ранее 2014 года.

Интер РАО объявило принудительный выкуп акций Петербургской СК

Выставление оферты является завершением консолидации. Сумма сделки, по нашим оценкам, окажется менее 0.5 млрд. руб. и не является значительной для ИнтерРАО. Мы полагаем, что более существенное воздействие на компанию могут оказать планы по расширению участия в сбытовом бизнесе, путем приобретения новых и увеличения долей в существующих компаниях.

Событие. Интер РАО Капитал направила требование о выкупе акций Петербургской сбытовой компании по цене 15 руб. за одну обыкновенную и 8.58 руб. за одну привилегированную акцию.

Комментарий. В июле 2012 г. ИнтерРАО направила добровольное предложение акционерам о выкупе принадлежащих им акций. В результате оферты доля ИнтерРАО в ПСК увеличилась до 96.5%, что дает право выкупа оставшейся части. Таким образом, выставление оферты является завершением консолидации. Сумма сделки, по нашим оценкам, окажется менее 0.5 млрд. руб. и не является значительной для ИнтерРАО.

Мы полагаем, что более существенное воздействие на компанию могут оказать планы по расширению участия в сбытовом бизнесе. В начале октября руководитель блока стратегии и инвестиций ИнтерРАО Ильнар Мирсияпов сообщил, что компания заинтересована в увеличении доли в Мосэнергосбыте и Томской сбытовой компании. Рыночная стоимость не принадлежащих ИнтерРАО долей в указанных компаниях можно оценить в 5-8 млрд. руб. Также рассматривается вариант приобретения новых сбытовых компаний.

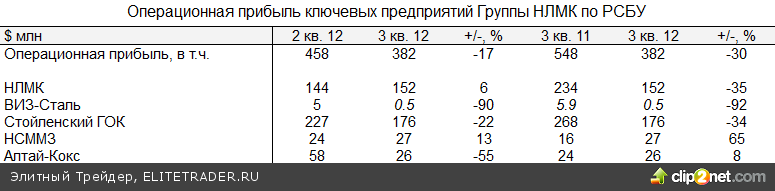

НЛМК опубликовал неплохие финансовые результаты по РСБУ

НЛМК вчера опубликовал основные результаты своих ключевых предприятий по РСБУ за 3-й квартал 2012 г. Мы оцениваем представленные цифры как неплохие и считаем, что компании в целом удастся уложиться в озвученный в августе прогноз рентабельности по EBITDA за квартал в 16-18%.

Событие. НЛМК опубликовал финансовые результаты основных российских предприятий по РСБУ за 3-й квартал 2012 г. Операционная прибыль ключевых пяти предприятий упала по сравнению с предыдущим кварталом на 17% на фоне падения результатов добывающего и коксохимического бизнеса при небольшом улучшении финансовых показателей металлургических активов.

Комментарий. Результаты НЛМК отражают опережающее снижение цен на сырье в 3-ем квартале, повлиявшее на интегрированную «наполовину» компанию скорее негативно, и сокращение продаж электротехнической стали, сказавшееся на результатах ВИЗ-Стали.

По итогам 2-ого квартала НЛМК зафиксировал по МСФО EBITDA в размере $596 млн. при рентабельности по этому показателю в 18.3%. Озвученный в августе прогноз от компании на 3-й квартал предполагал снижение выручки на 5-10% и рентабельности – до 16-18% (что транслируется в значения EBITDA в диапазоне $469-557 млн.). Исходя из опубликованных данных по РСБУ, мы считаем, что компания, вероятно, уложится в прогнозный диапазон по EBITDA, продемонстрировав результат ближе к его нижней границе.

Банк Возрождение: стагнация кредитного портфеля, но стабильная чистая процентная маржа

Вчера Банк Возрождение опубликовал отчетность по РСБУ за 9 месяцев 2012 года. Мы отмечаем снижение кредитного портфеля несмотря на рост розничного кредитования, что, в то же время, позволило поддержать чистую процентную маржу.

Событие. Вчера Банк Возрождение опубликовал отчетность по РСБУ за 9 месяцев 2012 года.

Комментарий. Кредитный портфель до резервов в 3-ем кв. снизился на 0.5%, что явилось результатом двух противоположных тенденций: снижения корпоративного портфеля на 1.5% и роста розничного на 4.1%. неизменным по сравнению с концом 2-го кв., составив 216 млрд. руб. Рост доли розничного кредитного портфеля, которая превысила 19% к концу квартала, позволил Возрождению сохранить чистую процентную маржу на уровне 4.9%.

Отсутствие существенных изменений в статьях отчета о прибылях и убытках позволило банку сохранить чистую прибыль в 3-ем кв. на уровне 0.7 млрд. руб. В то же время, Возрождению будет все сложнее поддерживать чистую процентную маржу, а следовательно и чистую прибыль в связи со снижением процентного спреда между ставками по кредитам и депозитам, которое продемонстрировала сентябрьская статистика Банка России.

Повышение ставок по депозитам также явилось причиной того, что объем средств клиентов остался практически неизменным, ограничивая, таким образом, рост кредитного портфеля. Мы нейтрально оцениваем отчетность Возрождения по РСБУ за 3-ий кв., но ожидаем ухудшения показателей в 4-ом кв. за счет снижения чистой процентной маржи.

В среду биржевые индексы в США упали, в Европе – выросли. Падение фондовых рынков в штатов произошло из слабой статистики по индексам деловой активности как в США, так и Европе, а также заявлениях главы ФРС США. В тоже время европейские индикаторы проигнорировали этот негатив, сосредоточив свое внимание на сообщении М. Драги.

Индексы PMI указали на то, что в октябре в европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит. На основании этих показателей можно сделать вывод о том, что монетарные стимулы запущенные ФРС не нашли реального отражения в ключевых экономиках (более подробно см. комментарий на стр. 5). Надо отметить, что слабое воздействие QE3 на улучшение ситуации в экономике США подчеркнул и Бен Бернанке, заявив, что рост экономической активности в США продолжался умеренными темпами в последние месяцы, а уровень безработицы остается повышенным. Не радует инвесторов и сезон отчетности в США. По оценкам аналитиков показатели выручки примерно 60% из 187 отчитавшихся за прошедший квартал компаний, акции которых входят в расчет индекса S&P 500, оказались хуже ожиданий рынка. При этом прибыль около 70% компаний была выше прогноза.

Европейские фондовые площадки удержали от продаж новости от главы ЕЦБ. М. Драги, выступая перед парламентом Германии, сообщил, что регулятор видит позитив для рынка в выкупе гособлигаций и не считает, что меры стимулирования ЕЦБ станут поводом для роста инфляционных рисков.

Российские индексы двигались разнонаправлено. Рублевый индикатор (ММВБ) снизился, долларовый (РТС) – вырос. Продолжили показывать динамику «лучше рынка» акции Роснефти, подорожавшие вчера на 3.88%. Всего с начала недели котировки НК прибавили в цене 7.6%, но все еще торгуются ниже цены сделки с ВР ($7.46 против $8).

Сегодня утром биржи АТР двигаются разнонаправлено. Цены на нефть и фьючерсы на индексы США растут. На этом фоне можно ожидать небольшого подъема отечественных индикаторов на открытии, но в целом ситуация на фондовых площадках скорее негативная, чем позитивная.

Основная статистика сегодня будет поступать из США. Это заказы на товары длительного пользования в сентябре, а также традиционные данные с рынка труда. Сезон отчетности до открытия торгов в Штатах в четверг продолжат Procter&Gamble и Conoco Phillips , после закрытия – Apple.

Монетарные стимулы не работают

Предварительные значения индексов PMI за октябрь позволяют предположить, что в этот раз монетарные стимулы не сработали. В европейской экономике рецессия усиливается, в Китае и США значимых изменений промышленной конъюнктуры не происходит.

Последние опросы показывали, что рынок ждёт замедления и даже остановки спада в Европе в 4-м квартале, и раз этого не происходит, то разочарование может вылиться в распродажи по широкому классу рискованных активов.

Событие. Markit опубликовал предварительные оценки индексов PMI в октябре.

Комментарий. К октябрьской статистике по индексам PMI было приковано особое внимание, т.к. по сути, это первая значимая макроинформация, позволяющая оценить влияние запущенных в сентябре программ монетарного стимулирования на состояние дел в мировой экономике. Вышедшие цифры откровенно разочаровывают и позволяют предположить, что в этот раз монетарные стимулы не работают.

Индекс PMI Composite, характеризующий совокупный выпуск в промышленности и сфере услуг стран Еврозоны, снизился в октябре до минимального значения за последние 40 месяцев – 45.8 пунктов. Таким образом, экономический спад в Европе не только не остановился, но и усиливается. Последние опросы показывали, что рынок ждёт замедления и даже остановки спада в 4-м квартале, и раз этого не происходит, то разочарование может вылиться в распродажи по широкому классу рискованных активов.

В Китае индекс PMI mfg, отвечающий за промышленный сектор, продемонстрировал рост, поднявшись до 49.1 пункта. На наш взгляд, этому не стоит придавать большого значения, т.к. данный индекс уже год колеблется в узком диапазоне 47.6-49.6. Констатировать реальное улучшение ситуации в китайской промышленности можно будет лишь в том случае, если индекс PMI хотя бы на пару месяцев задержится выше отметки 50 пунктов.

В США индекс PMI mfg незначительно вырос с трехлетнего минимума, зафиксированного в сентябре. Однако это изменение слишком незначительно, чтобы говорить о каком-то реальном улучшении ситуацию. Значение американского PMI на уровне 51.3 пункта позволяет охарактеризовать промышленный рост в крупнейшей экономике мира как очень слабый.

Минэкономразвития не отменяет планов по приватизации Роснефти

Накануне министр экономического развития Андрей Белоусов сообщил о том, что вхождение британской ВР в капитал Роснефти не отменяет дальнейшей приватизации госкомпании. По его словам, в настоящее время Роснефть является одной из компаний, степень готовности которой к приватизации является наивысшей. С точки зрения сохранения влияния государства на деятельность Роснефти мы также не видим особых проблем в доведении доли Роснефтегаза в УК ROSN до 50 %+1 акция (по завершению сделки с BP эта величина составит 69.3 %). Однако Роснефти требуется еще завершить огромное количество корпоративных процедур по интеграции ТНК-BP в структуру компании и достижения синергетических эффектов. Как следствие едва ли приватизация ROSN состоится ранее 2014 года.

Событие. Министр экономического развития Андрей Белоусов заявил о том, что его ведомство не отменяет планов по приватизации Роснефти в связи со сделкой по покупке компанией 100 % акций ТНК-BP Int.

Комментарий. Традиционно в преддверии запуска процедур IPO рынок ожидает принятия ряда мер, способствующих повышении стоимости компаний. Однако в случае с российскими ВИНКами возможности менеджмента по управлению собственной капитализацией выглядят достаточно ограниченными вследствие целого ряда факторов (зависимость доходов от цен на нефть, высокая налоговая нагрузка, длительный жизненный цикл проектов, высокая отраслевая инертность и т.п.). Как бы то ни было, увеличение free-float Роснефти и рост количества частных акционеров, безусловно, повысит инвестиционную привлекательность бумаг компании (в т.ч. за счет увеличения доли ROSN в ключевых индексах).

С точки зрения сохранения влияния государства на деятельность Роснефти мы также не видим особых проблем в доведении доли Роснефтегаза в УК ROSN до 50 % + 1 акция (по завершению сделки с BP эта величина составит 69.3 %). Однако Роснефти требуется еще завершить огромное количество корпоративных процедур по интеграции ТНК-BP в структуру компании и достижения синергетических эффектов. В частности, CEO Роснефти Игорь Сечин оценивает их в $ 3-5 млрд., однако пока остается не совсем понятным за счет каких факторов может быть получена столь значимая выгода (оптимизация использования инфраструктуры по Нижневартовскому и Нефтеюганскому районам ХМАО едва ли способна привести к такому эффекту). Как следствие мы полагаем, что приватизация ROSN может состояться не ранее 2014 года.

Интер РАО объявило принудительный выкуп акций Петербургской СК

Выставление оферты является завершением консолидации. Сумма сделки, по нашим оценкам, окажется менее 0.5 млрд. руб. и не является значительной для ИнтерРАО. Мы полагаем, что более существенное воздействие на компанию могут оказать планы по расширению участия в сбытовом бизнесе, путем приобретения новых и увеличения долей в существующих компаниях.

Событие. Интер РАО Капитал направила требование о выкупе акций Петербургской сбытовой компании по цене 15 руб. за одну обыкновенную и 8.58 руб. за одну привилегированную акцию.

Комментарий. В июле 2012 г. ИнтерРАО направила добровольное предложение акционерам о выкупе принадлежащих им акций. В результате оферты доля ИнтерРАО в ПСК увеличилась до 96.5%, что дает право выкупа оставшейся части. Таким образом, выставление оферты является завершением консолидации. Сумма сделки, по нашим оценкам, окажется менее 0.5 млрд. руб. и не является значительной для ИнтерРАО.

Мы полагаем, что более существенное воздействие на компанию могут оказать планы по расширению участия в сбытовом бизнесе. В начале октября руководитель блока стратегии и инвестиций ИнтерРАО Ильнар Мирсияпов сообщил, что компания заинтересована в увеличении доли в Мосэнергосбыте и Томской сбытовой компании. Рыночная стоимость не принадлежащих ИнтерРАО долей в указанных компаниях можно оценить в 5-8 млрд. руб. Также рассматривается вариант приобретения новых сбытовых компаний.

НЛМК опубликовал неплохие финансовые результаты по РСБУ

НЛМК вчера опубликовал основные результаты своих ключевых предприятий по РСБУ за 3-й квартал 2012 г. Мы оцениваем представленные цифры как неплохие и считаем, что компании в целом удастся уложиться в озвученный в августе прогноз рентабельности по EBITDA за квартал в 16-18%.

Событие. НЛМК опубликовал финансовые результаты основных российских предприятий по РСБУ за 3-й квартал 2012 г. Операционная прибыль ключевых пяти предприятий упала по сравнению с предыдущим кварталом на 17% на фоне падения результатов добывающего и коксохимического бизнеса при небольшом улучшении финансовых показателей металлургических активов.

Комментарий. Результаты НЛМК отражают опережающее снижение цен на сырье в 3-ем квартале, повлиявшее на интегрированную «наполовину» компанию скорее негативно, и сокращение продаж электротехнической стали, сказавшееся на результатах ВИЗ-Стали.

По итогам 2-ого квартала НЛМК зафиксировал по МСФО EBITDA в размере $596 млн. при рентабельности по этому показателю в 18.3%. Озвученный в августе прогноз от компании на 3-й квартал предполагал снижение выручки на 5-10% и рентабельности – до 16-18% (что транслируется в значения EBITDA в диапазоне $469-557 млн.). Исходя из опубликованных данных по РСБУ, мы считаем, что компания, вероятно, уложится в прогнозный диапазон по EBITDA, продемонстрировав результат ближе к его нижней границе.

Банк Возрождение: стагнация кредитного портфеля, но стабильная чистая процентная маржа

Вчера Банк Возрождение опубликовал отчетность по РСБУ за 9 месяцев 2012 года. Мы отмечаем снижение кредитного портфеля несмотря на рост розничного кредитования, что, в то же время, позволило поддержать чистую процентную маржу.

Событие. Вчера Банк Возрождение опубликовал отчетность по РСБУ за 9 месяцев 2012 года.

Комментарий. Кредитный портфель до резервов в 3-ем кв. снизился на 0.5%, что явилось результатом двух противоположных тенденций: снижения корпоративного портфеля на 1.5% и роста розничного на 4.1%. неизменным по сравнению с концом 2-го кв., составив 216 млрд. руб. Рост доли розничного кредитного портфеля, которая превысила 19% к концу квартала, позволил Возрождению сохранить чистую процентную маржу на уровне 4.9%.

Отсутствие существенных изменений в статьях отчета о прибылях и убытках позволило банку сохранить чистую прибыль в 3-ем кв. на уровне 0.7 млрд. руб. В то же время, Возрождению будет все сложнее поддерживать чистую процентную маржу, а следовательно и чистую прибыль в связи со снижением процентного спреда между ставками по кредитам и депозитам, которое продемонстрировала сентябрьская статистика Банка России.

Повышение ставок по депозитам также явилось причиной того, что объем средств клиентов остался практически неизменным, ограничивая, таким образом, рост кредитного портфеля. Мы нейтрально оцениваем отчетность Возрождения по РСБУ за 3-ий кв., но ожидаем ухудшения показателей в 4-ом кв. за счет снижения чистой процентной маржи.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба