Биржи в США и ЕС выросли на фоне сильных данных с рынка труда от ADP. Отечественные индикаторы не показали сильного роста из-за продолжающегося падения акций Газпрома, к ним вчера присоединился и НОВАТЭК. В тоже время бумаги Роснефти подскочили существенно, после публикации результатов за 3 кв. 2012 года, а также выхода новостей о контракте с ИтерРАО.

В четверг ключевые биржевые индикаторы демонстрировали хороший рост. Статистика из США послужила поводом для позитивных настроений.

Данные с рынка труда от ADP существенно превзошли прогнозы аналитиков. Число вновь созданных рабочих мест в частном секторе увеличились с 114 тыс. в сентябре (данные пересмотрены с 162 тыс.) до 158 тыс. в октябре. Эксперты прогнозировали подъем до 131 тыс. Недельное число заявок по безработице также оказалось лучше ожиданий, они снизились с 372 тыс. (пересмотрено с 369 тыс.) до 363 тыс. (прогнозировалось снижение до 370 тыс.). Продавал инвесторов и индекс ISM Manf., который подскочил с 51.5 до 51.7 пунктов (ожидалось значение в 51.0 п.). Весь этот набор положительных макроиндикаторов послужил поводом для активных покупок акций в США и Европе.

Отечественные индексы смотрелись более скромно. Продолжение падения акций Газпрома (-0.42%) сдерживало рост отечественных индикаторов. К своему коллеге по цеху присоединился вчера и НОВАТЭК (-7.68%), упавший после выхода новостей о потере контракта на поставку газа для ИнтерРАО. В тоже время бумаги Роснефти вчера вышли в лидеры роста, именно этой компании достанется контракт с энергетиком, дополнительным импульсом для покупок стал и хороший отчет нефтяника за 3 кв. 2012 года (см. комментарий на стр. 4 и flash note «Отчетность Роснефти по МСФО за 3 кв. 2012 г: отличные результаты»).

Сегодня утром биржи АТР растут. Цены на нефть снижаются, фьючерсы на индексы США не показывают выраженной динамики. Инвесторы, скорее всего, возьмут паузу в пятницу до выхода официальной статистики с рынка труда Штатов. Важными индикаторами, которые будут опубликованы сегодня, станут индексы PMI по странам ЕС, но они скорее всего подтвердят негативные тренды, которые были отображены в предварительных данных.

Роснефть заменит НОВАТЭК при поставках газа для Интер РАО

Накануне состоялось официальное объявление о заключении договора между Роснефтью и Интер РАО о поставках газа в объеме 875 млрд. куб м в период с 2016 по 2040 гг. на условиях take or pay. Цена вопроса, по нашим оценкам, может составить $ 100-130 млрд. за весь период действия двадцатипятилетнего контракта, и по сути речь идет о появлении на российском рынке нового крупного игрока (Роснефти), который уверенно займет третью строчку после Газпрома и НОВАТЭКа. В условиях растущей конкурентной борьбы на внутреннем рынке, о который мы говорили в начале года (см. наш обзор «Газпром и НОВАТЭК: предстоят нелегкие времена» от 17.01.2012 г) новости о достижении договоренностей между Роснефтью и Интер РАО увеличивают риски НОВАТЭКа. Впрочем вчерашняя динамика котировок NVTK (- 8.7 %) кажется нам излишне эмоциональной, и мы полагаем, что до 2016 г компания сможет возместить выпадающие потери

Событие. Вчера было объявлено о подписании договора между Роснефтью и Интер РАО на поставку 875 млрд. куб м на период с 2016 по 2040 гг. Условия сотрудничества не раскрываются.

Комментарий. В настоящее время основным поставщиком газа для Интер РАО является НОВАТЭК с ежегодным объемом продаж около 15 млрд. куб м (порядка 25 % от добычи). По всей видимости, основные фактор, который лежит в основе решения Интер РАО заключить долгосрочной договор с Роснефтью – это цена. На фоне растущей конкуренции на внутреннем рынке (а помимо Газпрома и НОВАТЭКа амбициозные планы по развитию газового бизнеса имеют еще ЛУКОЙЛ и Газпром нефть) и сохраняющейся высокой рентабельности по EBITDA в секторе (порядка 40-45 %) компании готовы идти на ценовые уступки по сравнению с ожидаемой динамикой тарифов ФСТ. В подавляющем большинстве случаев это все равно выгоднее, чем продавать газ Газпрому "на скважине", и борьба за конечных потребителей среди независимых будет усиливаться. Исходя из текущего портфеля газовых активов Роснефти (газовое СП с Итерой, Роспан, Харампурское месторождение, попутный нефтяной газ) объемы поставок для Интер РАО могут быть обеспечены в полной мере.

В условиях растущей конкурентной борьбы на внутреннем рынке, о который мы говорили в начале года (см. наш обзор «Газпром и НОВАТЭК: предстоят нелегкие времена» от 17.01.2012 г) новости о достижении договоренностей между Роснефтью и Интер РАО увеличивают риски НОВАТЭКа, впрочем вчерашняя динамика котировок NVTK кажется нам излишне эмоциональной, и мы полагаем, что до 2016 г компания сможет возместить выпадающие потери. Что касается вчерашнего роста бумаг ROSN, то на них оказало влияние совокупное влияние факторов (помимо заключения договора с Интер РАО это отличная отчетность за 3 кв. 2012 г. , более подробно см. наш вчерашний flashnote, а также продолжающееся переосмысление сделки по покупке ТНК-BP). По нашим оценкам, договор с Интер РАО может увеличить годовой показатель EBITDA Роснефти на период после 2016 г примерно на $ 2 млрд. (+ 6 % к прогнозной).

Акрон привлек партнеров и финансирование для разработки калийного проекта

Акрон вчера сообщил о привлечении 12.8 млрд. рублей ($412 млн.) от ВЭБа, Евразийского банка развития (ЕАБР) и Райффайзенбанка в акционерный капитал Верхнекамской калийной компании (ВКК), которая планирует за $2 млрд. к 2018 г. построить предприятие мощностью 2 млн. тонн хлористого калия в год в Пермском Крае, а также о согласовании условий финансирования проекта на $1.1 млрд. от ВЭБа. Мы считаем привлечение финансирования на проект позитивным событием для Акрона, оценивая NPV проекта в $700-750 млн. (без учета стоимости лицензии).

Событие. Акрон сообщил о привлечении 12.8 млрд. рублей ($412 млн.) от ВЭБа, Райффайзенбанка и Евразийского банка развития (ЕАБР) в акционерный капитал Верхнекамской калийной компании (ВКК), которая обладает лицензией на разработку калийного месторождения в Пермском Крае (приобретенной в 2008 г. за $718 млн). Предполагается, что ВЭБ получит в проекте 20%-1 акций, ЕАБР – 9.1%, Райффайзенбанк – 8.95%, Группа Акрон останется собственником 61.95% и вложит в допэмиссию ВКК еще 3.4 млрд. ($110 млн.)

Проект, ориентировочной стоимостью $2 млрд. предполагает создание к 2018 г. предприятия мощностью 2 млн. тонн хлористого калия в год, в т.ч. завершение первой очереди в 1 млн. тонн в год уже в 2016 г. Строительство планируется начать в текущем квартале на привлеченные средства акционеров, в 2014 г. согласовано привлечение кредитной линии от ВЭБа на $1.1 млрд.

Комментарий. Мы полагаем, что, несмотря на продажу 38.05% акций ВКК, основной риск реализации данного проекта все равно останется на Акроне, в то время как инвестиции его партнеров будут защищены системой опционов, детали которых, впрочем, не разглашаются. Тем не менее, мы считаем данную сделку очень позитивным событием для Акрона по трем причинам:

Во-первых, предоставление кредиторам возможности заработать на возможном росте стоимости проекта обеспечивает ВКК дешевое финансирование, критически важное при реализации калийных проектов, требующих значительных временных затрат и капиталовложений. Мы оцениваем NPV проекта в $700-750 млн. при ставке дисконтирования в 14% (соответствующей WACC Акрона), капиталовложениях в $2 млрд. и получении первой продукции в 2018 г. (на два года позже заявленного срока).

Во-вторых, определенность с финансированием более 75% затрат самого дорогого проекта компании позволит Акрону более рационально распределять свои денежные потоки в ближайшие годы. Кроме того, появляется больше стимулов для реализации принадлежащей компании миноритарной доли в Уралкалии, текущая рыночная стоимость которой превышает $0.5 млрд. (после выплаты налогов) и распределения этих средств среди акционеров.

В-третьих, в рамках сделки принадлежащая Акрону ВКК оценена примерно в $560 млн. (или в $1.1 млрд. с учетом привлечения $520 млн. денежных средств), что составляет около 20% текущей стоимости бизнеса (EV) всего Акрона, в то время как рынок этот актив, на наш взгляд, на данном этапе практически не учитывает.

BТБ разместил второй транш «вечных» евробондов на $1.25 млрд.

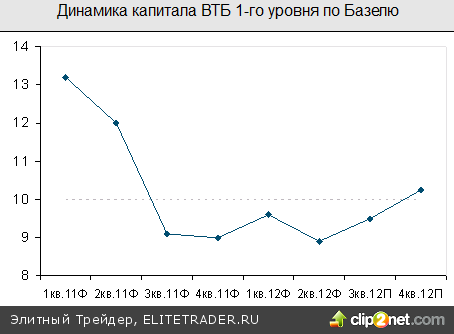

Как сообщает «Интерфакс», ВТБ доразместил «вечные» евробонды на $1.25 млрд. Это позволит ВТБ увеличить капитал 1-го уровня по Базелю, который должен превысить минимальный порог целевого диапазона в 10%.

Событие. Как сообщает «Интерфакс», ВТБ разместил второй транш «вечных» евробондов на $1.25 млрд. Размещение прошло по цене 100.5% от номинала, что соответствует доходности в 9.42% годовых. Общий объем размещения «вечных» евробондов с учетом обоих траншей составил $2.25 млрд.

Комментарий. Мы позитивно оцениваем это размещение. Оно позволит ВТБ увеличить капитал 1-го уровня по Базелю, который должен превысить минимальный порог целевого диапазона в 10%. Рост капитала, в свою очередь, поддержит рост активов банка по меньшей мере до весны 2013 г., когда возможно проведение дополнительной эмиссии акций ВТБ.

В четверг ключевые биржевые индикаторы демонстрировали хороший рост. Статистика из США послужила поводом для позитивных настроений.

Данные с рынка труда от ADP существенно превзошли прогнозы аналитиков. Число вновь созданных рабочих мест в частном секторе увеличились с 114 тыс. в сентябре (данные пересмотрены с 162 тыс.) до 158 тыс. в октябре. Эксперты прогнозировали подъем до 131 тыс. Недельное число заявок по безработице также оказалось лучше ожиданий, они снизились с 372 тыс. (пересмотрено с 369 тыс.) до 363 тыс. (прогнозировалось снижение до 370 тыс.). Продавал инвесторов и индекс ISM Manf., который подскочил с 51.5 до 51.7 пунктов (ожидалось значение в 51.0 п.). Весь этот набор положительных макроиндикаторов послужил поводом для активных покупок акций в США и Европе.

Отечественные индексы смотрелись более скромно. Продолжение падения акций Газпрома (-0.42%) сдерживало рост отечественных индикаторов. К своему коллеге по цеху присоединился вчера и НОВАТЭК (-7.68%), упавший после выхода новостей о потере контракта на поставку газа для ИнтерРАО. В тоже время бумаги Роснефти вчера вышли в лидеры роста, именно этой компании достанется контракт с энергетиком, дополнительным импульсом для покупок стал и хороший отчет нефтяника за 3 кв. 2012 года (см. комментарий на стр. 4 и flash note «Отчетность Роснефти по МСФО за 3 кв. 2012 г: отличные результаты»).

Сегодня утром биржи АТР растут. Цены на нефть снижаются, фьючерсы на индексы США не показывают выраженной динамики. Инвесторы, скорее всего, возьмут паузу в пятницу до выхода официальной статистики с рынка труда Штатов. Важными индикаторами, которые будут опубликованы сегодня, станут индексы PMI по странам ЕС, но они скорее всего подтвердят негативные тренды, которые были отображены в предварительных данных.

Роснефть заменит НОВАТЭК при поставках газа для Интер РАО

Накануне состоялось официальное объявление о заключении договора между Роснефтью и Интер РАО о поставках газа в объеме 875 млрд. куб м в период с 2016 по 2040 гг. на условиях take or pay. Цена вопроса, по нашим оценкам, может составить $ 100-130 млрд. за весь период действия двадцатипятилетнего контракта, и по сути речь идет о появлении на российском рынке нового крупного игрока (Роснефти), который уверенно займет третью строчку после Газпрома и НОВАТЭКа. В условиях растущей конкурентной борьбы на внутреннем рынке, о который мы говорили в начале года (см. наш обзор «Газпром и НОВАТЭК: предстоят нелегкие времена» от 17.01.2012 г) новости о достижении договоренностей между Роснефтью и Интер РАО увеличивают риски НОВАТЭКа. Впрочем вчерашняя динамика котировок NVTK (- 8.7 %) кажется нам излишне эмоциональной, и мы полагаем, что до 2016 г компания сможет возместить выпадающие потери

Событие. Вчера было объявлено о подписании договора между Роснефтью и Интер РАО на поставку 875 млрд. куб м на период с 2016 по 2040 гг. Условия сотрудничества не раскрываются.

Комментарий. В настоящее время основным поставщиком газа для Интер РАО является НОВАТЭК с ежегодным объемом продаж около 15 млрд. куб м (порядка 25 % от добычи). По всей видимости, основные фактор, который лежит в основе решения Интер РАО заключить долгосрочной договор с Роснефтью – это цена. На фоне растущей конкуренции на внутреннем рынке (а помимо Газпрома и НОВАТЭКа амбициозные планы по развитию газового бизнеса имеют еще ЛУКОЙЛ и Газпром нефть) и сохраняющейся высокой рентабельности по EBITDA в секторе (порядка 40-45 %) компании готовы идти на ценовые уступки по сравнению с ожидаемой динамикой тарифов ФСТ. В подавляющем большинстве случаев это все равно выгоднее, чем продавать газ Газпрому "на скважине", и борьба за конечных потребителей среди независимых будет усиливаться. Исходя из текущего портфеля газовых активов Роснефти (газовое СП с Итерой, Роспан, Харампурское месторождение, попутный нефтяной газ) объемы поставок для Интер РАО могут быть обеспечены в полной мере.

В условиях растущей конкурентной борьбы на внутреннем рынке, о который мы говорили в начале года (см. наш обзор «Газпром и НОВАТЭК: предстоят нелегкие времена» от 17.01.2012 г) новости о достижении договоренностей между Роснефтью и Интер РАО увеличивают риски НОВАТЭКа, впрочем вчерашняя динамика котировок NVTK кажется нам излишне эмоциональной, и мы полагаем, что до 2016 г компания сможет возместить выпадающие потери. Что касается вчерашнего роста бумаг ROSN, то на них оказало влияние совокупное влияние факторов (помимо заключения договора с Интер РАО это отличная отчетность за 3 кв. 2012 г. , более подробно см. наш вчерашний flashnote, а также продолжающееся переосмысление сделки по покупке ТНК-BP). По нашим оценкам, договор с Интер РАО может увеличить годовой показатель EBITDA Роснефти на период после 2016 г примерно на $ 2 млрд. (+ 6 % к прогнозной).

Акрон привлек партнеров и финансирование для разработки калийного проекта

Акрон вчера сообщил о привлечении 12.8 млрд. рублей ($412 млн.) от ВЭБа, Евразийского банка развития (ЕАБР) и Райффайзенбанка в акционерный капитал Верхнекамской калийной компании (ВКК), которая планирует за $2 млрд. к 2018 г. построить предприятие мощностью 2 млн. тонн хлористого калия в год в Пермском Крае, а также о согласовании условий финансирования проекта на $1.1 млрд. от ВЭБа. Мы считаем привлечение финансирования на проект позитивным событием для Акрона, оценивая NPV проекта в $700-750 млн. (без учета стоимости лицензии).

Событие. Акрон сообщил о привлечении 12.8 млрд. рублей ($412 млн.) от ВЭБа, Райффайзенбанка и Евразийского банка развития (ЕАБР) в акционерный капитал Верхнекамской калийной компании (ВКК), которая обладает лицензией на разработку калийного месторождения в Пермском Крае (приобретенной в 2008 г. за $718 млн). Предполагается, что ВЭБ получит в проекте 20%-1 акций, ЕАБР – 9.1%, Райффайзенбанк – 8.95%, Группа Акрон останется собственником 61.95% и вложит в допэмиссию ВКК еще 3.4 млрд. ($110 млн.)

Проект, ориентировочной стоимостью $2 млрд. предполагает создание к 2018 г. предприятия мощностью 2 млн. тонн хлористого калия в год, в т.ч. завершение первой очереди в 1 млн. тонн в год уже в 2016 г. Строительство планируется начать в текущем квартале на привлеченные средства акционеров, в 2014 г. согласовано привлечение кредитной линии от ВЭБа на $1.1 млрд.

Комментарий. Мы полагаем, что, несмотря на продажу 38.05% акций ВКК, основной риск реализации данного проекта все равно останется на Акроне, в то время как инвестиции его партнеров будут защищены системой опционов, детали которых, впрочем, не разглашаются. Тем не менее, мы считаем данную сделку очень позитивным событием для Акрона по трем причинам:

Во-первых, предоставление кредиторам возможности заработать на возможном росте стоимости проекта обеспечивает ВКК дешевое финансирование, критически важное при реализации калийных проектов, требующих значительных временных затрат и капиталовложений. Мы оцениваем NPV проекта в $700-750 млн. при ставке дисконтирования в 14% (соответствующей WACC Акрона), капиталовложениях в $2 млрд. и получении первой продукции в 2018 г. (на два года позже заявленного срока).

Во-вторых, определенность с финансированием более 75% затрат самого дорогого проекта компании позволит Акрону более рационально распределять свои денежные потоки в ближайшие годы. Кроме того, появляется больше стимулов для реализации принадлежащей компании миноритарной доли в Уралкалии, текущая рыночная стоимость которой превышает $0.5 млрд. (после выплаты налогов) и распределения этих средств среди акционеров.

В-третьих, в рамках сделки принадлежащая Акрону ВКК оценена примерно в $560 млн. (или в $1.1 млрд. с учетом привлечения $520 млн. денежных средств), что составляет около 20% текущей стоимости бизнеса (EV) всего Акрона, в то время как рынок этот актив, на наш взгляд, на данном этапе практически не учитывает.

BТБ разместил второй транш «вечных» евробондов на $1.25 млрд.

Как сообщает «Интерфакс», ВТБ доразместил «вечные» евробонды на $1.25 млрд. Это позволит ВТБ увеличить капитал 1-го уровня по Базелю, который должен превысить минимальный порог целевого диапазона в 10%.

Событие. Как сообщает «Интерфакс», ВТБ разместил второй транш «вечных» евробондов на $1.25 млрд. Размещение прошло по цене 100.5% от номинала, что соответствует доходности в 9.42% годовых. Общий объем размещения «вечных» евробондов с учетом обоих траншей составил $2.25 млрд.

Комментарий. Мы позитивно оцениваем это размещение. Оно позволит ВТБ увеличить капитал 1-го уровня по Базелю, который должен превысить минимальный порог целевого диапазона в 10%. Рост капитала, в свою очередь, поддержит рост активов банка по меньшей мере до весны 2013 г., когда возможно проведение дополнительной эмиссии акций ВТБ.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба