14 ноября 2012 Архив

По информации от ZeroHedge, в пятницу Обама начнет переговоры с лидерами Конгресса насчет возможности поднятия налоговых ставок до уровня, чтобы совокупная дополнительная налоговая выручка составила примерно $1.6 трлн за период ближайших 10 лет

По сути, увеличение налогов (преимущественно для богатых слоев населения) – тот инструмент, который Обама в виду своей политической позиции должен использовать активней всех других инструментов. Однако цифра в $1.6 трлн – это вдвое больше того, что обсуждалось с партией Республиканцев (в свое время речь шла о $800млрд). Иными словами, это намного больше того, на что готовы пойти Республиканцы. По мнению экспертов, даже если Республиканцы согласятся на рост налоговых ставок для богатых, взамен они потребуют внесение изменений в законодательство, чтобы, так или иначе, компенсировать убытки, которые понесет элита.

В сухом остатке – аналитики ZeroHedge сходятся во мнении, что в оставшиеся дни ноября точно не будет принято никакого решения. Переговорный процесс между Обамой и Республиканцами обещает быть долгим, нудным, вялотекущим. В общем и целом, ситуация будет напоминать август прошлого года или октябрь 2008 года: Конгресс будет думать, а рынок будет нервничать в ожидании решения «верхушки», совершая резкие движения. Ну, а если дело дойдет до момента неминуемого рыночного коллапса – Федрезерв США и всегда готовый Бен Бернанке будут рады поддержать «испуганных» очередной порцией свеженапечатанной долларовой ликвидности. Правда, есть мнения, что на этот раз рынок может упасть сильно ниже -20%, и ФРС окажется не в силах его поддержать…

Bank of America: неожиданный «взрыв» оптимизма вокруг Китая

Bank of America выпустил любопытный отчет касательно перспектив инвестирования в разные регионы мира на перспективу будущего года. Ниже перечислены отдельные пункты данного отчета

BoFa настроен более оптимистично в отношении глобального роста Китая: ожидания по темпам роста ВВП среди рыночных игроков существенно улучшились. Улучшились также ожидания по инфляции и корпоративным прибылям.

Ожидания по росту китайской экономики находятся на трехлетнем максимуме!

BoFa настроен довольно пессимистично относительно Европы. В ноябре ожидания по росту региона ЕС на 2013 год были понижены до 9% против 10%.

BoFa все еще ненавидит Японию.

Ожидается, что хедж-фонды будут активно вкладывать в акции (до 40% доли в портфеле) – максимум с 2007 года.

Больше 70% инвесторов все еще верят в то, что цена «фискального обрыва» не заложена в стоимость торгуемых на рынке акций. По оценкам BoFa – это «побочный риск» (tail risk) №1.

Безусловно, один из самых любопытных пунктов отчета – оптимизм вокруг Китая.

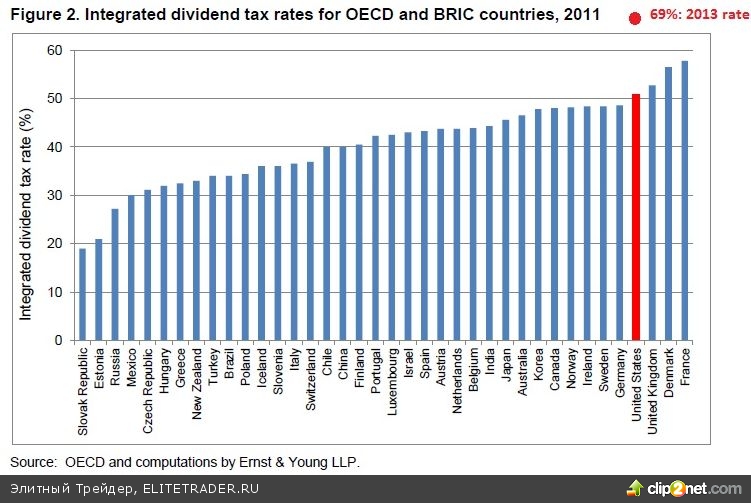

США и налоговые ставки: глобальный взгляд на вещи

Америка – страна с наивысшими процентными ставками, если рассматривать налоги федеральные и муниципальные, а также налоги корпоративные и инвестиционные. В 2013 году ставки повысятся еще больше

Текущая ставка совокупного налога на дивиденды вырастет с 50.8% до 68.6% уже в следующем году – ставка существенно выше, чем в других странах-членах ОЭСР и БРИК. Ставка на корпоративные налоги увеличится в США до 56.7% с текущих 50.8% - №2 по величине среди стран ОЭСР и БРИК.

Многие прогрессивные страны избавляют свои национальные корпорации от уплаты двойного налога на корпоративные прибыли, так как слишком высокое налоговое бремя – анти-мотивация для капитальных вложений; злоупотребление долговым финансированием, которое исторически дестабилизирует компании в период экономических кризисов; анти-стимул для выплаты дивидендов, что, в свою очередь, является мощным анти-стимулом для инвесторов инвестировать в корпоративные бумаги.

По сути, увеличение налогов (преимущественно для богатых слоев населения) – тот инструмент, который Обама в виду своей политической позиции должен использовать активней всех других инструментов. Однако цифра в $1.6 трлн – это вдвое больше того, что обсуждалось с партией Республиканцев (в свое время речь шла о $800млрд). Иными словами, это намного больше того, на что готовы пойти Республиканцы. По мнению экспертов, даже если Республиканцы согласятся на рост налоговых ставок для богатых, взамен они потребуют внесение изменений в законодательство, чтобы, так или иначе, компенсировать убытки, которые понесет элита.

В сухом остатке – аналитики ZeroHedge сходятся во мнении, что в оставшиеся дни ноября точно не будет принято никакого решения. Переговорный процесс между Обамой и Республиканцами обещает быть долгим, нудным, вялотекущим. В общем и целом, ситуация будет напоминать август прошлого года или октябрь 2008 года: Конгресс будет думать, а рынок будет нервничать в ожидании решения «верхушки», совершая резкие движения. Ну, а если дело дойдет до момента неминуемого рыночного коллапса – Федрезерв США и всегда готовый Бен Бернанке будут рады поддержать «испуганных» очередной порцией свеженапечатанной долларовой ликвидности. Правда, есть мнения, что на этот раз рынок может упасть сильно ниже -20%, и ФРС окажется не в силах его поддержать…

Bank of America: неожиданный «взрыв» оптимизма вокруг Китая

Bank of America выпустил любопытный отчет касательно перспектив инвестирования в разные регионы мира на перспективу будущего года. Ниже перечислены отдельные пункты данного отчета

BoFa настроен более оптимистично в отношении глобального роста Китая: ожидания по темпам роста ВВП среди рыночных игроков существенно улучшились. Улучшились также ожидания по инфляции и корпоративным прибылям.

Ожидания по росту китайской экономики находятся на трехлетнем максимуме!

BoFa настроен довольно пессимистично относительно Европы. В ноябре ожидания по росту региона ЕС на 2013 год были понижены до 9% против 10%.

BoFa все еще ненавидит Японию.

Ожидается, что хедж-фонды будут активно вкладывать в акции (до 40% доли в портфеле) – максимум с 2007 года.

Больше 70% инвесторов все еще верят в то, что цена «фискального обрыва» не заложена в стоимость торгуемых на рынке акций. По оценкам BoFa – это «побочный риск» (tail risk) №1.

Безусловно, один из самых любопытных пунктов отчета – оптимизм вокруг Китая.

США и налоговые ставки: глобальный взгляд на вещи

Америка – страна с наивысшими процентными ставками, если рассматривать налоги федеральные и муниципальные, а также налоги корпоративные и инвестиционные. В 2013 году ставки повысятся еще больше

Текущая ставка совокупного налога на дивиденды вырастет с 50.8% до 68.6% уже в следующем году – ставка существенно выше, чем в других странах-членах ОЭСР и БРИК. Ставка на корпоративные налоги увеличится в США до 56.7% с текущих 50.8% - №2 по величине среди стран ОЭСР и БРИК.

Многие прогрессивные страны избавляют свои национальные корпорации от уплаты двойного налога на корпоративные прибыли, так как слишком высокое налоговое бремя – анти-мотивация для капитальных вложений; злоупотребление долговым финансированием, которое исторически дестабилизирует компании в период экономических кризисов; анти-стимул для выплаты дивидендов, что, в свою очередь, является мощным анти-стимулом для инвесторов инвестировать в корпоративные бумаги.

/Компиляция. 14 ноября. Элитный Трейдер, ELITETRADER.RU/

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба