Неопределенность относительно fiscal cliff продолжает оказывать негативный эффект на настроения инвесторов. Вчера они ухудшились слабой статистикой по розничным продажам в США, а также расшифровками FOMC. Сегодня утром биржи АТР не определились с направлением, аналогичных тенденций можно ждать и на открытии в России. Возможно, более выраженный тренд появится после публикации данных по ВВП стран ЕС.

В среду индексы акций продолжили падения на фоне опасений относительно возможных проблем при решении вопроса «бюджетного обрыва» в США. Не способствовала покупкам американская статистика, а также расшифровка «минуток» FOMC.

Инвесторы по-прежнему не видят ясности в вопросе fiscal cliff и не готовы на этом фоне покупать рисковые активы. Дополнительным негативом послужила статистика по розничным продажам в США, которые в октябре упали на 0.3%, ожидалось сокращение на 0.2%. Мало позитива принесла и расшифровка «минуток» FOMC. Часть членов комитета против дополнительного выкупа активов после завершения в конце 2012 года операции twist.

Российские индексы проявили большую устойчивость, чем зарубежные коллеги. Рост бумаг Сбербанка, Роснефти и ЛУКОЙЛа удержал биржевые индикаторы от просадки. В целом же во втором эшелоне наблюдалось бегство от рисковых активов, что выразилось в падении акций энергетического и металлургического сектора. Подъем наблюдался в локальных бумагах МТС (+1.82%) и АДР Вымпелкома (+2.24%) на фоне позитивных результатов за 3 кв. 2012 года.

Сегодня утром биржи АТР двигаются разнонаправлено. Хороший рост демонстрирует японский NIKKEI, растущий на фоне выборов в стране.

В целом ситуацию на утром можно оценить как нейтральную, мы ожидаем умеренно-негативного открытия торгов в России.

Важной статистикой дня станет публикация данных по ВВП за 3 кв. 2012 года ЕС и ряда ключевых стран региона (Франции, Германии, Италии). Вечером будет опубликована традиционная статистика с рынка труда США, а также выйдут данные по инфляции в стране.

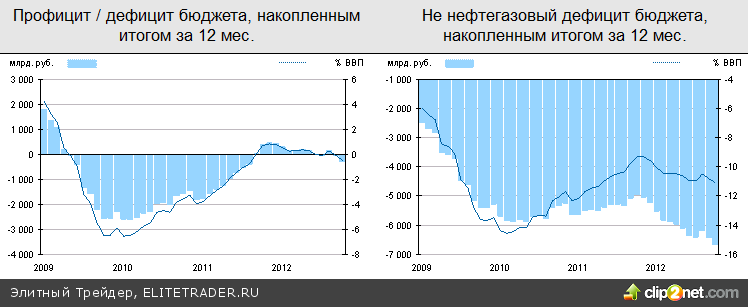

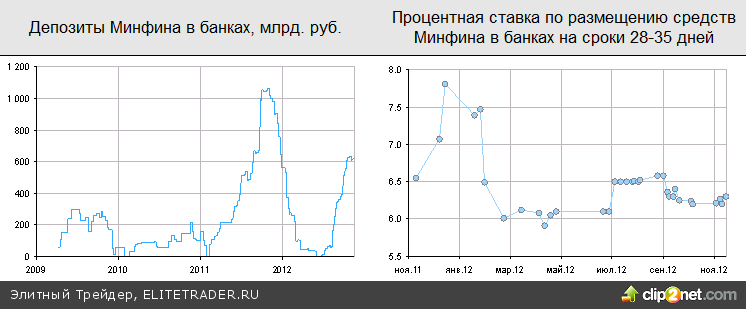

Всплеск бюджетных расходов улучшит ситуацию с ликвидностью к концу года

В октябре бюджет был исполнен с профицитом в размере 46 млрд. рублей (0.8 % ВВП). В ноябре-декабре Минфину предстоит потратить 3 174 млрд. рублей, из которых более 2 трлн. придется на декабрь. Всплеск бюджетных расходов в конце года должен заметно улучшить ситуацию с ликвидностью в банковской системе, т.к. у Минфина не будет острой необходимости полностью изымать средства с депозитов в банках (сейчас там аккумулировано 631 млрд. рублей). Значительная часть этих средств может остаться в банках до февраля 2013 г.

Событие. Минфин опубликовал предварительную оценку исполнения федерального бюджета в октябре. По итогам месяца бюджет был исполнен с профицитом в размере 46 млрд. рублей (0.8 % ВВП). По итогам десяти месяцев профицит составил 717 млрд. рублей (1.4 % ВВП).

Комментарий. Правительство под конец года начало наращивать расходы, что было вполне предсказуемо. За ноябрь-декабрь остается потратить ещё 3 174 млрд. рублей (с учетом принятых поправок), так что объем декабрьских выплат наверняка превысит 2 трлн. Таким образом, традиционный всплеск бюджетных расходов в конце года неизбежен. Это должно улучшить ситуацию с ликвидностью в банковской системе, т.к. у Минфина не будет острой необходимости полностью изымать средства с депозитов в банках (сейчас там аккумулировано 631 млрд. рублей).

По нашим оценкам, положительное сальдо операций на рынке внутреннего долга в этом году составит 530 млрд. рублей (369 млрд. по итогам 10 месяцев), а на рынке внешнего долга – 110 млрд. рублей. Таким образом, суммарное сальдо от операций на долговых рынках в этом году принесёт в казну порядка 640 млрд. Фактически, эти деньги и находятся сейчас на депозитах в банках, и изыматься с них они будут лишь в 1-м квартале 2013 г., когда Минфину предстоят достаточно крупные погашения рублевых госбумаг (366 млрд. в январе-марте).

Бюджет в этом году, скорее всего, будет профицитным и, по нашим оценкам, может достичь 0.5 % ВВП (порядка 300 млрд. рублей) при условии перечисления дивидендов Роснефтегаза и средств от продажи Сбербанка.

Газпром и BASF договорились об обмене активами

Накануне Газпром и BASF подписали юридически обязывающее соглашение об обмене активами: российский концерн увеличит долю с 50 до 100 % в действующих СП по торговле газом (Wingas, WIEH, WIEE), получит компанию Astora (принадлежит ряд европейских ПХГ), а также 50% компании Wintershall Noordzee B.V., осуществляющей свою деятельность в сегменте upstream в южной части Северного моря. Wintershall (100 %-ная «дочка» BASF) - 25% плюс одна акция в 4-м и 5-м участках ачимовских отложений Уренгойского месторождения с опционом на увеличение доли до 50%. Новость, которая несколько лет назад могла бы оказать хорошую поддержку бумагам GAZP, в нынешних реалиях едва ли вызовет какой-либо энтузиазм у рынка: слишком уж неопределенным выглядят будущие перспективы европейского рынка газа.

Событие. Газпром и BASF (через Wintershall) договорились об обмене активами: российский концерн увеличит свою долю в сбытовых европейских активах, получит компанию Astora (принадлежит ряд ПХГ), а также 50% компании Wintershall Noordzee B.V (добыча и разведка в южной части Северного моря). Wintershall (100 %-ная «дочка» BASF) - 25% плюс одна акция в 4-м и 5-м участках ачимовских отложений Уренгойского месторождения с возможностью по увеличению доли до 50%.

Комментарий. Увеличение прямого доступа Газпрома к конечным потребителям в Европе является важной задачей в рамках действующей стратегии развития концерна, позволяющее расширить присутствие на всех ступенях вертикальной интеграции. Однако новость, которая несколько лет назад могла бы оказать хорошую поддержку бумагам GAZP, в нынешних реалиях едва ли вызовет какой-либо энтузиазм у рынка на фоне сохраняющихся вызовов европейского рынка газа (прежде всего, экономическая рецессия и профицит предложения). Впрочем, тот факт, что сделка будет проходить в безденежной форме (примерная цена обмена, по нашим оценкам, составляет около $ 1 млрд.) является позитивным для российской компании.

Evraz предложил держателям облигаций отменить ковенанту по чистому левереджу

Evraz вчера официально предложил премию держателям облигаций за отказ от ковенанты по чистому левереджу, ограничивающую соотношение чистый долг/EBITDA величиной в 3.5. Мы считаем, превышение уровня ковенанты на конец 2012 г. возможным, но маловероятным. Более вероятным, нам представляется, что компания решила подстраховаться на будущие периоды, при том, что общие расходы на отмену ковенанты не превысят $2.6 млн.

Событие. Evraz предложил вознаграждение держателям еврооблигаций со сроком погашения в 2015 г. за отмену ковенанты по чистому левереджу, предусматривающей максимальное соотношение чистого долга к EBITDA в размере 3.5. Для держателей, согласившихся на отмену ковенаты до 5 декабря, вознаграждение составит $4.5 на бумагу номиналом $1000. Общие затраты Evraz не превысят $2.6 млн.

Комментарий. На конец 1-ого полугодия 2012 г. соотношение чистый долг/EBITDA у Evraz составляло 2.5, наши ожидания на конец года – 3.2 (в середине октября, при публикации операционной отчетности за 3-й квартал, компания также подтвердила, что не ожидает нарушения ковенант по итогам года).

Мы полагаем, что ковенанта может быть все же нарушена по итогам 2012 г. в случае если, финансовые показатели Evraz за 2-ое полугодие будут заметно хуже ожиданий, оборотный капитал возрастет либо компания в оставшиеся до конца года полтора месяца осуществит новое приобретение. Каждое из этих событий представляется нам достаточно маловероятным, более реалистичное, на наш взгляд, предположение заключается в том, что компания видит удачную возможность подстраховаться перед следующими периодами, тем более что за согласие кредиторов сейчас предлагается заплатить не так уж и дорого.

En+ увеличила долю в UC RUSAL на 0.72%

En+ Group вчера сообщила об увеличении своей доли в UC RUSAL на 0.72% до 48.13% за счет приобретения акций у «участников рынка». Мы считаем увеличение доли En+ позитивным сигналом для инвесторов, однако не стали бы делать далеко идущих выводов по этому поводу

Событие. Основной акционер UC RUSAL – En+ Group вчера сообщила об увеличении доли в компании на 0.72% до 48.13%. Как сообщается, акции были приобретены у участников рынка. Рыночная стоимость такого пакета вчера составляла $63 млн.

Комментарий. С точки зрения операционного контроля над компанией, рост доли En+ Group не имеет большого смысла – компания и так контролирует UC RUSAL по условиям акционерного соглашения. Мы полагаем, что стимулировать увеличение доли могло либо ожидание роста курсовой стоимости акций в ближайшее время, либо желание помешать их дальнейшему снижению (например, в случае продажи своего пакета на рынке одним из крупных инвесторов). Отметим также, что по условиям акционерного соглашения и по правилам Гонконгской биржи, ключевые акционеры UC RUSAL без оферты могут приобретать на рынке не более 2% акций компании в год, что делает дальнейшую масштабную скупку бумаг компании маловероятной.

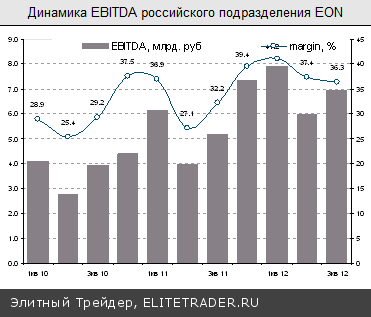

ЭОН Россия: сильные результаты 3-го квартала

E.ON раскрыл основные показатели российского подразделения (включая ЭОН Россия). Результатам 3-го квартала оказались сильными. За 9 мес. 2012 г. EBITDA российского подразделения составила 20.8 млрд. руб. или 74% от нашего годового прогноза. На этом фоне мы подтверждаем нашу рекомендацию «покупать» по акциям ЭОН Россия

Событие. E.ON опубликовал финансовые результаты 9 мес 2012 г, в которых раскрыты основные показатели российского подразделения (включая ЭОН Россия). Выручка в третьем квартале увеличилась на 19% до 6.9 млрд. руб. EBITDA увеличилась на 34.5% до 5.3 млрд. руб.

Комментарий. Результатам 3-го квартала оказались сильными, что, впрочем, было ожидаемо. Поставка мощностей в рамках ДПМ и улучшение конъюнктуры первой ценовой зоны рынка электроэнергии, позволяют поддерживать маржу компании на высоком уровне. Опубликованные цифры пока полностью соответствуют сделанным ранее менеджментом ЭОН Россия прогнозам EBITDA 2012 г и нашим годовым прогнозам. За 9 мес. 2012 г. EBITDA российского подразделения (в основном представленная ЭОН Россия) составила 20.8 млрд. руб. или 74% от нашего годового прогноза.

На этом фоне мы подтверждаем нашу рекомендацию «покупать» по акциям ЭОН Россия.

ИнтерРАО: основные моменты телефонной конференции

Вчера менеджмент ИнтерРАО, в рамках Road show провел конференцию. На конференции были озвучены планы по сокращению издержек, в том числе за счет подписания нового контракта с Роснефтью. Тем не менее, мы полагаем, что в настоящее время ключевыми вопросом по-прежнему остаются оценка Иркутскэнерго и участие Роснефтегаза в капитале компании. Скорее всего данные вопросы будут решены не ранее конца года.

Событие. Вчера ИнтерРАО, в рамках начала Roadshow, провела телефонную конференцию с аналитиками.

Комментарий. К наиболее интересным моментам конференции мы относим:

· После завершения консолидации генерирующих активов. Free float акций ИнтерРАО увеличится до 18%

· Сделка по продаже пакета Иркутскэнерго будет закрыта в течение 2 месяцев. По оценкам менеджмента цена 40% пакета акций будет близка к оценке Иркутскэнеро, проводимой Росимуществом в начале 2011 г.

· Дефицит инвестиционной программы 2012-2013 г. оценивается в 30 млрд. руб. и полностью покрывается средствами, полученными от продажи акций Иркутскэнерго. В настоящее время новые крупные инвестиционные проекты и M&A не планируются.

· В рамках нового контракта с Роснефтью на поставку газа ожидаются более низкие цены (примерно на 10% ниже), чем по контрактам с Газпромом. Кроме того, новое соглашение предусматривает более мягкие условия Take or pay и возможность изменение структуры потребления газа между станциями.

· Компания проводит программу оптимизации издержек. Экономия ожидается за счет оптимизации штата, системы закупок и д.р. В результате применения новых стандартов компания ожидает снижение затрат генерирующего подразделения в 2013г. на уровне 3 млрд. руб.

· Увеличение доли в ОГК-6, ТГК-6, ТГК-7 и ТГК-9 не связано с покупкой акций, а является следствием закрытия сделок по обмену активами на акции ИнтерРАО в начале 2011 г.

Результаты первого полугодия ИнтерРАО оказались весьма слабыми. На этом фоне сокращение инвестиционной активности и оптимизация затрат могли бы позитивно отразится на стоимости акций. Тем не менее, мы полагаем, что в настоящее время ключевыми вопросом по-прежнему остаются оценка Иркутскэнерго и участие Роснефтегаза в капитале компании. Оба вопроса, скорее всего, будут решены не ранее конца года.

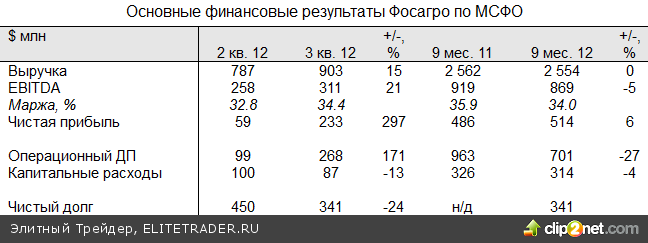

Фосагро опубликовала неплохие финансовые результаты за 3-й квартал по МСФО

Результаты Фосагро за 3-й квартал по МСФО в разрезе EBITDA превзошли наши прогнозы на 3%, компания также показала впечатляющие денежные потоки и чистую прибыль, сохранив в преддверии увеличения доли в Апатите очень сильный баланс. Мы подтверждаем рекомендацию «держать» по акциям компании, отмечая, что более удачный момент для покупки может наступить, если на рынке будут размещены акции одобренной недавно дополнительной эмиссии на 10.8% капитала.

Событие. Фосагро опубликовала финансовые результаты за 3-й квартал 2012 г., по итогам которого:

Выручка компании выросла на 15% кв-к-кв до $903 млн., EBITDA – на 21% до $311 млн., чистая прибыль – почти в 4 раза до $233 млн.

Компания получила около $180 млн., свободного денежного потока, сократив чистый долг на $109 млн. до $341 млн. и выплатив дивиденды за прошлый год.

Комментарий. Результаты Фосагро в целом можно признать достаточно сильными – компания превзошла наш прогноз по EBITDA на 3%, продемонстрировала отличные денежные потоки и сохранила сильный баланс в преддверии консолидации государственного пакета и миноритарных долей в Апатите (даже после этих сделок чистый долг Фосагро едва ли превысит годовую EBITDA компании). Улучшений удалось добится, в основном, за счет роста операционных показателей (по сравнению с не самым удачным 2-м кварталом), ослабления рубля и хорошего контроля над издержками в условиях относительно стабильных долларовых цен на минеральные удобрения.

Недавно совет директоров Фосагро одобрил допэмиссию в размере 10.8% от текущего уставного капитала. Потенциальное размещение этих акций, на наш взгляд, пока создает некий «навес» над рынком, однако, если оно все же произойдет, free float бумаг Фосагро может вырасти более чем вдвое, что расширит потенциальный круг инвесторов и увеличит фундаментальную привлекательность акций компании.

В среду индексы акций продолжили падения на фоне опасений относительно возможных проблем при решении вопроса «бюджетного обрыва» в США. Не способствовала покупкам американская статистика, а также расшифровка «минуток» FOMC.

Инвесторы по-прежнему не видят ясности в вопросе fiscal cliff и не готовы на этом фоне покупать рисковые активы. Дополнительным негативом послужила статистика по розничным продажам в США, которые в октябре упали на 0.3%, ожидалось сокращение на 0.2%. Мало позитива принесла и расшифровка «минуток» FOMC. Часть членов комитета против дополнительного выкупа активов после завершения в конце 2012 года операции twist.

Российские индексы проявили большую устойчивость, чем зарубежные коллеги. Рост бумаг Сбербанка, Роснефти и ЛУКОЙЛа удержал биржевые индикаторы от просадки. В целом же во втором эшелоне наблюдалось бегство от рисковых активов, что выразилось в падении акций энергетического и металлургического сектора. Подъем наблюдался в локальных бумагах МТС (+1.82%) и АДР Вымпелкома (+2.24%) на фоне позитивных результатов за 3 кв. 2012 года.

Сегодня утром биржи АТР двигаются разнонаправлено. Хороший рост демонстрирует японский NIKKEI, растущий на фоне выборов в стране.

В целом ситуацию на утром можно оценить как нейтральную, мы ожидаем умеренно-негативного открытия торгов в России.

Важной статистикой дня станет публикация данных по ВВП за 3 кв. 2012 года ЕС и ряда ключевых стран региона (Франции, Германии, Италии). Вечером будет опубликована традиционная статистика с рынка труда США, а также выйдут данные по инфляции в стране.

Всплеск бюджетных расходов улучшит ситуацию с ликвидностью к концу года

В октябре бюджет был исполнен с профицитом в размере 46 млрд. рублей (0.8 % ВВП). В ноябре-декабре Минфину предстоит потратить 3 174 млрд. рублей, из которых более 2 трлн. придется на декабрь. Всплеск бюджетных расходов в конце года должен заметно улучшить ситуацию с ликвидностью в банковской системе, т.к. у Минфина не будет острой необходимости полностью изымать средства с депозитов в банках (сейчас там аккумулировано 631 млрд. рублей). Значительная часть этих средств может остаться в банках до февраля 2013 г.

Событие. Минфин опубликовал предварительную оценку исполнения федерального бюджета в октябре. По итогам месяца бюджет был исполнен с профицитом в размере 46 млрд. рублей (0.8 % ВВП). По итогам десяти месяцев профицит составил 717 млрд. рублей (1.4 % ВВП).

Комментарий. Правительство под конец года начало наращивать расходы, что было вполне предсказуемо. За ноябрь-декабрь остается потратить ещё 3 174 млрд. рублей (с учетом принятых поправок), так что объем декабрьских выплат наверняка превысит 2 трлн. Таким образом, традиционный всплеск бюджетных расходов в конце года неизбежен. Это должно улучшить ситуацию с ликвидностью в банковской системе, т.к. у Минфина не будет острой необходимости полностью изымать средства с депозитов в банках (сейчас там аккумулировано 631 млрд. рублей).

По нашим оценкам, положительное сальдо операций на рынке внутреннего долга в этом году составит 530 млрд. рублей (369 млрд. по итогам 10 месяцев), а на рынке внешнего долга – 110 млрд. рублей. Таким образом, суммарное сальдо от операций на долговых рынках в этом году принесёт в казну порядка 640 млрд. Фактически, эти деньги и находятся сейчас на депозитах в банках, и изыматься с них они будут лишь в 1-м квартале 2013 г., когда Минфину предстоят достаточно крупные погашения рублевых госбумаг (366 млрд. в январе-марте).

Бюджет в этом году, скорее всего, будет профицитным и, по нашим оценкам, может достичь 0.5 % ВВП (порядка 300 млрд. рублей) при условии перечисления дивидендов Роснефтегаза и средств от продажи Сбербанка.

Газпром и BASF договорились об обмене активами

Накануне Газпром и BASF подписали юридически обязывающее соглашение об обмене активами: российский концерн увеличит долю с 50 до 100 % в действующих СП по торговле газом (Wingas, WIEH, WIEE), получит компанию Astora (принадлежит ряд европейских ПХГ), а также 50% компании Wintershall Noordzee B.V., осуществляющей свою деятельность в сегменте upstream в южной части Северного моря. Wintershall (100 %-ная «дочка» BASF) - 25% плюс одна акция в 4-м и 5-м участках ачимовских отложений Уренгойского месторождения с опционом на увеличение доли до 50%. Новость, которая несколько лет назад могла бы оказать хорошую поддержку бумагам GAZP, в нынешних реалиях едва ли вызовет какой-либо энтузиазм у рынка: слишком уж неопределенным выглядят будущие перспективы европейского рынка газа.

Событие. Газпром и BASF (через Wintershall) договорились об обмене активами: российский концерн увеличит свою долю в сбытовых европейских активах, получит компанию Astora (принадлежит ряд ПХГ), а также 50% компании Wintershall Noordzee B.V (добыча и разведка в южной части Северного моря). Wintershall (100 %-ная «дочка» BASF) - 25% плюс одна акция в 4-м и 5-м участках ачимовских отложений Уренгойского месторождения с возможностью по увеличению доли до 50%.

Комментарий. Увеличение прямого доступа Газпрома к конечным потребителям в Европе является важной задачей в рамках действующей стратегии развития концерна, позволяющее расширить присутствие на всех ступенях вертикальной интеграции. Однако новость, которая несколько лет назад могла бы оказать хорошую поддержку бумагам GAZP, в нынешних реалиях едва ли вызовет какой-либо энтузиазм у рынка на фоне сохраняющихся вызовов европейского рынка газа (прежде всего, экономическая рецессия и профицит предложения). Впрочем, тот факт, что сделка будет проходить в безденежной форме (примерная цена обмена, по нашим оценкам, составляет около $ 1 млрд.) является позитивным для российской компании.

Evraz предложил держателям облигаций отменить ковенанту по чистому левереджу

Evraz вчера официально предложил премию держателям облигаций за отказ от ковенанты по чистому левереджу, ограничивающую соотношение чистый долг/EBITDA величиной в 3.5. Мы считаем, превышение уровня ковенанты на конец 2012 г. возможным, но маловероятным. Более вероятным, нам представляется, что компания решила подстраховаться на будущие периоды, при том, что общие расходы на отмену ковенанты не превысят $2.6 млн.

Событие. Evraz предложил вознаграждение держателям еврооблигаций со сроком погашения в 2015 г. за отмену ковенанты по чистому левереджу, предусматривающей максимальное соотношение чистого долга к EBITDA в размере 3.5. Для держателей, согласившихся на отмену ковенаты до 5 декабря, вознаграждение составит $4.5 на бумагу номиналом $1000. Общие затраты Evraz не превысят $2.6 млн.

Комментарий. На конец 1-ого полугодия 2012 г. соотношение чистый долг/EBITDA у Evraz составляло 2.5, наши ожидания на конец года – 3.2 (в середине октября, при публикации операционной отчетности за 3-й квартал, компания также подтвердила, что не ожидает нарушения ковенант по итогам года).

Мы полагаем, что ковенанта может быть все же нарушена по итогам 2012 г. в случае если, финансовые показатели Evraz за 2-ое полугодие будут заметно хуже ожиданий, оборотный капитал возрастет либо компания в оставшиеся до конца года полтора месяца осуществит новое приобретение. Каждое из этих событий представляется нам достаточно маловероятным, более реалистичное, на наш взгляд, предположение заключается в том, что компания видит удачную возможность подстраховаться перед следующими периодами, тем более что за согласие кредиторов сейчас предлагается заплатить не так уж и дорого.

En+ увеличила долю в UC RUSAL на 0.72%

En+ Group вчера сообщила об увеличении своей доли в UC RUSAL на 0.72% до 48.13% за счет приобретения акций у «участников рынка». Мы считаем увеличение доли En+ позитивным сигналом для инвесторов, однако не стали бы делать далеко идущих выводов по этому поводу

Событие. Основной акционер UC RUSAL – En+ Group вчера сообщила об увеличении доли в компании на 0.72% до 48.13%. Как сообщается, акции были приобретены у участников рынка. Рыночная стоимость такого пакета вчера составляла $63 млн.

Комментарий. С точки зрения операционного контроля над компанией, рост доли En+ Group не имеет большого смысла – компания и так контролирует UC RUSAL по условиям акционерного соглашения. Мы полагаем, что стимулировать увеличение доли могло либо ожидание роста курсовой стоимости акций в ближайшее время, либо желание помешать их дальнейшему снижению (например, в случае продажи своего пакета на рынке одним из крупных инвесторов). Отметим также, что по условиям акционерного соглашения и по правилам Гонконгской биржи, ключевые акционеры UC RUSAL без оферты могут приобретать на рынке не более 2% акций компании в год, что делает дальнейшую масштабную скупку бумаг компании маловероятной.

ЭОН Россия: сильные результаты 3-го квартала

E.ON раскрыл основные показатели российского подразделения (включая ЭОН Россия). Результатам 3-го квартала оказались сильными. За 9 мес. 2012 г. EBITDA российского подразделения составила 20.8 млрд. руб. или 74% от нашего годового прогноза. На этом фоне мы подтверждаем нашу рекомендацию «покупать» по акциям ЭОН Россия

Событие. E.ON опубликовал финансовые результаты 9 мес 2012 г, в которых раскрыты основные показатели российского подразделения (включая ЭОН Россия). Выручка в третьем квартале увеличилась на 19% до 6.9 млрд. руб. EBITDA увеличилась на 34.5% до 5.3 млрд. руб.

Комментарий. Результатам 3-го квартала оказались сильными, что, впрочем, было ожидаемо. Поставка мощностей в рамках ДПМ и улучшение конъюнктуры первой ценовой зоны рынка электроэнергии, позволяют поддерживать маржу компании на высоком уровне. Опубликованные цифры пока полностью соответствуют сделанным ранее менеджментом ЭОН Россия прогнозам EBITDA 2012 г и нашим годовым прогнозам. За 9 мес. 2012 г. EBITDA российского подразделения (в основном представленная ЭОН Россия) составила 20.8 млрд. руб. или 74% от нашего годового прогноза.

На этом фоне мы подтверждаем нашу рекомендацию «покупать» по акциям ЭОН Россия.

ИнтерРАО: основные моменты телефонной конференции

Вчера менеджмент ИнтерРАО, в рамках Road show провел конференцию. На конференции были озвучены планы по сокращению издержек, в том числе за счет подписания нового контракта с Роснефтью. Тем не менее, мы полагаем, что в настоящее время ключевыми вопросом по-прежнему остаются оценка Иркутскэнерго и участие Роснефтегаза в капитале компании. Скорее всего данные вопросы будут решены не ранее конца года.

Событие. Вчера ИнтерРАО, в рамках начала Roadshow, провела телефонную конференцию с аналитиками.

Комментарий. К наиболее интересным моментам конференции мы относим:

· После завершения консолидации генерирующих активов. Free float акций ИнтерРАО увеличится до 18%

· Сделка по продаже пакета Иркутскэнерго будет закрыта в течение 2 месяцев. По оценкам менеджмента цена 40% пакета акций будет близка к оценке Иркутскэнеро, проводимой Росимуществом в начале 2011 г.

· Дефицит инвестиционной программы 2012-2013 г. оценивается в 30 млрд. руб. и полностью покрывается средствами, полученными от продажи акций Иркутскэнерго. В настоящее время новые крупные инвестиционные проекты и M&A не планируются.

· В рамках нового контракта с Роснефтью на поставку газа ожидаются более низкие цены (примерно на 10% ниже), чем по контрактам с Газпромом. Кроме того, новое соглашение предусматривает более мягкие условия Take or pay и возможность изменение структуры потребления газа между станциями.

· Компания проводит программу оптимизации издержек. Экономия ожидается за счет оптимизации штата, системы закупок и д.р. В результате применения новых стандартов компания ожидает снижение затрат генерирующего подразделения в 2013г. на уровне 3 млрд. руб.

· Увеличение доли в ОГК-6, ТГК-6, ТГК-7 и ТГК-9 не связано с покупкой акций, а является следствием закрытия сделок по обмену активами на акции ИнтерРАО в начале 2011 г.

Результаты первого полугодия ИнтерРАО оказались весьма слабыми. На этом фоне сокращение инвестиционной активности и оптимизация затрат могли бы позитивно отразится на стоимости акций. Тем не менее, мы полагаем, что в настоящее время ключевыми вопросом по-прежнему остаются оценка Иркутскэнерго и участие Роснефтегаза в капитале компании. Оба вопроса, скорее всего, будут решены не ранее конца года.

Фосагро опубликовала неплохие финансовые результаты за 3-й квартал по МСФО

Результаты Фосагро за 3-й квартал по МСФО в разрезе EBITDA превзошли наши прогнозы на 3%, компания также показала впечатляющие денежные потоки и чистую прибыль, сохранив в преддверии увеличения доли в Апатите очень сильный баланс. Мы подтверждаем рекомендацию «держать» по акциям компании, отмечая, что более удачный момент для покупки может наступить, если на рынке будут размещены акции одобренной недавно дополнительной эмиссии на 10.8% капитала.

Событие. Фосагро опубликовала финансовые результаты за 3-й квартал 2012 г., по итогам которого:

Выручка компании выросла на 15% кв-к-кв до $903 млн., EBITDA – на 21% до $311 млн., чистая прибыль – почти в 4 раза до $233 млн.

Компания получила около $180 млн., свободного денежного потока, сократив чистый долг на $109 млн. до $341 млн. и выплатив дивиденды за прошлый год.

Комментарий. Результаты Фосагро в целом можно признать достаточно сильными – компания превзошла наш прогноз по EBITDA на 3%, продемонстрировала отличные денежные потоки и сохранила сильный баланс в преддверии консолидации государственного пакета и миноритарных долей в Апатите (даже после этих сделок чистый долг Фосагро едва ли превысит годовую EBITDA компании). Улучшений удалось добится, в основном, за счет роста операционных показателей (по сравнению с не самым удачным 2-м кварталом), ослабления рубля и хорошего контроля над издержками в условиях относительно стабильных долларовых цен на минеральные удобрения.

Недавно совет директоров Фосагро одобрил допэмиссию в размере 10.8% от текущего уставного капитала. Потенциальное размещение этих акций, на наш взгляд, пока создает некий «навес» над рынком, однако, если оно все же произойдет, free float бумаг Фосагро может вырасти более чем вдвое, что расширит потенциальный круг инвесторов и увеличит фундаментальную привлекательность акций компании.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба