19 февраля 2013 FxPRO Смит Саймон

Я пристально отслеживал изменение динамики на форекс в последние месяцы, ожидая сдвига к менее коррелированному миру (см. «От RORO до MORO»). Одним из аспектов, в котором следует разобраться, является влияние количественного смягчения (QE). Очень просто, центробанки уменьшили его масштаб, а также их действия стали менее эффективны в отношении экономики и финансовых рынков. QE призван скрыть множество грехов в различных экономиках. Но теперь пелена, созданная QE, спадает, обнажая то уродство, которое скрывалось внутри, а также делает валюты более чувствительными к экономическим данным.

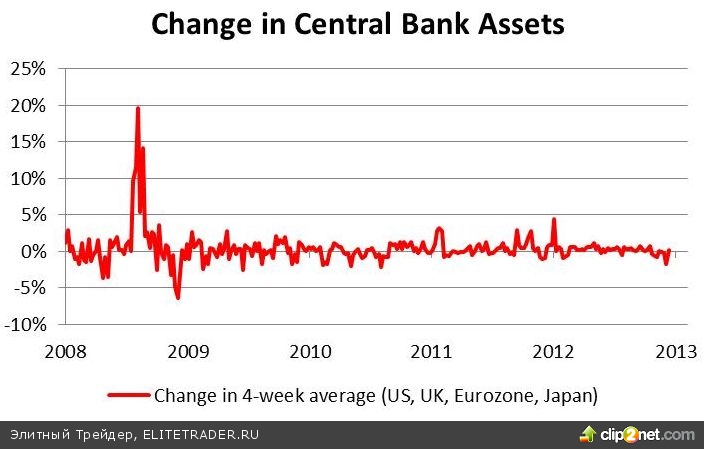

Первый график показывает среднее (не взвешенное) изменение в балансах центробанков с начала кризиса. Это самый первый способ показать эволюцию нетрадиционных мер. В глаза бросаются две вещи. Первая, недавнее снижение, произошедшее по большей части за счет возврата 3-летних займов ЕЦБ. Вторая – это относительная стабильность за месяцы до этого падения (с мая 2012). Другими словами, центральные банки не используют эти меры в тех масштабах, как ранее. Наконец-то, ЦБ признали, что эти политические меры уже не столь эффективны. Управляющий Банком Англии Кинг дал понять, что это так на прошлой неделе, столкнув на правительство ответственность за реформы и перебалансировку экономики.

Примерно в мае предыдущего года корреляция между валютами, а также между различными классами активов достигла своего пика. Конечно, способов измерять эти корреляции существует немало, и все следует применять осторожно. Я предпочитаю рассчитывать их, исходя из скользящей 6-месячной корреляции на основе недельных данных между основными валютными парами (включая в эту смесь золото и S&P 500). Другим фактором, сигнализировавшем о пике в феномене риск включен/выключен в то время, было стандартное отклонение в корреляциях различных классов активов в мае прошлого года. И вновь мой метод показывал, что в мае 2012-го был циклический минимум.

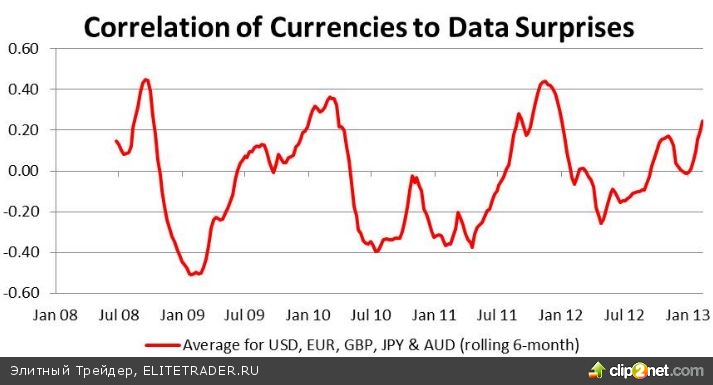

Более того, чувствительность к внутренним показателям экономики начала возрастать в мае прошлого года. Для пяти главных валютных пар (используя широкие торгово-взвешенные корзины) график выше показывает усиление корреляции между динамикой валют и индексом экономических сюрпризов. Тут превышения ожиданий по данным, в сочетании с сильной валютой выливаются в усиление корреляции (тут вновь для порядка мы используем 6-месячную скользящую среднюю). Более высокий уровень корреляции между валютами и сюрпризами экономических показателей наблюдался менее 15% времени за последние пять лет.

Так что же все это значит для форекс? Динамика предполагает, что указанные выше тренды скорей всего будут в силе в течение 2013-го года. Поэтому, если Банк Японии расширяет свой баланс, это не должно быть слишком уж негативным для иены. Гораздо важнее эволюция экономических показателей в сравнении с ожиданиями. В то же время, сокращение баланса ЕЦБ (так как банки продолжают расплачиваться по займам) может не оказаться столь благоприятным для евро, как отмечают некоторые. В целом, экономические показатели станут еще более важными, особенно в сравнении с дальнейшими попытками центробанков проводить смягчения политики. Наконец, надеюсь на это, термины «риск» (в отношении движений на рынке), «рисковая торговля» и «риск включен/выключен» уйдут в забытье. На самом деле они уже уходят, что видно из проведенного выше анализа

Первый график показывает среднее (не взвешенное) изменение в балансах центробанков с начала кризиса. Это самый первый способ показать эволюцию нетрадиционных мер. В глаза бросаются две вещи. Первая, недавнее снижение, произошедшее по большей части за счет возврата 3-летних займов ЕЦБ. Вторая – это относительная стабильность за месяцы до этого падения (с мая 2012). Другими словами, центральные банки не используют эти меры в тех масштабах, как ранее. Наконец-то, ЦБ признали, что эти политические меры уже не столь эффективны. Управляющий Банком Англии Кинг дал понять, что это так на прошлой неделе, столкнув на правительство ответственность за реформы и перебалансировку экономики.

Примерно в мае предыдущего года корреляция между валютами, а также между различными классами активов достигла своего пика. Конечно, способов измерять эти корреляции существует немало, и все следует применять осторожно. Я предпочитаю рассчитывать их, исходя из скользящей 6-месячной корреляции на основе недельных данных между основными валютными парами (включая в эту смесь золото и S&P 500). Другим фактором, сигнализировавшем о пике в феномене риск включен/выключен в то время, было стандартное отклонение в корреляциях различных классов активов в мае прошлого года. И вновь мой метод показывал, что в мае 2012-го был циклический минимум.

Более того, чувствительность к внутренним показателям экономики начала возрастать в мае прошлого года. Для пяти главных валютных пар (используя широкие торгово-взвешенные корзины) график выше показывает усиление корреляции между динамикой валют и индексом экономических сюрпризов. Тут превышения ожиданий по данным, в сочетании с сильной валютой выливаются в усиление корреляции (тут вновь для порядка мы используем 6-месячную скользящую среднюю). Более высокий уровень корреляции между валютами и сюрпризами экономических показателей наблюдался менее 15% времени за последние пять лет.

Так что же все это значит для форекс? Динамика предполагает, что указанные выше тренды скорей всего будут в силе в течение 2013-го года. Поэтому, если Банк Японии расширяет свой баланс, это не должно быть слишком уж негативным для иены. Гораздо важнее эволюция экономических показателей в сравнении с ожиданиями. В то же время, сокращение баланса ЕЦБ (так как банки продолжают расплачиваться по займам) может не оказаться столь благоприятным для евро, как отмечают некоторые. В целом, экономические показатели станут еще более важными, особенно в сравнении с дальнейшими попытками центробанков проводить смягчения политики. Наконец, надеюсь на это, термины «риск» (в отношении движений на рынке), «рисковая торговля» и «риск включен/выключен» уйдут в забытье. На самом деле они уже уходят, что видно из проведенного выше анализа

/Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба