В среду, 10 апреля, индекс ММВБ с утра держался в небольшом «плюсе» относительно предыдущего закрытия, в моменте поднимаясь до 1432,5 пунктов. Однако во второй половине дня снова отступал до локальной поддержки 1420 пунктов, от которой немного отскочил. Дневное изменение индекса в итоге оказалось нулевым (1425,50 пунктов на закрытие).

Среди аутсайдеров дня – акции ряда генерирующих компаний (ТГК-1, ТГК- 6, ТГК-14), ИнтерРАО, обычка Татнефти. В первом эшелоне опережающими темпами снижались котировки акций ВТБ, также хуже рынка акции ЛУКОЙЛа и ГАЗПРОМа. В «плюсе» по итогам дня акции Сбербанка, Роснефти, Сургутнефтегаза. Существенно лучше выглядела черная металлургия, а также акции Э.ОНРоссия и обычка Холдинга МРСК.

Протокол мартовского заседания ФРС в США неожиданно был опубликован уже в 17:00 мск. Тема сокращения выкупа активов в середине или втором полугодии 2013 и завершения выкупа к концу года действительно поднималась рядом членов ФРС. Часть из сторонников этой точки зрения в качестве обоснования говорили о рисках чрезмерного выкупа в сочетании с улучшившимися перспективами экономики

Другие же сторонники скорого сокращения выкупа прямо указывали, что это возможно только в случае дальнейшего улучшения ситуации на рынке труда. С учетом слабых пятничных данных на ход вчерашних торгов протокол ФРС существенного влияния не оказал. Тем не менее, при таком раскладе мнений внутри ФРС уже в ближайшее время обсуждение сроков сокращения/ прекращения QE3 может стать одной из центральных на рынке. Не исключаем, что снова станет обычной «обратная» реакция на статистику (слабая статистика – надежды на продолжение QE3 – рост аппетита к риску).

В Европе рост был гораздо более динамичным, индексы прибавили 1,0 – 1,5%. Рост американских индексов вчера также резко ускорился, S&P 500 (+1,22%) и DJIA (+0,88%) переписали исторические максимумы, причем S&P 500 наконец преодолел исторический внутридневной максимум (1576 пунктов), державшийся с 2007 года. Лидировал технологический сектор, NASDAQ Composite +1,83%.

Новые максимумы на фондовом рынке США с утра поддерживают и рост азиатских индексов, в лидерах японский Nikkei 225 (+1,4%) и гонконгский Hang Seng (+0,9%), индексы развивающихся рынков региона прибавляют до +0,7%. Впрочем, российский рынок сейчас мало-чувствителен к внешнему позитиву, так что весьма вероятно, что индекс ММВБ и сегодня останется в консолидации в районе отметки 1430 пунктов, не решаясь протестировать хотя бы ближайшее сопротивление (1440 пунктов).

Нефтедобывающая отрасль Правительство думает над повышением ставок налогов

Столкнувшись с проблемой недофинансирования доходной части бюджета, власти пытаются изыскать дополнительные средства на пополнение дефицитных дорожных фондов. В качестве источника рассматривается, как обычно, сырьевой сектор, а в качестве способа – повышение ставок налогообложения. В последние дни правительство высказало несколько вариантов развития ситуации с налогообложением нефтяников. Наиболее вероятным является повышение ставок акцизов на топливо – как в понедельник заявил глава Минфина А.Силуанов, в ближайшие два-три года планируется выровнять акцизы на высокооктановые бензины с акцизами на топливо второго-третьего класса. Эта мера, по нашему мнению, не сильно повлияет на прибыли нефтяников и нагрузка будет полностью переложена на потребителей в рамках роста цен на топливо. Более тревожным выглядят планы Минфина перейти с 2014 г. к повышению экспортных пошлин на мазут с 66% до 72% от уровня пошлин на светлые нефтепродуты – не секрет, что экспорт темных нефтепродуктов является прибыльным и существенным сегментом бизнеса для крупнейших российских нефтедобытчиков, зачастую оправдывающим работу некоторых НПЗ – во всяком случае, в этом состояла позиция ЛУКОЙЛа, менеджмент которого традиционно довольно резко настроен в отношении планов выравнивания пошлин. Еще более негативна с точки зрения сектора возможность роста НДПИ, о которой представители Минфина упомянули в среду. Повышение НДПИ, которое рассматривается пока как крайняя мера, будет без сомнения негативно воспринято отраслью, нуждающейся в стимулах для развития минерально- сырьевой базы. Мы ожидаем, что в ближайшие дни под потоком словесных интервенций правительства акции нефтяных компаний будут чувствовать себя не очень уютно

Polymetal

Компания завершила приобретение Маминского месторождения Золотодобывающая Polymetal сообщила о завершении сделки по приобретению ЗАО Маминская горнорудная компания, владеющего лицензией на разработку одноименного месторождения. Ранее сообщалось, что стоимость Маминского составляет $95,5 млн, однако подлежащая уплате сумма будет уменьшена на величину долга общества, который составляет порядка $18,3 млн. Оплата была произведена наличными в объеме $3,9 млн и акциями специально проводимой допэмиссии на сумму $73,4 млн. Объем допэмиссии – 5491661 акций, что составляет около 1,4% от нового уставного капитала, который возрастет до 389472865 акций. Начало торгов новыми акциями на LSE ожидается 11 апреля, сообщает ИНТЕРФАКС. Отработка Маминского предполагается открытым способом до 2-3 млн тонн руды в год с производительностью 80-120 тыс. унций золота в год по предварительным оценкам. Выход на полную мощность запланирован на 2кв17. Совокупные запасы Polymetal с покупкой возрастут на 2%. Новость позитивна для котировок акций компании

Мечел

Компания привлекла новый кредит Мечел сообщил о подписании кредитного соглашения с Банком ВТБ на сумму 40 млрд руб. (порядка $1,3 млрд), сообщается в материалах компании. Средства планируется направить на рефинансирование текущей задолженности, рост долговой нагрузки не предполагается. 25 млрд руб. пойдут на погашение краткосрочной задолженности 2013 г., включая задолженность перед ВТБ и рублевые облигации. Договор предполагает льготный период в течение 15 месяцев и впоследствии ежеквартальную амортизацию. Дата погашения – через 5 лет после подписания кредитного соглашения. Процентная ставка зависит от отношения чистого долга компании к показателю ЕBITDA, детали не раскрываются. Напомним, ранее сообщалось об успешном завершении переговоров Мечела с международным синдикатом банков-кредиторов о получении согласия на внесение изменений по финансовым ковенантам и отказ от прав требования по ним. Переговоры велись в связи с перспективами нарушения Мечел-Майнингом финансовых ковенант по предэкспортному кредиту в $1 млрд. Договор с ВТБ также является хорошей новостью для компании, однако в силу сохранения уровня долговой нагрузки позитив для бумаг Мечела, вероятно, продлится недолго

РУСАЛ

Компания намерена купить Богословскую ТЭЦ В 2013 г. РУСАЛ планирует выкупить у КЭС-Холдинга Богословскую ТЭЦ, завершив затянувшуюся на несколько лет сделку, о чем сообщает ИНТЕРФАКС со ссылкой на представителя компании. Вопрос цены остается спорным: стороны до сих пор не смогли прийти к консенсусу. В целях сохранения функционирования Богословского алюминиевого завода РУСАЛ уже неоднократно добивался снижения энерготарифов, приобретение ТЭЦ, как предполагается, позволит снять вопросы энергообеспечения нерентабельного при текущих условиях производства

Магнит

Компания отчиталась о росте выручки в 1кв13 Ритейлер Магнит сообщил, что по итогам 1кв13 ему удалось нарастить выручку до 131,2 млрд руб., что на 30% больше значения аналогичного периода прошлого года. Сопоставимые продажи увеличились на 4,8% благодаря росту среднего чека на 5,4%. Рост доходов произошел по всем сегментам бизнеса, в частности по основному направлению – магазинам «у дома» - рост выручки составил 24,5% до 104,1 млрд руб. В 1кв13 компания нарастила количество магазинов в сети на 191 (из них 163 магазина «у дома» и 6 гипермаркетов) до 7075. Озвученные данные, безусловно, являются позитивными и подтверждают намерение акционеров ритейлера продолжать свою экспансию в регионах присутствия. Еще за пару дней до выхода новости акции компании начали подрастать, и в настоящий момент существует вероятность того, что по ним могут начать фиксировать прибыль те, кто знал об информации заранее. По нашему мнению, акции ритейлера оценены рынком несколько выше их справедливой стоимости, и мы продолжаем сохранять по ним рекомендацию «держать»

МОЭК, Иркутскэнерго, Мосэнерго,

На МОЭК выстраивается очередь Стало известно, что на пакет столичного правительства в МОЭК (89,9%), внесенный в программу приватизации госимущества и оцененный для этих целей в 100 млрд руб., помимо Газпром энергохолдинга (ГЭХ) претендует теперь еще и Иркутскэнерго, входящий в Евросибэнерго О.Дерипаски. Кроме того, ходят слухи, что к активу проявляет интерес и ИНТЕР РАО. Однако, если в случае с ГЭХом эффект от приобретения МОЭК будет носить синергетический характер, за счет оптимизации работы тепловых активов подконтрольной холдингу Мосэнерго, то для других претендентов это будет, по сути, диверсификация бизнеса, в том числе и по территориальному признаку. Если рассматривать ситуацию с этой стороны, то покупка МОЭК Газпромом видится более предпочтительным вариантом для потребителей тепла московского региона. В этом плане, позиции сильнее у Газпрома, который продолжает оставаться основным претендентом на актив

Уралкалий

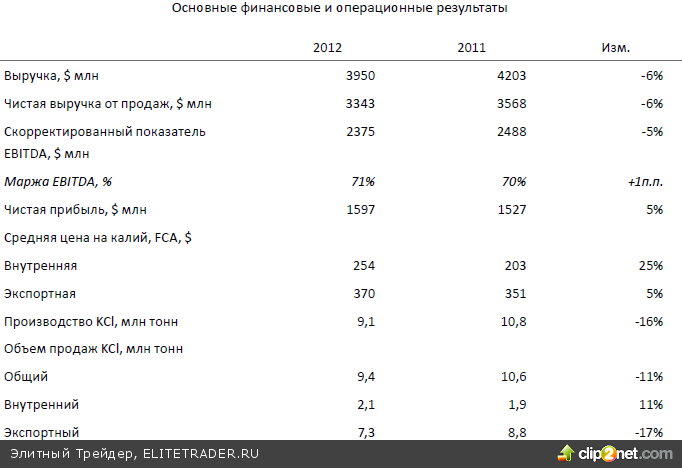

Компания отчиталась за 2012 г. ОАО Уралкалий опубликовал консолидированные финансовые результаты по итогам 2012 г. по стандарту МСФО. Мы оцениваем новость позитивно, компания отчиталась несколько лучше консенсус-прогноза аналитиков: на фоне роста средней цены продаж Уралкалий нарастил прибыль, несмотря на некоторое падение производственных результатов, связанное с макроэкономической нестабильностью и неблагоприятными погодными условиями в ряде регионов мира. Кроме того, компания вела контроль уровня себестоимости, что отразилось в меньшем относительно выручки падении показателя EBITDA и росте его рентабельности

Совет директоров компании включил в повестку дня общего собрания акционеров вопрос возможности привлечения Уралкалием займа, финансируемого за счет средств от выпуска и размещения евробондов на сумму $700 млн на срок до 7 лет.

Компания выплатит дивиденды

Совет директоров Уралкалия рекомендовал общему собранию акционеров компании осуществить выплату финальных дивидендов по итогам 2012 г. из расчета 3,9 руб. на акцию. Таким образом, годовая дивидендная доходность бумаг Уралкалия составляет порядка 3,68% из расчета цены акций на 9 апреля. Дата закрытия реестра назначена на 25 апреля, общее годовое собрание акционеров состоится 4 июня.

Среди аутсайдеров дня – акции ряда генерирующих компаний (ТГК-1, ТГК- 6, ТГК-14), ИнтерРАО, обычка Татнефти. В первом эшелоне опережающими темпами снижались котировки акций ВТБ, также хуже рынка акции ЛУКОЙЛа и ГАЗПРОМа. В «плюсе» по итогам дня акции Сбербанка, Роснефти, Сургутнефтегаза. Существенно лучше выглядела черная металлургия, а также акции Э.ОНРоссия и обычка Холдинга МРСК.

Протокол мартовского заседания ФРС в США неожиданно был опубликован уже в 17:00 мск. Тема сокращения выкупа активов в середине или втором полугодии 2013 и завершения выкупа к концу года действительно поднималась рядом членов ФРС. Часть из сторонников этой точки зрения в качестве обоснования говорили о рисках чрезмерного выкупа в сочетании с улучшившимися перспективами экономики

Другие же сторонники скорого сокращения выкупа прямо указывали, что это возможно только в случае дальнейшего улучшения ситуации на рынке труда. С учетом слабых пятничных данных на ход вчерашних торгов протокол ФРС существенного влияния не оказал. Тем не менее, при таком раскладе мнений внутри ФРС уже в ближайшее время обсуждение сроков сокращения/ прекращения QE3 может стать одной из центральных на рынке. Не исключаем, что снова станет обычной «обратная» реакция на статистику (слабая статистика – надежды на продолжение QE3 – рост аппетита к риску).

В Европе рост был гораздо более динамичным, индексы прибавили 1,0 – 1,5%. Рост американских индексов вчера также резко ускорился, S&P 500 (+1,22%) и DJIA (+0,88%) переписали исторические максимумы, причем S&P 500 наконец преодолел исторический внутридневной максимум (1576 пунктов), державшийся с 2007 года. Лидировал технологический сектор, NASDAQ Composite +1,83%.

Новые максимумы на фондовом рынке США с утра поддерживают и рост азиатских индексов, в лидерах японский Nikkei 225 (+1,4%) и гонконгский Hang Seng (+0,9%), индексы развивающихся рынков региона прибавляют до +0,7%. Впрочем, российский рынок сейчас мало-чувствителен к внешнему позитиву, так что весьма вероятно, что индекс ММВБ и сегодня останется в консолидации в районе отметки 1430 пунктов, не решаясь протестировать хотя бы ближайшее сопротивление (1440 пунктов).

Нефтедобывающая отрасль Правительство думает над повышением ставок налогов

Столкнувшись с проблемой недофинансирования доходной части бюджета, власти пытаются изыскать дополнительные средства на пополнение дефицитных дорожных фондов. В качестве источника рассматривается, как обычно, сырьевой сектор, а в качестве способа – повышение ставок налогообложения. В последние дни правительство высказало несколько вариантов развития ситуации с налогообложением нефтяников. Наиболее вероятным является повышение ставок акцизов на топливо – как в понедельник заявил глава Минфина А.Силуанов, в ближайшие два-три года планируется выровнять акцизы на высокооктановые бензины с акцизами на топливо второго-третьего класса. Эта мера, по нашему мнению, не сильно повлияет на прибыли нефтяников и нагрузка будет полностью переложена на потребителей в рамках роста цен на топливо. Более тревожным выглядят планы Минфина перейти с 2014 г. к повышению экспортных пошлин на мазут с 66% до 72% от уровня пошлин на светлые нефтепродуты – не секрет, что экспорт темных нефтепродуктов является прибыльным и существенным сегментом бизнеса для крупнейших российских нефтедобытчиков, зачастую оправдывающим работу некоторых НПЗ – во всяком случае, в этом состояла позиция ЛУКОЙЛа, менеджмент которого традиционно довольно резко настроен в отношении планов выравнивания пошлин. Еще более негативна с точки зрения сектора возможность роста НДПИ, о которой представители Минфина упомянули в среду. Повышение НДПИ, которое рассматривается пока как крайняя мера, будет без сомнения негативно воспринято отраслью, нуждающейся в стимулах для развития минерально- сырьевой базы. Мы ожидаем, что в ближайшие дни под потоком словесных интервенций правительства акции нефтяных компаний будут чувствовать себя не очень уютно

Polymetal

Компания завершила приобретение Маминского месторождения Золотодобывающая Polymetal сообщила о завершении сделки по приобретению ЗАО Маминская горнорудная компания, владеющего лицензией на разработку одноименного месторождения. Ранее сообщалось, что стоимость Маминского составляет $95,5 млн, однако подлежащая уплате сумма будет уменьшена на величину долга общества, который составляет порядка $18,3 млн. Оплата была произведена наличными в объеме $3,9 млн и акциями специально проводимой допэмиссии на сумму $73,4 млн. Объем допэмиссии – 5491661 акций, что составляет около 1,4% от нового уставного капитала, который возрастет до 389472865 акций. Начало торгов новыми акциями на LSE ожидается 11 апреля, сообщает ИНТЕРФАКС. Отработка Маминского предполагается открытым способом до 2-3 млн тонн руды в год с производительностью 80-120 тыс. унций золота в год по предварительным оценкам. Выход на полную мощность запланирован на 2кв17. Совокупные запасы Polymetal с покупкой возрастут на 2%. Новость позитивна для котировок акций компании

Мечел

Компания привлекла новый кредит Мечел сообщил о подписании кредитного соглашения с Банком ВТБ на сумму 40 млрд руб. (порядка $1,3 млрд), сообщается в материалах компании. Средства планируется направить на рефинансирование текущей задолженности, рост долговой нагрузки не предполагается. 25 млрд руб. пойдут на погашение краткосрочной задолженности 2013 г., включая задолженность перед ВТБ и рублевые облигации. Договор предполагает льготный период в течение 15 месяцев и впоследствии ежеквартальную амортизацию. Дата погашения – через 5 лет после подписания кредитного соглашения. Процентная ставка зависит от отношения чистого долга компании к показателю ЕBITDA, детали не раскрываются. Напомним, ранее сообщалось об успешном завершении переговоров Мечела с международным синдикатом банков-кредиторов о получении согласия на внесение изменений по финансовым ковенантам и отказ от прав требования по ним. Переговоры велись в связи с перспективами нарушения Мечел-Майнингом финансовых ковенант по предэкспортному кредиту в $1 млрд. Договор с ВТБ также является хорошей новостью для компании, однако в силу сохранения уровня долговой нагрузки позитив для бумаг Мечела, вероятно, продлится недолго

РУСАЛ

Компания намерена купить Богословскую ТЭЦ В 2013 г. РУСАЛ планирует выкупить у КЭС-Холдинга Богословскую ТЭЦ, завершив затянувшуюся на несколько лет сделку, о чем сообщает ИНТЕРФАКС со ссылкой на представителя компании. Вопрос цены остается спорным: стороны до сих пор не смогли прийти к консенсусу. В целях сохранения функционирования Богословского алюминиевого завода РУСАЛ уже неоднократно добивался снижения энерготарифов, приобретение ТЭЦ, как предполагается, позволит снять вопросы энергообеспечения нерентабельного при текущих условиях производства

Магнит

Компания отчиталась о росте выручки в 1кв13 Ритейлер Магнит сообщил, что по итогам 1кв13 ему удалось нарастить выручку до 131,2 млрд руб., что на 30% больше значения аналогичного периода прошлого года. Сопоставимые продажи увеличились на 4,8% благодаря росту среднего чека на 5,4%. Рост доходов произошел по всем сегментам бизнеса, в частности по основному направлению – магазинам «у дома» - рост выручки составил 24,5% до 104,1 млрд руб. В 1кв13 компания нарастила количество магазинов в сети на 191 (из них 163 магазина «у дома» и 6 гипермаркетов) до 7075. Озвученные данные, безусловно, являются позитивными и подтверждают намерение акционеров ритейлера продолжать свою экспансию в регионах присутствия. Еще за пару дней до выхода новости акции компании начали подрастать, и в настоящий момент существует вероятность того, что по ним могут начать фиксировать прибыль те, кто знал об информации заранее. По нашему мнению, акции ритейлера оценены рынком несколько выше их справедливой стоимости, и мы продолжаем сохранять по ним рекомендацию «держать»

МОЭК, Иркутскэнерго, Мосэнерго,

На МОЭК выстраивается очередь Стало известно, что на пакет столичного правительства в МОЭК (89,9%), внесенный в программу приватизации госимущества и оцененный для этих целей в 100 млрд руб., помимо Газпром энергохолдинга (ГЭХ) претендует теперь еще и Иркутскэнерго, входящий в Евросибэнерго О.Дерипаски. Кроме того, ходят слухи, что к активу проявляет интерес и ИНТЕР РАО. Однако, если в случае с ГЭХом эффект от приобретения МОЭК будет носить синергетический характер, за счет оптимизации работы тепловых активов подконтрольной холдингу Мосэнерго, то для других претендентов это будет, по сути, диверсификация бизнеса, в том числе и по территориальному признаку. Если рассматривать ситуацию с этой стороны, то покупка МОЭК Газпромом видится более предпочтительным вариантом для потребителей тепла московского региона. В этом плане, позиции сильнее у Газпрома, который продолжает оставаться основным претендентом на актив

Уралкалий

Компания отчиталась за 2012 г. ОАО Уралкалий опубликовал консолидированные финансовые результаты по итогам 2012 г. по стандарту МСФО. Мы оцениваем новость позитивно, компания отчиталась несколько лучше консенсус-прогноза аналитиков: на фоне роста средней цены продаж Уралкалий нарастил прибыль, несмотря на некоторое падение производственных результатов, связанное с макроэкономической нестабильностью и неблагоприятными погодными условиями в ряде регионов мира. Кроме того, компания вела контроль уровня себестоимости, что отразилось в меньшем относительно выручки падении показателя EBITDA и росте его рентабельности

Совет директоров компании включил в повестку дня общего собрания акционеров вопрос возможности привлечения Уралкалием займа, финансируемого за счет средств от выпуска и размещения евробондов на сумму $700 млн на срок до 7 лет.

Компания выплатит дивиденды

Совет директоров Уралкалия рекомендовал общему собранию акционеров компании осуществить выплату финальных дивидендов по итогам 2012 г. из расчета 3,9 руб. на акцию. Таким образом, годовая дивидендная доходность бумаг Уралкалия составляет порядка 3,68% из расчета цены акций на 9 апреля. Дата закрытия реестра назначена на 25 апреля, общее годовое собрание акционеров состоится 4 июня.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба