Резкий скачок котировок драгметаллов с наибольшим удельным весом инвестиционного спроса после публикации слабых данных по занятости вне сельскохозяйственного сектора в США за сентябрь не стал неожиданностью для участников рынка. Золото выросло до трехнедельного максимума, серебро ― и вовсе до пятинедельного. Продолжение QE в прежнем объеме до марта 2014 года нынче ни у кого не вызывает сомнения. Не потребовалось бы дополнительного стимулирования.

Разочаровывающие сентябрьские non-farm payrolls на фоне роста заявок на пособие по безработице в октябре не позволяют рассчитывать на позитив со стороны рынка труда до самого конца осени. И то не факт, что итоги одного месяца станут основанием для сворачивания программы покупки облигаций. К тому же ФРС вряд ли решится на данный шаг в тот период, когда ей предстоит смена руководителя. Таким образом, есть достаточно оснований рассчитывать, что сокращения масштабов программы произойдет лишь к концу 1-го квартала следующего года, и то при наличии позитивных макроэкономических показателей.

Фактор продолжения QE в прежнем объеме в течении как минимум полугода ― явный позитив для драгоценных металлов. В таких условиях весьма вероятно повышение инвестиционного спроса, который в конце октября пока демонстрирует противоречивую динамику. Если продажи Американского монетного двора растут, то запасы золотых ETF продолжают сокращаться.

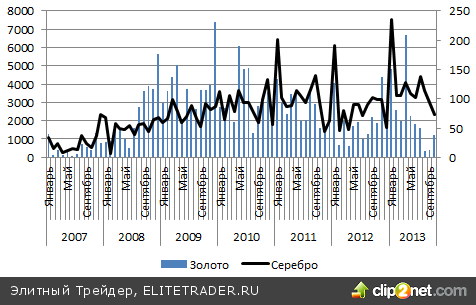

Динамика продаж золотых и серебряных монет Американским двором, тыс. унций

Источник: US Mint, расчеты Инвесткафе.

В октябре продажи золота превысили объемы реализации за два предыдущих месяца, а суммарный показатель по серебру в январе-октябре достиг очередного исторического максимума за исследуемый период.

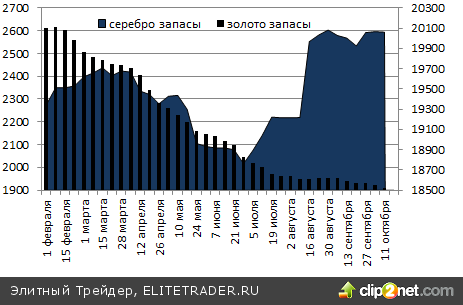

Вместе с тем отток капитала из золотых ETF продолжается. В частности, крупнейший фонд SPDR Gold Trust сообщил о том, что его запасы 21 октября сократились на 10,51 тонны, что является наибольшим падением с июля. Их величина оценивается в 871,72 тонны. При этом серебряные ETF продолжают пользоваться устойчивым спросом.

Динамика запасов золотых и серебряных биржевых фондов, тыс. унций

Источник: Bloomberg, расчеты Инвесткафе.

Полагаю, что сообщение о продолжении американского QE изменит ситуацию и ETF, ориентированные на более дорогой драгметалл, наконец получат приток капитала.

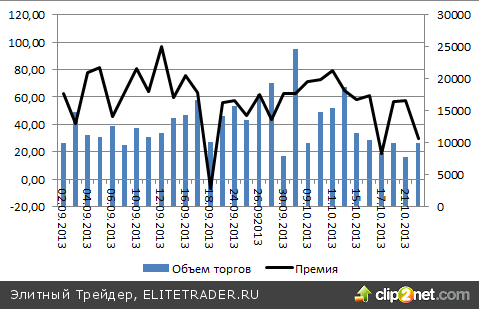

Дополнительным драйвером роста котировок драгоценных металлов способен стать физический спрос. Дефицит золота в преддверии праздника Дивали способствует резкому росту премий в Индии. Нынче они составляют $120, тогда как еще неделю назад равнялись $60 за унцию. При этом рост к $150-200 за унцию является вполне возможным, что способствует увеличению объемов контрабанды.

Прогнозируется повышение спроса и в Китае, где в сентябре был зафиксирован рост цен на недвижимость на 9,1%, что увеличивает инфляционные ожидания и способствует всплеску интереса к драгоценным металлам. Тем не менее, судя по динамике торгов в Шанхае, пока спрос находится на отметках ниже средних.

Динамика премий ($ за унцию) и объемов торгов (кг) золотом в Шанхае

Источник: SGE, расчеты Инвесткафе.

На мой взгляд, замедлению спроса способствует сильный юань, вклады в котором являются альтернативой инвестициям в золото. И все же рост инфляции действительно способен изменить ситуацию.

С учетом таких факторов, как продолжение американского QE в объеме, не меньшем, чем сейчас, роста инвестиционного спроса и спроса в азиатском регионе следует ожидать дальнейшего повышения котировок драгоценных металлов. В этой связи лонги по золоту с целью $1345 и по серебру с целью $23 за унцию стоит удерживать, наращивая позиции на откатах. Кстати, основанием для них может стать публикация сильных данных по рынку недвижимости США, но среднесрочный восходящий тренд эти данные не изменят. В случае спада объемов продаж на вторичном рынке цели по драгоценным металлам имеет смысл повысить до $1385 и $23,9-25,5, соответственно.

Разочаровывающие сентябрьские non-farm payrolls на фоне роста заявок на пособие по безработице в октябре не позволяют рассчитывать на позитив со стороны рынка труда до самого конца осени. И то не факт, что итоги одного месяца станут основанием для сворачивания программы покупки облигаций. К тому же ФРС вряд ли решится на данный шаг в тот период, когда ей предстоит смена руководителя. Таким образом, есть достаточно оснований рассчитывать, что сокращения масштабов программы произойдет лишь к концу 1-го квартала следующего года, и то при наличии позитивных макроэкономических показателей.

Фактор продолжения QE в прежнем объеме в течении как минимум полугода ― явный позитив для драгоценных металлов. В таких условиях весьма вероятно повышение инвестиционного спроса, который в конце октября пока демонстрирует противоречивую динамику. Если продажи Американского монетного двора растут, то запасы золотых ETF продолжают сокращаться.

Динамика продаж золотых и серебряных монет Американским двором, тыс. унций

Источник: US Mint, расчеты Инвесткафе.

В октябре продажи золота превысили объемы реализации за два предыдущих месяца, а суммарный показатель по серебру в январе-октябре достиг очередного исторического максимума за исследуемый период.

Вместе с тем отток капитала из золотых ETF продолжается. В частности, крупнейший фонд SPDR Gold Trust сообщил о том, что его запасы 21 октября сократились на 10,51 тонны, что является наибольшим падением с июля. Их величина оценивается в 871,72 тонны. При этом серебряные ETF продолжают пользоваться устойчивым спросом.

Динамика запасов золотых и серебряных биржевых фондов, тыс. унций

Источник: Bloomberg, расчеты Инвесткафе.

Полагаю, что сообщение о продолжении американского QE изменит ситуацию и ETF, ориентированные на более дорогой драгметалл, наконец получат приток капитала.

Дополнительным драйвером роста котировок драгоценных металлов способен стать физический спрос. Дефицит золота в преддверии праздника Дивали способствует резкому росту премий в Индии. Нынче они составляют $120, тогда как еще неделю назад равнялись $60 за унцию. При этом рост к $150-200 за унцию является вполне возможным, что способствует увеличению объемов контрабанды.

Прогнозируется повышение спроса и в Китае, где в сентябре был зафиксирован рост цен на недвижимость на 9,1%, что увеличивает инфляционные ожидания и способствует всплеску интереса к драгоценным металлам. Тем не менее, судя по динамике торгов в Шанхае, пока спрос находится на отметках ниже средних.

Динамика премий ($ за унцию) и объемов торгов (кг) золотом в Шанхае

Источник: SGE, расчеты Инвесткафе.

На мой взгляд, замедлению спроса способствует сильный юань, вклады в котором являются альтернативой инвестициям в золото. И все же рост инфляции действительно способен изменить ситуацию.

С учетом таких факторов, как продолжение американского QE в объеме, не меньшем, чем сейчас, роста инвестиционного спроса и спроса в азиатском регионе следует ожидать дальнейшего повышения котировок драгоценных металлов. В этой связи лонги по золоту с целью $1345 и по серебру с целью $23 за унцию стоит удерживать, наращивая позиции на откатах. Кстати, основанием для них может стать публикация сильных данных по рынку недвижимости США, но среднесрочный восходящий тренд эти данные не изменят. В случае спада объемов продаж на вторичном рынке цели по драгоценным металлам имеет смысл повысить до $1385 и $23,9-25,5, соответственно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба