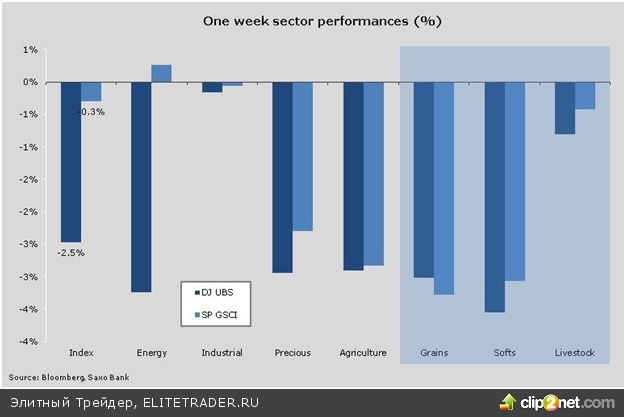

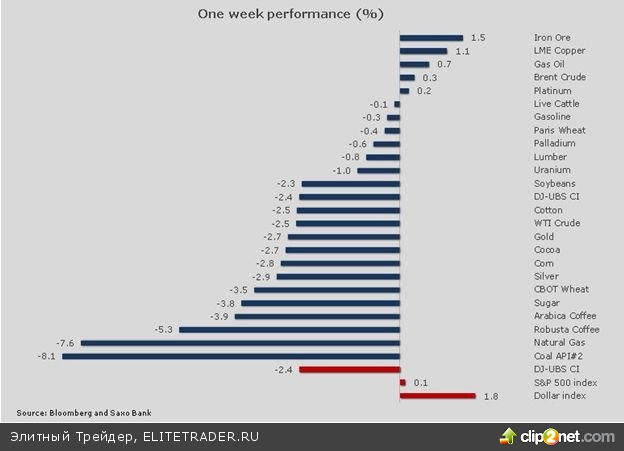

Эта неделя неблагоприятно складывалась для сырьевых товаров, особенно тех, которые растут на полях, простирающихся от Вьетнама до Бразилии и захватывающих равнины США. По причине высокого предложения, обусловленного идеальными условиями для выращивания в этом году, многие сельскохозяйственные культуры оказались под давлением продавцов. Между тем у доллара неожиданно появились новые сторонники, так как Федеральная резервная система США сохранила шанс на сворачивание программы стимулирования уже в этом году, в то время как европейская статистика указывает на наличие признаков дезинфляции, которые могут подтолкнуть Европейский центральный банк к действиям.

Резкий спад на сельскохозяйственном рынке

Индекс DJ-UBS, объединяющий в себе 19 ведущих сырьевых товаров, понизился более чем на 2% и достиг минимальной за три месяца отметки. Как уже было сказано, сельскохозяйственный сектор понес самые большие потери, при этом цены на кофе сорта Арабика и кукурузу, торгующуюся на рынке CBOT, опустились до четырехлетних и трехлетних минимумов соответственно, в то время как хлопок, по данным Bloomberg News, зафиксировал самое продолжительное падение с 1979 года.

Драгоценные металлы впервые за три недели сдали позиции, отступив перед ключевой областью сопротивления, в то время как рост курса доллара и доходности по облигациям лишил их той поддержки, которая имела место в октябре. Энергетический рынок в конечном итоге тоже попал в этот порочный круг продаж, особенно нефть сорта WTI, которая переживает спад из-за снижения спроса, связанного с замедлением активности в области нефтепереработки, а также крайне неустойчивый природный газ, который за неделю подешевел более чем на 7%.

Давление продавцов на золото возобновилось

Золоту удалось завершить октябрь в целом без существенных изменений после довольно сильных колебаний в пределах самых узких месячных диапазонов с марта. Снижение курса доллара, которое наблюдалось на протяжении большей части месяца, в сочетании с приуменьшенными ожиданиями сворачивания стимулирующей программы ФРС оказывало поддержку этому металлу, но восходящий потенциал снова иссяк на подходе к ключевому уровню сопротивления 1364 доллара за тройскую унцию.

В начале ноября внимание игроков на рынке переключится на такие важные события, как заседание Европейского центрального банка, запланированное на 7 ноября, и отчет о занятости в США на следующий день. В ожидании этих событий продажи золота могут усилиться в дополнение к тем, что мы наблюдали в конце прошлого месяца. Учитывая тот факт, что сопротивление остается довольно прочным, трейдеры, возможно, захотят в очередной раз протестировать поддержку, чтобы определить текущую силу рынка.

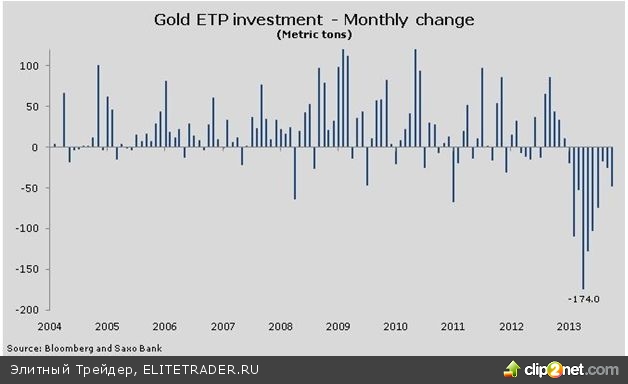

По данным, собранным агентством Bloomberg, в октябре инвесторы в золото через биржевые индексные продукты сокращали свои вложения десятый месяц подряд. На самом деле темпы сокращения таких инвестиций достигли максимального с июля уровня, а без поддержки этой важной группы инвесторов восходящий потенциал золота в краткосрочной перспективе представляется ограниченным.

Поддержка для золота, которая возникла вследствие падения доходности по облигациям после сентябрьского решения ФРС не сворачивать программу, к настоящему моменту исчезла, в то время как доходность по 10-летним бумагам стабилизировалась и откатилась от уровня 2,47%. Этот уровень представлял собой линию коррекции 38,2% на графике, изображающем стремительный рост доходности в период с мая по сентябрь. В результате тесная обратная зависимость между золотом и реальными ставками доходности по американским облигациям —разница между доходностью по облигациям и инфляцией — сохраняется, и малейший рост доходности будет создавать новые препятствия в перспективе.

Тем не менее, мы сохраняем свой прогноз цены золота на конец года на уровне 1325 долларов за тройскую унцию, который кто-то может посчитать завышенным в отсутствие положительных движущих факторов в настоящее время, однако уровень неопределенности на рынке все еще довольно высокий, и это может удержать металл от дальнейшего падения. Эту неопределенность, помимо прочего, создают предстоящие переговоры о лимите госдолга и бюджете в США, а также риск замедления развития американской экономики. Такие факторы могут послужить толчком к увеличению, а не уменьшению количественного смягчения, если ситуация в ближайшую пару месяцев не изменится.

Важную техническую область образуют уровни в диапазоне 1306-1294 доллара (зона поддержки), при этом падение ниже этих значений создает риск снижения к отметке 1264 доллара в краткосрочной перспективе. Рост ограничен уровнем 1364 доллара.

Спред между сортами нефти Brent и WTI может уменьшиться

На протяжении последней пары недель эти два ключевых мировых сорта сырой нефти двигались в противоположных направлениях. Немалую роль в этом сыграло ослабление на американском рынке, вызванное текущим периодом сезонного низкого спроса со стороны НПЗ, который связан с ремонтными и профилактическими работами, а также работами по переходу с производства бензина на производство дистиллятов. Спрос на НПЗ упал более чем на один миллион баррелей в сутки с сентября и в условиях продолжающегося роста внутренней добычи в США (в настоящий момент составляет 7,8 млн баррелей в сутки – максимальный объем с 1989 года) малейшее снижение спроса вызывает падение цен.

В результате цена нефти сорта WTI упала до минимального за четыре месяца значения, в то время как нефть сорта Brent по-прежнему торгуется в диапазоне, пользуясь некоторой поддержкой на фоне перебоев с поставками, особенно в Ливии. Из-за не прекращающихся забастовок в этой неспокойной североафриканской стране экспорт нефти сократился на две трети по сравнению с объемом в первом квартале этого года.

Текущее замедление спроса на американских НПЗ должно прекратиться в ближайшие недели, и это может оказать некоторую поддержку ценам на нефть WTI, особенно если ситуация с поставками, в частности из Ливии, начнет улучшаться.

Сырая нефть сорта Brent, которая служит мировым эталоном в области морских поставок нефти, может проявить большую чувствительность к таким изменениям геополитических рисков по сравнению с нефтью WTI, которая добывается внутри континента и не подлежит экспорту. В связи с этим мы прогнозируем постепенное уменьшение ценовой разницы между сортами WTI и Brent, которая сейчас составляет 12 долларов за баррель, к отметке 5 долларов за баррель.

Улучшение ситуации с поставками по различным направлениям, где наблюдались нарушения, оставляет мало возможностей для роста. Уровень предложения на мировом рынке довольно высокий, а геополитические проблемы за последний квартал значительно уменьшились. Дефицит на рынках обоих сортов нефти, который был в сентябре и который стал причиной активных покупок сырой нефти с поставкой в ближайшем месяце, к настоящему моменту исчез.

Трехмесячный спред между ценами на фьючерсы на нефть Brent с немедленной и отложенной поставкой уменьшился с максимального значения 4,75 доллара за баррель до всего одного доллара за баррель, в то время как для нефти WTI такой спред изменился с 4,37 доллара до минус 0,2 доллара.

Нефть сорта Brent в настоящий момент торгуется в диапазоне 106,30-110 долларов за баррель. Прорыв уровня поддержки в этом диапазоне может спровоцировать очередную волну ликвидации длинных позиций. В результате цена может дойти до важного психологического уровня поддержки 100 долларов за баррель. Между тем нефть WTI будет искать поддержку в старом диапазоне 91-95 долларов за баррель, где преимущественно была сконцентрирована ценовая динамика в первой половине года

Резкий спад на сельскохозяйственном рынке

Индекс DJ-UBS, объединяющий в себе 19 ведущих сырьевых товаров, понизился более чем на 2% и достиг минимальной за три месяца отметки. Как уже было сказано, сельскохозяйственный сектор понес самые большие потери, при этом цены на кофе сорта Арабика и кукурузу, торгующуюся на рынке CBOT, опустились до четырехлетних и трехлетних минимумов соответственно, в то время как хлопок, по данным Bloomberg News, зафиксировал самое продолжительное падение с 1979 года.

Драгоценные металлы впервые за три недели сдали позиции, отступив перед ключевой областью сопротивления, в то время как рост курса доллара и доходности по облигациям лишил их той поддержки, которая имела место в октябре. Энергетический рынок в конечном итоге тоже попал в этот порочный круг продаж, особенно нефть сорта WTI, которая переживает спад из-за снижения спроса, связанного с замедлением активности в области нефтепереработки, а также крайне неустойчивый природный газ, который за неделю подешевел более чем на 7%.

Давление продавцов на золото возобновилось

Золоту удалось завершить октябрь в целом без существенных изменений после довольно сильных колебаний в пределах самых узких месячных диапазонов с марта. Снижение курса доллара, которое наблюдалось на протяжении большей части месяца, в сочетании с приуменьшенными ожиданиями сворачивания стимулирующей программы ФРС оказывало поддержку этому металлу, но восходящий потенциал снова иссяк на подходе к ключевому уровню сопротивления 1364 доллара за тройскую унцию.

В начале ноября внимание игроков на рынке переключится на такие важные события, как заседание Европейского центрального банка, запланированное на 7 ноября, и отчет о занятости в США на следующий день. В ожидании этих событий продажи золота могут усилиться в дополнение к тем, что мы наблюдали в конце прошлого месяца. Учитывая тот факт, что сопротивление остается довольно прочным, трейдеры, возможно, захотят в очередной раз протестировать поддержку, чтобы определить текущую силу рынка.

По данным, собранным агентством Bloomberg, в октябре инвесторы в золото через биржевые индексные продукты сокращали свои вложения десятый месяц подряд. На самом деле темпы сокращения таких инвестиций достигли максимального с июля уровня, а без поддержки этой важной группы инвесторов восходящий потенциал золота в краткосрочной перспективе представляется ограниченным.

Поддержка для золота, которая возникла вследствие падения доходности по облигациям после сентябрьского решения ФРС не сворачивать программу, к настоящему моменту исчезла, в то время как доходность по 10-летним бумагам стабилизировалась и откатилась от уровня 2,47%. Этот уровень представлял собой линию коррекции 38,2% на графике, изображающем стремительный рост доходности в период с мая по сентябрь. В результате тесная обратная зависимость между золотом и реальными ставками доходности по американским облигациям —разница между доходностью по облигациям и инфляцией — сохраняется, и малейший рост доходности будет создавать новые препятствия в перспективе.

Тем не менее, мы сохраняем свой прогноз цены золота на конец года на уровне 1325 долларов за тройскую унцию, который кто-то может посчитать завышенным в отсутствие положительных движущих факторов в настоящее время, однако уровень неопределенности на рынке все еще довольно высокий, и это может удержать металл от дальнейшего падения. Эту неопределенность, помимо прочего, создают предстоящие переговоры о лимите госдолга и бюджете в США, а также риск замедления развития американской экономики. Такие факторы могут послужить толчком к увеличению, а не уменьшению количественного смягчения, если ситуация в ближайшую пару месяцев не изменится.

Важную техническую область образуют уровни в диапазоне 1306-1294 доллара (зона поддержки), при этом падение ниже этих значений создает риск снижения к отметке 1264 доллара в краткосрочной перспективе. Рост ограничен уровнем 1364 доллара.

Спред между сортами нефти Brent и WTI может уменьшиться

На протяжении последней пары недель эти два ключевых мировых сорта сырой нефти двигались в противоположных направлениях. Немалую роль в этом сыграло ослабление на американском рынке, вызванное текущим периодом сезонного низкого спроса со стороны НПЗ, который связан с ремонтными и профилактическими работами, а также работами по переходу с производства бензина на производство дистиллятов. Спрос на НПЗ упал более чем на один миллион баррелей в сутки с сентября и в условиях продолжающегося роста внутренней добычи в США (в настоящий момент составляет 7,8 млн баррелей в сутки – максимальный объем с 1989 года) малейшее снижение спроса вызывает падение цен.

В результате цена нефти сорта WTI упала до минимального за четыре месяца значения, в то время как нефть сорта Brent по-прежнему торгуется в диапазоне, пользуясь некоторой поддержкой на фоне перебоев с поставками, особенно в Ливии. Из-за не прекращающихся забастовок в этой неспокойной североафриканской стране экспорт нефти сократился на две трети по сравнению с объемом в первом квартале этого года.

Текущее замедление спроса на американских НПЗ должно прекратиться в ближайшие недели, и это может оказать некоторую поддержку ценам на нефть WTI, особенно если ситуация с поставками, в частности из Ливии, начнет улучшаться.

Сырая нефть сорта Brent, которая служит мировым эталоном в области морских поставок нефти, может проявить большую чувствительность к таким изменениям геополитических рисков по сравнению с нефтью WTI, которая добывается внутри континента и не подлежит экспорту. В связи с этим мы прогнозируем постепенное уменьшение ценовой разницы между сортами WTI и Brent, которая сейчас составляет 12 долларов за баррель, к отметке 5 долларов за баррель.

Улучшение ситуации с поставками по различным направлениям, где наблюдались нарушения, оставляет мало возможностей для роста. Уровень предложения на мировом рынке довольно высокий, а геополитические проблемы за последний квартал значительно уменьшились. Дефицит на рынках обоих сортов нефти, который был в сентябре и который стал причиной активных покупок сырой нефти с поставкой в ближайшем месяце, к настоящему моменту исчез.

Трехмесячный спред между ценами на фьючерсы на нефть Brent с немедленной и отложенной поставкой уменьшился с максимального значения 4,75 доллара за баррель до всего одного доллара за баррель, в то время как для нефти WTI такой спред изменился с 4,37 доллара до минус 0,2 доллара.

Нефть сорта Brent в настоящий момент торгуется в диапазоне 106,30-110 долларов за баррель. Прорыв уровня поддержки в этом диапазоне может спровоцировать очередную волну ликвидации длинных позиций. В результате цена может дойти до важного психологического уровня поддержки 100 долларов за баррель. Между тем нефть WTI будет искать поддержку в старом диапазоне 91-95 долларов за баррель, где преимущественно была сконцентрирована ценовая динамика в первой половине года

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба