15 ноября 2013 МФД-ИнфоЦентр

В беседе с преподавателями экономики, состоявшейся в среду вечером, глава ФРС Бен Бернанке заявил, что Федрезерв сделал немало для поддержки восстановления экономики США, но ему необходимо продолжать работу, направленную на понижение уровня безработицы.

"Как вы знаете, в течение нескольких месяцев мой срок подойдёт к концу, я и хотел бы, чтобы к моменту моего ухода безработица составляла 5%, а не 7%" - сказал Бернанке, отвечая на вопросы учителей посредством веб-трансляции.

"Но я полагаю, мы сделали немало для поддержки восстановления, и важно продолжать предоставлять необходимую поддержку, чтобы дать возможность людям вернуться к работе и удержать инфляцию от падения до слишком низких уровней", - заявил Бернанке.

"Прямо сейчас мы все еще находимся в процессе незавершенного восстановления после глубокой рецессии", - сказал Бернанке, отметив, что при полном восстановлении "нормальный" уровень безработицы должен находиться на отметке 5 - 6%. Он поспешил добавить, что "это лишь оценка, и она может быть немного выше или немного ниже".

Бернанке также рассказал, как именно ФРС влияет на экономику через повышение или понижение процентных ставок.

"Когда экономика растет слишком медленно, как это происходит сегодня - рост ниже своего потенциала, когда уровень безработицы слишком высок, а инфляция слишком низка, ФРС пытается разогреть экономику, пытается ускорить ее рост через снижение процентных ставок", - сказал Бернанке. Говоря о текущей слабости рынка труда, он заявил, что "уровень безработицы по-прежнему снижается очень медленно... зарплаты растут не слишком быстро, много людей находятся без работы на протяжении шести или более месяцев".

"Учитывая слабость рынка труда, очевидно, что доходы людей совсем не такие, как они бы хотели, и в этом главная причина того, почему ФРС пытается продвигать создание рабочих мест, расширение занятости, возвращение людей к работе, - заявил Бернанке. - Я не думаю, что 7% по уровню безработицы - это хорошо, но полагаю, что она понизится, что рынок труда станет сильнее".

Отвечая на вопрос о влиянии низких процентных ставок на сбережения, Бернанке сказал: "К сожалению, низкие процентные ставки на некоторые время стали (и будут) фактом жизни".

Ранее ФРС заявила, что будет удерживать процентные ставки на низком уровне до тех пор, пока уровень безработицы не опустится до 6.5%, а инфляция не вырастет до 2.0 - 2.5%.

По словам Бернанке, со временем "процентные ставки вырастут, но сейчас я бы согласился с тем, что они довольно низкие", поэтому студентам необходимо наращивать свои сбережения.

Отвечая на вопрос о наследии, которое он оставит после работы в ФРС, Бернанке сказал: "Это были насыщенные восемь лет, нет никаких сомнений". Он заявил, что текущая финансовая система "намного здоровее, чем была несколько лет назад", что ФРС была "инновационной в поиске путей обеспечения того, чтобы монетарная политики помогала восстановлению экономики, конечно, не так быстро, как хотелось бы, но, по крайней мере, она идет в правильном направлении".

Кроме того, он отметил усилия ФРС в регулировании банковской деятельности в том, что касается привлечения банковского капитала и повышения уровня ликвидности, а также в работе с другими регуляторами по вопросу упорядоченного банкротства проблемных финансовых институтов.

Бернанке сказал, что одна из его "личных целей" заключалась в повышении уровня прозрачности ФРС с тем, чтобы "дать больше ясности в отношении нашей политики, объяснить, почему мы принимаем такие решения, и как именно эти решения будут работать".

По его словам, расширение коммуникативных связей "повышает доверие", увеличивает эффективность монетарной политики, "совершенствует нашу ответственность перед Конгрессом и американским народом" (MNI).

Член Управляющего Совета ЕЦБ Йорг Асмуссен:

- Требуются существенные инвестиции в инфраструктуру;

- Дискуссии по минимальной ставке оплаты труда должны быть деполитизированы;

- "Большая коалиция" не несёт в себе неоправданно больших расходов (Асмуссен является членов Социал-демократической партии Германии - SPD).

Рекомендации Danske Bank по мировым валютам и некоторым другим рыночным инструментам с указанием торговых сигналов и важных технических уровней на 14 ноября

Morgan Stanley ожидает, что сворачивание программы QE начнётся в ближайшие два месяца

"Даже сегодня участники рынка ведут себя как школьники. Они слишком остро реагируют, бегают как сумасшедшие. Всем понятно, что мы приближаемся к моменту начала сворачивания QE. Также каждый осознаёт, что сейчас мы находимся в искусственном состоянии избыточной ликвидности, и это происходит на фоне восстановления экономики. Лучшее, что можно сделать в этих условиях - убрать излишние стимулы. Это будет правильное решение. Если кого-то удивит, что Федрезерв начнёт действовать в ближайшие пару месяцев, что ж, это их сложности. Было достаточно намёков, чтобы сделать выводы", - заявил глава банка Morgan Stanley Джеймс Горман в интервью телеканалу CNBC.

Член Комитета по монетарной политике Банка Англии Фишер: Процентные ставки повысятся до 4-5%, когда экономика восстановится

Процентные ставки Банка Англии, в конечном счёте, когда экономика будет уверенно расти, а инфляция снизится до целевого уровня, снова вернутся к уровню 4-5%, заявил в четверг в эфире радиостанции BBC Член Комитета по монетарной политике Банка Англии Фишер.

"У нас есть целевая планка инфляции - 2%, есть понимание нормальных темпов экономического роста, скажем, 2.5%. При таких обстоятельствах можно ожидать возвращения процентных ставок на уровень 4-5%, это будет оправданным", - сказал Фишер.

В III квартале испанская экономика выглядела лучше французской впервые с I квартала 2009

Forexlive: ФРС дает возможность Вашингтону действовать безответственно, потому что печатание денег и инфляция активов создали иллюзию прогресса в экономике

Эксперты обсуждают эту тему с момента правительственного "шатдауна". Позавчера об этом говорил бывший член ФРС Эндрю Хасзар, вчера - бывший управляющий ФРС Кевин Уорш.

"Администрация [президента США] и Конгресс не могут или не хотят договориться о налогах и приоритетных расходах или о долгосрочных структурных реформах. Он не делают трудный выбор, поскольку уверены, что ФРС будет продолжать покупку активов, обеспечивая поддержку. Короче говоря, центральный банк стал гарантированная поставщиком совокупного спроса. Но чем больше мер принимает ФРС, тем больше она позволяет избранным народным представителям оставаться в стороне. Жидкий чай, который разливает ФРС, вытесняет те политические меры, которые могут быть приняты только избранными представителями власти. Нобелевский лауреат экономист Том Сарджент был прав: "Монетарная политика не может быть скоординированной, если фискальная политика не является таковой", - сказал Уорш.

Комментарий Forexlive: Мы полагаем, что это - сильная идея, и она набирает обороты. Ждем волны подобных комментариев в Вашингтоне, в финансовых СМИ. Если эта тема будет раскручиваться, давление на ФРС по вопросу сворачивания QE3 усилится, что обеспечит поддержку доллару США.

Morgan Stanley усилил короткую позицию в GBR/USD на уровне 1.6060, группа Westpac продала EUR/USD на уровне 1.3495

Вчерашнее снижение доллара США против евро и британского фунта заставило некоторых брокеров купить доллар США на более высоких уровнях. Среди них - банк Morgan Stanley, нарастивший короткую позицию в паре GBR/USD на уровне 1.6060 со стопом 1.6160 и целью 1.5750.

"Мы ожидаем возобновления давления на GBR/USD. Мы полагаем, что риски для британского фунта, скорее всего, усилятся, учитывая завышенные ожидания рынка в отношении перспектив экономики Великобритании, которая, вероятно, столкнется с некоторыми проблемами... Мы продали отскок в GBR/USD, выставив ограниченную заявку на уровне 1.6060, ожидая, что первоначально пара протестирует 1.5895. Дальнейшее движение вниз поставит в центр внимания важный среднесрочный уровень 1.5750", - говорится в обзоре MS.

Другая крупная заявка последних часов на покупку доллара США была выставлена банковской группой Westpac, открывшей короткую позицию в паре EUR/USD на уровне 1.3495 со стопом 1.3570 и целью 1.3000. Westpac также сохраняет шорт, открытый на уровне 1.3330 с тем же стопом и той же целью.

Westpac объясняет свои действия тремя факторами:

1. Экономика США далеко не в лучшей форме, но индекс Westpac, оценивающий сюрпризы в экономических данных США, находится в очень подавленном состоянии, указывая, что большинство негативных новостей из США уже учетно в текущих котировках.

2. ЕЦБ понизил процентные ставки на прошлой неделе, подтвердив готовность прибегнуть в дополнительному "смягчению".

3. Индикатор фактора роста, рассчитываемый Westpac, который был менее негативен по отношению к единой валюте в последние месяцы, в данный момент указывает на возобновление "медвежьего" уклона евро.

Член правления Бундесбанка Андреас Домберт: Устойчиво низкие процентные ставки будут повышать риск финансовой нестабильности

- Длительный период низких ставок может привести к образованию пузырей;

- Как только мы заметим угрозу финансовой стабильности, будем действовать;

- Неограниченный приток ликвидности препятствует необходимой реструктуризации банковской системы;

- Следует использовать безопасный период низких ставок для проведения реформ;

- Рост цен на жилую недвижимость в Германии не представляет большой угрозы финансовой стабильности;

- Бизнес-модели некоторых банков "находятся под давлением", но устойчивость немецких банков улучшилась в течение 2013 года;

- Спокойствие, наблюдаемое на финансовых рынках, иллюзорно;

- Некоторым банкам придётся серьёзно измениться, чтобы соответствовать правилам Базель III;

- Стресс-тесты банков могут вызвать беспокойство на рынках.

Всемирный Совет по золоту (World Gold Council): Предложение на рынке золота сократилось в III квартале на 3% г/г

- Значительный спад предложения обусловлен уменьшением объемов переработки, в то время как первичное производство выросло в указанный период на 4% г/г;

- Центральные банки продолжили аккумулировать золото в запасы, хотя накопление происходит более медленными темпами, чем в 2012. В годовом исчислении золотые запасы мировых ЦБ выросли почти на 300 тонн;

- В III квартале вновь отмечался повышенный спрос на золото со стороны технологического сектора. Спрос, связанный с производством электроники, включая смартфоны и планшеты, оказался наиболее устойчивым;

- Спрос на слитки и золотые монеты вырос на 6% г/г до 304.2 тонны и исходил преимущественно от стран Азии, Среднего Востока и Турции.

С полным отчётом WGC можно ознакомиться здесь.

Forexlive: Отчёт по розничным продажам компенсировал чрезмерный оптимизм

Сегодняшние данные по розничным продажам оказались откровением для рынка, остудив пыл инвесторов, разгорячённых вчерашним отчётом по инфляции и заявлениями Марка Карни. Отчёт зафиксировал безрадостную картину - несмотря на всю неизбежность позитивного влияния экономического роста, перспектив низкой безработицы, повышения фондового рынка, показатель розничных продаж заметно снизился в октябре. Видимо, в общем и целом, потребитель стал беднее. Он не может или не хочет тратить больше. Однако не стоит придавать много важности всего одной цифре, хотя тот факт, что она резко контрастирует с нарастающим в стране оптимизмом, безусловно, достоин внимания.

Примечательным является то, что потребители юга Англии не перестают тратить меньше, в то время как север становится беднее. Этот нарастающий дисбаланс начался в тот момент, когда сектор услуг, и, в частности, финансовая отрасль, стала превалировать над промышленностью. К сегодняшнему дню разрыв достиг беспрецедентных значений.

Неприятная данность состоит и в том, что рост среднего дохода постоянно отстаёт от инфляции, даже по официальным данным. Такое отрыв постоянно скрадывает часть располагаемого дохода наших граждан. В 2008 году, когда такое явление должно было произойти, население смирилось с этим небольшим , как казалось, временным нарушением, однако с тех прошло уже четыре года.

Сейчас главная проблема правительства и банка Англии, над которой ломают голову их лучшие экономисты, состоит в том, чтобы трансформировать неосязаемое пока восстановление экономики в реальный рост благополучия людей, добиться роста заработной платы в реальном выражении, что, однако, будет сделать непросто, и почти невозможно в краткосрочной перспективе. Бизнес по-прежнему продолжает сталкиваться с серьезными бюрократическими препонами при приёме на работу сотрудников, и решение только одной этой проблемы значительно поможет общему делу. Вместе с тем, помимо насущных проблем, существует более серьёзная опасность - в случае, если пропасть между югом и севером продолжит нарастать, то во главе угла может оказаться вопрос политического противостояния.

Увязывая действия регуляторов с данностями политических необходимостей, не окажется смелым предположить, что Банк Англии пожелает начать процесс повышения ставок до всеобщих парламентских выборов. Они состоятся через 18 месяцев. Проводя параллель с Федрезервом, можно заметить, какие трудности теперь испытывает американский центробанк, не решившийся объявить о начале сворачивания QE в сентябре. Если Банк Анлии не приступит к ужесточению монетарной политики в начале 2015, то, видимо, ему придётся подождать пару месяцев после мая, что, очевидно, обнажит политические мотивы такой задержки.

Международное энергетическое агентство: "Американские горки" на нефтяном рынке пока не окончены

Текущее снижение цен на нефть может оказаться относительно непродолжительным в связи с тем, что спрос постоянно растёт, а производство в Ливии и Иране падает, продолжая подрывать предложение, говорится в ежемесячном докладе по нефтяному рынку, представленном сегодня Международным энергетическим агентством (IEA).

«Спрос на европейском рынке демонстрирует признаки жизни, питая поддержку от новостей о том, что экономика еврозоны вышла из рецессии, продолжавшейся со II квартала 2012. Учитывая не спадающую геополитическую напряжённости и необычно тяжёлые климатические условия, можно ожидать, что широкие колебания цен на нефть как в одну, так и другую сторону, будут продолжаться", - говорится в отчёте IEA.

Президент ФРБ Филадельфии Чарльз Плоссер: На балансе ФРС должны находиться только казначейские долговые обязательства

- Покупки активов должны быть ограничены казначейскими бондами, баланс ФРС должен быть очищен от агентских ипотечных бондов (MBS);

- Цели ФРС должны быть ограничены на достижении "исключительно или хотя бы в первую очередь" ценовой стабильности;

- ФРС должна реализовать основанный на правилах подход к монетарной политике;

- Установка ограничений позволит ФРС сохранить независимость.

GFT-FX: Почему доллар компенсировал понесенные ночью потери перед началом сенатских слушаний по кандидатуре Йеллен?

После публикации текста выступления Йеллен в среду вечером акции взлетели, а доллар США резко снизился, поскольку трейдеры осознали, что Йеллен будет действовать так, как она считает нужным, и не будет стараться угодить своим критикам. Она намерена придерживаться своих взглядов, полагая, что монетарная политика должна оставаться аккомодационной.

Однако учитывая, что заявление Йеллен уже отыграно, и рынкам предстоит увидеть ее реакцию на различные замечания сенаторов, инвесторы предпочли избавиться от шортов в долларе на ожиданиях, что ответы Йеллен будут менее "голубиными", поскольку она должна продемонстрировать готовность рассматривать любые варианты, в том числе путь отказа от монетарной аккомодации и возможное ужесточение политики.

Конечно, Йеллен одномоментно не станет "ястребом", но ей придется начинать сворачивание если не в этом году, то в следующем, и сохранение "голубиных крыльев" в ситуации сокращения покупки активов будет выглядеть неуместно. Кроме того, инвесторы ждут экономических прогнозов от Йеллен, ее точка зрения по рынку труда и инфляции может сформировать ожидания рынка по срокам начала сворачивания.

Джанет Йеллен: Есть опасность завершить программу покупок активов слишком рано, эти риски не рассматриваются так же глубоко, как риски затягивания QE3

Покупки активов сделали значимый вклад в восстановление, сказала Йеллен.

Вопрос сенатора -республиканца: И что же, QE будет вечной?

"Нет, эта программа не может продолжаться вечно, - ответила Йеллен. - Существуют риски для финансовой стабильности, мы их исследуем и воспринимаем всерьез".

Вопрос: Когда ФРС начнет сворачивание?

Йеллен: "Комитет хочет получить сигналы того, что у нас будет достаточно сильный экономический рост, который сможет обеспечить дальнейший прогресс".

Она также добавила, что не видит признаков раздувания пузыря в активах, который мог бы навредить финансовой системе.

Джанет Йеллен: На каждом предстоящем заседании FOMC будет пытаться оценить, соответствуют ли перспективы экономики критериям сворачивания QE3

"Сворачивание не будет идти заранее заданным курсом", - сказала Йеллен.

Она также заявила, что не исключает возможности использования монетарной политики для борьбы с пузырем в активах.

Комментарий MarketWatch: Экс-глава ФРС Алан Гринспен выступал категорически против этого. Бернанке, кажется, тоже не испытывал энтузиазма на эту тему. Похоже, Йеллен намерена устроить сдвиг в мышлении. До кризиса предполагалось, что монетарная политика является слишком грубым инструментом для борьбы с пузырём.

Джанет Йеллен: Программы QE не нацелены на обеспечение поддержки финансирования бюджета США

Джанет Йеллен: Никто не хочет повторения финансового кризиса, но сегодня программа ФРС по покупке активов не несет никаких рисков для финансовой стабильности

Джанет Йеллен: До настоящего момента темпы восстановления экономики были разочаровывающими

- Очень важно, чтобы у банков было больше высококачественного капитала.

- США повысят стандарты для крупнейших банков.

Forexlive: Йеллен надела шляпу регулятора

Кажется, она чувствует себя все более комфортно на этих слушаниях. Ее комментарии о регулировании банковского сектора воспринимаются рынками нейтрально.

Мы разочарованы Банковским комитетом сената. Мы ожидали больше гриля, но никто не хочет поджаривать бабушку.

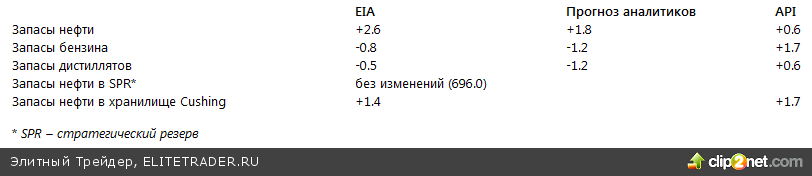

Объём коммерческих запасов сырой нефти в США на прошлой неделе вырос на 2.6 млн барр. и составил 388.1 млн барр.

Объём коммерческих запасов сырой нефти в хранилищах США (за исключением стратегических резервов) за неделю, завершившуюся 8 ноября, вырос на 2.6 млн барр. и составил 388.1 млн барр. Об этом сегодня в очередном отчёте сообщило Управление по энергетической информации (EIA) Минэнерго США.

По данным опроса, проведённого агентством Platts, аналитики прогнозировали увеличение запасов нефти на 1.8 млн барр.

Запасы бензина снизились на 0.8 млн барр. до 209.2 млн барр. Эксперты ожидали сокращения запасов бензина на 1.2 млн барр.

Запасы дистиллятов (включая дизельное топливо и топочный мазут) уменьшились на 0.5 млн барр., составив 117.3 млн барр. Аналитики ожидали снижения запасов дистиллятов на 1.2 млн барр.

Запасы нефти в стратегическом резерве США (SPR) не изменились и составили 696.0 млн барр.

По данным института API, опубликованным накануне вечером, запасы нефти в США на прошлой неделе выросли на 0.6 млн барр., запасы бензина расширились на 1.7 млн барр., запасы дистиллятов увеличились на 0.6 млн барр.

Сравнительная таблица отчетов EIA и API об изменении запасов нефти и нефтепродуктов в США на прошлой неделе (в млн барр.)

Результаты аукциона по размещению 30-летних казначейских облигаций США на сумму 16 млрд долл

По итогам аукциона доходность облигаций составила 3.81%.

Отношение величины инвестиционного спроса к предложенному объёму размещения составило 2.16 против 2.40 в среднем за шесть предыдущих аукционов.

Косвенные покупатели (группа инвесторов, в которую входят иностранные центральные банки) приобрели 35.3% выпуска в сравнении с 39.8% в среднем за шесть предыдущих аукционов.

Прямые покупатели (включая внутренних первичных дилеров) приобрели 18.3% выпуска в сравнении со средним показателем за несколько аукционов в 16.8%.

Результаты аукциона разочаровали инвесторов. Доходность индикативных 10-летних UST после аукциона в ходе торгов на вторичном рынке выросла до 2.73% от внутридневного минимума 2.69%. Вчерашнее закрытие состоялось на уровне 2.71%.

Корреспондент The New York Times Биньямин Аппельбаум: Йеллен не вела себя так, будто бы сворачивание намечено на декабрь

"Но следует учитывать, что пока это не её работа (она еще не стала председателем ФРС). Ждем, что скажет Бернанке во вторник".

Во вторник, 19 ноября, в 7:00 PM ET (04:00 мск среды) Бернанке выступит в Вашингтоне на конференции Национальной ассоциации экономики бизнеса (NABE).

Capital Economics: Йеллен разыгрывает сценарий преемственности

"В ходе сегодняшних сенатских слушаний нынешний вице-председатель ФРС Джанет Йеллен тщательно защищала политику ФРС и действия регуляторов, проводимые последние несколько лет. Это указывает на то, что ее подход не будет сильно отличаться от подхода Бена Бернанке, когда она займет его пост в начале следующего года.

В частности, не было никаких признаков того, что она будет уделять больше внимания сфере занятости в части двойного мандата ФРС, продвигая более инфляционную монетарную политику".

После состоявшегося сегодня заседания министров финансов еврозоны глава Еврогруппы Йерун Дайсселблум выступил на пресс-конференции

Дайсселблум заявил, что министры финансов обсуждали важный вопрос - выход Ирландии и Испании из финансовых программ.

"Народы Ирландии и Испании прошли через очень трудные периоды, но я уверен, что эти страны находятся на пути к восстановлению", - сказал Дайсселблум.

По его словам, Еврогруппа полностью поддерживает решение Ирландии выбрать "чистый" выход из программы спасения без использования превентивной кредитной линии (precautionary credit line). Дайсселблум отметил, что он также поддерживает "чистый выход" Испании из программы поддержки банковского сектора.

Кроме того, глава Еврогруппы заявил, что Греции удалось добиться успеха, но "работа еще не завершена". Он сказал, что правительство Греции должно сосредоточиться "на четырех областях" с целью достижения договоренности с кредиторами и разблокирования следующего транша финансовой помощи.

К этим областям относятся:

1. Достижение предварительных мер (или "вех"), утвержденных в июне. Эти меры в том числе подразумевают сокращение рабочих мест в госсекторе.

2. Покрытие бюджетного дефицита на 2014 и 2015 г.г.

3. Реализация экономических реформ.

4. Совершенствование управления программой приватизации.

Экономический обозреватель The Telegraph Амброуз Эванс-Притчард: "Голуби" в ЕЦБ готовы печатать евро, Германия должна покинуть еврозону

В опубликованной в четверг статье Эванс-Притчард написал, что "голуби" захватили ЕЦБ и готовы печатать деньги. Он ссылается на вчерашние комментарии Питера Прэта, которые были встречены в Германии с явным разочарованием.

"Суть заключается в том, что любая политика, проводимая на этой стадии с целью поддержки Средиземноморского клуба, разрушительна для Германии, а любая политика во благо Германии разрушительна для Средиземноморского клуба. Таким образом, проводить работоспособную политику невозможно. Внутренний разрыв в европейском валютном союзе стал слишком широким", - заявил Эванс-Притчард.

"Я бы не хотел присоединяться к Романо Проди в осуждении немцев за то, что они одержимы инфляцией точно так же, как подростки помешаны на сексе", - добавил Эванс-Притчард, отметив, что Германия могла бы решить проблему единственно верным способом - "вежливо выйти из еврозоны".

Forexlive: Нет никаких шансов на то, что завтра будет принято соглашение по SRM

В пятницу состоится заседание министров финансов и экономики Евросоюза (Экофин), на котором будет рассматриваться соглашение о Едином механизме урегулирования (SRM).

SRM - это инструмент, предназначенный для разрешения финансовых проблем, включая помощь банкам и упорядоченное банкротство банков в случае необходимости. Предполагалось, что SRM будет введен в действие с 1 января 2015 года.

Однако судя по сообщениям, поступающим из Германии, никакой договоренности по SRM завтра достигнуто не будет.

- Нынешнее правительство Германии не может заключать важных соглашений, поскольку правительственная коалиция с участием партии SPD пока не создана;

- Германия при любых обстоятельствах не согласится на обобществление банковских рисков;

- Германия не хочет, чтобы стабфонд ESM предоставлял кредитные линии SRM.

Таким образом, в пятницу мы можем услышать новые предложения в рамках плана по созданию SRM и надеяться на то, что соглашение будет заключено в декабре.

Goldman Sachs: Наш прогноз может механически недооценивать дезинфляционную динамику в еврозоне

"Нам необходимо остерегаться недооценки дефляционных рисков".

Bank of America Merrill Lynch вводит новый рейтинг экономической силы

"Циклическое сближение маскирует структурную дивергенцию между основными развитыми странами, что приведет к дифференцированной рыночной динамике в 2014 году", - заявили аналитики Bank of America Merrill Lynch.

В соответствии с этой точкой зрения, BofA вводит новый рейтинг экономической силы, основанный на макроэкономических балансах/дисбалансах, который поможет отслеживать указанную тенденцию.

"Наверху рейтинга находятся США: "бычий" прогноз по доллару и "медвежий" - по казначейским бондам. Удивительно, но США заняли первое место в нашем рейтинге. Это связано с тем, что относительно крупные дисбалансы США с избытком компенсируются быстрым прогрессом в процессе сокращения этих дисбалансов. Это подтверждает наш "бычий" взгляд на доллар США и наши ожидания того, что казначейские бонды продолжат выглядеть хуже других основных рынков госдолга в 2014 году.

Наш анализ указывает, что евро, вероятно, не сможет удержать свои преимущества, продемонстрированные за последний год. Япония движется наверх в нашем рейтинге ребалансировки. Тем не менее, необходимо появление четких сигналов разворота в динамике торгового дефицита Японии для того, чтобы мы стали более конструктивными по иене. Битва за превосходство между швейцарским франком и австралийским долларом в качестве "валюты - убежища" очевидно завершается в пользу швейцарского франка. Шведская крона является наиболее переоцененной валютой G-10 в настоящий момент", - говорится в обзоре BofA.

Согласно информации, поданной в SEC, по состоянию на конец сентября инвестор-активист Карл Айкан обладал 3.87 млн акций Apple, оценивающихся на тот момент в 1.8 млрд долл

"Как вы знаете, в течение нескольких месяцев мой срок подойдёт к концу, я и хотел бы, чтобы к моменту моего ухода безработица составляла 5%, а не 7%" - сказал Бернанке, отвечая на вопросы учителей посредством веб-трансляции.

"Но я полагаю, мы сделали немало для поддержки восстановления, и важно продолжать предоставлять необходимую поддержку, чтобы дать возможность людям вернуться к работе и удержать инфляцию от падения до слишком низких уровней", - заявил Бернанке.

"Прямо сейчас мы все еще находимся в процессе незавершенного восстановления после глубокой рецессии", - сказал Бернанке, отметив, что при полном восстановлении "нормальный" уровень безработицы должен находиться на отметке 5 - 6%. Он поспешил добавить, что "это лишь оценка, и она может быть немного выше или немного ниже".

Бернанке также рассказал, как именно ФРС влияет на экономику через повышение или понижение процентных ставок.

"Когда экономика растет слишком медленно, как это происходит сегодня - рост ниже своего потенциала, когда уровень безработицы слишком высок, а инфляция слишком низка, ФРС пытается разогреть экономику, пытается ускорить ее рост через снижение процентных ставок", - сказал Бернанке. Говоря о текущей слабости рынка труда, он заявил, что "уровень безработицы по-прежнему снижается очень медленно... зарплаты растут не слишком быстро, много людей находятся без работы на протяжении шести или более месяцев".

"Учитывая слабость рынка труда, очевидно, что доходы людей совсем не такие, как они бы хотели, и в этом главная причина того, почему ФРС пытается продвигать создание рабочих мест, расширение занятости, возвращение людей к работе, - заявил Бернанке. - Я не думаю, что 7% по уровню безработицы - это хорошо, но полагаю, что она понизится, что рынок труда станет сильнее".

Отвечая на вопрос о влиянии низких процентных ставок на сбережения, Бернанке сказал: "К сожалению, низкие процентные ставки на некоторые время стали (и будут) фактом жизни".

Ранее ФРС заявила, что будет удерживать процентные ставки на низком уровне до тех пор, пока уровень безработицы не опустится до 6.5%, а инфляция не вырастет до 2.0 - 2.5%.

По словам Бернанке, со временем "процентные ставки вырастут, но сейчас я бы согласился с тем, что они довольно низкие", поэтому студентам необходимо наращивать свои сбережения.

Отвечая на вопрос о наследии, которое он оставит после работы в ФРС, Бернанке сказал: "Это были насыщенные восемь лет, нет никаких сомнений". Он заявил, что текущая финансовая система "намного здоровее, чем была несколько лет назад", что ФРС была "инновационной в поиске путей обеспечения того, чтобы монетарная политики помогала восстановлению экономики, конечно, не так быстро, как хотелось бы, но, по крайней мере, она идет в правильном направлении".

Кроме того, он отметил усилия ФРС в регулировании банковской деятельности в том, что касается привлечения банковского капитала и повышения уровня ликвидности, а также в работе с другими регуляторами по вопросу упорядоченного банкротства проблемных финансовых институтов.

Бернанке сказал, что одна из его "личных целей" заключалась в повышении уровня прозрачности ФРС с тем, чтобы "дать больше ясности в отношении нашей политики, объяснить, почему мы принимаем такие решения, и как именно эти решения будут работать".

По его словам, расширение коммуникативных связей "повышает доверие", увеличивает эффективность монетарной политики, "совершенствует нашу ответственность перед Конгрессом и американским народом" (MNI).

Член Управляющего Совета ЕЦБ Йорг Асмуссен:

- Требуются существенные инвестиции в инфраструктуру;

- Дискуссии по минимальной ставке оплаты труда должны быть деполитизированы;

- "Большая коалиция" не несёт в себе неоправданно больших расходов (Асмуссен является членов Социал-демократической партии Германии - SPD).

Рекомендации Danske Bank по мировым валютам и некоторым другим рыночным инструментам с указанием торговых сигналов и важных технических уровней на 14 ноября

Morgan Stanley ожидает, что сворачивание программы QE начнётся в ближайшие два месяца

"Даже сегодня участники рынка ведут себя как школьники. Они слишком остро реагируют, бегают как сумасшедшие. Всем понятно, что мы приближаемся к моменту начала сворачивания QE. Также каждый осознаёт, что сейчас мы находимся в искусственном состоянии избыточной ликвидности, и это происходит на фоне восстановления экономики. Лучшее, что можно сделать в этих условиях - убрать излишние стимулы. Это будет правильное решение. Если кого-то удивит, что Федрезерв начнёт действовать в ближайшие пару месяцев, что ж, это их сложности. Было достаточно намёков, чтобы сделать выводы", - заявил глава банка Morgan Stanley Джеймс Горман в интервью телеканалу CNBC.

Член Комитета по монетарной политике Банка Англии Фишер: Процентные ставки повысятся до 4-5%, когда экономика восстановится

Процентные ставки Банка Англии, в конечном счёте, когда экономика будет уверенно расти, а инфляция снизится до целевого уровня, снова вернутся к уровню 4-5%, заявил в четверг в эфире радиостанции BBC Член Комитета по монетарной политике Банка Англии Фишер.

"У нас есть целевая планка инфляции - 2%, есть понимание нормальных темпов экономического роста, скажем, 2.5%. При таких обстоятельствах можно ожидать возвращения процентных ставок на уровень 4-5%, это будет оправданным", - сказал Фишер.

В III квартале испанская экономика выглядела лучше французской впервые с I квартала 2009

Forexlive: ФРС дает возможность Вашингтону действовать безответственно, потому что печатание денег и инфляция активов создали иллюзию прогресса в экономике

Эксперты обсуждают эту тему с момента правительственного "шатдауна". Позавчера об этом говорил бывший член ФРС Эндрю Хасзар, вчера - бывший управляющий ФРС Кевин Уорш.

"Администрация [президента США] и Конгресс не могут или не хотят договориться о налогах и приоритетных расходах или о долгосрочных структурных реформах. Он не делают трудный выбор, поскольку уверены, что ФРС будет продолжать покупку активов, обеспечивая поддержку. Короче говоря, центральный банк стал гарантированная поставщиком совокупного спроса. Но чем больше мер принимает ФРС, тем больше она позволяет избранным народным представителям оставаться в стороне. Жидкий чай, который разливает ФРС, вытесняет те политические меры, которые могут быть приняты только избранными представителями власти. Нобелевский лауреат экономист Том Сарджент был прав: "Монетарная политика не может быть скоординированной, если фискальная политика не является таковой", - сказал Уорш.

Комментарий Forexlive: Мы полагаем, что это - сильная идея, и она набирает обороты. Ждем волны подобных комментариев в Вашингтоне, в финансовых СМИ. Если эта тема будет раскручиваться, давление на ФРС по вопросу сворачивания QE3 усилится, что обеспечит поддержку доллару США.

Morgan Stanley усилил короткую позицию в GBR/USD на уровне 1.6060, группа Westpac продала EUR/USD на уровне 1.3495

Вчерашнее снижение доллара США против евро и британского фунта заставило некоторых брокеров купить доллар США на более высоких уровнях. Среди них - банк Morgan Stanley, нарастивший короткую позицию в паре GBR/USD на уровне 1.6060 со стопом 1.6160 и целью 1.5750.

"Мы ожидаем возобновления давления на GBR/USD. Мы полагаем, что риски для британского фунта, скорее всего, усилятся, учитывая завышенные ожидания рынка в отношении перспектив экономики Великобритании, которая, вероятно, столкнется с некоторыми проблемами... Мы продали отскок в GBR/USD, выставив ограниченную заявку на уровне 1.6060, ожидая, что первоначально пара протестирует 1.5895. Дальнейшее движение вниз поставит в центр внимания важный среднесрочный уровень 1.5750", - говорится в обзоре MS.

Другая крупная заявка последних часов на покупку доллара США была выставлена банковской группой Westpac, открывшей короткую позицию в паре EUR/USD на уровне 1.3495 со стопом 1.3570 и целью 1.3000. Westpac также сохраняет шорт, открытый на уровне 1.3330 с тем же стопом и той же целью.

Westpac объясняет свои действия тремя факторами:

1. Экономика США далеко не в лучшей форме, но индекс Westpac, оценивающий сюрпризы в экономических данных США, находится в очень подавленном состоянии, указывая, что большинство негативных новостей из США уже учетно в текущих котировках.

2. ЕЦБ понизил процентные ставки на прошлой неделе, подтвердив готовность прибегнуть в дополнительному "смягчению".

3. Индикатор фактора роста, рассчитываемый Westpac, который был менее негативен по отношению к единой валюте в последние месяцы, в данный момент указывает на возобновление "медвежьего" уклона евро.

Член правления Бундесбанка Андреас Домберт: Устойчиво низкие процентные ставки будут повышать риск финансовой нестабильности

- Длительный период низких ставок может привести к образованию пузырей;

- Как только мы заметим угрозу финансовой стабильности, будем действовать;

- Неограниченный приток ликвидности препятствует необходимой реструктуризации банковской системы;

- Следует использовать безопасный период низких ставок для проведения реформ;

- Рост цен на жилую недвижимость в Германии не представляет большой угрозы финансовой стабильности;

- Бизнес-модели некоторых банков "находятся под давлением", но устойчивость немецких банков улучшилась в течение 2013 года;

- Спокойствие, наблюдаемое на финансовых рынках, иллюзорно;

- Некоторым банкам придётся серьёзно измениться, чтобы соответствовать правилам Базель III;

- Стресс-тесты банков могут вызвать беспокойство на рынках.

Всемирный Совет по золоту (World Gold Council): Предложение на рынке золота сократилось в III квартале на 3% г/г

- Значительный спад предложения обусловлен уменьшением объемов переработки, в то время как первичное производство выросло в указанный период на 4% г/г;

- Центральные банки продолжили аккумулировать золото в запасы, хотя накопление происходит более медленными темпами, чем в 2012. В годовом исчислении золотые запасы мировых ЦБ выросли почти на 300 тонн;

- В III квартале вновь отмечался повышенный спрос на золото со стороны технологического сектора. Спрос, связанный с производством электроники, включая смартфоны и планшеты, оказался наиболее устойчивым;

- Спрос на слитки и золотые монеты вырос на 6% г/г до 304.2 тонны и исходил преимущественно от стран Азии, Среднего Востока и Турции.

С полным отчётом WGC можно ознакомиться здесь.

Forexlive: Отчёт по розничным продажам компенсировал чрезмерный оптимизм

Сегодняшние данные по розничным продажам оказались откровением для рынка, остудив пыл инвесторов, разгорячённых вчерашним отчётом по инфляции и заявлениями Марка Карни. Отчёт зафиксировал безрадостную картину - несмотря на всю неизбежность позитивного влияния экономического роста, перспектив низкой безработицы, повышения фондового рынка, показатель розничных продаж заметно снизился в октябре. Видимо, в общем и целом, потребитель стал беднее. Он не может или не хочет тратить больше. Однако не стоит придавать много важности всего одной цифре, хотя тот факт, что она резко контрастирует с нарастающим в стране оптимизмом, безусловно, достоин внимания.

Примечательным является то, что потребители юга Англии не перестают тратить меньше, в то время как север становится беднее. Этот нарастающий дисбаланс начался в тот момент, когда сектор услуг, и, в частности, финансовая отрасль, стала превалировать над промышленностью. К сегодняшнему дню разрыв достиг беспрецедентных значений.

Неприятная данность состоит и в том, что рост среднего дохода постоянно отстаёт от инфляции, даже по официальным данным. Такое отрыв постоянно скрадывает часть располагаемого дохода наших граждан. В 2008 году, когда такое явление должно было произойти, население смирилось с этим небольшим , как казалось, временным нарушением, однако с тех прошло уже четыре года.

Сейчас главная проблема правительства и банка Англии, над которой ломают голову их лучшие экономисты, состоит в том, чтобы трансформировать неосязаемое пока восстановление экономики в реальный рост благополучия людей, добиться роста заработной платы в реальном выражении, что, однако, будет сделать непросто, и почти невозможно в краткосрочной перспективе. Бизнес по-прежнему продолжает сталкиваться с серьезными бюрократическими препонами при приёме на работу сотрудников, и решение только одной этой проблемы значительно поможет общему делу. Вместе с тем, помимо насущных проблем, существует более серьёзная опасность - в случае, если пропасть между югом и севером продолжит нарастать, то во главе угла может оказаться вопрос политического противостояния.

Увязывая действия регуляторов с данностями политических необходимостей, не окажется смелым предположить, что Банк Англии пожелает начать процесс повышения ставок до всеобщих парламентских выборов. Они состоятся через 18 месяцев. Проводя параллель с Федрезервом, можно заметить, какие трудности теперь испытывает американский центробанк, не решившийся объявить о начале сворачивания QE в сентябре. Если Банк Анлии не приступит к ужесточению монетарной политики в начале 2015, то, видимо, ему придётся подождать пару месяцев после мая, что, очевидно, обнажит политические мотивы такой задержки.

Международное энергетическое агентство: "Американские горки" на нефтяном рынке пока не окончены

Текущее снижение цен на нефть может оказаться относительно непродолжительным в связи с тем, что спрос постоянно растёт, а производство в Ливии и Иране падает, продолжая подрывать предложение, говорится в ежемесячном докладе по нефтяному рынку, представленном сегодня Международным энергетическим агентством (IEA).

«Спрос на европейском рынке демонстрирует признаки жизни, питая поддержку от новостей о том, что экономика еврозоны вышла из рецессии, продолжавшейся со II квартала 2012. Учитывая не спадающую геополитическую напряжённости и необычно тяжёлые климатические условия, можно ожидать, что широкие колебания цен на нефть как в одну, так и другую сторону, будут продолжаться", - говорится в отчёте IEA.

Президент ФРБ Филадельфии Чарльз Плоссер: На балансе ФРС должны находиться только казначейские долговые обязательства

- Покупки активов должны быть ограничены казначейскими бондами, баланс ФРС должен быть очищен от агентских ипотечных бондов (MBS);

- Цели ФРС должны быть ограничены на достижении "исключительно или хотя бы в первую очередь" ценовой стабильности;

- ФРС должна реализовать основанный на правилах подход к монетарной политике;

- Установка ограничений позволит ФРС сохранить независимость.

GFT-FX: Почему доллар компенсировал понесенные ночью потери перед началом сенатских слушаний по кандидатуре Йеллен?

После публикации текста выступления Йеллен в среду вечером акции взлетели, а доллар США резко снизился, поскольку трейдеры осознали, что Йеллен будет действовать так, как она считает нужным, и не будет стараться угодить своим критикам. Она намерена придерживаться своих взглядов, полагая, что монетарная политика должна оставаться аккомодационной.

Однако учитывая, что заявление Йеллен уже отыграно, и рынкам предстоит увидеть ее реакцию на различные замечания сенаторов, инвесторы предпочли избавиться от шортов в долларе на ожиданиях, что ответы Йеллен будут менее "голубиными", поскольку она должна продемонстрировать готовность рассматривать любые варианты, в том числе путь отказа от монетарной аккомодации и возможное ужесточение политики.

Конечно, Йеллен одномоментно не станет "ястребом", но ей придется начинать сворачивание если не в этом году, то в следующем, и сохранение "голубиных крыльев" в ситуации сокращения покупки активов будет выглядеть неуместно. Кроме того, инвесторы ждут экономических прогнозов от Йеллен, ее точка зрения по рынку труда и инфляции может сформировать ожидания рынка по срокам начала сворачивания.

Джанет Йеллен: Есть опасность завершить программу покупок активов слишком рано, эти риски не рассматриваются так же глубоко, как риски затягивания QE3

Покупки активов сделали значимый вклад в восстановление, сказала Йеллен.

Вопрос сенатора -республиканца: И что же, QE будет вечной?

"Нет, эта программа не может продолжаться вечно, - ответила Йеллен. - Существуют риски для финансовой стабильности, мы их исследуем и воспринимаем всерьез".

Вопрос: Когда ФРС начнет сворачивание?

Йеллен: "Комитет хочет получить сигналы того, что у нас будет достаточно сильный экономический рост, который сможет обеспечить дальнейший прогресс".

Она также добавила, что не видит признаков раздувания пузыря в активах, который мог бы навредить финансовой системе.

Джанет Йеллен: На каждом предстоящем заседании FOMC будет пытаться оценить, соответствуют ли перспективы экономики критериям сворачивания QE3

"Сворачивание не будет идти заранее заданным курсом", - сказала Йеллен.

Она также заявила, что не исключает возможности использования монетарной политики для борьбы с пузырем в активах.

Комментарий MarketWatch: Экс-глава ФРС Алан Гринспен выступал категорически против этого. Бернанке, кажется, тоже не испытывал энтузиазма на эту тему. Похоже, Йеллен намерена устроить сдвиг в мышлении. До кризиса предполагалось, что монетарная политика является слишком грубым инструментом для борьбы с пузырём.

Джанет Йеллен: Программы QE не нацелены на обеспечение поддержки финансирования бюджета США

Джанет Йеллен: Никто не хочет повторения финансового кризиса, но сегодня программа ФРС по покупке активов не несет никаких рисков для финансовой стабильности

Джанет Йеллен: До настоящего момента темпы восстановления экономики были разочаровывающими

- Очень важно, чтобы у банков было больше высококачественного капитала.

- США повысят стандарты для крупнейших банков.

Forexlive: Йеллен надела шляпу регулятора

Кажется, она чувствует себя все более комфортно на этих слушаниях. Ее комментарии о регулировании банковского сектора воспринимаются рынками нейтрально.

Мы разочарованы Банковским комитетом сената. Мы ожидали больше гриля, но никто не хочет поджаривать бабушку.

Объём коммерческих запасов сырой нефти в США на прошлой неделе вырос на 2.6 млн барр. и составил 388.1 млн барр.

Объём коммерческих запасов сырой нефти в хранилищах США (за исключением стратегических резервов) за неделю, завершившуюся 8 ноября, вырос на 2.6 млн барр. и составил 388.1 млн барр. Об этом сегодня в очередном отчёте сообщило Управление по энергетической информации (EIA) Минэнерго США.

По данным опроса, проведённого агентством Platts, аналитики прогнозировали увеличение запасов нефти на 1.8 млн барр.

Запасы бензина снизились на 0.8 млн барр. до 209.2 млн барр. Эксперты ожидали сокращения запасов бензина на 1.2 млн барр.

Запасы дистиллятов (включая дизельное топливо и топочный мазут) уменьшились на 0.5 млн барр., составив 117.3 млн барр. Аналитики ожидали снижения запасов дистиллятов на 1.2 млн барр.

Запасы нефти в стратегическом резерве США (SPR) не изменились и составили 696.0 млн барр.

По данным института API, опубликованным накануне вечером, запасы нефти в США на прошлой неделе выросли на 0.6 млн барр., запасы бензина расширились на 1.7 млн барр., запасы дистиллятов увеличились на 0.6 млн барр.

Сравнительная таблица отчетов EIA и API об изменении запасов нефти и нефтепродуктов в США на прошлой неделе (в млн барр.)

Результаты аукциона по размещению 30-летних казначейских облигаций США на сумму 16 млрд долл

По итогам аукциона доходность облигаций составила 3.81%.

Отношение величины инвестиционного спроса к предложенному объёму размещения составило 2.16 против 2.40 в среднем за шесть предыдущих аукционов.

Косвенные покупатели (группа инвесторов, в которую входят иностранные центральные банки) приобрели 35.3% выпуска в сравнении с 39.8% в среднем за шесть предыдущих аукционов.

Прямые покупатели (включая внутренних первичных дилеров) приобрели 18.3% выпуска в сравнении со средним показателем за несколько аукционов в 16.8%.

Результаты аукциона разочаровали инвесторов. Доходность индикативных 10-летних UST после аукциона в ходе торгов на вторичном рынке выросла до 2.73% от внутридневного минимума 2.69%. Вчерашнее закрытие состоялось на уровне 2.71%.

Корреспондент The New York Times Биньямин Аппельбаум: Йеллен не вела себя так, будто бы сворачивание намечено на декабрь

"Но следует учитывать, что пока это не её работа (она еще не стала председателем ФРС). Ждем, что скажет Бернанке во вторник".

Во вторник, 19 ноября, в 7:00 PM ET (04:00 мск среды) Бернанке выступит в Вашингтоне на конференции Национальной ассоциации экономики бизнеса (NABE).

Capital Economics: Йеллен разыгрывает сценарий преемственности

"В ходе сегодняшних сенатских слушаний нынешний вице-председатель ФРС Джанет Йеллен тщательно защищала политику ФРС и действия регуляторов, проводимые последние несколько лет. Это указывает на то, что ее подход не будет сильно отличаться от подхода Бена Бернанке, когда она займет его пост в начале следующего года.

В частности, не было никаких признаков того, что она будет уделять больше внимания сфере занятости в части двойного мандата ФРС, продвигая более инфляционную монетарную политику".

После состоявшегося сегодня заседания министров финансов еврозоны глава Еврогруппы Йерун Дайсселблум выступил на пресс-конференции

Дайсселблум заявил, что министры финансов обсуждали важный вопрос - выход Ирландии и Испании из финансовых программ.

"Народы Ирландии и Испании прошли через очень трудные периоды, но я уверен, что эти страны находятся на пути к восстановлению", - сказал Дайсселблум.

По его словам, Еврогруппа полностью поддерживает решение Ирландии выбрать "чистый" выход из программы спасения без использования превентивной кредитной линии (precautionary credit line). Дайсселблум отметил, что он также поддерживает "чистый выход" Испании из программы поддержки банковского сектора.

Кроме того, глава Еврогруппы заявил, что Греции удалось добиться успеха, но "работа еще не завершена". Он сказал, что правительство Греции должно сосредоточиться "на четырех областях" с целью достижения договоренности с кредиторами и разблокирования следующего транша финансовой помощи.

К этим областям относятся:

1. Достижение предварительных мер (или "вех"), утвержденных в июне. Эти меры в том числе подразумевают сокращение рабочих мест в госсекторе.

2. Покрытие бюджетного дефицита на 2014 и 2015 г.г.

3. Реализация экономических реформ.

4. Совершенствование управления программой приватизации.

Экономический обозреватель The Telegraph Амброуз Эванс-Притчард: "Голуби" в ЕЦБ готовы печатать евро, Германия должна покинуть еврозону

В опубликованной в четверг статье Эванс-Притчард написал, что "голуби" захватили ЕЦБ и готовы печатать деньги. Он ссылается на вчерашние комментарии Питера Прэта, которые были встречены в Германии с явным разочарованием.

"Суть заключается в том, что любая политика, проводимая на этой стадии с целью поддержки Средиземноморского клуба, разрушительна для Германии, а любая политика во благо Германии разрушительна для Средиземноморского клуба. Таким образом, проводить работоспособную политику невозможно. Внутренний разрыв в европейском валютном союзе стал слишком широким", - заявил Эванс-Притчард.

"Я бы не хотел присоединяться к Романо Проди в осуждении немцев за то, что они одержимы инфляцией точно так же, как подростки помешаны на сексе", - добавил Эванс-Притчард, отметив, что Германия могла бы решить проблему единственно верным способом - "вежливо выйти из еврозоны".

Forexlive: Нет никаких шансов на то, что завтра будет принято соглашение по SRM

В пятницу состоится заседание министров финансов и экономики Евросоюза (Экофин), на котором будет рассматриваться соглашение о Едином механизме урегулирования (SRM).

SRM - это инструмент, предназначенный для разрешения финансовых проблем, включая помощь банкам и упорядоченное банкротство банков в случае необходимости. Предполагалось, что SRM будет введен в действие с 1 января 2015 года.

Однако судя по сообщениям, поступающим из Германии, никакой договоренности по SRM завтра достигнуто не будет.

- Нынешнее правительство Германии не может заключать важных соглашений, поскольку правительственная коалиция с участием партии SPD пока не создана;

- Германия при любых обстоятельствах не согласится на обобществление банковских рисков;

- Германия не хочет, чтобы стабфонд ESM предоставлял кредитные линии SRM.

Таким образом, в пятницу мы можем услышать новые предложения в рамках плана по созданию SRM и надеяться на то, что соглашение будет заключено в декабре.

Goldman Sachs: Наш прогноз может механически недооценивать дезинфляционную динамику в еврозоне

"Нам необходимо остерегаться недооценки дефляционных рисков".

Bank of America Merrill Lynch вводит новый рейтинг экономической силы

"Циклическое сближение маскирует структурную дивергенцию между основными развитыми странами, что приведет к дифференцированной рыночной динамике в 2014 году", - заявили аналитики Bank of America Merrill Lynch.

В соответствии с этой точкой зрения, BofA вводит новый рейтинг экономической силы, основанный на макроэкономических балансах/дисбалансах, который поможет отслеживать указанную тенденцию.

"Наверху рейтинга находятся США: "бычий" прогноз по доллару и "медвежий" - по казначейским бондам. Удивительно, но США заняли первое место в нашем рейтинге. Это связано с тем, что относительно крупные дисбалансы США с избытком компенсируются быстрым прогрессом в процессе сокращения этих дисбалансов. Это подтверждает наш "бычий" взгляд на доллар США и наши ожидания того, что казначейские бонды продолжат выглядеть хуже других основных рынков госдолга в 2014 году.

Наш анализ указывает, что евро, вероятно, не сможет удержать свои преимущества, продемонстрированные за последний год. Япония движется наверх в нашем рейтинге ребалансировки. Тем не менее, необходимо появление четких сигналов разворота в динамике торгового дефицита Японии для того, чтобы мы стали более конструктивными по иене. Битва за превосходство между швейцарским франком и австралийским долларом в качестве "валюты - убежища" очевидно завершается в пользу швейцарского франка. Шведская крона является наиболее переоцененной валютой G-10 в настоящий момент", - говорится в обзоре BofA.

Согласно информации, поданной в SEC, по состоянию на конец сентября инвестор-активист Карл Айкан обладал 3.87 млн акций Apple, оценивающихся на тот момент в 1.8 млрд долл

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба