15 ноября 2013 Saxo Bank Харди Джон

Выступление Джанет Йеллен перед Сенатом не преподнесло сюрпризов. Впервые она оказалась в самом центре внимания и, на мой взгляд, не произвела особого впечатления со своим достаточно странным бруклинским акцентом и темпом речи. Он не лучше и не хуже дрожащего голоса Бернанке, но почему США не могут найти марков карни или марио драги на самую влиятельную должность в мировой экономике?

Появление интереса к риску и негативная реакция доллара на выступление совпали со словами "угроза изменения или немедленного сокращения объема покупок активов отсутствует". Несмотря на то, что Йеллен признала существование рисков для финансовой стабильности в случае сохранения программы количественного ослабления Федрезерва, она отметила, что преимущества программы по-прежнему стоят всех затрат.. Она также отметила определенное наличие "погони за доходностью", однако заявила, что на американском рынке жилья и в акциях нет никакого пузыря. Она сообщила, что в будущем ждет нормализации политики Федрезерва под ее руководством, однако очевидно, что рынок не считает, что это может произойти в ближайшее время, если судить по его реакции.

Неоднозначное сообщение

В результате слушания американский доллар повсеместно ослаб против рисковых валют, особенно против валют развивающихся рынков, однако остался вполне устойчивым против основных европейских валют, за исключением фунта, и смог сохранить рост против иены. Мягко говоря, это сообщение рынок воспринял неоднозначно, и я полагаю, что потребуется еще несколько дней для определения того, что происходит. Разумеется, пока рост доллара не набрал обороты, и существует опасность разворота, который сокрушит американскую валюту.

Германия выразила недовольство относительно планов по использованию европейских резервных фондов для оказания помощи слабым банкам (слабость которых отчасти вызвана тем, что слишком много немецких денег ушло на увеличение кредитных пузырей в периферийных странах, безграничное лицемерие...). Для получения более подробной информации см. статью в Reuters. Противостояние центральных стран и периферии закончится еще не скоро, и я полагаю, что мы увидим обострение напряженности, в частности, это будет связано с тем, что Франция находится на грани краха в экономическом и политическом смыслах.

График: USD/JPY

Пара достигла отметки 100,00, а затем оказалась еще немного выше, поскольку пара доллар/иена пока отказывается сдаваться. Следующей важной вехой восходящего направления является локальный максимум 100,60, который может открыть дорогу движению к полноценному тестированию циклического максимума 103,74. Что касается нисходящей цели, то быки начнут испытывать разочарование, если уровень 99,00 не сможет выстоять.

Что нас ждет

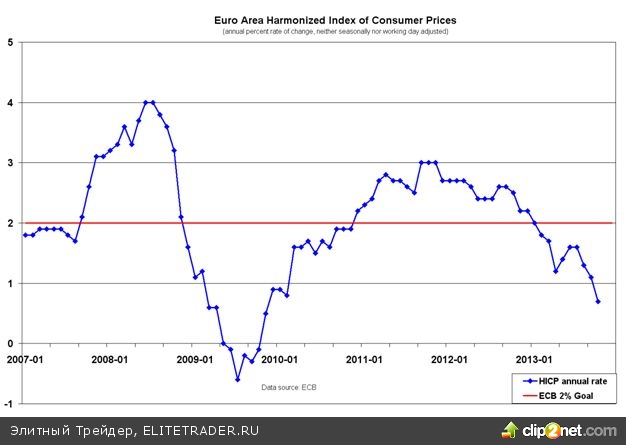

Обратите внимание, что с утра выходят итоговые показатели по индексу цен потребителей в Еврозоне за октябрь. Ранее предварительный отчет продемонстрировал минимальное с 2009 года значение для главного показателя и совпал с минимумом начала 2010 года для базового показателя. Едва ли что-то изменилось, но если показатели были скорректированы ниже, возможна реакция.

В любом случае, сегодня решится несколько вопросов: во-первых, продолжится ли рост пары доллар/иена, а также закончится ли неделя для американского доллара в целом плачевно или же ростом, который даст небольшую надежду быкам по американской валюте уже после выступления Йеллен. Для роста доллара в конце недели паре евро/доллар придется вернуться ниже 1,3400, а товарным валютам потребуется снова ослабнуть против доллара. Позднее я планирую опубликовать видео по графикам, следите за новостями и будьте бдительны.

Три показателя на сегодня: индекс CPI в Еврозоне, производство в США и заседание Экофина

Сегодня календарь экономических событий не очень насыщенный, и наибольшую значимость в нем представляет отчет о промышленном производстве в США. Индекс потребительских цен в Еврозоне должен всего лишь подтвердить неутешительную предварительную оценку, в то время как на политическом фронте все внимание будет приковано к новостям из Европы о банковском союзе и бюджете. Также я подозреваю, что участники рынка попытаются проанализировать итоги выступления Джанет Йеллен из ФРС перед Банковским комитетом Сената, поэтому ждите появления в новостных лентах важных замечаний

Индекс потребительских цен в Еврозоне за октябрь (10:00 GMT): Предварительная оценка показала, что инфляция в Еврозоне в октябре упала до 0,7%. Интересно, изменится ли как-то результат в окончательной редакции. Консенсус-прогноз не предусматривает поправок, но будьте начеку: возможно, будут скорректированы данные за предыдущие месяцы.

Европейский центральный банк уже отреагировал на такое изменение инфляции, понизив на прошлой неделе ставку рефинансирования и заявив, что в его арсенале еще много инструментов и что он может понизить ставку еще сильнее. Но если учесть все факторы, вариантов для действий немного. До тех пор пока Германия остается без правительства, а самый главный вопрос банковского союза после единого наблюдателя, касающийся органа по работе с проблемными банками, не решен, ЕЦБ будет воздерживаться от дальнейших действий.

Немецкий лагерь уже выступил против снижения ставок, поэтому противостояние покупкам активов со стороны ЕЦБ должно быть сильным. Несмотря на то, что Петер Прет (Peter Praet) из ЕЦБ в прошлую среду пообещал, что такие меры обсуждаются, журналист газеты The Telegraph Амброуз Эванс-Притчард (Ambrose Evans-Pritchard) напомнил нам о том, что экономический здравый смысл проиграет политической реальности. ЕЦБ мог бы легко запустить очередную программу операций долгосрочного рефинансирования, но поскольку в конце этого года балансы европейских банков будут пересматриваться для полноценного анализа, банки вряд ли захотят пользоваться этой программой, равно как и увеличивать объемы кредитования и вложений.

Если условия денежно-кредитной политики в Европе в дальнейшем не станут мягче, а новый председатель ФРС Йеллен не будет спешить со сворачиванием программы покупки активов, то курс евро/доллара снова может начать расти. Это создаст дополнительную проблему для Европы и станет поводом для смягчения политики, но немецкому стаду верблюдов понадобится много соломы, чтобы их спины, наконец, сломались. Возможно, решение будет найдено, когда некоторые страны, например Франция, Голландия и Финляндия, осознают, что в экономическом плане они движутся в сторону периферии, и объединят свои усилия против Германии и Австрии.

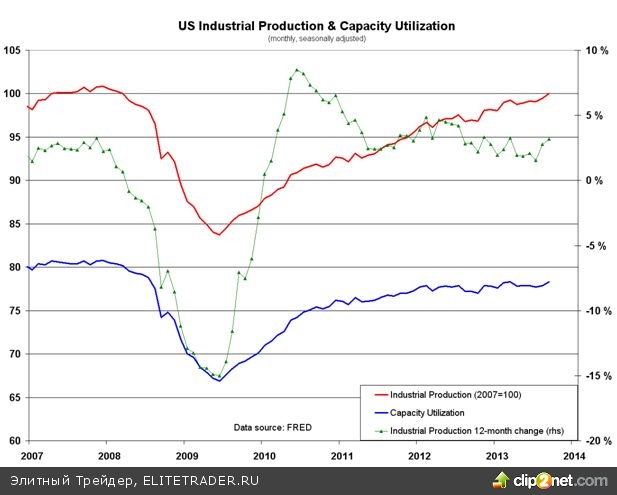

Промышленное производство и использование производственных мощностей в США за октябрь (14:15 GMT): Ожидается, что после роста на 0,6% в сентябре промышленное производство прибавило в прошлом месяце еще 0,2%. Консенсус-прогноз предусматривает, что коэффициент использования производственных мощностей не изменился и остался на уровне 78,3.

Чуть раньше в этом месяце был опубликован индекс ISM в производственном секторе за октябрь, который свидетельствовал о достойных темпах роста производства вопреки ожиданиям аналитиков и помог развеять опасения, что закрытие правительства США подорвало развитие экономики. Согласно данным ISM, ситуация с новыми заказами была очень хорошая, а вот производственная активность замедлилась. Таким образом, недостаточно высокие темпы роста производства в октябре не должны вызвать изменения в восприятии, что экономика США растет и превзойдет сравнимые с ней экономики по темпам роста, так как большое количество заказов должно гарантировать увеличение производственной активности в ближайшие месяцы.

Относительно высокий результат может вызвать разговоры о преждевременном сворачивании программы стимулирующих мер, особенно учитывая то, что коэффициент использования производственных мощностей находится в области послекризисных максимумов, а также возле уровней, где результаты занятости и, возможно даже, вложения в основной капитал начнут улучшаться. Но до тех пор, пока сохраняется неопределенность вокруг лимита госдолга и переговоров о бюджете в США, ФРС, вероятно, будет откладывать момент сворачивания программы.

Заседание Экофина и предварительные оценки бюджета от Еврокомиссии

Изначально предполагалось, что на сегодняшней встрече министров финансов стран ЕС будут приняты окончательные планы по второму составляющему элементу Европейского банковского союза, а именно единому механизму по работе с проблемными банками (single resolution mechanism, SRM). Первый составляющий элемент — единый надзорный механизм (single supervisory mechanism, SSM) — уже согласован, однако важно, чтобы ответы на вопросы по процессу урегулирования были получены до того, как единый надзорный механизм завершит оценку банков.

План заключался в том, чтобы органом по работе с проблемными банками стала Европейская комиссия, но против этого выступили Германия и Финляндия. Еще на прошлой неделе ЕЦБ хотел, чтобы единый механизм по работе с проблемными банками занимался проблемами всех банков, однако Германия не согласилась с такой точкой зрения. Затем агентство Reuters сообщило, что партнеры по немецкой коалиции пришли к мнению, что решение в отношении этого механизма должно приниматься ведомством, связанным с министрами финансов стран Европы, а не с Еврокомиссией. Коалиция также не хочет, чтобы Европейский механизм финансовой стабильности (European Stability Mechanism) был «напрямую доступен» для ликвидации обанкротившихся банков.

Все должно было быть готово к декабрьскому саммиту, однако, похоже, процесс окончательного формирования банковского союза затянется на более длительное время, чем планировалось. Они не знают, кто будет решать судьбу банков, какие банки будут включены в механизм и откуда будут поступать деньги. За пресс-конференцией с заседания Экофина можно будет наблюдать здесь. Тем, кто до конца не разобрался в вопросе, рекомендуем почитать краткий анализ банковского союза от Open Europe, который был опубликован в июле.

Кроме того, сегодня Европейская комиссия в рамках Европейского семестра и новой стратегии Two Pack опубликует свои данные по проектам национальных бюджетов на 2014 год с последующей пресс-конференцией. Можно ожидать критики в адрес некоторых стран по поводу чрезмерных дефицитов, однако при этом ЕК, как обычно, будет сохранять оптимизм и давать обещания. Я считаю, что в краткосрочной перспективе рынки больше сконцентрируются на рекомендациях по бюджету, при этом хуже всего, скорее всего, дела будут обстоять у Франции. Однако в будущем вопрос банковского союза выйдет на передний план. Молчание в отсутствие реального прогресса станет самым ужасным результатом

Появление интереса к риску и негативная реакция доллара на выступление совпали со словами "угроза изменения или немедленного сокращения объема покупок активов отсутствует". Несмотря на то, что Йеллен признала существование рисков для финансовой стабильности в случае сохранения программы количественного ослабления Федрезерва, она отметила, что преимущества программы по-прежнему стоят всех затрат.. Она также отметила определенное наличие "погони за доходностью", однако заявила, что на американском рынке жилья и в акциях нет никакого пузыря. Она сообщила, что в будущем ждет нормализации политики Федрезерва под ее руководством, однако очевидно, что рынок не считает, что это может произойти в ближайшее время, если судить по его реакции.

Неоднозначное сообщение

В результате слушания американский доллар повсеместно ослаб против рисковых валют, особенно против валют развивающихся рынков, однако остался вполне устойчивым против основных европейских валют, за исключением фунта, и смог сохранить рост против иены. Мягко говоря, это сообщение рынок воспринял неоднозначно, и я полагаю, что потребуется еще несколько дней для определения того, что происходит. Разумеется, пока рост доллара не набрал обороты, и существует опасность разворота, который сокрушит американскую валюту.

Германия выразила недовольство относительно планов по использованию европейских резервных фондов для оказания помощи слабым банкам (слабость которых отчасти вызвана тем, что слишком много немецких денег ушло на увеличение кредитных пузырей в периферийных странах, безграничное лицемерие...). Для получения более подробной информации см. статью в Reuters. Противостояние центральных стран и периферии закончится еще не скоро, и я полагаю, что мы увидим обострение напряженности, в частности, это будет связано с тем, что Франция находится на грани краха в экономическом и политическом смыслах.

График: USD/JPY

Пара достигла отметки 100,00, а затем оказалась еще немного выше, поскольку пара доллар/иена пока отказывается сдаваться. Следующей важной вехой восходящего направления является локальный максимум 100,60, который может открыть дорогу движению к полноценному тестированию циклического максимума 103,74. Что касается нисходящей цели, то быки начнут испытывать разочарование, если уровень 99,00 не сможет выстоять.

Что нас ждет

Обратите внимание, что с утра выходят итоговые показатели по индексу цен потребителей в Еврозоне за октябрь. Ранее предварительный отчет продемонстрировал минимальное с 2009 года значение для главного показателя и совпал с минимумом начала 2010 года для базового показателя. Едва ли что-то изменилось, но если показатели были скорректированы ниже, возможна реакция.

В любом случае, сегодня решится несколько вопросов: во-первых, продолжится ли рост пары доллар/иена, а также закончится ли неделя для американского доллара в целом плачевно или же ростом, который даст небольшую надежду быкам по американской валюте уже после выступления Йеллен. Для роста доллара в конце недели паре евро/доллар придется вернуться ниже 1,3400, а товарным валютам потребуется снова ослабнуть против доллара. Позднее я планирую опубликовать видео по графикам, следите за новостями и будьте бдительны.

Три показателя на сегодня: индекс CPI в Еврозоне, производство в США и заседание Экофина

Сегодня календарь экономических событий не очень насыщенный, и наибольшую значимость в нем представляет отчет о промышленном производстве в США. Индекс потребительских цен в Еврозоне должен всего лишь подтвердить неутешительную предварительную оценку, в то время как на политическом фронте все внимание будет приковано к новостям из Европы о банковском союзе и бюджете. Также я подозреваю, что участники рынка попытаются проанализировать итоги выступления Джанет Йеллен из ФРС перед Банковским комитетом Сената, поэтому ждите появления в новостных лентах важных замечаний

Индекс потребительских цен в Еврозоне за октябрь (10:00 GMT): Предварительная оценка показала, что инфляция в Еврозоне в октябре упала до 0,7%. Интересно, изменится ли как-то результат в окончательной редакции. Консенсус-прогноз не предусматривает поправок, но будьте начеку: возможно, будут скорректированы данные за предыдущие месяцы.

Европейский центральный банк уже отреагировал на такое изменение инфляции, понизив на прошлой неделе ставку рефинансирования и заявив, что в его арсенале еще много инструментов и что он может понизить ставку еще сильнее. Но если учесть все факторы, вариантов для действий немного. До тех пор пока Германия остается без правительства, а самый главный вопрос банковского союза после единого наблюдателя, касающийся органа по работе с проблемными банками, не решен, ЕЦБ будет воздерживаться от дальнейших действий.

Немецкий лагерь уже выступил против снижения ставок, поэтому противостояние покупкам активов со стороны ЕЦБ должно быть сильным. Несмотря на то, что Петер Прет (Peter Praet) из ЕЦБ в прошлую среду пообещал, что такие меры обсуждаются, журналист газеты The Telegraph Амброуз Эванс-Притчард (Ambrose Evans-Pritchard) напомнил нам о том, что экономический здравый смысл проиграет политической реальности. ЕЦБ мог бы легко запустить очередную программу операций долгосрочного рефинансирования, но поскольку в конце этого года балансы европейских банков будут пересматриваться для полноценного анализа, банки вряд ли захотят пользоваться этой программой, равно как и увеличивать объемы кредитования и вложений.

Если условия денежно-кредитной политики в Европе в дальнейшем не станут мягче, а новый председатель ФРС Йеллен не будет спешить со сворачиванием программы покупки активов, то курс евро/доллара снова может начать расти. Это создаст дополнительную проблему для Европы и станет поводом для смягчения политики, но немецкому стаду верблюдов понадобится много соломы, чтобы их спины, наконец, сломались. Возможно, решение будет найдено, когда некоторые страны, например Франция, Голландия и Финляндия, осознают, что в экономическом плане они движутся в сторону периферии, и объединят свои усилия против Германии и Австрии.

Промышленное производство и использование производственных мощностей в США за октябрь (14:15 GMT): Ожидается, что после роста на 0,6% в сентябре промышленное производство прибавило в прошлом месяце еще 0,2%. Консенсус-прогноз предусматривает, что коэффициент использования производственных мощностей не изменился и остался на уровне 78,3.

Чуть раньше в этом месяце был опубликован индекс ISM в производственном секторе за октябрь, который свидетельствовал о достойных темпах роста производства вопреки ожиданиям аналитиков и помог развеять опасения, что закрытие правительства США подорвало развитие экономики. Согласно данным ISM, ситуация с новыми заказами была очень хорошая, а вот производственная активность замедлилась. Таким образом, недостаточно высокие темпы роста производства в октябре не должны вызвать изменения в восприятии, что экономика США растет и превзойдет сравнимые с ней экономики по темпам роста, так как большое количество заказов должно гарантировать увеличение производственной активности в ближайшие месяцы.

Относительно высокий результат может вызвать разговоры о преждевременном сворачивании программы стимулирующих мер, особенно учитывая то, что коэффициент использования производственных мощностей находится в области послекризисных максимумов, а также возле уровней, где результаты занятости и, возможно даже, вложения в основной капитал начнут улучшаться. Но до тех пор, пока сохраняется неопределенность вокруг лимита госдолга и переговоров о бюджете в США, ФРС, вероятно, будет откладывать момент сворачивания программы.

Заседание Экофина и предварительные оценки бюджета от Еврокомиссии

Изначально предполагалось, что на сегодняшней встрече министров финансов стран ЕС будут приняты окончательные планы по второму составляющему элементу Европейского банковского союза, а именно единому механизму по работе с проблемными банками (single resolution mechanism, SRM). Первый составляющий элемент — единый надзорный механизм (single supervisory mechanism, SSM) — уже согласован, однако важно, чтобы ответы на вопросы по процессу урегулирования были получены до того, как единый надзорный механизм завершит оценку банков.

План заключался в том, чтобы органом по работе с проблемными банками стала Европейская комиссия, но против этого выступили Германия и Финляндия. Еще на прошлой неделе ЕЦБ хотел, чтобы единый механизм по работе с проблемными банками занимался проблемами всех банков, однако Германия не согласилась с такой точкой зрения. Затем агентство Reuters сообщило, что партнеры по немецкой коалиции пришли к мнению, что решение в отношении этого механизма должно приниматься ведомством, связанным с министрами финансов стран Европы, а не с Еврокомиссией. Коалиция также не хочет, чтобы Европейский механизм финансовой стабильности (European Stability Mechanism) был «напрямую доступен» для ликвидации обанкротившихся банков.

Все должно было быть готово к декабрьскому саммиту, однако, похоже, процесс окончательного формирования банковского союза затянется на более длительное время, чем планировалось. Они не знают, кто будет решать судьбу банков, какие банки будут включены в механизм и откуда будут поступать деньги. За пресс-конференцией с заседания Экофина можно будет наблюдать здесь. Тем, кто до конца не разобрался в вопросе, рекомендуем почитать краткий анализ банковского союза от Open Europe, который был опубликован в июле.

Кроме того, сегодня Европейская комиссия в рамках Европейского семестра и новой стратегии Two Pack опубликует свои данные по проектам национальных бюджетов на 2014 год с последующей пресс-конференцией. Можно ожидать критики в адрес некоторых стран по поводу чрезмерных дефицитов, однако при этом ЕК, как обычно, будет сохранять оптимизм и давать обещания. Я считаю, что в краткосрочной перспективе рынки больше сконцентрируются на рекомендациях по бюджету, при этом хуже всего, скорее всего, дела будут обстоять у Франции. Однако в будущем вопрос банковского союза выйдет на передний план. Молчание в отсутствие реального прогресса станет самым ужасным результатом

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба