2 декабря 2013 TeleTrade Щуцкий Вадим

Продолжая тему отраслей бэбибумеровской эпохи, рассмотрим сектор компаний выпускающих полупроводниковую продукцию.

Наиболее емко представляет этот сектор индекс PHLX Semiconductor (^SOX) включающий в себя акции таких компаний:

Analog Devices, Inc. ADI Altera Corp. ALTR Applied Materials, Inc. AMAT Advanced Micro Devices, Inc. AMD ARM Holdings plc ARMH ASML Holding NV ASML Atmel Corporation ATML Avago Technologies Limited AVGO Broadcom Corp. BRCM Cree, Inc. CREE Freescale Semiconductor, Ltd. FSL Intel Corporation INTC KLA-Tencor Corporation KLAC Linear Technology Corporation LLTC Lam Research Corporation LRCX LSI Corporation LSI Microchip Technology Inc. MCHP Marvell Technology Group Ltd. MRVL Micron Technology Inc. MU Maxim Integrated Products, Inc. MXIM NVIDIA Corporation NVDA NXP Semiconductors NV NXPI ON Semiconductor Corp. ONNN QUALCOMM Incorporated QCOM SanDisk Corp. SNDK Skyworks Solutions Inc. SWKS Teradyne Inc. TER Taiwan Semiconductor Manufacturing Company Limited TSM Texas Instruments Inc. TXN Xilinx Inc. XLNX

Динамика акций этих компаний достаточно драматична. Не углубляясь в историю взлетов и падений ранних периодов, рассмотрим историю начиная с начала 90-х годов на рисунке 1.

Рис. 1. Динамика индекса PHLX Semiconductor (источник данных: Nasdaq)

Зеленая штрихпунктирная линия показывает «нормальное» экспоненциальное развитие этого рынка (y = exp(0,000317x + 5,258)).

Бурный рост индекса в конце 90-х совпадает с азиатским кризисом и надуванием пузыря компаний компьютерных и IT-технологий, который этот сектор обеспечивал необходимыми аппаратными компонентами. Замечу, что в этих сверхблагоприятных условиях (перетоку капитала практически не было больше куда направляться), превышение индекса над «нормальным» значением было немного больше чем в 4 раза. Но в дальнейшем динамика индекса вернулась к «нормальному» состоянию и движение вдоль этой кривой продолжается до сих пор с некоторой недооценкой.

В связи с этим возникает вопрос: будет ли достигнут «нормальный» уровень, когда, и будет ли превышение этого уровня и когда?

Изучение логопериодичности показывает приемлемые критические точки в 2022-м и 2017-м годах.

Прогноз динамики по первой критической точке показан на рисунке 2:

Рис. 2. Прогноз динамики индекса PHLX Semiconductor с критической точкой в 2022-м году (собственный расчет)

Сразу бросается в глаза чрезмерное превышение прогнозного уровня значения индекса над «нормальным» (красная линия). Хотя приближение к историческим данным (зеленая линия) очень хорошее. Но в данное время нет никаких условий для такого (почти в 7 раз) превышения.

В то же время этот прогноз показывает на коррекцию в 2017-м году – второй подходящей критической точке.

Анализ логопериодичности в этой точке показан на рисунке 3.

Рис. 3. Прогноз динамики индекса PHLX Semiconductor с критической точкой в 2017-м году (собственный расчет)

Этот прогноз представляется более реалистичным (при равных прочих параметрах – коэффициенте корреляции 0,95 и среднеквадратическом отклонении 17) в силу невозможности в ближайшее время введения принципиально новых технологий в этой отрасли. При этом хорошо видно, что «нормальный» уровень не то что будет превышен, а просто будет недостигнут.

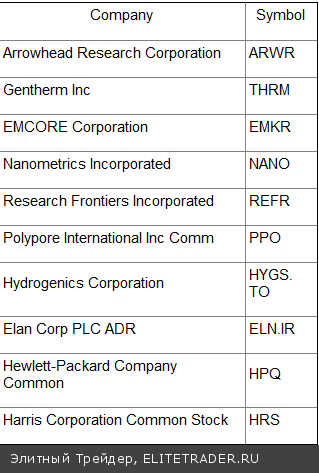

Чтобы подтвердить это предположение, видимо лучше рассмотреть сектор новейших технологий в этой отрасли. Этот сектор более емко представляет курс акций фонда PowerShares Lux Nanotech (PXN), активы которого составляют акции наиболее успешных компаний в области нанотехнологий, десятка которых такая:

Прогноз и анализ логопериодичности этого курса показан на рисунке 4.

Рис. 4. Прогноз динамики курса акций PowerShares Lux Nanotech (собственный расчет, источник данных: NYSEArca)

Хотя наглядно видно, что приближение по амплитуде не очень большое, но его тенденции в точности совпадают с реальной динамикой курса. И эта динамика показывает на стабилизацию в районе 8$ до 2019-го года. Динамика очень похожа на динамику энергетической отрасли, что говорит об отраслевом «устаревании», что очень странно для развивающегося научного направления.

Т.е. реальной движущей силы роста акций компаний отрасли полупроводников нет.

Нанотехнологии «пообещали» рынку очень многое, но реального сдвига в секторе потребления не произвели. Они улучшили некоторые параметры уже используемых потребительских товаров, но не дали рынку новую потребительскую ценность, какую в 60-х дали собственно полупроводники (транзисторы), а в 90-ые Интернет и массовость продаж персональных компьютеров. И пока смежные отрасли использующие нано- либо просто полупроводниковую продукцию не дадут рынку новую потребительскую ценность, рост акций компаний представляющих эту отрасль не будет создавать финансовый «пузырь».

Наиболее емко представляет этот сектор индекс PHLX Semiconductor (^SOX) включающий в себя акции таких компаний:

Analog Devices, Inc. ADI Altera Corp. ALTR Applied Materials, Inc. AMAT Advanced Micro Devices, Inc. AMD ARM Holdings plc ARMH ASML Holding NV ASML Atmel Corporation ATML Avago Technologies Limited AVGO Broadcom Corp. BRCM Cree, Inc. CREE Freescale Semiconductor, Ltd. FSL Intel Corporation INTC KLA-Tencor Corporation KLAC Linear Technology Corporation LLTC Lam Research Corporation LRCX LSI Corporation LSI Microchip Technology Inc. MCHP Marvell Technology Group Ltd. MRVL Micron Technology Inc. MU Maxim Integrated Products, Inc. MXIM NVIDIA Corporation NVDA NXP Semiconductors NV NXPI ON Semiconductor Corp. ONNN QUALCOMM Incorporated QCOM SanDisk Corp. SNDK Skyworks Solutions Inc. SWKS Teradyne Inc. TER Taiwan Semiconductor Manufacturing Company Limited TSM Texas Instruments Inc. TXN Xilinx Inc. XLNX

Динамика акций этих компаний достаточно драматична. Не углубляясь в историю взлетов и падений ранних периодов, рассмотрим историю начиная с начала 90-х годов на рисунке 1.

Рис. 1. Динамика индекса PHLX Semiconductor (источник данных: Nasdaq)

Зеленая штрихпунктирная линия показывает «нормальное» экспоненциальное развитие этого рынка (y = exp(0,000317x + 5,258)).

Бурный рост индекса в конце 90-х совпадает с азиатским кризисом и надуванием пузыря компаний компьютерных и IT-технологий, который этот сектор обеспечивал необходимыми аппаратными компонентами. Замечу, что в этих сверхблагоприятных условиях (перетоку капитала практически не было больше куда направляться), превышение индекса над «нормальным» значением было немного больше чем в 4 раза. Но в дальнейшем динамика индекса вернулась к «нормальному» состоянию и движение вдоль этой кривой продолжается до сих пор с некоторой недооценкой.

В связи с этим возникает вопрос: будет ли достигнут «нормальный» уровень, когда, и будет ли превышение этого уровня и когда?

Изучение логопериодичности показывает приемлемые критические точки в 2022-м и 2017-м годах.

Прогноз динамики по первой критической точке показан на рисунке 2:

Рис. 2. Прогноз динамики индекса PHLX Semiconductor с критической точкой в 2022-м году (собственный расчет)

Сразу бросается в глаза чрезмерное превышение прогнозного уровня значения индекса над «нормальным» (красная линия). Хотя приближение к историческим данным (зеленая линия) очень хорошее. Но в данное время нет никаких условий для такого (почти в 7 раз) превышения.

В то же время этот прогноз показывает на коррекцию в 2017-м году – второй подходящей критической точке.

Анализ логопериодичности в этой точке показан на рисунке 3.

Рис. 3. Прогноз динамики индекса PHLX Semiconductor с критической точкой в 2017-м году (собственный расчет)

Этот прогноз представляется более реалистичным (при равных прочих параметрах – коэффициенте корреляции 0,95 и среднеквадратическом отклонении 17) в силу невозможности в ближайшее время введения принципиально новых технологий в этой отрасли. При этом хорошо видно, что «нормальный» уровень не то что будет превышен, а просто будет недостигнут.

Чтобы подтвердить это предположение, видимо лучше рассмотреть сектор новейших технологий в этой отрасли. Этот сектор более емко представляет курс акций фонда PowerShares Lux Nanotech (PXN), активы которого составляют акции наиболее успешных компаний в области нанотехнологий, десятка которых такая:

Прогноз и анализ логопериодичности этого курса показан на рисунке 4.

Рис. 4. Прогноз динамики курса акций PowerShares Lux Nanotech (собственный расчет, источник данных: NYSEArca)

Хотя наглядно видно, что приближение по амплитуде не очень большое, но его тенденции в точности совпадают с реальной динамикой курса. И эта динамика показывает на стабилизацию в районе 8$ до 2019-го года. Динамика очень похожа на динамику энергетической отрасли, что говорит об отраслевом «устаревании», что очень странно для развивающегося научного направления.

Т.е. реальной движущей силы роста акций компаний отрасли полупроводников нет.

Нанотехнологии «пообещали» рынку очень многое, но реального сдвига в секторе потребления не произвели. Они улучшили некоторые параметры уже используемых потребительских товаров, но не дали рынку новую потребительскую ценность, какую в 60-х дали собственно полупроводники (транзисторы), а в 90-ые Интернет и массовость продаж персональных компьютеров. И пока смежные отрасли использующие нано- либо просто полупроводниковую продукцию не дадут рынку новую потребительскую ценность, рост акций компаний представляющих эту отрасль не будет создавать финансовый «пузырь».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба