20 января 2014 Bloomberg

Сегодня, 20 декабря, утром были опубликованы ВВП Китая, а также показатели промышленного производства Китая и Японии. В 11 часов будет опубликован индекс цен производителей Германии, в 13 часов — промышленные заказы и продажи Италии. В США сегодня отмечается День Мартина Лютера Кинга.

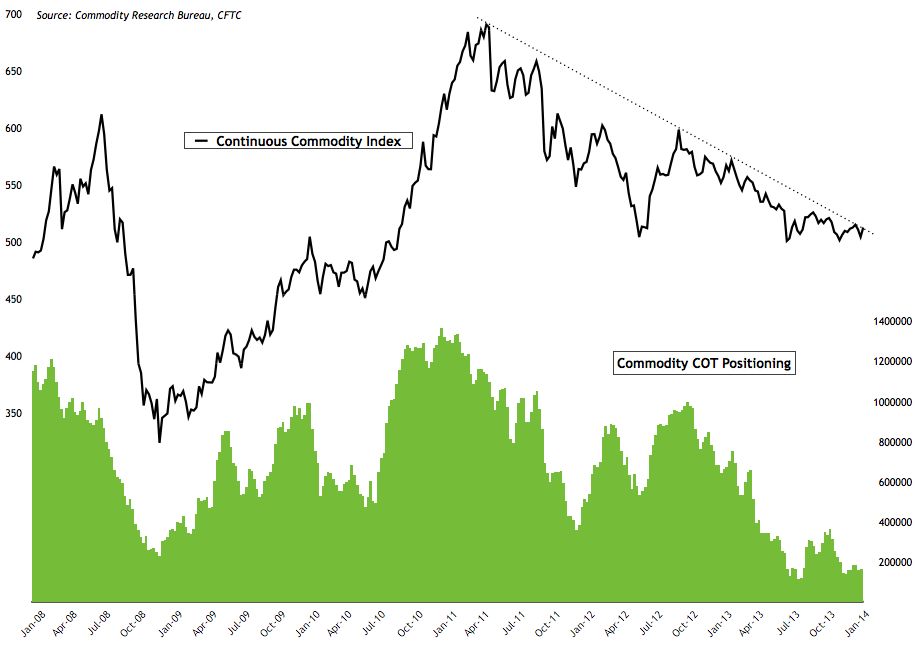

Блогер Тайхо изучает отчеты о позициях трейдеров и заключает, что Уолл-Стрит пессимистично настроена по отношению к сырьевым товарам:

Рис. 1 Позиции фондов по сырьевым товарам вблизи от минимумов

"И, в то время, как фонды настроены "по медвежьи", Уолл-Стрит также весьма пессимистична в отношении будущих цен на сырьевые товары (Bloomberg):

"Доходы от торговли сырьевыми товарами в десяти крупнейших инвестиционных банках мира снизились на 14% до $4,7 млрд. в 2013 году, сообщает аналитическая компания Coalition. Они также сократили количество сотрудников в отделах инвестиций в сырьевые товары до минимального уровня, по крайней мере, с 2009 года.

Deutsche Bank в прошлом месяце заявил об уходе с энергетического рынка, рынка сельскохозяйственных товаров и металлов и переводе специалистов отделов финансовых деривативов и драгоценных металлов в подразделение по торговле инструментами с фиксированным доходом и валютами.

Крупнейший банк США по величине активов, JPMorgan, в июле сообщил о планах по выходу из бизнеса по торговле физическими сырьевыми товарами, начиная с металлов и заканчивая нефтью.

Morgan Stanley на 10% сократил численность рабочей силы в сырьевом подразделении и согласился продать свой глобальной нефтяной бизнес компании Роснефть, крупнейшему производителю нефти в России.

Банк Citigroup Inc. считает, что "супер-цикл" в сырьевых товарах закончился, поскольку предложение догнало спрос".

В то же время, на сырьевом пространстве остается, по крайней мере, еще один оптимист — Джим Роджерс — который первым предсказал начало бычьего рынка в сырьевых товарах в 1998 году".

Каллен Рош задается вопросом, когда сократится прибыльность корпораций:

"Существуют различные признаки надвигающегося кризиса, которые цитируют чаще, чем рекордно высокую прибыльность корпораций и ее неотвратимый возврат к среднему значению, который всегда происходит. Как вы можете видеть из графика ниже, средний уровень прибыльности за последние 65 лет составляет примерно 6,5%, и, каждый раз, когда она сильно отклонялась от этого уровня, рано или поздно происходил возврат.

Рис. 2-1

Однако, хочу заметить определенную справедливость в идее о том, что прибыльность в настоящее время структурно высока. Другими словами, вовсе необязательно, что уровень в 6,5% будет выступать этаким "магнитом" для возврата прибыльности к среднему уровню. С другой стороны, с определённостью можно сказать, что текущий уровень в 10,5% также не является новой нормой.

Вопрос состоит не в том, вернутся ли показатели прибыльности к среднему уровню. Вопрос в том, когда? Рано или поздно, возврат к среднему произойдет. Однако они могут оставаться высокими в течение еще многих лет, и вы можете пропустить крупный рост, подобный тому, который случился в 2013 году, в ожидании их возврата к среднему.

Вещь, которую мы знаем наверняка — спады являются разрушительными для корпораций. И не только для корпораций. Часто они разрушительны и для рынков. За последние 60 лет все падения индекса S&P 500 на 30 или более процентов происходили во время рецессий. И, если мы обратимся к показателям прибыльности, увидем нечто сходное: они почти всегда сокращались во время рецессий, или за несколько месяцев до рецессий.

Рис. 2-2

Итак, снова встает вопрос в способности предсказать спад в экономике".

Сергей Белов сообщает, что США рассматривают вопрос об отмене запрета на экспорт нефти. Формально «запрет на экспорт нефти из США был принят еще 1973 году, после эмбарго, введенного арабскими странами против союзников Израиля». Сланцевая революция может изменить существующий в США баланс, так как «в минувшем году штаты уже обеспечили себя на 85%, а к 2016 году ожидается даже превышение добычи над потреблением».

Блогер приводит мнение, что «отмена запрета на экспорт американской нефти выведет на мировой рынок дополнительно 5 млн. баррелей легкой нефти в день. Таким образом, предложение этого вида сырья увеличится на 15-20%. При прочих равных условиях цены на сорт марки Brent могут снизиться на 20-30% до $80 за баррель».

Spekyl напоминает, что в начале 2014 года в Колорадо разрешили свободно выращивать, продавать и употреблять марихуану. В первые сутки после легализации наркотика прибыль продавцов превысила миллион долларов.

Блогер обращает внимание на конопляные акции в секции OTCBB, из которых можно создать портфель с равным распределением весов, включающий:

MedBox (MDBX)

Green Grown Technologies (GRNH)

GrowLife (PHOT)

Cannabis Science (CBIS)

Medical Marijuana (MJNA)

Advanced Cannabis Solutions (CANN)

Вячеслав Дворников сообщает, что по данным Национального института системных исследований проблем предпринимательства, самым опасным сегментом российской экономики в плане возможной задержки выплаты по кредиту (более чем на 30 дней) является малый бизнес. Самой опасной для кредитов отраслью признано производство.

В опросе приняли участие 425 компаний, отвечавших, насколько часто они сами допускали просрочку более чем на месяц в течение первого полугодия 2013 года.

Lukasus приводит список крупнейших держателей казначейских облигаций США. Первое место среди всех стран-держателей занимает Китай, увеличивший вложения в американские бумаги за ноябрь 2013 года на $12,2 млрд., до $1,317 трлн. Далее следует Япония с совокупными вложениями в объеме $1,186 трлн. Однако, очевидно, что крупнейшим держателем казначейских бумаг остается ФРС.

Блогер отмечает, что «общий отток средств из долговых бумаг США составил в ноябре $16,6 млрд.», тогда как месяцем ранее наблюдался приток на уровне 188,1 млрд.

Dartstrade приводит пример того, как может реагировать американский рынок на публикацию плохой отчетности компании. Так, акции ритейлера Best Buy упали почти на 30% после выхода разочаровывающих показателей торговли в период праздников и результатов за четвертый квартал.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба